Επενδυτική φρενίτιδα 300 δισεκ. δολ. για SPACs αναμένεται το 2021, σύμφωνα με την Goldman Sachs

Επενδυτική φρενίτιδα 300 δισεκ. δολ. αναμένεται να σημειωθεί στη αμερικανική χρηματαγορά το 2021 για τις μετοχές των SPAC, σύμφωνα με την αμερικανική επενδυτική τράπεζα Goldman Sachs.

Ειδικότρα, μία από τις πλέον αξιομνημόνευτες ιστορίες το 2020 ήταν το ρεκόρ σύστασης εταιρειών ειδικού σκοπού, γνωστών ως SPAC (εταιρείες-οχήματα που αντλούν κεφάλαια μέσω της εισαγωγής τους στο χρηματιστήριο με στόχο την εξαγορά κάποιας υφιστάμενης εταιρείας), που πλημμύρισαν την αμερικανική αγορά.

Μια SPAC πρέπει να ολοκληρώσει την απόκτηση μιας εισηγμένης εταιρείας εντός δύο ετών, αλλιώς τα μετρητά που έχει αντλήσει πρέπει να επιστραφούν στο επενδυτικό κοινό.

Βάσει της τυπικής δομής μιας SPAC, ο sponsor αντλεί ένα αρχικό κεφάλαιο εκδίδοντας μετοχές και warrants.

Με κάθε νέα μετοχή που λαμβάνουν όσοι συμμετάσχουν σε μια SPAC θα λάβουν και τα δικαιώματα, τα warrants.

Οι μετοχές συνήθως τιμολογούνται 10 δολάρια και τα warrants φτάνουν συνήθως στο +15% (11,5 δολ.), με χρονικό ορίζοντα λήξης τα πέντε έτη και αναγκαστική άσκηση στα 18 δολάρια.

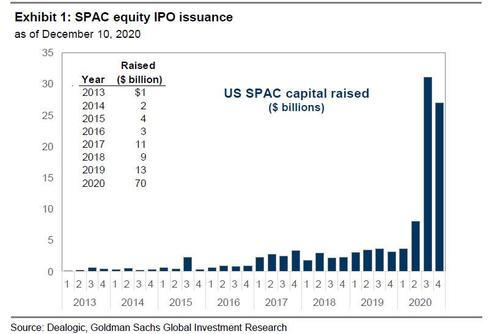

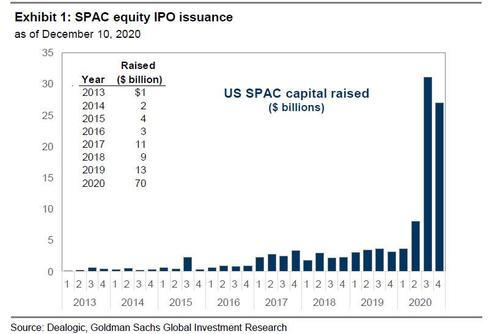

Για να ποσοτικοποιηθεί η φούσκα των SPACs, μέσα σε 11 μήνες και σε 206 IPO (αρχικές δημόσιες προσφορές - Initial Public Offerings) αντλήθηκε το ποσό ρεκόρ των 70 δισεκ. δολ.

Η πλημμυρίδα των SPACs δεν έχει προηγούμενο.

«Υπήρξε μια σημαντική αύξηση στην έκδοση μετοχών που αντιστοιχούν σε SPACs και αναμένουμε ότι η αγορά θα είναι πιο επιλεκτική στο μέλλον» λέει η Goldman Sachs.

Ένας από τους λόγους για τους οποίους αναμένεται να καταλαγιάσει η ευφορία των SPAC είναι ότι ορισμένοι επενδυτές έχουν φτάσει τα κανονιστικά όρια που διέπουν την έκθεσή τους σε τέτοιου είδους εταιρείες.

Επίσης, πλέον οι SPACs έχουν χάσει την αίγλη τους.

Το 60% των καταχωρίσεων του Οκτωβρίου διαπραγματεύονταν κάτω από την τιμή προσφοράς τους.

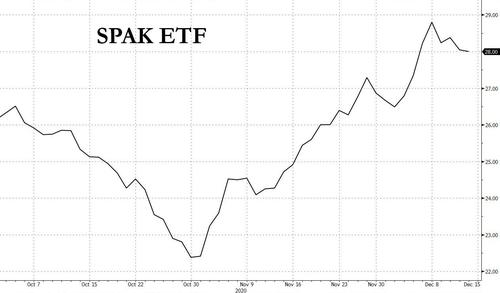

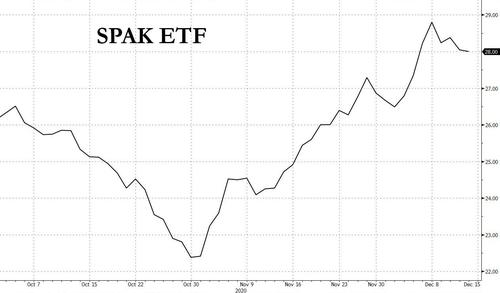

Βέβαια, το πρόσφατο SPAC ETF (SPAK) υποχώρησε σχεδόν 15% τις επόμενες εβδομάδες της έκδοσής του, αλλά έκτοτε έχει ανακάμψει «αγγίζοντας» ένα υψηλό ιστορικό την περασμένη εβδομάδα.

Και δεδομένου ότι η αφήγηση ακολουθεί την τιμή, ένα μήνα αφότου ένας αναλυτής της Goldman Sachs προειδοποίησε για φούσκα SPAC, ένας άλλος βγήκε τις προηγούμενες ημέρες για να διακηρύξει το 2020 ως το έτος του SPAC.

Πιο συγκεκριμένα, ο Dave Kostin γράφε πως το 2020 θα είναι γνωστό ως έτος κορωνοϊού αλλά και ως έτος SPAC.

Ακολουθούν ορισμένες λεπτομέρειες: Η αύξηση κεφαλαίου σε ότι αφορά IPO των SPAC το 2020 φτάνει τα 70 δισεκατομμύρια δολάρια - πενταπλάσια αύξηση από το ρεκόρ του περασμένου έτους (+44% από το 2018).

Οι 206 IPΟ που ολοκληρώθηκαν φέτος αντιπροσωπεύουν το 52% των ύψους 124 δισεκατομμυρίων δολαρίων που αντλήθηκαν σε IPO αμερικανικών SPAC σε ετήσια βάση.

Οι ανακοινώσεις εξαγοράς από SPAC σημείωσαν επίσης ρεκόρ φέτος.

Περίπου 82 SPACs που αντιπροσωπεύουν 28 δισεκ. δολ. σε αρχικές δημόσιες προσφορές διαπραγματεύονται στη Wall Street, ενώ 36 SPAC έχουν «κλείσει» με εξαγορές εταιρειών ύψους 51 δισεκ. δολ.

Σύμφωνα με την Goldman Sachs, για τρεις λόγους το 2020 ήταν το έτος των SPAC:

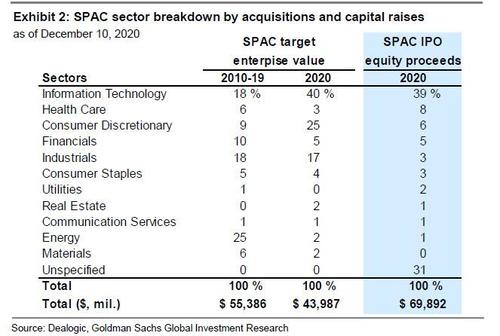

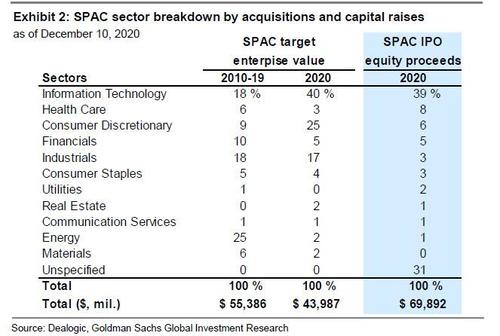

-Οι χορηγοί των SPAC (sponsors) άλλαξαν την εστίασή τους από την Αξία στην Ανάπτυξη, και σε ό,τι αφορά τις εξαγοράς και σε ό,τι αφορά την άντληση κεφαλαίων.

Μεταξύ των ετών 2010 – 2019, το 53% των εξαγορών SPAC αφορούσε τη Βιομηχανία, τον χρηματοπιστωτικό κλάδο και την Ενέργεια, ενώ το 33% αφορούσε την τεχνολογία και τον υγειονομικό κλάδο.

Σε αντίθεση, η αποεπένδυση από SPAC, κατά 68% αφορούσε την τεχνολογία και το 24% τη Βιομηχανία, τις τράπεζες και την Ενέργεια.

-Η επιτάχυνση της δραστηριότητας των traders έχει αυξήσει την όρεξη των επενδυτών για μη παραδοσιακές επιχειρήσεις.

Τα SPAC προσφέρουν μια εναλλακτική διαδρομή στις αγορές.

Το lockdown αύξησε την τάση για trading και τη ζήτηση για ριψοκίνδυνα assets.

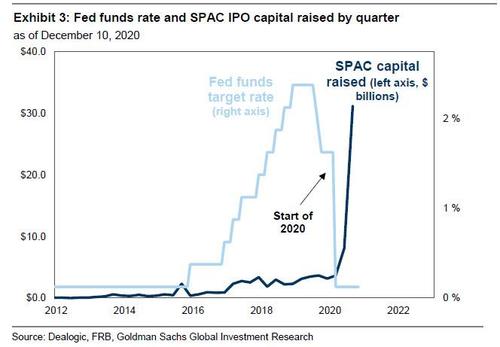

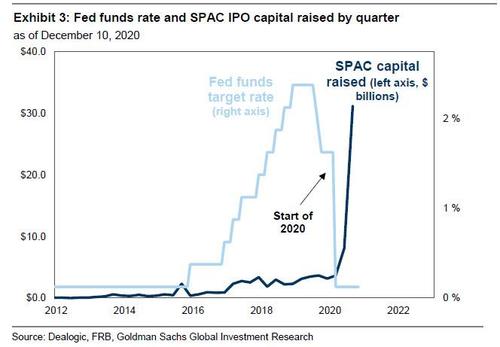

-Τα SPAC έχουν χαμηλό κόστος ευκαιρίας για τους επενδυτές όταν τα επιτόκια πολιτικής πλησιάζουν το μηδέν.

Οι αποδόσεις των μετρητών είναι μηδενικές λόγω χαμηλού πληθωρισμού ενώ η Fed θα συνεχίσει πιθανότατα τη χαλαρή νομισματική πολιτική έως το 2024.

Οι επενδυτές σε ένα SPAC λαμβάνουν μια ελάχιστη απόδοση, ενώ περιμένουν τον sponsor να εντοπίσει έναν πιθανό στόχο.

Στη συνέχεια, έχουν την επιλογή να εξαργυρώσουν τις μετοχές τους, εάν δεν τους αρέσει το asset.

Φυσικά, υπάρχει ένα κόστος ευκαιρίας για μη κατοχή μετοχών, δεδομένης της απόδοσης 16% του S&P 500 σε ετήσια βάση και της πρόβλεψης της Goldman Sachs για απόδοση 16% τον επόμενο χρόνο.

Ωστόσο, το βασικό μήνυμα της ανάλυσης της Goldman Sachs είναι ότι τα έσοδα από IPO ύψους 61 δισεκατομμυρίων δολαρίων που συγκεντρώθηκαν από 205 SPACs αναζητούν επί του παρόντος στόχους απόκτησης.

Με βάση τις 24μηνες ημερομηνίες λήξης μετά την IPO, αυτά τα SPAC θα πρέπει να αποκτήσουν έναν στόχο το 2021 ή το 2022, σχεδόν ίσο με τη συνολική αξία των συναλλαγών κλεισίματος της SPAC κατά την τελευταία δεκαετία.

Εάν η αναλογία 5x του ιδίου κεφαλαίου SPAC προς το στόχο της επιχείρησης M&A παραμείνει φέτος, η συνολική αξία της επιχείρησης αυτών των μελλοντικών στόχων εξαγοράς θα είναι 300 δισεκατομμύρια δολάρια.

www.bankingnews.gr

Ειδικότρα, μία από τις πλέον αξιομνημόνευτες ιστορίες το 2020 ήταν το ρεκόρ σύστασης εταιρειών ειδικού σκοπού, γνωστών ως SPAC (εταιρείες-οχήματα που αντλούν κεφάλαια μέσω της εισαγωγής τους στο χρηματιστήριο με στόχο την εξαγορά κάποιας υφιστάμενης εταιρείας), που πλημμύρισαν την αμερικανική αγορά.

Μια SPAC πρέπει να ολοκληρώσει την απόκτηση μιας εισηγμένης εταιρείας εντός δύο ετών, αλλιώς τα μετρητά που έχει αντλήσει πρέπει να επιστραφούν στο επενδυτικό κοινό.

Βάσει της τυπικής δομής μιας SPAC, ο sponsor αντλεί ένα αρχικό κεφάλαιο εκδίδοντας μετοχές και warrants.

Με κάθε νέα μετοχή που λαμβάνουν όσοι συμμετάσχουν σε μια SPAC θα λάβουν και τα δικαιώματα, τα warrants.

Οι μετοχές συνήθως τιμολογούνται 10 δολάρια και τα warrants φτάνουν συνήθως στο +15% (11,5 δολ.), με χρονικό ορίζοντα λήξης τα πέντε έτη και αναγκαστική άσκηση στα 18 δολάρια.

Για να ποσοτικοποιηθεί η φούσκα των SPACs, μέσα σε 11 μήνες και σε 206 IPO (αρχικές δημόσιες προσφορές - Initial Public Offerings) αντλήθηκε το ποσό ρεκόρ των 70 δισεκ. δολ.

Η πλημμυρίδα των SPACs δεν έχει προηγούμενο.

«Υπήρξε μια σημαντική αύξηση στην έκδοση μετοχών που αντιστοιχούν σε SPACs και αναμένουμε ότι η αγορά θα είναι πιο επιλεκτική στο μέλλον» λέει η Goldman Sachs.

Ένας από τους λόγους για τους οποίους αναμένεται να καταλαγιάσει η ευφορία των SPAC είναι ότι ορισμένοι επενδυτές έχουν φτάσει τα κανονιστικά όρια που διέπουν την έκθεσή τους σε τέτοιου είδους εταιρείες.

Επίσης, πλέον οι SPACs έχουν χάσει την αίγλη τους.

Το 60% των καταχωρίσεων του Οκτωβρίου διαπραγματεύονταν κάτω από την τιμή προσφοράς τους.

Βέβαια, το πρόσφατο SPAC ETF (SPAK) υποχώρησε σχεδόν 15% τις επόμενες εβδομάδες της έκδοσής του, αλλά έκτοτε έχει ανακάμψει «αγγίζοντας» ένα υψηλό ιστορικό την περασμένη εβδομάδα.

Και δεδομένου ότι η αφήγηση ακολουθεί την τιμή, ένα μήνα αφότου ένας αναλυτής της Goldman Sachs προειδοποίησε για φούσκα SPAC, ένας άλλος βγήκε τις προηγούμενες ημέρες για να διακηρύξει το 2020 ως το έτος του SPAC.

Πιο συγκεκριμένα, ο Dave Kostin γράφε πως το 2020 θα είναι γνωστό ως έτος κορωνοϊού αλλά και ως έτος SPAC.

Ακολουθούν ορισμένες λεπτομέρειες: Η αύξηση κεφαλαίου σε ότι αφορά IPO των SPAC το 2020 φτάνει τα 70 δισεκατομμύρια δολάρια - πενταπλάσια αύξηση από το ρεκόρ του περασμένου έτους (+44% από το 2018).

Οι 206 IPΟ που ολοκληρώθηκαν φέτος αντιπροσωπεύουν το 52% των ύψους 124 δισεκατομμυρίων δολαρίων που αντλήθηκαν σε IPO αμερικανικών SPAC σε ετήσια βάση.

Οι ανακοινώσεις εξαγοράς από SPAC σημείωσαν επίσης ρεκόρ φέτος.

Περίπου 82 SPACs που αντιπροσωπεύουν 28 δισεκ. δολ. σε αρχικές δημόσιες προσφορές διαπραγματεύονται στη Wall Street, ενώ 36 SPAC έχουν «κλείσει» με εξαγορές εταιρειών ύψους 51 δισεκ. δολ.

Σύμφωνα με την Goldman Sachs, για τρεις λόγους το 2020 ήταν το έτος των SPAC:

-Οι χορηγοί των SPAC (sponsors) άλλαξαν την εστίασή τους από την Αξία στην Ανάπτυξη, και σε ό,τι αφορά τις εξαγοράς και σε ό,τι αφορά την άντληση κεφαλαίων.

Μεταξύ των ετών 2010 – 2019, το 53% των εξαγορών SPAC αφορούσε τη Βιομηχανία, τον χρηματοπιστωτικό κλάδο και την Ενέργεια, ενώ το 33% αφορούσε την τεχνολογία και τον υγειονομικό κλάδο.

Σε αντίθεση, η αποεπένδυση από SPAC, κατά 68% αφορούσε την τεχνολογία και το 24% τη Βιομηχανία, τις τράπεζες και την Ενέργεια.

-Η επιτάχυνση της δραστηριότητας των traders έχει αυξήσει την όρεξη των επενδυτών για μη παραδοσιακές επιχειρήσεις.

Τα SPAC προσφέρουν μια εναλλακτική διαδρομή στις αγορές.

Το lockdown αύξησε την τάση για trading και τη ζήτηση για ριψοκίνδυνα assets.

-Τα SPAC έχουν χαμηλό κόστος ευκαιρίας για τους επενδυτές όταν τα επιτόκια πολιτικής πλησιάζουν το μηδέν.

Οι αποδόσεις των μετρητών είναι μηδενικές λόγω χαμηλού πληθωρισμού ενώ η Fed θα συνεχίσει πιθανότατα τη χαλαρή νομισματική πολιτική έως το 2024.

Οι επενδυτές σε ένα SPAC λαμβάνουν μια ελάχιστη απόδοση, ενώ περιμένουν τον sponsor να εντοπίσει έναν πιθανό στόχο.

Στη συνέχεια, έχουν την επιλογή να εξαργυρώσουν τις μετοχές τους, εάν δεν τους αρέσει το asset.

Φυσικά, υπάρχει ένα κόστος ευκαιρίας για μη κατοχή μετοχών, δεδομένης της απόδοσης 16% του S&P 500 σε ετήσια βάση και της πρόβλεψης της Goldman Sachs για απόδοση 16% τον επόμενο χρόνο.

Ωστόσο, το βασικό μήνυμα της ανάλυσης της Goldman Sachs είναι ότι τα έσοδα από IPO ύψους 61 δισεκατομμυρίων δολαρίων που συγκεντρώθηκαν από 205 SPACs αναζητούν επί του παρόντος στόχους απόκτησης.

Με βάση τις 24μηνες ημερομηνίες λήξης μετά την IPO, αυτά τα SPAC θα πρέπει να αποκτήσουν έναν στόχο το 2021 ή το 2022, σχεδόν ίσο με τη συνολική αξία των συναλλαγών κλεισίματος της SPAC κατά την τελευταία δεκαετία.

Εάν η αναλογία 5x του ιδίου κεφαλαίου SPAC προς το στόχο της επιχείρησης M&A παραμείνει φέτος, η συνολική αξία της επιχείρησης αυτών των μελλοντικών στόχων εξαγοράς θα είναι 300 δισεκατομμύρια δολάρια.

www.bankingnews.gr

Σχόλια αναγνωστών