Αυτό αναφέρει η JP Morgan στην τελευταία 21σέλιδη ανάλυσή της για τις ελληνικές τράπεζες (Reviewing the outlook for Greek Banks), προκειμένου να εντοπίσει τους πιθανούς κινδύνους που μπορούν να επηρεάσουν τον κλάδο.

Σε αυτό το πλαίσιο διατηρεί την ουδέτερη στάση (neutral) για την Alpha Bank και την Eurobank, με μια μικρή προτίμηση στη δεύτερη λόγω καλύτερης ποιότητας, ενώ διατηρεί τη σύσταση overweight, ήτοι για αποδόσεις καλύτερες από αυτές της αγοράς, για την Πειραιώς.

Επίσης, αναβάθμισε τη σύσταση της Εθνικής σε overweight.

Σχετικές αποτιμήσεις και συστάσεις

Στους παρακάτω πίνακες, η JP Morgan συγκεντρώνει τη σύγκριση των βασικών στοιχείων των ελληνικών τραπεζών έναντι των αντίστοιχων ιταλικών, τονίζοντας ότι οι τραπεζικοί ισολογισμοί είναι στη φάση της εκκαθάρισης.

Όπως αναφέρει συνοψίζει τις εκτιμήσεις για τις εκτιμώμενες θέσεις και κεφάλαια των τεσσάρων ελληνικών τραπεζών στο τέλος του 2022, σημειώνοντας ότι οι ελληνικές pro-forma θέσεις περιλαμβάνουν τη βασική της υπόθεση για κεφαλαιακές ενισχύσεις την ίδια περίοδο.

Το κόστος εκκαθάρισης για τα κεφάλαια

Όπως και μεγάλο μέρος του ευρωπαϊκού τραπεζικού τομέα, οι κεφαλαιακές θέσεις των ελληνικών τραπεζών βελτιώθηκαν έως το 2020, με χαμηλότερα από το αναμενόμενο RWA και ένα σύνολο έκτακτων μέτρων στήριξης που βοηθούν στη διατήρηση των δεικτών.

Η εικόνα για την Alpha Bank και την Εθνική Τράπεζα φαίνεται πιο θετική, χάρη στις εκδόσεις τίτλων Tier 2 στα τέλη του 2019 / αρχές 2020 και τον Μάρτιο του τρέχοντος έτους.

Η αξιοσημείωτη εξαίρεση ωστόσο, όπως φαίνεται στο σχήμα 9 παρακάτω, ήταν η Eurobank, η οποία σημείωσε απότομη πτώση του CET1 το 2020 σχεδόν, η οποία αποδίδεται εξ ολοκλήρου όχι στις επιπτώσεις του COVID-19, αλλά μάλλον στο κόστος κεφαλαίου από την τιτλοποίηση NPEs ύψους 7,5 δισ. ευρώ, το λεγόμενο project Cairo.

Παρά τους ελκυστικούς όρους τους, οι τιτλοποιήσεις μέσω του Ηρακλή εξακολουθούν να έχουν σημαντικό κόστος κεφαλαίου για τον εκδότη λόγω της σχετικής μεταφοράς της τιμής αγοράς.

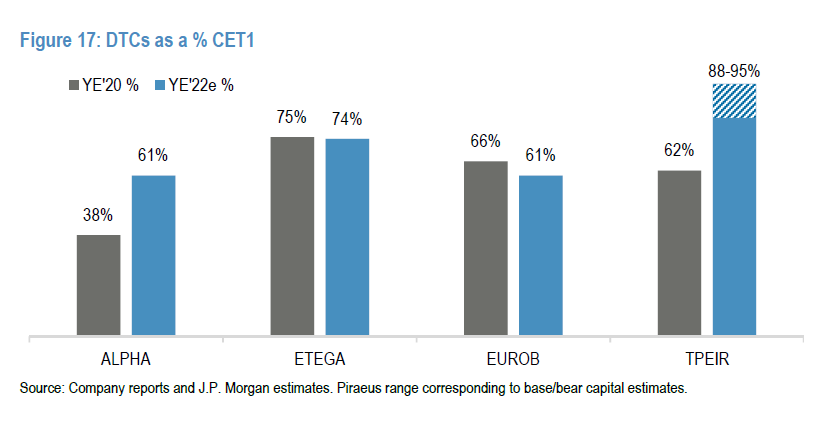

Επιπλέον, μαζί με τυπικές ενσωματώσεις των ΔΠΧΑ 9, οι ελληνικές τράπεζες ειδικότερα αντιμετωπίζουν πρόσθετες προκλήσεις που σχετίζονται με την ποσότητα των DTA και DTC στους ισολογισμούς τους, τα οποία μπορεί να θέσουν σε κίνδυνο όχι μόνο την ποιότητα αλλά και την ποσότητα των κεφαλαίων των ελληνικών τραπεζών.

Ως εκ τούτου, η JP Morgan εκτιμά ότι η περίοδος κινδύνου 2021-22 θα είναι δοκιμαστική για τις ελληνικές τραπεζικές κεφαλαιακές θέσεις, με μία πολύ σημαντική περίοδο χάριτος.

Ενώ η πρόσφατη επιστροφή των τραπεζών στις κεφαλαιαγορές αποτελεί αναμφίβολα απόδειξη των ευνοϊκών συνθηκών που υπήρχαν στις αρχές του 2020, η αλήθεια είναι ότι αυτό είναι εξίσου αναγκαίο να συντηρηθεί και σήμερα.

Για παράδειγμα, τα σχήματα 9 και 10 παραπάνω συνοψίζουν τους τους δείκτες CET1 και το πλεονάζον κεφάλαιο για το 2019 και 2020, μαζί με τις εκτιμήσεις για το 2022.

Το παραπάνω πλεονάζον κεφάλαιο εμφανίζεται χωρίς πρόσθετες εκδόσεις και επίσης περιλαμβάνει ένα σκιασμένο πρόσθετο που αντιπροσωπεύει την πλήρη βελτιστοποίηση της κεφαλαιακής δομής.

Θα χρειαστούν οι ελληνικές τράπεζες κεφαλαιακές ενισχύσεις;

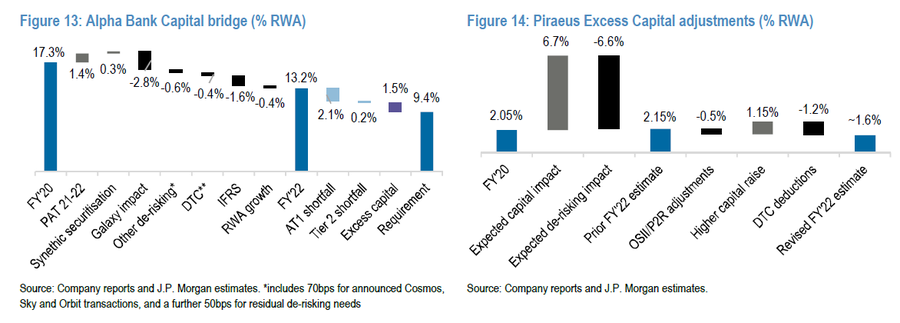

Για να φτάσει στις παραπάνω κεφαλαιακές εκτιμήσεις η JP Morgan, προχωρά σε κάποιες πρόσθετες προσαρμογές στην περίπτωση των λιγότερο λεπτομερών γνωστοποιήσεων της Πειραιώς και της Alpha Bank.

Επίσης, αναφορικά με τους υπολογισμούς περί υπερβολικού κεφαλαίου, και για τις τέσσερις τράπεζες έχει επιλέξει να συμπεριλάβει πλήρως την απαίτηση OSII, επί του παρόντος στο 0,5%, και αναμένεται να αυξηθεί

σε 0,75% το 2023.

Οι ελληνικές τράπεζες επέλεξαν να αποκλείσουν αυτήν την χρέωση στην απεικόνιση των απαιτήσεων κατά το παρελθόν έτος και στις εκτιμήσεις του 2021-2022.

Ωστόσο, στην ανάλυσή της η JP Morgan το προσθέτει ξανά για μια καλύτερη προβολή, έχοντας κατά νου ότι παραμένει ένας ήπιος περιορισμός κατά την ενδιάμεση περίοδο.

Κρατά επίσης αμετάβλητο Pillar 2R, με εξαίρεση την Πειραιώς, για την οποία το υποθέτει χαμηλότερα κατά 25 μ.β. προκειμένου μείωση να συμβαδίζει με τον κλάδο στο 3%.

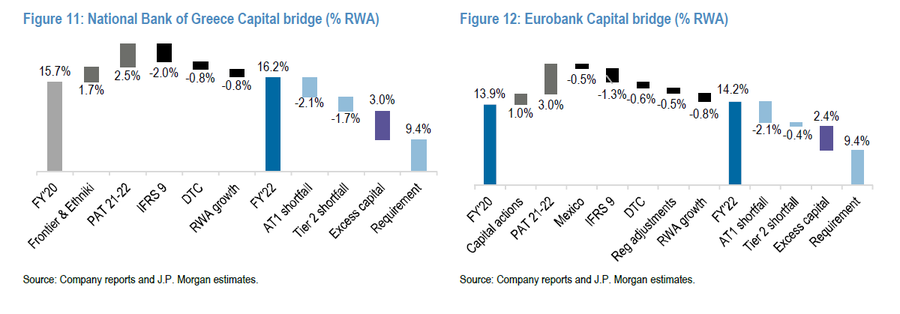

Τα σχήματα 11 και 12 παρακάτω αναλύουν τις γέφυρες κεφαλαίου από την Εθνική Τράπεζα και την Eurobank.

Χωρίς να αναληφθούν περαιτέρω ενέργειες, η Εθνική Τράπεζα αναμένεται να ξεχωρίσει ως η καλύτερα κεφαλαιοποιημένη στον κλάδο, και η μόνη που πιθανόν να ολοκληρώσει το βραχυπρόθεσμο derisking με καλύτερη κεφαλαιακή θέση απ 'ότι ξεκίνησε.

Συγκριτικά, η Eurobank θα έχει χαμηλότερο κεφάλαιο (κατά ~ 340 μ.β. το 2020 λόγω Cairo) και περίπου ~ 20 μ.β. λιγότερη συγκέντρωση κεφαλαίου σε σχέδη με την καθοδήγηση της περιόδου 2020-2022, εν μέρει ως αποτέλεσμα της προγραμματισμένης συναλλαγής του Mexico και εν μέρει λόγω των πρόσθετων ρυθμιστικών προσαρμογών που αντιμετωπίστηκαν κατά τη διάρκεια του έτους.

Και οι δύο τράπεζες έχουν επισημάνει ρητά ότι τόσο η έκδοση ΑΤ1 όσο και Tier 2 βρίσκονται στο τραπέζι μεσοπρόθεσμα, αν και η JP Morgan σημειώνει ότι η Eurobank έχει πολύ λιγότερα περιθώρια βελτιστοποίησης μέσω Tier 2, και ως εκ τούτου έχει μικρότερο όγκο συνδυασμού στις εκδόσεις.

Στην περίπτωση της Alpha Bank, η JP Morgan λαμβάνει υπόψιν τις σταθερές τάσεις, τη συνεχή δημιουργία οργανικού κεφαλαίου, τη μείωση των DTC και της ανάπτυξης των RWA.

Για άλλη μια φορά, η JP Morgan παρατηρεί ότι ο συνδυασμός του αντικτύπου μιας τιτλοποίησης μεγάλου μεγέθους και των κανονιστικών μειώσεων επηρεάζει σημαντικά τις συνολικές προοπτικές κεφαλαίου της τράπεζας.

Όσον αφορά τις ενέργειες, η τράπεζα έχει σημαντικό περιθώριο έκδοσης AT1, 2,1% όπως παρακάτω ή ~ 730 εκατ. ευρώ με βάση την τελική γραμμή των RWA.

Στο βαθμό που τίποτα δεν επιβεβαιώνεται από την καθοδήγηση έως το 2022, η JP Morgan εκτιμά ότι θα δούμε την κεφαλαιακή θέση της τράπεζας ως αισθητά λιγότερο άνετη από τις Eurobank και Εθνική.

Τέλος, για την Πειραιώς τα πράγματα είναι (χαρακτηριστικά), λίγο πιο περίπλοκα, αναφέρει η JP Morgan.

Τον Μάρτιο, όταν η Πειραιώς ανακοίνωσε το σχέδιό του «Sunrise», επισημάνθηκε το στοιχείο της βελτίωσης κατά ~ 10 μ.β. του συνολικού κεφαλαίου, καθώς μεταφράζεται σε ~2,15% pro forma πλεόνασμα κεφαλαίου.

Ωστόσο θα πρέπει να ληφθούν υπόψιν τα ακόλουθα:

1) Μείωση 0,75% για την απαίτηση OS23 έως το 2023 και αντιστάθμιση εν μέρει με μια μείωση ~ 0,25% στο Pillar 2R της τράπεζας - καθαρή αφαίρεση 50 μ.β.

2) Ενσωμάτωση του οφέλους από την καλύτερη από την αναμενόμενη αύξηση κεφαλαίου ύψους ~ 1,4 δισ. ευρώ - περίπου 90 μ.β. RWA του 2020 ή 115 μ.β. εκτιμώμενου RWA του 2022

3) Απόσβεση DTC - αν και εξαιρούνται από την αύξηση κινδύνου της τράπεζας, η απόσβεση αυτών των μέσων που πληρούν τις προϋποθέσεις CET1 απαιτεί ~200 εκατ. ευρώ ετησίως ή ~ 120 μ.β. κατά τη διάρκεια των δύο ετών.

Με τον υψηλό κίνδυνο εκτέλεσης στο σχέδιο της Πειραιώς, η JP Morgan τονίζει ότι είναι επίσης χρήσιμο να εκτιμηθεί μια κεφαλαιακή θέση «bear case» για το 2022, εάν το χρονικό διάστημα των λανθασμένων επιλογών ήταν πιθανό να συμβούν.

Συγκεκριμένα, η JP Morgan εκτιμά ότι μια συνολική κεφαλαιακή θέση ~ 15% θα μεταφραστεί σε περίπου 0,75% περισσότερο κεφάλαιο, καθιστώντας αυτό το κατώτατο άκρο της εκτίμησης για την τράπεζα.

Έχοντας αναλύσει την κεφαλαιακή θέση κάθε τράπεζας, είναι απολύτως σαφές ότι είτε ολοκληρωθεί το 2021, είτε πρόκειται να μετατεθεί έως το 2022, η συμμετοχή στο σύστημα τιτλοποίησης του Ηρακλή αναμένεται να δώσει μια σαφή εικόνα για τις θέσεις κεφαλαίων των τραπεζών και θα γίνει οδηγός για τις πιθανές εκδόσεις.

Ο διάβολος κρύβεται στα DTC

Ως επί το πλείστον, οι κωδικοί DTC δεν διαφέρουν από τις συνήθεις DTA (Αναβαλλόμενες φορολογικές απαιτήσεις).

Ωστόσο, η πραγματική διαφορά έρχεται στον τρόπο με τον οποίο αντιμετωπίζονται στο CRR για τον υπολογισμό του ρυθμιστικού κεφαλαίου ή CET1.

Κανονικά, τα DTA πρέπει να αφαιρεθούν από τα ίδια κεφάλαια στο υπολογισμό του CET1, δεδομένου του ότι η αξία τους σχετίζεται εξ ολοκλήρου με μελλοντικά φορολογητέα έσοδα.

Από αυτά που προκύπτουν από προσωρινές διαφορές, ένα ορισμένο μέγιστο (10% των ιδίων κεφαλαίων) έχει επιτραπεί να διατηρηθεί σε 250% συντελεστή στάθμισης, ενώ το υπόλοιπο θα αφαιρείται σταδιακά κατά τη διάρκεια των 10 ετών.

Ωστόσο, το CRR επιτρέπει επίσης να συμπεριληφθεί ένα υποσύνολο DTA γνωστών ως DTC στο CET1, με 100% βάρος κινδύνου.

Συγκεκριμένα, αυτά τα DTA πρέπει να είναι τέτοια ώστε να είναι η αξία τους κατά κάποιο τρόπο ανεξάρτητη από την ικανότητα της τράπεζας να παράγει μελλοντικά φορολογητέα έσοδα έναντι των οποίων να αντισταθμιστούν. Στην Ελλάδα αυτό επιτεύχθηκε σύμφωνα με τους τοπικούς φορολογικούς νόμους δεσμεύοντας ότι ένας ορισμένος μέγιστος όγκος DTA που σχετίζονται με πολύ συγκεκριμένες προσωρινές διαφορές να είναι επιλέξιμος για μετατροπή σε «τελικές και διακανονισμένες» αξιώσεις εναντίον του Ελληνικού Δημοσίου, σε περίπτωση που μετά τον φόρο η ζημία να αναφέρεται σε ατομική βάση σε μια δεδομένη λογιστική χρήση.

Συγκεκριμένα, κάτω από αυτές τις περιστάσεις, η τράπεζα πρέπει να δημιουργήσει αποθεματικό που αντιστοιχεί στο μερίδιο των ζημιών στα καθαρά ίδια κεφάλαια επιλέξιμων DTA, μείον οποιοδήποτε ποσό αντισταθμίζεται από πληρωτέους φόρους εισοδήματος.

Το αποθεματικό που δημιουργείται πρέπει να κεφαλαιοποιείται με την έκδοση κοινών μετοχών στο Κράτος, αναγκάζοντας ουσιαστικά την αύξηση της κρατικής ιδιοκτησίας και το dilution στους υφιστάμενους μετόχους.

Ποιες είναι λοιπόν οι επιπτώσεις;

Για επενδυτές μετοχών, υπάρχει υπερβολικός κίνδυνος απομείωσης σε περίπτωση που ο εκδότης καταγράψει απώλεια και συνακόλουθα αυξηθεί ο κίνδυνος εθνικοποίησης (ολοένα και περισσότερο).

Ίσως το κοντινότερο παράδειγμα ήταν να εξεταστεί ο αντίκτυπος που είχε πρόσφατα το CoCo της Πειραιώς, με τους υφιστάμενους μετόχους να επωμίζονται το βάρος.

Βέβαια, οι τράπεζες είναι πρόθυμες να αποφύγουν την ενεργοποίηση των DTC, υπονομεύοντας έτσι την πραγματική ικανότητα απορρόφησης της απώλειας.

Το περισσότερο απτό παράδειγμα αυτού ήταν η πρόσφατη απόφαση καθεμιάς από τις Eurobank, Alpha και Πειραιώς να προωθήσουν τα hive downs.

Σε κάθε περίπτωση μόνο τα περιουσιακά στοιχεία και οι υποχρεώσεις που σχετίζονται με τις τιτλοποιήσεις

διατηρούνται στο HoldCo, έτσι ώστε η απώλεια που προκύπτει να καταγράφεται από τους κωδικούς DTC στο OpCo, αποτρέποντας τη μετατροπή τους.

Μόνο Εθνική είναι ικανή να αποφύγει να χρειαστεί να κάνει αυτό το βήμα δεδομένης της ισχύος στα προ προβλέψεων έσοδα και προκύπτουσα επίδραση της συναλλαγής Frontier.

Η Alpha Bank και η Eurobank έχουν τώρα πολύ μικρότερα σχέδια τιτλοποίησης, ενώ η Πειραιώς μπορεί ακόμη και να το επαναλάβει προκειμένου να διευκολύνει τις τιτλοποιήσεις «Sunrise», αυξάνοντας έτσι τη δομική πολυπλοκότητα του ομίλου.

Με βάση τα παραπάνω, οι ρυθμιστικές αρχές έχουν εκφράσει όλο και περισσότερο την ανησυχία τους για τη χαμηλότερη ποιότητα αυτού του κεφαλαίου και τις επιπτώσεις αυτού.

Ωστόσο, αντί να αλλάξουν τη διαχείριση, οι υπεύθυνοι χάραξης πολιτικής επί του παρόντος ρίχνουν το βάρος πίσω από μια διαφορετική «λύση» - την «κακή τράπεζα».

Σύμφωνα με την εκτίμηση της JP Morgan, η λύση της εταιρείας διαχείρισης περιουσιακών στοιχείων ή εθνική «bad bank» δεν θα προσφέρει μόνο μια άλλη λεωφόρο για την εκφόρτωση των NPEs, αλλά και θα βοηθήσει στην αντιμετώπιση του προβλήματος των DTC ταυτόχρονα.

Τα NPE θα μεταφερθούν στη λογιστική αξία στο κοινό όχημα τιτλοποίησης, με το έλλειμμα που θα προκύψει να χρηματοδοτείται από DTC στους ισολογισμούς των τραπεζών.

www.bankingnews.gr

Σχόλια αναγνωστών