Το 65% των παγκόσμιων στελεχών τραπεζών βλέπουν νέες τεχνολογίες όπως το cloud, το AI και τα API ως την τάση που θα έχει τον μεγαλύτερο αντίκτυπο στον τομέα τα επόμενα τέσσερα χρόνια

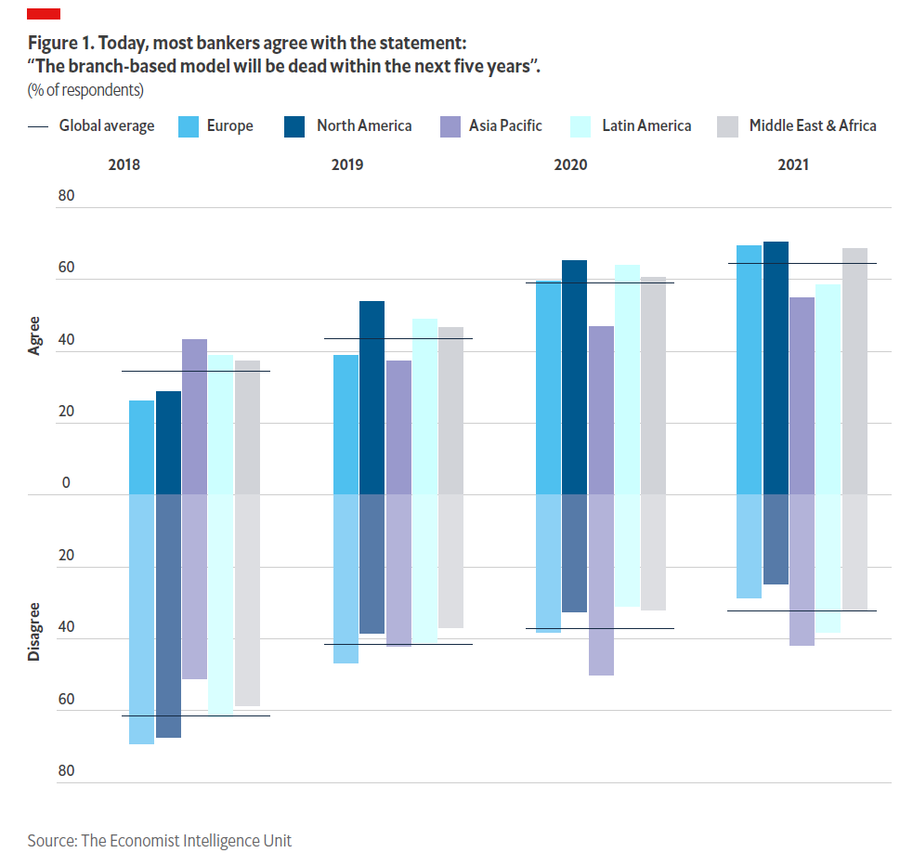

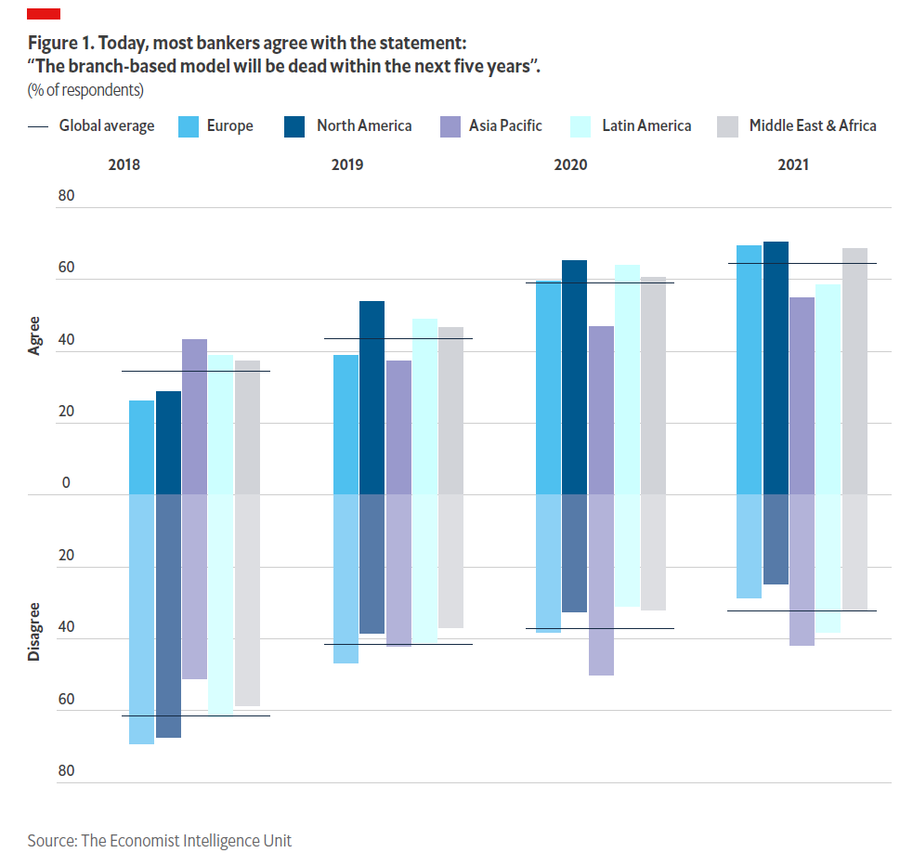

Το 65% των τραπεζικών στελεχών παγκοσμίως πιστεύουν ότι η τραπεζική που βασίζεται σε υποκαταστήματα θα είναι «νεκρή» εντός πέντε ετών.

Σε αυτό το συμπέρασμα καταλήγει νέα μεγάλη έρευνα του Economist/Temenos, με τίτλο «Αποκέντρωση: Μπορούν οι τράπεζες να μετακινηθούν από τα κέντρα της πόλης σε ψηφιακά οικοσυστήματα;», η οποία έγινε μεταξύ 305 ανώτερων στελεχών παγκόσμιων τραπεζών.

Η έρευνα υπογραμμίζει πώς το κλείσιμο καταστημάτων λόγω COVID-19, οι νέες τεχνολογίες και ο αυξημένος ανταγωνισμός από fintechs, πλατφόρμες super-app και τεχνολογικούς γίγαντες έχουν επιταχύνει τον ψηφιακό μετασχηματισμό και πυροδότησαν μια αλλαγή στις τραπεζικές προτεραιότητες και τα επιχειρηματικά μοντέλα.

Αλλάζουν οι ανάγκες των πελατών

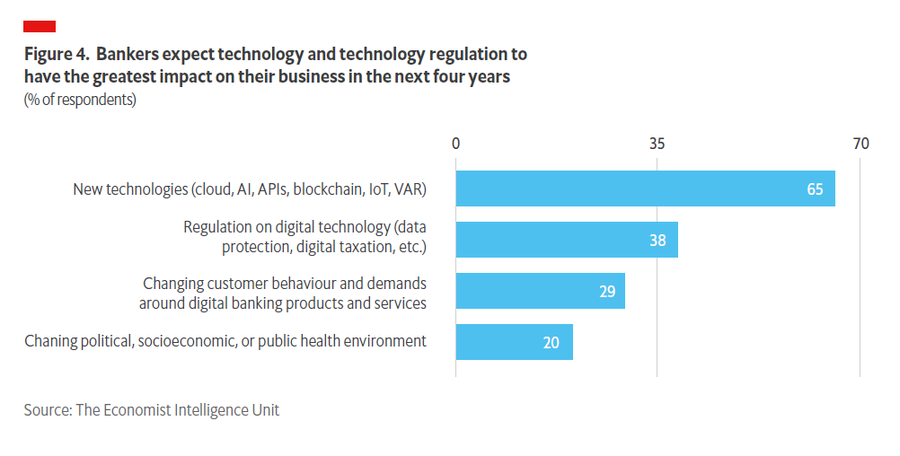

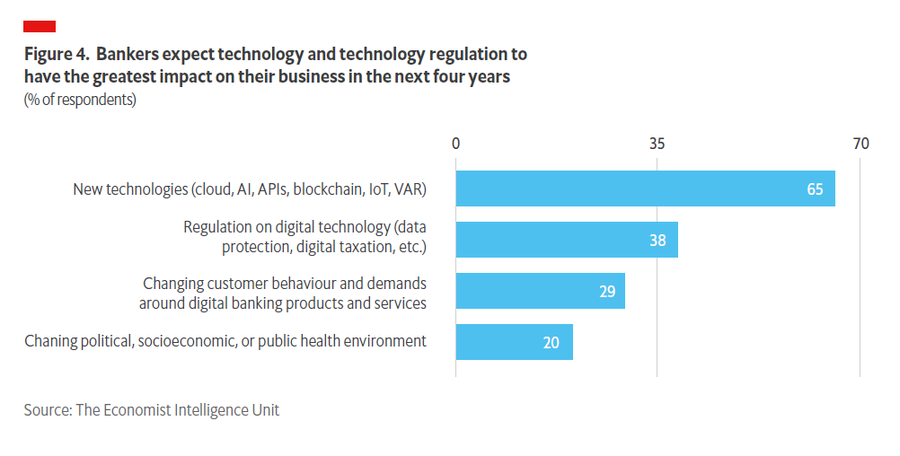

Η έκθεση υπογραμμίζει πώς το 65% των παγκόσμιων στελεχών τραπεζών βλέπουν νέες τεχνολογίες όπως το cloud, το AI και τα API ως την τάση που θα έχει τον μεγαλύτερο αντίκτυπο στον τομέα τα επόμενα τέσσερα χρόνια, πριν από τη ρύθμιση και την αλλαγή των απαιτήσεων των πελατών.

Επιπλέον, το 81% πιστεύει ότι η αξία από την τεχνητή νοημοσύνη θα είναι ο καταλύτης μεταξύ κερδισμένων και χαμένων τραπεζών.

Οι τράπεζες εστιάζουν την τεχνολογική τους επένδυση στην ασφάλεια στον κυβερνοχώρο, την τεχνολογία AI και το cloud computing καθώς επιταχύνουν τα έργα ψηφιακού μετασχηματισμού.

Πελατοκεντρικό σύστημα

Η έκθεση διαπιστώνει ότι το 81% των τραπεζιτών πιστεύουν ότι οι τράπεζες θα επιδιώξουν να διαφοροποιήσουν την εμπειρία των πελατών και όχι τα προϊόντα.

Με αυτό, πολλές καθιερωμένες τράπεζες στρέφονται σε στρατηγικές συνεργασίες και επενδύσεις στην τεχνολογία για να γίνουν αξιόπιστοι τραπεζικοί εταίροι και προμηθευτές φιλικών προς τον καταναλωτή τραπεζικών εμπειριών.

Η πανδημία υπήρξε καταλύτης για συνεργασία και πειραματισμό.

Η έκθεση αναφέρει ότι σχεδόν το ήμισυ (47%) των στελεχών τραπεζών αναμένουν ότι οι επιχειρήσεις τους θα εξελιχθούν σε οικοσυστήματα τα επόμενα δύο χρόνια, όπου οι τράπεζες προσφέρουν προϊόντα και υπηρεσίες τρίτων, μαζί με τις δικές τους, σε πελάτες και άλλους χρηματοοικονομικούς οργανισμούς.

Ο ρόλος της πανδημίας

Η έκθεση δείχνει επίσης πώς η πανδημία έχει τονίσει τον κοινωνικό ρόλο των χρηματοπιστωτικών υπηρεσιών.

Τα ευρήματα δείχνουν ότι οι τραπεζίτες βλέπουν τη μικροχρηματοδότηση για επιχειρηματίες (34%) και τους μη τραπεζικούς (33%) ως τις πιο ελπιδοφόρες επιχειρηματικές ευκαιρίες που σχετίζονται με την αλλαγή του μοντέλου.

Σύμφωνα με την Kanika Hope, Διευθύνουσα Σύμβουλο Στρατηγικής της Temenos, «η ανοιχτή τραπεζική και ο αυξημένος ανταγωνισμός από την τεχνολογία προκαλούν στις τράπεζες να επανεξετάσουν τα επιχειρηματικά τους μοντέλα.

Πολλοί τώρα φιλοδοξούν να αναπτύξουν ψηφιακά οικοσυστήματα που στοχεύουν περισσότερους ανθρώπους και σε διαφοροποιημένες εμπειρίες στους πελάτες τους χρησιμοποιώντας τη δύναμη του cloud, του SaaS και του AI.

Αυτή η έκθεση δείχνει ότι οι τραπεζίτες τώρα καταλαβαίνουν ότι η τεχνολογία θα επιταχύνει αυτά τα νέα επιχειρηματικά μοντέλα και είναι κρίσιμη για την ανταγωνιστική τους διαφοροποίηση.

www.bankingnews.gr

Σε αυτό το συμπέρασμα καταλήγει νέα μεγάλη έρευνα του Economist/Temenos, με τίτλο «Αποκέντρωση: Μπορούν οι τράπεζες να μετακινηθούν από τα κέντρα της πόλης σε ψηφιακά οικοσυστήματα;», η οποία έγινε μεταξύ 305 ανώτερων στελεχών παγκόσμιων τραπεζών.

Η έρευνα υπογραμμίζει πώς το κλείσιμο καταστημάτων λόγω COVID-19, οι νέες τεχνολογίες και ο αυξημένος ανταγωνισμός από fintechs, πλατφόρμες super-app και τεχνολογικούς γίγαντες έχουν επιταχύνει τον ψηφιακό μετασχηματισμό και πυροδότησαν μια αλλαγή στις τραπεζικές προτεραιότητες και τα επιχειρηματικά μοντέλα.

Αλλάζουν οι ανάγκες των πελατών

Η έκθεση υπογραμμίζει πώς το 65% των παγκόσμιων στελεχών τραπεζών βλέπουν νέες τεχνολογίες όπως το cloud, το AI και τα API ως την τάση που θα έχει τον μεγαλύτερο αντίκτυπο στον τομέα τα επόμενα τέσσερα χρόνια, πριν από τη ρύθμιση και την αλλαγή των απαιτήσεων των πελατών.

Επιπλέον, το 81% πιστεύει ότι η αξία από την τεχνητή νοημοσύνη θα είναι ο καταλύτης μεταξύ κερδισμένων και χαμένων τραπεζών.

Οι τράπεζες εστιάζουν την τεχνολογική τους επένδυση στην ασφάλεια στον κυβερνοχώρο, την τεχνολογία AI και το cloud computing καθώς επιταχύνουν τα έργα ψηφιακού μετασχηματισμού.

Πελατοκεντρικό σύστημα

Η έκθεση διαπιστώνει ότι το 81% των τραπεζιτών πιστεύουν ότι οι τράπεζες θα επιδιώξουν να διαφοροποιήσουν την εμπειρία των πελατών και όχι τα προϊόντα.

Με αυτό, πολλές καθιερωμένες τράπεζες στρέφονται σε στρατηγικές συνεργασίες και επενδύσεις στην τεχνολογία για να γίνουν αξιόπιστοι τραπεζικοί εταίροι και προμηθευτές φιλικών προς τον καταναλωτή τραπεζικών εμπειριών.

Η πανδημία υπήρξε καταλύτης για συνεργασία και πειραματισμό.

Η έκθεση αναφέρει ότι σχεδόν το ήμισυ (47%) των στελεχών τραπεζών αναμένουν ότι οι επιχειρήσεις τους θα εξελιχθούν σε οικοσυστήματα τα επόμενα δύο χρόνια, όπου οι τράπεζες προσφέρουν προϊόντα και υπηρεσίες τρίτων, μαζί με τις δικές τους, σε πελάτες και άλλους χρηματοοικονομικούς οργανισμούς.

Ο ρόλος της πανδημίας

Η έκθεση δείχνει επίσης πώς η πανδημία έχει τονίσει τον κοινωνικό ρόλο των χρηματοπιστωτικών υπηρεσιών.

Τα ευρήματα δείχνουν ότι οι τραπεζίτες βλέπουν τη μικροχρηματοδότηση για επιχειρηματίες (34%) και τους μη τραπεζικούς (33%) ως τις πιο ελπιδοφόρες επιχειρηματικές ευκαιρίες που σχετίζονται με την αλλαγή του μοντέλου.

Σύμφωνα με την Kanika Hope, Διευθύνουσα Σύμβουλο Στρατηγικής της Temenos, «η ανοιχτή τραπεζική και ο αυξημένος ανταγωνισμός από την τεχνολογία προκαλούν στις τράπεζες να επανεξετάσουν τα επιχειρηματικά τους μοντέλα.

Πολλοί τώρα φιλοδοξούν να αναπτύξουν ψηφιακά οικοσυστήματα που στοχεύουν περισσότερους ανθρώπους και σε διαφοροποιημένες εμπειρίες στους πελάτες τους χρησιμοποιώντας τη δύναμη του cloud, του SaaS και του AI.

Αυτή η έκθεση δείχνει ότι οι τραπεζίτες τώρα καταλαβαίνουν ότι η τεχνολογία θα επιταχύνει αυτά τα νέα επιχειρηματικά μοντέλα και είναι κρίσιμη για την ανταγωνιστική τους διαφοροποίηση.

www.bankingnews.gr

Σχόλια αναγνωστών