Με την ανησυχία για τις μετοχές να διογκώνεται, η Morgan Stanley αναφέρει ότι ο δείκτης βαρόμετρο του αμερικανικού χρηματιστηρίου S&P 500 θα σημειώσει μεγάλη πτώση στις 3.490 μονάδες (πτώση 20% από τα τρέχοντα επίπεδα, δηλαδή τις 4.390 μονάδες), μέχρι το τέλος του 2021.

Πιο συγκεκριμένα, το καλοκαίρι του 2018, οπότε οι μετοχές σημείωναν άνοδο τουλάχιστον μέχρι το τέταρτο τρίμηνο, η Fed έκανε το σφάλμα να συσφίξει την πολιτική της απότομα, απελευθερώνοντας τις «αρκούδες» που καραδοκούσαν μετά τη μεγάλη χρηματοπιστωτική κρίση.

Υπενθυμίζεται ότι τότε κάθε τομέας σημείωσε πτώση τουλάχιστον 10-11%.

Ανάλογοι κίνδυνοι απειλούν και τώρα τις αγορές, με το εύρος της επικείμενης διόρθωσης, σύμφωνα με τη Morgan Stanley, να φτάνει στο τρομακτικό -20%.

«Τους τελευταίους μήνες έχουμε μια λιγότερο αισιόδοξη εικόνα για τις αγορές, βάσει του μοτίβου που σχετίζεται με τη μετάβαση στον μεσαίο κύκλο».

Κατά τη διάρκεια αυτών των περιόδων είναι σύνηθες για την αγορά να απομακρύνεται από τους «νικητές» του πρώιμου κύκλου προς μετοχές υψηλότερης ποιότητας και μεγάλης κεφαλαιοποίησης.

Επίσης, λαμβάνει χώρα, συνήθως, μια διαδικασία καθοδικής αποτίμησης για την ευρύτερη αγορά, περίπου 20%.

Αυτό προμηνύει ότι τα κέρδη ανά μετοχή (P/E) θα μειωθούν από το 21,3x στο 18x – όπερ σημαίνει πτώση 800 μονάδων στον S&P 500 σε σύγκριση με τα τρέχοντα επίπεδα.

«Η πτωτική πεποίθησή μας παραμένει υψηλή με βάση άλλες κινήσεις που έχουμε παρατηρήσει στις αγορές» αναφέρει η Morgan Stanley, προσθέτοντας:

Παρότι ο S&P 500 σημείωσε άνοδο και μάλιστα έφτασε σε ιστορικά υψηλά επίπεδα χάρη στις πολύ θετικές αναθεωρήσεις κερδών, πολλοί τομείς και μετοχές έχουν «διορθωθεί» ήδη κατά 20%.

Στην πραγματικότητα, θα μπορούσε κανείς να πει ότι βιώνουμε μια εκ περιτροπής «διόρθωση», παρότι ο δείκτης παρουσιάζει μια ισχυρή ανοδική τάση.

Οι δε χρηματοπιστωτικές αγορές «έχουν πάρει μια αμυντική στάση που είναι σύμφωνη με το αφήγημα του μεσαίου κύκλου», κάτι που γίνεται αντιληπτό από την απόδοση του αμερικανικού δεκαετούς.

Ως αποτέλεσμα, η Morgan Stanley έχει υιοθετήσει διαφορετική άποψη από την αγορά, επιμένοντας στο ενδεχόμενο επιβράδυνσης το β’ εξάμηνο του έτους λόγω των νομισματικών μεγεθών και του ρυθμού αλλαγής στις αναθεωρήσεις των κερδών.

Και ενώ οι περισσότεροι κατηγόρησαν τη Fed για τη στάση της μετά τη συνάντησή των υπευθύνων χάραξης πολιτικής τον Ιούνιο του 2021, η Morgan Stanley διαφωνεί και υποστηρίζει ότι τα επιτόκια και η καμπύλη απόδοσης κορυφώθηκε τον Μάρτιο, πολύ πριν η Fed αλλάξει στάση τον Ιούνιο.

«Ως εκ τούτου, εμείς έχουμε υιοθετήσει διαφορετική άποψη από την αγορά, με το δεύτερο εξάμηνο του 2021 να αναμένεται επιβράδυνση».

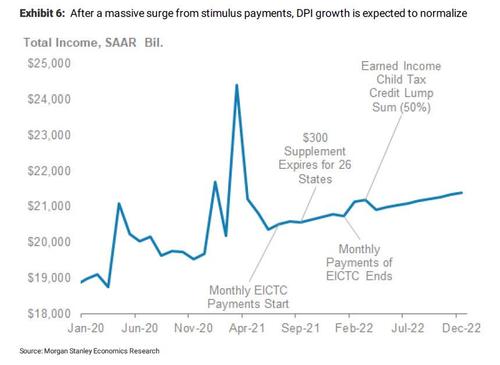

Ακόμα, πέρα από τις πληθωριστικές πιέσεις λόγω αύξησης της ζήτησης, η τράπεζα θεωρεί ότι μετέχοντες στη Wall Street υποεκτιμούν το μέγεθος του αντικτύπου των μεταβιβαστικών πληρωμών και των μέτρων στήριξης της αμερικανικής κυβέρνησης.

Οι προσωπικές δαπάνες, όπως αναφέρει, ήδη έχουν ξεφύγει.

«Μιλάμε για 18 δισεκατομμύρια δολάρια τον μήνα».

Με βάση τα παραπάνω, σύμφωνα με τη Morgan Stanley, η οικονομία των ΗΠΑ θα σημειώσει επιβράδυνση: από +22% το α’ εξάμηνο στο -9% το β’ εξάμηνο, εκτός αν υπάρξει κάποια νέα μεγάλη κρίση ή κάποιο νέο πακέτο στήριξης.

«H πρόσφατη πτώση των επιτοκίων, των εμπορευμάτων και των κυκλικών μετοχών που συνδέονται με την οικονομική ανάπτυξη είναι ενδεικτική μιας αγοράς που ανησυχεί για τη βιωσιμότητα του ρυθμού της ανάκαμψης, ειδικά σε σχέση με τις προσδοκίες.

Το μεγαλύτερο προειδοποιητικό σημάδι είναι, όμως, η επιδείνωση του εύρους καθώς ο δείκτης κάνει νέα υψηλά κάθε εβδομάδα»

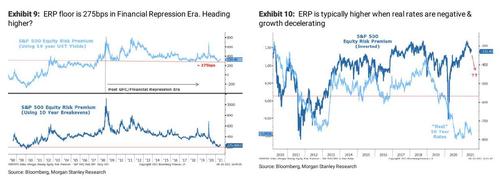

Το δε Risk Premium (ERP) στις μετοχές δεν θα σπάσει τις 275 μονάδες βάσης εφ 'όσον είμαστε σε έναν κόσμο οικονομικής καταστολής

Tο ERP θα αυξηθεί περαιτέρω καθώς τα επιτόκια μετατοπίζονται σε χαμηλότερα επίπεδα.

Επιπλέον, όποτε οι πραγματικές αποδόσεις των 10ετών ήταν τόσο χαμηλές στο πλαίσιο της επιβράδυνσης της ανάπτυξης, το ERP ήταν σημαντικά υψηλότερο,

Κάτι ανάλογο είχε συμβεί και κατά τον Β' Παγκόσμιο Πόλεμο, μόνο που τώρα διανύουμε περίοδο ειρήνης, καταλήγει η Morgan Stanley.

www.bankingnews.gr

Σχόλια αναγνωστών