Η Fed πιθανότατα δεν θα είναι σε θέση να αυξήσει περισσότερο από 1% το επιτόκιο της πριν δημιουργήσει την επόμενη κρίση

Αυτό είναι το βασικό ερώτημα που κυριαρχεί στη Wall Street, με τις επιδόσεις της αγοράς τον Ιανουάριο να προκαλούν έντονο προβληματισμό.

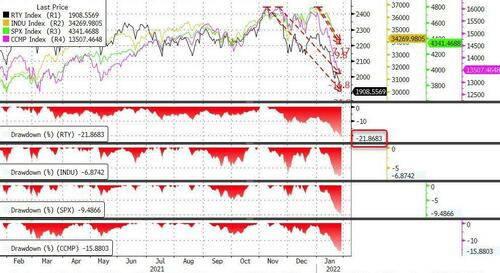

Υπενθυμίζεται εδώ ότι σε επίπεδο μήνα οι επιδόσεις των τριών βασικών αμερικανικών δεικτών ήταν -4%, -5,2% και -8,9% αντίστοιχα σε Dow Jones, S&P 500 και Nasdaq.

Είναι σίγουρα ένα πρόβλημα τώρα, καθώς αναδεικνύει το παλιό αξίωμα της Wall Street «όπως πάει ο Ιανουάριος, έτσι πάει το έτος» (so goes January, so goes the year).

Από την περασμένη Παρασκευή, η ζημιά είναι αρκετά εμφανής.

Ο Nasdaq υποχώρησε 5 συνεχόμενες εβδομάδες (-16% από τα υψηλά του) – το μεγαλύτερο σερί απωλειών από το 2012 – ενώ οι Small Caps υποχώρησαν 22% από τα υψηλά τους, με τους αναλυτές να κάνουν λόγο για bear market.

Έτσι, το ρίσκο που αναλαμβάνουν οι επενδυτές στη Wall Street είναι πολύ μεγαλύτερο από ό,τι αντιλαμβάνονται.

Και το μεγάλο ερώτημα είναι το εξής: Έχουμε δει τον πάτο;

Αρχικά, πρέπει να μελετηθεί το τεχνικό υπόβαθρο.

Τεχνικά μιλώντας... A Bottom Is In

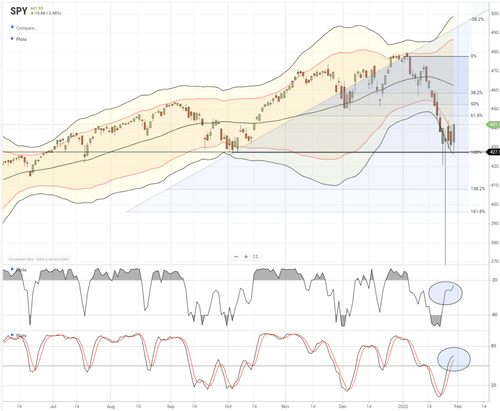

Η αγορά πιθανότατα έχει σημειώσει βραχυπρόθεσμο πάτο, δείχνοντας σημάδια σταθεροποίησης, κάτι που συνιστά ανατροπή 100% Fibonacci και οι πολλαπλές προσπάθειες ράλι, πυροδότησαν ένα βραχυπρόθεσμο σήμα αγοράς.

Όλα αυτά είναι βραχυπρόθεσμα ανοδικά.

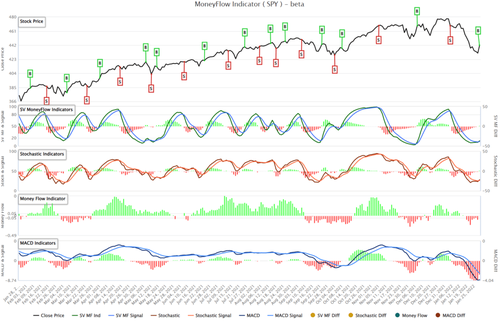

Επιπλέον, η ανάλυση της ροής χρημάτων του Simplevisor βρίσκεται επίσης σε ακραία επίπεδα υπερπώλησης.

Αυτό συνήθως παρέχει ένα βιώσιμο ράλι, ιδιαίτερα όταν ο δείκτης βρίσκεται σε ακραία χαμηλά επίπεδα και ενεργοποιεί ένα σήμα «αγοράς» όπως είναι σήμερα.

Ωστόσο, ενώ τα τεχνικά στοιχεία υποδεικνύουν ότι ένα βραχυπρόθεσμο πάτο έχει εδραιωθεί, οι ανησυχίες για ότι μπορεί να περιορίσει οποιαδήποτε αναπήδηση σε 50% έως 61,8% υποστροφή Fibonacci της πρόσφατης πτώσης.

Από το κλείσιμο της Παρασκευής, κάτι τέτοιο θα συνεπαγόταν ένα περαιτέρω ράλι περίπου 3-4% προτού η αγορά φτάσει στον κινητό μέσο όρο των 50 ημερών.

Σε αυτή τη συγκυρία, οι περισσότεροι από τους δείκτες υπερπώλησης θα επιστρέψουν σε υπεραγορές και θα μπορούσαμε ενδεχομένως να δούμε μια αντιστροφή ξανά προς τα πρόσφατα χαμηλά.

Υπάρχουν δύο λόγοι που μπορεί να συμβεί κάτι τέτοιο:

- Υπάρχουν πολλοί «παγιδευμένοι longs» που θα κοιτάξουν να «πουλήσουν» στο ράλι.

- Μια αντιστροφή των προηγούμενων ουραγών από τα κέρδη και την οικονομική ανάπτυξη, σε αυστηρότερη νομισματική πολιτική, ρευστότητα και πληθωρισμό.

Όπως σημείωσε η JP Morgan την περασμένη εβδομάδα:

«Δεδομένης της έλλειψης ισχυρής τάσης, δεν είναι ακόμη σαφές εάν αυτή η ανάκαμψη δεν θα έπρεπε να είναι παρά βραχυπρόθεσμη και τακτική.

Επιπλέον, το πώς αποδίδουν οι επενδυτές εάν υπάρχει αναπήδηση μπορεί να είναι κρίσιμο.

Δεδομένου ότι πολλοί κατέλαβαν ένα μεγάλο μέρος της πτώσης, εάν δεν κατακτήσουν το μεγαλύτερο μέρος της ανάκαμψης, θα μπορούσε μια τέτοια εξέλιξη να συνεχίσει να δημιουργεί κινδύνους».

Όπως συμβαίνει πάντα, τίποτα δεν αποτελεί εγγύηση.

Το δολάριο είναι το κλειδί

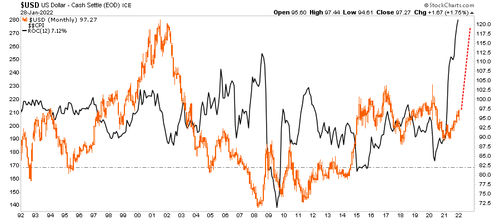

Με τον πληθωρισμό να εκτινάσσεται βραχυπρόθεσμα λόγω του αντίκτυπου των μαζικών ενεργειών ρευστότητας σε μια οικονομία περιορισμένης προσφοράς, κάτι τέτοιο υποδηλώνει ότι το δολάριο ΗΠΑ μόλις αρχίζει να ανταποκρίνεται.

Επιπλέον, με τις εντάσεις μεταξύ Ρωσίας και Ουκρανίας να αυξάνονται, δεν θα είναι έκπληξη να δούμε παγκόσμιες ροές κεφαλαίων στα ομόλογα των ΗΠΑ, γεγονός που θα ωθήσει το δολάριο υψηλότερα.

Ιστορικά, ένα αυξανόμενο δολάριο ΗΠΑ υπονομεύει τόσο τις αγορές μετοχών όσο και εμπορευμάτων, καθώς ένα ισχυρό δολάριο επηρεάζει αρνητικά τις εξαγωγές που αποτελούν περίπου το 40% των εταιρικών εσόδων.

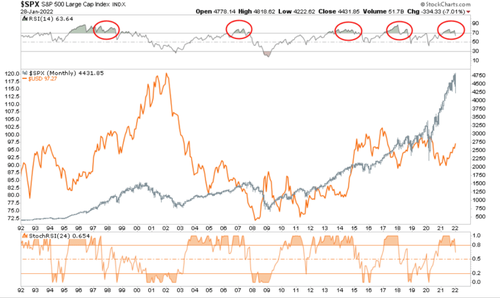

Με τις αγορές εξαιρετικά υπεραγορασμένες, όπως φαίνεται παρακάτω, κάτι τέτοιο υποδηλώνει ότι θα μπορούσαμε κάλλιστα να βρισκόμαστε στη μέση μιας πιο σημαντικής διορθωτικής διαδικασίας.

Εάν ισχύει κάτι τέτοιο, τότε θα μπορούσαμε να δούμε μια μετατόπιση στη δυναμική της αγοράς από τις «πτώσεις αγοράς» σε «ράλι πώλησης».

Βέβαια, το 2022 δεν υπάρχουν μόνο μερικοί αντίθετοι άνεμοι.

- Η Fed αντιστρέφει τη ρευστότητα και σφίγγει τη νομισματική πολιτική.

- Δεν υπάρχουν πλέον στηρίγματα δημοσιονομικής πολιτικής.

- Ο τρέχων πληθωρισμός επηρεάζει την κατανάλωση

- Η οικονομική ανάπτυξη επιβραδύνεται δραματικά

- Η αύξηση των κερδών θα επιβραδυνθεί.

- Τα περιθώρια κέρδους παραμένουν υπό πίεση από το υψηλότερο κόστος εισροών και τους μισθούς.

- Οι αποτιμήσεις παραμένουν υψηλές

Αυτές οι προκλήσεις θα μπορούσαν να οδηγήσουν σε μια πιο απαιτητική επενδυτική δυναμική φέτος.

Αλλά η Fed είναι πιθανότατα ο καταλύτης για την επόμενη διόρθωση.

Η Fed βαδίζει σε παγίδα

Υπάρχουν περισσότεροι λόγοι για τους οποίους αρκετοί αναλυτές εκτιμούν ότι ο «αποπληθωρισμός» είναι πιο σημαντική απειλή το 2022 από τον πληθωρισμό.

Με τις μετοχές να αυξάνονται και τη ρευστότητα να αντιστρέφεται, οι τιμές θα πέσουν καθώς θα εμφανιστεί υπερπληθώρα προσφοράς.

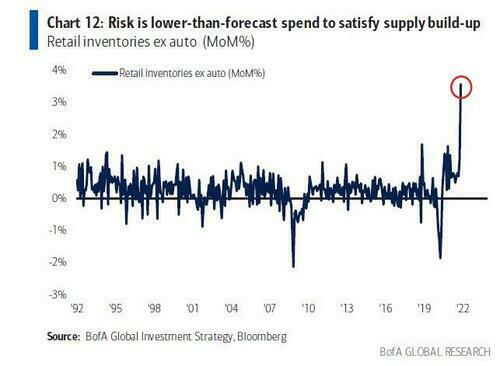

Όπως σημείωσε πρόσφατα η BofA:

«Ο πληθωρισμός διαμορφώνεται σε ετήσια βάση 9% και τα πραγματικά κέρδη πέφτουν σε ύφεση 2,4%.

Οι πληρωμές κινήτρων προς τα νοικοκυριά των ΗΠΑ εξατμίζονται από 2,8 τρισ. δολάρια το 2021 σε 660 δισ. δολάρια.

Επίσης, υπάρχει μια τεράστια δημιουργία αποθεμάτων σε προϊόντα λιανικής (ex-auto), ενώ η επερχόμενη αδύναμη κατανάλωση στις ΗΠΑ είναι πιθανότατα καταλύτης.

Με μια απλή λέξη, αυτό είναι πολύ «αποπληθωριστικό».

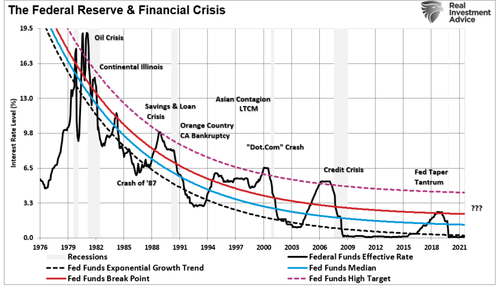

Ωστόσο, η Fed σκοπεύει να αυξήσει τα επιτόκια για να καταπολεμήσει μια πληθωριστική έκρηξη που πιθανότατα έχει κορυφωθεί.

Αν ισχύει κάτι τέτοιο, η Fed μπαίνει στην ίδια παγίδα όπως πριν.

Σημειωτέον, η Fed πιθανότατα δεν θα είναι σε θέση να αυξήσει περισσότερο από 1% το επιτόκιο της πριν δημιουργήσει την επόμενη κρίση.

Ωστόσο, οι επενδυτές θα πρέπει να χρησιμοποιήσουν ράλι για να εξισορροπήσουν εκ νέου τον κίνδυνο και να λάβουν μια πιο προληπτική στάση.

www.bankingnews.gr

Σχόλια αναγνωστών