Οι επενδυτές θα πρέπει να σορτάρουν ότι κρατικό ομόλογο έχουν στα χαρτοφυλάκιά τους, καθώς τα υψηλότερα επιτόκια είναι πλέον «αναπόφευκτα» σε όλο τον κόσμο.

Αυτό ανέφερε ο David Roche, πρόεδρος και βετεράνος στρατηγικός αναλυτής της Independent Strategy, ο οποίος εκτιμά ότι πλέον οι προοπτικές είναι δυσοίωνες εν μέσω ενός αβέβαιου οικονομικού κλίματος.

«Όσον αφορά μόνο τα ομόλογα, η θέση μου είναι ότι θα ήμουν short σε όλα αυτά», είπε, «γιατί θα δούμε μια εκπληκτική πληθωριστική σπείρα».

Ο Roche είπε ότι ήταν αναπόφευκτο οι αγορές να δουν αυξήσεις επιτοκίων από «σχεδόν όλες τις μεγάλες κεντρικές τράπεζες κατά τη διάρκεια του τρέχοντος έτους», εικάζοντας ότι «δεν βρισκόμαστε ούτε στα μισά του δρόμου» προς το σημείο που οδεύουν τα επιτόκια.

Βέβαια, ο Roche προειδοποίησε επίσης ότι εάν η Ρωσία εισβάλει στην Ουκρανία, οι προοπτικές για την παγκόσμια οικονομία και τις αγορές θα «αλλάξουν ριζικά».

Αυξάνεται το κόστος δανεισμού

Οι αποδόσεις του ευρωπαϊκού κρατικού χρέους αυξήθηκαν σε γενικές γραμμές σήμερα, με την απόδοση του διετούς κρατικού ομολόγου της Γερμανίας να αυξάνεται κατά 3,5 μονάδες βάσης στο -0,215% — το υψηλότερο επίπεδο από τον Σεπτέμβριο του 2015.

Οι αποδόσεις των γερμανικών πενταετών ομολόγων αυξήθηκαν επίσης στο υψηλότερο επίπεδο από το 2018, ενώ πρόσφατα οι αποδόσεις των γερμανικών ομολόγων 10ετούς διάρκειας ανέβηκαν πάνω από το μηδέν για πρώτη φορά μετά σχεδόν τρία χρόνια.

Εν τω μεταξύ, οι αποδόσεις του ιταλικού 10ετούς αυξήθηκαν στο 1,776%, το υψηλότερο επίπεδο από τον Μάιο του 2020 και οι αποδόσεις των ιταλικών διετών ομολόγων ήταν στο υψηλότερο επίπεδο από τα μέσα του 2020.

Στις ΗΠΑ, η απόδοση του 10ετούς ομολόγου μειώθηκε στο 1,9014% μετά από μια ισχυρή άνοδο την προηγούμενη εβδομάδα.

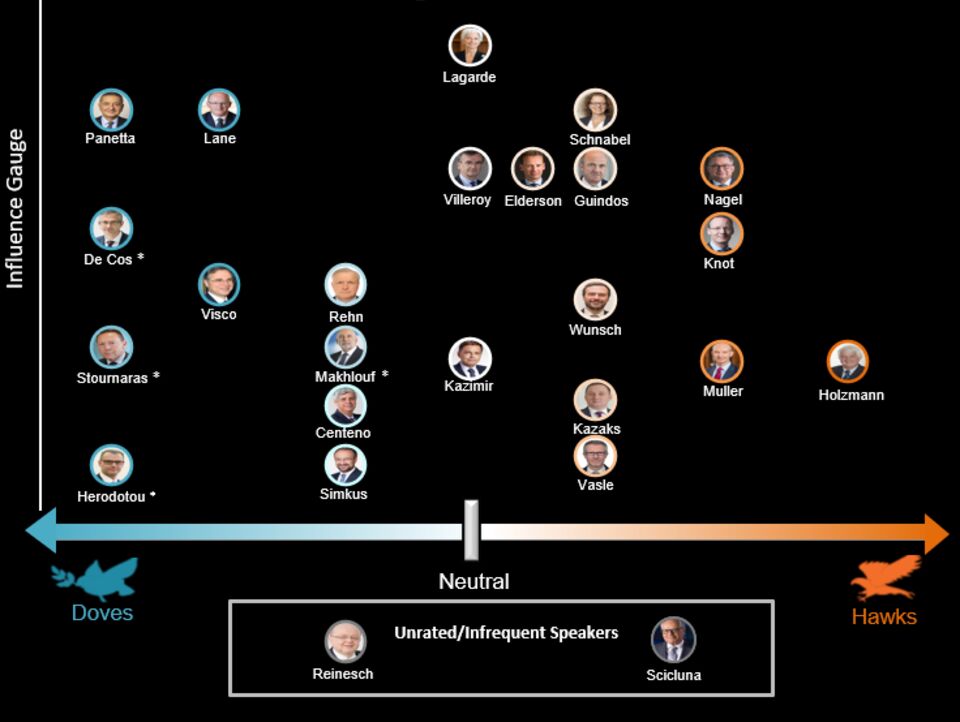

Ο ρόλος Knot

Οι κινήσεις στην ευρωπαϊκή αγορά ομολόγων ήρθαν μετά από επιθετικά σχόλια του Klaas Knot, προέδρου της ολλανδικής κεντρικής τράπεζας και μέλους του Διοικητικού Συμβουλίου της Ευρωπαϊκής Κεντρικής Τράπεζας, την Κυριακή, 6 Φεβρουαρίου 2022.

Το κόστος δανεισμού συνήθως αυξάνεται κατά 25 μονάδες βάσης και «δεν έχω λόγο να προβλέψω διαφορετικά αυτή τη φορά», δήλωσε σε συνέντευξή του.

Ο Knot επισήμανε ότι μια δεύτερη αύξηση του βασικού επιτοκίου από την κεντρική τράπεζα μπορεί να πραγματοποιηθεί την άνοιξη του 2023.

Στροφή από τον Μάρτιο;

Η ΕΚΤ την περασμένη εβδομάδα πραγματοποίησε μια στροφή στις θέσεις των γερακιών, με την πρόεδρο Christine Lagarde - αντιμέτωπη με τον ταχύτερη αύξηση του πληθωρισμού από τη εφαρμογή του ευρώ -- να μην αποκλείει πλέον την αύξηση των επιτοκίων φέτος.

Οι υπεύθυνοι χάραξης πολιτικής ιδιωτικά προβλέπουν μια αλλαγή στην επίσημη γραμμή της νομισματικής πολιτικής να υλοποιείται μόλις τον επόμενο μήνα, όταν θα λάβουν τα στοιχεία για τις νέες οικονομικές προβλέψεις και θα επανεκτιμήσουν την αγορά ομολόγων από την κεντρική τράπεζα.

Η άρση της χαλαρής νομισματικής πολιτικής θα ευθυγραμμίσει τη Φρανκφούρτη με τις υπόλοιπες κεντρικε΄ς τράπεζες σε παγκόσμιο επίπεδο, επισημαίνεται στο δημοσίευμα.

Στο 4% ο πληθωρισμός

Ο Knot, ένας από τους αξιωματούχους της ΕΚΤ που επιχειρηματολογούν υπέρ της τάχειας άρσης της πολιτικής της νομισματικής χαλάρωσης δήλωσε ότι αναμένει ότι ο πληθωρισμός στην Ευρωζώνη θα παραμείνει πάνω από το 4% για μεγάλο μέρος του 2022.

«Δεν βρισκόμαστε στην ίδια κατάσταση με τις ΗΠΑ. όπου ο πληθωρισμός προκαλείται εσωτερικά», είπε.

«Η πλειονότητα του πληθωρισμού προκαλείται από έξωθεν επιρροές και δεν μπορούμε να κάνουμε πολλά για αυτό».

Ο πληθωρισμός στην Ολλανδία επιταχύνθηκε στο 7,6% τον Ιανουάριο, το υψηλότερο επίπεδο από το 1997.

Στη ζώνη του ευρώ, ο δείκτης τιμών καταναλωτή εκτινάχθηκε απροσδόκητα στο 5,1% σε ατήσια βάση, παραμένοντας υπερδιπλάσιος του στόχου της ΕΚΤ για 2%.

H εκδίκηση των «γερακιών»

Η δήλωση του Knot «μεταφράζεται» στο πλαίσιο της νίκης της «σκληρής» γραμμής για άμεση σύγφιξη της νομισματικής πολιτικής εντός του ΔΣ της κεντρικής τράπαζας της Ευρωζώνης, σύμφωνα με ανάλυση του Reuters.

«Μοιάζει σαν να είδαμε την εκδίκηση των “γερακιών” της ΕΚΤ», σχολιάζει ο επικεφαλής μακροοικονομικών της ING, Carsten Brzeski.

«Η συνεδρίαση της ΕΚΤ έδωσε ένα επιθετικό μήνυμα, με το διοικητικό συμβούλιο να δείχνει ότι είναι περισσότερο ανοιχτό προς την απόσυρση νωρίτερα της στήριξης της νομισματικής πολιτικής», σημειώνει από την πλευρά του ο διαχειριστής κεφαλαίων της Pimco,

Konstantin Veit.

«Η αύξηση των επιτοκίων της ΕΚΤ δεν είναι πλέον πολύ μακριά, ίσως και πριν από τα τέλη του έτους», σημειώνει ο αναλυτής της DZ Bank, Kristian Weiss.

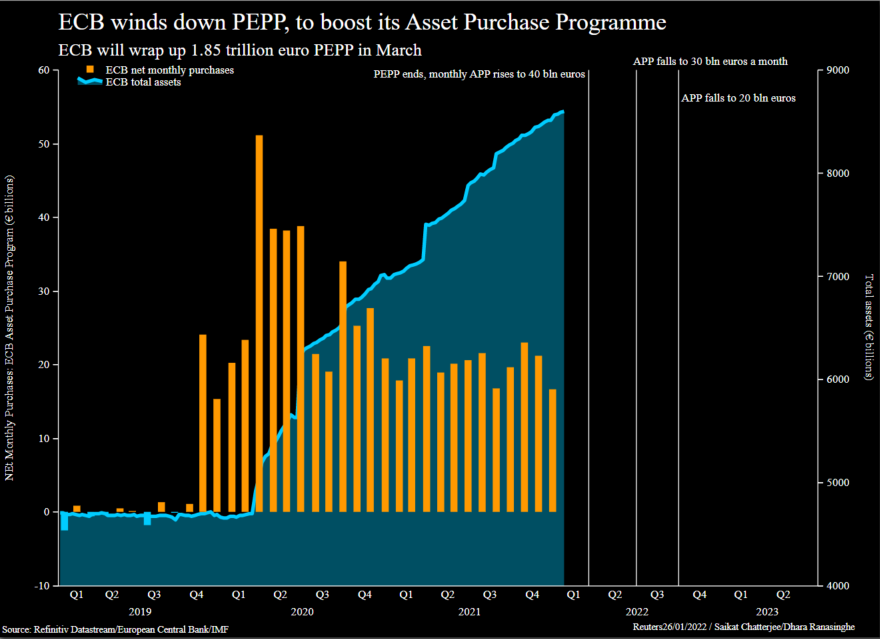

Η άρση του QE

Η επικεφαλής της ΕΚΤ στις δηλώσεις της την προηγούμενη Πέμπτη 3 Φεβρουαρίου 2022 απέφυγε να επιβεβαιώσει προηγούμενη δήλωσή της (που έκανε πολλές φορές στο παρελθόν) ότι «είναι πολύ απίθανο να αυξηθούν τα επιτόκια το 2022», παρά το γεγονός ότι ρωτήθηκε δύο φορές από τους δημοσιογράφους, και αυτό δείχνει ότι δεν μπορεί να αποκλειστεί η αύξηση των επιτοκίων, παρ’ όλο που η Lagarde τόνισε ότι η αρχή της αλληλουχίας –δηλαδή πρώτα θα τερματιστούν οι καθαρές αγορές περιουσιακών στοιχείων και σύντομα μετά θα ακολουθήσει αύξηση των επιτοκίων– εξακολουθούε να ισχύει.

Αποδοχή των έντονων πληθωριστικών πιέσεων

Σε ένα ακόμη πιο ισχυρό «σήμα» για τη… νίκη των «γερακιών», η ΕΚΤ για πρώτη φορά ύστερα από χρόνια επανέφερε τη φράση ότι «οι κίνδυνοι για τις προοπτικές πληθωρισμού κλίνουν προς τα πάνω».

Αυτή η εκτίμηση είχε εξαφανιστεί από τις εισαγωγικές δηλώσεις της ΕΚΤ όταν ξεκίνησε το QE.

Και ενώ αυτή η φράση απουσίαζε από την επίσημη επικοινωνία της ΕΚΤ για σχεδόν μια δεκαετία, τα γνωστά «γεράκια« Klaas Knot και Jens Weidmann χρησιμοποίησαν αυτή ακριβώς τη φράση σε ομιλίες και σχόλια τον Σεπτέμβριο και τον Οκτώβριο του περασμένου έτους, όπως παρατηρεί ο αναλυτής της ING.

θα ακολουθήσει το ρεύμα;

Η Lagarde τόνισε πάντως ότι η ΕΚΤ «δεν πρόκειται να βιαστεί να λάβει κάποια απόφαση», απαντώντας στον καταιγισμό ερωτήσεων από τους δημοσιογράφους σχετικά με το εάν η ισχυρή άνοδος του πληθωρισμού οδηγεί την ΕΚΤ να αλλάξει τη στάση της νομισματικής πολιτικής, τη στιγμή που η Fed είναι πολύ κοντά στην πρώτη αύξηση επιτοκίων, ενώ η Τράπεζα της Αγγλίας προχώρησε χθες σε δεύτερη αύξηση επιτοκίων κατά 0,25%, στο 0,5%.

Η επικεφαλής της ΕΚΤ υπογράμμισε πως τα οικονομικά δεδομένα τόσο στις ΗΠΑ όσο και στο Ηνωμένο Βασίλειο διαφέρουν πολύ με αυτά της Ευρωζώνης και παρέπεμψε στη συνεδρίαση του Μαρτίου ή έως τον Ιούνιο, για την όποια νέα αξιολόγηση της κατάστασης της οικονομίας.

«Η συνεδρίαση του Μαρτίου και στη συνέχεια η συνεδρίαση του Ιουνίου θα είναι κρίσιμης σημασίας», σημείωσε χαρακτηριστικά.

Ομοφωνία εντός του ΔΣ

Πάντως η Lagarde σημείωσε ότι οι ανησυχίες για την ισχυρή άνοδο του πληθωρισμού τον Ιανουάριο και τον Δεκέμβριο (5,1% και 5% αντίστοιχα) ήταν έντονες και ομόφωνες στο διοικητικό συμβούλιο, το οποίο αναμένει ότι ο πληθωρισμός θα παραμείνει αυξημένος για περισσότερο απ’ ό,τι είχε προηγουμένως εκτιμηθεί, αλλά θα υποχωρήσει κατά τη διάρκεια του έτους.

Οπως τόνισε, το 50% της ανόδου του πληθωρισμού οφείλεται στο ράλι των τιμών της ενέργειας, με τις πιέσεις να αναμένεται ωστόσο να υποχωρήσουν κατά τη διάρκεια του έτους.

Αγορές ομολόγων και ενεργειακή κρίση

Την ίδια ώρα, άνοιξε την πόρτα για επιτάχυνση των μειώσεων αγοράς περιουσιακών στοιχείων και αύξηση επιτοκίων φέτος.

«Λαμβάνοντας όλα αυτά υπόψη και υποθέτοντας ότι οι τιμές της ενέργειας δεν θα υποχωρήσουν τις επόμενες τέσσερις εβδομάδες, αναμένουμε να επιταχύνει τη μείωση των καθαρών αγορών περιουσιακών στοιχείων και να τις τερματίσει τον Σεπτέμβριο, επιτρέποντας στην ΕΚΤ να αυξήσει το επιτόκιο καταθέσεων τουλάχιστον μία φορά πριν από το τέλος του έτους», όπως σημειώνει η ING.

Τι έχει ήδη «τιμολογήσει» η αγορά

«Εάν οι ήδη επιθετικές προβλέψεις για τον πληθωρισμό παρουσιάζουν σημαντικές αναθεωρήσεις προς τα πάνω για το 2023 και το 2024, η ΕΚΤ πιθανότατα θα εξετάσει μια κάπως επιταχυνόμενη πορεία εξόδου από το QE, ένα σενάριο που η αγορά έχει ήδη αποτιμήσει.

Η αγορά τιμολογεί αυτή την στιγμή πλήρως μια πρώτη αύξηση των επιτοκίων κατά 10 μονάδες βάσης τον Ιούλιο, η οποία συνεπάγεται τερματισμό των καθαρών αγορών περιουσιακών στοιχείων ήδη από τον Απρίλιο», σημειώνει από την πλευρά του ο αναλυτής της Pimco.

Οι αγορές πάντως έδειξαν πως έλαβαν το σήμα αυτής της σημαντικής αλλαγής στάσης της ΕΚΤ, με το ευρώ να σημειώνει ράλι μετά τις δηλώσεις Lagarde, και τα γερμανικά ομόλογα να σημειώνουν «βουτιά», με την απόδοση του 10ετούς να εκτινάσσεται στο 0,14%, το υψηλότερο επίπεδο των τελευταίων τριών ετών.

www.bankingnews.gr

Σχόλια αναγνωστών