Οικονομική υπερθέρμανση και μεγάλες αυξήσεις στα επιτόκια υποδηλώνουν ότι ο κόσμος θα μπορούσε να βρίσκεται στο χείλος μιας μάλλον σοβαρής ύφεσης

Σύμφωνα με τον Chris Hussey της Goldman Sachs μερικά από αυτά που βλέπουμε σήμερα -- οικονομική υπερθέρμανση και μεγάλες αυξήσεις στα επιτόκια -- υποδηλώνουν ότι ο κόσμος θα μπορούσε να βρίσκεται στο χείλος μιας μάλλον σοβαρής ύφεσης».

Και δεδομένου ότι οι Δημοκρατικοί θα χάσουν το Κογκρέσο τον Νοέμβριο του 2022 και δεν θα υπάρξει νέα δημοσιονομική τόνωση μέχρι το 2025 το νωρίτερο, το μόνο που πρέπει να εστιάσουν οι επενδυτές είναι η νομισματική απάντηση, δηλαδή εάν η Fed υποχρεωθεί σε νέα μείωση των επιτοκίων, ή την επανέναρξη του QE.

Οι 77… προηγούμενες υφέσεις

Η Goldman εξετάζει τα βασικά στοιχεία σχετικά με τη συχνότητα και τη σοβαρότητα των υφέσεων αναλύοντας 77 υφέσεις σε προηγμένες οικονομίες από το 1961.

Εδώ είναι τα κύρια ευρήματα:

- Οι πιθανότητες να εισέλθει η οικονομία σε ύφεση το επόμενο έτος είναι 30% στις ΗΠΑ, 40% στη ζώνη του ευρώ και 45% στο Ηνωμένο Βασίλειο.

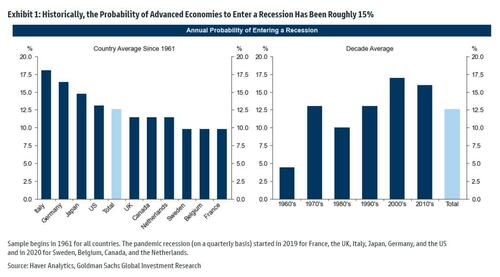

- Οι υποκειμενικές πιθανότητες ύφεσης είναι σημαντικά υψηλότερες από τη μέση ετήσια άνευ όρων πιθανότητα 15% των προηγμένων οικονομιών να εισέλθουν σε ύφεση από τη δεκαετία του 1960.

- Το ποσοστό ανεργίας έχει αυξηθεί κατά 2,7% στη μέση ύφεση μιας προηγμένης οικονομίας από τη δεκαετία του '60, με μεγαλύτερες αυξήσεις τη δεκαετία του 1980

- Η οικονομική υπερθέρμανση —υψηλή αύξηση του κόστους εργασίας ανά μονάδα προϊόντος και υψηλός δομικός πληθωρισμός— και οι μεγάλες σωρευτικές αυξήσεις του επιτοκίου πολιτικής συχνά προηγούνται σοβαρών υφέσεων.

Αντίθετα, τα αυξημένα χρηματοοικονομικά πλεονάσματα του ιδιωτικού τομέα συχνά προοιωνίζουν λιγότερο σοβαρές ύφεση.

- Η αύξηση του κόστους εργασίας ανά μονάδα προϊόντος, ο βασικός πληθωρισμός και η αναμενόμενη συνολική αύξηση του επιτοκίου πολιτικής κυμαίνονται γενικά σε επίπεδα παρόμοια με την περίοδο της τυπικής ύφεσης μιας προηγμένης οικονομίας.

Συχνότητα

Η Goldman συνοψίζει την ιστορική συχνότητα των υφέσεων χρησιμοποιώντας επίσημες ταξινομήσεις ύφεσης, όπως ο NBER στις ΗΠΑ, όταν είναι διαθέσιμες.

Το Σχήμα 1 δείχνει ότι η ετήσια άνευ όρων πιθανότητα οι προηγμένες οικονομίες να εισέλθουν σε ύφεση από τη δεκαετία του 1960 ήταν περίπου 15% κατά μέσο όρο.

Δείχνει επίσης ότι ο κίνδυνος ύφεσης δεν ποικίλλει πολύ μεταξύ των χωρών ή με την πάροδο του χρόνου τις τελευταίες δεκαετίες.

Η υποκειμενική πιθανότητα ύφεσης της Goldman στις ΗΠΑ κατά 30% το επόμενο έτος είναι επίσης αυξημένη σε σχέση με τη δική της ιστορία.

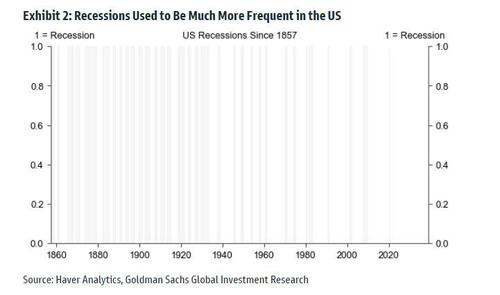

Η ετήσια πιθανότητα εισόδου σε ύφεση στις ΗΠΑ ήταν κατά μέσο όρο 12% από τη δεκαετία του '90 (Σχήμα 2), αν και ήταν κατά μέσο όρο ένα πολύ υψηλότερο 23% μεταξύ 1855-1990.

Οι υφέσεις στις ΗΠΑ έχουν γίνει λιγότερο συχνές μετά τη δημιουργία της Ομοσπονδιακής Τράπεζας των ΗΠΑ, τη σταθεροποίηση των προσδοκιών για τον πληθωρισμό και τη μείωση της σχετικής σημασίας του κυκλικού μεταποιητικού τομέα.

Αυστηρότητα

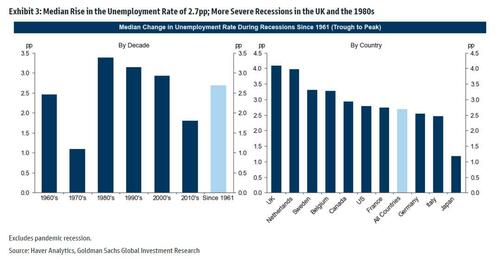

Στη συνέχεια, η Goldman ορίζει τη σοβαρότητα της ύφεσης χρησιμοποιώντας την αλλαγή από το κατώτατο σημείο έως την κορύφωση του ποσοστού ανεργίας.

Ο κατάλογος εξαιρεί την «εξωγενή» πανδημική ύφεση του 2020, καθώς οι αυξήσεις του ποσοστού ανεργίας ήταν είτε υπερμεγέθης και ακραίες σε χώρες όπως οι ΗΠΑ και ο Καναδάς είτε περιορίστηκαν σημαντικά από προγράμματα στήριξης στην Ευρώπη και την Ιαπωνία.

Το Σχήμα 3 δείχνει ότι το ποσοστό ανεργίας έχει αυξηθεί κατά 2,7% στη μέση ύφεση της προηγμένης οικονομίας από τη δεκαετία του '60, με κάπως μεγαλύτερες αυξήσεις τη δεκαετία του 1980 (Σχήμα 3, αριστερά).

Οι χώρες με μεγαλύτερες αυξήσεις στο ποσοστό ανεργίας τείνουν επίσης να έχουν λιγότερο συχνές υφέσεις—συμπεριλαμβανομένου του Ηνωμένου Βασιλείου, της Ολλανδίας και της Σουηδίας.

Αντίθετα, χώρες με μικρότερες αυξήσεις στο ποσοστό ανεργίας τείνουν να έχουν συχνότερες ύφεση, όπως η Γερμανία, η Ιταλία και η Ιαπωνία.

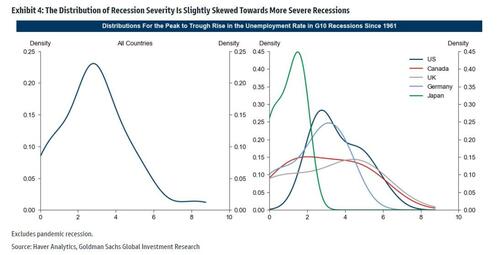

Η κατανομή της μεταβολής του ποσοστού ανεργίας κατά τη διάρκεια της ύφεσης δείχνει μια ελαφρά κλίση προς πιο σοβαρές υφέσεις.

Προγνωστικά Σοβαρότητας

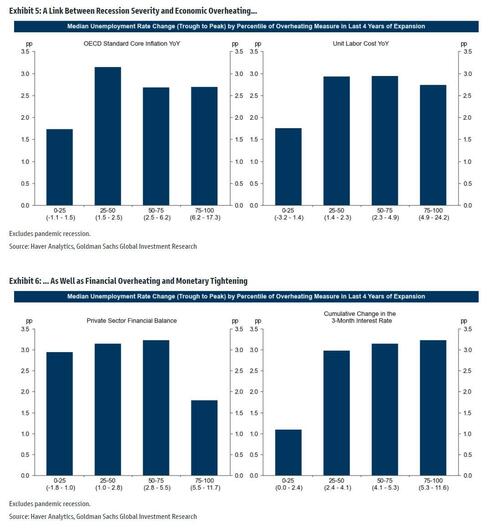

Στη συνέχεια, η Goldman συνοψίζει τους προγνωστικούς παράγοντες της σοβαρότητας της ύφεσης εστιάζοντας σε μεταβλητές που έχουν μακρά ιστορία: διαπιστώνει ότι η οικονομική υπερθέρμανση - αύξηση του κόστους εργασίας ανά μονάδα προϊόντος και υψηλός πληθωρισμός πυρήνα (Σχήμα 5) - και οι μεγάλες σωρευτικές αυξήσεις στο επιτόκιο πολιτικής συχνά προηγούνται σοβαρών υφέσεων.

Αντίθετα, τα μεγάλα χρηματοοικονομικά πλεονάσματα του ιδιωτικού τομέα συχνά προοιωνίζονται λιγότερο σοβαρές ύφεση.

Επιπτώσεις

Τι υποδηλώνουν αυτά τα ευρήματα για το μέγεθος της επόμενης ύφεσης;

Σε όλες τις προηγμένες οικονομίες, η αύξηση του κόστους εργασίας ανά μονάδα προϊόντος, ο βασικός πληθωρισμός και η αναμενόμενη συνολική αύξηση του επιτοκίου πολιτικής κυμαίνονται γενικά σε επίπεδα παρόμοια με την περίοδο της τυπικής ύφεσης μιας προηγμένης οικονομίας, με μεγαλύτερη υπερθέρμανση στις ΗΠΑ, το Ηνωμένο Βασίλειο και τον Καναδά και λιγότερο στην Ιαπωνία και στην ευρωζώνη.

Αντίθετα, το χρηματοοικονομικό ισοζύγιο του ιδιωτικού τομέα ήταν πολύ υψηλότερο από ό,τι πριν από την τυπική ύφεση στις προηγμένες οικονομίες.

Συνολικά, τα Εκθέματα 6 και 7 δίνουν μια μικτή εικόνα σχετικά με το μέγεθος της επόμενης ύφεσης στις αγγλόφωνες οικονομίες της G10.

Σύμφωνα με την Goldman, από την απαισιόδοξη πλευρά, τα αυξημένα μέτρα οικονομικής υπερθέρμανσης δείχνουν υψηλότερο από το συνηθισμένο κίνδυνο σοβαρής ύφεσης.

Από την αισιόδοξη πλευρά, οι αναλυτές στρατηγικής της τράπεζας προτείνουν ότι το μεγάλο πλεόνασμα του ιδιωτικού τομέα δείχνει μια ρηχή ύφεση.

Περνώντας σε άλλους παράγοντες εκτός του ιστορικού δεδομένων της Goldman, βλέπουμε και πάλι μια μικτή εικόνα.

Από την απαισιόδοξη πλευρά, η απάντηση της νομισματικής και δημοσιονομικής πολιτικής μπορεί να είναι πιο περιορισμένη από ό,τι συνήθως, επειδή τα επιτόκια πολιτικής παραμένουν κοντά στο πραγματικό κατώτερο όριο, ενώ τόσο οι ισολογισμοί των κεντρικών τραπεζών όσο και τα επίπεδα του δημόσιου χρέους είναι πολύ μεγάλα σε ιστορικά πρότυπα.

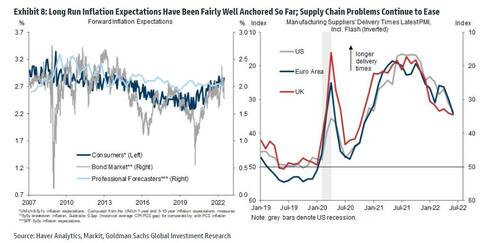

Επιπλέον, η έκθεση στον πόλεμο στην Ουκρανία και ο κίνδυνος ελλείψεων στον ενεργειακό εφοδιασμό διαμορφώνουν μια σχετικά αρνητική άποψη για τη Γερμανία και την Ιταλία, ειδικά με την πιθανότητα διακοπής λειτουργίας του φυσικού αερίου το χειμώνα. Από την πιο αισιόδοξη πλευρά, οι μακροπρόθεσμες προσδοκίες για τον πληθωρισμό και τους μισθούς εξακολουθούν να εμφανίζονται ως επί το πλείστον σταθερές, αν και όπως θα παραδεχτεί ακόμη και ο Πάουελ, αυτό αλλάζει γρήγορα.

Επιπλέον, εξακολουθούν να υπάρχουν σημαντικές ευκαιρίες βελτίωσης από την πλευρά της προσφοράς τόσο στις παγκόσμιες αλυσίδες εφοδιασμού —όπου οι χρόνοι παράδοσης έχουν μειωθεί— όσο και στην αγορά εργασίας.

www.bankingnews.gr

Σχόλια αναγνωστών