Σημαντική η συμβολή των επιτοκιακών εσόδων στα κέρδη της Alpha Bank

Όπως ανέφερε η γερμανική τράπεζα, η Alpha Bank έκανε πολύ καλή πρόοδο, αλλά δεν πέταξε "πυροτεχνήματα", ενώ η αμερικανική τράπεζα επισήμανε ότι ο δείκτης των μη εξυπηρετούμενων ανοιγμάτων υποχώρησε σε μονοψήφια ποσοστά.

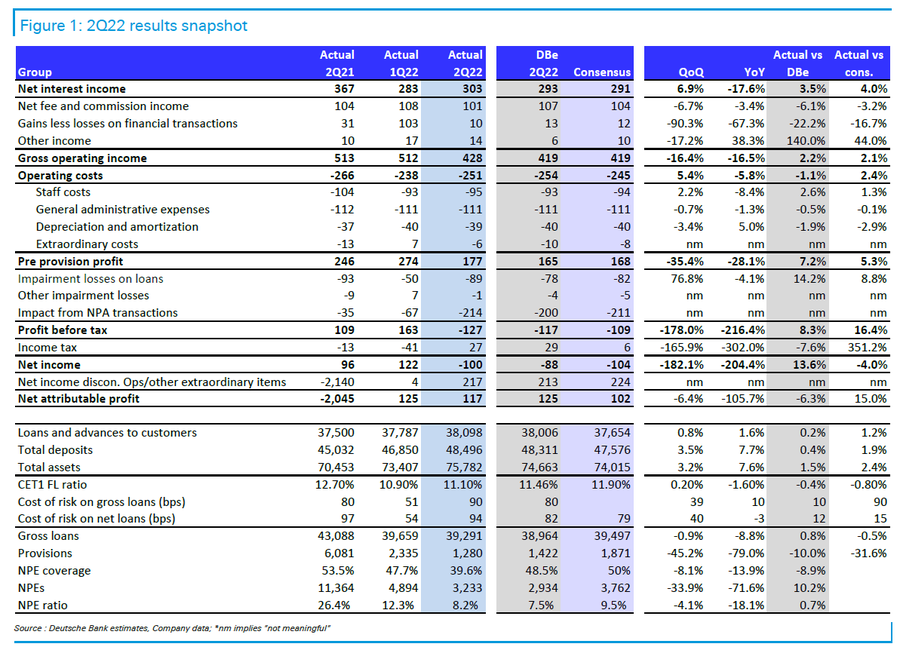

Deutsche Bank: Η κάλυψη των NPEs παραμένει πολύ χαμηλή

Η Alpha Bank σημείωσε ελαφρά άνοδο στα κέρδη του β' τριμήνου του 2022 (+15% στα καθαρά κέρδη έναντι της συναίνεσης), κυρίως λόγω των επιτοκιακών εσόδων (NII) και της υψηλότερης συνεισφοράς από τα ομόλογα.

Εκτός από αυτό, που οδήγησε σε μια μικρή βελτίωση στην καθοδήγηση, οι υπόλιοπες γραμμές επιφύλαξαν λίγες εκπλήξεις, ενώ τα NPE επέστρεψαν σε πιο κανονικοποιημένα επίπεδα (αναλογία στο 8,2% έναντι 12,3% το 1ο τρίμηνο χάρη στις συναλλαγές NPE που καταγράφηκαν το 2ο τρίμηνο).

Κατά την άποψη της Deutsche Bank, η κάλυψη παραμένει πολύ χαμηλή και θα μπορούσε να διατηρήσει το κόστος κινδύνου (CoR) σε υψηλά επίπεδα (καθοδήγηση 70 μ.β. για το 2022).

Η βελτίωση του κεφαλαίου παραμένει περιορισμένη, με το CET1 FL τώρα στο 11,1% αλλά ήδη στο 11,7% pro-forma δεδομένων των εκκρεμών συναλλαγών.

Συνολικά, η γερμανική τράπεζα πιστεύει ότι το σύνολο αποτελεσμάτων δείχνει καλές τάσεις (αν και πιθανώς όχι τόσο καλές όσο αυτά που εμφάνισαν οι άλλες ελληνικές τράπεζες), βάζοντας την τράπεζα σε καλό δρόμο για σημαντική ανάκαμψη της κερδοφορίας το 2022 (ο στόχος RoTE 6% πιθανόν να ξεπεραστεί), με ευαισθησία στα επιτόκια που σαφώς οδηγούν σε ανοδικό κίνδυνο.

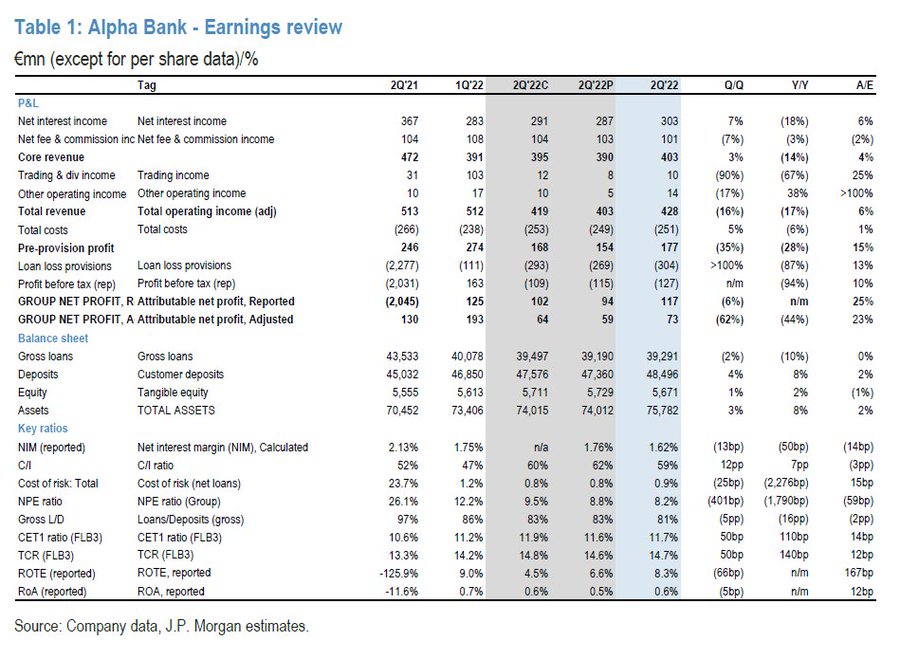

JP Morgan: Η αύξηση των δανείων ήταν πολύ σταθερή για άλλο ένα τρίμηνο

Στο ίδιο μήκος και η JP Morgan, η οποία είδε την αύξηση των καθαρών κερδών της Alpha Bank να αποδίδεται στα καλύτερα NII.

Η αύξηση των δανείων ήταν πολύ σταθερή για άλλο ένα τρίμηνο και η καθαρή πιστωτική επέκταση των επιχειρήσεων έφτασε τα 1,7 δισ. ευρώ το πρώτο εξάμηνο, υποδηλώνοντας ανοδικό κίνδυνο για το στόχο της διοίκησης των 2,2 δισ. ευρώ για το οικονομικό έτος.

Οι προβλέψεις σημείωσαν ελαφρά άνοδο στη δημιουργία ορισμένων επικαλύψεων διαχείρισης, με το κόστος κινδύνου να είναι στις 94 μονάδες βάσης έναντι 79 μονάδες βάσης που ανέμενε η συναίνεση.

Ο λόγος των NPE μειώθηκε σε μονοψήφιο ποσοστό κατά την ταξινόμηση των υπόλοιπων συναλλαγών NPE ως εκκρεμών προς πώληση, σηματοδοτώντας ένα ορόσημο στη διαδικασία μετασχηματισμού του ομίλου.

Ωστόσο, αυτό μείωσε τον δείκτη κάλυψης στο 40% το τρίμηνο (από 48% το δεύτερο τρίμηνο), σχετικά χαμηλό σε σχέση με άλλες ελληνικές τράπεζες και στο χαμηλότερο φάσμα των ευρωπαϊκών ομολόγων.

Η διοίκηση τόνισε τον στόχο της να βελτιώσει την κάλυψη στο 50-60% μεσοπρόθεσμα, και επίσης φάνηκε σίγουρη για τους βραχυπρόθεσμους στόχους κερδοφορίας του ομίλου, με την αναθεωρημένη καθοδήγηση για το στόχο του ROTE του 2022 στο ~6% να έχει κάποιο κίνδυνο.

www.bankingnews.gr

Σχόλια αναγνωστών