Μόνο το 14% των εταιρειών στο Χρηματιστήριο της Νέας Υόρκης διαπραγματεύεται πάνω από τους κινητούς μέσους όρους των 200 ημερών

Οι τελευταίοι δύο μήνες υπήρξε μια ευπρόσδεκτη ανάκαμψη για τους επενδυτές στις αγορές, που υπέμειναν ένα βάναυσο πρώτο εξάμηνο του έτους.

Η πτώση των τιμών του πετρελαίου και η αισιοδοξία για μια βελτιωμένη εικόνα για τον πληθωρισμό - που θα δαμάσει τον ρυθμό των αυξήσεων των επιτοκίων της Ομοσπονδιακής Τράπεζας - φαίνεται να υποστήριξαν την ανάκαμψη μεταξύ Ιουλίου και Αυγούστου.

Αφού έχασε περίπου 24% τους πρώτους πεντέμισι μήνες του έτους, ο S&P 500 ανέκαμψε κατά 17% από τα χαμηλά του στα μέσα Ιουνίου.

Άλλοι δείκτες της αγοράς έχουν επίσης δείξει σημάδια βελτίωσης - οι αποδόσεις των πιο μακροπρόθεσμων ομολόγων υποχώρησαν από τα υψηλά τους μετά την COVID-19 και ο VIX, γνωστός ως «δείκτης φόβου», υποχώρησε σε επίπεδα που δεν είχαν παρατηρηθεί νωρίτερα μέσα στο έτος.

Oppenheimer: Πλήρης η παράδοση των αγορών

Ο Επικεφαλής Τεχνικής Ανάλυσης της Oppenheimer, Ari Wald, δήλωσε ότι η χρηματιστηριακή αγορά φαίνεται να δείχνει σημάδια πυθμένα στην αγορά.

Σύμφωνα με τον Wald υπάρχουν περιθώρια στην αγορά, καθώς μόνο το 14% των εταιρειών στο Χρηματιστήριο της Νέας Υόρκης διαπραγματεύεται πάνω από τους κινητούς μέσους όρους των 200 ημερών.

Οι 200 ημέρες είναι ένας δείκτης που παρακολουθείται προσεκτικά και ενημερώνει γενικά εάν η μακροπρόθεσμη τάση ενός τίτλου είναι ανοδική ή πτωτική.

"Αυτό είναι σύμφωνο με τη συνθηκολόγηση, είναι μια πλήρης παράδοση των αγορών", είπε ο Wald.

Τα στοιχεία του Ιουλίου υποστήριξαν μια εικόνα χαλάρωσης για τον πληθωρισμό, προωθώντας την ανάκαμψη της αγοράς.

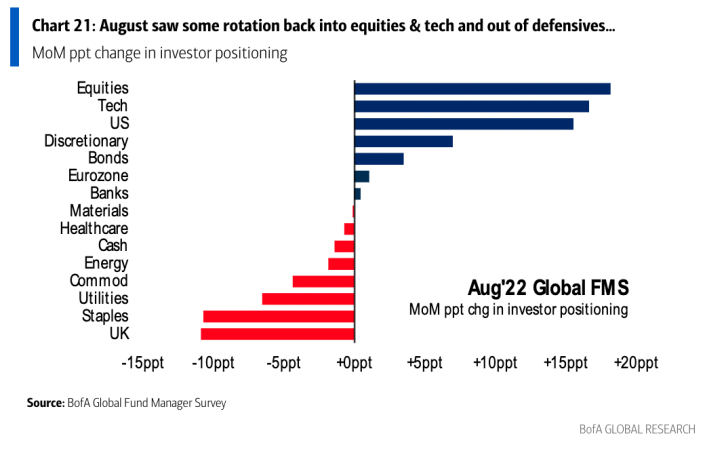

Και η τελευταία μηνιαία έρευνα της Bank of America Global μεταξύ των διαχειριστών κεφαλαίων έδειξε ότι οι επενδυτές μεγάλου χρήματος επιστρέφουν οριακά στις μετοχές μεταξύ Ιουλίου και Αυγούστου.

Bank of America: Το συναίσθημα λέει ότι θα έχουμε ένα μίνι ράλι τις επόμενες εβδομάδες, αλλά...

Πριν από έναν μήνα, με την απαισιοδοξία της αγοράς στα "καταστροφικά" υψηλά όλων των εποχών, η επενδυτική διάθεση στη Wall Street ήταν τόσο χαμηλή που ακόμη και ο πιo bearish Chief Investment Strategist της Bank of America, Michael Hartnett έγινε bullish, αποτυπώνοντας σωστά τη σύγχυση.

Ωστόσο, ο ίδιος ο Hartnett έγραφε:

«Τα θεμελιώδη στοιχεία του δευτέρου εξαμήνου του έτους είναι φτωχά, αλλά το συναίσθημα λέει ότι θα έχουμε ένα μίνι ράλι τις επόμενες εβδομάδες» και προσθέτει ότι «το αντίθετο trading του τρίτου τριμήνου είναι επικίνδυνο εάν δεν υπάρχει Lehman, πτώση ΔΤΚ, παύση της σύσφιξης Fed έως τα Χριστούγεννα...

Γι' αυτό και σύστησε long σε μετοχές, short στο δολάριο έναντι του ευρώ, ή long στο ευρώ, short στα defensives-long stocks τράπεζες και λιανεμπόριο.

Για άλλη μια φορά, ο Hartnett - ο οποίος τον περασμένο χρόνο αναδείχτηκε ως ο πιο ακριβής αναλυτής της Wall Street - ήταν σαφής.

Η έρευνα της BofA

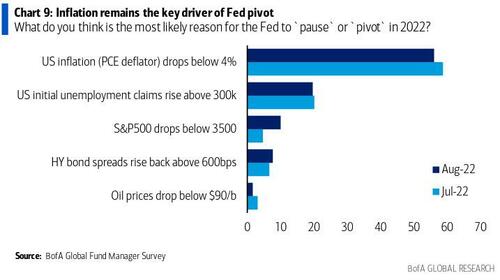

Τις τελευταίες ημέρες όμως ήρθε νέα έρευνα μεταξύ των Fund Managers, στην οποία ο Hartnett ζήτησε από 284 συμμετέχοντες σε πάνελ με 836 δισ. δολάρια υπό διαχείριση κεφάλαια να απαντήσουν για τις προσδοκίες τους.

Στην έρευνα διαπιστώθηκε ότι το συναίσθημα παραμένει υπερβολικό - με το δείκτη BofA Bull & Bear να εξακολουθεί να βρίσκεται σε ένδειξη «μέγιστης πτώσης».

Και αυτό δεν υποδηλώνει άμεση αντιστροφή του ράλι της bear market...

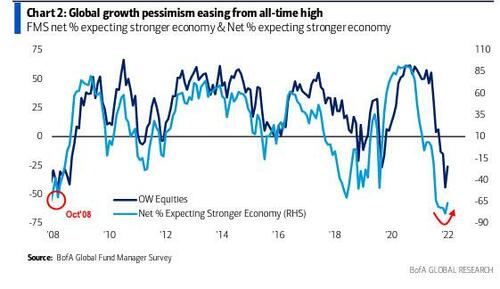

Ο Hartnett διαπιστώνει επίσης ότι η διάθεση "δεν είναι πλέον αποκαλυπτικά πτωτική", καθώς αυξάνονται οι ελπίδες ότι οι κλυδωνισμοί του πληθωρισμού και των επιτοκίων θα τελειώσουν τα επόμενα τρίμηνα.

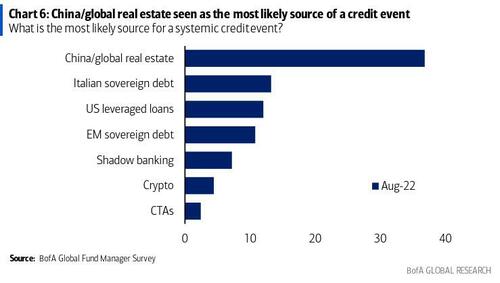

Μάλιστα, η BofA υποστηρίζει την επιφυλακτική της στάση με μια σειρά στοιχείων για την παγκόσμια οικονομία:

www.bankingnews.gr

Η πτώση των τιμών του πετρελαίου και η αισιοδοξία για μια βελτιωμένη εικόνα για τον πληθωρισμό - που θα δαμάσει τον ρυθμό των αυξήσεων των επιτοκίων της Ομοσπονδιακής Τράπεζας - φαίνεται να υποστήριξαν την ανάκαμψη μεταξύ Ιουλίου και Αυγούστου.

Αφού έχασε περίπου 24% τους πρώτους πεντέμισι μήνες του έτους, ο S&P 500 ανέκαμψε κατά 17% από τα χαμηλά του στα μέσα Ιουνίου.

Άλλοι δείκτες της αγοράς έχουν επίσης δείξει σημάδια βελτίωσης - οι αποδόσεις των πιο μακροπρόθεσμων ομολόγων υποχώρησαν από τα υψηλά τους μετά την COVID-19 και ο VIX, γνωστός ως «δείκτης φόβου», υποχώρησε σε επίπεδα που δεν είχαν παρατηρηθεί νωρίτερα μέσα στο έτος.

Oppenheimer: Πλήρης η παράδοση των αγορών

Ο Επικεφαλής Τεχνικής Ανάλυσης της Oppenheimer, Ari Wald, δήλωσε ότι η χρηματιστηριακή αγορά φαίνεται να δείχνει σημάδια πυθμένα στην αγορά.

Σύμφωνα με τον Wald υπάρχουν περιθώρια στην αγορά, καθώς μόνο το 14% των εταιρειών στο Χρηματιστήριο της Νέας Υόρκης διαπραγματεύεται πάνω από τους κινητούς μέσους όρους των 200 ημερών.

Οι 200 ημέρες είναι ένας δείκτης που παρακολουθείται προσεκτικά και ενημερώνει γενικά εάν η μακροπρόθεσμη τάση ενός τίτλου είναι ανοδική ή πτωτική.

"Αυτό είναι σύμφωνο με τη συνθηκολόγηση, είναι μια πλήρης παράδοση των αγορών", είπε ο Wald.

Τα στοιχεία του Ιουλίου υποστήριξαν μια εικόνα χαλάρωσης για τον πληθωρισμό, προωθώντας την ανάκαμψη της αγοράς.

Και η τελευταία μηνιαία έρευνα της Bank of America Global μεταξύ των διαχειριστών κεφαλαίων έδειξε ότι οι επενδυτές μεγάλου χρήματος επιστρέφουν οριακά στις μετοχές μεταξύ Ιουλίου και Αυγούστου.

Bank of America: Το συναίσθημα λέει ότι θα έχουμε ένα μίνι ράλι τις επόμενες εβδομάδες, αλλά...

Πριν από έναν μήνα, με την απαισιοδοξία της αγοράς στα "καταστροφικά" υψηλά όλων των εποχών, η επενδυτική διάθεση στη Wall Street ήταν τόσο χαμηλή που ακόμη και ο πιo bearish Chief Investment Strategist της Bank of America, Michael Hartnett έγινε bullish, αποτυπώνοντας σωστά τη σύγχυση.

Ωστόσο, ο ίδιος ο Hartnett έγραφε:

«Τα θεμελιώδη στοιχεία του δευτέρου εξαμήνου του έτους είναι φτωχά, αλλά το συναίσθημα λέει ότι θα έχουμε ένα μίνι ράλι τις επόμενες εβδομάδες» και προσθέτει ότι «το αντίθετο trading του τρίτου τριμήνου είναι επικίνδυνο εάν δεν υπάρχει Lehman, πτώση ΔΤΚ, παύση της σύσφιξης Fed έως τα Χριστούγεννα...

Γι' αυτό και σύστησε long σε μετοχές, short στο δολάριο έναντι του ευρώ, ή long στο ευρώ, short στα defensives-long stocks τράπεζες και λιανεμπόριο.

Για άλλη μια φορά, ο Hartnett - ο οποίος τον περασμένο χρόνο αναδείχτηκε ως ο πιο ακριβής αναλυτής της Wall Street - ήταν σαφής.

Η έρευνα της BofA

Τις τελευταίες ημέρες όμως ήρθε νέα έρευνα μεταξύ των Fund Managers, στην οποία ο Hartnett ζήτησε από 284 συμμετέχοντες σε πάνελ με 836 δισ. δολάρια υπό διαχείριση κεφάλαια να απαντήσουν για τις προσδοκίες τους.

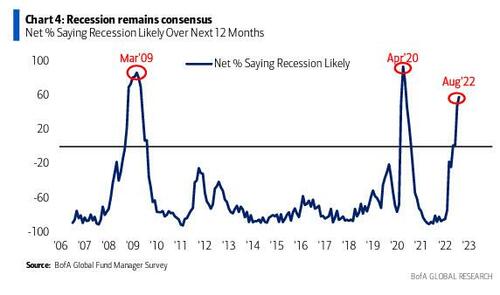

Στην έρευνα διαπιστώθηκε ότι το συναίσθημα παραμένει υπερβολικό - με το δείκτη BofA Bull & Bear να εξακολουθεί να βρίσκεται σε ένδειξη «μέγιστης πτώσης».

Και αυτό δεν υποδηλώνει άμεση αντιστροφή του ράλι της bear market...

Ο Hartnett διαπιστώνει επίσης ότι η διάθεση "δεν είναι πλέον αποκαλυπτικά πτωτική", καθώς αυξάνονται οι ελπίδες ότι οι κλυδωνισμοί του πληθωρισμού και των επιτοκίων θα τελειώσουν τα επόμενα τρίμηνα.

Μάλιστα, η BofA υποστηρίζει την επιφυλακτική της στάση με μια σειρά στοιχείων για την παγκόσμια οικονομία:

Τις προσδοκίες των κερδών

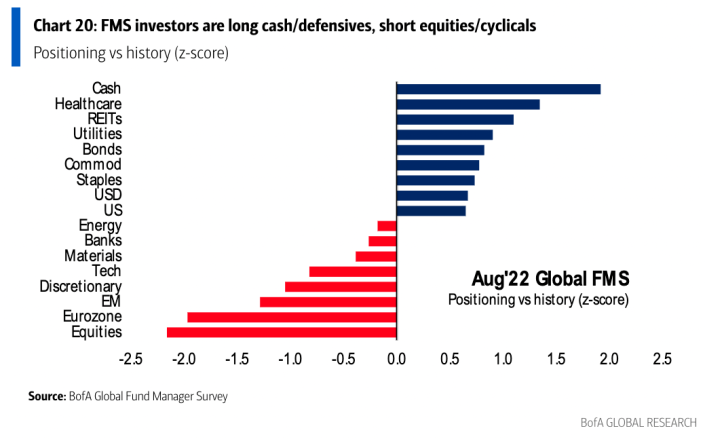

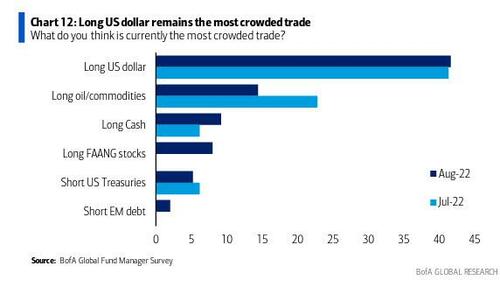

Τις θέσεις των επενδυτών

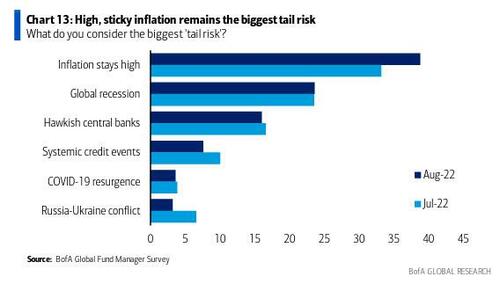

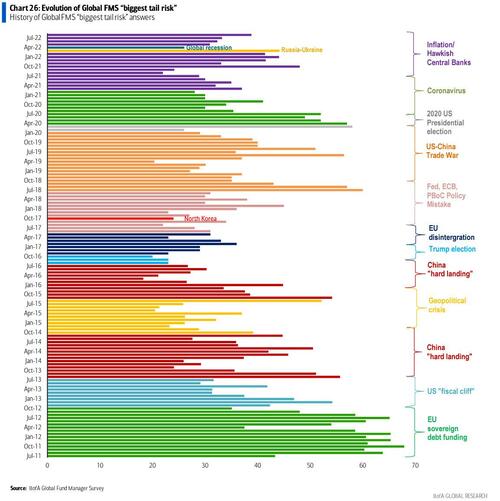

τις ανησυχίες για την ύφεση

τις προσδοκίες για τον πληθωρισμό

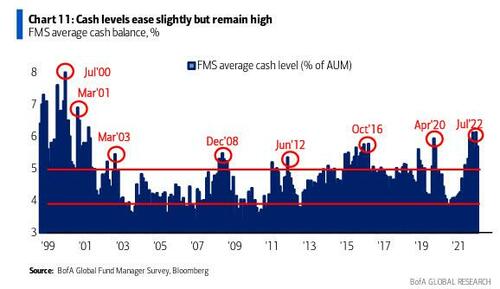

τα επίπεδα ρευστότηταςτις θέσεις στο δολάριο

τις συνέπειες του πληθωρισμού

την πολιτική της Fed

την πολιτική της Κίνας

www.bankingnews.gr

Σχόλια αναγνωστών