Σύμφωνα με τη χρηματιστηριακή αγορά, ο «Δείκτης Buffett» δείχνει κατάρρευση...

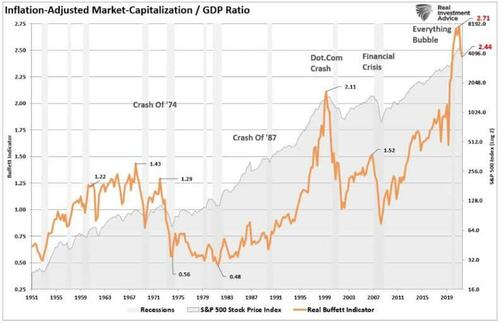

Για τον εν λόγω δείκτη ο θρυλικός επενδυτής Warren Buffett το 2001 είπε ότι είναι ίσως ο καλύτερος μεμονωμένος δείκτης για το πού βρίσκονται οι αποτιμήσεις των αγορών οποιαδήποτε στιγμή.

Πιο αναλυτικά, ο λόγος της κεφαλαιοποίησης της χρηματιστηριακής αγοράς προς το ΑΕΠ μιας χώρας μάς δίνει έναν δείκτη της συνολικής αξίας όλων των μετοχών που τυγχάνουν διαπραγμάτευσης σε μια αγορά, που διαιρείται με το ακαθάριστο εγχώριο προϊόν (ΑΕΠ) της εν λόγω οικονομίας.

Το αποτέλεσμα αυτού του υπολογισμού πολλαπλασιασμένο με το 100 μάς δίνει το ποσοστό του ΑΕΠ που αντιπροσωπεύει η χρηματιστηριακή αξία.

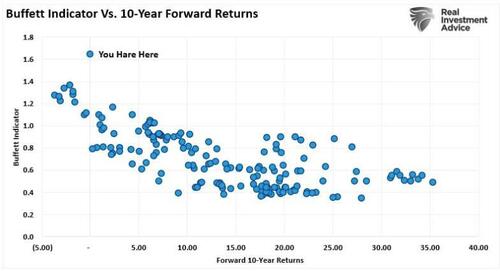

Εν προκειμένω, στις ΗΠΑ, ο δείκτης βρίσκεται στο 2,44x, το ανώτατο όριο της αγοράς σε σχέση με το ΑΕΠ.

Αυτός ο αριθμός δεν σημαίνει πολλά από μόνος του, αλλά είναι εντυπωσιακός όταν τοποθετείται σε ένα ιστορικό πλαίσιο.

Ακόμη και μετά την πρόσφατη πτώση, ο δείκτης εξακολουθεί να είναι ένας από τους υψηλότερους που έχουν καταγραφεί, βόρεια από το επίπεδο x2,11, που σημειώθηκε κατά τη διάρκεια της φούσκας dot-com του 2000, και σημαντικά αυξημένος σε σύγκριση με τον μέσο όρο από το 1950.

Από το 2009, οι επαναλαμβανόμενες νομισματικές παρεμβάσεις και οι πολιτικές μηδενικών επιτοκίων οδήγησαν πολλούς επενδυτές να απορρίψουν οποιοδήποτε μέτρο «αποτίμησης».

Το σκεπτικό είναι ότι, εφόσον δεν υπήρξε άμεση συσχέτιση, ο δείκτης είναι λανθασμένος.

Το πρόβλημα είναι ότι τα μοντέλα αποτίμησης δεν είναι, και δεν έπρεπε ποτέ να γίνουν, «δείκτες χρονισμού της αγοράς».

Η συντριπτική πλειοψηφία των αναλυτών υποθέτει ότι εάν ένα μέτρο αποτίμησης (P/E, P/S, P/B, κ.λπ.) φτάσει σε κάποιο συγκεκριμένο επίπεδο, σημαίνει ότι:

- Η αγορά πρόκειται να συντριβεί

- Οι επενδυτές πρέπει να διακρατήσουν μετρητά στο 100%.

Αυτό είναι λάθος.

Οι δείκτες είναι ακριβώς αυτό, ένα μέτρο της τρέχουσας κατάστασης.

Και το πιο σημαντικό: όταν οι αποτιμήσεις είναι υπερβολικά φουσκωμένες, αποτελούν το καλύτερο μέτρο της «ψυχολογίας των επενδυτών».

Αυτό που παρέχουν οι αποτιμήσεις είναι μια λογική εκτίμηση των μακροπρόθεσμων επενδυτικών αποδόσεων.

Είναι εύλογο ότι, αν πληρώσετε υπερβολικά πολλά χρήματα για μια ροή ταμειακών ροών, η μελλοντική σας απόδοση θα είναι χαμηλή.

Γιατί ο δείκτης Buffett είναι πολύτιμος

Αν και συχνά παραβλέπεται, ο δείκτης Buffett μας λέει πολλά καθώς μετρά την «Κεφαλαιοποίηση αγοράς» σε «ΑΕΠ».

Για να κατανοήσουμε τη σχετική σημασία του, πρέπει να κατανοήσουμε τον οικονομικό κύκλο.

Η υπόθεση που κάνουμε είναι ότι σε μια οικονομία που καθοδηγείται κατά 70% από την κατανάλωση, τα άτομα πρέπει να παράγουν για να έχουν μισθό να καταναλώσουν.

Από αυτή την κατανάλωση οι εταιρείες αντλούν τα έσοδά τους και, τελικά, τα κέρδη τους.

Εάν συμβεί κάτι το οποίο θα οδηγήσει σε μικρότερη παραγωγή, ολόκληρος ο κύκλος θα αντιστραφεί, οδηγώντας σε οικονομική συρρίκνωση.

Το παράδειγμα, βέβαια, είναι απλοϊκό, καθώς πολλοί παράγοντες μπορεί να επηρεάσουν την οικονομία και τις αγορές βραχυπρόθεσμα.

Ωστόσο, η οικονομική ανάπτυξη και τα εταιρικά κέρδη έχουν μακροπρόθεσμη ιστορική συσχέτιση.

Ως εκ τούτου, ενώ είναι δυνατό τα κέρδη να αυξάνονται ταχύτερα από την οικονομία κατά περιόδους, δηλαδή μετά την ύφεση, δεν μπορούν να ξεπεράσουν την οικονομία επ' αόριστον.

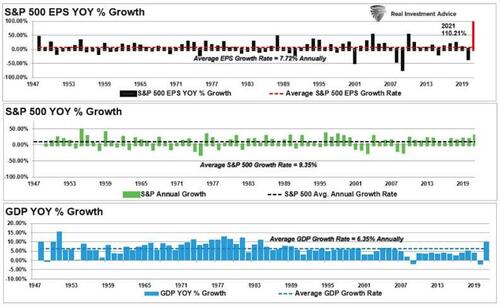

Από το 1947, τα κέρδη ανά μετοχή αυξάνονται κατά 7,72% ετησίως, ενώ η οικονομία επεκτείνεται κατά 6,35%.

Και πάλι, η στενή συσχέτιση με τους ρυθμούς ανάπτυξης θα πρέπει να είναι λογική.

Αυτό ισχύει δεδομένου του σημαντικού ρόλου που διαδραματίζουν οι δαπάνες στην εξίσωση του ΑΕΠ.

Επομένως, ο δείκτης Buffett μας λέει ότι η υπερτίμηση δεν είναι βιώσιμη όταν η κεφαλαιοποίηση των μετοχών αυξάνεται ταχύτερα από αυτό που μπορεί να υποστηρίξει η οικονομική ανάπτυξη.

Επομένως, ένας δείκτης (η τιμή που οι επενδυτές είναι διατεθειμένοι να πληρώσουν επί του συνολικού αριθμού μετοχών σε κυκλοφορία) μεγαλύτερος από 1,0 υπερτιμάται και κάτω του 1,0 υποτιμάται.

Σήμερα, οι επενδυτές πληρώνουν σχεδόν x2,5 φορές για ό,τι μπορεί να δημιουργήσει η οικονομία σε έσοδα και κέρδη.

Ωστόσο, υπάρχουν σημαντικές επιπτώσεις που πρέπει να λάβουν υπόψη οι επενδυτές.

Αποτιμήσεις και μελλοντικές αποδόσεις

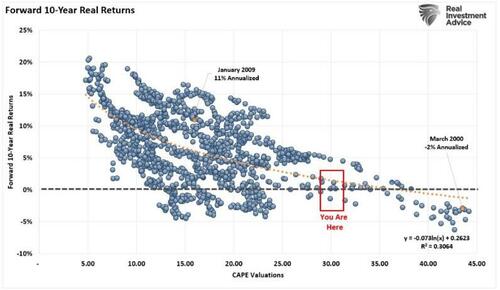

Όπως συμβαίνει πάντα, ενώ οι αποτιμήσεις είναι ένας καλός δείκτης «χρονισμού αγοράς», αποτελούν εξαιρετικό προγνωστικό δείκτη μελλοντικών αποδόσεων.

Για παράδειγμα, «οι προθεσμιακές μέσες αποδόσεις των αμερικανικών δεκαετών πέφτουν σχεδόν μονότονα όταν αρχίζει να αυξάνεται ο δείκτης Shiller για τα P/E.

Επίσης, καθώς η έναρξη του Shiller (P/E) αυξάνεται, «τα χειρότερα επιδεινώνονται και οι καλύτερες περιπτώσεις εξασθενούν».

Εάν ο μέσος δείκτης P/E είναι x22,2 και το μακροπρόθεσμο επενδυτικό σχέδιό απαιτεί ονομαστική απόδοση 10% (ή με τον σημερινό πληθωρισμό περίπου 7-8% πραγματική) απόδοση στο χρηματιστήριο, βασικά αποζητάτε να σας τύχει… το λαχείο.

«Ο δείκτης [Shiller’s CAPE] έχει περιορισμένη χρησιμότητα για τον χρονισμό της αγοράς (σίγουρα από μόνο του), ενώ διαπιστώνεται μεγάλη μεταβλητότητα γύρω από τις προβλέψεις του επί δεκαετίες.

Αλλά, αν δεν μειώσετε τις προσδοκίες σας όταν τα P/E του Shiller είναι υψηλά χωρίς καλό λόγο, κάνετε λάθος».

Και επειδή συζητάμε για τον κύριο Buffet, αξίζει να επισημανθεί ένα από τα πιο διορατικά αποφθέγματα του Warren:

««Η τιμή είναι αυτό που πληρώνεις, η αξία είναι αυτό που παίρνεις»

Κεφαλαιοποίηση έναντι ΑΕΠ

Δεν αποτελεί έκπληξη, όπως κάθε άλλος δείκτης αποτίμησης, ότι οι προσδοκίες μελλοντικής απόδοσης θα είναι σημαντικά χαμηλότερες κατά τα επόμενα δέκα χρόνια από ό,τι στο παρελθόν.

Τα θεμελιώδη δεν έχουν σημασία.

Όπως αναφέρθηκε, είναι κακοί δείκτες χρονισμού.

Σε μια αγορά όπου η δυναμική οδηγεί τους συμμετέχοντες λόγω του «Fear Of Missing Out (FOMO),» τα θεμελιώδη στοιχεία εκτοπίζονται από συναισθηματικές προκαταλήψεις.

Αυτή είναι η φύση των κύκλων της αγοράς και ένα από τα κύρια συστατικά που είναι απαραίτητα για τη δημιουργία του κατάλληλου περιβάλλοντος για μια ενδεχόμενη αναστροφή.

Όπως είπε κάποτε ο David Einhorn, «Οι ταύροι θεωρούν ότι οι παραδοσιακοί δείκτες αποτίμησης δεν ισχύουν για ορισμένες μετοχές.

Οι longs είναι σίγουροι ότι όλοι οι άλλοι που κατέχουν αυτές τις μετοχές κατανοούν τη δυναμική και δεν θα πουλήσουν.

Με τους κατόχους να διστάζουν να πουλήσουν, οι μετοχές μπορούν μόνο να ανέβουν – φαινομενικά στο άπειρο και πέρα.

Όμως δεν ξέρουμε ποιος ήταν ο καταλύτης για τη φούσκα dot-com τον Μάρτιο του 2000 και δεν υπάρχει κάποιος συγκεκριμένος καταλύτης προς το παρόν.

Τούτου λεχθέντος, η κορυφή θα δύσκολο να προβλέψουμε πότε θα υπάρξει».

Πανάκριβες οι μετοχές...

Oι μετοχές δεν είναι καθόλου φθηνές.

Με βάση το προτιμώμενο μοντέλο αποτίμησης του Buffett και τα ιστορικά δεδομένα, οι προσδοκίες απόδοσης για τα επόμενα δέκα χρόνια είναι εξίσου πιθανό να είναι αρνητικές, όπως ήταν για τα δέκα χρόνια που ακολούθησαν τα τέλη της δεκαετίας του '90.

Οι επενδυτές καλό θα ήταν να θυμούνται τα λόγια του τότε προέδρου της SEC, Arthur Levit.

Σε μια ομιλία του 1998 με τίτλο «The Numbers Game» δήλωσε:

«Ενώ οι πειρασμοί είναι μεγάλοι και οι πιέσεις ισχυρές, οι ψευδαισθήσεις σε αριθμούς είναι μόνο αυτό - εφήμερες και τελικά αυτοκαταστροφικές».

Όπως και να έχει, υπάρχει μια ξεκάθαρη αλήθεια.

«Το χρηματιστήριο δεν είναι η οικονομία.

Αλλά η οικονομία είναι μια αντανάκλαση του ίδιου του πράγματος που υποστηρίζει τις υψηλότερες τιμές περιουσιακών στοιχείων: τα κέρδη».

Όχι, ο δείκτης Buffett δεν σημαίνει ότι οι αγορές θα καταρρεύσουν, αλλά σίγουρα θα καταρρεύσουν οι αποδόσεις.

www.bankingnews.gr

Σχόλια αναγνωστών