Οι σπόροι για μια απότομη πτώση του πληθωρισμού το επόμενο έτος έχουν σπαρθεί

Πριν από δύο εβδομάδες, η Morgan Stanley έδωσε το σήμα για αγορές στη Wall Street, με πολλούς επενδυτές να θεωρούν ότι ήταν λάθος σήμα, δεδομένης της καθιερωμένης πτωτικής της άποψης για τα θεμελιώδη μεγέθη.

Όπως όμως αποσαφηνίζει η Morgan Stanley, το σήμα αυτό βασίζεται σχεδόν εξ ολοκλήρου στα τεχνικά και όχι στα θεμελιώδη μεγέθη, τα οποία παραμένουν μη υποστηρικτικά για πολλές τιμές μετοχών και τον S&P 500.

Η τεχνική εικόνα έγινε πιο υποστηρικτική, μετά την ιστορική αντιστροφή πριν από δύο εβδομάδες σε μια άλλη υψηλότερη από την αναμενόμενη μέτρηση του δείκτη τιμών καταναλωτή για τον Σεπτέμβριο.

Πιο συγκεκριμένα, ο S&P 500 έπεσε χαμηλότερα εκείνο το πρωί της Πέμπτης, μόνο για να αντιστρέψει την κίνηση και να κλείσει στα υψηλά.

Στη συνέχεια, την Παρασκευή, οι μετοχές είχαν μια τρομερή ημέρα, με τον S&P 500 να διαπραγματεύεται με πτώση 2,4% και να κλείνει στα χαμηλά.

Όταν μελέτησε αυτή τη δράση των τιμών η Morgan Stanley, διαπίστωσε ότι η πτώση εκείνης της Παρασκευής ήταν ένα 61,8% Fibonacci retracement του ράλι της Πέμπτης που σταμάτησε ακριβώς στον κινητό μέσο όρο των 200 εβδομάδων.

Ο συνδυασμός αυτών των τεχνικών παραδόξων φαινομένων ήταν υπερβολικός για να τον αγνοήσει.

Ως εκ τούτου, το σήμα για το ράλι.

Υποστήριξη από μερίδα καταλυτών

Από θεμελιώδη άποψη, υπάρχουν επίσης κάποιοι υποστηρικτικοί παράγοντες.

Πρώτον, ο ΔΤΚ μειώνεται.

Βεβαίως, είναι μια από τις πιο αναδρομικές σειρές δεδομένων, γι' αυτό και δίνει πολύ λίγα στοιχεία για το μέλλον, ενώ μπορεί να είναι παραπλανητική για τις παρούσες συνθήκες.

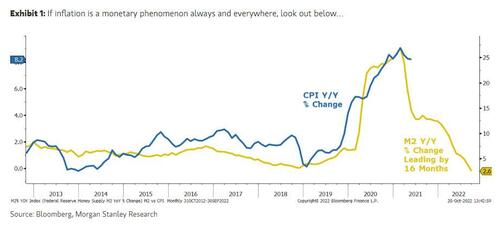

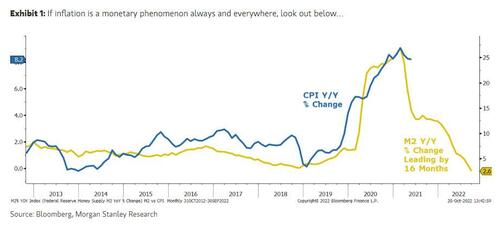

Αρκεί να σκεφτεί κανείς τι μας έλεγε ο ΔΤΚ στα τέλη Μαρτίου 2021.

Ο δείκτης βρισκόταν στο 2,6%, αφού η κυβέρνηση είχε χορηγήσει περισσότερα από 3 τρισεκατομμύρια δολάρια σε δημοσιονομικά κίνητρα κατά τη διάρκεια του 1ου τριμήνου του 2021.

Ως αποτέλεσμα, η προσφορά χρήματος (Μ2) αυξανόταν κατά 27%.

Ποτέ στην ιστορία αυτών των στοιχείων (70+ χρόνια) το Μ2 δεν είχε αυξηθεί ούτε με το μισό αυτού του ρυθμού.

Δεδομένου ότι ο πληθωρισμός είναι πάντα και παντού ένα νομισματικό φαινόμενο, ήταν απολύτως σαφές ότι ο πληθωρισμός του 2,6% ήταν πιθανό να εκραγεί υψηλότερα.

Σήμερα ο ΔΤΚ διαμορφώνεται στο 8,2%, σε υψηλό 40 ετών και οριακά κάτω από το μέγιστο του 9,1% τον Ιούνιο.

Ωστόσο, το Μ2 αυξάνεται τώρα με ρυθμό μόλις 2,5% και πέφτει με ταχείς ρυθμούς.

Δεδομένων των ιδιοτήτων του Μ2 για τον πληθωρισμό, οι σπόροι για μια απότομη πτώση το επόμενο έτος έχουν σπαρθεί.

Η συνεπαγόμενη πτώση του ΔΤΚ θα ήταν εξαιρετικά εκτός συναίνεσης και, ενώ δεν θα εξελιχθεί απαραίτητα ακριβώς όπως πιστεύουν οι περισσότεροι.

Αυτό έχει συνέπειες για την πολιτική της Fed και τα επιτόκια.

Πράγματι, μέρος του σήματος της Morgan Stanley για ράλι προϋποθέτει ότι βρισκόμαστε πιο κοντά σε μια παύση/στροφή στην εκστρατεία σύσφιξης της Fed, και ενώ δεν περιμένουμε να δούμε μια δραματική αλλαγή στη συνεδρίαση της επόμενης εβδομάδας, οι αγορές έχουν τον τρόπο να προλαβαίνουν τις αλλαγές της Fed.

Εν ολίγοις, οι επενδυτές μπορεί να είναι σήμερα λάθος τοποθετημένοι όσον αφορά τον πληθωρισμό όπως ήταν τον Μάρτιο του 2021, απλώς προς την αντίθετη κατεύθυνση.

Έτσι, σήμερα βρισκόμαστε πιο κοντά στη μείωση του πληθωρισμού, επειδή η αύξηση του Μ2 πλησιάζει γρήγορα το μηδέν και η καμπύλη αποδόσεων 3 μηνών-10 ετών αντιστράφηκε τελικά την περασμένη εβδομάδα, κάτι που ο πρόεδρος Powell σημείωσε ότι είναι σημαντικό για να καθοριστεί αν η Fed έχει κάνει αρκετά.

Το πρόβλημα της ανάπτυξης

Δεύτερον, ενώ η Morgan Stanley ήταν πολύ επιφυλακτική για την ανάπτυξη όλο το έτος, η άποψη αυτή δεν είναι πλέον εκτός συναίνεσης.

Στην πραγματικότητα, μέρος της μεγάλης πώλησης των μετοχών τον Σεπτέμβριο αντανακλούσε την αυξανόμενη ανησυχία για τα κέρδη του 3ου τριμήνου.

Αλλά, όπως και με τα αποτελέσματα του 2ου τριμήνου, τα κέρδη ήταν αδύναμα αλλά όχι αρκετά άσχημα ώστε να προκαλέσουν το είδος της πτώσης των προβλέψεων για τα κέρδη ανά μετοχή του 2023 που είναι απαραίτητο για το τελευταίο σκέλος αυτής της bear market.

Αντ' αυτού, η Morgan Stanley πιστεύει ότι οι ομάδες διαχείρισης έχουν/θα παραμείνουν ως επί το πλείστον επιφυλακτικές για το 2023, πράγμα που σημαίνει ότι οι εκτιμήσεις θα παραμείνουν αυξημένες έως ότου γίνει προφανές πόσο αρνητική έχει γίνει η λειτουργική μόχλευση και/ή οι εταιρείες αναγκαστούν να συζητήσουν τις προβλέψεις για το 2023 κατά τη διάρκεια των αποτελεσμάτων του 4ου τριμήνου τον Ιανουάριο/Φεβρουάριο.

Παρεμπιπτόντως, η πτώση του πληθωρισμού είναι ο λόγος για τον οποίο η Morgan Stanley πιστεύει ότι τα περιθώρια κέρδους θα απογοητεύσουν περισσότερο από ό,τι έχουν διαμορφώσει οι επενδυτές.

Και σε αυτό το σημείο η Morgan Stanley απαντά σε αυτούς που ήταν κατά της εκτίμησής της για χαμηλότερη ανάπτυξη, με τους επενδυτές να υποστηρίζουν ότι ο υψηλότερος πληθωρισμός οδηγεί σε υψηλότερο ονομαστικό ΑΕΠ, ακόμη και σε ύφεση, οπότε τα κέρδη μπορούν να αντέξουν.

Ωστόσο, καθώς ο υψηλότερος πληθωρισμός οδηγεί σε υψηλότερη λειτουργική μόχλευση, αν όλα τα άλλα είναι ίδια, και η λειτουργική μόχλευση είναι αμφίδρομη.

Καθώς ο πληθωρισμός των τελικών τιμών μειώνεται ταχύτερα από το κόστος, η λειτουργική μόχλευση γίνεται αρνητική.

Αυτό σημαίνει ότι τα χαμηλότερα επίπεδα για τον S&P 500 είναι ακόμα μπροστά μας, μετά το τέλος αυτού του ράλι.

Συμπέρασμα

Το συμπέρασμα είναι ότι ο πληθωρισμός έχει κορυφωθεί και είναι πιθανό να μειωθεί ταχύτερα από ό,τι αναμένουν οι περισσότεροι, με βάση την αύξηση του Μ2.

Αυτό θα μπορούσε να προσφέρει κάποια ανακούφιση στις μετοχές βραχυπρόθεσμα, καθώς τα επιτόκια πέφτουν εν αναμονή της αλλαγής.

Συνδυάζοντας αυτό με τα συναρπαστικά τεχνικά στοιχεία, πιστεύουμε ότι το τρέχον ράλι του S&P 500 έχει βάσεις μέχρι τις 4.000-4.150 μονάδες, προτού η πραγματικότητα συνειδητοποιήσει πόσο πολύ πρέπει να μειωθούν οι εκτιμήσεις για τα κέρδη ανά μετοχή του 2023.

www.bankingnews.gr

Όπως όμως αποσαφηνίζει η Morgan Stanley, το σήμα αυτό βασίζεται σχεδόν εξ ολοκλήρου στα τεχνικά και όχι στα θεμελιώδη μεγέθη, τα οποία παραμένουν μη υποστηρικτικά για πολλές τιμές μετοχών και τον S&P 500.

Η τεχνική εικόνα έγινε πιο υποστηρικτική, μετά την ιστορική αντιστροφή πριν από δύο εβδομάδες σε μια άλλη υψηλότερη από την αναμενόμενη μέτρηση του δείκτη τιμών καταναλωτή για τον Σεπτέμβριο.

Πιο συγκεκριμένα, ο S&P 500 έπεσε χαμηλότερα εκείνο το πρωί της Πέμπτης, μόνο για να αντιστρέψει την κίνηση και να κλείσει στα υψηλά.

Στη συνέχεια, την Παρασκευή, οι μετοχές είχαν μια τρομερή ημέρα, με τον S&P 500 να διαπραγματεύεται με πτώση 2,4% και να κλείνει στα χαμηλά.

Όταν μελέτησε αυτή τη δράση των τιμών η Morgan Stanley, διαπίστωσε ότι η πτώση εκείνης της Παρασκευής ήταν ένα 61,8% Fibonacci retracement του ράλι της Πέμπτης που σταμάτησε ακριβώς στον κινητό μέσο όρο των 200 εβδομάδων.

Ο συνδυασμός αυτών των τεχνικών παραδόξων φαινομένων ήταν υπερβολικός για να τον αγνοήσει.

Ως εκ τούτου, το σήμα για το ράλι.

Υποστήριξη από μερίδα καταλυτών

Από θεμελιώδη άποψη, υπάρχουν επίσης κάποιοι υποστηρικτικοί παράγοντες.

Πρώτον, ο ΔΤΚ μειώνεται.

Βεβαίως, είναι μια από τις πιο αναδρομικές σειρές δεδομένων, γι' αυτό και δίνει πολύ λίγα στοιχεία για το μέλλον, ενώ μπορεί να είναι παραπλανητική για τις παρούσες συνθήκες.

Αρκεί να σκεφτεί κανείς τι μας έλεγε ο ΔΤΚ στα τέλη Μαρτίου 2021.

Ο δείκτης βρισκόταν στο 2,6%, αφού η κυβέρνηση είχε χορηγήσει περισσότερα από 3 τρισεκατομμύρια δολάρια σε δημοσιονομικά κίνητρα κατά τη διάρκεια του 1ου τριμήνου του 2021.

Ως αποτέλεσμα, η προσφορά χρήματος (Μ2) αυξανόταν κατά 27%.

Ποτέ στην ιστορία αυτών των στοιχείων (70+ χρόνια) το Μ2 δεν είχε αυξηθεί ούτε με το μισό αυτού του ρυθμού.

Δεδομένου ότι ο πληθωρισμός είναι πάντα και παντού ένα νομισματικό φαινόμενο, ήταν απολύτως σαφές ότι ο πληθωρισμός του 2,6% ήταν πιθανό να εκραγεί υψηλότερα.

Σήμερα ο ΔΤΚ διαμορφώνεται στο 8,2%, σε υψηλό 40 ετών και οριακά κάτω από το μέγιστο του 9,1% τον Ιούνιο.

Ωστόσο, το Μ2 αυξάνεται τώρα με ρυθμό μόλις 2,5% και πέφτει με ταχείς ρυθμούς.

Δεδομένων των ιδιοτήτων του Μ2 για τον πληθωρισμό, οι σπόροι για μια απότομη πτώση το επόμενο έτος έχουν σπαρθεί.

Η συνεπαγόμενη πτώση του ΔΤΚ θα ήταν εξαιρετικά εκτός συναίνεσης και, ενώ δεν θα εξελιχθεί απαραίτητα ακριβώς όπως πιστεύουν οι περισσότεροι.

Αυτό έχει συνέπειες για την πολιτική της Fed και τα επιτόκια.

Πράγματι, μέρος του σήματος της Morgan Stanley για ράλι προϋποθέτει ότι βρισκόμαστε πιο κοντά σε μια παύση/στροφή στην εκστρατεία σύσφιξης της Fed, και ενώ δεν περιμένουμε να δούμε μια δραματική αλλαγή στη συνεδρίαση της επόμενης εβδομάδας, οι αγορές έχουν τον τρόπο να προλαβαίνουν τις αλλαγές της Fed.

Εν ολίγοις, οι επενδυτές μπορεί να είναι σήμερα λάθος τοποθετημένοι όσον αφορά τον πληθωρισμό όπως ήταν τον Μάρτιο του 2021, απλώς προς την αντίθετη κατεύθυνση.

Έτσι, σήμερα βρισκόμαστε πιο κοντά στη μείωση του πληθωρισμού, επειδή η αύξηση του Μ2 πλησιάζει γρήγορα το μηδέν και η καμπύλη αποδόσεων 3 μηνών-10 ετών αντιστράφηκε τελικά την περασμένη εβδομάδα, κάτι που ο πρόεδρος Powell σημείωσε ότι είναι σημαντικό για να καθοριστεί αν η Fed έχει κάνει αρκετά.

Το πρόβλημα της ανάπτυξης

Δεύτερον, ενώ η Morgan Stanley ήταν πολύ επιφυλακτική για την ανάπτυξη όλο το έτος, η άποψη αυτή δεν είναι πλέον εκτός συναίνεσης.

Στην πραγματικότητα, μέρος της μεγάλης πώλησης των μετοχών τον Σεπτέμβριο αντανακλούσε την αυξανόμενη ανησυχία για τα κέρδη του 3ου τριμήνου.

Αλλά, όπως και με τα αποτελέσματα του 2ου τριμήνου, τα κέρδη ήταν αδύναμα αλλά όχι αρκετά άσχημα ώστε να προκαλέσουν το είδος της πτώσης των προβλέψεων για τα κέρδη ανά μετοχή του 2023 που είναι απαραίτητο για το τελευταίο σκέλος αυτής της bear market.

Αντ' αυτού, η Morgan Stanley πιστεύει ότι οι ομάδες διαχείρισης έχουν/θα παραμείνουν ως επί το πλείστον επιφυλακτικές για το 2023, πράγμα που σημαίνει ότι οι εκτιμήσεις θα παραμείνουν αυξημένες έως ότου γίνει προφανές πόσο αρνητική έχει γίνει η λειτουργική μόχλευση και/ή οι εταιρείες αναγκαστούν να συζητήσουν τις προβλέψεις για το 2023 κατά τη διάρκεια των αποτελεσμάτων του 4ου τριμήνου τον Ιανουάριο/Φεβρουάριο.

Παρεμπιπτόντως, η πτώση του πληθωρισμού είναι ο λόγος για τον οποίο η Morgan Stanley πιστεύει ότι τα περιθώρια κέρδους θα απογοητεύσουν περισσότερο από ό,τι έχουν διαμορφώσει οι επενδυτές.

Και σε αυτό το σημείο η Morgan Stanley απαντά σε αυτούς που ήταν κατά της εκτίμησής της για χαμηλότερη ανάπτυξη, με τους επενδυτές να υποστηρίζουν ότι ο υψηλότερος πληθωρισμός οδηγεί σε υψηλότερο ονομαστικό ΑΕΠ, ακόμη και σε ύφεση, οπότε τα κέρδη μπορούν να αντέξουν.

Ωστόσο, καθώς ο υψηλότερος πληθωρισμός οδηγεί σε υψηλότερη λειτουργική μόχλευση, αν όλα τα άλλα είναι ίδια, και η λειτουργική μόχλευση είναι αμφίδρομη.

Καθώς ο πληθωρισμός των τελικών τιμών μειώνεται ταχύτερα από το κόστος, η λειτουργική μόχλευση γίνεται αρνητική.

Αυτό σημαίνει ότι τα χαμηλότερα επίπεδα για τον S&P 500 είναι ακόμα μπροστά μας, μετά το τέλος αυτού του ράλι.

Συμπέρασμα

Το συμπέρασμα είναι ότι ο πληθωρισμός έχει κορυφωθεί και είναι πιθανό να μειωθεί ταχύτερα από ό,τι αναμένουν οι περισσότεροι, με βάση την αύξηση του Μ2.

Αυτό θα μπορούσε να προσφέρει κάποια ανακούφιση στις μετοχές βραχυπρόθεσμα, καθώς τα επιτόκια πέφτουν εν αναμονή της αλλαγής.

Συνδυάζοντας αυτό με τα συναρπαστικά τεχνικά στοιχεία, πιστεύουμε ότι το τρέχον ράλι του S&P 500 έχει βάσεις μέχρι τις 4.000-4.150 μονάδες, προτού η πραγματικότητα συνειδητοποιήσει πόσο πολύ πρέπει να μειωθούν οι εκτιμήσεις για τα κέρδη ανά μετοχή του 2023.

www.bankingnews.gr

Σχόλια αναγνωστών