Αυξάνεται ο κίνδυνος για «έκπτωτους αγγέλους» στις αμερικανικές επιχειρήσεις, προειδοποιεί σε έκθεσή της η Fitch Ratings

Ο κίνδυνος για σημαντική αύξηση του αριθμού των «έκπτωτων αγγέλων» στην αμερικανική οικονομία αυξάνεται, καθώς οι Ηνωμένες Πολιτείες κινδυνεύουν με ύφεση, προειδοποιεί σε έκθεσή της η Fitch Ratings.

Επισημαίνεται ότι ως «έκπτωτος αγγέλους» (fallen angel) ορίζεται ο εκδότης χρέους (επιχειρήσεις στη συγκεκριμένη περίπτωση) που «πέφτει» από αξιολογήσεις επενδυτικής κλίμακας (ΒΒΒ και άνω) σε αξιολογήσεις μη επενδυτικής κλίμακας (κάτω από ΒΒΒ), ή αλλιώς στα ομόλογα-«σκουπίδια» (junk).

Όπως αναφέρει ο -αμερικανικός- οίκος αξιολόγησης, το 13% των ομολόγων αμερικανικών εταιρειών με αξιολόγηση «BBB-», συνολικής αξίας 115 δισεκ. δολαρίων, παρουσιάζουν αρνητικές προοπτικές επαναξιολόγησης 12μήνου (outlook).

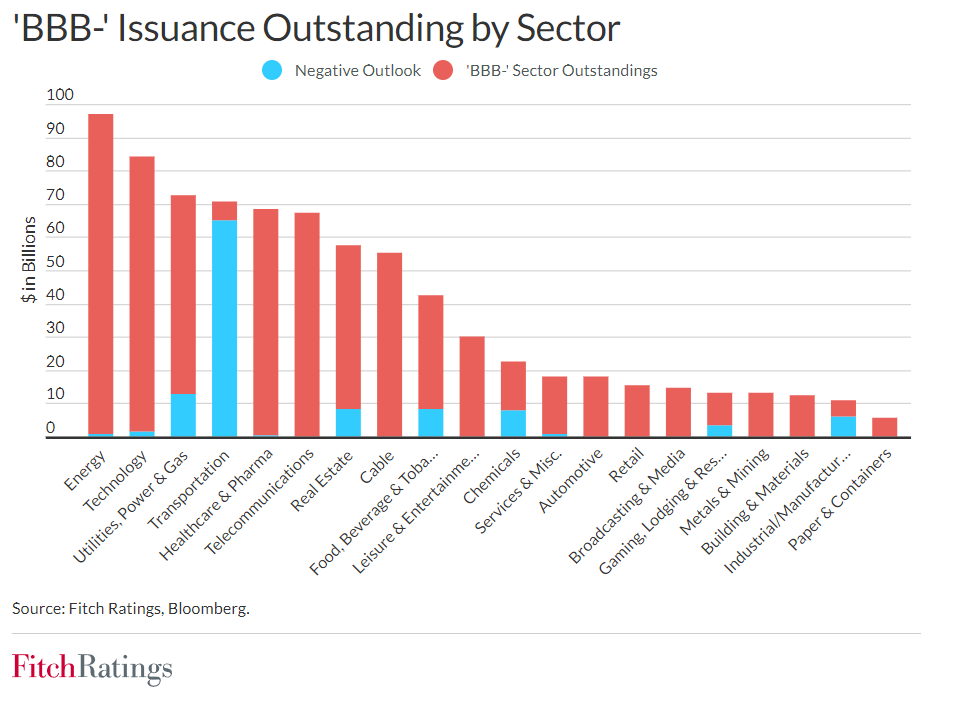

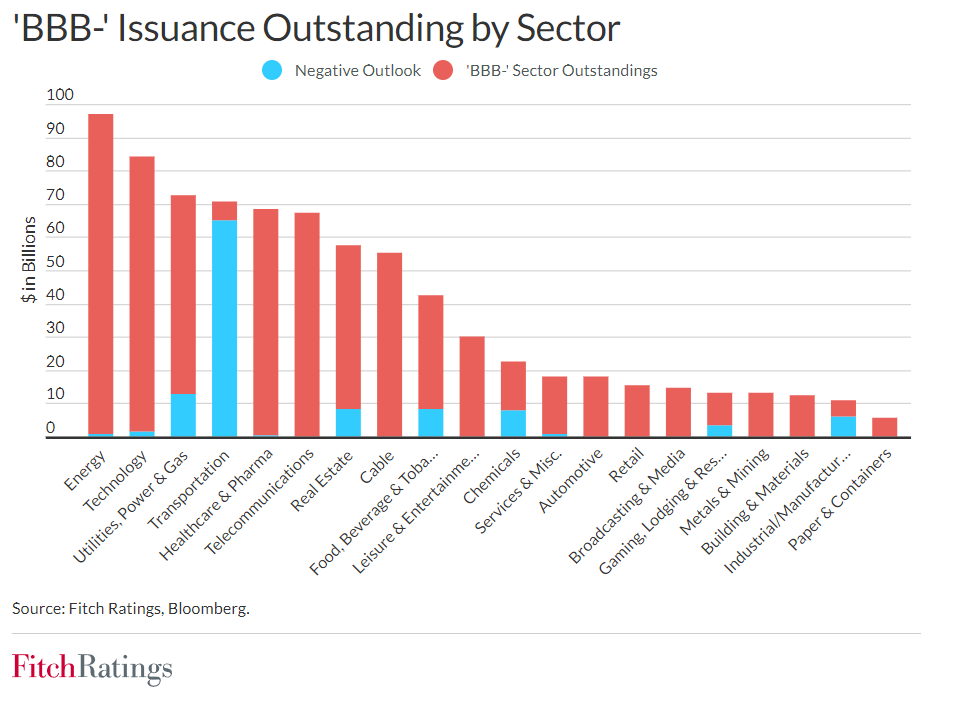

Το χρέος «BBB-» αποτελούσε το 16% ή 789 δισεκ. δολάρια των 4,9 τρισεκ. δολαρίων ομολόγων επενδυτικής κλίμακας που ήταν σε κυκλοφορία στις 31 Οκτωβρίου 2022, με πέντε τομείς να αντιπροσωπεύουν το 50% αυτού του χρέους. Ο ενεργειακός τομέας αντιπροσωπεύει το μεγαλύτερο ποσό «BBB-», με 97 δισεκ. δολάρια (12%) των συνολικών ομολόγων «BBB-» σε εκκρεμότητα, ακολουθούμενος από την τεχνολογία, με 84 δισεκ. δολάρια (11%). Οι επιχειρήσεις κοινής ωφέλειας, η ηλεκτρική ενέργεια και το φυσικό αέριο, οι μεταφορές και η υγειονομική περίθαλψη/φαρμακευτικά προϊόντα αντιπροσωπεύουν το καθένα το 9% ή κατά μέσο όρο περίπου 70 δισεκ. δολάρια των ομολόγων «BBB-» σε εκκρεμότητα.

Περισσότερα από τα δύο τρίτα των 115 δισεκ. δολαρίων ομολόγων «BBB-» που εκδόθηκαν από εταιρείες με αρνητικό outlook από τουλάχιστον έναν οργανισμό αξιολόγησης, αφορούν τις μεταφορές (57% ή 65 δισεκ. δολάρια) και τις επιχειρήσεις κοινής ωφέλειας, την ηλεκτρική ενέργεια και το φυσικό αέριο (11% ή 12,6 δισεκ. δολάρια) τομείς. Ωστόσο, οι μεταφορές συγκεντρώνονται σε λίγους εκδότες, με ώθηση 57 δισεκ. δολαρίων από την Boeing (BBB- / σταθερό outlook).

Η βασική πρόβλεψη της Fitch είναι για ύφεση στις ΗΠΑ το 2023. Η διάβρωση της ζήτησης, που προκαλείται από μια οικονομική ύφεση είναι ένας βασικός, θα μπορούσε να πιέσει τις ταμειακές ροές και τις αξιολογήσεις για τις επιχειρήσεις. Ο υψηλός πληθωρισμός και η σύσφιξη της νομισματικής πολιτικής της παγκόσμιας κεντρικής τράπεζας πιέζουν ήδη τη ζήτηση σε διάφορους τομείς, συμπεριλαμβανομένων των ηλεκτρονικών ειδών ευρείας κατανάλωσης και της στέγασης.

Οι αυστηρότερες νομισματικές συνθήκες προσθέτουν, επίσης, κίνδυνο. Τα υψηλότερα επιτόκια θα αυξήσουν το κόστος κεφαλαίου και τόκων, ιδιαίτερα για εκδότες που αντιμετωπίζουν βραχυπρόθεσμες λήξεις και για εκείνους με χρέος κυμαινόμενου επιτοκίου, γεγονός που θα μπορούσε να μειώσει τους δείκτες κάλυψης.

Το 2023, λήγουν 33 δισεκ. δολάρια ομολόγων «BBB-» προτού ανέλθουν στα 48 δισεκ. δολάρια το 2024 και στη συνέχεια κορυφωθούν στα 65 δισεκατομμύρια δολάρια το 2025. Η υγειονομική περίθαλψη/φαρμακευτική, οι επιχειρήσεις κοινής ωφέλειας, η ηλεκτρική ενέργεια και το φυσικό αέριο και η τεχνολογία αντιπροσωπεύουν σημαντικό μέρος, με το 51% των λήξεων σε 2023, 45% το 2024 και 41% το 2025.

Η Fitch αναθεώρησε επί τα χείρω τις προσδοκίες της σχετικά με τη σύσφιξη των κεντρικών τραπεζών στις 10 Νοεμβρίου 2022. Αναμένει πλέον το βασικό επιτόκιο της Federal Reserve να αυξηθεί κατά 50 μ.β. σε 4,5% τον Δεκέμβριο και 25 μ.β. τον Φεβρουάριο και τον Μάρτιο του 2023, παραμένοντας στο 5% από μέχρι το τέλος του 2023.

www.bankingnews.gr

Επισημαίνεται ότι ως «έκπτωτος αγγέλους» (fallen angel) ορίζεται ο εκδότης χρέους (επιχειρήσεις στη συγκεκριμένη περίπτωση) που «πέφτει» από αξιολογήσεις επενδυτικής κλίμακας (ΒΒΒ και άνω) σε αξιολογήσεις μη επενδυτικής κλίμακας (κάτω από ΒΒΒ), ή αλλιώς στα ομόλογα-«σκουπίδια» (junk).

Όπως αναφέρει ο -αμερικανικός- οίκος αξιολόγησης, το 13% των ομολόγων αμερικανικών εταιρειών με αξιολόγηση «BBB-», συνολικής αξίας 115 δισεκ. δολαρίων, παρουσιάζουν αρνητικές προοπτικές επαναξιολόγησης 12μήνου (outlook).

Το χρέος «BBB-» αποτελούσε το 16% ή 789 δισεκ. δολάρια των 4,9 τρισεκ. δολαρίων ομολόγων επενδυτικής κλίμακας που ήταν σε κυκλοφορία στις 31 Οκτωβρίου 2022, με πέντε τομείς να αντιπροσωπεύουν το 50% αυτού του χρέους. Ο ενεργειακός τομέας αντιπροσωπεύει το μεγαλύτερο ποσό «BBB-», με 97 δισεκ. δολάρια (12%) των συνολικών ομολόγων «BBB-» σε εκκρεμότητα, ακολουθούμενος από την τεχνολογία, με 84 δισεκ. δολάρια (11%). Οι επιχειρήσεις κοινής ωφέλειας, η ηλεκτρική ενέργεια και το φυσικό αέριο, οι μεταφορές και η υγειονομική περίθαλψη/φαρμακευτικά προϊόντα αντιπροσωπεύουν το καθένα το 9% ή κατά μέσο όρο περίπου 70 δισεκ. δολάρια των ομολόγων «BBB-» σε εκκρεμότητα.

Περισσότερα από τα δύο τρίτα των 115 δισεκ. δολαρίων ομολόγων «BBB-» που εκδόθηκαν από εταιρείες με αρνητικό outlook από τουλάχιστον έναν οργανισμό αξιολόγησης, αφορούν τις μεταφορές (57% ή 65 δισεκ. δολάρια) και τις επιχειρήσεις κοινής ωφέλειας, την ηλεκτρική ενέργεια και το φυσικό αέριο (11% ή 12,6 δισεκ. δολάρια) τομείς. Ωστόσο, οι μεταφορές συγκεντρώνονται σε λίγους εκδότες, με ώθηση 57 δισεκ. δολαρίων από την Boeing (BBB- / σταθερό outlook).

Η βασική πρόβλεψη της Fitch είναι για ύφεση στις ΗΠΑ το 2023. Η διάβρωση της ζήτησης, που προκαλείται από μια οικονομική ύφεση είναι ένας βασικός, θα μπορούσε να πιέσει τις ταμειακές ροές και τις αξιολογήσεις για τις επιχειρήσεις. Ο υψηλός πληθωρισμός και η σύσφιξη της νομισματικής πολιτικής της παγκόσμιας κεντρικής τράπεζας πιέζουν ήδη τη ζήτηση σε διάφορους τομείς, συμπεριλαμβανομένων των ηλεκτρονικών ειδών ευρείας κατανάλωσης και της στέγασης.

Οι αυστηρότερες νομισματικές συνθήκες προσθέτουν, επίσης, κίνδυνο. Τα υψηλότερα επιτόκια θα αυξήσουν το κόστος κεφαλαίου και τόκων, ιδιαίτερα για εκδότες που αντιμετωπίζουν βραχυπρόθεσμες λήξεις και για εκείνους με χρέος κυμαινόμενου επιτοκίου, γεγονός που θα μπορούσε να μειώσει τους δείκτες κάλυψης.

Το 2023, λήγουν 33 δισεκ. δολάρια ομολόγων «BBB-» προτού ανέλθουν στα 48 δισεκ. δολάρια το 2024 και στη συνέχεια κορυφωθούν στα 65 δισεκατομμύρια δολάρια το 2025. Η υγειονομική περίθαλψη/φαρμακευτική, οι επιχειρήσεις κοινής ωφέλειας, η ηλεκτρική ενέργεια και το φυσικό αέριο και η τεχνολογία αντιπροσωπεύουν σημαντικό μέρος, με το 51% των λήξεων σε 2023, 45% το 2024 και 41% το 2025.

Η Fitch αναθεώρησε επί τα χείρω τις προσδοκίες της σχετικά με τη σύσφιξη των κεντρικών τραπεζών στις 10 Νοεμβρίου 2022. Αναμένει πλέον το βασικό επιτόκιο της Federal Reserve να αυξηθεί κατά 50 μ.β. σε 4,5% τον Δεκέμβριο και 25 μ.β. τον Φεβρουάριο και τον Μάρτιο του 2023, παραμένοντας στο 5% από μέχρι το τέλος του 2023.

www.bankingnews.gr

Σχόλια αναγνωστών