Έκθεση της Moody’s για τα προβλήματα στον παγκόσμιο χρηματιοπισωτικό κλάδο

Ρυθμιστικές και κρατικές αρχές έδρασαν γρήγορα και κατάφεραν να αποσοβήσουν μία νέα χρηματοπιστωτική κρίση, σχολιάζει σε έκθεσή της η Moody’s, εκτιμώντας, ωστόσο, ότι η αβεβαιότητα στον κλάδο ήρθε για να μείνει.

Ειδικότερα, ο αμερικανικός οίκος αξιολόγησης σημειώνει πως σε ένα αβέβαιο οικονομικό περιβάλλον και με την εμπιστοσύνη των επενδυτών να παραμένει εύθραυστη, υπάρχει ο κίνδυνος οι υπεύθυνοι χάραξης πολιτικής να μην είναι σε θέση να περιορίσουν την τρέχουσα αναταραχή χωρίς μακροχρόνιες και δυνητικά σοβαρές επιπτώσεις εντός και εκτός του τραπεζικού τομέα.

Ακόμη και πριν τις πρόσφατες εξελίξεις με τις αμερικανικές τράπεζες και την Credit Suisse, η Moody’s ανέμενε οι παγκόσμιες πιστωτικές συνθήκες να εξακολουθούν να εξασθενούν το 2023 ως αποτέλεσμα των σημαντικά υψηλότερων επιτοκίων και της χαμηλότερης ανάπτυξης ή και ύφεσης σε ορισμένες χώρες.

Όσον αφορά το μέλλον, όσο περισσότερο οι χρηματοοικονομικές συνθήκες παραμένουν αυστηροποιημένες, τόσο μεγαλύτερος είναι ο κίνδυνος να επεκταθούν οι πιέσεις πέρα από τον τραπεζικό τομέα, προκαλώντας μεγάλη χρηματοοικονομική και οικονομική ζημιά.

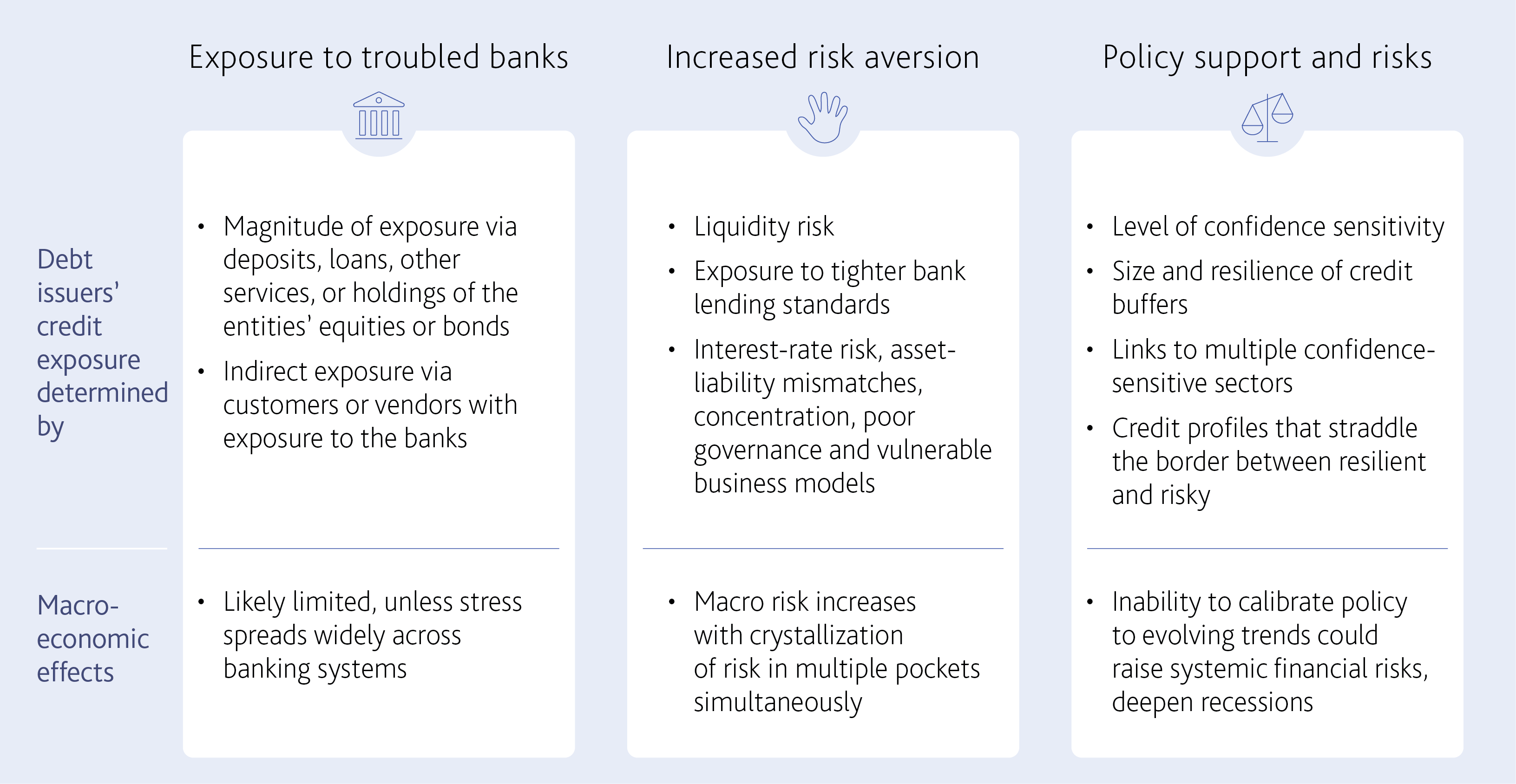

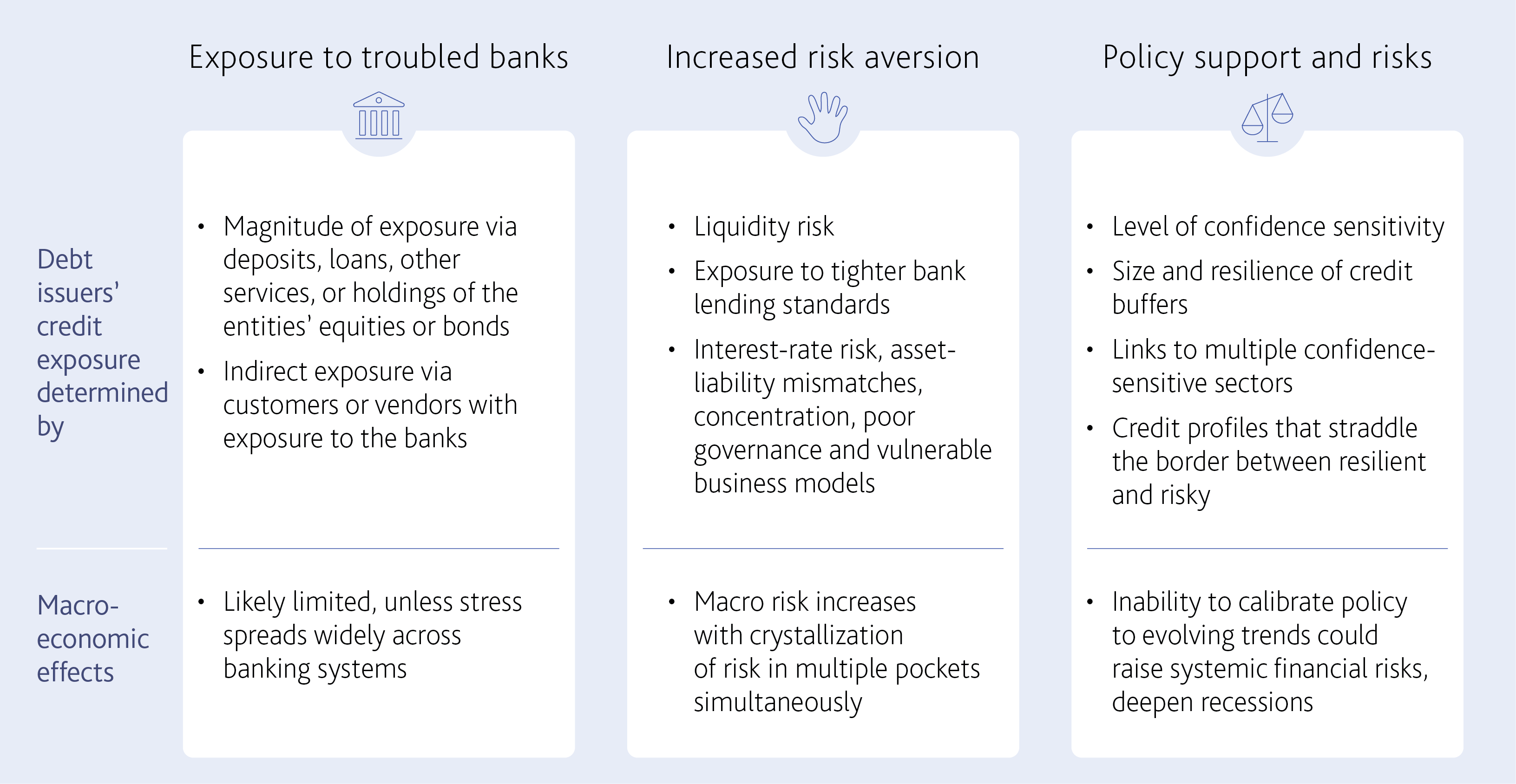

Όπως αναφέρεται στην εικόνα, «το πρώτο και πιο άμεσο κανάλι θα ήταν οι δευτερογενείς επιπτώσεις σε οντότητες με άμεση και έμμεση έκθεση σε προβληματικές τράπεζες.

Το δεύτερο κανάλι, και δυνητικά το πιο ισχυρό εάν προέκυπτε από ευρύτερα προβλήματα στον τραπεζικό τομέα, θα ήταν μέσω της μείωσης της πίστωσης από τις τράπεζες και της μεγαλύτερης αποστροφής κινδύνου στις χρηματοπιστωτικές αγορές.

Αν και αυτό θα επηρέαζε πιο άμεσα τις οντότητες με περιορισμένη ρευστότητα, οι επενδυτές και οι τράπεζες θα μπορούσαν να γίνουν ολοένα και πιο προσεκτικοί όσον αφορά ιδιαίτερα τις οντότητες που εκτίθενται σε κινδύνους παρόμοιους με αυτούς των προβληματικών τραπεζών.

Τρίτον, υπάρχει κίνδυνος πολιτικής.

Για τους υπεύθυνους χάραξης πολιτικής που είχαν επικεντρωθεί κυρίως στην καταπολέμηση του πληθωρισμού το περασμένο έτος, η πρόσφατη αναταραχή στον τραπεζικό τομέα θέτει πρόσθετες προκλήσεις για την ομαλή πλοήγηση της οικονομίας σε μια νέα ισορροπία.

Η υψηλή μόχλευση και οι πολύπλοκοι χρηματοοικονομικοί δεσμοί μεταξύ των τομέων προστίθενται στις προκλήσεις της πολιτικής.

Η άμεση και έμμεση έκθεση σε προβληματικές τράπεζες, θα μπορούσε να έχει πολλές μορφές

Όπως αναφέρει η Moody’s, «οι χρηματοπιστωτικές και μη χρηματοπιστωτικές οντότητες του ιδιωτικού και του δημόσιου τομέα θα μπορούσαν να έχουν άμεση έκθεση σε τράπεζες μέσω καταθέσεων, δανείων, άλλων διευκολύνσεων συναλλαγών ή συμμετοχών σε μετοχές ή ομόλογα των προβληματικών τραπεζών.

Θα μπορούσαν επίσης να εξαρτώνται από μια προβληματική τράπεζα για την παροχή βασικών υπηρεσιών. Η έμμεση έκθεση θα μπορούσε να είναι μέσω πελατών ή πωλητών με έκθεση σε προβληματική τράπεζα».

Η αβεβαιότητα στον χρηματοπιστωτικό κλάδο μπορεί να έχει ιδιαίτερα αρνητικές επιπτώσεις στην περιφερειακή οικονομία: «Με βάση όσα γνωρίζουμε σήμερα για την έκθεση σε επίπεδο οντοτήτων στις τράπεζες των ΗΠΑ που έχουν πτωχεύσει ή κλείσει, ενδέχεται να υπάρχει αρνητικός αντίκτυπος σε περιφερειακό επίπεδο. Η προστασία που προσφέρουν οι υπεύθυνοι χάραξης πολιτικής στους καταθέτες των κλειστών τραπεζών θα περιορίσει επίσης τις αρνητικές επιπτώσεις.

Οι συνέπειες της πρόσφατης εξαγοράς της Credit Suisse από την UBS εξακολουθούν να ξεδιπλώνονται. Δεδομένου του μεγέθους και της συστημικής σημασίας της Credit Suisse, πιθανότατα θα υπάρξουν ποικίλες συνέπειες από την εξαγορά της για μια σειρά χρηματοοικονομικών παραγόντων με άμεση έκθεση στην τράπεζα. Μέχρι στιγμής, ωστόσο, η ταχεία ολοκλήρωση της συμφωνίας φαίνεται να έχει αποφύγει την ευρεία μετάδοση σε ολόκληρο τον τραπεζικό τομέα».

Η πίστωση θα περιοριστεί, η αποστροφή κινδύνου θα παραμείνει αυξημένη και τα περιουσιακά στοιχεία θα μπορούσαν να ανατιμηθούν

Η αβεβαιότητα στον χρηματοπιστωτικό κλάδο πιθανότατα θα οδηγήσει τις ίδιες τις τράπεζες να υιοθετήσουν μια πιο προσεκτική στάση και να περιορίσουν τον δανεισμό. Επιπλέον, η πρόσφατη πίεση συνέβαλε σε μια γενικότερη αύξηση της αποστροφής κινδύνου μεταξύ των συμμετεχόντων στις χρηματοπιστωτικές αγορές, εμφανής στη μεταβλητότητα της αγοράς και στις αυστηρότερες συνθήκες ρευστότητας. Κατά τη διάρκεια του 2023, καθώς οι χρηματοοικονομικές συνθήκες παραμένουν αυστηρές και η ανάπτυξη επιβραδύνεται, μια σειρά τομέων και οντοτήτων θα αντιμετωπίσουν κινδύνους για τα πιστωτικά τους προφίλ.

Σε αυτό το περιβάλλον, υπογραμμίζει ο αμερικανικός οίκος αξιολόγησης, όπως υποδεικνύουν οι πρόσφατες χρεοκοπίες τραπεζών, υπάρχει πιθανότητα για σοκ. Οι τράπεζες δεν είναι ο μόνος τύπος οντοτήτων που εκτίθενται σε τέτοιους κραδασμούς.

«Μετά τις πρόσφατες εξελίξεις στον τραπεζικό τομέα, ο έλεγχος της αγοράς θα επικεντρωθεί σε εκείνες τις οντότητες που εκτίθενται σε παρόμοιους κινδύνους με τις προβληματικές τράπεζες. Οι πιστωτές, οι επενδυτές και οι αντισυμβαλλόμενοι μπορεί να γίνουν πιο προσεκτικοί απέναντι σε τομείς ή εκδότες χρέους που μοιράζονται αυτά τα χαρακτηριστικά κινδύνου, αποσύροντας τη χρηματοδότηση».

Οι δράσεις πολιτικής θα διαδραματίσουν κρίσιμο ρόλο

«Μια βασική πρόκληση πολιτικής είναι ο τρόπος με τον οποίο οι υπεύθυνοι χάραξης πολιτικής θα αντιμετωπίσουν τους κινδύνους τόσο του πληθωρισμού όσο και της χρηματοπιστωτικής σταθερότητας. (…) Όπως δείχνουν οι πρόσφατες εξελίξεις στον τραπεζικό τομέα, οι κίνδυνοι χρηματοπιστωτικής σταθερότητας θα μπορούσαν να εκδηλωθούν σε απροσδόκητα σημεία, καθώς οι υπεύθυνοι χάραξης πολιτικής επιδιώκουν να κατευθύνουν την οικονομία σε τροχιά χαμηλότερου πληθωρισμού. Το δίλημμα για τις νομισματικές αρχές είναι ότι οι αυξήσεις των επιτοκίων για την αντιμετώπιση του πληθωρισμού θα μπορούσαν να πυροδοτήσουν κινδύνους χρηματοπιστωτικής σταθερότητας, ενώ μέτρα για τη διατήρηση της χρηματοπιστωτικής σταθερότητας, όπως οι ενισχυμένες διευκολύνσεις ρευστότητας, θα υποσκάψουν τον στόχο της μείωσης του πληθωρισμού μέσω αυστηρότερων χρηματοπιστωτικών συνθηκών. (…)

Οι προσπάθειές τους γίνονται πιο δύσκολες ως αποτέλεσμα πολλών παραγόντων. Η συσσώρευση μόχλευσης στους ισολογισμούς μετά από αρκετά χρόνια χαλαρών οικονομικών συνθηκών εγκυμονεί θεμελιώδεις πιστωτικούς κινδύνους που είναι δύσκολο να μετριαστούν σε αυτό το στάδιο του πιστωτικού κύκλου», σχολιάζει η Moody’s.

www.bankingnews.gr

Ειδικότερα, ο αμερικανικός οίκος αξιολόγησης σημειώνει πως σε ένα αβέβαιο οικονομικό περιβάλλον και με την εμπιστοσύνη των επενδυτών να παραμένει εύθραυστη, υπάρχει ο κίνδυνος οι υπεύθυνοι χάραξης πολιτικής να μην είναι σε θέση να περιορίσουν την τρέχουσα αναταραχή χωρίς μακροχρόνιες και δυνητικά σοβαρές επιπτώσεις εντός και εκτός του τραπεζικού τομέα.

Ακόμη και πριν τις πρόσφατες εξελίξεις με τις αμερικανικές τράπεζες και την Credit Suisse, η Moody’s ανέμενε οι παγκόσμιες πιστωτικές συνθήκες να εξακολουθούν να εξασθενούν το 2023 ως αποτέλεσμα των σημαντικά υψηλότερων επιτοκίων και της χαμηλότερης ανάπτυξης ή και ύφεσης σε ορισμένες χώρες.

Όσον αφορά το μέλλον, όσο περισσότερο οι χρηματοοικονομικές συνθήκες παραμένουν αυστηροποιημένες, τόσο μεγαλύτερος είναι ο κίνδυνος να επεκταθούν οι πιέσεις πέρα από τον τραπεζικό τομέα, προκαλώντας μεγάλη χρηματοοικονομική και οικονομική ζημιά.

Όπως αναφέρεται στην εικόνα, «το πρώτο και πιο άμεσο κανάλι θα ήταν οι δευτερογενείς επιπτώσεις σε οντότητες με άμεση και έμμεση έκθεση σε προβληματικές τράπεζες.

Το δεύτερο κανάλι, και δυνητικά το πιο ισχυρό εάν προέκυπτε από ευρύτερα προβλήματα στον τραπεζικό τομέα, θα ήταν μέσω της μείωσης της πίστωσης από τις τράπεζες και της μεγαλύτερης αποστροφής κινδύνου στις χρηματοπιστωτικές αγορές.

Αν και αυτό θα επηρέαζε πιο άμεσα τις οντότητες με περιορισμένη ρευστότητα, οι επενδυτές και οι τράπεζες θα μπορούσαν να γίνουν ολοένα και πιο προσεκτικοί όσον αφορά ιδιαίτερα τις οντότητες που εκτίθενται σε κινδύνους παρόμοιους με αυτούς των προβληματικών τραπεζών.

Τρίτον, υπάρχει κίνδυνος πολιτικής.

Για τους υπεύθυνους χάραξης πολιτικής που είχαν επικεντρωθεί κυρίως στην καταπολέμηση του πληθωρισμού το περασμένο έτος, η πρόσφατη αναταραχή στον τραπεζικό τομέα θέτει πρόσθετες προκλήσεις για την ομαλή πλοήγηση της οικονομίας σε μια νέα ισορροπία.

Η υψηλή μόχλευση και οι πολύπλοκοι χρηματοοικονομικοί δεσμοί μεταξύ των τομέων προστίθενται στις προκλήσεις της πολιτικής.

Η άμεση και έμμεση έκθεση σε προβληματικές τράπεζες, θα μπορούσε να έχει πολλές μορφές

Όπως αναφέρει η Moody’s, «οι χρηματοπιστωτικές και μη χρηματοπιστωτικές οντότητες του ιδιωτικού και του δημόσιου τομέα θα μπορούσαν να έχουν άμεση έκθεση σε τράπεζες μέσω καταθέσεων, δανείων, άλλων διευκολύνσεων συναλλαγών ή συμμετοχών σε μετοχές ή ομόλογα των προβληματικών τραπεζών.

Θα μπορούσαν επίσης να εξαρτώνται από μια προβληματική τράπεζα για την παροχή βασικών υπηρεσιών. Η έμμεση έκθεση θα μπορούσε να είναι μέσω πελατών ή πωλητών με έκθεση σε προβληματική τράπεζα».

Η αβεβαιότητα στον χρηματοπιστωτικό κλάδο μπορεί να έχει ιδιαίτερα αρνητικές επιπτώσεις στην περιφερειακή οικονομία: «Με βάση όσα γνωρίζουμε σήμερα για την έκθεση σε επίπεδο οντοτήτων στις τράπεζες των ΗΠΑ που έχουν πτωχεύσει ή κλείσει, ενδέχεται να υπάρχει αρνητικός αντίκτυπος σε περιφερειακό επίπεδο. Η προστασία που προσφέρουν οι υπεύθυνοι χάραξης πολιτικής στους καταθέτες των κλειστών τραπεζών θα περιορίσει επίσης τις αρνητικές επιπτώσεις.

Οι συνέπειες της πρόσφατης εξαγοράς της Credit Suisse από την UBS εξακολουθούν να ξεδιπλώνονται. Δεδομένου του μεγέθους και της συστημικής σημασίας της Credit Suisse, πιθανότατα θα υπάρξουν ποικίλες συνέπειες από την εξαγορά της για μια σειρά χρηματοοικονομικών παραγόντων με άμεση έκθεση στην τράπεζα. Μέχρι στιγμής, ωστόσο, η ταχεία ολοκλήρωση της συμφωνίας φαίνεται να έχει αποφύγει την ευρεία μετάδοση σε ολόκληρο τον τραπεζικό τομέα».

Η πίστωση θα περιοριστεί, η αποστροφή κινδύνου θα παραμείνει αυξημένη και τα περιουσιακά στοιχεία θα μπορούσαν να ανατιμηθούν

Η αβεβαιότητα στον χρηματοπιστωτικό κλάδο πιθανότατα θα οδηγήσει τις ίδιες τις τράπεζες να υιοθετήσουν μια πιο προσεκτική στάση και να περιορίσουν τον δανεισμό. Επιπλέον, η πρόσφατη πίεση συνέβαλε σε μια γενικότερη αύξηση της αποστροφής κινδύνου μεταξύ των συμμετεχόντων στις χρηματοπιστωτικές αγορές, εμφανής στη μεταβλητότητα της αγοράς και στις αυστηρότερες συνθήκες ρευστότητας. Κατά τη διάρκεια του 2023, καθώς οι χρηματοοικονομικές συνθήκες παραμένουν αυστηρές και η ανάπτυξη επιβραδύνεται, μια σειρά τομέων και οντοτήτων θα αντιμετωπίσουν κινδύνους για τα πιστωτικά τους προφίλ.

Σε αυτό το περιβάλλον, υπογραμμίζει ο αμερικανικός οίκος αξιολόγησης, όπως υποδεικνύουν οι πρόσφατες χρεοκοπίες τραπεζών, υπάρχει πιθανότητα για σοκ. Οι τράπεζες δεν είναι ο μόνος τύπος οντοτήτων που εκτίθενται σε τέτοιους κραδασμούς.

«Μετά τις πρόσφατες εξελίξεις στον τραπεζικό τομέα, ο έλεγχος της αγοράς θα επικεντρωθεί σε εκείνες τις οντότητες που εκτίθενται σε παρόμοιους κινδύνους με τις προβληματικές τράπεζες. Οι πιστωτές, οι επενδυτές και οι αντισυμβαλλόμενοι μπορεί να γίνουν πιο προσεκτικοί απέναντι σε τομείς ή εκδότες χρέους που μοιράζονται αυτά τα χαρακτηριστικά κινδύνου, αποσύροντας τη χρηματοδότηση».

Οι δράσεις πολιτικής θα διαδραματίσουν κρίσιμο ρόλο

«Μια βασική πρόκληση πολιτικής είναι ο τρόπος με τον οποίο οι υπεύθυνοι χάραξης πολιτικής θα αντιμετωπίσουν τους κινδύνους τόσο του πληθωρισμού όσο και της χρηματοπιστωτικής σταθερότητας. (…) Όπως δείχνουν οι πρόσφατες εξελίξεις στον τραπεζικό τομέα, οι κίνδυνοι χρηματοπιστωτικής σταθερότητας θα μπορούσαν να εκδηλωθούν σε απροσδόκητα σημεία, καθώς οι υπεύθυνοι χάραξης πολιτικής επιδιώκουν να κατευθύνουν την οικονομία σε τροχιά χαμηλότερου πληθωρισμού. Το δίλημμα για τις νομισματικές αρχές είναι ότι οι αυξήσεις των επιτοκίων για την αντιμετώπιση του πληθωρισμού θα μπορούσαν να πυροδοτήσουν κινδύνους χρηματοπιστωτικής σταθερότητας, ενώ μέτρα για τη διατήρηση της χρηματοπιστωτικής σταθερότητας, όπως οι ενισχυμένες διευκολύνσεις ρευστότητας, θα υποσκάψουν τον στόχο της μείωσης του πληθωρισμού μέσω αυστηρότερων χρηματοπιστωτικών συνθηκών. (…)

Οι προσπάθειές τους γίνονται πιο δύσκολες ως αποτέλεσμα πολλών παραγόντων. Η συσσώρευση μόχλευσης στους ισολογισμούς μετά από αρκετά χρόνια χαλαρών οικονομικών συνθηκών εγκυμονεί θεμελιώδεις πιστωτικούς κινδύνους που είναι δύσκολο να μετριαστούν σε αυτό το στάδιο του πιστωτικού κύκλου», σχολιάζει η Moody’s.

www.bankingnews.gr

Σχόλια αναγνωστών