Υπάρχουν πολλοί λόγοι για να ανησυχείτε πολύ για την αγορά

Η αισιοδοξία φαίνεται πως περισσεύει τον τελευταίο καιρό στις αγορές… απότομα.

Μάλλον, συνέβη το παροιμιώδες: οι επενδυτές ήταν τόσο bearish που τελικά έγιναν bullish…

Όπως σημειώνουν κατά καιρούς γνωστοί επενδυτές, ένα από τα πιο δύσκολα πράγματα επενδυτικά είναι να πας κόντρα στο ρεύμα.

Αυτό είναι γνωστό ως αντίθετη επένδυση…

Εν προκειμένω αξίζει να σημειωθεί πως ένας από τους πιο διάσημους contrarians είναι ο ιδρυτής Oaktree Capital, Howard Marks, o οποίος κάποτε είχε δηλώσει πως το «να αντιστέκεσαι και να πετυχαίνεις κόντρα στο ρεύμα δεν είναι εύκολο.

Πρέπει να συνωμοτήσει το Σύμπαν… λαμβανομένων υπόψη των τάσεων που παρουσιάζονται λόγω της ψυχολογίας της αγέλης αλλά και τον πόνο που μπορεί να υποστεί κανείς όταν πηγαίνει κόντρα στο ρεύμα – ιδιαίτερα όταν το momentum κάνει πάντα τις προκυκλικές ενέργειες να φαίνονται για λίγο σωστές.

Δεδομένης της αβέβαιης φύσης του μέλλοντος, και επομένως της δυσκολίας να είσαι σίγουρος ότι η θέση σου είναι η σωστή – ειδικά όταν οι αποτιμήσεις κινούνται εναντίον σου – είναι δύσκολο να είσαι μοναχικός contrarian».

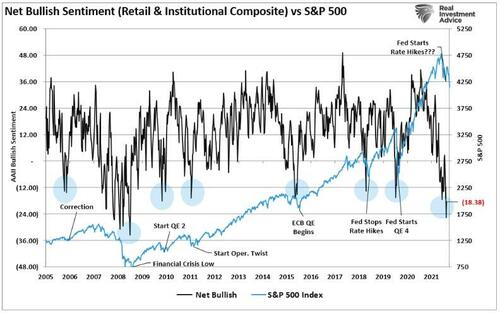

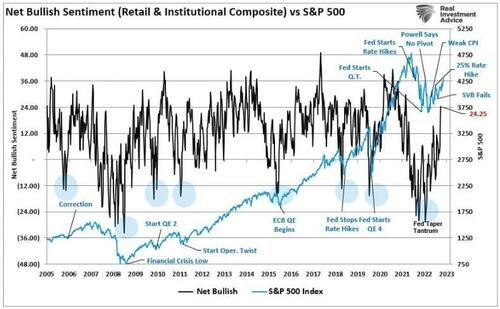

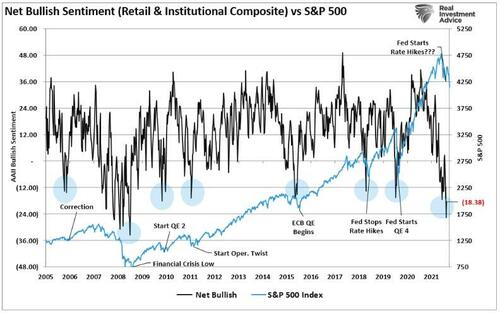

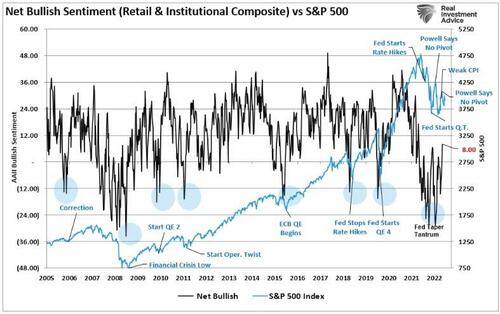

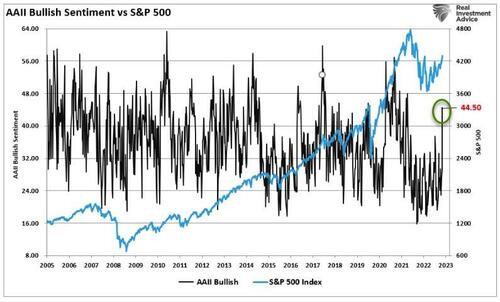

Το παρακάτω γράφημα από αυτήν την ανάρτηση δείχνει τον σύνθετο δείκτη συναισθημάτων.

Αυτός ο δείκτης συνδυάζει το κλίμα μεταξύ των μικρομετόχων και των θεσμικών επενδυτών και, εκείνη την εποχή, έφτανε τα bearish άκρα, τα οποία συνήθως σηματοδοτούν βραχυπρόθεσμα έως μεσοπρόθεσμα κατώτατα όρια της αγοράς.

Φυσικά, τον περασμένο Μάιο δεν πιάσαμε τον απόλυτο πάτο… Αντίθετα εκκίνησε ένα ράλι που κράτησε ως τον Αύγουστο, με το αφήγημα των «ταύρων» να παίρνει τα ηνία.

«Μετά τις αυξήσεις των επιτοκίων της Fed και ορισμένα καλύτερα από τα αναμενόμενα οικονομικά δεδομένα, η αγορά σημείωσε άνοδο.

Το ράλι δεν προκάλεσε έκπληξη δεδομένου του εξαιρετικά αρνητικού κλίματος και των επενδυτικών θέσεων στις αγορές τον περασμένο Ιούνιο.

Ένα τέτοιο ακραίο αρνητικό συναίσθημα λειτουργεί ως «αντίθετος» δείκτης, παρέχοντας το καύσιμο για ράλι.

Αυτή το συνέβη τώρα».

Τα προηγούμενα ακραία επίπεδα απαισιοδοξίας αποτέλεσαν την τέλεια βάση για ένα ισχυρό bull market rally.

Αυτό το ράλι ξάφνιασε πολλούς και άρχισε να εμφανίζεται buliish αίσθημα.

Το συμπέρασμα είναι εξαιρετικά απλό: Εάν όλοι είναι bearish, αυτό υποδηλώνει τη δυνατότητα της αγοράς να κάνει κάτι που κανείς δεν περιμένει.

H αγορά έκανε κάτι αναπάντεχο…

Από τα τέλη Ιανουαρίου, παρά την αύξηση των επιτοκίων της Fed, την κρίση φερεγγυότητας των τραπεζών και την αποδυνάμωση των οικονομικών δεδομένων, η αγορά συνέχισε να «σκαρφαλώνει σε έναν τοίχο ανησυχίας».

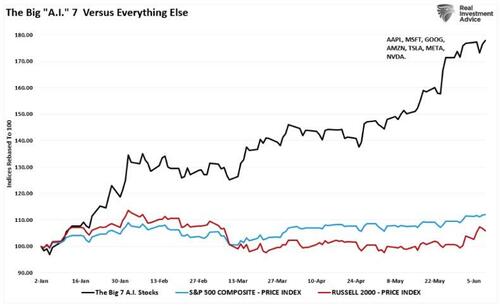

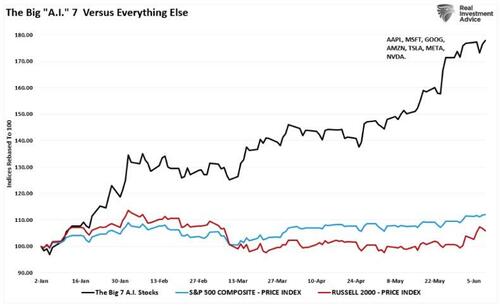

Στην πραγματικότητα, όχι μόνο σκαρφάλωσε σε έναν τοίχο ανησυχίας, αλλά οι επενδυτές αγκάλιασαν ένα εντελώς νέο επενδυτικό θέμα: αυτό της «τεχνητής νοημοσύνης».

Όπως έχει συζητηθεί, αν δεν υπήρχαν οι 7 μεγαλύτερες σταθμισμένες με βάση την κεφαλαιοποίηση μετοχές του S&P 500, η αγορά θα ήταν υψηλότερη μόνο κατά 3% σε ετήσια βάση, και όχι στο +12%.

Φυσικά, δεδομένου ότι οι περισσότεροι επενδυτές παρακολουθούν τον κύριο δείκτη, η πίεση στους επαγγελματίες επενδυτές να δημιουργήσουν αποδόσεις σπρώχνει χρήματα στην αγορά.

Αυτό φαίνεται στην τελευταία αλλαγή στο αίσθημα των επαγγελματιών, όπως αναφέρει η Εθνική Ένωση Ενεργών Διαχειριστών Επενδύσεων (NAAIM).

Φυσικά, δεδομένου ότι οι μικροεπενδυτές τείνουν να είναι οι πιο συναισθηματικοί παίκτες, δεν προκαλεί έκπληξη το γεγονός ότι τα μέσα ενημέρωσης τους έστειλαν βιαστικά πίσω στο… καζίνο.

Επιστροφή της υπερβολής

«Η τρέχουσα μανία για μετοχές που σχετίζονται με την «τεχνητή νοημοσύνη» (ΑΙ) έχει αναμφίβολα τραβήξει την προσοχή όλων.

Οι μικροεπενδυτές επιστρέφουν στις αγορές και με τα δύο πόδια για πρώτη φορά από πέρυσι».

Είναι η A.I. το νέο Dot.com;

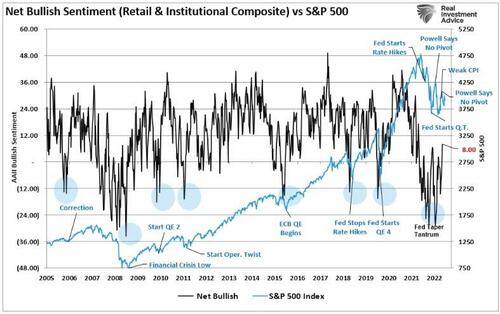

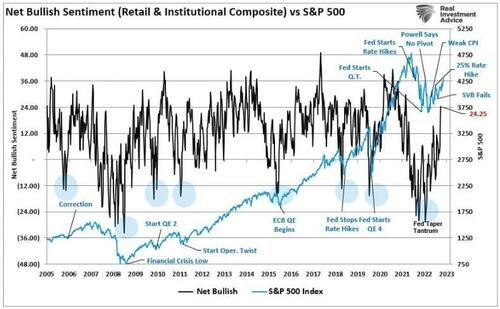

Η μετατόπιση από το bearish σε bullish συναίσθημα είναι σταθερή από τις αρχές Μαρτίου.

Ωστόσο, πρόσφατα, υπήρξε μια εμφανής συνθηκολόγηση καθώς οι πτωτικοί επενδυτές έγιναν ανοδικοί.

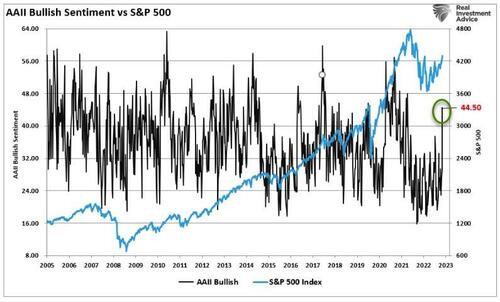

Καθώς η αγορά ανέβαινε, ο «καθαρός ανοδικός δείκτης» (bullish, λιγότερο bearish επενδυτές) των μικρομετόχων και επαγγελματιών επενδυτών ανέβηκε απότομα τις τελευταίες εβδομάδες.

Αν και δεν είναι σε επίπεδα που συνήθως συνδέονται με τις κορυφές της αγοράς, η απότομη στροφή προς τα πάνω υποδηλώνει μια συνθηκολόγηση από τις «αρκούδες».

Ταυτόχρονα, πολλές επενδυτικές εταιρείες και τράπεζες της Wall Street έχουν αυξήσει τις τιμές στόχους για το 2023. Ειδικότερα:

Η BofA αυξάνει την τιμή στόχο για τον S&P 500 2023 από 4.000 μον. σε 4.300 μον., με βάση πέντε δείκτες που αποδίδουν σε ένα εύρος από 3. 900 μον. (εύλογη αξία) έως 4.600 μον. (συναίσθημα).

Η Citi αναφέρει πως όταν η Fed τελειώσει με τις επιτοκιακές αυξήσεις και η τεχνητή νοημοσύνη αρχίσει να ξεθωριάζει, «θα δώσουμε σύσταση neutral από underweight στις αμερικανικές μετοχές και σύσταση overweight από neutral στις τεχνολογικές μετοχές, ειδικότερα».

Η Goldman Sachs αυξάνει την τιμή στόχο για τον S&P 500 2023 από 4.000 μον. σε 4.500 μον.

Η στροφή στο συναίσθημα προήλθε από τον «πόνο» που ένιωσαν οι επενδυτές στο περιθώριο.

Ωστόσο, ενώ αυτή η στροφή στο ανοδικό αίσθημα δεν είναι ακόμη σε πιο ακραία επίπεδα, είναι συχνά το σημάδι του τέλους ενός ράλι και όχι η αρχή.

Όπως αναφέρει ο Κανόνας Νούμερο 9 του Bob Farrell:

«Όταν όλοι οι ειδικοί και οι προβλέψεις συμφωνήσουν… κάτι άλλο πρόκειται να συμβεί».

Είναι επιλογή σου

Όπως σημειώθηκε παραπάνω, η επιστροφή στην πληθωρικότητα αυξάνεται καθώς οι φόβοι για «ύφεση» και «bear market» εξαφανίζονται.

Αυτό δεν προκαλεί έκπληξη, καθώς οι άνθρωποι είναι σχεδιασμένοι να ξεχνούν γρήγορα επώδυνα επεισόδια.

Αν δεν συνέβαινε αυτό, η ανθρώπινη φυλή θα έπαυε να υπάρχει καθώς όλοι θα ήμασταν στριμωγμένοι σε σπηλιές, απρόθυμοι να βγούμε έξω και να αντιμετωπίσουμε την πιθανότητα τραυματισμού ή θανάτου για να μαζέψουμε τροφή.

Επιστρέφοντας στον σύνθετο καθαρό bullish δείκτη μας, ο οποίος υποδήλωνε ακραία πτώση τον περασμένο Οκτώβριο, βλέπουμε τώρα την ανοδική τάση να επιστρέφει γρήγορα στην αγορά.

Ως contrarian, οι υπερβολές δημιουργούνται όταν πολλοί είναι στην ίδια πλευρά.

Προηγουμένως, όλοι ήταν τόσο bearish, οπότε η bull market ήταν αναπόφευκτη.

Όπως είπε κάποτε ο Sam Stovall, ο επικεφαλής αναλυτής για τη Standard & Poor's:

«Αν όλοι είναι αισιόδοξοι, ποιος μένει να αγοράσει;

Αν όλοι είναι απαισιόδοξοι, ποιος μένει να πουλήσει;»

Υπάρχουν πολλοί λόγοι για να ανησυχείτε πολύ για την αγορά τους επόμενους μήνες…

Ωστόσο, οι αγορές μπορούν συχνά να αψηφούν τη λογική βραχυπρόθεσμα, παρά το προφανές βάρος των αποδεικτικών στοιχείων για το αντίθετο.

Ως επενδυτές, μπορούμε να επιλέξουμε να «κρυφτούμε στις σπηλιές μας», φοβούμενοι την επόμενη πτώση.

Ή, μπορούμε να εκμεταλλευτούμε την αγορά που έχουμε ακολουθώντας κανόνες που ενισχύουν την πιθανότητα επιβίωσής μας.

Είναι επιλογή μας.

www.bankingnews.gr

Μάλλον, συνέβη το παροιμιώδες: οι επενδυτές ήταν τόσο bearish που τελικά έγιναν bullish…

Όπως σημειώνουν κατά καιρούς γνωστοί επενδυτές, ένα από τα πιο δύσκολα πράγματα επενδυτικά είναι να πας κόντρα στο ρεύμα.

Αυτό είναι γνωστό ως αντίθετη επένδυση…

Εν προκειμένω αξίζει να σημειωθεί πως ένας από τους πιο διάσημους contrarians είναι ο ιδρυτής Oaktree Capital, Howard Marks, o οποίος κάποτε είχε δηλώσει πως το «να αντιστέκεσαι και να πετυχαίνεις κόντρα στο ρεύμα δεν είναι εύκολο.

Πρέπει να συνωμοτήσει το Σύμπαν… λαμβανομένων υπόψη των τάσεων που παρουσιάζονται λόγω της ψυχολογίας της αγέλης αλλά και τον πόνο που μπορεί να υποστεί κανείς όταν πηγαίνει κόντρα στο ρεύμα – ιδιαίτερα όταν το momentum κάνει πάντα τις προκυκλικές ενέργειες να φαίνονται για λίγο σωστές.

Δεδομένης της αβέβαιης φύσης του μέλλοντος, και επομένως της δυσκολίας να είσαι σίγουρος ότι η θέση σου είναι η σωστή – ειδικά όταν οι αποτιμήσεις κινούνται εναντίον σου – είναι δύσκολο να είσαι μοναχικός contrarian».

Το παρακάτω γράφημα από αυτήν την ανάρτηση δείχνει τον σύνθετο δείκτη συναισθημάτων.

Αυτός ο δείκτης συνδυάζει το κλίμα μεταξύ των μικρομετόχων και των θεσμικών επενδυτών και, εκείνη την εποχή, έφτανε τα bearish άκρα, τα οποία συνήθως σηματοδοτούν βραχυπρόθεσμα έως μεσοπρόθεσμα κατώτατα όρια της αγοράς.

Φυσικά, τον περασμένο Μάιο δεν πιάσαμε τον απόλυτο πάτο… Αντίθετα εκκίνησε ένα ράλι που κράτησε ως τον Αύγουστο, με το αφήγημα των «ταύρων» να παίρνει τα ηνία.

«Μετά τις αυξήσεις των επιτοκίων της Fed και ορισμένα καλύτερα από τα αναμενόμενα οικονομικά δεδομένα, η αγορά σημείωσε άνοδο.

Το ράλι δεν προκάλεσε έκπληξη δεδομένου του εξαιρετικά αρνητικού κλίματος και των επενδυτικών θέσεων στις αγορές τον περασμένο Ιούνιο.

Ένα τέτοιο ακραίο αρνητικό συναίσθημα λειτουργεί ως «αντίθετος» δείκτης, παρέχοντας το καύσιμο για ράλι.

Αυτή το συνέβη τώρα».

Τα προηγούμενα ακραία επίπεδα απαισιοδοξίας αποτέλεσαν την τέλεια βάση για ένα ισχυρό bull market rally.

Αυτό το ράλι ξάφνιασε πολλούς και άρχισε να εμφανίζεται buliish αίσθημα.

Το συμπέρασμα είναι εξαιρετικά απλό: Εάν όλοι είναι bearish, αυτό υποδηλώνει τη δυνατότητα της αγοράς να κάνει κάτι που κανείς δεν περιμένει.

H αγορά έκανε κάτι αναπάντεχο…

Από τα τέλη Ιανουαρίου, παρά την αύξηση των επιτοκίων της Fed, την κρίση φερεγγυότητας των τραπεζών και την αποδυνάμωση των οικονομικών δεδομένων, η αγορά συνέχισε να «σκαρφαλώνει σε έναν τοίχο ανησυχίας».

Στην πραγματικότητα, όχι μόνο σκαρφάλωσε σε έναν τοίχο ανησυχίας, αλλά οι επενδυτές αγκάλιασαν ένα εντελώς νέο επενδυτικό θέμα: αυτό της «τεχνητής νοημοσύνης».

Όπως έχει συζητηθεί, αν δεν υπήρχαν οι 7 μεγαλύτερες σταθμισμένες με βάση την κεφαλαιοποίηση μετοχές του S&P 500, η αγορά θα ήταν υψηλότερη μόνο κατά 3% σε ετήσια βάση, και όχι στο +12%.

Φυσικά, δεδομένου ότι οι περισσότεροι επενδυτές παρακολουθούν τον κύριο δείκτη, η πίεση στους επαγγελματίες επενδυτές να δημιουργήσουν αποδόσεις σπρώχνει χρήματα στην αγορά.

Αυτό φαίνεται στην τελευταία αλλαγή στο αίσθημα των επαγγελματιών, όπως αναφέρει η Εθνική Ένωση Ενεργών Διαχειριστών Επενδύσεων (NAAIM).

Φυσικά, δεδομένου ότι οι μικροεπενδυτές τείνουν να είναι οι πιο συναισθηματικοί παίκτες, δεν προκαλεί έκπληξη το γεγονός ότι τα μέσα ενημέρωσης τους έστειλαν βιαστικά πίσω στο… καζίνο.

Επιστροφή της υπερβολής

«Η τρέχουσα μανία για μετοχές που σχετίζονται με την «τεχνητή νοημοσύνη» (ΑΙ) έχει αναμφίβολα τραβήξει την προσοχή όλων.

Οι μικροεπενδυτές επιστρέφουν στις αγορές και με τα δύο πόδια για πρώτη φορά από πέρυσι».

Είναι η A.I. το νέο Dot.com;

Η μετατόπιση από το bearish σε bullish συναίσθημα είναι σταθερή από τις αρχές Μαρτίου.

Ωστόσο, πρόσφατα, υπήρξε μια εμφανής συνθηκολόγηση καθώς οι πτωτικοί επενδυτές έγιναν ανοδικοί.

Καθώς η αγορά ανέβαινε, ο «καθαρός ανοδικός δείκτης» (bullish, λιγότερο bearish επενδυτές) των μικρομετόχων και επαγγελματιών επενδυτών ανέβηκε απότομα τις τελευταίες εβδομάδες.

Αν και δεν είναι σε επίπεδα που συνήθως συνδέονται με τις κορυφές της αγοράς, η απότομη στροφή προς τα πάνω υποδηλώνει μια συνθηκολόγηση από τις «αρκούδες».

Ταυτόχρονα, πολλές επενδυτικές εταιρείες και τράπεζες της Wall Street έχουν αυξήσει τις τιμές στόχους για το 2023. Ειδικότερα:

Η BofA αυξάνει την τιμή στόχο για τον S&P 500 2023 από 4.000 μον. σε 4.300 μον., με βάση πέντε δείκτες που αποδίδουν σε ένα εύρος από 3. 900 μον. (εύλογη αξία) έως 4.600 μον. (συναίσθημα).

Η Citi αναφέρει πως όταν η Fed τελειώσει με τις επιτοκιακές αυξήσεις και η τεχνητή νοημοσύνη αρχίσει να ξεθωριάζει, «θα δώσουμε σύσταση neutral από underweight στις αμερικανικές μετοχές και σύσταση overweight από neutral στις τεχνολογικές μετοχές, ειδικότερα».

Η Goldman Sachs αυξάνει την τιμή στόχο για τον S&P 500 2023 από 4.000 μον. σε 4.500 μον.

Η στροφή στο συναίσθημα προήλθε από τον «πόνο» που ένιωσαν οι επενδυτές στο περιθώριο.

Ωστόσο, ενώ αυτή η στροφή στο ανοδικό αίσθημα δεν είναι ακόμη σε πιο ακραία επίπεδα, είναι συχνά το σημάδι του τέλους ενός ράλι και όχι η αρχή.

Όπως αναφέρει ο Κανόνας Νούμερο 9 του Bob Farrell:

«Όταν όλοι οι ειδικοί και οι προβλέψεις συμφωνήσουν… κάτι άλλο πρόκειται να συμβεί».

Είναι επιλογή σου

Όπως σημειώθηκε παραπάνω, η επιστροφή στην πληθωρικότητα αυξάνεται καθώς οι φόβοι για «ύφεση» και «bear market» εξαφανίζονται.

Αυτό δεν προκαλεί έκπληξη, καθώς οι άνθρωποι είναι σχεδιασμένοι να ξεχνούν γρήγορα επώδυνα επεισόδια.

Αν δεν συνέβαινε αυτό, η ανθρώπινη φυλή θα έπαυε να υπάρχει καθώς όλοι θα ήμασταν στριμωγμένοι σε σπηλιές, απρόθυμοι να βγούμε έξω και να αντιμετωπίσουμε την πιθανότητα τραυματισμού ή θανάτου για να μαζέψουμε τροφή.

Επιστρέφοντας στον σύνθετο καθαρό bullish δείκτη μας, ο οποίος υποδήλωνε ακραία πτώση τον περασμένο Οκτώβριο, βλέπουμε τώρα την ανοδική τάση να επιστρέφει γρήγορα στην αγορά.

Ως contrarian, οι υπερβολές δημιουργούνται όταν πολλοί είναι στην ίδια πλευρά.

Προηγουμένως, όλοι ήταν τόσο bearish, οπότε η bull market ήταν αναπόφευκτη.

Όπως είπε κάποτε ο Sam Stovall, ο επικεφαλής αναλυτής για τη Standard & Poor's:

«Αν όλοι είναι αισιόδοξοι, ποιος μένει να αγοράσει;

Αν όλοι είναι απαισιόδοξοι, ποιος μένει να πουλήσει;»

Υπάρχουν πολλοί λόγοι για να ανησυχείτε πολύ για την αγορά τους επόμενους μήνες…

Ωστόσο, οι αγορές μπορούν συχνά να αψηφούν τη λογική βραχυπρόθεσμα, παρά το προφανές βάρος των αποδεικτικών στοιχείων για το αντίθετο.

Ως επενδυτές, μπορούμε να επιλέξουμε να «κρυφτούμε στις σπηλιές μας», φοβούμενοι την επόμενη πτώση.

Ή, μπορούμε να εκμεταλλευτούμε την αγορά που έχουμε ακολουθώντας κανόνες που ενισχύουν την πιθανότητα επιβίωσής μας.

Είναι επιλογή μας.

www.bankingnews.gr

Σχόλια αναγνωστών