Στις Ηνωμένες Πολιτείες αλλά και σε ολόκληρο τον πλανήτη ο κίνδυνος για τις αγορές έχει υποτιμηθεί

Οι προεδρικές εκλογές στις ΗΠΑ και οι διορθώσεις στην αγορά βαδίζουν χέρι χέρι.

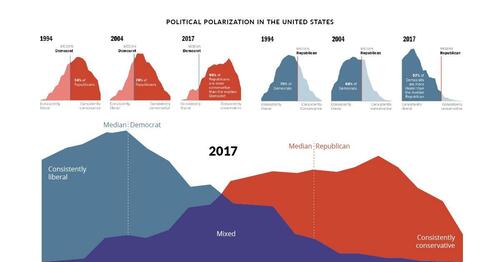

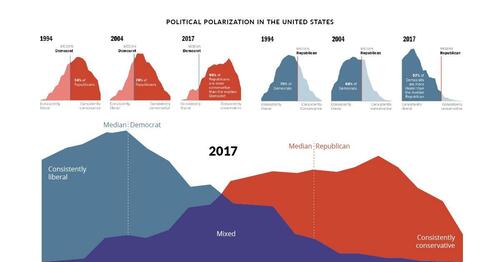

Δεδομένης της αχαλίνωτης ρητορικής μεταξύ δεξιάς και αριστεράς, κάτι τέτοιο δεν προκαλεί έκπληξη.

Αυτό συμβαίνει ιδιαίτερα στις δύο τελευταίες προεδρικές εκλογές, όπου οι πολωμένοι υποψήφιοι υπερίσχυσαν.

Από την άποψη της διαχείρισης χαρτοφυλακίου, πρέπει να κατανοήσουμε τι συμβαίνει κατά τη διάρκεια των εκλογικών ετών στο χρηματιστήριο και τις αποδόσεις.

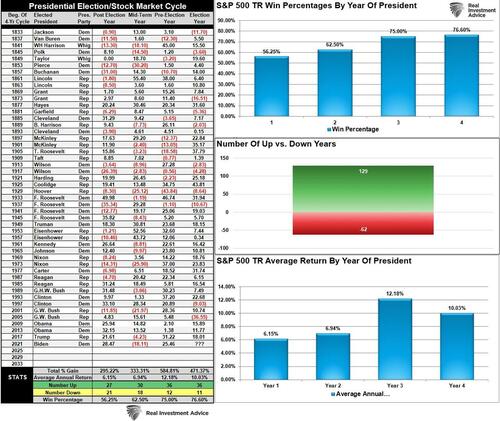

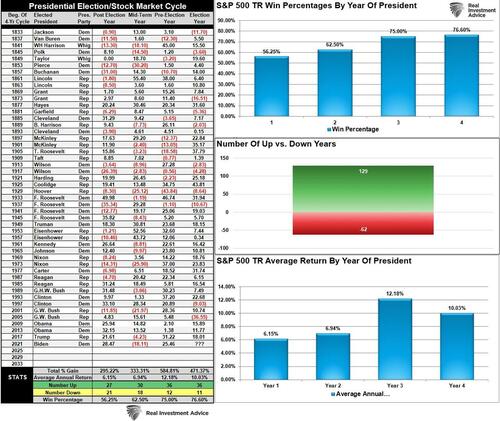

Από το 1833, ο δείκτης S&P 500 έχει κερδίσει κατά μέσο όρο 10,03% το έτος των προεδρικών εκλογών.

Αντίθετα, το πρώτο και το δεύτερο έτος μετά τις προεδρικές εκλογές σημειώνει κατά μέσο όρο κέρδη 6,15% και 6,94%, αντίστοιχα.

Βέβαια, υπάρχουν αξιοσημείωτες εξαιρέσεις, όπως το 2008, όταν ο S&P 500 βυθίστηκε σχεδόν κατά 37%. (Οι αποδόσεις βασίζονται μόνο στην τιμή και εξαιρούν τα μερίσματα.)

Ωστόσο, συνολικά, το ποσοστό νίκης των προεδρικών εκλογών είναι πολύ υψηλό (76,6%).

Από τη νίκη του Προέδρου Roosevelt το 1944, υπήρξαν μόνο δύο ήττες κατά τη διάρκεια των προεδρικών εκλογών: το 2000 και το 2008.

Αυτά τα δύο χρόνια αντιστοιχούσαν στο «Κραχ Dot.com» και την «Οικονομική Κρίση».

Κατά μέσο όρο, τα δεύτερα καλύτερα έτη από πλευράς απόδοσης για τον S&P 500 είναι τα έτη των προεδρικών εκλογών.

Για τους επενδυτές, με «αναλογία νίκης» 76%, οι πιθανότητες ότι οι αγορές πιθανότατα θα κλείσουν σε υψηλότερα επίπεδα το έτος των προεδρικών εκλογών του 2024 είναι υψηλές.

Ωστόσο, δεδομένων των τρεχουσών οικονομικών υποδομών, δίνεται πιθανότητα 24% να επιβεβαιωθεί εκ νέου μια πιο ουσιαστική διόρθωση.

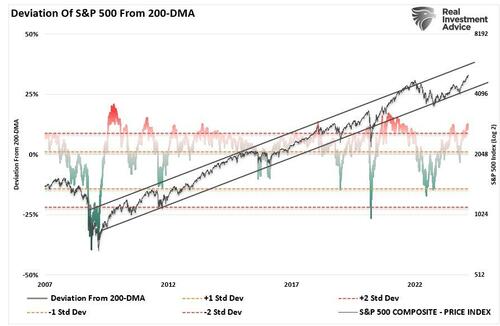

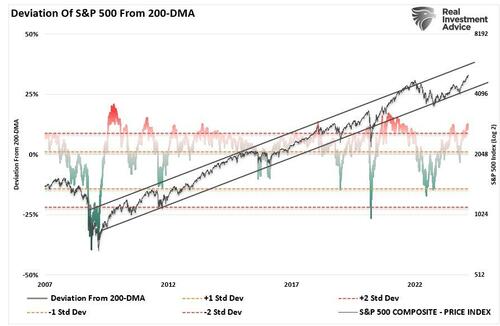

Λαμβανομένης υπόψη της πρόσφατης 15ετούς διάρκειας της συνεχιζόμενης ανοδικής αγοράς, των πιο ακραίων αποκλίσεων από τους μακροπρόθεσμους μέσους όρους και των συνεχιζόμενων ζητημάτων αποτίμησης, ένα «μειονέκτημα του Vegas» μπορεί να αυξήσει λίγο αυτές τις πιθανότητες.

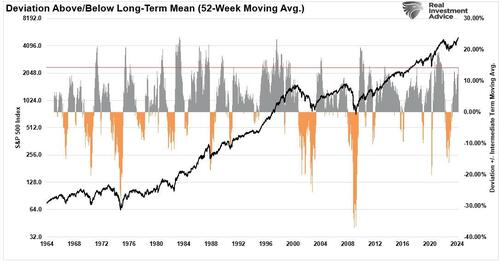

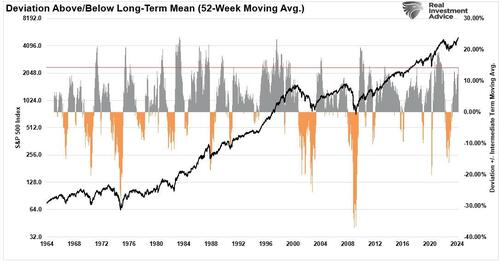

Αυτή η απόκλιση είναι πιο σημαντική όταν εξετάζουμε τον κινητό μέσο όρο ενός έτους.

Τα τρέχοντα επίπεδα απόκλισης από τον κινητό μέσο όρο των τελευταίων 52 εβδομάδων έχουν γενικά προηγηθεί βραχυπρόθεσμων διορθώσεων της αγοράς.

Ωστόσο, όπως αναφέρθηκε, παρότι η αγορά πιθανότατα θα τελειώσει το έτος υψηλότερα από ό,τι ξεκίνησε, τα χρόνια των προεδρικών εκλογών φέρνουν διορθώσεις.

Οι πολιτικές θα έχουν σημασία;

Η σύντομη απάντηση είναι «Ναι». Ωστόσο, όχι βραχυπρόθεσμα.

Οι προεδρικές πλατφόρμες «διαφημίζονται» κυρίως για να σας υφαρπάξουν την ψήφο.

Ως εκ τούτου, ένας πολιτικός θα υποσχεθεί πολλά πράγματα που, εκ των υστέρων, σπάνια θα πραγματοποιήσει.

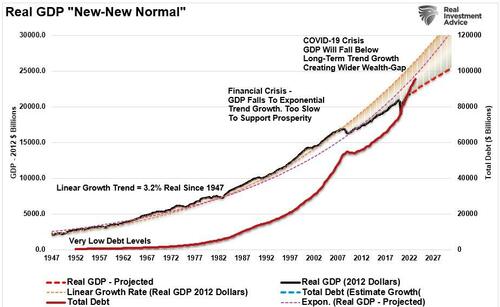

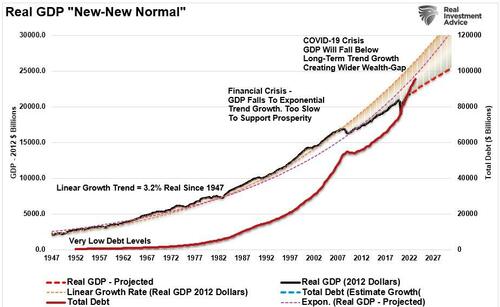

Ως εκ τούτου, ενώ γίνεται πολλή συζήτηση σχετικά με το ποιανού οι πολιτικές θα είναι καλύτερες, δεν έχει μεγάλη σημασία, καθώς όλοι οι υποψήφιοι συνήθως επιδίδονται σε άκρατη παροχολογία μέσω συνεχιζόμενων αυξήσεων του χρέους.

Ωστόσο, όσον αφορά τις χρηματοπιστωτικές αγορές, η Wall Street τείνει να αποστρέφεται την αλλαγή.

Με τον νυν Πρόεδρο, η Wall Street καταλαβαίνει την «ιππασία».

Ο κίνδυνος για τις εκλογές είναι μια αλλαγή πολιτικής που μπορεί να υπονομεύσει τις τρέχουσες τάσεις.

Τέτοιου είδους αλλαγές θα μπορούσαν να είναι αύξηση των φόρων, περιοριστικές εμπορικές πολιτικές, περικοπές δαπανών κ.λπ., οι οποίες θα ήταν μη φιλικές προς τις χρηματοπιστωτικές αγορές βραχυπρόθεσμα.

Αυτός είναι ο λόγος που οι αγορές τείνουν να διορθώνουν πριν από τις εκλογές του Νοεμβρίου.

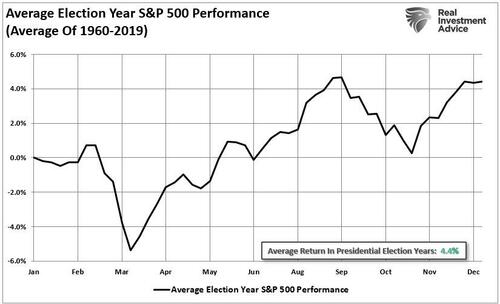

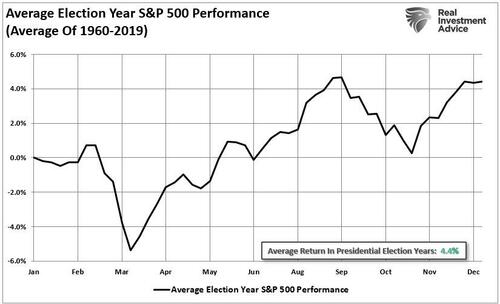

Μια αναδρομή σε όλα τα έτη εκλογών από το 1960 δείχνει ότι οι αγορές πράγματι ανέβηκαν κατά τη διάρκεια των εκλογικών ετών.

Ωστόσο, σημειώστε ότι η αγορά τείνει να διορθωθεί κατά τους μήνες Σεπτέμβριο και Οκτώβριο.

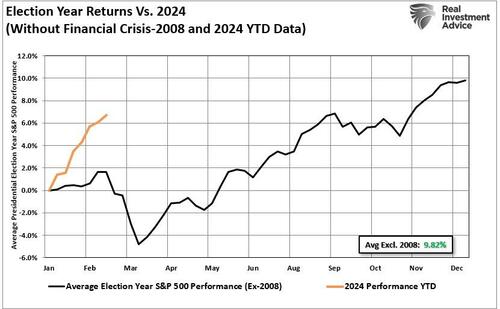

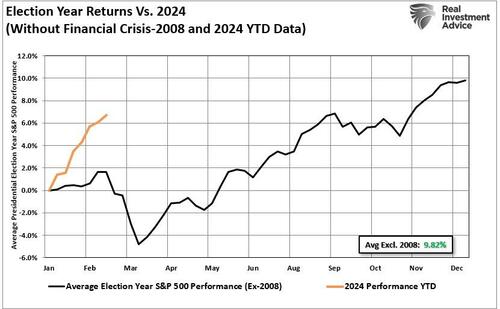

Αξίζει να σημειωθεί ότι αυτά τα δεδομένα παραμορφώνονται σε μεγάλο βαθμό από την πτώση κατά τη διάρκεια της «Οικονομικής Κρίσης» του 2008, επίσης έτος προεδρικών εκλογών.

Αν εξαγάγουμε αυτό το ένα έτος, οι αποδόσεις εκτινάσσονται στο 7,7% κατά τα έτη εκλογών.

Ωστόσο, και στις δύο περιπτώσεις, οι αποδόσεις εξακολουθούν να υποχωρούν κατά τη διάρκεια του Σεπτεμβρίου και του Οκτωβρίου.

Το παρακάτω διάγραμμα δείχνει ότι το 2024 είναι πολύ μπροστά από τα ιστορικά πρότυπα.

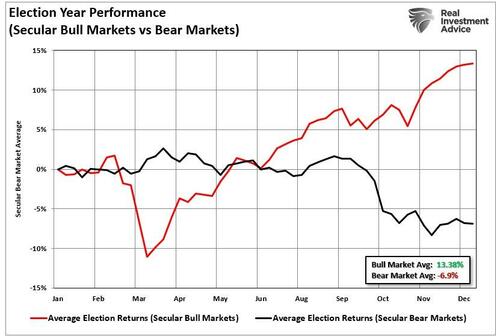

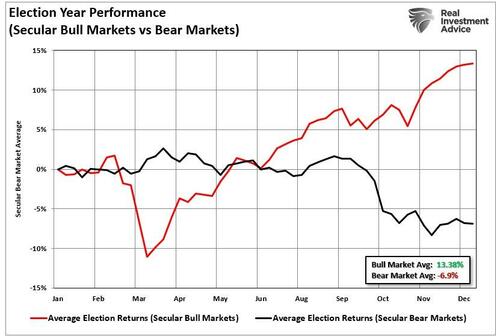

Τέλος, ενώ οι πολιτικές έχουν σημασία μακροπρόθεσμα, καθώς οι αλλαγές στις δαπάνες και οι ρυθμίσεις επηρεάζουν τα οικονομικά αποτελέσματα, η απόδοση της αγοράς κατά τις περιόδους bull market ποικίλλει σημαντικά.

Κατά τη διάρκεια των (μακροπρόθεσμων) ανοδικών αγορών, όπως έχουμε τώρα από το 2009, τα έτη προεδρικών εκλογών τείνουν να κυμαίνονται κατά μέσο όρο σχεδόν στο 14% ετησίως.

Αυτό έρχεται σε αντίθεση με τις bear markets, οι οποίες τείνουν να μειώνονται κατά 7% κατά μέσο όρο.

Ωστόσο, ένας κίνδυνος που έχει διαμορφωθεί μετά την «Χρηματοοικονομική Κρίση» θα μπορούσε να έχει εξωτερική επίδραση στις αγορές το 2024.

Ο Μεγάλος Διχασμός

Παρότι μπορεί να είστε οπαδός του ενός ή του άλλου κόμματος σχετικά με την πολιτική, δεν έχει μεγάλη σημασία για τα χρήματά σας.

Αυτό συμβαίνει ιδιαίτερα σήμερα. Καθώς οδεύουμε προς τον Νοέμβριο, για τρίτη συνεχόμενη εκλογική περίοδο, οι ψηφοφόροι θα ψηφίσουν τον υποψήφιο που αντιπαθούν λιγότερο, όχι αυτόν του οποίου οι πολιτικές τους αρέσουν περισσότερο.

Το πιο σημαντικό είναι ότι οι περισσότεροι ψηφοφόροι πηγαίνουν στις κάλπες έχοντας εφοδιαστεί με μεγάλες ποσότητες παραπληροφόρησης από τα μέσα κοινωνικής δικτύωσης που προωθούν πολιτικές ατζέντες.

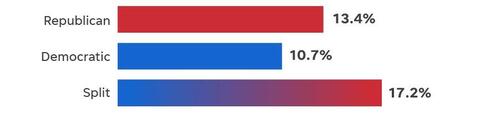

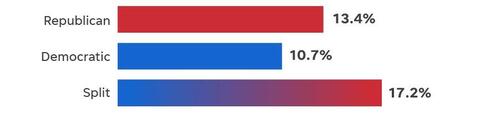

Το μόνο πράγμα που φαίνεται να προτιμούν οι αγορές είναι το «πολιτικό αδιέξοδο».

«Ένα διχασμένο Κογκρέσο ιστορικά είναι καλό για τις μετοχές, που τείνουν να τους αρέσει το γεγονός ότι ένα κόμμα δεν έχει μεγάλη επιρροή.

Οι μετοχές κέρδισαν σχεδόν 30% το 1985, το 2013 και το 2019, όλα στο πλαίσιο ενός διχασμού στο Κογκρέσο, σύμφωνα με την LPL Financial.

Η μέση άνοδος του S&P 500 με ένα διχασμένο Κογκρέσο ήταν 17,2% ενώ η αύξηση του ΑΕΠ ήταν κατά μέσο όρο 2,8%. – USA Today

Αυτό που μπορούμε να αντλήσουμε από τα δεδομένα είναι οι πιθανότητες να υποδηλώσουν ότι η αγορά θα τελειώσει φέτος με θετικό χαρακτήρα.

Ωστόσο, κάτι τέτοιο λέει λίγα για την επόμενη χρονιά.

Εάν επιστρέψετε στον παραπάνω πίνακα δεδομένων μας, το 1ο έτος ενός νέου Προεδρικού κύκλου είναι περίπου ένα αποτέλεσμα 50/50.

Είναι επίσης το χαμηλότερο μέσο έτος απόδοσης, που χρονολογείται από το 1833.

Επιπλέον, από τις εκλογές έως το 2025, τα αποτελέσματα εξαρτώνται υπερβολικά από πολλά πράγματα που συνεχίζουν να πηγαίνουν «σωστά».

1. Αποφυγή «διπλής» ύφεσης. (Χωρίς περισσότερα δημοσιονομικά κίνητρα, αυτός είναι ένας εύλογος κίνδυνος.)

2. Η Fed επεκτείνει δραστικά τη νομισματική πολιτική.

3. Ο καταναλωτής θα χρειαστεί να επεκτείνει την κατανάλωση που βασίζεται στο χρέος.

4. Υπάρχει αξιοσημείωτη βελτίωση τόσο στα εταιρικά κέρδη όσο και στην κερδοφορία.

5. Συνεχίζονται οι επεκτάσεις. Αυτοί οι κίνδυνοι είναι αναμφίβολα δυνατοί.

Ωστόσο, όταν συνδυάζονται με τη μακροβιότερη bull market στην ιστορία, τις υψηλές αποτιμήσεις και την υπερβολική κερδοσκοπία, οι κίνδυνοι να πάει κάτι στραβά αυξάνονται.

Τοποθετήσεις

Τις τελευταίες εβδομάδες, έχουμε συζητήσει επανειλημμένα τη μείωση του κινδύνου, την αντιστάθμιση και την εξισορρόπηση των χαρτοφυλακίων.

Μέρος αυτού οφειλόταν αναμφίβολα στην υπερβολική άνοδο από τα χαμηλά του Νοεμβρίου και στην πιθανότητα απροσδόκητου εκλογικού αποτελέσματος.

Τα ενδεχόμενα τα οποία πρέπει να εξετάσουμε είναι:

1. Αν η αγορά διορθώσει, τότε κατά κάποιον τρόπο η αγορά εξυγιαίνεται.

2. Εάν η αγορά συνεχίσει να ράλι, τότε το χαρτοφυλάκιο έχει καθαριστεί και μπορούν να προστεθούν νέες θέσεις.

Κανείς δεν γνωρίζει με βεβαιότητα πού θα κατευθυνθούν οι αγορές την επόμενη εβδομάδα, πολύ λιγότερο τον επόμενο μήνα, τρίμηνο, έτος ή πέντε χρόνια.

Αυτό που γνωρίζουμε είναι ότι η μη διαχείριση του «κινδύνου» για να αντισταθμιστεί η πτώση είναι επιζήμια για την επίτευξη των μακροπρόθεσμων επενδυτικών στόχων».

Όπως υπογραμμίστηκε, οι πιθανότητες υποδηλώνουν ότι οι αγορές θα ανέβουν ανεξάρτητα από το εκλογικό αποτέλεσμα.

Ωστόσο, αυτοί είναι μέσοι όροι. Το 2000 και το 2008, οι επενδυτές δεν πήραν τον «μέσο όρο».

Γι' αυτό είναι πάντα σημαντικό να προετοιμαστείτε για το απροσδόκητο.

Η διατήρηση λίγων επιπλέον μετρητών, η αύξηση της θέσης σε ομόλογα του Δημοσίου και η προσθήκη κάποιας «αξίας» στο χαρτοφυλάκιό σας θα συμβάλουν στη μείωση του κινδύνου απότομης πτώσης τους επόμενους μήνες.

Φυσικά, δεν βλάπτει ποτέ να «φοράτε πάντα τη ζώνη σας».

www.bankingnews.gr

Δεδομένης της αχαλίνωτης ρητορικής μεταξύ δεξιάς και αριστεράς, κάτι τέτοιο δεν προκαλεί έκπληξη.

Αυτό συμβαίνει ιδιαίτερα στις δύο τελευταίες προεδρικές εκλογές, όπου οι πολωμένοι υποψήφιοι υπερίσχυσαν.

Από την άποψη της διαχείρισης χαρτοφυλακίου, πρέπει να κατανοήσουμε τι συμβαίνει κατά τη διάρκεια των εκλογικών ετών στο χρηματιστήριο και τις αποδόσεις.

Από το 1833, ο δείκτης S&P 500 έχει κερδίσει κατά μέσο όρο 10,03% το έτος των προεδρικών εκλογών.

Αντίθετα, το πρώτο και το δεύτερο έτος μετά τις προεδρικές εκλογές σημειώνει κατά μέσο όρο κέρδη 6,15% και 6,94%, αντίστοιχα.

Βέβαια, υπάρχουν αξιοσημείωτες εξαιρέσεις, όπως το 2008, όταν ο S&P 500 βυθίστηκε σχεδόν κατά 37%. (Οι αποδόσεις βασίζονται μόνο στην τιμή και εξαιρούν τα μερίσματα.)

Ωστόσο, συνολικά, το ποσοστό νίκης των προεδρικών εκλογών είναι πολύ υψηλό (76,6%).

Από τη νίκη του Προέδρου Roosevelt το 1944, υπήρξαν μόνο δύο ήττες κατά τη διάρκεια των προεδρικών εκλογών: το 2000 και το 2008.

Αυτά τα δύο χρόνια αντιστοιχούσαν στο «Κραχ Dot.com» και την «Οικονομική Κρίση».

Κατά μέσο όρο, τα δεύτερα καλύτερα έτη από πλευράς απόδοσης για τον S&P 500 είναι τα έτη των προεδρικών εκλογών.

Για τους επενδυτές, με «αναλογία νίκης» 76%, οι πιθανότητες ότι οι αγορές πιθανότατα θα κλείσουν σε υψηλότερα επίπεδα το έτος των προεδρικών εκλογών του 2024 είναι υψηλές.

Ωστόσο, δεδομένων των τρεχουσών οικονομικών υποδομών, δίνεται πιθανότητα 24% να επιβεβαιωθεί εκ νέου μια πιο ουσιαστική διόρθωση.

Λαμβανομένης υπόψη της πρόσφατης 15ετούς διάρκειας της συνεχιζόμενης ανοδικής αγοράς, των πιο ακραίων αποκλίσεων από τους μακροπρόθεσμους μέσους όρους και των συνεχιζόμενων ζητημάτων αποτίμησης, ένα «μειονέκτημα του Vegas» μπορεί να αυξήσει λίγο αυτές τις πιθανότητες.

Αυτή η απόκλιση είναι πιο σημαντική όταν εξετάζουμε τον κινητό μέσο όρο ενός έτους.

Τα τρέχοντα επίπεδα απόκλισης από τον κινητό μέσο όρο των τελευταίων 52 εβδομάδων έχουν γενικά προηγηθεί βραχυπρόθεσμων διορθώσεων της αγοράς.

Ωστόσο, όπως αναφέρθηκε, παρότι η αγορά πιθανότατα θα τελειώσει το έτος υψηλότερα από ό,τι ξεκίνησε, τα χρόνια των προεδρικών εκλογών φέρνουν διορθώσεις.

Οι πολιτικές θα έχουν σημασία;

Η σύντομη απάντηση είναι «Ναι». Ωστόσο, όχι βραχυπρόθεσμα.

Οι προεδρικές πλατφόρμες «διαφημίζονται» κυρίως για να σας υφαρπάξουν την ψήφο.

Ως εκ τούτου, ένας πολιτικός θα υποσχεθεί πολλά πράγματα που, εκ των υστέρων, σπάνια θα πραγματοποιήσει.

Ως εκ τούτου, ενώ γίνεται πολλή συζήτηση σχετικά με το ποιανού οι πολιτικές θα είναι καλύτερες, δεν έχει μεγάλη σημασία, καθώς όλοι οι υποψήφιοι συνήθως επιδίδονται σε άκρατη παροχολογία μέσω συνεχιζόμενων αυξήσεων του χρέους.

Ωστόσο, όσον αφορά τις χρηματοπιστωτικές αγορές, η Wall Street τείνει να αποστρέφεται την αλλαγή.

Με τον νυν Πρόεδρο, η Wall Street καταλαβαίνει την «ιππασία».

Ο κίνδυνος για τις εκλογές είναι μια αλλαγή πολιτικής που μπορεί να υπονομεύσει τις τρέχουσες τάσεις.

Τέτοιου είδους αλλαγές θα μπορούσαν να είναι αύξηση των φόρων, περιοριστικές εμπορικές πολιτικές, περικοπές δαπανών κ.λπ., οι οποίες θα ήταν μη φιλικές προς τις χρηματοπιστωτικές αγορές βραχυπρόθεσμα.

Αυτός είναι ο λόγος που οι αγορές τείνουν να διορθώνουν πριν από τις εκλογές του Νοεμβρίου.

Μια αναδρομή σε όλα τα έτη εκλογών από το 1960 δείχνει ότι οι αγορές πράγματι ανέβηκαν κατά τη διάρκεια των εκλογικών ετών.

Ωστόσο, σημειώστε ότι η αγορά τείνει να διορθωθεί κατά τους μήνες Σεπτέμβριο και Οκτώβριο.

Αξίζει να σημειωθεί ότι αυτά τα δεδομένα παραμορφώνονται σε μεγάλο βαθμό από την πτώση κατά τη διάρκεια της «Οικονομικής Κρίσης» του 2008, επίσης έτος προεδρικών εκλογών.

Αν εξαγάγουμε αυτό το ένα έτος, οι αποδόσεις εκτινάσσονται στο 7,7% κατά τα έτη εκλογών.

Ωστόσο, και στις δύο περιπτώσεις, οι αποδόσεις εξακολουθούν να υποχωρούν κατά τη διάρκεια του Σεπτεμβρίου και του Οκτωβρίου.

Το παρακάτω διάγραμμα δείχνει ότι το 2024 είναι πολύ μπροστά από τα ιστορικά πρότυπα.

Τέλος, ενώ οι πολιτικές έχουν σημασία μακροπρόθεσμα, καθώς οι αλλαγές στις δαπάνες και οι ρυθμίσεις επηρεάζουν τα οικονομικά αποτελέσματα, η απόδοση της αγοράς κατά τις περιόδους bull market ποικίλλει σημαντικά.

Κατά τη διάρκεια των (μακροπρόθεσμων) ανοδικών αγορών, όπως έχουμε τώρα από το 2009, τα έτη προεδρικών εκλογών τείνουν να κυμαίνονται κατά μέσο όρο σχεδόν στο 14% ετησίως.

Αυτό έρχεται σε αντίθεση με τις bear markets, οι οποίες τείνουν να μειώνονται κατά 7% κατά μέσο όρο.

Ωστόσο, ένας κίνδυνος που έχει διαμορφωθεί μετά την «Χρηματοοικονομική Κρίση» θα μπορούσε να έχει εξωτερική επίδραση στις αγορές το 2024.

Ο Μεγάλος Διχασμός

Παρότι μπορεί να είστε οπαδός του ενός ή του άλλου κόμματος σχετικά με την πολιτική, δεν έχει μεγάλη σημασία για τα χρήματά σας.

Αυτό συμβαίνει ιδιαίτερα σήμερα. Καθώς οδεύουμε προς τον Νοέμβριο, για τρίτη συνεχόμενη εκλογική περίοδο, οι ψηφοφόροι θα ψηφίσουν τον υποψήφιο που αντιπαθούν λιγότερο, όχι αυτόν του οποίου οι πολιτικές τους αρέσουν περισσότερο.

Το πιο σημαντικό είναι ότι οι περισσότεροι ψηφοφόροι πηγαίνουν στις κάλπες έχοντας εφοδιαστεί με μεγάλες ποσότητες παραπληροφόρησης από τα μέσα κοινωνικής δικτύωσης που προωθούν πολιτικές ατζέντες.

Το μόνο πράγμα που φαίνεται να προτιμούν οι αγορές είναι το «πολιτικό αδιέξοδο».

«Ένα διχασμένο Κογκρέσο ιστορικά είναι καλό για τις μετοχές, που τείνουν να τους αρέσει το γεγονός ότι ένα κόμμα δεν έχει μεγάλη επιρροή.

Οι μετοχές κέρδισαν σχεδόν 30% το 1985, το 2013 και το 2019, όλα στο πλαίσιο ενός διχασμού στο Κογκρέσο, σύμφωνα με την LPL Financial.

Η μέση άνοδος του S&P 500 με ένα διχασμένο Κογκρέσο ήταν 17,2% ενώ η αύξηση του ΑΕΠ ήταν κατά μέσο όρο 2,8%. – USA Today

Αυτό που μπορούμε να αντλήσουμε από τα δεδομένα είναι οι πιθανότητες να υποδηλώσουν ότι η αγορά θα τελειώσει φέτος με θετικό χαρακτήρα.

Ωστόσο, κάτι τέτοιο λέει λίγα για την επόμενη χρονιά.

Εάν επιστρέψετε στον παραπάνω πίνακα δεδομένων μας, το 1ο έτος ενός νέου Προεδρικού κύκλου είναι περίπου ένα αποτέλεσμα 50/50.

Είναι επίσης το χαμηλότερο μέσο έτος απόδοσης, που χρονολογείται από το 1833.

Επιπλέον, από τις εκλογές έως το 2025, τα αποτελέσματα εξαρτώνται υπερβολικά από πολλά πράγματα που συνεχίζουν να πηγαίνουν «σωστά».

1. Αποφυγή «διπλής» ύφεσης. (Χωρίς περισσότερα δημοσιονομικά κίνητρα, αυτός είναι ένας εύλογος κίνδυνος.)

2. Η Fed επεκτείνει δραστικά τη νομισματική πολιτική.

3. Ο καταναλωτής θα χρειαστεί να επεκτείνει την κατανάλωση που βασίζεται στο χρέος.

4. Υπάρχει αξιοσημείωτη βελτίωση τόσο στα εταιρικά κέρδη όσο και στην κερδοφορία.

5. Συνεχίζονται οι επεκτάσεις. Αυτοί οι κίνδυνοι είναι αναμφίβολα δυνατοί.

Ωστόσο, όταν συνδυάζονται με τη μακροβιότερη bull market στην ιστορία, τις υψηλές αποτιμήσεις και την υπερβολική κερδοσκοπία, οι κίνδυνοι να πάει κάτι στραβά αυξάνονται.

Τοποθετήσεις

Τις τελευταίες εβδομάδες, έχουμε συζητήσει επανειλημμένα τη μείωση του κινδύνου, την αντιστάθμιση και την εξισορρόπηση των χαρτοφυλακίων.

Μέρος αυτού οφειλόταν αναμφίβολα στην υπερβολική άνοδο από τα χαμηλά του Νοεμβρίου και στην πιθανότητα απροσδόκητου εκλογικού αποτελέσματος.

Τα ενδεχόμενα τα οποία πρέπει να εξετάσουμε είναι:

1. Αν η αγορά διορθώσει, τότε κατά κάποιον τρόπο η αγορά εξυγιαίνεται.

2. Εάν η αγορά συνεχίσει να ράλι, τότε το χαρτοφυλάκιο έχει καθαριστεί και μπορούν να προστεθούν νέες θέσεις.

Κανείς δεν γνωρίζει με βεβαιότητα πού θα κατευθυνθούν οι αγορές την επόμενη εβδομάδα, πολύ λιγότερο τον επόμενο μήνα, τρίμηνο, έτος ή πέντε χρόνια.

Αυτό που γνωρίζουμε είναι ότι η μη διαχείριση του «κινδύνου» για να αντισταθμιστεί η πτώση είναι επιζήμια για την επίτευξη των μακροπρόθεσμων επενδυτικών στόχων».

Όπως υπογραμμίστηκε, οι πιθανότητες υποδηλώνουν ότι οι αγορές θα ανέβουν ανεξάρτητα από το εκλογικό αποτέλεσμα.

Ωστόσο, αυτοί είναι μέσοι όροι. Το 2000 και το 2008, οι επενδυτές δεν πήραν τον «μέσο όρο».

Γι' αυτό είναι πάντα σημαντικό να προετοιμαστείτε για το απροσδόκητο.

Η διατήρηση λίγων επιπλέον μετρητών, η αύξηση της θέσης σε ομόλογα του Δημοσίου και η προσθήκη κάποιας «αξίας» στο χαρτοφυλάκιό σας θα συμβάλουν στη μείωση του κινδύνου απότομης πτώσης τους επόμενους μήνες.

Φυσικά, δεν βλάπτει ποτέ να «φοράτε πάντα τη ζώνη σας».

www.bankingnews.gr

Σχόλια αναγνωστών