Δύο τομείς έχουν σαφώς συμβάλει τα μέγιστα στην απορρόφηση του νέου χρέους…

Αυξανόμενοι είναι οι ρυθμοί έκδοσης ομολόγων πανευρωπαϊκώς παρά το γεγονός πως το Ευρωσύστημα δεν αγοράζει, με το ερώτημα που σχηματίζεται στα χείλια των μετεχόντων στην αγορά να είναι το εξής: Ποιος αγοράζει ακόμη ομόλογα;

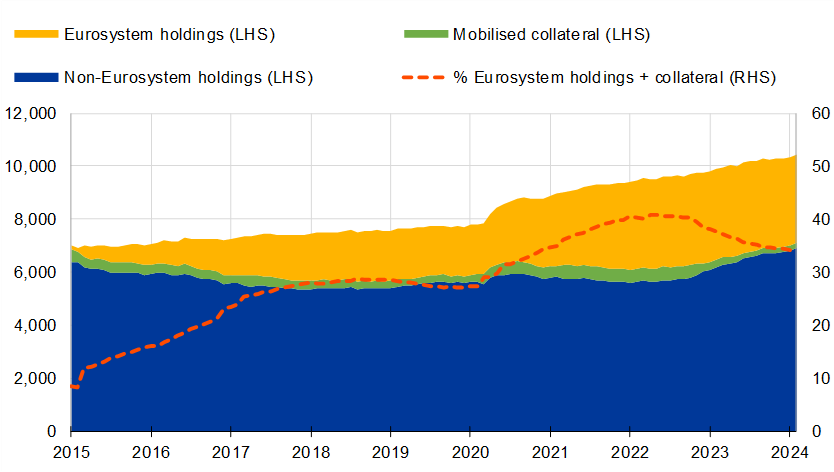

Ειδικότερα, από τα μέσα του 2022 ο ισολογισμός του Ευρωσυστήματος έχει μειωθεί περίπου κατά 2 τρισ. ευρώ, ή περισσότερο από 22%.

Σύμφωνα με την EKT, το μεγαλύτερο μέρος αυτής της μείωσης οφείλεται στο ότι οι τράπεζες έχουν αποπληρώσει σημαντικό μερίδιο των δανείων που έχουν λάβει από το Ευρωσύστημα μέσω των στοχευμένων πράξεων μακροπρόθεσμης αναχρηματοδότησης.

Αυτό απελευθέρωσε πολλά περιουσιακά στοιχεία που προηγουμένως αξιοποιούνταν ως collateral, των κρατικών ομολόγων συμπεριλαμβανομένων.

Επιπλέον, το Ευρωσύστημα κατέχει μικρότερα ποσά ομολόγων, καθώς δεν επανεπενδύει πλέον ομόλογα που λήγουν στο πλαίσιο του προγράμματος αγοράς περιουσιακών στοιχείων του.

Η μείωση του ισολογισμού του Ευρωσυστήματος και το γεγονός ότι οι κυβερνήσεις σε ολόκληρη τη ζώνη του ευρώ έχουν εκδώσει χρέος σε επίπεδα ρεκόρ έχουν αυξήσει σημαντικά τη διαθεσιμότητα των ομολόγων στην αγορά.

Το γεγονός αυτό συνέβαλε

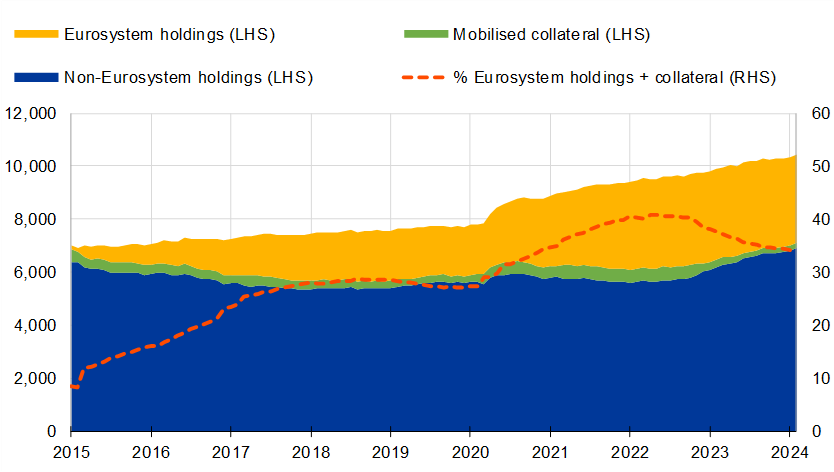

Αυτό συνέβαλε στο εξής: σε ό,τι αφορά τις αγορές κρατικών ομολόγων, το αποτύπωμα του Ευρωσυστήματος είναι πιο κοντά στα προ πανδημίας επίπεδα (Διάγραμμα 1).

Ποιος μπήκε στην αγορά κρατικών ομολόγων;

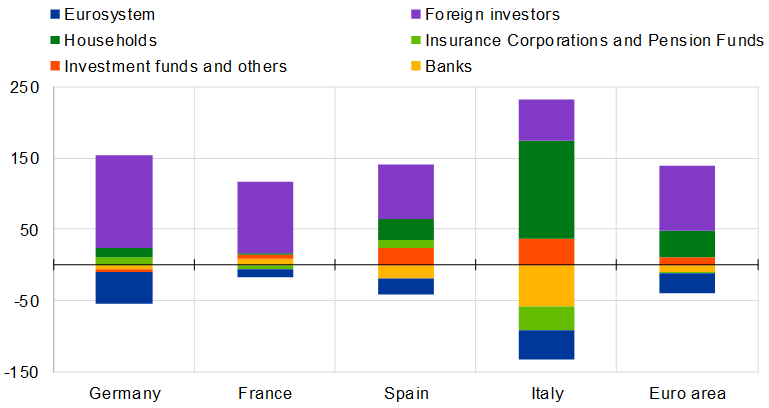

Το Διάγραμμα 2 της ΕΚΤ δείχνει ότι διάφοροι τύποι επενδυτών παρενέβησαν και αντιστάθμισαν τη μειωμένη παρουσία του Ευρωσυστήματος (το Ευρωσύστημα δεν έχει πουλήσει ενεργά ομόλογα, αντικατέστησε μόνο εν μέρει τα ομόλογα που λήγουν στα χαρτοφυλάκια της νομισματικής του πολιτικής).

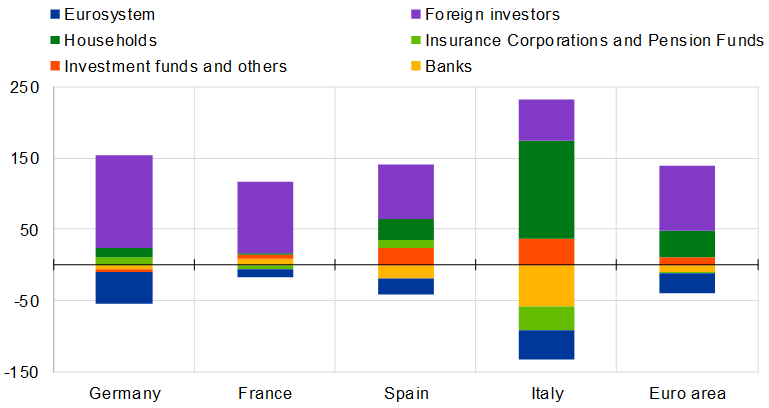

Πιο συγκεκριμένα, δύο τομείς έχουν σαφώς συμβάλει τα μέγιστα στην απορρόφηση του νέου χρέους από τότε που το Ευρωσύστημα άρχισε να μειώνει τον ισολογισμό του: τα νοικοκυριά και οι ξένοι επενδυτές.

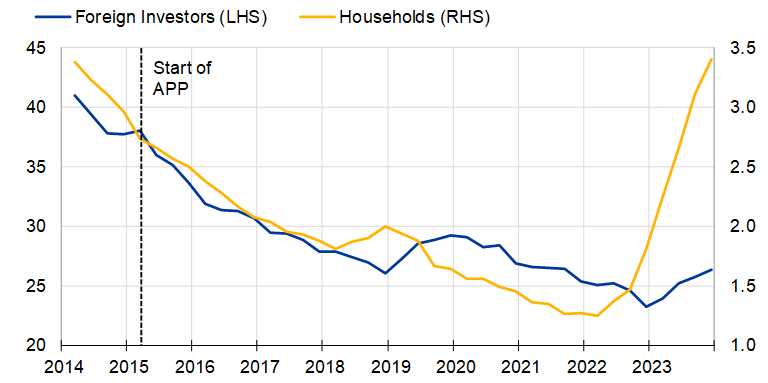

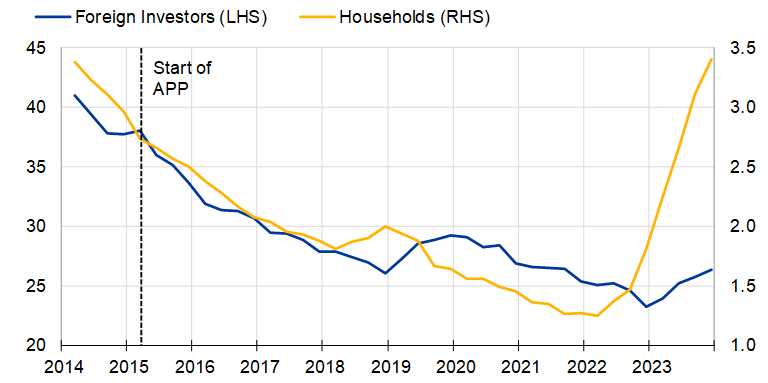

Ιστορικά, οι ξένοι επενδυτές ήταν οι μεγαλύτεροι κάτοχοι κρατικών τίτλων της ζώνης του ευρώ, αντιπροσωπεύοντας το 40% των διαθεσίμων πριν από την έναρξη του προγράμματος αγοράς περιουσιακών στοιχείων του Ευρωσυστήματος (Διάγραμμα 3).

Όταν το Ευρωσύστημα επέκτεινε τον ισολογισμό του, ωστόσο, μείωσαν στο μισό το μερίδιό τους.

Όταν τερμάτισε τις επανεπενδύσεις στο πλαίσιο του APP, επέστρεψαν και απορρόφησαν σημαντικό μέρος της καθαρής έκδοσης κρατικών ομολόγων (Διάγραμμα 2).

Ωστόσο, το μερίδιό τους εξακολουθεί να είναι πολύ μικρότερο από ό,τι ήταν πριν από μια δεκαετία (Διάγραμμα 3).

Αυτή η επιστροφή ξένων επενδυτών μπορεί να μην προκαλεί έκπληξη.

Ο τομέας περιλαμβάνει ξένα επενδυτικά κεφάλαια και αμοιβαία κεφάλαια αντιστάθμισης κινδύνου, τα οποία παραδοσιακά δείχνουν υψηλή ευαισθησία στις μεταβολές των αποδόσεων.

Αντίθετα, αξιοσημείωτη είναι η ταχύτητα και η ένταση των αγορών από τον κλάδο των νοικοκυριών.

Το μερίδιο των κρατικών τίτλων που ανήκουν σε νοικοκυριά έχει επιστρέψει σχεδόν στο 3,5%, κοντά στο επίπεδο που επικρατούσε πριν το Ευρωσύστημα δρομολογήσει το πρόγραμμα PSPP το 2015.

Αρκετοί παράγοντες έχουν κάνει την αγορά κρατικών ομολόγων ελκυστική για τα ιδιωτικά νοικοκυριά.

Οι υψηλότερες αποδόσεις, σε συνδυασμό με τις κυβερνήσεις που προσφέρουν αποκλειστικά προϊόντα λιανικής, προσείλκυσαν επενδύσεις από τα νοικοκυριά, ειδικά καθώς πολλές εμπορικές τράπεζες άργησαν να μεταφέρουν υψηλότερα επιτόκια πολιτικής στα επιτόκια καταθέσεων.

Επιπλέον, η αυξημένη αποταμίευση κατά τη διάρκεια της πανδημίας σήμαινε ότι τα νοικοκυριά είχαν περισσότερα χρήματα διαθέσιμα για να επενδύσουν σε ομόλογα και γραμμάτια.

Γιατί οι αγορές κρατικών ομολόγων αντέδρασαν ομαλά;

Σε ένα περιβάλλον υψηλών εκδόσεων και αυξημένης αστάθειας στις αγορές, το Ευρωσύστημα άρχισε να μειώνει το χαρτοφυλάκιο των ομολόγων, καθώς οι κεντρικές τράπεζες παγκοσμίως αγωνίζονταν να καταπολεμήσουν τον αυξημένο πληθωρισμό.

Παρά τις δυσχερείς συνθήκες, η μείωση του ισολογισμού του Ευρωσυστήματος εξελίχθηκε ομαλά, με την καθαρή έκδοση ομολόγων να απορροφάται από εγχώριους και ξένους επενδυτές.

Η δυνατότητα αγοράς ή πώλησης ομολόγων παρέμεινε σταθερή ή και βελτιωμένη τους τελευταίους μήνες.

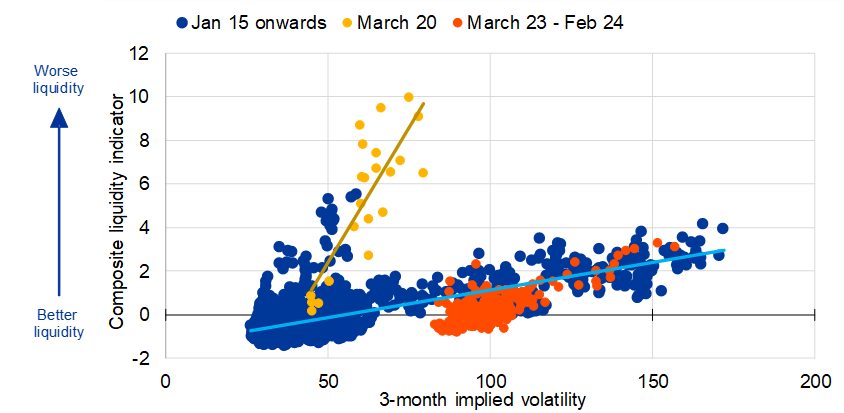

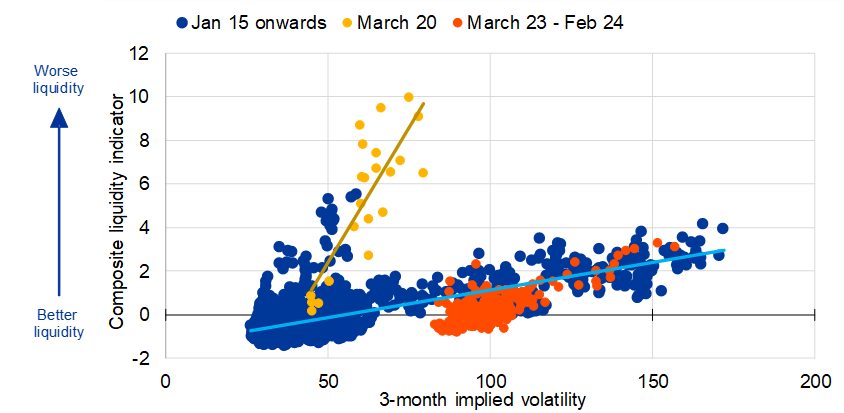

Αυτό είναι ορατό από τη σχέση αστάθειας - ρευστότητας στις αγορές κρατικών ομολόγων της ζώνης του ευρώ, που φαίνεται στο Διάγραμμα 4.

Η υψηλότερη αστάθεια είναι πιθανό να μειώσει τη ρευστότητα της αγοράς καθώς αυξάνει τους κινδύνους για τις συναλλαγές στην αγορά.

Σαφές σημάδι δυσλειτουργίας της αγοράς θα ήταν να δούμε επιδείνωση της ρευστότητας στην αγορά που υπερβαίνει αυτό που θα μπορούσε να εξηγηθεί από την αύξηση της αστάθειας.

Αυτό συνέβη τον Μάρτιο του 2020, στην αρχή της πανδημίας, όταν οι αγορές ομολόγων αντιμετώπισαν σοβαρές διαταραχές καθώς η ρευστότητα επιδεινώθηκε δραματικά (κίτρινες κουκκίδες).

Σε αντίθεση με αυτήν την κατάσταση πίεσης, τα πρόσφατα δεδομένα (κόκκινες κουκκίδες) συμφωνούν με τη συνήθη σχέση μεταξύ αστάθειας και ρευστότητας από το 2015.

Αυτά τα στοιχεία αποτελούν ένδειξη ότι οι αγορές κρατικών ομολόγων λειτουργούσαν καλά.

Άλλοι παράγοντες

Αρκετοί παράγοντες έχουν υποστηρίξει την ομαλή λειτουργία των χρηματοπιστωτικών αγορών.

Πρώτον, η έγκαιρη κοινοποίηση της ενδεχόμενης μείωσης του ισολογισμού του Ευρωσυστήματος διευκόλυνε τον σχεδιασμό και την προσαρμογή παραγόντων της αγοράς, όπως οι τράπεζες, οι ασφαλιστές και τα αμοιβαία κεφάλαια κινδύνου.

H μείωση του ισολογισμού με προβλέψιμο και σταδιακό τρόπο έχει υποστηρίξει τις εύρυθμες συνθήκες.

Δεύτερον, οι εκδότες ομολόγων έχουν προσαρμόσει στρατηγικά τη συμπεριφορά τους.

Εκδότες ομολόγων – τόσο οι κυβερνήσεις όσο και εταιρείες – αντέδρασαν στο νέο περιβάλλον μειώνοντας αρχικά τις λήξεις των ομολόγων τους ενώ ορισμένες εξέδωσαν επενδυτικά προϊόντα αποκλειστικά για ιδιώτες επενδυτές.

Τέλος, οι τράπεζες διαδραματίζουν κρίσιμο ρόλο προκειμένου οι δευτερογενείς αγορές να παραμείνουν ρευστοποιημένες και αποτελεσματικές.

Από την έναρξη της μείωσης του ισολογισμού του Ευρωσυστήματος, κινητοποίησαν επαρκή χώρο στον ισολογισμό τους που διευκόλυνε την αγορά και πώληση ομολόγων μεταξύ επενδυτών στη δευτερογενή αγορά.

Βοήθησε η μεγαλύτερη διαθεσιμότητα κρατικών ομολόγων στις αγορές repo;

Η αυξημένη διαθεσιμότητα κρατικών ομολόγων της ζώνης του ευρώ είχε θετική επίδραση σε ένα άλλο κρίσιμο τμήμα της αγοράς: την αγορά repo, όπου οι τράπεζες δανείζουν και δανείζονται η μία από την άλλη έναντι εξασφαλίσεων.

Πλέον, η βελτιωμένη διαθεσιμότητα εξασφαλίσεων βοήθησε στον σημαντικό περιορισμό τέτοιων περιουσιακών στοιχείων βοηθώντας τα επιτόκια επαναγοράς να συγκλίνουν με το κύριο επιτόκιο πολιτικής της ΕΚΤ.

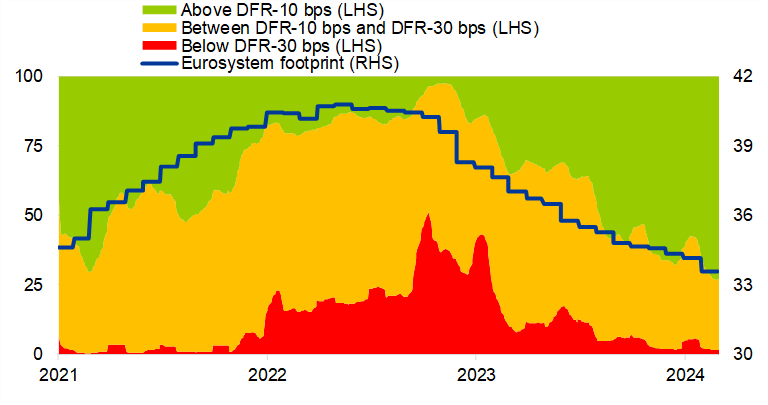

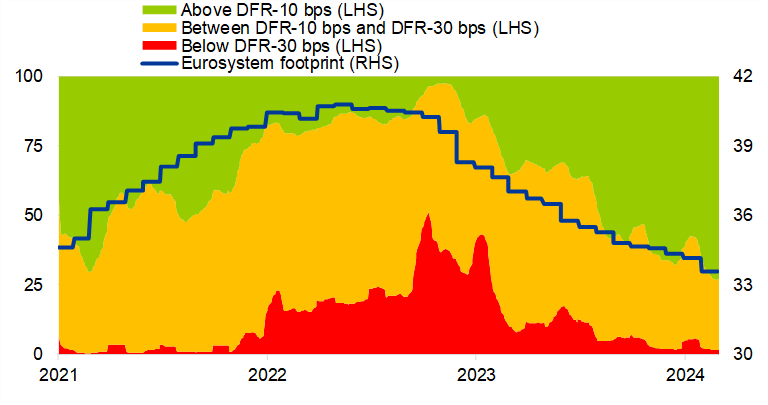

Παρότι στο τέλος του 2022 σχεδόν το 50% όλων των όγκων repo διενεργήθηκαν περισσότερο από 30 μ.β. κάτω από το επιτόκιο της διευκόλυνσης καταθέσεων (DFR), το ποσοστό αυτό συρρικνώθηκε δραστικά κατά τη διάρκεια του 2023.

Επί του παρόντος, περισσότερο από το 50% όλων των όγκων repo είναι εντός 10 μ.β. από το DFR (Διάγραμμα 5).

Η βελτίωση στη λειτουργία της αγοράς repo συνέβαλε στη μετάδοση της νομισματικής πολιτικής στις αγορές χρήματος της ζώνης του ευρώ, καθώς τα επιτόκια της αγοράς repo προσαρμόστηκαν χωρίς καθυστέρηση στις αυξήσεις των επιτοκίων πολιτικής στο μεταγενέστερο μέρος του κύκλου των επιτοκιακών αυξήσεων.

Συμπέρασμα

Η μείωση του ισολογισμού του Ευρωσυστήματος έλαβε χώρα σε ένα πλαίσιο αθρόων εκδόσεων κρατικών ομολόγων που προϋποθέτει αύξηση της ζήτησης.

Υποστηριζόμενοι από την προβλέψιμη και σταδιακή μείωση του αποτυπώματος του Ευρωσυστήματος, οι επενδυτές, οι εκδότες και οι μεσάζοντες προσαρμόστηκαν καλά στις νέες συνθήκες, διασφαλίζοντας την ομαλή λειτουργία των αγορών ομολόγων.

Είναι σημαντικό ότι η αυξημένη διαθεσιμότητα ομολόγων συνέβαλε στη βελτίωση της λειτουργίας της αγοράς στην αγορά repo, μετριάζοντας τις ελλείψεις εξασφαλίσεων.

Ενώ υπάρχουν οι προϋποθέσεις για συνεχή ομαλή απορρόφηση, η λειτουργία της αγοράς πρέπει να παρακολουθείται στενά στο μέλλον, καταλήγει η ΕΚΤ.

www.bankingnews.gr

Ειδικότερα, από τα μέσα του 2022 ο ισολογισμός του Ευρωσυστήματος έχει μειωθεί περίπου κατά 2 τρισ. ευρώ, ή περισσότερο από 22%.

Σύμφωνα με την EKT, το μεγαλύτερο μέρος αυτής της μείωσης οφείλεται στο ότι οι τράπεζες έχουν αποπληρώσει σημαντικό μερίδιο των δανείων που έχουν λάβει από το Ευρωσύστημα μέσω των στοχευμένων πράξεων μακροπρόθεσμης αναχρηματοδότησης.

Αυτό απελευθέρωσε πολλά περιουσιακά στοιχεία που προηγουμένως αξιοποιούνταν ως collateral, των κρατικών ομολόγων συμπεριλαμβανομένων.

Επιπλέον, το Ευρωσύστημα κατέχει μικρότερα ποσά ομολόγων, καθώς δεν επανεπενδύει πλέον ομόλογα που λήγουν στο πλαίσιο του προγράμματος αγοράς περιουσιακών στοιχείων του.

Η μείωση του ισολογισμού του Ευρωσυστήματος και το γεγονός ότι οι κυβερνήσεις σε ολόκληρη τη ζώνη του ευρώ έχουν εκδώσει χρέος σε επίπεδα ρεκόρ έχουν αυξήσει σημαντικά τη διαθεσιμότητα των ομολόγων στην αγορά.

Το γεγονός αυτό συνέβαλε

Αυτό συνέβαλε στο εξής: σε ό,τι αφορά τις αγορές κρατικών ομολόγων, το αποτύπωμα του Ευρωσυστήματος είναι πιο κοντά στα προ πανδημίας επίπεδα (Διάγραμμα 1).

Ποιος μπήκε στην αγορά κρατικών ομολόγων;

Το Διάγραμμα 2 της ΕΚΤ δείχνει ότι διάφοροι τύποι επενδυτών παρενέβησαν και αντιστάθμισαν τη μειωμένη παρουσία του Ευρωσυστήματος (το Ευρωσύστημα δεν έχει πουλήσει ενεργά ομόλογα, αντικατέστησε μόνο εν μέρει τα ομόλογα που λήγουν στα χαρτοφυλάκια της νομισματικής του πολιτικής).

Πιο συγκεκριμένα, δύο τομείς έχουν σαφώς συμβάλει τα μέγιστα στην απορρόφηση του νέου χρέους από τότε που το Ευρωσύστημα άρχισε να μειώνει τον ισολογισμό του: τα νοικοκυριά και οι ξένοι επενδυτές.

Ιστορικά, οι ξένοι επενδυτές ήταν οι μεγαλύτεροι κάτοχοι κρατικών τίτλων της ζώνης του ευρώ, αντιπροσωπεύοντας το 40% των διαθεσίμων πριν από την έναρξη του προγράμματος αγοράς περιουσιακών στοιχείων του Ευρωσυστήματος (Διάγραμμα 3).

Όταν το Ευρωσύστημα επέκτεινε τον ισολογισμό του, ωστόσο, μείωσαν στο μισό το μερίδιό τους.

Όταν τερμάτισε τις επανεπενδύσεις στο πλαίσιο του APP, επέστρεψαν και απορρόφησαν σημαντικό μέρος της καθαρής έκδοσης κρατικών ομολόγων (Διάγραμμα 2).

Ωστόσο, το μερίδιό τους εξακολουθεί να είναι πολύ μικρότερο από ό,τι ήταν πριν από μια δεκαετία (Διάγραμμα 3).

Αυτή η επιστροφή ξένων επενδυτών μπορεί να μην προκαλεί έκπληξη.

Ο τομέας περιλαμβάνει ξένα επενδυτικά κεφάλαια και αμοιβαία κεφάλαια αντιστάθμισης κινδύνου, τα οποία παραδοσιακά δείχνουν υψηλή ευαισθησία στις μεταβολές των αποδόσεων.

Αντίθετα, αξιοσημείωτη είναι η ταχύτητα και η ένταση των αγορών από τον κλάδο των νοικοκυριών.

Το μερίδιο των κρατικών τίτλων που ανήκουν σε νοικοκυριά έχει επιστρέψει σχεδόν στο 3,5%, κοντά στο επίπεδο που επικρατούσε πριν το Ευρωσύστημα δρομολογήσει το πρόγραμμα PSPP το 2015.

Αρκετοί παράγοντες έχουν κάνει την αγορά κρατικών ομολόγων ελκυστική για τα ιδιωτικά νοικοκυριά.

Οι υψηλότερες αποδόσεις, σε συνδυασμό με τις κυβερνήσεις που προσφέρουν αποκλειστικά προϊόντα λιανικής, προσείλκυσαν επενδύσεις από τα νοικοκυριά, ειδικά καθώς πολλές εμπορικές τράπεζες άργησαν να μεταφέρουν υψηλότερα επιτόκια πολιτικής στα επιτόκια καταθέσεων.

Επιπλέον, η αυξημένη αποταμίευση κατά τη διάρκεια της πανδημίας σήμαινε ότι τα νοικοκυριά είχαν περισσότερα χρήματα διαθέσιμα για να επενδύσουν σε ομόλογα και γραμμάτια.

Γιατί οι αγορές κρατικών ομολόγων αντέδρασαν ομαλά;

Σε ένα περιβάλλον υψηλών εκδόσεων και αυξημένης αστάθειας στις αγορές, το Ευρωσύστημα άρχισε να μειώνει το χαρτοφυλάκιο των ομολόγων, καθώς οι κεντρικές τράπεζες παγκοσμίως αγωνίζονταν να καταπολεμήσουν τον αυξημένο πληθωρισμό.

Παρά τις δυσχερείς συνθήκες, η μείωση του ισολογισμού του Ευρωσυστήματος εξελίχθηκε ομαλά, με την καθαρή έκδοση ομολόγων να απορροφάται από εγχώριους και ξένους επενδυτές.

Η δυνατότητα αγοράς ή πώλησης ομολόγων παρέμεινε σταθερή ή και βελτιωμένη τους τελευταίους μήνες.

Αυτό είναι ορατό από τη σχέση αστάθειας - ρευστότητας στις αγορές κρατικών ομολόγων της ζώνης του ευρώ, που φαίνεται στο Διάγραμμα 4.

Η υψηλότερη αστάθεια είναι πιθανό να μειώσει τη ρευστότητα της αγοράς καθώς αυξάνει τους κινδύνους για τις συναλλαγές στην αγορά.

Σαφές σημάδι δυσλειτουργίας της αγοράς θα ήταν να δούμε επιδείνωση της ρευστότητας στην αγορά που υπερβαίνει αυτό που θα μπορούσε να εξηγηθεί από την αύξηση της αστάθειας.

Αυτό συνέβη τον Μάρτιο του 2020, στην αρχή της πανδημίας, όταν οι αγορές ομολόγων αντιμετώπισαν σοβαρές διαταραχές καθώς η ρευστότητα επιδεινώθηκε δραματικά (κίτρινες κουκκίδες).

Σε αντίθεση με αυτήν την κατάσταση πίεσης, τα πρόσφατα δεδομένα (κόκκινες κουκκίδες) συμφωνούν με τη συνήθη σχέση μεταξύ αστάθειας και ρευστότητας από το 2015.

Αυτά τα στοιχεία αποτελούν ένδειξη ότι οι αγορές κρατικών ομολόγων λειτουργούσαν καλά.

Άλλοι παράγοντες

Αρκετοί παράγοντες έχουν υποστηρίξει την ομαλή λειτουργία των χρηματοπιστωτικών αγορών.

Πρώτον, η έγκαιρη κοινοποίηση της ενδεχόμενης μείωσης του ισολογισμού του Ευρωσυστήματος διευκόλυνε τον σχεδιασμό και την προσαρμογή παραγόντων της αγοράς, όπως οι τράπεζες, οι ασφαλιστές και τα αμοιβαία κεφάλαια κινδύνου.

H μείωση του ισολογισμού με προβλέψιμο και σταδιακό τρόπο έχει υποστηρίξει τις εύρυθμες συνθήκες.

Δεύτερον, οι εκδότες ομολόγων έχουν προσαρμόσει στρατηγικά τη συμπεριφορά τους.

Εκδότες ομολόγων – τόσο οι κυβερνήσεις όσο και εταιρείες – αντέδρασαν στο νέο περιβάλλον μειώνοντας αρχικά τις λήξεις των ομολόγων τους ενώ ορισμένες εξέδωσαν επενδυτικά προϊόντα αποκλειστικά για ιδιώτες επενδυτές.

Τέλος, οι τράπεζες διαδραματίζουν κρίσιμο ρόλο προκειμένου οι δευτερογενείς αγορές να παραμείνουν ρευστοποιημένες και αποτελεσματικές.

Από την έναρξη της μείωσης του ισολογισμού του Ευρωσυστήματος, κινητοποίησαν επαρκή χώρο στον ισολογισμό τους που διευκόλυνε την αγορά και πώληση ομολόγων μεταξύ επενδυτών στη δευτερογενή αγορά.

Βοήθησε η μεγαλύτερη διαθεσιμότητα κρατικών ομολόγων στις αγορές repo;

Η αυξημένη διαθεσιμότητα κρατικών ομολόγων της ζώνης του ευρώ είχε θετική επίδραση σε ένα άλλο κρίσιμο τμήμα της αγοράς: την αγορά repo, όπου οι τράπεζες δανείζουν και δανείζονται η μία από την άλλη έναντι εξασφαλίσεων.

Πλέον, η βελτιωμένη διαθεσιμότητα εξασφαλίσεων βοήθησε στον σημαντικό περιορισμό τέτοιων περιουσιακών στοιχείων βοηθώντας τα επιτόκια επαναγοράς να συγκλίνουν με το κύριο επιτόκιο πολιτικής της ΕΚΤ.

Παρότι στο τέλος του 2022 σχεδόν το 50% όλων των όγκων repo διενεργήθηκαν περισσότερο από 30 μ.β. κάτω από το επιτόκιο της διευκόλυνσης καταθέσεων (DFR), το ποσοστό αυτό συρρικνώθηκε δραστικά κατά τη διάρκεια του 2023.

Επί του παρόντος, περισσότερο από το 50% όλων των όγκων repo είναι εντός 10 μ.β. από το DFR (Διάγραμμα 5).

Η βελτίωση στη λειτουργία της αγοράς repo συνέβαλε στη μετάδοση της νομισματικής πολιτικής στις αγορές χρήματος της ζώνης του ευρώ, καθώς τα επιτόκια της αγοράς repo προσαρμόστηκαν χωρίς καθυστέρηση στις αυξήσεις των επιτοκίων πολιτικής στο μεταγενέστερο μέρος του κύκλου των επιτοκιακών αυξήσεων.

Συμπέρασμα

Η μείωση του ισολογισμού του Ευρωσυστήματος έλαβε χώρα σε ένα πλαίσιο αθρόων εκδόσεων κρατικών ομολόγων που προϋποθέτει αύξηση της ζήτησης.

Υποστηριζόμενοι από την προβλέψιμη και σταδιακή μείωση του αποτυπώματος του Ευρωσυστήματος, οι επενδυτές, οι εκδότες και οι μεσάζοντες προσαρμόστηκαν καλά στις νέες συνθήκες, διασφαλίζοντας την ομαλή λειτουργία των αγορών ομολόγων.

Είναι σημαντικό ότι η αυξημένη διαθεσιμότητα ομολόγων συνέβαλε στη βελτίωση της λειτουργίας της αγοράς στην αγορά repo, μετριάζοντας τις ελλείψεις εξασφαλίσεων.

Ενώ υπάρχουν οι προϋποθέσεις για συνεχή ομαλή απορρόφηση, η λειτουργία της αγοράς πρέπει να παρακολουθείται στενά στο μέλλον, καταλήγει η ΕΚΤ.

www.bankingnews.gr

Σχόλια αναγνωστών