Το πρόβλημα είναι ότι οι φούσκες είναι εμφανείς και αναγνωρίζονται μόνο αφού σκάσουν...

Στο παρελθόν, η συζήτηση επικεντρωνόταν γύρω από τις μακροπρόθεσμες τάσεις ανάπτυξης, πλέον αφορά τις φούσκες...

Σε σχόλιό του ο γνωστός επενδυτής Jeremy Grantham σχετικά με τις φούσκες της αγοράς είχε επισημάνει: «Όλες οι 2 σίγμα φούσκες στις ανεπτυγμένες χώρες έχουν επανέλθει στην τάση. Αλλά πριν το κάνουν, μια χούφτα συνέχισε να διογκώνεται και μετετράπη σε υπερφούσκα, με απόκλιση 3-σίγμα, ή μεγαλύτερη.

Ανάλογες φούσκες είχαν παρατηρηθεί στις ΗΠΑ το 1929 και το 2000, και στην Ιαπωνία το 1989.

Υπερφούσκα υπήρξε στην αγορά κατοικίας στις ΗΠΑ το 2006 και στην Ιαπωνία το 1989.

Και οι πέντε από αυτές υπερφούσκες έσκασαν προϊόντος του χρόνου, με τον μέσο όρο των επενδυτών να βιώνουν πόνο.

Σήμερα στις ΗΠΑ βιώνουμε τη μεγαλύτερη υπερφούσκα των τελευταίων εκατό ετών».

Αυτή τη στιγμή είναι η αγορά σε φούσκα; Μπορεί.

Το πρόβλημα είναι ότι οι φούσκες είναι εμφανείς και αναγνωρίζονται μόνο αφού σκάσουν.

Αυτό συμβαίνει επειδή, κατά τη φάση διόγκωσής τους, οι επενδυτές εκλογικεύουν το γιατί «αυτή τη φορά είναι διαφορετική».

Οι συνιστώσες κάθε φούσκας είναι τρεις:

1. Τιμή

2. Αποτιμήσεις

3. Ψυχολογία Επενδυτών

Βέβαια, δεδομένου ότι η οικονομική δραστηριότητα παράγει έσοδα και κέρδη, οι αποτιμήσεις δεν μπορούν επ' αόριστον να υπερβαίνουν τις θεμελιώδεις πραγματικότητες.

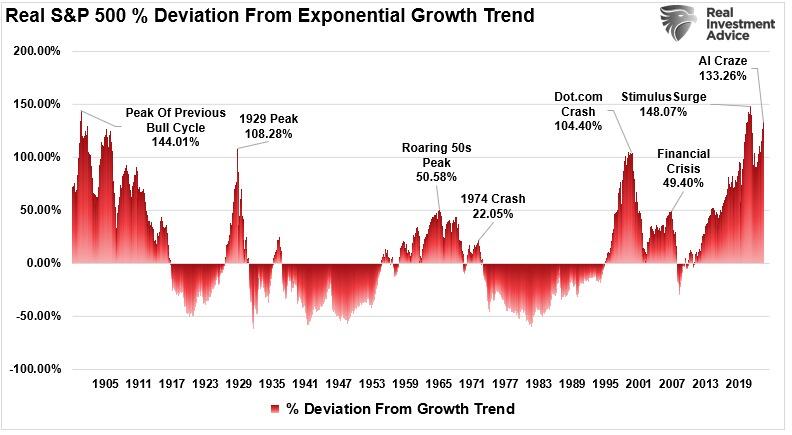

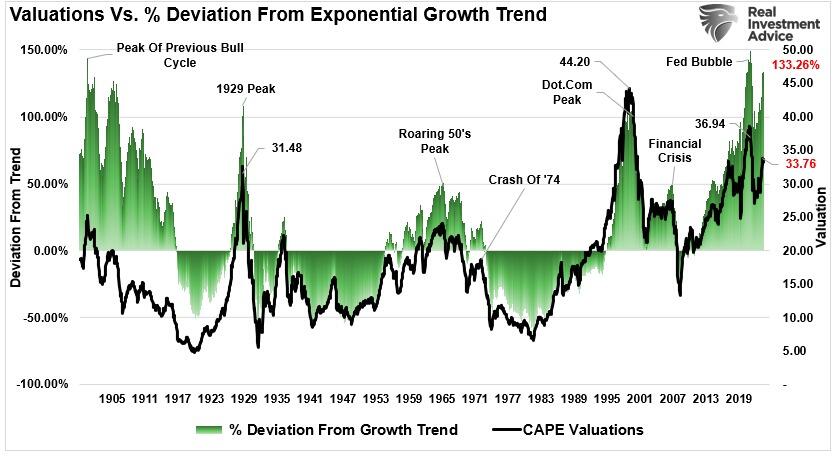

Είναι ενδιαφέρον ότι η διόρθωση του 2022 ξεκίνησε μια διαδικασία αναστροφής αυτής της απόκλισης.

Ωστόσο, από τότε η κερδοσκοπία έχει ωθήσει αυτή την απόκλιση κοντά στο προηγούμενο υψηλό της.

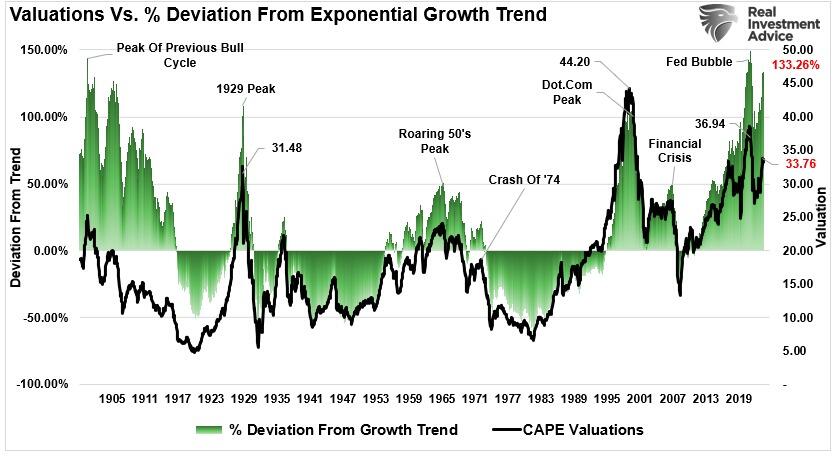

Όπως συμβαίνει πάντα, οι αποτιμήσεις είναι συνάρτηση της τιμής και των κερδών.

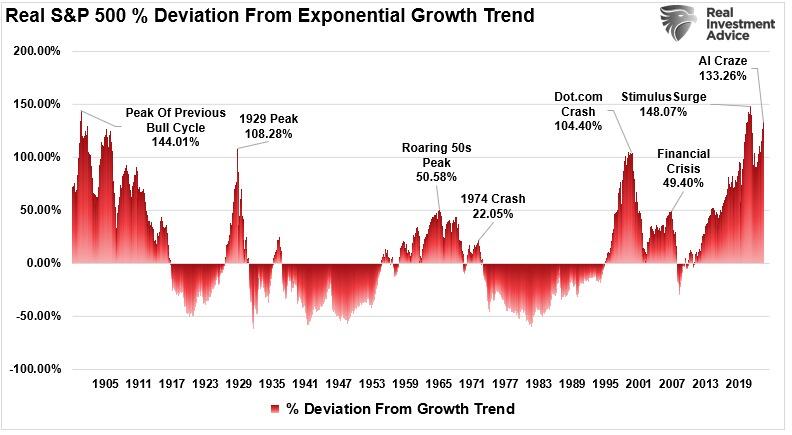

Ως εκ τούτου, οι αποκλίσεις στις τιμές από τη μακροπρόθεσμη εκθετική τάση ανάπτυξης έχουν πιάσει τις προηγούμενες κορυφές.

Δεν αποτελεί έκπληξη το γεγονός ότι, όταν η ορμή των τιμών αυξάνεται γρήγορα, οι επενδυτές εκλογικεύουν τα πράγματα, γιατί δικαιολογείται υπερπληρωμή για κέρδη.

Δυστυχώς, όπως φαίνεται, κάτι τέτοιο σπάνια λειτουργεί καλά.

Όπως δείχνει το γράφημα και δηλώνει ο ορισμός της φούσκας, «τα περιουσιακά στοιχεία συνήθως τυγχάνουν διαπραγμάτευσης σε τιμή που υπερβαίνει σημαντικά την εγγενή αξία ενός εκάστου περιουσιακού στοιχείου.

Με άλλα λόγια, η τιμή δεν ευθυγραμμίζεται με τα θεμελιώδη στοιχεία του».

Σημαντικό ρόλο, όπως προαναφέρθηκε, για τις υπερβολικές αποτιμήσεις και τις αποκλίσεις τιμών έχει η ψυχολογία των επενδυτών.

«Οι δείκτες αποτίμησης είναι ακριβώς αυτό, ένας δείκτης της τρέχουσας αποτίμησης.

Το πιο σημαντικό, όταν οι μετρήσεις αποτίμησης είναι υπερβολικές, είναι η ψυχολογία των επενδυτών και η εκδήλωση της θεωρίας του μεγαλύτερου ανόητου.

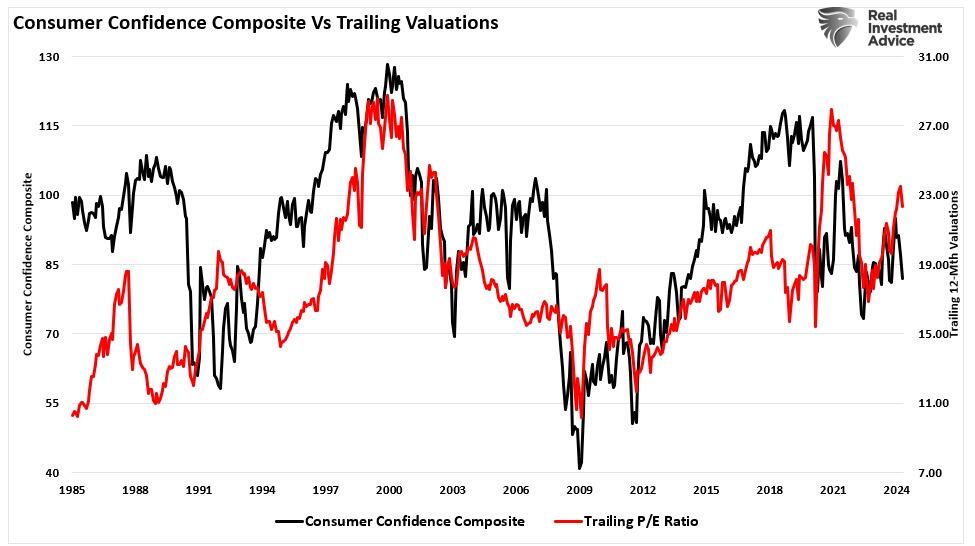

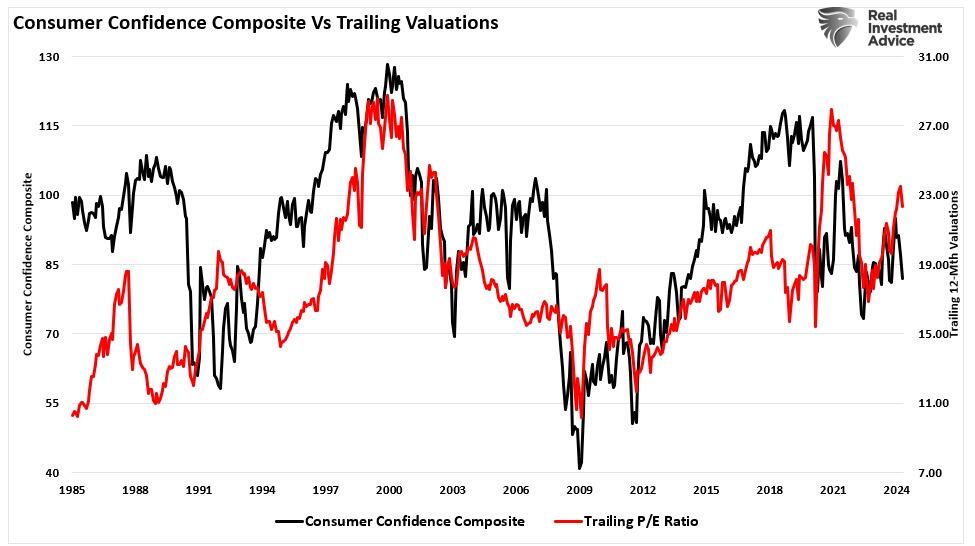

Όπως φαίνεται, υπάρχει υψηλή συσχέτιση μεταξύ του σύνθετου δείκτη καταναλωτικής εμπιστοσύνης μας και των αποτιμήσεων του S&P 500.

Αυτό που παρέχουν οι αποτιμήσεις είναι μια λογική εκτίμηση των μακροπρόθεσμων επενδυτικών αποδόσεων.

Είναι λογικό ότι, αν πληρώσετε υπερβολικά πολλά για μελλοντικές ταμειακές ροές, η προσδοκώμενη απόδοση θα είναι χαμηλή.

Λοιπόν, γιατί επαναλαμβάνουμε αυτό το θέμα;

Μια αισιόδοξη παρέα

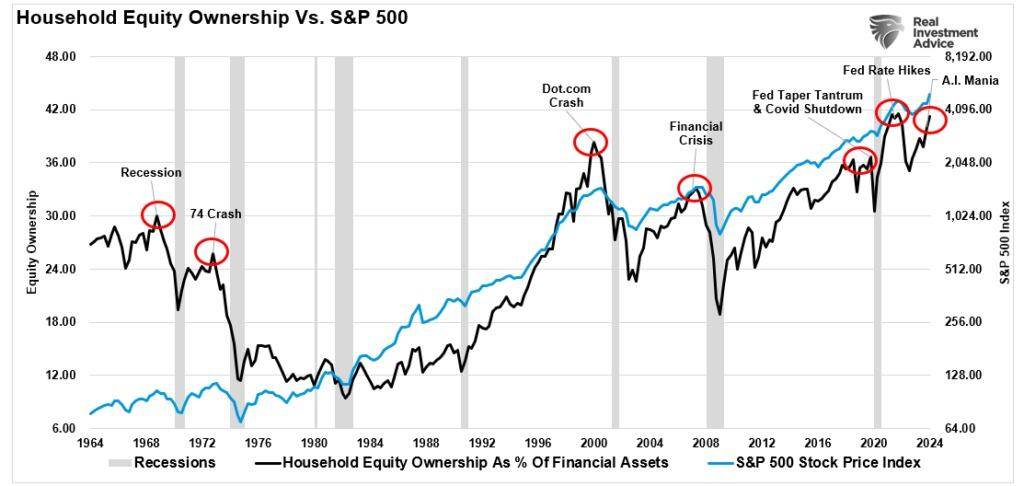

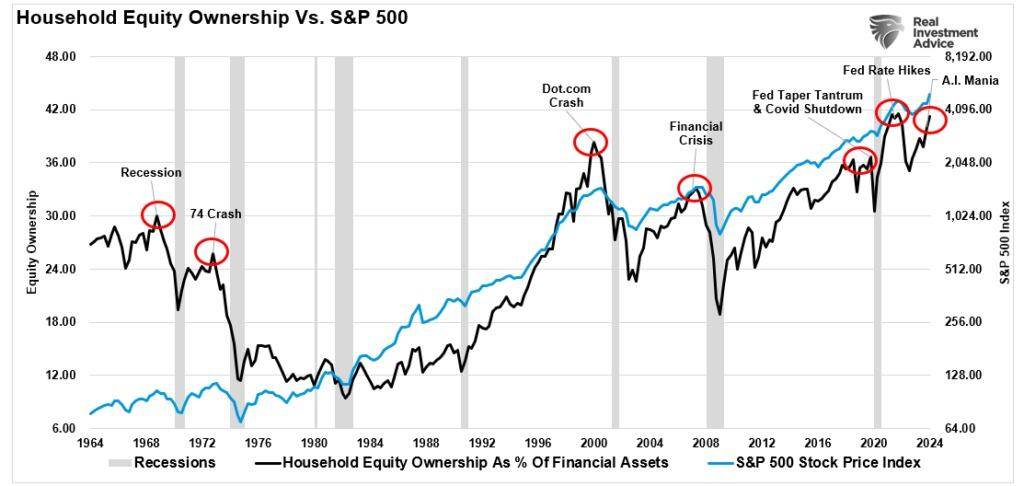

Παρότι επαρκή στοιχεία υποδηλώνουν ότι οι ρυθμοί οικονομικής ανάπτυξης εξασθενούν, οι επενδυτές κυνηγούν συνεχώς τα περιουσιακά στοιχεία.

Για παράδειγμα, οι κατανομές των επενδυτών σε μετοχές αυξάνονται απότομα καθώς η αναζήτηση αποδόσεων της αγοράς περιουσιακών στοιχείων εκτοπίζει τη λογική και τα υποκείμενα θεμελιώδη μεγέθη.

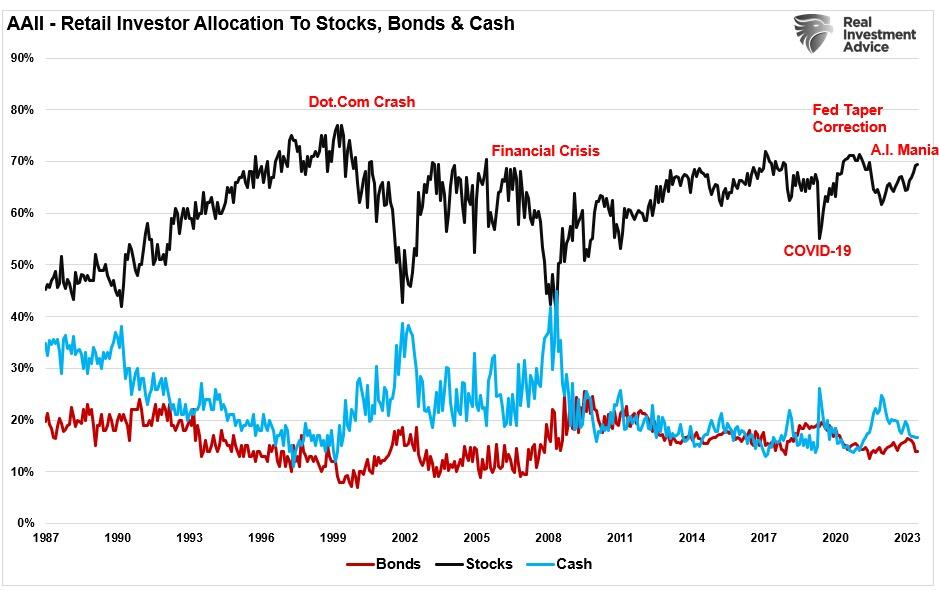

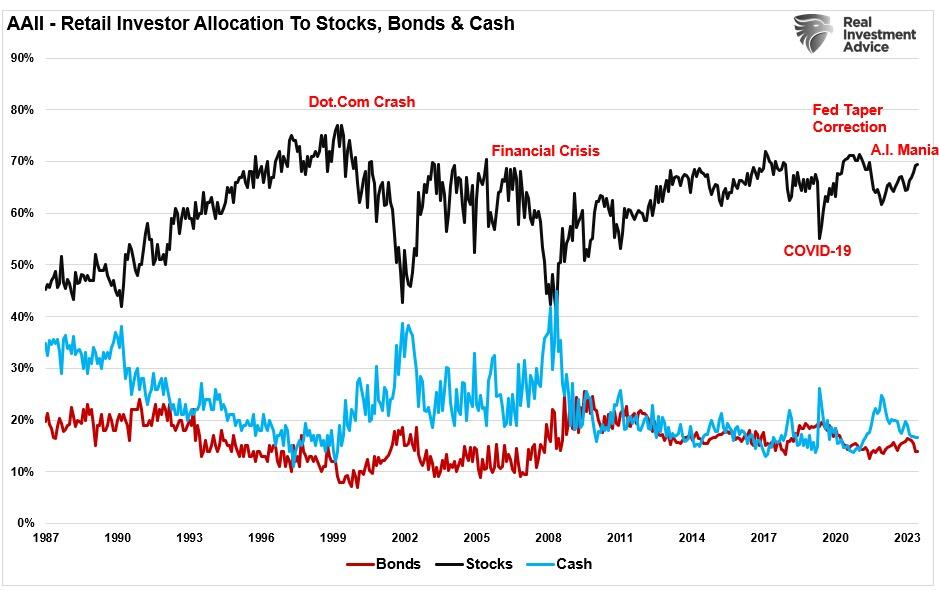

Τα μέτρα κατανομής της Αμερικανικής Ένωσης Μεμονωμένων Επενδυτών (AAII) προτείνουν το ίδιο, με τους επενδυτές να αυξάνουν την έκθεση σε μετοχές και να μειώνουν τα μετρητά.

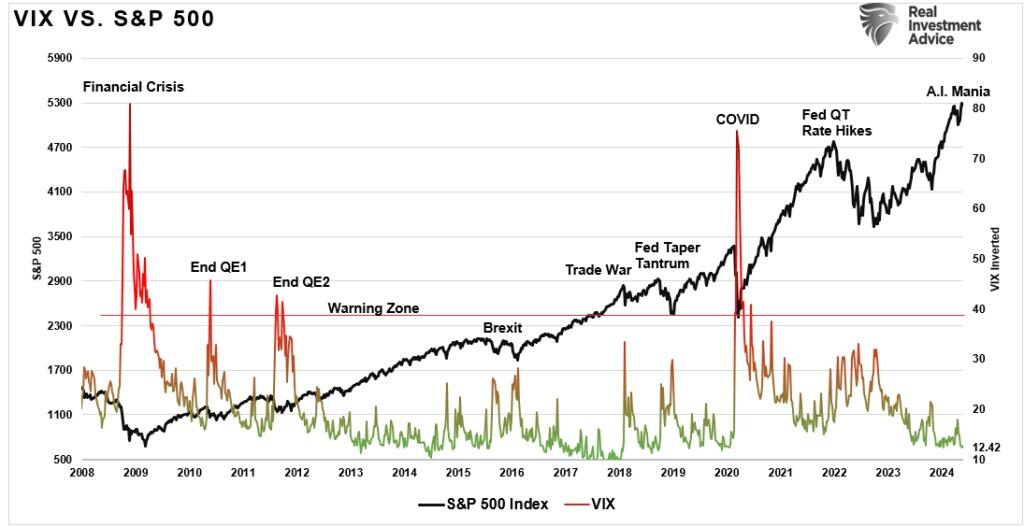

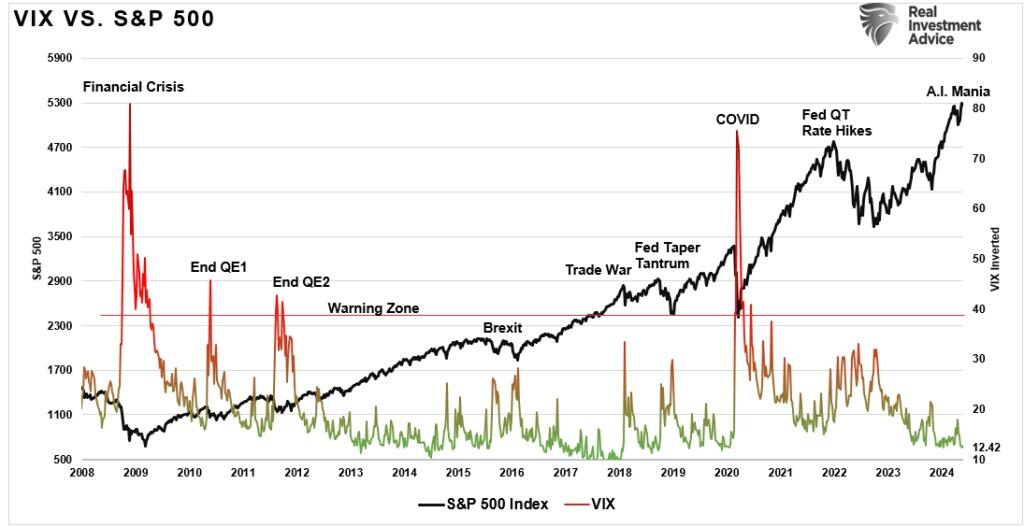

Επιπλέον, τα εξαιρετικά χαμηλά επίπεδα αστάθειας υποδηλώνουν υψηλό επίπεδο εφησυχασμού μεταξύ των επενδυτών.

Ιστορικά, τα χαμηλά επίπεδα αστάθειας της αγοράς τείνουν να αντιστρέφονται ξαφνικά.

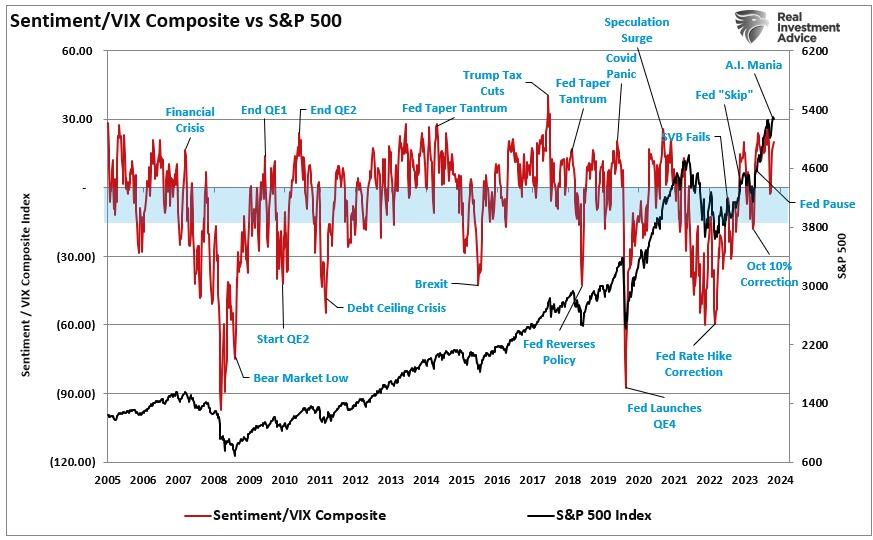

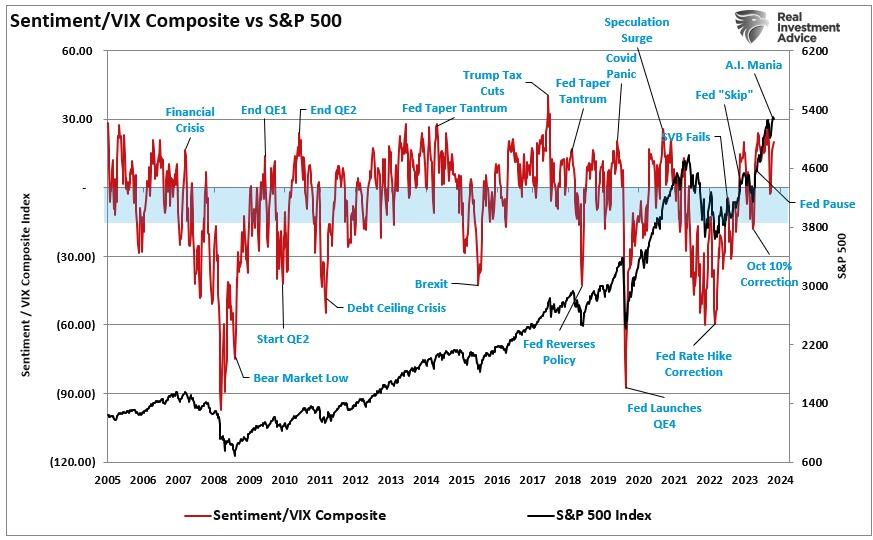

Ας υποθέσουμε ότι δημιουργούμε έναν σύνθετο δείκτη επενδυτικού κλίματος και αστάθειας (όταν το ένα είναι υψηλό, το άλλο είναι χαμηλό).

Στην περίπτωση αυτή, τα τρέχοντα επίπεδα ευθυγραμμίζονται με τις βραχυπρόθεσμες έως μεσοπρόθεσμες κορυφές και διορθώσεις της αγοράς.

Αυτό σημαίνει ότι η αγορά πρόκειται να καταρρεύσει;

Όχι. Ωστόσο, όπως σημείωσε ο Howard Marks:

«Μπορούμε να συμπεράνουμε πράγματα από τη συμπεριφορά των επενδυτών.

Η αγορά είναι πολύ επικίνδυνη, παρόλο που η κατεύθυνση προς την οποία θα κατευθυνθεί δεν μπορεί ποτέ να είναι γνωστή με βεβαιότητα.

Κατανοώντας τι συμβαίνει, συμπεραίνουμε τη θερμοκρασία της.

Πρέπει να θυμόμαστε να αγοράζουμε περισσότερα όταν η στάση απέναντι στην αγορά είναι ψυχρή και λιγότερα όταν θερμαίνεται.

Για παράδειγμα, το να συνάπτετε εγγενώς μη ασφαλείς συμφωνίες σε ποσότητα υποδηλώνει έλλειψη σκεπτικισμού».

Επί του παρόντος, δεν μπορούμε να αρνηθούμε πως το bullish αίσθημα αφθονεί.

Οι επενδυτές είναι πρόθυμοι να αναλάβουν ρίσκο, να πληρώσουν υπερβολικά για τις αποτιμήσεις και να εξορθολογίσουν τις ενέργειές τους.

Ιστορικά, αυτές οι ενέργειες αντικατοπτρίζουν τις κινήσεις της αγοράς, με τις προσδοκίες να υπερβαίνουν τις θεμελιώδεις πραγματικότητες.

Ωστόσο, αν και αυτό μπορεί πράγματι να ισχύει, δεν πρέπει ποτέ να ξεχνάμε τα λόγια του John Maynard Keynes:

«Οι αγορές παραμένουν παράλογες περισσότερο από όσο εσείς μπορείτε να παραμείνετε φερέγγυοι».

Διαχείριση κινδύνου

Το αν συμφωνείτε ότι οι τρέχουσες αποκλίσεις της αγοράς είναι σημαντικές είναι ως επί το πλείστον άσχετο.

Κάθε επενδυτής προσεγγίζει την επένδυση διαφορετικά.

Αφιερώνουμε χρόνο ερευνώντας τα τρέχοντα περιβάλλοντα της αγοράς για να μειώσουμε τον κίνδυνο να γράψουμε καταστροφικές απώλειες.

Μας εγγυάται κανείς ότι θα πετύχουμε σε αυτή την προσπάθεια; Όχι.

Ωστόσο, η κατανόηση των κινδύνων που αναλαμβάνουμε μας βοηθά να ποσοτικοποιήσουμε την καταστροφή κεφαλαίου που θα υποστούμε σε περίπτωση που κάτι πάει στραβά.

Η διαχείριση του κινδύνου είναι πολύ σημαντική εάν πλησιάζετε στη σύνταξη ή έχετε συνταξιοδοτηθεί.

Ο λόγος είναι ότι ο επενδυτικός σας ορίζοντας είναι μικρότερος από αυτόν των πολύ νεότερων.

Επομένως, δεν είστε σε θέση να ανακάμψετε από τις βραχυπρόθεσμες ανατιμολογήσεις της αγοράς.

Ωστόσο, υπάρχουν μερικά απλά βήματα που μπορείτε να ακολουθήσετε για να προετοιμαστείτε:

• Αποφύγετε τη «νοοτροπία της αγέλης».

• Κάντε την έρευνά σας και αποφύγετε την «προκατάληψη επιβεβαίωσης».

• Αναπτύξτε μια υγιή μακροπρόθεσμη επενδυτική στρατηγική που περιλαμβάνει πρωτόκολλα «διαχείρισης κινδύνου».

• Διαφοροποιήστε το μοντέλο κατανομής του χαρτοφυλακίου σας για να συμπεριλάβετε ασφαλέστερα περιουσιακά στοιχεία.

• Ελέγξτε την «απληστία» σας και αντισταθείτε στον πειρασμό να «πλουτίσετε γρήγορα» με κερδοσκοπικές επενδύσεις.

• Συνειδητοποιήστε ότι ο πληθωρισμός δεν διαρκεί για πάντα.

Όσο μεγαλύτερη είναι η απόκλιση από τον μέσο όρο, τόσο μεγαλύτερη είναι η τελική αναστροφή. Επενδύστε ανάλογα.

Η αύξηση των κερδοσκοπικών κινδύνων και της υπερβολικής μόχλευσης αφήνει την αγορά ευάλωτη σε σημαντική διόρθωση.

Δυστυχώς, το μόνο συστατικό που λείπει είναι ο καταλύτης που φέρνει τον «φόβο» σε μια υπερβολικά αυτάρεσκη αγορά.

Επί του παρόντος, οι επενδυτές πιστεύουν ότι «αυτή η φορά είναι διαφορετική».

Το «αυτή τη φορά» είναι διαφορετικό μόνο επειδή οι μεταβλητές είναι διαφορετικές. Οι μεταβλητές είναι πάντα διαφορετικές, αλλά τα αποτελέσματα είναι πάντα τα ίδια.

Όταν έρθει η τελική διόρθωση, τα μέσα ενημέρωσης θα σας πουν, «Κανείς δεν θα μπορούσε να το δει να έρχεται».

Φυσικά, η εκ των υστέρων γνώση δεν είναι πολύ χρήσιμη για την προστασία του κεφαλαίου σας.

www.bankingnews.gr

Σε σχόλιό του ο γνωστός επενδυτής Jeremy Grantham σχετικά με τις φούσκες της αγοράς είχε επισημάνει: «Όλες οι 2 σίγμα φούσκες στις ανεπτυγμένες χώρες έχουν επανέλθει στην τάση. Αλλά πριν το κάνουν, μια χούφτα συνέχισε να διογκώνεται και μετετράπη σε υπερφούσκα, με απόκλιση 3-σίγμα, ή μεγαλύτερη.

Ανάλογες φούσκες είχαν παρατηρηθεί στις ΗΠΑ το 1929 και το 2000, και στην Ιαπωνία το 1989.

Υπερφούσκα υπήρξε στην αγορά κατοικίας στις ΗΠΑ το 2006 και στην Ιαπωνία το 1989.

Και οι πέντε από αυτές υπερφούσκες έσκασαν προϊόντος του χρόνου, με τον μέσο όρο των επενδυτών να βιώνουν πόνο.

Σήμερα στις ΗΠΑ βιώνουμε τη μεγαλύτερη υπερφούσκα των τελευταίων εκατό ετών».

Αυτή τη στιγμή είναι η αγορά σε φούσκα; Μπορεί.

Το πρόβλημα είναι ότι οι φούσκες είναι εμφανείς και αναγνωρίζονται μόνο αφού σκάσουν.

Αυτό συμβαίνει επειδή, κατά τη φάση διόγκωσής τους, οι επενδυτές εκλογικεύουν το γιατί «αυτή τη φορά είναι διαφορετική».

Οι συνιστώσες κάθε φούσκας είναι τρεις:

1. Τιμή

2. Αποτιμήσεις

3. Ψυχολογία Επενδυτών

Βέβαια, δεδομένου ότι η οικονομική δραστηριότητα παράγει έσοδα και κέρδη, οι αποτιμήσεις δεν μπορούν επ' αόριστον να υπερβαίνουν τις θεμελιώδεις πραγματικότητες.

Είναι ενδιαφέρον ότι η διόρθωση του 2022 ξεκίνησε μια διαδικασία αναστροφής αυτής της απόκλισης.

Ωστόσο, από τότε η κερδοσκοπία έχει ωθήσει αυτή την απόκλιση κοντά στο προηγούμενο υψηλό της.

Όπως συμβαίνει πάντα, οι αποτιμήσεις είναι συνάρτηση της τιμής και των κερδών.

Ως εκ τούτου, οι αποκλίσεις στις τιμές από τη μακροπρόθεσμη εκθετική τάση ανάπτυξης έχουν πιάσει τις προηγούμενες κορυφές.

Δεν αποτελεί έκπληξη το γεγονός ότι, όταν η ορμή των τιμών αυξάνεται γρήγορα, οι επενδυτές εκλογικεύουν τα πράγματα, γιατί δικαιολογείται υπερπληρωμή για κέρδη.

Δυστυχώς, όπως φαίνεται, κάτι τέτοιο σπάνια λειτουργεί καλά.

Όπως δείχνει το γράφημα και δηλώνει ο ορισμός της φούσκας, «τα περιουσιακά στοιχεία συνήθως τυγχάνουν διαπραγμάτευσης σε τιμή που υπερβαίνει σημαντικά την εγγενή αξία ενός εκάστου περιουσιακού στοιχείου.

Με άλλα λόγια, η τιμή δεν ευθυγραμμίζεται με τα θεμελιώδη στοιχεία του».

Σημαντικό ρόλο, όπως προαναφέρθηκε, για τις υπερβολικές αποτιμήσεις και τις αποκλίσεις τιμών έχει η ψυχολογία των επενδυτών.

«Οι δείκτες αποτίμησης είναι ακριβώς αυτό, ένας δείκτης της τρέχουσας αποτίμησης.

Το πιο σημαντικό, όταν οι μετρήσεις αποτίμησης είναι υπερβολικές, είναι η ψυχολογία των επενδυτών και η εκδήλωση της θεωρίας του μεγαλύτερου ανόητου.

Όπως φαίνεται, υπάρχει υψηλή συσχέτιση μεταξύ του σύνθετου δείκτη καταναλωτικής εμπιστοσύνης μας και των αποτιμήσεων του S&P 500.

Αυτό που παρέχουν οι αποτιμήσεις είναι μια λογική εκτίμηση των μακροπρόθεσμων επενδυτικών αποδόσεων.

Είναι λογικό ότι, αν πληρώσετε υπερβολικά πολλά για μελλοντικές ταμειακές ροές, η προσδοκώμενη απόδοση θα είναι χαμηλή.

Λοιπόν, γιατί επαναλαμβάνουμε αυτό το θέμα;

Μια αισιόδοξη παρέα

Παρότι επαρκή στοιχεία υποδηλώνουν ότι οι ρυθμοί οικονομικής ανάπτυξης εξασθενούν, οι επενδυτές κυνηγούν συνεχώς τα περιουσιακά στοιχεία.

Για παράδειγμα, οι κατανομές των επενδυτών σε μετοχές αυξάνονται απότομα καθώς η αναζήτηση αποδόσεων της αγοράς περιουσιακών στοιχείων εκτοπίζει τη λογική και τα υποκείμενα θεμελιώδη μεγέθη.

Τα μέτρα κατανομής της Αμερικανικής Ένωσης Μεμονωμένων Επενδυτών (AAII) προτείνουν το ίδιο, με τους επενδυτές να αυξάνουν την έκθεση σε μετοχές και να μειώνουν τα μετρητά.

Επιπλέον, τα εξαιρετικά χαμηλά επίπεδα αστάθειας υποδηλώνουν υψηλό επίπεδο εφησυχασμού μεταξύ των επενδυτών.

Ιστορικά, τα χαμηλά επίπεδα αστάθειας της αγοράς τείνουν να αντιστρέφονται ξαφνικά.

Ας υποθέσουμε ότι δημιουργούμε έναν σύνθετο δείκτη επενδυτικού κλίματος και αστάθειας (όταν το ένα είναι υψηλό, το άλλο είναι χαμηλό).

Στην περίπτωση αυτή, τα τρέχοντα επίπεδα ευθυγραμμίζονται με τις βραχυπρόθεσμες έως μεσοπρόθεσμες κορυφές και διορθώσεις της αγοράς.

Αυτό σημαίνει ότι η αγορά πρόκειται να καταρρεύσει;

Όχι. Ωστόσο, όπως σημείωσε ο Howard Marks:

«Μπορούμε να συμπεράνουμε πράγματα από τη συμπεριφορά των επενδυτών.

Η αγορά είναι πολύ επικίνδυνη, παρόλο που η κατεύθυνση προς την οποία θα κατευθυνθεί δεν μπορεί ποτέ να είναι γνωστή με βεβαιότητα.

Κατανοώντας τι συμβαίνει, συμπεραίνουμε τη θερμοκρασία της.

Πρέπει να θυμόμαστε να αγοράζουμε περισσότερα όταν η στάση απέναντι στην αγορά είναι ψυχρή και λιγότερα όταν θερμαίνεται.

Για παράδειγμα, το να συνάπτετε εγγενώς μη ασφαλείς συμφωνίες σε ποσότητα υποδηλώνει έλλειψη σκεπτικισμού».

Επί του παρόντος, δεν μπορούμε να αρνηθούμε πως το bullish αίσθημα αφθονεί.

Οι επενδυτές είναι πρόθυμοι να αναλάβουν ρίσκο, να πληρώσουν υπερβολικά για τις αποτιμήσεις και να εξορθολογίσουν τις ενέργειές τους.

Ιστορικά, αυτές οι ενέργειες αντικατοπτρίζουν τις κινήσεις της αγοράς, με τις προσδοκίες να υπερβαίνουν τις θεμελιώδεις πραγματικότητες.

Ωστόσο, αν και αυτό μπορεί πράγματι να ισχύει, δεν πρέπει ποτέ να ξεχνάμε τα λόγια του John Maynard Keynes:

«Οι αγορές παραμένουν παράλογες περισσότερο από όσο εσείς μπορείτε να παραμείνετε φερέγγυοι».

Διαχείριση κινδύνου

Το αν συμφωνείτε ότι οι τρέχουσες αποκλίσεις της αγοράς είναι σημαντικές είναι ως επί το πλείστον άσχετο.

Κάθε επενδυτής προσεγγίζει την επένδυση διαφορετικά.

Αφιερώνουμε χρόνο ερευνώντας τα τρέχοντα περιβάλλοντα της αγοράς για να μειώσουμε τον κίνδυνο να γράψουμε καταστροφικές απώλειες.

Μας εγγυάται κανείς ότι θα πετύχουμε σε αυτή την προσπάθεια; Όχι.

Ωστόσο, η κατανόηση των κινδύνων που αναλαμβάνουμε μας βοηθά να ποσοτικοποιήσουμε την καταστροφή κεφαλαίου που θα υποστούμε σε περίπτωση που κάτι πάει στραβά.

Η διαχείριση του κινδύνου είναι πολύ σημαντική εάν πλησιάζετε στη σύνταξη ή έχετε συνταξιοδοτηθεί.

Ο λόγος είναι ότι ο επενδυτικός σας ορίζοντας είναι μικρότερος από αυτόν των πολύ νεότερων.

Επομένως, δεν είστε σε θέση να ανακάμψετε από τις βραχυπρόθεσμες ανατιμολογήσεις της αγοράς.

Ωστόσο, υπάρχουν μερικά απλά βήματα που μπορείτε να ακολουθήσετε για να προετοιμαστείτε:

• Αποφύγετε τη «νοοτροπία της αγέλης».

• Κάντε την έρευνά σας και αποφύγετε την «προκατάληψη επιβεβαίωσης».

• Αναπτύξτε μια υγιή μακροπρόθεσμη επενδυτική στρατηγική που περιλαμβάνει πρωτόκολλα «διαχείρισης κινδύνου».

• Διαφοροποιήστε το μοντέλο κατανομής του χαρτοφυλακίου σας για να συμπεριλάβετε ασφαλέστερα περιουσιακά στοιχεία.

• Ελέγξτε την «απληστία» σας και αντισταθείτε στον πειρασμό να «πλουτίσετε γρήγορα» με κερδοσκοπικές επενδύσεις.

• Συνειδητοποιήστε ότι ο πληθωρισμός δεν διαρκεί για πάντα.

Όσο μεγαλύτερη είναι η απόκλιση από τον μέσο όρο, τόσο μεγαλύτερη είναι η τελική αναστροφή. Επενδύστε ανάλογα.

Η αύξηση των κερδοσκοπικών κινδύνων και της υπερβολικής μόχλευσης αφήνει την αγορά ευάλωτη σε σημαντική διόρθωση.

Δυστυχώς, το μόνο συστατικό που λείπει είναι ο καταλύτης που φέρνει τον «φόβο» σε μια υπερβολικά αυτάρεσκη αγορά.

Επί του παρόντος, οι επενδυτές πιστεύουν ότι «αυτή η φορά είναι διαφορετική».

Το «αυτή τη φορά» είναι διαφορετικό μόνο επειδή οι μεταβλητές είναι διαφορετικές. Οι μεταβλητές είναι πάντα διαφορετικές, αλλά τα αποτελέσματα είναι πάντα τα ίδια.

Όταν έρθει η τελική διόρθωση, τα μέσα ενημέρωσης θα σας πουν, «Κανείς δεν θα μπορούσε να το δει να έρχεται».

Φυσικά, η εκ των υστέρων γνώση δεν είναι πολύ χρήσιμη για την προστασία του κεφαλαίου σας.

www.bankingnews.gr

Σχόλια αναγνωστών