«Η κατάσταση είναι παρόμοια με αυτή που είχε διαμορφωθεί το 1997, και όχι με το 1999» δήλωσε η UBS

Πολύς λόγος γίνεται τον τελευταίο καιρό μεταξύ οικονομολόγων και αναλυτών πως τα χρηματιστήρια είναι φούσκες.

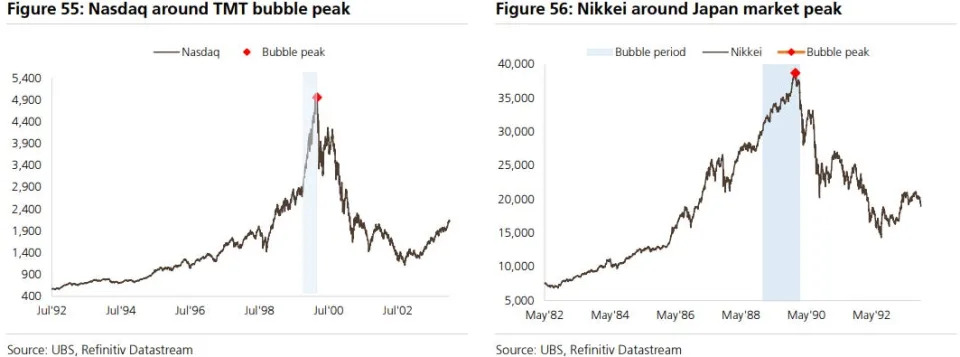

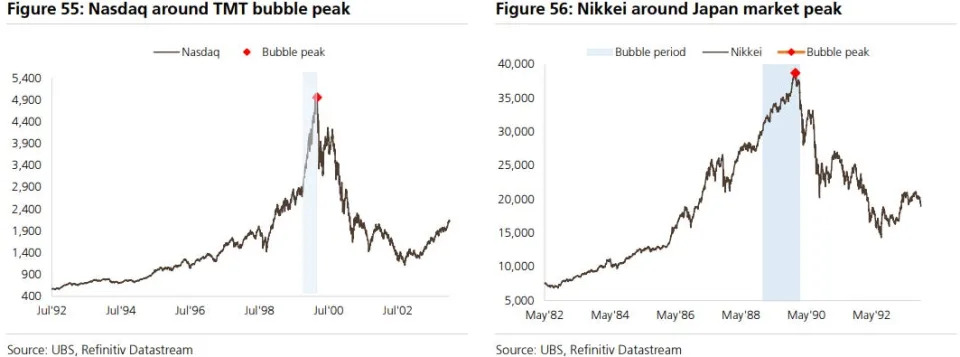

Υπενθυμίζεται πως μέχρι τα μέσα του 2023 οι αγορές διόρθωναν, ωστόσο, έκτοτε, με καταλύτη την έκρηξη της τεχνητής νοημοσύνης, οι τιμές των μετοχών ειδικά των τεχνολογικών εταιρειών γράφουν ιστορικά υψηλά.

Σε πρόσφατο ενημερωτικό σημείωμα της UBS, ο επικεφαλής αναλυτής της UBS Andrew Garthwaite περιέγραψε τα 8 προειδοποιητικά σημάδια που δείχνουν πως οι επενδυτές κινούνται σε περιβάλλον φούσκας – και μάλιστα έξι από αυτά αναβοσβήνουν.

«Η κατάσταση είναι παρόμοια με αυτή που είχε διαμορφωθεί το 1997, και όχι με το 1999» δήλωσε ο Garthwaite.

Αυτό είναι σημαντικό γιατί οι φούσκες, μόλις σκάσουν, συχνά οδηγούν σε πτώσεις έως 80%.

«Επενδύουμε για τη θέση της φούσκας μόνο εάν βρισκόμαστε στο 1997 και όχι στο 1999 (που νομίζουμε ότι είμαστε)» δήλωσε ο Garthwaite, σημειώνοντας τα οκτώ προειδοποιητικά σημάδια.

1) «Οι φούσκες τείνουν να εμφανίζονται όταν οι αποδόσεις των μετοχών αυξάνονται σε σημεία τέτοια που δεν συνάδουν με τις αποδόσεις των ομολόγων.

Έτσι οι επενδυτές προεκτείνουν τις ιστορικές αποδόσεις για να προβλέψουν τις μελλοντικές αποδόσεις - όταν στην πραγματικότητα οι μελλοντικές αποδόσεις, όπως φαίνεται από το ERP, είναι σημαντικά χαμηλότερες από τις νόρμες τους» δήλωσε ο Garthwaite.

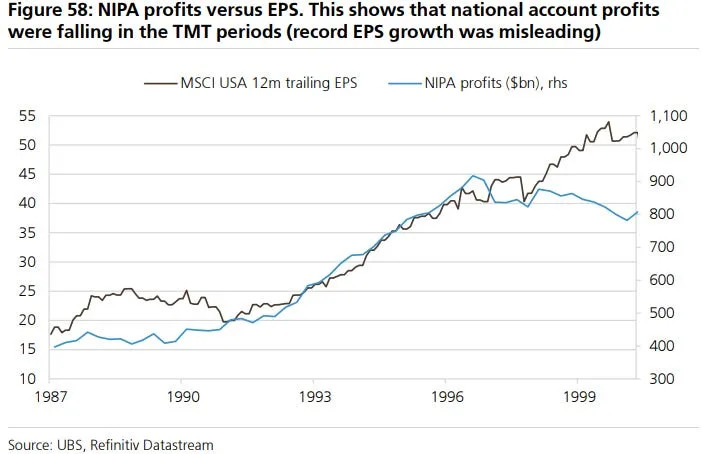

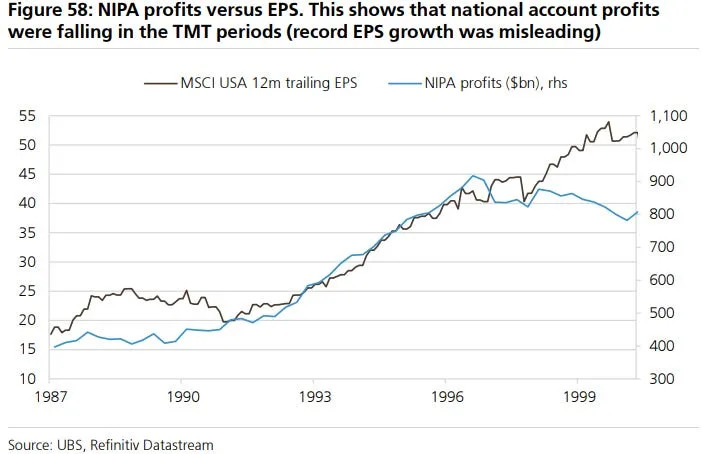

2) Παρότι τα κέρδη των εταιρειών που είναι εισηγμένες στον S&P 500 σημείωσαν άνθηση το περασμένο έτος, υπάρχει ένα άλλος δείκτης που θα πρέπει να παρακολουθείται από τους επενδυτές.

Τα κέρδη NIPA μετρούν την κερδοφορία όλων των εταιρειών, συμπεριλαμβανομένων των μη εισηγμένων, και όταν αυτά διαφέρουν από τα κέρδη των εταιρειών που είναι εισηγμένες στο χρηματιστήριο, οι επενδυτές θα πρέπει να προσέχουν πολύ.

«Μπορούμε να το δούμε αυτό αν κοιτάξουμε την περίοδο TMT (φούσκα Dot-com) όταν τα κέρδη της NIPA μειώθηκαν ενώ τα κέρδη των χρηματιστηρίων αυξήθηκαν.

Το ίδιο ίσχυε και στην Ιαπωνία στα τέλη της δεκαετίας του 1980» δήλωσε ο Garthwaite.

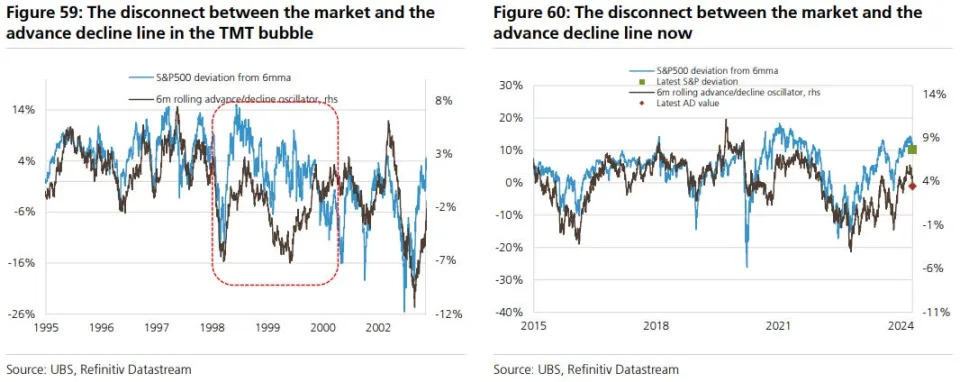

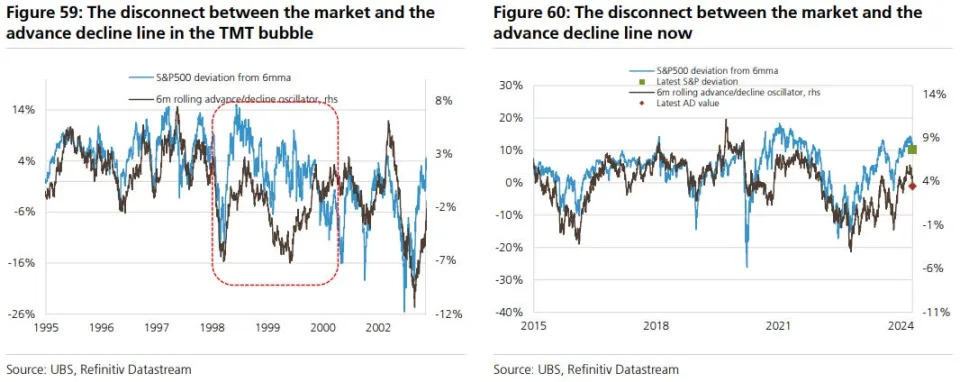

3) Όταν το χρηματιστήριο είναι συγκεντρωμένο σε μια χούφτα εταιρειών που οδηγούν το μεγαλύτερο μέρος των κερδών, αυτό είναι ένα σημάδι ότι το εύρος είναι αδύναμο.

Η συγκέντρωση ρεκόρ στις μετοχές τεχνολογικών μετοχών υψηλής κεφαλαιοποίησης σημαίνει πως η διάμεση μετοχή αποτυγχάνει να αποφέρει ισχυρές αποδόσεις.

«Μπορούμε να το δούμε αυτό ιδιαίτερα αν δούμε τη γραμμή προόδου σε πτώση έναντι του S&P 500 κατά την περίοδο TMT» είπε ο Garthwaite.

4) Χρειάζεται ένα κενό 25 ετών από την προηγούμενη φούσκα: «Αυτό δίνει τη δυνατότητα σε ένα ολόκληρο σύνολο επενδυτών να πιστεύουν ότι «είναι διαφορετικά αυτή τη φορά» και να αναπτύξουν θεωρίες ότι οι μετοχές θα πρέπει να είναι σε διαρθρωτικά χαμηλότερο ERP», είπε ο Garthwaite.

5) Κενό 25 ετών από την προηγούμενη φούσκα: «Αυτή το αφήγημα περιστρέφεται γύρω από την τεχνολογία.

Τον 19ο αιώνα υπήρχε μια φούσκα που σχετιζόταν με τους σιδηρόδρομους και τον 20ό αιώνα, πριν από το 1929, υπήρχε μια φούσκα που συνδέθηκε με τη μαζική παραγωγή αυτοκινήτων, την ηλεκτροκίνηση των πόλεων και του ραδιοφώνου» είπε ο Garthwaite.

6) Η λιανική αρχίζει να συμμετέχει επιθετικά: Όταν οι μικροεπενδυτές αγοράζουν επιθετικά στο χρηματιστήριο, αυτό επιτρέπει στο ασφάλιστρο του κινδύνου να πέσει σε πολύ χαμηλά επίπεδα, οδηγώντας σε υψηλές αποτιμήσεις.

«Υπάρχουν ενδείξεις για αυτό, όπως ο δείκτης ταύρων/αρκούδων των μεμονωμένων επενδυτών, που είναι είναι πολύ υψηλός σε σχέση με τον κανόνα της» δήλωσε ο Garthwaite.

7) Η νομισματική πολιτική είναι πολύ χαλαρή (Δεν αναβοσβήνει ακόμη): Προηγούμενες φούσκες εμφανίστηκαν όταν τα πραγματικά επιτόκια αφέθηκαν να μειωθούν σε μεγάλο βαθμό.

Αυτό δεν έχει συμβεί ακόμη, καθώς η Federal Reserve δεν τα έχει ακόμη μειώσει.

«Οι τρέχουσες νομισματικές συνθήκες φαίνονται ασυνήθιστα στενές σε σχέση με το παραγωγικό κενό» είπε ο Garthwaite.

8) Εκτεταμένη περίοδος περιορισμένων μειώσεων (Δεν αναβοσβήνει): Οι προηγούμενες χρηματιστηριακές φούσκες είδαν μια πολυετή περίοδο περιορισμένων πωλήσεων κάτω του 20%.

Με τον S&P 500 να βιώνει μια οδυνηρή bear market το 2022 και να υποχωρεί πάνω από 25% στα χαμηλά του, μάλλον πρέπει να διανυθεί πολύς δρόμος μέχρι να εκπληρωθεί αυτή η προϋπόθεση.

www.bankingnews.gr

Υπενθυμίζεται πως μέχρι τα μέσα του 2023 οι αγορές διόρθωναν, ωστόσο, έκτοτε, με καταλύτη την έκρηξη της τεχνητής νοημοσύνης, οι τιμές των μετοχών ειδικά των τεχνολογικών εταιρειών γράφουν ιστορικά υψηλά.

Σε πρόσφατο ενημερωτικό σημείωμα της UBS, ο επικεφαλής αναλυτής της UBS Andrew Garthwaite περιέγραψε τα 8 προειδοποιητικά σημάδια που δείχνουν πως οι επενδυτές κινούνται σε περιβάλλον φούσκας – και μάλιστα έξι από αυτά αναβοσβήνουν.

«Η κατάσταση είναι παρόμοια με αυτή που είχε διαμορφωθεί το 1997, και όχι με το 1999» δήλωσε ο Garthwaite.

Αυτό είναι σημαντικό γιατί οι φούσκες, μόλις σκάσουν, συχνά οδηγούν σε πτώσεις έως 80%.

«Επενδύουμε για τη θέση της φούσκας μόνο εάν βρισκόμαστε στο 1997 και όχι στο 1999 (που νομίζουμε ότι είμαστε)» δήλωσε ο Garthwaite, σημειώνοντας τα οκτώ προειδοποιητικά σημάδια.

1) «Οι φούσκες τείνουν να εμφανίζονται όταν οι αποδόσεις των μετοχών αυξάνονται σε σημεία τέτοια που δεν συνάδουν με τις αποδόσεις των ομολόγων.

Έτσι οι επενδυτές προεκτείνουν τις ιστορικές αποδόσεις για να προβλέψουν τις μελλοντικές αποδόσεις - όταν στην πραγματικότητα οι μελλοντικές αποδόσεις, όπως φαίνεται από το ERP, είναι σημαντικά χαμηλότερες από τις νόρμες τους» δήλωσε ο Garthwaite.

2) Παρότι τα κέρδη των εταιρειών που είναι εισηγμένες στον S&P 500 σημείωσαν άνθηση το περασμένο έτος, υπάρχει ένα άλλος δείκτης που θα πρέπει να παρακολουθείται από τους επενδυτές.

Τα κέρδη NIPA μετρούν την κερδοφορία όλων των εταιρειών, συμπεριλαμβανομένων των μη εισηγμένων, και όταν αυτά διαφέρουν από τα κέρδη των εταιρειών που είναι εισηγμένες στο χρηματιστήριο, οι επενδυτές θα πρέπει να προσέχουν πολύ.

«Μπορούμε να το δούμε αυτό αν κοιτάξουμε την περίοδο TMT (φούσκα Dot-com) όταν τα κέρδη της NIPA μειώθηκαν ενώ τα κέρδη των χρηματιστηρίων αυξήθηκαν.

Το ίδιο ίσχυε και στην Ιαπωνία στα τέλη της δεκαετίας του 1980» δήλωσε ο Garthwaite.

3) Όταν το χρηματιστήριο είναι συγκεντρωμένο σε μια χούφτα εταιρειών που οδηγούν το μεγαλύτερο μέρος των κερδών, αυτό είναι ένα σημάδι ότι το εύρος είναι αδύναμο.

Η συγκέντρωση ρεκόρ στις μετοχές τεχνολογικών μετοχών υψηλής κεφαλαιοποίησης σημαίνει πως η διάμεση μετοχή αποτυγχάνει να αποφέρει ισχυρές αποδόσεις.

«Μπορούμε να το δούμε αυτό ιδιαίτερα αν δούμε τη γραμμή προόδου σε πτώση έναντι του S&P 500 κατά την περίοδο TMT» είπε ο Garthwaite.

4) Χρειάζεται ένα κενό 25 ετών από την προηγούμενη φούσκα: «Αυτό δίνει τη δυνατότητα σε ένα ολόκληρο σύνολο επενδυτών να πιστεύουν ότι «είναι διαφορετικά αυτή τη φορά» και να αναπτύξουν θεωρίες ότι οι μετοχές θα πρέπει να είναι σε διαρθρωτικά χαμηλότερο ERP», είπε ο Garthwaite.

5) Κενό 25 ετών από την προηγούμενη φούσκα: «Αυτή το αφήγημα περιστρέφεται γύρω από την τεχνολογία.

Τον 19ο αιώνα υπήρχε μια φούσκα που σχετιζόταν με τους σιδηρόδρομους και τον 20ό αιώνα, πριν από το 1929, υπήρχε μια φούσκα που συνδέθηκε με τη μαζική παραγωγή αυτοκινήτων, την ηλεκτροκίνηση των πόλεων και του ραδιοφώνου» είπε ο Garthwaite.

6) Η λιανική αρχίζει να συμμετέχει επιθετικά: Όταν οι μικροεπενδυτές αγοράζουν επιθετικά στο χρηματιστήριο, αυτό επιτρέπει στο ασφάλιστρο του κινδύνου να πέσει σε πολύ χαμηλά επίπεδα, οδηγώντας σε υψηλές αποτιμήσεις.

«Υπάρχουν ενδείξεις για αυτό, όπως ο δείκτης ταύρων/αρκούδων των μεμονωμένων επενδυτών, που είναι είναι πολύ υψηλός σε σχέση με τον κανόνα της» δήλωσε ο Garthwaite.

7) Η νομισματική πολιτική είναι πολύ χαλαρή (Δεν αναβοσβήνει ακόμη): Προηγούμενες φούσκες εμφανίστηκαν όταν τα πραγματικά επιτόκια αφέθηκαν να μειωθούν σε μεγάλο βαθμό.

Αυτό δεν έχει συμβεί ακόμη, καθώς η Federal Reserve δεν τα έχει ακόμη μειώσει.

«Οι τρέχουσες νομισματικές συνθήκες φαίνονται ασυνήθιστα στενές σε σχέση με το παραγωγικό κενό» είπε ο Garthwaite.

8) Εκτεταμένη περίοδος περιορισμένων μειώσεων (Δεν αναβοσβήνει): Οι προηγούμενες χρηματιστηριακές φούσκες είδαν μια πολυετή περίοδο περιορισμένων πωλήσεων κάτω του 20%.

Με τον S&P 500 να βιώνει μια οδυνηρή bear market το 2022 και να υποχωρεί πάνω από 25% στα χαμηλά του, μάλλον πρέπει να διανυθεί πολύς δρόμος μέχρι να εκπληρωθεί αυτή η προϋπόθεση.

www.bankingnews.gr

Σχόλια αναγνωστών