Ανατροπές στο παγκόσμιο χρηματοπιστωτικό σύστημα

Στη μέση μιας κατά τα άλλα τυπικής ακρόασης στο Κογκρέσο στις 9 Ιουλίου, η υπουργός Οικονομικών των ΗΠΑ Janet Yellen πραγματοποίησε μια εξαιρετική παραδοχή: Η αποδολαριοποίηση είναι πλέον ο μεγαλύτερος φόβος της

Αν και μπορεί να ακούγεται προφανές, είναι μια παράδοξη στροφή για την... τσαρίνα της οικονομίας των ΗΠΑ που αρνιόταν εδώ και καιρό ότι το δολάριο κινδυνεύει να χάσει το καθεστώς του ως κυρίαρχου αποθεματικού νομίσματος λόγω κυρώσεων ή άλλων σφαλμάτων πολιτικής.

Τον Μάρτιο του 2022, για παράδειγμα, η Yellen είχε δηλώσει «Δεν νομίζω ότι το δολάριο έχει σοβαρό ανταγωνισμό και δεν είναι πιθανό να έχει για μεγάλο χρονικό διάστημα».

Η πρώην πρόεδρος της Federal Reserve σημείωσε ότι «όταν σκέφτεστε τι καθιστά το δολάριο το μεγαλύτερο αποθεματικό νόμισμα, είναι ότι έχουμε τις βαθύτερες και πιο ρευστοποιήσιμες κεφαλαιαγορές από οποιαδήποτε άλλη χώρα.

Οι τίτλοι του Δημοσίου είναι ασφαλείς και παρουσιάζουν εξωτερική δυνατότητα ρευστοποίησης.

Έχουμε ένα εύρυθμο οικονομικό και χρηματοπιστωτικό σύστημα και το κράτος δικαίου λειτουργεί.

Πραγματικά δεν υπάρχει άλλο νόμισμα που να μπορεί να το ανταγωνιστεί ως αποθεματικό νόμισμα».

Τι διαφορά υπάρχει σε δύο χρόνια.

Οι φόβοι για ένα δολάριο που έχει γίνει γεωπολιτικό «όπλο» κάνουν τον Παγκόσμιο Νότο να ενώνει τις δυνάμεις τους με ταχύτητα αι αποφασιστικότητα μια εναλλακτική.

Δύο στοιχεία της αμερικανικής οικονομίας επιταχύνουν την εν λόγω δυναμική σε πραγματικό χρόνο.

Το ένα είναι το αμερικανικό δημόσιο χρέος που κινείται προς τα 35 τρισεκατομμύρια δολάρια.

Το άλλο είναι τα εξαιρετικά χαρακτηριστικά της πολιτικής αντιπαράθεσης που δεν έχουν δει ποτέ οι παγκόσμιοι επενδυτές.

Ήδη, ο Donald Trump εξαγγέλλει δασμούς 60% σε όλα τα κινεζικά προϊόντα, τουλάχιστον.

Ο πρώην πρόεδρος των ΗΠΑ απειλεί να επιβάλει φόρο 100% για όλα τα αυτοκίνητα που εισέρχονται στις ΗΠΑ.

Αυτό έχει ως αποτέλεσμα ο Λευκός Οίκος του Joe Biden να προσπαθεί να ξεπεράσει τον Τrump στo δικό του εμπορικό πόλεμο με την Κίνα.

Προσθέστε την αβεβαιότητα σχετικά με το εάν ο Biden θα είναι καν ο υποψήφιος του Δημοκρατικού Κόμματος καθώς πολλά επιφανή στελέχη του του λένε «παραιτήσου Joe»

Τα ερωτήματα αφθονούν σχετικά με τη γνωστική επάρκεια του προέδρου μετά την καταστροφική συζήτηση της 27ης Ιουνίου εναντίον του Trump.

Καθώς οι πιθανότητες για προεδρία Trump 2.0 στον Λευκό Οίκο αυξάνονται, η Ασία –αν και ανησυχεί ότι ο Trump μπορεί να ξαναδουλέψει ορισμένες αμφιλεγόμενες πολιτικές από το σχεδιασμό για την περίοδο 2017-2021 έρχεται ξαφνικά αντιμέτωπη με το σχέδιο παιχνιδιού «Project 2025».

To Project 2025 και ο πολιτικός κίνδυνος

Στο σχέδιο 900 σελίδων Project 2025 που διαμορφώθηκε από το Heritage Foundation περιλαμβάνεται η συζήτηση για την κατάργηση της Federal Reserve και την επιστροφή σε ένα νόμισμα που υποστηρίζεται από χρυσό.

Ο Trump στο παρελθόν άφησε να εννοηθεί ότι εξετάζει να κηρύξει μη εξυπηρετήσιμο το αμερικανικό χρέος, να αποδυναμώσει το δολάριο και συμμαχίες που απασχολούν αμερικανικά στρατεύματα – όπως η Ιαπωνία και η Νότια Κορέα – και να ζητήσει οικονομικά ανταλλάγματα για την παροχή αυτής της προστασίας.

Ακόμα κι αν χάσει τις εκλογές της 5ης Νοεμβρίου, ο Trump είναι σχεδόν βέβαιο ότι θα αμφισβητήσει το αποτέλεσμα των εκλογών - καθώς δεν θα υπάρχει ‘’καθαρή’’ λύση.

Ήδη, ο πρώην πρόεδρος και οι κορυφαίοι συνεργάτες του αρνούνται να δεσμευτούν ότι θα αποδεχτούν μια ήττα, διασφαλίζοντας ουσιαστικά μια άλλη εξέγερση στο Καπιτώλιο παρόμοια με τις 6 Ιανουαρίου 2021 και υπονοώντας ότι ο πολιτικός κίνδυνος για την χώρα θα είναι αυξανόμενος.

Αξίζει να θυμηθούμε ότι η πολιτική πόλωση πίσω από αυτή την εξέγερση συνέβαλε στην ανάκληση του καθεστώτος ΑΑΑ της Ουάσιγκτον από την Fitch Ratings τον Αύγουστο του 2023.

Έκτοτε, η Moody's Investors Service, ο μοναδικός οίκος αξιολόγησης που δίνει ΑΑΑ στην αμερικανική οικονομία, έχει επισημάνει τις σοβαρές αντιπαραθέσεις για τη χρηματοδότηση της κυβέρνησης και την αύξηση του νόμιμου ανώτατου ορίου χρέους ως απειλές για τις προοπτικές της οικονομίας των ΗΠΑ.

Οι επιπτώσεις από μια πιθανή υποβάθμιση του Moody's ανησυχούν ιδιατερα τους επενδυτές.

Στην Ασία υπάρχουν τα μεγαλύτερα αποθέματα αμερικανικών ομολόγων - περίπου 3 τρισεκατομμύρια δολάρια ΗΠΑ

Η Ιαπωνία έχει τα περισσότερα με 1,2 τρισεκατομμύρια δολάρια.

Η Κίνα είναι δεύτερη με 770 δισεκατομμύρια δολάρια.

Ωστόσο, η θητεία της Yellen θα μπορούσε να θυμηθεί ως εκείνη κατά την οποία η δυναμική μετατοπίστηκε πραγματικά έναντι του δολαρίου.

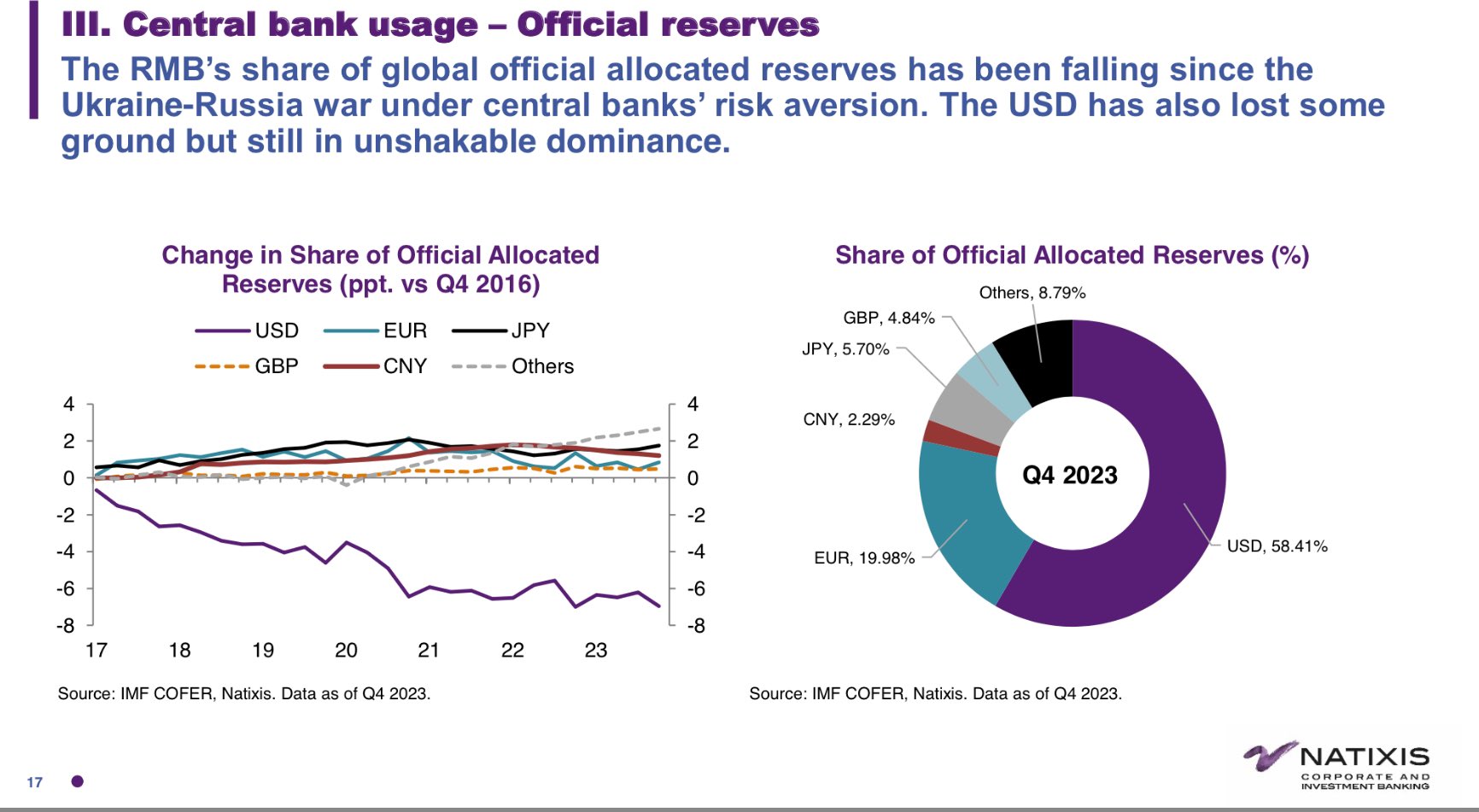

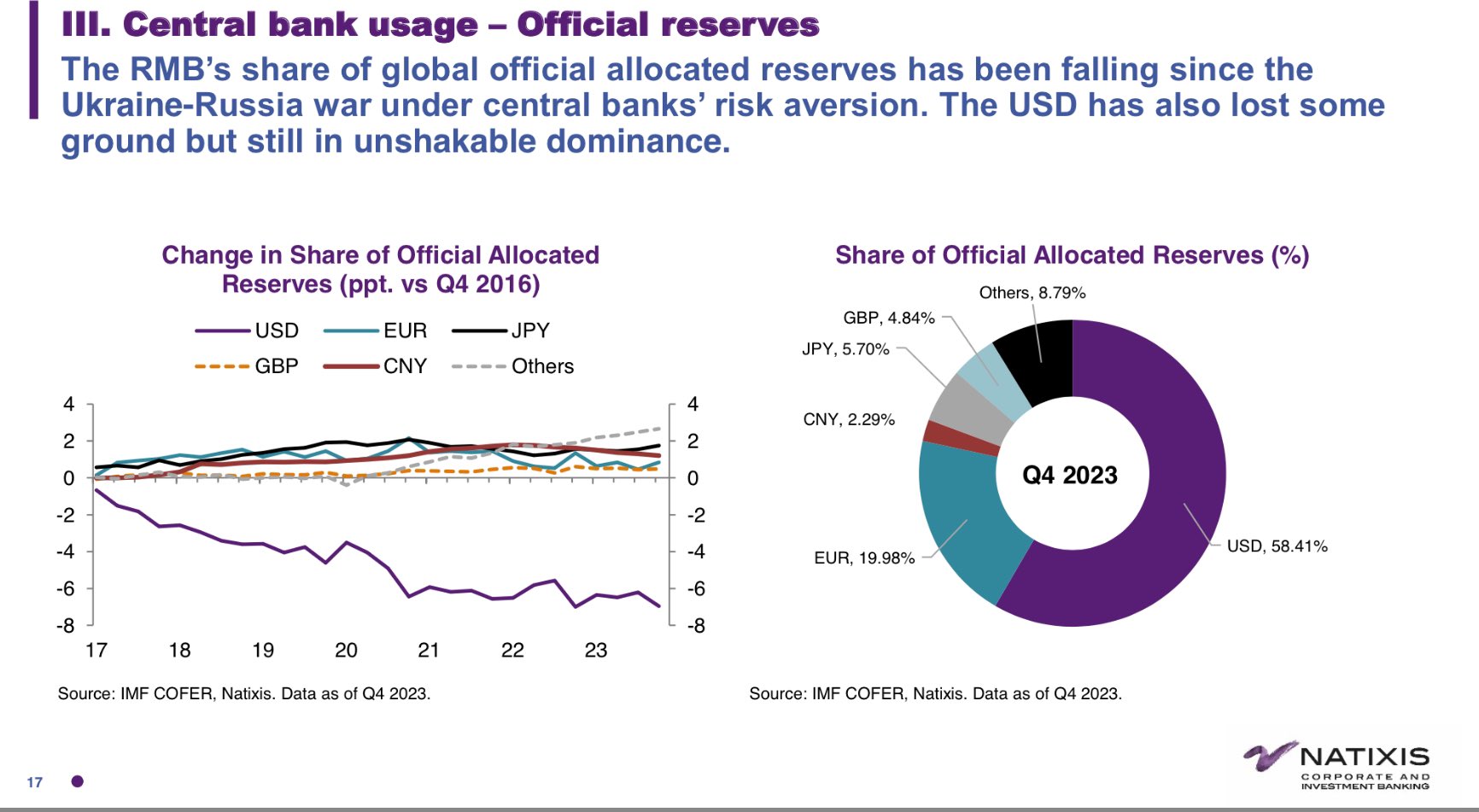

Ήταν σαφές μέχρι το 2022 και το 2023, υποστηρίζει ο οικονομολόγος Stephen

Jen, Διευθύνων Σύμβουλος της Eurizon SLJ Capital, ότι η απώλεια μεριδίου αγοράς του δολαρίου επιταχύνθηκε.

Ήταν πέρυσι όταν το μερίδο του δολαρίου επί των συνολικών παγκόσμιων συνλλαγματικών αποθεματικών μειώθηκε στο 58% από 73% το 2001 - όταν ήταν, σύμφωνα με τα λόγια του Jen, ένα «αναμφισβήτητο ηγεμονικό αποθεματικό».

«Το δολάριο υπέστη μια εκπληκτική συρρίκνωση το 2022 στο μερίδιο αγοράς του ως αποθεματικό νόμισμα, πιθανώς λόγω της πολεμικής χρήσης κυρώσεων» από την αμερικανική κυβέρνηση, υποστηρίζει η Jen.

«Οι επιθετικές ενέργειες που ανέλαβαν οι ΗΠΑ και οι σύμμαχοί τους κατά της Ρωσίας τρόμαξαν μεγάλες χώρες που διατηρούν αποθεματικά» – δηλαδή το μεγαλύτερο μέρος των αναδυόμενων οικονομιών του Παγκόσμιου Νότου.

Ο παγκόσμιος Νότος

Αν και δολάριο εξακολουθεί να βασιλεύει, υποστηρίζει η Jen, η συνεχιζόμενη κυριαρχία του «δεν είναι προκαθορισμένη» εν μέσω προσπαθειών μεταξύ των BRICS - Βραζιλία, Ρωσία, Ινδία, Κίνα, Νότια Αφρική - και αλλού, συμπεριλαμβανομένης της Νοτιοανατολικής Ασίας, να εκθρονίσουν το αμερικανικό νόμισμα.

«Η επικρατούσα άποψη του ότι το δολάριο διατηρεί την ισχύ του ως αποθεματικό νόμισμα φαίνεται πολύ αβλαβής και εφησυχαστική», υποστηρίζει η Jen. «Αυτό που πρέπει να εκτιμηθεί από τους επενδυτές είναι ότι, ενώ ο Παγκόσμιος Νότος δεν είναι σε θέση να αποφύγει εντελώς τη χρήση του δολαρίου, μεγάλο μέρος του έχει ήδη γίνει απρόθυμο να το κάνει».

Η διεθνοποίηση του γιουάν αποτελεί κορυφαία προτεραιότητα της περιόδου του Κινέζου ηγέτη Xi Jinping στην εξουσία από το 2012.

Υπάρχουν σημαντικές πιθανότητες ότι ο παγκόσμιος ρόλος του γιουάν θα αυξηθεί εκθετικά καθώς η Κίνα εκσυγχρονίζει την οικονομία της.

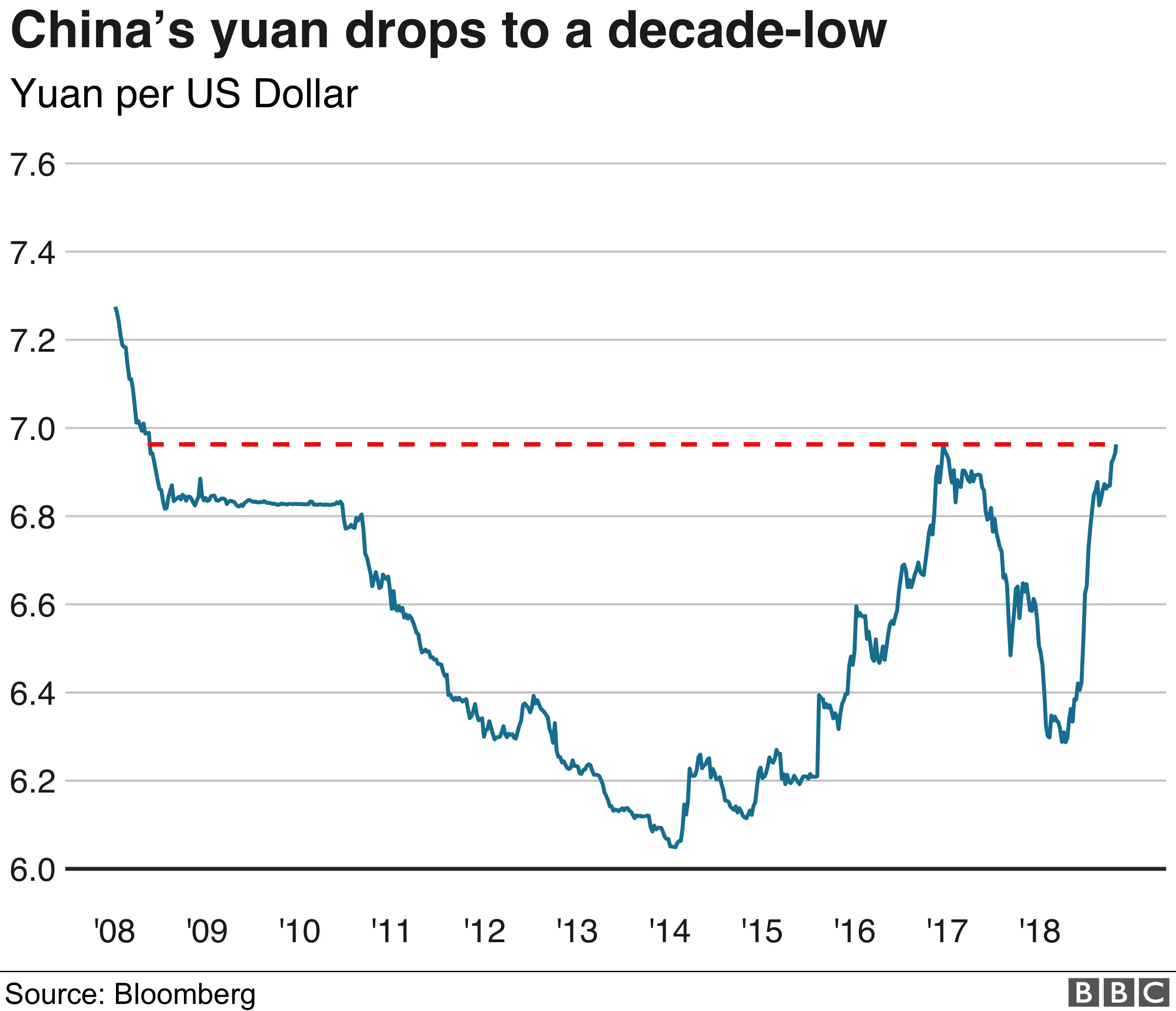

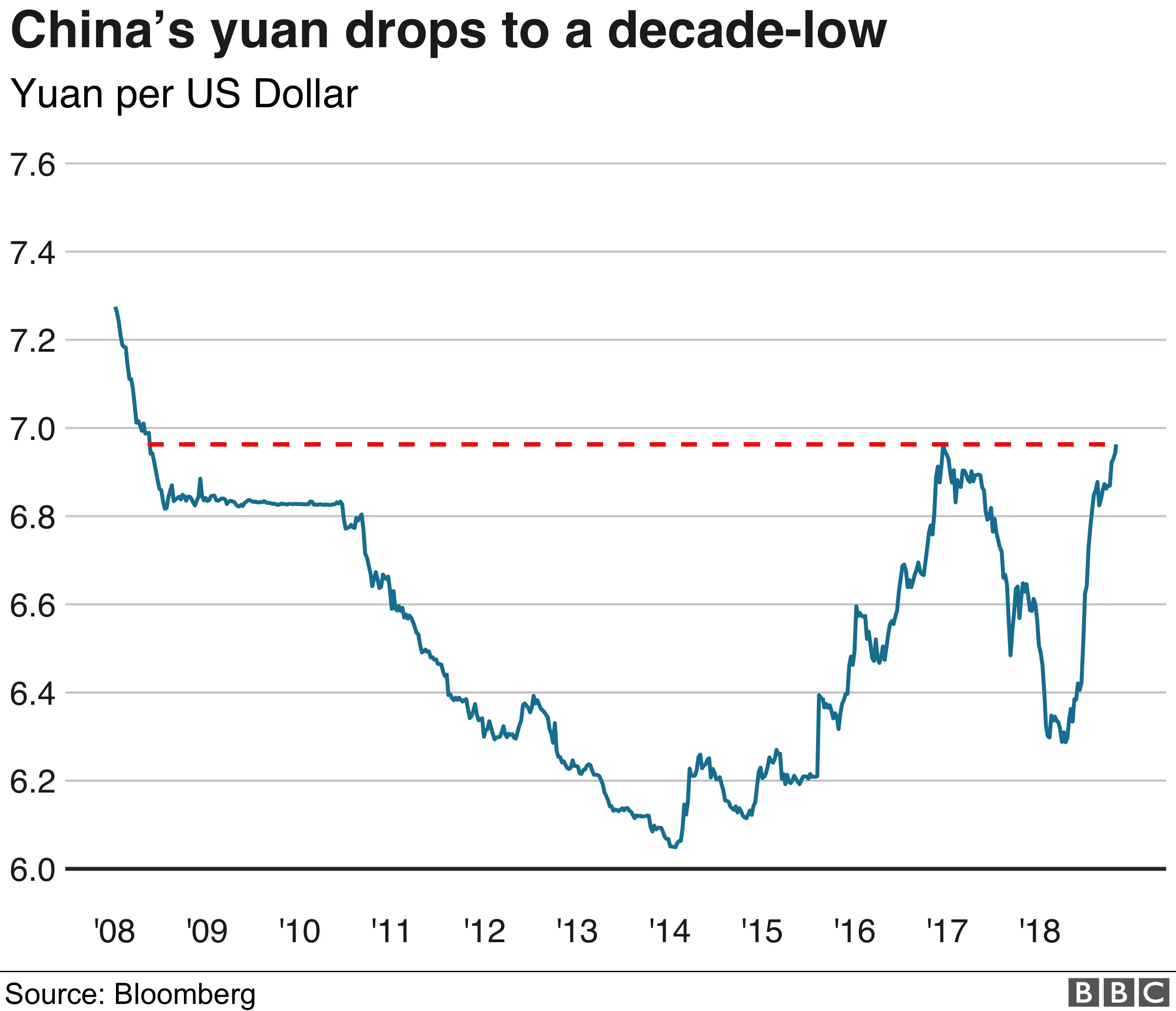

Ωστόσο, η απροθυμία του Πεκίνου να επιτρέψει την πλήρη μετατρεψιμότητα περιορίζει τη χρησιμότητα του γιουάν.

Το ίδιο ισχύει και για τις αμφιβολίες σχετικά με τον έλεγχο από την κινεζική κυβέρνηση της ισοτιμίας του γιουάν, υποδηλώνοντας ότι η προσπάθεια αποδολαριοποίησης του Xi λειτουργεί καλύτερα στο εξωτερικό - όσον αφορά το εμπόριο και την επίσημη βοήθεια - παρά στο εσωτερικό.

Μια απάντηση είναι ο Xi και ο πρωθυπουργός Li Qiang να επιταχύνουν τις μεταρρυθμίσεις για τον τομέα των ακινήτων, τα οικονομικά της τοπικής αυτοδιοίκησης, την ανάπτυξη των κεφαλαιαγορών και την αναπροσανατολισμό των κινητήρων οικονομικής ανάπτυξης από τις εξαγωγές στις υπηρεσίες και την καινοτομία.

Επίσης, το Πεκίνο πρέπει να κάνει το γιουάν πλήρως μετατρέψιμο για να αυξήσει την εμπιστοσύνη του διεθνούς επενδυτικού κοινού.

Το στοίχημα για το γιουάν

Το πρόβλημα, λέει η Alexandra Prokopenko, ανώτερος συνεργάτης στο Carnegie Russia Eurasia Center, παραμένει ότι «θεωρείται ότι το γιουάν δεν μπορεί να γίνει πλήρες αποθεματικό νόμισμα λόγω των υφιστάμενων περιορισμών στην κίνηση κεφαλαίων στην Κίνα».

Αν και η αυξανόμενη χρήση γιουάν από τη Ρωσία και άλλες μεγάλες οικονομίες «βοηθά τις κινεζικές αρχές να το μετατρέψουν σε διεθνές αποθεματικό νόμισμα», σημειώνει ο Prokopenko, οι διαρθρωτικοί περιορισμοί σημαίνουν ότι «δεν είναι ακόμη αξιόπιστο υποκατάσταση» για το δολάριο.

Ωστόσο, το παιχνίδι «γιουανοποίησης» του Xi κερδίζει έδαφος.

Τον Μάρτιο, το γιουάν έφτασε στο υψηλό ρεκόρ του 47% των παγκόσμιων πληρωμών ανά αξία αγαθού.

Από το 2023 , το επιτελεί του Xi έχει σημειώσει σταθερή και ουσιαστική πρόοδο προς την αντικατάσταση του δολαρίου ως βασικού άξονα του παγκόσμιου χρηματοπιστωτικού συστήματος.

Εκείνο το έτος, το Πεκίνο εξασφάλισε μια θέση στο πρόγραμμα «ειδικών τραβηκτικών δικαιωμάτων» (της ειδικής νομισματικής μονάδας) του Διεθνούς Νομισματικού Ταμείου.

Έβαλε το γιουάν στην πιο αποκλειστική λέσχη νομισμάτων του κόσμου μαζί με το δολάριο, το ευρώ, το γιεν και τη λίρα.

Το 2023, το γιουάν ξεπέρασε το γιεν ως το νόμισμα με το τέταρτο μεγαλύτερο μερίδιο στις διεθνείς πληρωμές, σύμφωνα με την υπηρεσία χρηματοοικονομικών μηνυμάτων SWIFT.

Ξεπέρασε επίσης το δολάριο ως η πιο χρησιμοποιούμενη διασυνοριακή νομισματική μονάδα της Κίνας, για πρώτη φορά.

Η στρατηγική θα λάβει σημαντική ώθηση από τον Trump που σχεδιάζει ένα ασθενέστερο δολάριο.

Αυτό θα μείωνε σημαντικά την εμπιστοσύνη στα αμερικανικά ομόλογα έναν ακρογωνιαίο λίθο των ασφαλών καταφυγίων για τις κεντρικές τράπεζες σε όλο τον κόσμο, ενισχύοντας το κόστος δανεισμού της Αμερικής.

Τέλος εποχής

Το σχέδιο θα έθετε σε κίνδυνο την ικανότητα της Ουάσιγκτον να αψηφά τους κανόνες της δημοσιονομικής πειθαρχίας.

Χάρη στην κατάσταση αποθεματικού νομίσματος, οι ΗΠΑ απολαμβάνουν οποιονδήποτε αριθμό ειδικών προνομίων.

Αυτό το «υπερβολικό προνόμιο», όπως το ονόμασε περίφημα ο Γάλλος υπουργός Οικονομικών της δεκαετίας του 1960, Valéry Giscard d'Estaing, επιτρέπει στην Ουάσιγκτον να ζει πολύ πέρα από τις δυνατότητές της.

Όλα αυτά εξηγούν γιατί το δολάριο συνεχίζει να αυξάνει την ισοτιμία του ακόμη και όταν το εθνικό χρέος της Ουάσιγκτον πλησιάζει τα 35 τρισεκατομμύρια δολάρια.

Το δολάριο έχει σημειώσει άνοδο 13% μέχρι στιγμής φέτος έναντι του γιεν και 11% έναντι του ευρώ.

Ο Λευκός Οίκος του Biden έθεσε επίσης σε κίνδυνο την εμπιστοσύνη στο δολάριο.

Μαζί με τη συνεχιζόμενη συσσώρευση χρέους, η απόφαση να παγώσουν τμήματα των συναλλαγματικών αποθεμάτων της Ρωσίας λόγω της ειδικής στρατιωτικής επιχείρησης στην Ουκρανία πέρασε τα όρια με πολλούς παγκόσμιους επενδυτές.

Ο Dmitry Dolgin, οικονομολόγος στην ING Bank, πιστεύει ότι η «γιουανοποίηση» τυο χρηματοπιστωτικού συστήματος παραμένει σε μεγάλο βαθμό στην ημερήσια διάταξη.

Το Πεκίνο δεν εγκαταλείπει τη διεύρυνση των συμφωνιών ανταλλαγής νομισμάτων, την προώθηση των συναλλαγών σε γιουάν και την επέκταση του Διασυνοριακού Διατραπεζικού Συστήματος Πληρωμών της Κίνας (CIPS) με στόχο να αντικαταστήσει το SWIFT.

«Φαίνεται ότι οι διευρυνόμενοι εμπορικοί δεσμοί και η χρηματοοικονομική υποδομή της Κίνας υποδηλώνουν ότι οι δυνατότητες για περαιτέρω γιουανοποίηση δεν έχουν εξαντληθεί», λέει ο Dolgin.

Ούτε έχουν γίνει προσπάθειες για τη δημιουργία νομίσματος BRICS.

Οι BRICS έχουν ακόμη μεγαλύτερη δύναμη πυρός, δεδομένου ότι έχουν δεσμούς με το Ιράν, την Αίγυπτο, την Αιθιοπία, τα Ηνωμένα Αραβικά Εμιράτα και άλλες αναπτυσσόμενες οικονομίες.

Στη σύνοδο κορυφής του Οργανισμού Συνεργασίας της Σαγκάης την περασμένη εβδομάδα, η Κίνα, η Ρωσία και οι γεωπολιτικοί σύντροφοί τους έκαναν ό,τι μπορούσαν για να «δείξουν στον κόσμο ότι οι προσπάθειες της Δύσης να τους περιορίσει δεν αποδίδουν», σημειώνει ο Tom Miller, αναλυτής της Gavekal Research.

Τον Ιούνιο, το μερίδιο του γιουάν στην αγορά συναλλάγματος της Ρωσίας έφτασε το 99,6%.

Αυτό είναι άμεσο αποτέλεσμα των κυρώσεων που ανάγκασαν το Χρηματιστήριο της Μόσχας να σταματήσει τις συναλλαγές σε δολάρια και ευρώ.

Τον Μάιο, πριν από την εφαρμογή των νέων κυρώσεων των ΗΠΑ, το μερίδιο του γιουάν ήταν μόλις 53,6%.

Δεν είναι όλοι πεπεισμένοι ότι το δολάριο είναι καταδικασμένο.

Αναλυτές στο Κέντρο Γεωοικονομικών του Atlantic Council πιστεύουν ότι η κυριαρχία του δολαρίου στην πραγματικότητα αυξάνεται εξαιτίας του δυναμισμού της οικονομίας των ΗΠΑ, τις ελκυστικές αποδόσεις και τη γεωπολιτική αβεβαιότητα.

Ένα πρόβλημα, γράφουν σε μια πρόσφατη έκθεση, είναι ότι το νόμισμα της Κίνας δεν είναι έτοιμο να αναλάβει κεντρικό ρόλο.

«Αυτό οφείλεται πιθανώς στην ανησυχία των διαχειριστών αποθεματικών για την οικονομία της Κίνας, τη θέση του Πεκίνου για τον πόλεμο Ρωσίας-Ουκρανίας και μια πιθανή κινεζική εισβολή στην Ταϊβάν που συμβάλλει στην αντίληψη για το ρενμίνμπι ως ένα γεωπολιτικά επικίνδυνου αποθεματικού νομίσματος», υποστηρίζουν οι αναλυτές του Atlantic Council.

Αλλά το μεγαλύτερο μέρος των διαθέσιμων στοιχείων υποδηλώνει ότι, καθώς το 2024 ξεδιπλώνεται, οι φόβοι για την αποδολαριοποίηση δεν είναι απλώς έγκυροι – γίνονται περισσότερο πραγματικοί μέρα με τη μέρα.

www.bankingnews.gr

Αν και μπορεί να ακούγεται προφανές, είναι μια παράδοξη στροφή για την... τσαρίνα της οικονομίας των ΗΠΑ που αρνιόταν εδώ και καιρό ότι το δολάριο κινδυνεύει να χάσει το καθεστώς του ως κυρίαρχου αποθεματικού νομίσματος λόγω κυρώσεων ή άλλων σφαλμάτων πολιτικής.

Τον Μάρτιο του 2022, για παράδειγμα, η Yellen είχε δηλώσει «Δεν νομίζω ότι το δολάριο έχει σοβαρό ανταγωνισμό και δεν είναι πιθανό να έχει για μεγάλο χρονικό διάστημα».

Η πρώην πρόεδρος της Federal Reserve σημείωσε ότι «όταν σκέφτεστε τι καθιστά το δολάριο το μεγαλύτερο αποθεματικό νόμισμα, είναι ότι έχουμε τις βαθύτερες και πιο ρευστοποιήσιμες κεφαλαιαγορές από οποιαδήποτε άλλη χώρα.

Οι τίτλοι του Δημοσίου είναι ασφαλείς και παρουσιάζουν εξωτερική δυνατότητα ρευστοποίησης.

Έχουμε ένα εύρυθμο οικονομικό και χρηματοπιστωτικό σύστημα και το κράτος δικαίου λειτουργεί.

Πραγματικά δεν υπάρχει άλλο νόμισμα που να μπορεί να το ανταγωνιστεί ως αποθεματικό νόμισμα».

Τι διαφορά υπάρχει σε δύο χρόνια.

Οι φόβοι για ένα δολάριο που έχει γίνει γεωπολιτικό «όπλο» κάνουν τον Παγκόσμιο Νότο να ενώνει τις δυνάμεις τους με ταχύτητα αι αποφασιστικότητα μια εναλλακτική.

Δύο στοιχεία της αμερικανικής οικονομίας επιταχύνουν την εν λόγω δυναμική σε πραγματικό χρόνο.

Το ένα είναι το αμερικανικό δημόσιο χρέος που κινείται προς τα 35 τρισεκατομμύρια δολάρια.

Το άλλο είναι τα εξαιρετικά χαρακτηριστικά της πολιτικής αντιπαράθεσης που δεν έχουν δει ποτέ οι παγκόσμιοι επενδυτές.

Ήδη, ο Donald Trump εξαγγέλλει δασμούς 60% σε όλα τα κινεζικά προϊόντα, τουλάχιστον.

Ο πρώην πρόεδρος των ΗΠΑ απειλεί να επιβάλει φόρο 100% για όλα τα αυτοκίνητα που εισέρχονται στις ΗΠΑ.

Αυτό έχει ως αποτέλεσμα ο Λευκός Οίκος του Joe Biden να προσπαθεί να ξεπεράσει τον Τrump στo δικό του εμπορικό πόλεμο με την Κίνα.

Προσθέστε την αβεβαιότητα σχετικά με το εάν ο Biden θα είναι καν ο υποψήφιος του Δημοκρατικού Κόμματος καθώς πολλά επιφανή στελέχη του του λένε «παραιτήσου Joe»

Τα ερωτήματα αφθονούν σχετικά με τη γνωστική επάρκεια του προέδρου μετά την καταστροφική συζήτηση της 27ης Ιουνίου εναντίον του Trump.

Καθώς οι πιθανότητες για προεδρία Trump 2.0 στον Λευκό Οίκο αυξάνονται, η Ασία –αν και ανησυχεί ότι ο Trump μπορεί να ξαναδουλέψει ορισμένες αμφιλεγόμενες πολιτικές από το σχεδιασμό για την περίοδο 2017-2021 έρχεται ξαφνικά αντιμέτωπη με το σχέδιο παιχνιδιού «Project 2025».

To Project 2025 και ο πολιτικός κίνδυνος

Στο σχέδιο 900 σελίδων Project 2025 που διαμορφώθηκε από το Heritage Foundation περιλαμβάνεται η συζήτηση για την κατάργηση της Federal Reserve και την επιστροφή σε ένα νόμισμα που υποστηρίζεται από χρυσό.

Ο Trump στο παρελθόν άφησε να εννοηθεί ότι εξετάζει να κηρύξει μη εξυπηρετήσιμο το αμερικανικό χρέος, να αποδυναμώσει το δολάριο και συμμαχίες που απασχολούν αμερικανικά στρατεύματα – όπως η Ιαπωνία και η Νότια Κορέα – και να ζητήσει οικονομικά ανταλλάγματα για την παροχή αυτής της προστασίας.

Ακόμα κι αν χάσει τις εκλογές της 5ης Νοεμβρίου, ο Trump είναι σχεδόν βέβαιο ότι θα αμφισβητήσει το αποτέλεσμα των εκλογών - καθώς δεν θα υπάρχει ‘’καθαρή’’ λύση.

Ήδη, ο πρώην πρόεδρος και οι κορυφαίοι συνεργάτες του αρνούνται να δεσμευτούν ότι θα αποδεχτούν μια ήττα, διασφαλίζοντας ουσιαστικά μια άλλη εξέγερση στο Καπιτώλιο παρόμοια με τις 6 Ιανουαρίου 2021 και υπονοώντας ότι ο πολιτικός κίνδυνος για την χώρα θα είναι αυξανόμενος.

Αξίζει να θυμηθούμε ότι η πολιτική πόλωση πίσω από αυτή την εξέγερση συνέβαλε στην ανάκληση του καθεστώτος ΑΑΑ της Ουάσιγκτον από την Fitch Ratings τον Αύγουστο του 2023.

Έκτοτε, η Moody's Investors Service, ο μοναδικός οίκος αξιολόγησης που δίνει ΑΑΑ στην αμερικανική οικονομία, έχει επισημάνει τις σοβαρές αντιπαραθέσεις για τη χρηματοδότηση της κυβέρνησης και την αύξηση του νόμιμου ανώτατου ορίου χρέους ως απειλές για τις προοπτικές της οικονομίας των ΗΠΑ.

Οι επιπτώσεις από μια πιθανή υποβάθμιση του Moody's ανησυχούν ιδιατερα τους επενδυτές.

Στην Ασία υπάρχουν τα μεγαλύτερα αποθέματα αμερικανικών ομολόγων - περίπου 3 τρισεκατομμύρια δολάρια ΗΠΑ

Η Ιαπωνία έχει τα περισσότερα με 1,2 τρισεκατομμύρια δολάρια.

Η Κίνα είναι δεύτερη με 770 δισεκατομμύρια δολάρια.

Ωστόσο, η θητεία της Yellen θα μπορούσε να θυμηθεί ως εκείνη κατά την οποία η δυναμική μετατοπίστηκε πραγματικά έναντι του δολαρίου.

Ήταν σαφές μέχρι το 2022 και το 2023, υποστηρίζει ο οικονομολόγος Stephen

Jen, Διευθύνων Σύμβουλος της Eurizon SLJ Capital, ότι η απώλεια μεριδίου αγοράς του δολαρίου επιταχύνθηκε.

Ήταν πέρυσι όταν το μερίδο του δολαρίου επί των συνολικών παγκόσμιων συνλλαγματικών αποθεματικών μειώθηκε στο 58% από 73% το 2001 - όταν ήταν, σύμφωνα με τα λόγια του Jen, ένα «αναμφισβήτητο ηγεμονικό αποθεματικό».

«Το δολάριο υπέστη μια εκπληκτική συρρίκνωση το 2022 στο μερίδιο αγοράς του ως αποθεματικό νόμισμα, πιθανώς λόγω της πολεμικής χρήσης κυρώσεων» από την αμερικανική κυβέρνηση, υποστηρίζει η Jen.

«Οι επιθετικές ενέργειες που ανέλαβαν οι ΗΠΑ και οι σύμμαχοί τους κατά της Ρωσίας τρόμαξαν μεγάλες χώρες που διατηρούν αποθεματικά» – δηλαδή το μεγαλύτερο μέρος των αναδυόμενων οικονομιών του Παγκόσμιου Νότου.

Ο παγκόσμιος Νότος

Αν και δολάριο εξακολουθεί να βασιλεύει, υποστηρίζει η Jen, η συνεχιζόμενη κυριαρχία του «δεν είναι προκαθορισμένη» εν μέσω προσπαθειών μεταξύ των BRICS - Βραζιλία, Ρωσία, Ινδία, Κίνα, Νότια Αφρική - και αλλού, συμπεριλαμβανομένης της Νοτιοανατολικής Ασίας, να εκθρονίσουν το αμερικανικό νόμισμα.

«Η επικρατούσα άποψη του ότι το δολάριο διατηρεί την ισχύ του ως αποθεματικό νόμισμα φαίνεται πολύ αβλαβής και εφησυχαστική», υποστηρίζει η Jen. «Αυτό που πρέπει να εκτιμηθεί από τους επενδυτές είναι ότι, ενώ ο Παγκόσμιος Νότος δεν είναι σε θέση να αποφύγει εντελώς τη χρήση του δολαρίου, μεγάλο μέρος του έχει ήδη γίνει απρόθυμο να το κάνει».

Η διεθνοποίηση του γιουάν αποτελεί κορυφαία προτεραιότητα της περιόδου του Κινέζου ηγέτη Xi Jinping στην εξουσία από το 2012.

Υπάρχουν σημαντικές πιθανότητες ότι ο παγκόσμιος ρόλος του γιουάν θα αυξηθεί εκθετικά καθώς η Κίνα εκσυγχρονίζει την οικονομία της.

Ωστόσο, η απροθυμία του Πεκίνου να επιτρέψει την πλήρη μετατρεψιμότητα περιορίζει τη χρησιμότητα του γιουάν.

Το ίδιο ισχύει και για τις αμφιβολίες σχετικά με τον έλεγχο από την κινεζική κυβέρνηση της ισοτιμίας του γιουάν, υποδηλώνοντας ότι η προσπάθεια αποδολαριοποίησης του Xi λειτουργεί καλύτερα στο εξωτερικό - όσον αφορά το εμπόριο και την επίσημη βοήθεια - παρά στο εσωτερικό.

Μια απάντηση είναι ο Xi και ο πρωθυπουργός Li Qiang να επιταχύνουν τις μεταρρυθμίσεις για τον τομέα των ακινήτων, τα οικονομικά της τοπικής αυτοδιοίκησης, την ανάπτυξη των κεφαλαιαγορών και την αναπροσανατολισμό των κινητήρων οικονομικής ανάπτυξης από τις εξαγωγές στις υπηρεσίες και την καινοτομία.

Επίσης, το Πεκίνο πρέπει να κάνει το γιουάν πλήρως μετατρέψιμο για να αυξήσει την εμπιστοσύνη του διεθνούς επενδυτικού κοινού.

Το στοίχημα για το γιουάν

Το πρόβλημα, λέει η Alexandra Prokopenko, ανώτερος συνεργάτης στο Carnegie Russia Eurasia Center, παραμένει ότι «θεωρείται ότι το γιουάν δεν μπορεί να γίνει πλήρες αποθεματικό νόμισμα λόγω των υφιστάμενων περιορισμών στην κίνηση κεφαλαίων στην Κίνα».

Αν και η αυξανόμενη χρήση γιουάν από τη Ρωσία και άλλες μεγάλες οικονομίες «βοηθά τις κινεζικές αρχές να το μετατρέψουν σε διεθνές αποθεματικό νόμισμα», σημειώνει ο Prokopenko, οι διαρθρωτικοί περιορισμοί σημαίνουν ότι «δεν είναι ακόμη αξιόπιστο υποκατάσταση» για το δολάριο.

Ωστόσο, το παιχνίδι «γιουανοποίησης» του Xi κερδίζει έδαφος.

Τον Μάρτιο, το γιουάν έφτασε στο υψηλό ρεκόρ του 47% των παγκόσμιων πληρωμών ανά αξία αγαθού.

Από το 2023 , το επιτελεί του Xi έχει σημειώσει σταθερή και ουσιαστική πρόοδο προς την αντικατάσταση του δολαρίου ως βασικού άξονα του παγκόσμιου χρηματοπιστωτικού συστήματος.

Εκείνο το έτος, το Πεκίνο εξασφάλισε μια θέση στο πρόγραμμα «ειδικών τραβηκτικών δικαιωμάτων» (της ειδικής νομισματικής μονάδας) του Διεθνούς Νομισματικού Ταμείου.

Έβαλε το γιουάν στην πιο αποκλειστική λέσχη νομισμάτων του κόσμου μαζί με το δολάριο, το ευρώ, το γιεν και τη λίρα.

Το 2023, το γιουάν ξεπέρασε το γιεν ως το νόμισμα με το τέταρτο μεγαλύτερο μερίδιο στις διεθνείς πληρωμές, σύμφωνα με την υπηρεσία χρηματοοικονομικών μηνυμάτων SWIFT.

Ξεπέρασε επίσης το δολάριο ως η πιο χρησιμοποιούμενη διασυνοριακή νομισματική μονάδα της Κίνας, για πρώτη φορά.

Η στρατηγική θα λάβει σημαντική ώθηση από τον Trump που σχεδιάζει ένα ασθενέστερο δολάριο.

Αυτό θα μείωνε σημαντικά την εμπιστοσύνη στα αμερικανικά ομόλογα έναν ακρογωνιαίο λίθο των ασφαλών καταφυγίων για τις κεντρικές τράπεζες σε όλο τον κόσμο, ενισχύοντας το κόστος δανεισμού της Αμερικής.

Τέλος εποχής

Το σχέδιο θα έθετε σε κίνδυνο την ικανότητα της Ουάσιγκτον να αψηφά τους κανόνες της δημοσιονομικής πειθαρχίας.

Χάρη στην κατάσταση αποθεματικού νομίσματος, οι ΗΠΑ απολαμβάνουν οποιονδήποτε αριθμό ειδικών προνομίων.

Αυτό το «υπερβολικό προνόμιο», όπως το ονόμασε περίφημα ο Γάλλος υπουργός Οικονομικών της δεκαετίας του 1960, Valéry Giscard d'Estaing, επιτρέπει στην Ουάσιγκτον να ζει πολύ πέρα από τις δυνατότητές της.

Όλα αυτά εξηγούν γιατί το δολάριο συνεχίζει να αυξάνει την ισοτιμία του ακόμη και όταν το εθνικό χρέος της Ουάσιγκτον πλησιάζει τα 35 τρισεκατομμύρια δολάρια.

Το δολάριο έχει σημειώσει άνοδο 13% μέχρι στιγμής φέτος έναντι του γιεν και 11% έναντι του ευρώ.

Ο Λευκός Οίκος του Biden έθεσε επίσης σε κίνδυνο την εμπιστοσύνη στο δολάριο.

Μαζί με τη συνεχιζόμενη συσσώρευση χρέους, η απόφαση να παγώσουν τμήματα των συναλλαγματικών αποθεμάτων της Ρωσίας λόγω της ειδικής στρατιωτικής επιχείρησης στην Ουκρανία πέρασε τα όρια με πολλούς παγκόσμιους επενδυτές.

Ο Dmitry Dolgin, οικονομολόγος στην ING Bank, πιστεύει ότι η «γιουανοποίηση» τυο χρηματοπιστωτικού συστήματος παραμένει σε μεγάλο βαθμό στην ημερήσια διάταξη.

Το Πεκίνο δεν εγκαταλείπει τη διεύρυνση των συμφωνιών ανταλλαγής νομισμάτων, την προώθηση των συναλλαγών σε γιουάν και την επέκταση του Διασυνοριακού Διατραπεζικού Συστήματος Πληρωμών της Κίνας (CIPS) με στόχο να αντικαταστήσει το SWIFT.

«Φαίνεται ότι οι διευρυνόμενοι εμπορικοί δεσμοί και η χρηματοοικονομική υποδομή της Κίνας υποδηλώνουν ότι οι δυνατότητες για περαιτέρω γιουανοποίηση δεν έχουν εξαντληθεί», λέει ο Dolgin.

Ούτε έχουν γίνει προσπάθειες για τη δημιουργία νομίσματος BRICS.

Οι BRICS έχουν ακόμη μεγαλύτερη δύναμη πυρός, δεδομένου ότι έχουν δεσμούς με το Ιράν, την Αίγυπτο, την Αιθιοπία, τα Ηνωμένα Αραβικά Εμιράτα και άλλες αναπτυσσόμενες οικονομίες.

Στη σύνοδο κορυφής του Οργανισμού Συνεργασίας της Σαγκάης την περασμένη εβδομάδα, η Κίνα, η Ρωσία και οι γεωπολιτικοί σύντροφοί τους έκαναν ό,τι μπορούσαν για να «δείξουν στον κόσμο ότι οι προσπάθειες της Δύσης να τους περιορίσει δεν αποδίδουν», σημειώνει ο Tom Miller, αναλυτής της Gavekal Research.

Τον Ιούνιο, το μερίδιο του γιουάν στην αγορά συναλλάγματος της Ρωσίας έφτασε το 99,6%.

Αυτό είναι άμεσο αποτέλεσμα των κυρώσεων που ανάγκασαν το Χρηματιστήριο της Μόσχας να σταματήσει τις συναλλαγές σε δολάρια και ευρώ.

Τον Μάιο, πριν από την εφαρμογή των νέων κυρώσεων των ΗΠΑ, το μερίδιο του γιουάν ήταν μόλις 53,6%.

Δεν είναι όλοι πεπεισμένοι ότι το δολάριο είναι καταδικασμένο.

Αναλυτές στο Κέντρο Γεωοικονομικών του Atlantic Council πιστεύουν ότι η κυριαρχία του δολαρίου στην πραγματικότητα αυξάνεται εξαιτίας του δυναμισμού της οικονομίας των ΗΠΑ, τις ελκυστικές αποδόσεις και τη γεωπολιτική αβεβαιότητα.

Ένα πρόβλημα, γράφουν σε μια πρόσφατη έκθεση, είναι ότι το νόμισμα της Κίνας δεν είναι έτοιμο να αναλάβει κεντρικό ρόλο.

«Αυτό οφείλεται πιθανώς στην ανησυχία των διαχειριστών αποθεματικών για την οικονομία της Κίνας, τη θέση του Πεκίνου για τον πόλεμο Ρωσίας-Ουκρανίας και μια πιθανή κινεζική εισβολή στην Ταϊβάν που συμβάλλει στην αντίληψη για το ρενμίνμπι ως ένα γεωπολιτικά επικίνδυνου αποθεματικού νομίσματος», υποστηρίζουν οι αναλυτές του Atlantic Council.

Αλλά το μεγαλύτερο μέρος των διαθέσιμων στοιχείων υποδηλώνει ότι, καθώς το 2024 ξεδιπλώνεται, οι φόβοι για την αποδολαριοποίηση δεν είναι απλώς έγκυροι – γίνονται περισσότερο πραγματικοί μέρα με τη μέρα.

www.bankingnews.gr

Σχόλια αναγνωστών