«Μηδένισε» τα κέρδη της η Wall Street μετά τις 26.000 μονάδες του δείκτη Dow Jones

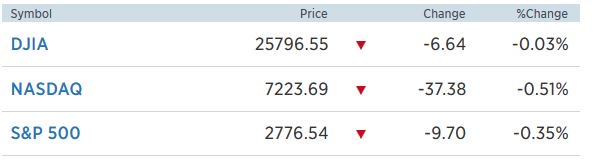

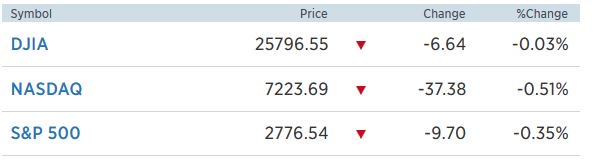

Αντιστροφή τάσεων σημειώθηκε στη Wall Street, αφού, όμως πρώτα ο Dow Jones κατέγραψε νέο ρεκόρ ξεπερνώντας τις 26.000 μονάδες.

Και οι τρεις βασικοί δείκτες της αμερικανικής αγοράς διέγραψαν όλα τα αρχικά τους κέρδη, καθώς οι επενδυτές μην αποκλείοντας το ενδεχόμενο «λουκέτου» για το αμερικανικό δημόσιο, εάν τελικά το Κογκρέσο δεν συμφωνήσει σε αύξηση του επιπέδου του χρέους των ΗΠΑ, προχώρησαν σε κατοχύρωση κερδών αντλώντας πολύτιμη ρευστότητα , εκμεταλλευόμενοι το ράλι των αμερικανικών δεικτών.

Αναλυτικότερα το Κογκρέσο θα πρέπει να ψηφίσει την αύξηση του ορίου δανεισμού των ΗΠΑ έως την Παρασκευή 19/1, προκειμένου να αποφευχθεί το επονομαζόμενο «κλείσιμο του αμερικανικού δημοσίου».

Το πρόβλημα έγκειται στο γεγονός ότι το Δημοκρατικό Κόμμα πιέζει προκειμένου να ψηφισθεί μία νέα, δική του πρόταση, αναφορικά με τη μετανάστευση, προφανώς απειλώντας ότι δεν θα συγκατανεύσει στην αύξηση του χρέους.

Όπως είναι φυσικό αυτή η αβεβαιότητα αποτελεί την καλύτερη εγγύηση για ράλι στον δείκτη φόβου VIX, ο οποίος ενισχύεται άνω του 17% και διαμορφώνεται στο επίπεδο των 11,92 μονάδων.

Να σημειωθεί ότι ο Dow Jones είχε ξεπεράσει το προηγούμενο ορόσημο των 25.000 μονάδων μόλις στις 4 Ιανουαρίου.

Οι αμερικανικές μετοχές έχουν μέχρι στιγμής ένα πολύ καλό ξεκίνημα έτους, με τους Dow Jones, S&P 500 και Nasdaq να ενισχύονται τουλάχιστον κατά 4,2% από την αρχή του 2018.

Η ισχυρότερη οικονομία των ΗΠΑ, η φορολογική μεταρρύθμιση και η αισιοδοξία για τα εταιρικά κέρδη ήταν οι βασικοί καταλύτες για την αγορά.

Παρά τη σημερινή πρόσκαιρη διόρθωση, το καλύτερο ξεκίνημα από το 1987 έχουν πραγματοποιήσει μέχρι στιγμής οι κύριοι χρηματιστηριακοί δείκτες της Νέας Υόρκης, με κεκτημένη ταχύτητα από μία χρονιά που χαρακτηρίστηκε από ραγδαία άνοδο.

Ειδικότερα, ο βιομηχανικός δείκτης Dow Jones Industrial Average, ο δείκτης-βαρόμετρο S&P 500 και ο τεχνολογικός Nasdaq Composite έχουν ενισχυθεί μέχρι στιγμής κατά 5,1%, 4,6% και 5,7%, αντίστοιχα, εντός του 2018, αν ληφθούν υπόψη οι επιδόσεις των 25.925, 2.789 και 7.265 μονάδων, περί τις 20:50.

Σύμφωνα με τα στοιχεία της WSJ Market Data Group, η ιστορικά υψηλή άνοδος -τις πρώτες 10 συνεδριάσεις του έτους- για τον Dow Jones και τον S&P 500, το 1987, ανήλθε σε 9,2% και 9,6%, αντίστοιχα.

Η φετινή επίδοση για τον Nasdaq είναι η υψηλότερη από το 2003, οπότε και είχε ενισχυθεί κατά 7,7%.

Για το σύνολο του περασμένου έτους, η ενίσχυση για τους παραπάνω δείκτες ανήλθε σε 26%, 20% και 29,6%, αντίστοιχα.

Όσον αφορά τη δημοσίευση των οικονομικών αποτελεσμάτων, οι αμερικανικές τράπεζες επλήγησαν βραχυπρόθεσμα από τις αλλαγές στον φορολογικό κώδικα των ΗΠΑ, αλλά μακροπρόθεσμα αναμένεται να βγουν ωφελημένες.

Οι επενδυτές είναι σε γενικές γραμμές αισιόδοξοι για την περίοδο δημοσίευσης αποτελεσμάτων για το δ’ τρίμηνο του 2017.

Από τις εταιρείες του S&P 500 που έχουν ήδη αναφέρει αποτελέσματα, το 69% έχουν ξεπεράσει τις προσδοκίες των αναλυτών, σύμφωνα με στοιχεία της FactSet.

Οι μεγαλύτεροι χαμένοι και κερδισμένοι του δείκτη Dow Jones

Οι μεγαλύτεροι χαμένοι και κερδισμένοι του δείκτη S&P 500

Οι μεγαλύτεροι χαμένοι και κερδισμένοι του δείκτη Nasdaq

Μακροοικονομία

Στα νέα από το μέτωπο της μακροοικονομίας ο μεταποιητικός δείκτης Empire State υποχώρησε στις 17,7 μονάδες τον Ιανουάριο από 19,6 μονάδες τον Δεκέμβριο, σύμφωνα με στοιχεία που ανακοίνωσε η Fed Νέας Υόρκης.

Οι αναλυτές προέβλεπαν ότι η μεταποιητική δραστηριότητα στην περιοχή της Νέας Υόρκης θα διαμορφωθεί στις 18,6 μονάδες.

Πρόκειται για την τρίτη διαδοχική μηνιαία πτώση από τότε που ο δείκτης έφτασε τις 28,1 μονάδες τον Οκτώβριο.

Επιχειρήσεις

Στα εταιρικά νέα της ημέρας ζημιές 18,3 δισ. δολ. ανακοίνωσε η Citigroup για το δ΄τρίμηνο του 2017, λόγω επιβάρυνσης 22 δισ. δολ. από τη φορολογική μεταρρύθμιση Trump.

Ωστόσο μακροπρόθεσμα οι αμερικανικές τράπεζες θα βγουν ωφελημένες από τις αλλαγές στη φορολογία.

Η Citigroup θα κατέγραφε κέρδη 3,7 δι.σ δολ. από 1,28 δολ. ανά μετοχή χωρίς την επιβάρυνση από τη φορολογική μεταρρύθμιση.

Οι αναλυτές έκαναν λόγο για κέρδη 1,19 δολ. ανά μετοχή σύμφωνα με το Thomson Reuters, από 1,14 δολ. ανά μετοχή στο δ΄ τρίμηνο του 2016.

Τα έσοδα αυξήθηκαν στα 17,26 δισ. δολ. από 17,01 δισ. δολ. το αντίστοιχο τρίμηνο του 2016.

Χρέωση 6,2 δισ. δολ. ανακοίνωσε σήμερα (16/01/2018) ότι θα αναλάβει η General Electric για το δ’ τρίμηνο του 2017, λόγω μιας αναθεώρησης του ασφαλιστικού χαρτοφυλακίου της μονάδας GE Capital.

Η μετοχή της General Electric καταγράφει πτώση 3,7% στις προσυνεδριακές συναλλαγές.

Η εταιρεία, η οποία ξεκίνησε την αναθεώρηση πέρυσι, δήλωσε επίσης ότι η GE Capital αναμένει να καταβάλει τακτικές αποθεματικές εισφορές ύψους 15 δισ. δολαρίων σε διάστημα επτά ετών.

Σημειώνεται ότι τον περασμένο Νοέμβριο, ο νέος διευθύνων σύμβουλος της GE, John Flannery, περιέγραψε τα βήματα μετατροπής του μεγαλύτερου βιομηχανικού ομίλου στις ΗΠΑ σε μια μικρότερη και περισσότερο επικεντρωμένη εταιρεία.

Η GE μείωσε επίσης το ετήσιο της μέρισμα σε 48 από 96 σεντς, που αποτέλεσε μόλις την τρίτη μείωση μερίσματος στην 125χρονη ιστορία της εταιρείας.

Στο ιστορικό υψηλό των 342,5 δολαρίων σκαρφάλωσε νωρίτερα η μετοχή της Boeing, με αποτέλεσμα η χρηματιστηριακή αξία της γιγαντιαίας εταιρείας να ξεπεράσει τα 200 δισ. δολάρια!

Η μετοχή της ενισχύθηκε κατά 1,2% στα 340,5 δολάρια, με την κεφαλαιοποίηση να διαμορφώνεται στα 203,4 δισ. δολάρια!

Η Boeing πέρασε ένα έτος που σίγουρα θα θυμάται για χρόνια, με τη μετοχή της να ενισχύεται άνω του 90% στον βιομηχανικό δείκτη Dow Jones Industrial Average εντός του 2017, ως απόρροια των ικανοποιητικών οικονομικών μεγεθών για την κορυφαία κατασκευάστρια αεροσκαφών στον κόσμο.

Μόνο τις πρώτες εβδομάδες του 2018, η συνολική άνοδος αγγίζει το 15%!

Αν και υπήρξαν εισηγμένες της Wall Street με παρόμοιο «ράλι», είναι πρωτοφανές για τα blue-chips του Dow Jones.

Μόνο τα τρία πρώτα τρίμηνα του 2017, τα καθαρά κέρδη της Boeing ανήλθαν σε 4,5 δισεκ. δολάρια, με τα έσοδα να ξεπερνούν τα 68 δισεκ. δολάρια!

Η Boeing παρέδωσε 763 αεροσκάφη το 2017, διατηρώντας πιθανώς τον τίτλο του μεγαλύτερου κατασκευαστή αεροπλάνων παγκοσμίως, σε σύγκριση με την ευρωπαία ανταγωνίστρια Airbus.

Ειδικότερα, παρουσίασε 912 καθαρές νέες παραγγελίες αεροσκαφών αξίας 134,8 δισ. δολαρίων το 2017, σε σύγκριση με τις 668 και περίπου 94 δισ. δολάρια το 2016..

Οι αμερικανοί νομοθέτες ζητούν την AT&T, τη νούμερο δύο εταιρεία κινητής τηλεφωνίας στις ΗΠΑ, να μειώσει τους εμπορικούς δεσμούς με την κινεζική εταιρία κατασκευής τηλεφώνων Huawei και να αντιταχθεί στα σχέδια της εταιρείας τηλεπικοινωνιών China Mobile, να εισέλθει στην αμερικανική αγορά, λόγω ανησυχιών εθνικής ασφάλειας.

Η προειδοποίηση έρχεται αφού η κυβέρνηση του προέδρου των ΗΠΑ Donald Trump έλαβε μια πιο σκληρή γραμμή σχετικά με τις πολιτικές που ξεκίνησε ο προκάτοχός του Barack Obama, σε θέματα που κυμαίνονται από το ρόλο του Πεκίνου στο θέμα της Βόρειας Κορέας, μέχρι τις κινεζικές προσπάθειες για την απόκτηση στρατηγικών βιομηχανιών των ΗΠΑ.

Νωρίτερα αυτό τον Ιανουάριο 2018, η AT&T αναγκάστηκε να καταργήσει ένα σχέδιο για να προσφέρει στους πελάτες της συσκευές Huawei αφού ορισμένα μέλη του Κογκρέσου άσκησαν πίεση με ομοσπονδιακές ρυθμιστικές αρχές.

Η κυβέρνηση των ΗΠΑ έχει επίσης αποκλείσει μια σειρά κινεζικών εξαγορών για ανησυχίες για την εθνική ασφάλεια, ενώ συμβουλεύουν επίσης τις αμερικανικές επιχειρήσεις να μην έχουν δεσμούς με την Huawei ή την China Mobile.

Κατακόρυφη άνοδο άνω του 7% σημείωσε η μετοχή της Merck & Co στις χρηματιστηριακές αγορές της Νέας Υόρκης, μετά την ανακοίνωση της κολοσσιαίας φαρμακευτικής για θετικά αποτελέσματα στις δοκιμές φαρμάκου κατά του καρκίνου του πνεύμονα, σε μεταγενέστερο στάδιο.

Η κεφαλαιοποίηση ανέρχεται σε 159,8 δισ. δολάρια.

Η εδρεύουσα στο Νιου Τζέρσεϋ εταιρεία, γνωστοποίησε σήμερα (16 Ιανουαρίου 2018) ότι την επιτυχία στην τρίτη φάση δοκιμής του «Keytruda» σε συνδυασμό με πεμετρεξίδη και σισπλατίνη ή καρβοπλατίνη για ασθενείς με μεταστατικό μη-πλακώδη μη μικροκυτταρικό καρκίνο του πνεύμονα.

Τα αποτελέσματα της δοκιμής Keynote-189 θα παρουσιαστούν σε μια προσεχή ιατρική συνάντηση και θα υποβληθούν στη ρυθμιστική αρχή, ανακοίνωσε η Merck.

Ο μη μικροκυτταρικός καρκίνος του πνεύμονα είναι ο συνηθέστερος τύπος καρκίνου του πνεύμονα, ο οποίος σκοτώνει περισσότερους ανθρώπους από τον καρκίνο του παχέος εντέρου, του μαστού και του προστάτη.

Η είδηση έπληξε τις μετοχές της Roche Holding (-3,50%), η οποία αναπτύσσει ένα αντίστοιχο φάρμακο.

Η μετοχή Merck υποχώρησε περίπου 6% τους τελευταίους 12 μήνες, όταν ο δείκτης S&P 500 κατάγραψε άνοδο 22%.

Στα 700,4 δισ. δολάρια εκτοξεύτηκε νωρίτερα σήμερα (16 Ιανουαρίου 2018) η χρηματιστηριακή αξία της Microsoft στον τεχνολογικό δείκτη Nasdaq, μία επίδοση που αποτελεί ιστορικό υψηλό για τον κολοσσό του κ. Bill Gates.

Είναι η πρώτη φορά που η κεφαλαιοποίηση της Microsoft ξεπερνά τα 700 δισ. δολάρια.

Η μετοχή της εταιρείας έφτασε το ενδο-συνεδριακό ρεκόρ των 90,79 δολαρίων (+1,3%) κατά το άνοιγμα της σημερινής συνεδρίασης στη Wall Street, με 7,715 δισεκ. μετοχές υπό διαπραγμάτευση.

Tα καθαρά κέρδη της Microsoft ενισχύθηκαν κατά 16,6% -σε ετήσια βάση- το τρίμηνο που έληξε στις 30 Σεπτεμβρίου 2017, καθώς διαμορφώθηκαν στα 6,58 δισ. ή 0,84 δολάρια ανά μετοχή, σύμφωνα με τα στοιχεία που ανακοίνωσε ο κολοσσός της Silicon Valley.

Τα έσοδα διαμορφώθηκαν σε 24,5 δισ. δολάρια, έναντι 21,9 δισ. το τρίτο τρίμηνο του 2016.

Ο CEO της General Electric δήλωσε ότι εξετάζει μια περαιτέρω διάσπαση στην δομή του βιομηχανικού κολοσσού, συμπεριλαμβανομένων και πιθανών spin-off ορισμένων ή όλων των βασικών της τμημάτων.

Όπως μετέδωσαν οι Financial Times, ο Τ. Flaneri ανέφερε σε τηλεδιάσκεψη με αναλυτές ότι η εταιρεία εξετάζει διάφορες επιλογές για τα τμήματα ενεργειακού εξοπλισμού, αεροναυπηγικής και υγειονομικής περίθαλψης, οι οποίες θα μπορούσαν να οδηγήσουν ακόμα και στην πώληση στοιχείων ενεργητικού.

Αναλύσεις

Τα άκρως ικανοποιητικά εταιρικά κέρδη των εισηγμένων το τέταρτο τρίμηνο του 2017 αναμένεται να δώσουν νέα ώθηση στους χρηματιστηριακούς δείκτες της Νέας Υόρκης τους αμέσως επόμενους μήνες, αναφέρουν σε ανάλυσή του οι οικονομολόγοι της Bank of America Merrill Lynch, οι οποίο αναμένουν συνολικά κέρδη 35,07 δολάρια ανά μετοχή για τον δείκτη S&P 500, το τρίμηνο που έληξε στις 31 Δεκεμβρίου 2017.

«Η υγιής παγκόσμια οικονομία και οι υψηλότερες τιμές πετρελαίου, υποστηρίζουν την περαιτέρω ανάκαμψη της ενίσχυση των εταιρικών κερδών», αναφέρεται χαρακτηριστικά.

Να σημειωθεί ότι η FactSet, η οποία λαμβάνει υπόψη τις εκτιμήσεις των αναλυτών, αναμένει μέση -ετήσια- αύξηση 10,2% στα εταιρικά κέρδη για τον δείκτη βαρόμετρο το τέταρτο τρίμηνο, επίδοση που είναι η δεύτερη υψηλότερη από το 2011.

Η επίδοση οφείλεται και στην ώθηση που έδωσε στα κέρδη -του τριμήνου- της πλειοψηφίας των εισηγμένων, η φορολογική μεταρρύθμιση που πέτυχαν οι Ρεπουμπλικάνοι.

Μεταξύ άλλων, το νομοσχέδιο περιλαμβάνει περικοπή του φορολογικού συντελεστή για τις επιχειρήσεις, στο 21%, από 35% που διαμορφωνόταν μέχρι πρότινος.

Μόνο εντός του 2018, ο βιομηχανικός δείκτης Dow Jones Industrial Average έχει καταγράψει άνοδο 4,4%, με τις αντίστοιχες επιδόσεις για τον S&P 500 και τον τεχνολογικό Nasdaq να διαμορφώνονται σε 4,2% και 5,2%, αντίστοιχα.

Για το σύνολο του περασμένου έτους, η ενίσχυση για τους παραπάνω δείκτες ανήλθε σε 26%, 20% και 29,6%, αντίστοιχα.

Σε BBB+ με αρνητικό outlook από Α- υποβαθμίζει ο κινεζικός οίκος αξιολόγησης Dagong Global Credit Rating το αξιόχρεο των ΗΠΑ σε εγχώριο και ξένο νόμισμα, επικαλούμενος την αυξανόμενη εξάρτηση της μεγαλύτερης οικονομίας του κόσμου από το χρέος.

Η αυξανόμενη εξάρτηση από μία καθοδηγούμενη από το χρέος οικονομική ανάπτυξη θα συνεχίσει να διαβρώνει τη φερεγγυότητα της ομοσπονδιακής κυβέρνησης των ΗΠΑ, σημείωσε η εταιρεία που έχει την έδρα της στο Πεκίνο.

Τον Δεκέμβριο, ο Αμερικανός πρόεδρος Donald Trump υπέγραψε σε νόμο ένα πακέτο φορολογικών περικοπών, το οποίο θα αυξήσει κατά 1,4 τρισ. δολάρια το εθνικό χρέος των 20 τρισ. δολαρίων σε μία δεκαετία.

«Οι ανεπάρκειες στη σημερινή πολιτική οικολογία των ΗΠΑ καθιστούν δύσκολη την αποτελεσματική διαχείριση της ομοσπονδιακής κυβέρνησης, επομένως η οικονομική ανάπτυξη της χώρας εκτροχιάζεται από τον σωστό δρόμο», ανέφερε η Dagong.

«Οι μεγάλης κλίμακας φορολογικές μειώσεις περιορίζουν τις πηγές αποπληρωμής του χρέους της ομοσπονδιακής κυβέρνησης, εξασθενίζοντας περαιτέρω τη βάση αποπληρωμής του», πρόσθεσε.

Οι διεθνείς οίκοι πιστοληπτικής αξιολόγησης Fitch και Moody's Investors Service δίνουν την υψηλότερη βαθμολογία τους, ΑΑΑ, στο αξιόχρεο των ΗΠΑ. Ο οίκος S&P Global έχει υποβαθμίσει ελαφρά το αξιόχρεο της χώρας στο ΑΑ+ από το 2011.

Τον Δεκέμβριο, η αμερικανική κυβέρνηση ανακοίνωσε ένα έλλειμμα 23 δισ. δολαρίων έναντι ελλείμματος 27 δισ. δολαρίων τον αντίστοιχο μήνα του προηγούμενου έτους.

Το έλλειμμα διαμορφώθηκε στα 225 δισ. δολάρια για το δημοσιονομικό έτος έναντι 210 δισ. δολαρίων ένα χρόνο πριν.

Η αμερικανική κυβέρνηση θα πρέπει να αυξάνει συχνά το ανώτατο όριο του χρέους, σημείωσε η Dagong.

«Η εικονική φερεγγυότητα της ομοσπονδιακής κυβέρνησης πιθανόν να αποτελέσει τον πυροκροτητή της επόμενης οικονομικής κρίσης», ανέφερε.

Για αύξηση της μεταβλητότητας στις αγορές το 2018 σε σχέση με το 2017, προειδοποίησε σήμερα (16/01/2018) η Credit Suisse, προβλέποντας ότι ο δείκτης μεταβλητότητας ή «φόβου», VIX, θα διαπραγματευτεί κατά μέσο όρο στις 12,5 μονάδες, από 10,9 το 2017.

Αξίζει να σημειωθεί ότι ο δείκτης μεταβλητότητας CBOE Volatility Index καταγράφει σήμερα ισχυρή άνοδο άνω του 10% και βρίσκεται πάνω από τις 11 μονάδες, το υψηλότερο επίπεδο των τελευταίων πέντε εβδομάδων.

Η Credit Suisse προσδιορίζει, παράλληλα, τρεις παράγοντες που θα μπορούσαν να πυροδοτήσουν έντονες διακυμάνσεις στις τιμές των μετοχών και «εκτόξευση» της μεταβλητότητας κατά το τρέχον έτος:

1) Πολύ υψηλότερες αποδόσεις ομολόγων

Η Credit Suisse ισχυρίζεται ότι το «επίπεδο κινδύνου» της απόδοσης του αμερικανικού 10ετούς ομολόγου για τις μετοχές διαμορφώνεται στο 3,5%.

«Για να επιτύχουμε μια τόσο ταχεία αύξηση των αποδόσεων, θα χρειαζόταν να δούμε μια έντονη επιτάχυνση στον πληθωρισμό των μισθών των ΗΠΑ και μια πολύ πιο επιθετική Fed», γράφει ο Mandy Xu, στρατηγικός επενδυτής μετοχών της Credit Suisse σε σημείωμα προς τους πελάτες.

Η τράπεζα σημειώνει ότι η μόνη φορά που υπάρχει μια εμπειρική σχέση μεταξύ υψηλότερων επιτοκίων και ενός υψηλότερου VIX είναι όταν οι αποδόσεις των ομολόγων αυξάνονται δραματικά ως «απάντηση» σε αιφνίδιες κινήσεις σύσφιξης της νομισματικής πολιτικής από την Ομοσπονδιακή Τράπεζα των ΗΠΑ.

Για του λόγου το αληθές, το «taper tantrum» που σημειώθηκε τον Μάιο του 2013, στον απόηχο ορισμένων σχολίων του τότε προέδρου της Fed, Ben Bernanke, σχετικά με την επιβράδυνση των αγορών ομολόγων:

2) Ένας εμπορικός πόλεμος

Βραχυπρόθεσμα, η Credit Suisse κοιτά με προσοχή την προθεσμία του Μαρτίου για τις συνομιλίες για τον εκσυγχρονισμό της NAFTA, επισημαίνοντας ότι μέχρι στιγμής έχει σημειωθεί ελάχιστη πρόοδος.

Η τράπεζα θεωρεί επίσης ότι αυξάνεται ο κίνδυνος γύρω από έναν πιθανό «εμπορικό πόλεμο πλήρους κλίμακας» με την Κίνα, καθώς οι αμερικανικές κυρώσεις ενδέχεται να προκαλέσουν την «απάντηση» της ασιατικής χώρας.

3) Γεωπολιτικοί κίνδυνοι

Αυτός είναι ίσως ο πιο προφανής πιθανός αρνητικός καταλύτης για την αμερικανική χρηματιστηριακή αγορά, και επίσης δυνητικά ο πιο επικίνδυνος.

Η Credit Suisse υπογραμμίζει τις παρακάτω πέντε περιοχές ως εκείνες που εμφανίζονται ως οι πιο ανησυχητικές:

Βόρεια Κορέα: κλιμάκωση ρητορικής/κυρώσεων

Μέση Ανατολή: Ιράν, Συρία, Σαουδική Αραβία θα μπορούσαν να θέσουν ανοδικούς κινδύνους για τις τιμές του πετρελαίου

ΗΠΑ: κυβερνητικό shutdown, έρευνα για εμπλοκή της Ρωσίας στις προεδρικές εκλογές του 2016

Ευρώπη: ιταλικές εκλογές, ανεξαρτησία της Καταλονίας κ.λπ.

Κυβερνοεπιθέσεις: από κρατικούς και μη κρατικούς φορείς.

Οι τεχνολογικοί κολοσσοί θα αποτελέσουν, μακροπρόθεσμα, μία μεγάλη «απειλή» για τις εταιρείες του χρηματοπιστωτικού τομέα, καθώς εισέρχονται δυναμικά -μεταξύ άλλων- στον κλάδο των πληρωμών, αναφέρει σε έκθεσή της η Standard & Poor’s, υπογραμμίζοντας, ωστόσο, ότι βραχυπρόθεσμα δεν υφίστανται κίνδυνος για τις τράπεζες.

Μακροπρόθεσμα, λοιπόν, ο αμερικανικός οίκος εκτιμά ότι οι τεχνολογικές εταιρείες όπως οι Apple,Google, Amazon, Facebook, αναμένεται να στερήσουν το 15% των τραπεζικών εσόδων από τις δραστηριότητες λιανικής τραπεζικής.

Το φαινόμενο, εκτιμάται, θα είναι ιδιαίτερα έντονο στην Ευρώπη, όπου το ρυθμιστικό πλαίσιο είναι πιο υποστηρικτικό.

«Βραχυπρόθεσμα, δεν αναμένουμε ο ανταγωνισμός από τις τεχνολογικές εταιρείες να έχει άμεσο αντίκτυπο στις τράπεζες που αξιολογούμε.

Ωστόσο, μακροπρόθεσμα, πιστεύουμε ότι θα είναι σε θέση να διαταράξει ενδεχομένως ορισμένες πτυχές της παραδοσιακής αλυσίδας στην τραπεζική βιομηχανία.

Το ρυθμιστικό πλαίσιο είναι πιθανό να παραμείνει ο βασικός παράγοντας που θα αποθαρρύνει τις προσπάθειες των τεχνολογικών κολοσσών να προσφέρουν ολοένα και περισσότερες χρηματοπιστωτικές υπηρεσίες.

www.bankingnews.gr

Και οι τρεις βασικοί δείκτες της αμερικανικής αγοράς διέγραψαν όλα τα αρχικά τους κέρδη, καθώς οι επενδυτές μην αποκλείοντας το ενδεχόμενο «λουκέτου» για το αμερικανικό δημόσιο, εάν τελικά το Κογκρέσο δεν συμφωνήσει σε αύξηση του επιπέδου του χρέους των ΗΠΑ, προχώρησαν σε κατοχύρωση κερδών αντλώντας πολύτιμη ρευστότητα , εκμεταλλευόμενοι το ράλι των αμερικανικών δεικτών.

Αναλυτικότερα το Κογκρέσο θα πρέπει να ψηφίσει την αύξηση του ορίου δανεισμού των ΗΠΑ έως την Παρασκευή 19/1, προκειμένου να αποφευχθεί το επονομαζόμενο «κλείσιμο του αμερικανικού δημοσίου».

Το πρόβλημα έγκειται στο γεγονός ότι το Δημοκρατικό Κόμμα πιέζει προκειμένου να ψηφισθεί μία νέα, δική του πρόταση, αναφορικά με τη μετανάστευση, προφανώς απειλώντας ότι δεν θα συγκατανεύσει στην αύξηση του χρέους.

Όπως είναι φυσικό αυτή η αβεβαιότητα αποτελεί την καλύτερη εγγύηση για ράλι στον δείκτη φόβου VIX, ο οποίος ενισχύεται άνω του 17% και διαμορφώνεται στο επίπεδο των 11,92 μονάδων.

Να σημειωθεί ότι ο Dow Jones είχε ξεπεράσει το προηγούμενο ορόσημο των 25.000 μονάδων μόλις στις 4 Ιανουαρίου.

Οι αμερικανικές μετοχές έχουν μέχρι στιγμής ένα πολύ καλό ξεκίνημα έτους, με τους Dow Jones, S&P 500 και Nasdaq να ενισχύονται τουλάχιστον κατά 4,2% από την αρχή του 2018.

Η ισχυρότερη οικονομία των ΗΠΑ, η φορολογική μεταρρύθμιση και η αισιοδοξία για τα εταιρικά κέρδη ήταν οι βασικοί καταλύτες για την αγορά.

Παρά τη σημερινή πρόσκαιρη διόρθωση, το καλύτερο ξεκίνημα από το 1987 έχουν πραγματοποιήσει μέχρι στιγμής οι κύριοι χρηματιστηριακοί δείκτες της Νέας Υόρκης, με κεκτημένη ταχύτητα από μία χρονιά που χαρακτηρίστηκε από ραγδαία άνοδο.

Ειδικότερα, ο βιομηχανικός δείκτης Dow Jones Industrial Average, ο δείκτης-βαρόμετρο S&P 500 και ο τεχνολογικός Nasdaq Composite έχουν ενισχυθεί μέχρι στιγμής κατά 5,1%, 4,6% και 5,7%, αντίστοιχα, εντός του 2018, αν ληφθούν υπόψη οι επιδόσεις των 25.925, 2.789 και 7.265 μονάδων, περί τις 20:50.

Σύμφωνα με τα στοιχεία της WSJ Market Data Group, η ιστορικά υψηλή άνοδος -τις πρώτες 10 συνεδριάσεις του έτους- για τον Dow Jones και τον S&P 500, το 1987, ανήλθε σε 9,2% και 9,6%, αντίστοιχα.

Η φετινή επίδοση για τον Nasdaq είναι η υψηλότερη από το 2003, οπότε και είχε ενισχυθεί κατά 7,7%.

Για το σύνολο του περασμένου έτους, η ενίσχυση για τους παραπάνω δείκτες ανήλθε σε 26%, 20% και 29,6%, αντίστοιχα.

Όσον αφορά τη δημοσίευση των οικονομικών αποτελεσμάτων, οι αμερικανικές τράπεζες επλήγησαν βραχυπρόθεσμα από τις αλλαγές στον φορολογικό κώδικα των ΗΠΑ, αλλά μακροπρόθεσμα αναμένεται να βγουν ωφελημένες.

Οι επενδυτές είναι σε γενικές γραμμές αισιόδοξοι για την περίοδο δημοσίευσης αποτελεσμάτων για το δ’ τρίμηνο του 2017.

Από τις εταιρείες του S&P 500 που έχουν ήδη αναφέρει αποτελέσματα, το 69% έχουν ξεπεράσει τις προσδοκίες των αναλυτών, σύμφωνα με στοιχεία της FactSet.

Οι μεγαλύτεροι χαμένοι και κερδισμένοι του δείκτη Dow Jones

Οι μεγαλύτεροι χαμένοι και κερδισμένοι του δείκτη S&P 500

Οι μεγαλύτεροι χαμένοι και κερδισμένοι του δείκτη Nasdaq

Μακροοικονομία

Στα νέα από το μέτωπο της μακροοικονομίας ο μεταποιητικός δείκτης Empire State υποχώρησε στις 17,7 μονάδες τον Ιανουάριο από 19,6 μονάδες τον Δεκέμβριο, σύμφωνα με στοιχεία που ανακοίνωσε η Fed Νέας Υόρκης.

Οι αναλυτές προέβλεπαν ότι η μεταποιητική δραστηριότητα στην περιοχή της Νέας Υόρκης θα διαμορφωθεί στις 18,6 μονάδες.

Πρόκειται για την τρίτη διαδοχική μηνιαία πτώση από τότε που ο δείκτης έφτασε τις 28,1 μονάδες τον Οκτώβριο.

Επιχειρήσεις

Στα εταιρικά νέα της ημέρας ζημιές 18,3 δισ. δολ. ανακοίνωσε η Citigroup για το δ΄τρίμηνο του 2017, λόγω επιβάρυνσης 22 δισ. δολ. από τη φορολογική μεταρρύθμιση Trump.

Ωστόσο μακροπρόθεσμα οι αμερικανικές τράπεζες θα βγουν ωφελημένες από τις αλλαγές στη φορολογία.

Η Citigroup θα κατέγραφε κέρδη 3,7 δι.σ δολ. από 1,28 δολ. ανά μετοχή χωρίς την επιβάρυνση από τη φορολογική μεταρρύθμιση.

Οι αναλυτές έκαναν λόγο για κέρδη 1,19 δολ. ανά μετοχή σύμφωνα με το Thomson Reuters, από 1,14 δολ. ανά μετοχή στο δ΄ τρίμηνο του 2016.

Τα έσοδα αυξήθηκαν στα 17,26 δισ. δολ. από 17,01 δισ. δολ. το αντίστοιχο τρίμηνο του 2016.

Χρέωση 6,2 δισ. δολ. ανακοίνωσε σήμερα (16/01/2018) ότι θα αναλάβει η General Electric για το δ’ τρίμηνο του 2017, λόγω μιας αναθεώρησης του ασφαλιστικού χαρτοφυλακίου της μονάδας GE Capital.

Η μετοχή της General Electric καταγράφει πτώση 3,7% στις προσυνεδριακές συναλλαγές.

Η εταιρεία, η οποία ξεκίνησε την αναθεώρηση πέρυσι, δήλωσε επίσης ότι η GE Capital αναμένει να καταβάλει τακτικές αποθεματικές εισφορές ύψους 15 δισ. δολαρίων σε διάστημα επτά ετών.

Σημειώνεται ότι τον περασμένο Νοέμβριο, ο νέος διευθύνων σύμβουλος της GE, John Flannery, περιέγραψε τα βήματα μετατροπής του μεγαλύτερου βιομηχανικού ομίλου στις ΗΠΑ σε μια μικρότερη και περισσότερο επικεντρωμένη εταιρεία.

Η GE μείωσε επίσης το ετήσιο της μέρισμα σε 48 από 96 σεντς, που αποτέλεσε μόλις την τρίτη μείωση μερίσματος στην 125χρονη ιστορία της εταιρείας.

Στο ιστορικό υψηλό των 342,5 δολαρίων σκαρφάλωσε νωρίτερα η μετοχή της Boeing, με αποτέλεσμα η χρηματιστηριακή αξία της γιγαντιαίας εταιρείας να ξεπεράσει τα 200 δισ. δολάρια!

Η μετοχή της ενισχύθηκε κατά 1,2% στα 340,5 δολάρια, με την κεφαλαιοποίηση να διαμορφώνεται στα 203,4 δισ. δολάρια!

Η Boeing πέρασε ένα έτος που σίγουρα θα θυμάται για χρόνια, με τη μετοχή της να ενισχύεται άνω του 90% στον βιομηχανικό δείκτη Dow Jones Industrial Average εντός του 2017, ως απόρροια των ικανοποιητικών οικονομικών μεγεθών για την κορυφαία κατασκευάστρια αεροσκαφών στον κόσμο.

Μόνο τις πρώτες εβδομάδες του 2018, η συνολική άνοδος αγγίζει το 15%!

Αν και υπήρξαν εισηγμένες της Wall Street με παρόμοιο «ράλι», είναι πρωτοφανές για τα blue-chips του Dow Jones.

Μόνο τα τρία πρώτα τρίμηνα του 2017, τα καθαρά κέρδη της Boeing ανήλθαν σε 4,5 δισεκ. δολάρια, με τα έσοδα να ξεπερνούν τα 68 δισεκ. δολάρια!

Η Boeing παρέδωσε 763 αεροσκάφη το 2017, διατηρώντας πιθανώς τον τίτλο του μεγαλύτερου κατασκευαστή αεροπλάνων παγκοσμίως, σε σύγκριση με την ευρωπαία ανταγωνίστρια Airbus.

Ειδικότερα, παρουσίασε 912 καθαρές νέες παραγγελίες αεροσκαφών αξίας 134,8 δισ. δολαρίων το 2017, σε σύγκριση με τις 668 και περίπου 94 δισ. δολάρια το 2016..

Οι αμερικανοί νομοθέτες ζητούν την AT&T, τη νούμερο δύο εταιρεία κινητής τηλεφωνίας στις ΗΠΑ, να μειώσει τους εμπορικούς δεσμούς με την κινεζική εταιρία κατασκευής τηλεφώνων Huawei και να αντιταχθεί στα σχέδια της εταιρείας τηλεπικοινωνιών China Mobile, να εισέλθει στην αμερικανική αγορά, λόγω ανησυχιών εθνικής ασφάλειας.

Η προειδοποίηση έρχεται αφού η κυβέρνηση του προέδρου των ΗΠΑ Donald Trump έλαβε μια πιο σκληρή γραμμή σχετικά με τις πολιτικές που ξεκίνησε ο προκάτοχός του Barack Obama, σε θέματα που κυμαίνονται από το ρόλο του Πεκίνου στο θέμα της Βόρειας Κορέας, μέχρι τις κινεζικές προσπάθειες για την απόκτηση στρατηγικών βιομηχανιών των ΗΠΑ.

Νωρίτερα αυτό τον Ιανουάριο 2018, η AT&T αναγκάστηκε να καταργήσει ένα σχέδιο για να προσφέρει στους πελάτες της συσκευές Huawei αφού ορισμένα μέλη του Κογκρέσου άσκησαν πίεση με ομοσπονδιακές ρυθμιστικές αρχές.

Η κυβέρνηση των ΗΠΑ έχει επίσης αποκλείσει μια σειρά κινεζικών εξαγορών για ανησυχίες για την εθνική ασφάλεια, ενώ συμβουλεύουν επίσης τις αμερικανικές επιχειρήσεις να μην έχουν δεσμούς με την Huawei ή την China Mobile.

Κατακόρυφη άνοδο άνω του 7% σημείωσε η μετοχή της Merck & Co στις χρηματιστηριακές αγορές της Νέας Υόρκης, μετά την ανακοίνωση της κολοσσιαίας φαρμακευτικής για θετικά αποτελέσματα στις δοκιμές φαρμάκου κατά του καρκίνου του πνεύμονα, σε μεταγενέστερο στάδιο.

Η κεφαλαιοποίηση ανέρχεται σε 159,8 δισ. δολάρια.

Η εδρεύουσα στο Νιου Τζέρσεϋ εταιρεία, γνωστοποίησε σήμερα (16 Ιανουαρίου 2018) ότι την επιτυχία στην τρίτη φάση δοκιμής του «Keytruda» σε συνδυασμό με πεμετρεξίδη και σισπλατίνη ή καρβοπλατίνη για ασθενείς με μεταστατικό μη-πλακώδη μη μικροκυτταρικό καρκίνο του πνεύμονα.

Τα αποτελέσματα της δοκιμής Keynote-189 θα παρουσιαστούν σε μια προσεχή ιατρική συνάντηση και θα υποβληθούν στη ρυθμιστική αρχή, ανακοίνωσε η Merck.

Ο μη μικροκυτταρικός καρκίνος του πνεύμονα είναι ο συνηθέστερος τύπος καρκίνου του πνεύμονα, ο οποίος σκοτώνει περισσότερους ανθρώπους από τον καρκίνο του παχέος εντέρου, του μαστού και του προστάτη.

Η είδηση έπληξε τις μετοχές της Roche Holding (-3,50%), η οποία αναπτύσσει ένα αντίστοιχο φάρμακο.

Η μετοχή Merck υποχώρησε περίπου 6% τους τελευταίους 12 μήνες, όταν ο δείκτης S&P 500 κατάγραψε άνοδο 22%.

Στα 700,4 δισ. δολάρια εκτοξεύτηκε νωρίτερα σήμερα (16 Ιανουαρίου 2018) η χρηματιστηριακή αξία της Microsoft στον τεχνολογικό δείκτη Nasdaq, μία επίδοση που αποτελεί ιστορικό υψηλό για τον κολοσσό του κ. Bill Gates.

Είναι η πρώτη φορά που η κεφαλαιοποίηση της Microsoft ξεπερνά τα 700 δισ. δολάρια.

Η μετοχή της εταιρείας έφτασε το ενδο-συνεδριακό ρεκόρ των 90,79 δολαρίων (+1,3%) κατά το άνοιγμα της σημερινής συνεδρίασης στη Wall Street, με 7,715 δισεκ. μετοχές υπό διαπραγμάτευση.

Tα καθαρά κέρδη της Microsoft ενισχύθηκαν κατά 16,6% -σε ετήσια βάση- το τρίμηνο που έληξε στις 30 Σεπτεμβρίου 2017, καθώς διαμορφώθηκαν στα 6,58 δισ. ή 0,84 δολάρια ανά μετοχή, σύμφωνα με τα στοιχεία που ανακοίνωσε ο κολοσσός της Silicon Valley.

Τα έσοδα διαμορφώθηκαν σε 24,5 δισ. δολάρια, έναντι 21,9 δισ. το τρίτο τρίμηνο του 2016.

Ο CEO της General Electric δήλωσε ότι εξετάζει μια περαιτέρω διάσπαση στην δομή του βιομηχανικού κολοσσού, συμπεριλαμβανομένων και πιθανών spin-off ορισμένων ή όλων των βασικών της τμημάτων.

Όπως μετέδωσαν οι Financial Times, ο Τ. Flaneri ανέφερε σε τηλεδιάσκεψη με αναλυτές ότι η εταιρεία εξετάζει διάφορες επιλογές για τα τμήματα ενεργειακού εξοπλισμού, αεροναυπηγικής και υγειονομικής περίθαλψης, οι οποίες θα μπορούσαν να οδηγήσουν ακόμα και στην πώληση στοιχείων ενεργητικού.

Αναλύσεις

Τα άκρως ικανοποιητικά εταιρικά κέρδη των εισηγμένων το τέταρτο τρίμηνο του 2017 αναμένεται να δώσουν νέα ώθηση στους χρηματιστηριακούς δείκτες της Νέας Υόρκης τους αμέσως επόμενους μήνες, αναφέρουν σε ανάλυσή του οι οικονομολόγοι της Bank of America Merrill Lynch, οι οποίο αναμένουν συνολικά κέρδη 35,07 δολάρια ανά μετοχή για τον δείκτη S&P 500, το τρίμηνο που έληξε στις 31 Δεκεμβρίου 2017.

«Η υγιής παγκόσμια οικονομία και οι υψηλότερες τιμές πετρελαίου, υποστηρίζουν την περαιτέρω ανάκαμψη της ενίσχυση των εταιρικών κερδών», αναφέρεται χαρακτηριστικά.

Να σημειωθεί ότι η FactSet, η οποία λαμβάνει υπόψη τις εκτιμήσεις των αναλυτών, αναμένει μέση -ετήσια- αύξηση 10,2% στα εταιρικά κέρδη για τον δείκτη βαρόμετρο το τέταρτο τρίμηνο, επίδοση που είναι η δεύτερη υψηλότερη από το 2011.

Η επίδοση οφείλεται και στην ώθηση που έδωσε στα κέρδη -του τριμήνου- της πλειοψηφίας των εισηγμένων, η φορολογική μεταρρύθμιση που πέτυχαν οι Ρεπουμπλικάνοι.

Μεταξύ άλλων, το νομοσχέδιο περιλαμβάνει περικοπή του φορολογικού συντελεστή για τις επιχειρήσεις, στο 21%, από 35% που διαμορφωνόταν μέχρι πρότινος.

Μόνο εντός του 2018, ο βιομηχανικός δείκτης Dow Jones Industrial Average έχει καταγράψει άνοδο 4,4%, με τις αντίστοιχες επιδόσεις για τον S&P 500 και τον τεχνολογικό Nasdaq να διαμορφώνονται σε 4,2% και 5,2%, αντίστοιχα.

Για το σύνολο του περασμένου έτους, η ενίσχυση για τους παραπάνω δείκτες ανήλθε σε 26%, 20% και 29,6%, αντίστοιχα.

Σε BBB+ με αρνητικό outlook από Α- υποβαθμίζει ο κινεζικός οίκος αξιολόγησης Dagong Global Credit Rating το αξιόχρεο των ΗΠΑ σε εγχώριο και ξένο νόμισμα, επικαλούμενος την αυξανόμενη εξάρτηση της μεγαλύτερης οικονομίας του κόσμου από το χρέος.

Η αυξανόμενη εξάρτηση από μία καθοδηγούμενη από το χρέος οικονομική ανάπτυξη θα συνεχίσει να διαβρώνει τη φερεγγυότητα της ομοσπονδιακής κυβέρνησης των ΗΠΑ, σημείωσε η εταιρεία που έχει την έδρα της στο Πεκίνο.

Τον Δεκέμβριο, ο Αμερικανός πρόεδρος Donald Trump υπέγραψε σε νόμο ένα πακέτο φορολογικών περικοπών, το οποίο θα αυξήσει κατά 1,4 τρισ. δολάρια το εθνικό χρέος των 20 τρισ. δολαρίων σε μία δεκαετία.

«Οι ανεπάρκειες στη σημερινή πολιτική οικολογία των ΗΠΑ καθιστούν δύσκολη την αποτελεσματική διαχείριση της ομοσπονδιακής κυβέρνησης, επομένως η οικονομική ανάπτυξη της χώρας εκτροχιάζεται από τον σωστό δρόμο», ανέφερε η Dagong.

«Οι μεγάλης κλίμακας φορολογικές μειώσεις περιορίζουν τις πηγές αποπληρωμής του χρέους της ομοσπονδιακής κυβέρνησης, εξασθενίζοντας περαιτέρω τη βάση αποπληρωμής του», πρόσθεσε.

Οι διεθνείς οίκοι πιστοληπτικής αξιολόγησης Fitch και Moody's Investors Service δίνουν την υψηλότερη βαθμολογία τους, ΑΑΑ, στο αξιόχρεο των ΗΠΑ. Ο οίκος S&P Global έχει υποβαθμίσει ελαφρά το αξιόχρεο της χώρας στο ΑΑ+ από το 2011.

Τον Δεκέμβριο, η αμερικανική κυβέρνηση ανακοίνωσε ένα έλλειμμα 23 δισ. δολαρίων έναντι ελλείμματος 27 δισ. δολαρίων τον αντίστοιχο μήνα του προηγούμενου έτους.

Το έλλειμμα διαμορφώθηκε στα 225 δισ. δολάρια για το δημοσιονομικό έτος έναντι 210 δισ. δολαρίων ένα χρόνο πριν.

Η αμερικανική κυβέρνηση θα πρέπει να αυξάνει συχνά το ανώτατο όριο του χρέους, σημείωσε η Dagong.

«Η εικονική φερεγγυότητα της ομοσπονδιακής κυβέρνησης πιθανόν να αποτελέσει τον πυροκροτητή της επόμενης οικονομικής κρίσης», ανέφερε.

Για αύξηση της μεταβλητότητας στις αγορές το 2018 σε σχέση με το 2017, προειδοποίησε σήμερα (16/01/2018) η Credit Suisse, προβλέποντας ότι ο δείκτης μεταβλητότητας ή «φόβου», VIX, θα διαπραγματευτεί κατά μέσο όρο στις 12,5 μονάδες, από 10,9 το 2017.

Αξίζει να σημειωθεί ότι ο δείκτης μεταβλητότητας CBOE Volatility Index καταγράφει σήμερα ισχυρή άνοδο άνω του 10% και βρίσκεται πάνω από τις 11 μονάδες, το υψηλότερο επίπεδο των τελευταίων πέντε εβδομάδων.

Η Credit Suisse προσδιορίζει, παράλληλα, τρεις παράγοντες που θα μπορούσαν να πυροδοτήσουν έντονες διακυμάνσεις στις τιμές των μετοχών και «εκτόξευση» της μεταβλητότητας κατά το τρέχον έτος:

1) Πολύ υψηλότερες αποδόσεις ομολόγων

Η Credit Suisse ισχυρίζεται ότι το «επίπεδο κινδύνου» της απόδοσης του αμερικανικού 10ετούς ομολόγου για τις μετοχές διαμορφώνεται στο 3,5%.

«Για να επιτύχουμε μια τόσο ταχεία αύξηση των αποδόσεων, θα χρειαζόταν να δούμε μια έντονη επιτάχυνση στον πληθωρισμό των μισθών των ΗΠΑ και μια πολύ πιο επιθετική Fed», γράφει ο Mandy Xu, στρατηγικός επενδυτής μετοχών της Credit Suisse σε σημείωμα προς τους πελάτες.

Η τράπεζα σημειώνει ότι η μόνη φορά που υπάρχει μια εμπειρική σχέση μεταξύ υψηλότερων επιτοκίων και ενός υψηλότερου VIX είναι όταν οι αποδόσεις των ομολόγων αυξάνονται δραματικά ως «απάντηση» σε αιφνίδιες κινήσεις σύσφιξης της νομισματικής πολιτικής από την Ομοσπονδιακή Τράπεζα των ΗΠΑ.

Για του λόγου το αληθές, το «taper tantrum» που σημειώθηκε τον Μάιο του 2013, στον απόηχο ορισμένων σχολίων του τότε προέδρου της Fed, Ben Bernanke, σχετικά με την επιβράδυνση των αγορών ομολόγων:

2) Ένας εμπορικός πόλεμος

Βραχυπρόθεσμα, η Credit Suisse κοιτά με προσοχή την προθεσμία του Μαρτίου για τις συνομιλίες για τον εκσυγχρονισμό της NAFTA, επισημαίνοντας ότι μέχρι στιγμής έχει σημειωθεί ελάχιστη πρόοδος.

Η τράπεζα θεωρεί επίσης ότι αυξάνεται ο κίνδυνος γύρω από έναν πιθανό «εμπορικό πόλεμο πλήρους κλίμακας» με την Κίνα, καθώς οι αμερικανικές κυρώσεις ενδέχεται να προκαλέσουν την «απάντηση» της ασιατικής χώρας.

3) Γεωπολιτικοί κίνδυνοι

Αυτός είναι ίσως ο πιο προφανής πιθανός αρνητικός καταλύτης για την αμερικανική χρηματιστηριακή αγορά, και επίσης δυνητικά ο πιο επικίνδυνος.

Η Credit Suisse υπογραμμίζει τις παρακάτω πέντε περιοχές ως εκείνες που εμφανίζονται ως οι πιο ανησυχητικές:

Βόρεια Κορέα: κλιμάκωση ρητορικής/κυρώσεων

Μέση Ανατολή: Ιράν, Συρία, Σαουδική Αραβία θα μπορούσαν να θέσουν ανοδικούς κινδύνους για τις τιμές του πετρελαίου

ΗΠΑ: κυβερνητικό shutdown, έρευνα για εμπλοκή της Ρωσίας στις προεδρικές εκλογές του 2016

Ευρώπη: ιταλικές εκλογές, ανεξαρτησία της Καταλονίας κ.λπ.

Κυβερνοεπιθέσεις: από κρατικούς και μη κρατικούς φορείς.

Οι τεχνολογικοί κολοσσοί θα αποτελέσουν, μακροπρόθεσμα, μία μεγάλη «απειλή» για τις εταιρείες του χρηματοπιστωτικού τομέα, καθώς εισέρχονται δυναμικά -μεταξύ άλλων- στον κλάδο των πληρωμών, αναφέρει σε έκθεσή της η Standard & Poor’s, υπογραμμίζοντας, ωστόσο, ότι βραχυπρόθεσμα δεν υφίστανται κίνδυνος για τις τράπεζες.

Μακροπρόθεσμα, λοιπόν, ο αμερικανικός οίκος εκτιμά ότι οι τεχνολογικές εταιρείες όπως οι Apple,Google, Amazon, Facebook, αναμένεται να στερήσουν το 15% των τραπεζικών εσόδων από τις δραστηριότητες λιανικής τραπεζικής.

Το φαινόμενο, εκτιμάται, θα είναι ιδιαίτερα έντονο στην Ευρώπη, όπου το ρυθμιστικό πλαίσιο είναι πιο υποστηρικτικό.

«Βραχυπρόθεσμα, δεν αναμένουμε ο ανταγωνισμός από τις τεχνολογικές εταιρείες να έχει άμεσο αντίκτυπο στις τράπεζες που αξιολογούμε.

Ωστόσο, μακροπρόθεσμα, πιστεύουμε ότι θα είναι σε θέση να διαταράξει ενδεχομένως ορισμένες πτυχές της παραδοσιακής αλυσίδας στην τραπεζική βιομηχανία.

Το ρυθμιστικό πλαίσιο είναι πιθανό να παραμείνει ο βασικός παράγοντας που θα αποθαρρύνει τις προσπάθειες των τεχνολογικών κολοσσών να προσφέρουν ολοένα και περισσότερες χρηματοπιστωτικές υπηρεσίες.

www.bankingnews.gr

Σχόλια αναγνωστών