Νευρικότητα στη Wall Street, στην «σκιά» ενός πιθανού εμπορικού πολέμου

Η νευρικότητα ήταν και σήμερα (15/3/2018) το κυρίαρχο στοιχείο στη Wall Street, με τους επενδυτές να είναι επιφυλακτικοί, καθώς οι φόβοι για έναν παγκόσμιο εμπορικό πόλεμο παραμένουν στο επίκεντρο.

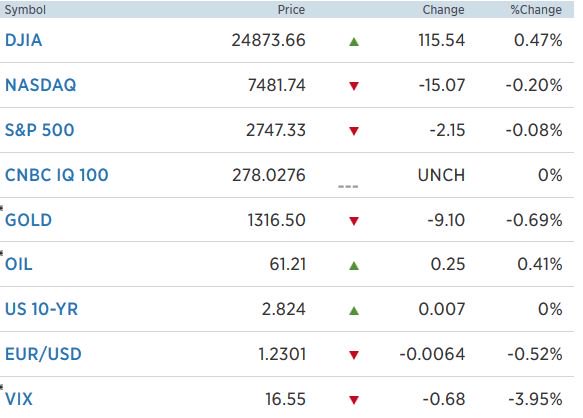

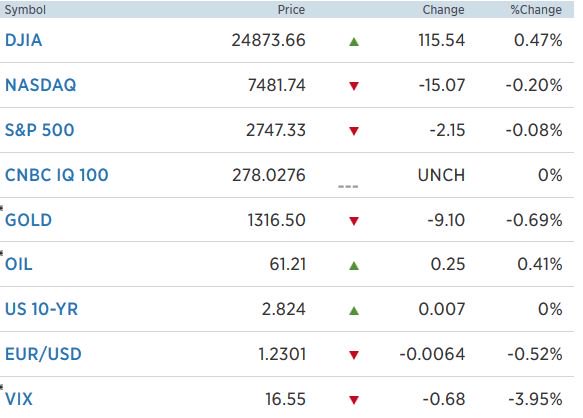

Ο Dow Jones Industrial average ενισχύθηκε κατά 0,47% στις 24.873,66 μονάδες, έχοντας προηγουμένως σημειώσει άνοδο άνω του 1% και επανακτώντας προς στιγμήν τις 25.000 μονάδες, ο S&P 500 σημείωσε πτώση 0,08% στις 2.747,33 μονάδες, ενώ ο Nasdaq σημείωσε πτώση κατά 0,2% χαμηλότερα, στις 7.481,74 μονάδες.

Χθες, ο Dow Jones σημείωσε βαριά πτώση 1%, καθώς οι μετοχές των βιομηχανιών συνέχισαν να δέχονται πιέσεις από τον αντίκτυπο που θα μπορούσαν να έχουν οι δασμοί στις εισαγωγές.

Τις μεγαλύτερες πιέσεις στον δείκτη άσκησε η μετοχή της Boeing, που υποχώρησε κατά 2,48%, στον απόηχο δημοσιευμάτων που αναφέρουν ότι ο πρόεδρος των ΗΠΑ, Donald Trump, αναμένεται να επιβάλει δασμούς επί των κινεζικών εισαγωγών.

Η μετοχή της Boeing υποχώρησε σήμερα οριακά, κατά 0,3%, ενώ από την αρχή της εβδομάδας υποχωρεί κατά 7%.

Εν τω μεταξύ, πιέσεις στις αμερικανικές μετοχές ασκούν οι αυξημένες προσδοκίες για μια επιτάχυνση του πληθωρισμού εντός του 2018, στον απόηχο στοιχείων που ανακοινώθηκαν σήμερα για την οικονομία των ΗΠΑ.

Μια σημαντική άνοδος του πληθωρισμού θα μπορούσε να «αναγκάσει» την Ομοσπονδιακή Τράπεζα των ΗΠΑ (Federal Reserve, Fed) να υιοθετήσει μια πιο «επιθετική» στάση στην πορεία εξομάλυνσης της νομισματικής της πολιτικής και αύξησης των επιτοκίων, κάτι που θα μπορούσε να ασκήσει περαιτέρω πιέσεις στις μετοχές.

Ειδικότερα, στοιχεία που ανακοινώθηκαν σήμερα έδειξαν ότι οι τιμές εισαγωγών αυξήθηκαν κατά 0,4% τον Φεβρουάριο, έναντι της πτωτικά αναθεωρημένης αύξησης 0,8% του Ιανουαρίου.

Από την πλευρά τους, οι οικονομολόγοι είχαν προβλέψει ότι οι τιμές εισαγωγών θα αυξάνονταν κατά 0,2% τον Φεβρουάριο, έναντι της αρχικής εκτίμησης για τον Ιανουάριο, που έκανε λόγο για αύξηση 1%.

Σε ετήσια βάση, οι τιμές εισαγωγών αυξήθηκαν κατά 3,5%, μετά από άνοδο 3,4% τον Ιανουάριο.

Την ίδια ώρα, ορισμένα θετικά στοιχεία που ανακοινώθηκαν για την αγορά εργασίας των ΗΠΑ, θα μπορούσαν επίσης να ασκήσουν πιέσεις στη Fed, καθώς υποδηλώνουν μια περαιτέρω «σύσφιξη».

Ειδικότερα, την περασμένη εβδομάδα καταγράφηκε μείωση μεγαλύτερη της αναμενόμενης στις νέες αιτήσεις επιδομάτων ανεργίας στις ΗΠΑ, με τον αριθμό τους να υποχωρεί συγκεκριμένα κατά 4 χιλ., στις 226 χιλ., την εβδομάδα που ολοκληρώθηκε στις 10 Μαρτίου 2018, πολύ κοντά σε χαμηλά 50 ετών.

Από την πλευρά τους, οι οικονομολόγοι ανέμεναν μια μείωση των αιτήσεων στις 228 χιλ.

Το ελληνικό ETF GREK υποχώρησε κατά 1,65%, διαπραγματευόμενο στα 10,16 δολάρια.

Οι μετοχές με την μεγαλύτερη άνοδο και την μεγαλύτερη πτώση στο δείκτη Dow Jones

Οι μετοχές με την μεγαλύτερη άνοδο και την μεγαλύτερη πτώση στο δείκτη S&P 500

Οι μετοχές με την μεγαλύτερη άνοδο και την μεγαλύτερη πτώση στο δείκτη Nasdaq

Μακροοικονομία

Στα νέα από το μέτωπο της μακροοικονομίας ξεπέρασε τις εκτιμήσεις η πτώση στις νέες αιτήσεις επιδομάτων ανεργίας στις ΗΠΑ την περασμένη εβδομάδα.

Ο αριθμός των αιτήσεων για επιδόματα ανεργία τον Μάρτιο βρίσκεται πλέον κοντά σε χαμηλά 50 ετών.

Ειδικότερα, οι νέες αιτήσεις υποχώρησαν κατά 4 χιλ. στις 226 χιλ. την εβδομάδα που ολοκληρώθηκε στις 10 Μαρτίου 2018.

Οι οικονομολόγοι που συμμετείχαν σε δημοσκόπηση του Marketwatch, ανέμεναν υποχώρηση στις 228 χιλ.

Ο μέσος όρος των τελευταίων τεσσάρων μηνών υποχώρησε κατά 750 αιτήσεις στις 221.500.

Ο αριθμός των ατόμων που λαμβάνουν ήδη επίδομα ανεργίας, αυξήθηκε κατά 4.000 στα 1,88 εκατ.

Αύξηση μεγαλύτερη των προσδοκιών κατέγραψαν τον Φεβρουάριο του 2018 οι τιμές εισαγωγών στις ΗΠΑ, καθώς η αύξηση του κόστους των κεφαλαιουχικών αγαθών - η μεγαλύτερη από το 2008 - αντιστάθμισε την πτώση στις τιμές πετρελαίου, ενισχύοντας τις απόψεις περί μιας επιτάχυνσης του πληθωρισμού εντός του 2018.

Ειδικότερα, το αμερικανικό υπουργείο Εργασίας ανακοίνωσε σήμερα (15/3/2018) ότι οι τιμές εισαγωγών αυξήθηκαν κατά 0,4% τον Φεβρουάριο, έναντι της πτωτικά αναθεωρημένης αύξησης 0,8% του Ιανουαρίου.

Από την πλευρά τους, οι οικονομολόγοι είχαν προβλέψει ότι οι τιμές εισαγωγών θα αυξάνονταν κατά 0,2% τον Φεβρουάριο, έναντι της αρχικής εκτίμησης για τον Ιανουάριο, που έκανε λόγο για αύξηση 1%.

Σε ετήσια βάση, οι τιμές εισαγωγών αυξήθηκαν κατά 3,5%, μετά από άνοδο 3,4% τον Ιανουάριο.

Παράλληλα, οι τιμές εξαγωγών αυξήθηκαν κατά 0,2% τον Φεβρουάριο, έναντι αύξησης 0,8% του Ιανουαρίου, ενώ σε ετήσια βάση σημειώθηκε αύξηση 3,3%, από 3,4% τον προηγούμενο μήνα.

Επιχειρήσεις

Στα εταιρικά νέα της ημέρας στις 3 Απριλίου 2018 αναμένεται να πραγματοποιηθεί η αρχική δημόσια προσφορά (Initial Coin Offering, ICO) της Spotify στο χρηματιστήριο της Νέας Υόρκης (New York Stock Exchange, NYSE), σύμφωνα με όσα γνωστοποίησε σήμερα (15 Μαρτίου 2018) η σουηδική εταιρεία, η οποία θα διαπραγματεύεται με το διακριτικό θα είναι «SPOT».

Προς το παρόν δεν είναι γνωστή η τιμή της IPO.

Η Spotify είχε γνωστοποιήσει πως σχεδιάζει να εισάγει τις μετοχές της στη Wall Street χρησιμοποιώντας μια ασυνήθιστη μέθοδο, γνωστή ως άμεση καταχώρηση, στοχεύοντας να πραγματοποιήσει το ντεμπούτο της στις χρηματιστηριακές αγορές τον Μάρτιο ή τον Απρίλιο του 2018.

Η εταιρεία παρουσίασε ζημίες ύψους 300 εκατ. ευρώ για το σύνολο του 2017, έναντι ζημιών ύψους 557 εκατ. ένα χρόνο νωρίτερα, με τα έσοδα, ωστόσο, να αυξάνονται σημαντικά.

Ειδικότερα, τα έσοδα για το περασμένο έτος, διαμορφώθηκαν στα 4 δισεκ. ευρώ, επίδοση κατά 40% ενισχυμένη σε σύγκριση με το 2016.

Αξίζει να σημειωθεί ότι, το 2016, η σουηδική εταιρεία είχε παρουσιάσει αύξηση 52% στα έσοδα!

Το Spotify αποτιμάται, πλέον, στα 23 δισεκ. δολάρια!

Οι ενεργοί (όσοι πληρώνουν συνδρομή) χρήστες, όπως έχει ήδη γίνει γνωστό, ανέρχονταν σε πάνω από 70 εκατομμύρια στα τέλη του 2017, επίδοση κατά περίπου 10 εκατομμύρια αυξημένη σε σχέση με την αντίστοιχη του περασμένου Ιουλίου.

Αναλύσεις

Οι αγορές είναι στο «λυκόφως του μεσαίου κύκλου» και οι επενδυτές θα πρέπει να προετοιμαστούν για να αντιδράσουν εάν η αμερικανική οικονομία φτάσει στην ύφεση, σύμφωνα με την JP Morgan.

Η τράπεζα προτείνει ένα κυκλικό χαρτοφυλάκιο -για παράδειγμα overweight σε μετοχές σε αντίθεση με ομόλογα και πίστωση- αλλά συστήνει στους πελάτες να επανεξετάσουν την κατανομή εάν η πιθανότητα της ύφεσης για τους επόμενους 12 μήνες αυξηθεί σε τουλάχιστον 30%.

Σύμφωνα με το Bloomberg, τη στιγμή που οι μεσοπρόθεσμοι δείκτες είναι σχετικά θετικό, το μοντέλο της τράπεζας δείχνει ότι οι πιθανότητες για ύφεση το επόμενο έτος είναι στο 18%, που κατά προσέγγιση είναι σύμφωνο με την πιθανότητα να συμβεί τυχαία.

Αλλά η πιθανότητα αυξάνεται σε 52% τα επόμενα δύο χρόνια και 72% για τα επόμενα τρία χρόνια.

«Θα μπορούσαμε να μειώσομε αυτές τις (κυκλικές) εκθέσεις προοδευτικά για το επόμενο έτος όταν πληρούνται μία ή πολλές προϋποθέσεις, όπως οι μετοχές να φτάσουν το αναμενόμενο κυκλικό υψηλό των 3.000 μονάδων για τον S&P 500 ή οι αμερικανικές μετοχές προεξοφλήσουν περισσότερες από τέσσερις αυξήσεις κεφαλαίων το 2018 και 2019» αναφέρεται στην ανάλυση.

Αυτό όμως, σύμφωνα με την JP Morgan, δεν έχει συμβεί ακόμα, καθώς οι περισσότερες αγορές έχουν παρουσιάσει χαρακτηριστικά μεσαίου κύκλου, με τις μετοχές να υπεραποδίδουν και να έχουν υψηλότερες αποδόσεις από το μέσο όρο, το momentum των εμπορευμάτων δεν είναι υπερβολικό, τα assets αναδυόμενων αγορών ξεπερνούν τα αντίστοιχα των αναπτυγμένων αγορών και η ενέργεια και τα βασικά μέταλλα ηγούνται των πολύτιμων μετάλλων.

Στο 2,25% (εύρος 2%-2,25%) αναμένουν -κατά μέσο όρο- το βασικό επιτόκιο της Ομοσπονδιακής Τράπεζας (Federal Reserve, Fed) έως τα τέλη του 2018, οι οικονομολόγοι που συμμετείχαν στην έρευνα της Wall Street Journal, επίδοση υψηλότερη από το 2,21% προηγουμένως (το τέταρτο τρίμηνο 2017).

Εάν ληφθεί υπόψη ότι η Τράπεζα αυξάνει κατά 25 μονάδες βάσης το εύρος επιτοκίων από τον Δεκέμβριο του 2015, οπότε και έβαλα μπρος την ομαλοποίηση της νομισματικής πολιτικής, τότε αναμένεται να πραγματοποιηθούν τρεις αυξήσεις εντός του έτους.

Η πρόβλεψη είναι σύμφωνη με τον στόχο που έχει θέσει η Fed για το 2018.

Επί του παρόντος, το εύρος διαμορφώνεται στο 1,25%-1,50%, μετά από αύξηση 25 μονάδων βάσης τον περασμένο Δεκέμβριο.

Η επόμενη συνεδρίαση της Τράπεζας, αναμένεται να λάβει χώρα το διήμερο 20-21 Μαρτίου 2018.

Σε ό,τι αφορά στον πληθωρισμό, οι οικονομολόγοι προβλέπουν να ξεπεράσει τον στόχο του 2% εντός του έτους, φθάνοντας στο 2,1% στα τέλη του 2,1% (έναντι προηγούμενης εκτίμησης 2%).

Τέλος, οι αναλυτές αναμένουν το 10ετές κρατικό ομόλογο των Η.Π.Α. να εκτοξευθεί στο 3,03%, έναντι προηγούμενης εκτίμησης για επίδοση 2,85%.

Η χειρότερη οικονομική κρίση στη σύγχρονη ιστορία είχε το πρώτο της θύμα κατά τη διάρκεια αυτής της εβδομάδας πριν από μια δεκαετία.

Η Bear Stearns, η επενδυτική τράπεζα με 85 χρόνια ιστορίας και πέμπτη μεγαλύτερη της Αμερικής εκείνη τη στιγμή, δεν κατάφερε να πείσει τους μετόχους της ότι είχε αρκετή δύναμη για να επιβιώσει από την κατάρρευση της στεγαστικής αγοράς.

Πολλά από τα ενυπόθηκα δάνεια που είχαν ληφθεί από αφερέγγυους δανειολήπτες, τα οποία είχαν συσσωρευτεί σε τίτλους που συγκέντρωσε η Bear Stearns.

Και όσο περισσότεροι Αμερικανοί αγωνιζόταν να πληρώνουν τις υποθήκες τους, θέτοντας αυτές τις αξίες σε κίνδυνο, οι ίδιοι οι πιστωτές της Bear Stearns άρχισαν να πανικοβάλλονται.

Σε συμφωνία που μεθόδευσε η Federal Reserve, η JPMorgan απέκτησε την επιχείρηση για ένα μικρό μέρος της τότε αγοραίας της αξίας.

Ωστόσο, σήμερα, δεν υπάρχουν πολλοί αναλυτές που να θεωρούν ότι μια άλλη κατάρρευση του χρηματοπιστωτικού συστήματος είναι προ των πυλών.

Στην καλύτερη περίπτωση, εκτιμάται για μια άλλη οικονομική κρίση.

Ο David Rosenberg, επικεφαλής οικονομολόγος του Gluskin Sheff, τονίζει ότι η οικονομία δεν έχει τα σημάδια που είχε πριν από μια δεκαετία.

Αυτή τη φορά, ωστόσο, ο Rosenberg δεν ανησυχεί για τη στέγαση.

"Παρακολουθήστε πολύ στενά τους εταιρικούς τίτλους και τις αποδόσεις των επενδύσεων", δήλωσε ο Rosenberg στο Business Insider.

"Υπάρχει μια φούσκα στους ισολογισμούς των επιχειρήσεων."

Αυτό που ο Rosenberg ονομάζει φούσκα, οι επενδυτές θα περιγράψουν ως κυνήγι για απόδοση.

Η όρεξη των επενδυτών για αποδόσεις, όπου και αν βρίσκονται, ώθησε τα κεφάλαια στις πιο επικίνδυνες και πιο χρεωμένες εταιρείες σε επίπεδα κοντά σε εκείνα που παρατηρήθηκαν τελευταία το 2006, πριν ξεκινήσει η τελευταία οικονομική κρίση.

Αλλά η πιστωτική αγορά αρχίζει να παρουσιάζει ρωγμές.

Οι επενδυτές "δεν έχουν μάθει πόσο σημαντικό είναι να πιστέψουμε τη μέση αναστροφή και πάρα πολλοί είναι δελεασμένοι στο στρατόπεδο νοοτροπίας των αγελών", δήλωσε ο Rosenberg.

Στοιχεία της Bank of America Merrill Lynch έδειξαν ότι υπάρξαν εκροές κεφαλαίων από τα ομόλογα ύψους 14,1 δισ. δολαρίων κατά την εβδομάδα που έληξε στις 14 Φεβρουαρίου.

Περίπου 11 δισ. δολάρια προέρχονταν από κεφάλαια υψηλών αποδόσεων, ακόμη και μετά τη μείωση της μεταβλητότητας που συγκλόνισε τις αγορές στις αρχές Φεβρουαρίου.

«Ανησυχώ επίσης για τις αδυναμίες των δανείων αυτοκινήτων και των πιστωτικών καρτών που αυξάνονται και δεν έχουμε δει καν το ποσοστό ανεργίας να αρχίζει να αυξάνεται ακόμα», πρόσθεσε ο Rosenberg.

"Αυτό δείχνει ότι η ποιότητα της πίστωσης εκεί είναι πολύ αδύναμη.

Στην πραγματικότητα, σχεδόν το ήμισυ της αγοράς εταιρικών ομολόγων επενδύσεων χαρακτηρίζεται τώρα ως BBB!"

Μια βαθμολογία "ΒΒΒ" είναι μόλις δύο βαθμίδες πάνω από σκουπίδια.

Παρόλο που οι περισσότεροι Αμερικανοί αγωνίζονται να κάνουν τις πληρωμές τους στα δάνεια αυτοκινήτων εγκαίρως, δεν υπάρχει σχεδόν καμία σειρήνα σχετικά με μια επικείμενη κατακρήμνιση.

Ωστόσο, ο Rosenberg υποστήριξε ότι είναι ένας «μύθος» ότι οι οικονομικοί κίνδυνοι είναι μέτριοι.

"Νομίζω ότι ο Λευκός Οίκος πρέπει να είναι πολύ προσεκτικός ώστε να μην απορρυθμίσει τον χρηματοπιστωτικό τομέα τόσο γρήγορα, ειδικά τώρα καθώς η πιστωτική ποιότητα αρχίζει να διαβρώνεται", ανέφερε.

Και έτσι, το μάθημα για τους διαχειριστές χρημάτων εδώ είναι ότι ο χρόνος για την επίτευξη των μεγάλων αποδόσεων έχει τελειώσει - τουλάχιστον για αυτόν τον κύκλο, είπε ο Rosenberg, ο οποίος συμβουλεύει τους επενδυτές να αυξήσουν τα μετρητά και να μειώσουν τον συντελεστή βήτα ή τη μεταβλητότητα του χαρτοφυλακίου τους.

www.bankignews.gr

Ο Dow Jones Industrial average ενισχύθηκε κατά 0,47% στις 24.873,66 μονάδες, έχοντας προηγουμένως σημειώσει άνοδο άνω του 1% και επανακτώντας προς στιγμήν τις 25.000 μονάδες, ο S&P 500 σημείωσε πτώση 0,08% στις 2.747,33 μονάδες, ενώ ο Nasdaq σημείωσε πτώση κατά 0,2% χαμηλότερα, στις 7.481,74 μονάδες.

Χθες, ο Dow Jones σημείωσε βαριά πτώση 1%, καθώς οι μετοχές των βιομηχανιών συνέχισαν να δέχονται πιέσεις από τον αντίκτυπο που θα μπορούσαν να έχουν οι δασμοί στις εισαγωγές.

Τις μεγαλύτερες πιέσεις στον δείκτη άσκησε η μετοχή της Boeing, που υποχώρησε κατά 2,48%, στον απόηχο δημοσιευμάτων που αναφέρουν ότι ο πρόεδρος των ΗΠΑ, Donald Trump, αναμένεται να επιβάλει δασμούς επί των κινεζικών εισαγωγών.

Η μετοχή της Boeing υποχώρησε σήμερα οριακά, κατά 0,3%, ενώ από την αρχή της εβδομάδας υποχωρεί κατά 7%.

Εν τω μεταξύ, πιέσεις στις αμερικανικές μετοχές ασκούν οι αυξημένες προσδοκίες για μια επιτάχυνση του πληθωρισμού εντός του 2018, στον απόηχο στοιχείων που ανακοινώθηκαν σήμερα για την οικονομία των ΗΠΑ.

Μια σημαντική άνοδος του πληθωρισμού θα μπορούσε να «αναγκάσει» την Ομοσπονδιακή Τράπεζα των ΗΠΑ (Federal Reserve, Fed) να υιοθετήσει μια πιο «επιθετική» στάση στην πορεία εξομάλυνσης της νομισματικής της πολιτικής και αύξησης των επιτοκίων, κάτι που θα μπορούσε να ασκήσει περαιτέρω πιέσεις στις μετοχές.

Ειδικότερα, στοιχεία που ανακοινώθηκαν σήμερα έδειξαν ότι οι τιμές εισαγωγών αυξήθηκαν κατά 0,4% τον Φεβρουάριο, έναντι της πτωτικά αναθεωρημένης αύξησης 0,8% του Ιανουαρίου.

Από την πλευρά τους, οι οικονομολόγοι είχαν προβλέψει ότι οι τιμές εισαγωγών θα αυξάνονταν κατά 0,2% τον Φεβρουάριο, έναντι της αρχικής εκτίμησης για τον Ιανουάριο, που έκανε λόγο για αύξηση 1%.

Σε ετήσια βάση, οι τιμές εισαγωγών αυξήθηκαν κατά 3,5%, μετά από άνοδο 3,4% τον Ιανουάριο.

Την ίδια ώρα, ορισμένα θετικά στοιχεία που ανακοινώθηκαν για την αγορά εργασίας των ΗΠΑ, θα μπορούσαν επίσης να ασκήσουν πιέσεις στη Fed, καθώς υποδηλώνουν μια περαιτέρω «σύσφιξη».

Ειδικότερα, την περασμένη εβδομάδα καταγράφηκε μείωση μεγαλύτερη της αναμενόμενης στις νέες αιτήσεις επιδομάτων ανεργίας στις ΗΠΑ, με τον αριθμό τους να υποχωρεί συγκεκριμένα κατά 4 χιλ., στις 226 χιλ., την εβδομάδα που ολοκληρώθηκε στις 10 Μαρτίου 2018, πολύ κοντά σε χαμηλά 50 ετών.

Από την πλευρά τους, οι οικονομολόγοι ανέμεναν μια μείωση των αιτήσεων στις 228 χιλ.

Το ελληνικό ETF GREK υποχώρησε κατά 1,65%, διαπραγματευόμενο στα 10,16 δολάρια.

Οι μετοχές με την μεγαλύτερη άνοδο και την μεγαλύτερη πτώση στο δείκτη Dow Jones

Οι μετοχές με την μεγαλύτερη άνοδο και την μεγαλύτερη πτώση στο δείκτη S&P 500

Οι μετοχές με την μεγαλύτερη άνοδο και την μεγαλύτερη πτώση στο δείκτη Nasdaq

Μακροοικονομία

Στα νέα από το μέτωπο της μακροοικονομίας ξεπέρασε τις εκτιμήσεις η πτώση στις νέες αιτήσεις επιδομάτων ανεργίας στις ΗΠΑ την περασμένη εβδομάδα.

Ο αριθμός των αιτήσεων για επιδόματα ανεργία τον Μάρτιο βρίσκεται πλέον κοντά σε χαμηλά 50 ετών.

Ειδικότερα, οι νέες αιτήσεις υποχώρησαν κατά 4 χιλ. στις 226 χιλ. την εβδομάδα που ολοκληρώθηκε στις 10 Μαρτίου 2018.

Οι οικονομολόγοι που συμμετείχαν σε δημοσκόπηση του Marketwatch, ανέμεναν υποχώρηση στις 228 χιλ.

Ο μέσος όρος των τελευταίων τεσσάρων μηνών υποχώρησε κατά 750 αιτήσεις στις 221.500.

Ο αριθμός των ατόμων που λαμβάνουν ήδη επίδομα ανεργίας, αυξήθηκε κατά 4.000 στα 1,88 εκατ.

Αύξηση μεγαλύτερη των προσδοκιών κατέγραψαν τον Φεβρουάριο του 2018 οι τιμές εισαγωγών στις ΗΠΑ, καθώς η αύξηση του κόστους των κεφαλαιουχικών αγαθών - η μεγαλύτερη από το 2008 - αντιστάθμισε την πτώση στις τιμές πετρελαίου, ενισχύοντας τις απόψεις περί μιας επιτάχυνσης του πληθωρισμού εντός του 2018.

Ειδικότερα, το αμερικανικό υπουργείο Εργασίας ανακοίνωσε σήμερα (15/3/2018) ότι οι τιμές εισαγωγών αυξήθηκαν κατά 0,4% τον Φεβρουάριο, έναντι της πτωτικά αναθεωρημένης αύξησης 0,8% του Ιανουαρίου.

Από την πλευρά τους, οι οικονομολόγοι είχαν προβλέψει ότι οι τιμές εισαγωγών θα αυξάνονταν κατά 0,2% τον Φεβρουάριο, έναντι της αρχικής εκτίμησης για τον Ιανουάριο, που έκανε λόγο για αύξηση 1%.

Σε ετήσια βάση, οι τιμές εισαγωγών αυξήθηκαν κατά 3,5%, μετά από άνοδο 3,4% τον Ιανουάριο.

Παράλληλα, οι τιμές εξαγωγών αυξήθηκαν κατά 0,2% τον Φεβρουάριο, έναντι αύξησης 0,8% του Ιανουαρίου, ενώ σε ετήσια βάση σημειώθηκε αύξηση 3,3%, από 3,4% τον προηγούμενο μήνα.

Επιχειρήσεις

Στα εταιρικά νέα της ημέρας στις 3 Απριλίου 2018 αναμένεται να πραγματοποιηθεί η αρχική δημόσια προσφορά (Initial Coin Offering, ICO) της Spotify στο χρηματιστήριο της Νέας Υόρκης (New York Stock Exchange, NYSE), σύμφωνα με όσα γνωστοποίησε σήμερα (15 Μαρτίου 2018) η σουηδική εταιρεία, η οποία θα διαπραγματεύεται με το διακριτικό θα είναι «SPOT».

Προς το παρόν δεν είναι γνωστή η τιμή της IPO.

Η Spotify είχε γνωστοποιήσει πως σχεδιάζει να εισάγει τις μετοχές της στη Wall Street χρησιμοποιώντας μια ασυνήθιστη μέθοδο, γνωστή ως άμεση καταχώρηση, στοχεύοντας να πραγματοποιήσει το ντεμπούτο της στις χρηματιστηριακές αγορές τον Μάρτιο ή τον Απρίλιο του 2018.

Η εταιρεία παρουσίασε ζημίες ύψους 300 εκατ. ευρώ για το σύνολο του 2017, έναντι ζημιών ύψους 557 εκατ. ένα χρόνο νωρίτερα, με τα έσοδα, ωστόσο, να αυξάνονται σημαντικά.

Ειδικότερα, τα έσοδα για το περασμένο έτος, διαμορφώθηκαν στα 4 δισεκ. ευρώ, επίδοση κατά 40% ενισχυμένη σε σύγκριση με το 2016.

Αξίζει να σημειωθεί ότι, το 2016, η σουηδική εταιρεία είχε παρουσιάσει αύξηση 52% στα έσοδα!

Το Spotify αποτιμάται, πλέον, στα 23 δισεκ. δολάρια!

Οι ενεργοί (όσοι πληρώνουν συνδρομή) χρήστες, όπως έχει ήδη γίνει γνωστό, ανέρχονταν σε πάνω από 70 εκατομμύρια στα τέλη του 2017, επίδοση κατά περίπου 10 εκατομμύρια αυξημένη σε σχέση με την αντίστοιχη του περασμένου Ιουλίου.

Αναλύσεις

Οι αγορές είναι στο «λυκόφως του μεσαίου κύκλου» και οι επενδυτές θα πρέπει να προετοιμαστούν για να αντιδράσουν εάν η αμερικανική οικονομία φτάσει στην ύφεση, σύμφωνα με την JP Morgan.

Η τράπεζα προτείνει ένα κυκλικό χαρτοφυλάκιο -για παράδειγμα overweight σε μετοχές σε αντίθεση με ομόλογα και πίστωση- αλλά συστήνει στους πελάτες να επανεξετάσουν την κατανομή εάν η πιθανότητα της ύφεσης για τους επόμενους 12 μήνες αυξηθεί σε τουλάχιστον 30%.

Σύμφωνα με το Bloomberg, τη στιγμή που οι μεσοπρόθεσμοι δείκτες είναι σχετικά θετικό, το μοντέλο της τράπεζας δείχνει ότι οι πιθανότητες για ύφεση το επόμενο έτος είναι στο 18%, που κατά προσέγγιση είναι σύμφωνο με την πιθανότητα να συμβεί τυχαία.

Αλλά η πιθανότητα αυξάνεται σε 52% τα επόμενα δύο χρόνια και 72% για τα επόμενα τρία χρόνια.

«Θα μπορούσαμε να μειώσομε αυτές τις (κυκλικές) εκθέσεις προοδευτικά για το επόμενο έτος όταν πληρούνται μία ή πολλές προϋποθέσεις, όπως οι μετοχές να φτάσουν το αναμενόμενο κυκλικό υψηλό των 3.000 μονάδων για τον S&P 500 ή οι αμερικανικές μετοχές προεξοφλήσουν περισσότερες από τέσσερις αυξήσεις κεφαλαίων το 2018 και 2019» αναφέρεται στην ανάλυση.

Αυτό όμως, σύμφωνα με την JP Morgan, δεν έχει συμβεί ακόμα, καθώς οι περισσότερες αγορές έχουν παρουσιάσει χαρακτηριστικά μεσαίου κύκλου, με τις μετοχές να υπεραποδίδουν και να έχουν υψηλότερες αποδόσεις από το μέσο όρο, το momentum των εμπορευμάτων δεν είναι υπερβολικό, τα assets αναδυόμενων αγορών ξεπερνούν τα αντίστοιχα των αναπτυγμένων αγορών και η ενέργεια και τα βασικά μέταλλα ηγούνται των πολύτιμων μετάλλων.

Στο 2,25% (εύρος 2%-2,25%) αναμένουν -κατά μέσο όρο- το βασικό επιτόκιο της Ομοσπονδιακής Τράπεζας (Federal Reserve, Fed) έως τα τέλη του 2018, οι οικονομολόγοι που συμμετείχαν στην έρευνα της Wall Street Journal, επίδοση υψηλότερη από το 2,21% προηγουμένως (το τέταρτο τρίμηνο 2017).

Εάν ληφθεί υπόψη ότι η Τράπεζα αυξάνει κατά 25 μονάδες βάσης το εύρος επιτοκίων από τον Δεκέμβριο του 2015, οπότε και έβαλα μπρος την ομαλοποίηση της νομισματικής πολιτικής, τότε αναμένεται να πραγματοποιηθούν τρεις αυξήσεις εντός του έτους.

Η πρόβλεψη είναι σύμφωνη με τον στόχο που έχει θέσει η Fed για το 2018.

Επί του παρόντος, το εύρος διαμορφώνεται στο 1,25%-1,50%, μετά από αύξηση 25 μονάδων βάσης τον περασμένο Δεκέμβριο.

Η επόμενη συνεδρίαση της Τράπεζας, αναμένεται να λάβει χώρα το διήμερο 20-21 Μαρτίου 2018.

Σε ό,τι αφορά στον πληθωρισμό, οι οικονομολόγοι προβλέπουν να ξεπεράσει τον στόχο του 2% εντός του έτους, φθάνοντας στο 2,1% στα τέλη του 2,1% (έναντι προηγούμενης εκτίμησης 2%).

Τέλος, οι αναλυτές αναμένουν το 10ετές κρατικό ομόλογο των Η.Π.Α. να εκτοξευθεί στο 3,03%, έναντι προηγούμενης εκτίμησης για επίδοση 2,85%.

Η χειρότερη οικονομική κρίση στη σύγχρονη ιστορία είχε το πρώτο της θύμα κατά τη διάρκεια αυτής της εβδομάδας πριν από μια δεκαετία.

Η Bear Stearns, η επενδυτική τράπεζα με 85 χρόνια ιστορίας και πέμπτη μεγαλύτερη της Αμερικής εκείνη τη στιγμή, δεν κατάφερε να πείσει τους μετόχους της ότι είχε αρκετή δύναμη για να επιβιώσει από την κατάρρευση της στεγαστικής αγοράς.

Πολλά από τα ενυπόθηκα δάνεια που είχαν ληφθεί από αφερέγγυους δανειολήπτες, τα οποία είχαν συσσωρευτεί σε τίτλους που συγκέντρωσε η Bear Stearns.

Και όσο περισσότεροι Αμερικανοί αγωνιζόταν να πληρώνουν τις υποθήκες τους, θέτοντας αυτές τις αξίες σε κίνδυνο, οι ίδιοι οι πιστωτές της Bear Stearns άρχισαν να πανικοβάλλονται.

Σε συμφωνία που μεθόδευσε η Federal Reserve, η JPMorgan απέκτησε την επιχείρηση για ένα μικρό μέρος της τότε αγοραίας της αξίας.

Ωστόσο, σήμερα, δεν υπάρχουν πολλοί αναλυτές που να θεωρούν ότι μια άλλη κατάρρευση του χρηματοπιστωτικού συστήματος είναι προ των πυλών.

Στην καλύτερη περίπτωση, εκτιμάται για μια άλλη οικονομική κρίση.

Ο David Rosenberg, επικεφαλής οικονομολόγος του Gluskin Sheff, τονίζει ότι η οικονομία δεν έχει τα σημάδια που είχε πριν από μια δεκαετία.

Αυτή τη φορά, ωστόσο, ο Rosenberg δεν ανησυχεί για τη στέγαση.

"Παρακολουθήστε πολύ στενά τους εταιρικούς τίτλους και τις αποδόσεις των επενδύσεων", δήλωσε ο Rosenberg στο Business Insider.

"Υπάρχει μια φούσκα στους ισολογισμούς των επιχειρήσεων."

Αυτό που ο Rosenberg ονομάζει φούσκα, οι επενδυτές θα περιγράψουν ως κυνήγι για απόδοση.

Η όρεξη των επενδυτών για αποδόσεις, όπου και αν βρίσκονται, ώθησε τα κεφάλαια στις πιο επικίνδυνες και πιο χρεωμένες εταιρείες σε επίπεδα κοντά σε εκείνα που παρατηρήθηκαν τελευταία το 2006, πριν ξεκινήσει η τελευταία οικονομική κρίση.

Αλλά η πιστωτική αγορά αρχίζει να παρουσιάζει ρωγμές.

Οι επενδυτές "δεν έχουν μάθει πόσο σημαντικό είναι να πιστέψουμε τη μέση αναστροφή και πάρα πολλοί είναι δελεασμένοι στο στρατόπεδο νοοτροπίας των αγελών", δήλωσε ο Rosenberg.

Στοιχεία της Bank of America Merrill Lynch έδειξαν ότι υπάρξαν εκροές κεφαλαίων από τα ομόλογα ύψους 14,1 δισ. δολαρίων κατά την εβδομάδα που έληξε στις 14 Φεβρουαρίου.

Περίπου 11 δισ. δολάρια προέρχονταν από κεφάλαια υψηλών αποδόσεων, ακόμη και μετά τη μείωση της μεταβλητότητας που συγκλόνισε τις αγορές στις αρχές Φεβρουαρίου.

«Ανησυχώ επίσης για τις αδυναμίες των δανείων αυτοκινήτων και των πιστωτικών καρτών που αυξάνονται και δεν έχουμε δει καν το ποσοστό ανεργίας να αρχίζει να αυξάνεται ακόμα», πρόσθεσε ο Rosenberg.

"Αυτό δείχνει ότι η ποιότητα της πίστωσης εκεί είναι πολύ αδύναμη.

Στην πραγματικότητα, σχεδόν το ήμισυ της αγοράς εταιρικών ομολόγων επενδύσεων χαρακτηρίζεται τώρα ως BBB!"

Μια βαθμολογία "ΒΒΒ" είναι μόλις δύο βαθμίδες πάνω από σκουπίδια.

Παρόλο που οι περισσότεροι Αμερικανοί αγωνίζονται να κάνουν τις πληρωμές τους στα δάνεια αυτοκινήτων εγκαίρως, δεν υπάρχει σχεδόν καμία σειρήνα σχετικά με μια επικείμενη κατακρήμνιση.

Ωστόσο, ο Rosenberg υποστήριξε ότι είναι ένας «μύθος» ότι οι οικονομικοί κίνδυνοι είναι μέτριοι.

"Νομίζω ότι ο Λευκός Οίκος πρέπει να είναι πολύ προσεκτικός ώστε να μην απορρυθμίσει τον χρηματοπιστωτικό τομέα τόσο γρήγορα, ειδικά τώρα καθώς η πιστωτική ποιότητα αρχίζει να διαβρώνεται", ανέφερε.

Και έτσι, το μάθημα για τους διαχειριστές χρημάτων εδώ είναι ότι ο χρόνος για την επίτευξη των μεγάλων αποδόσεων έχει τελειώσει - τουλάχιστον για αυτόν τον κύκλο, είπε ο Rosenberg, ο οποίος συμβουλεύει τους επενδυτές να αυξήσουν τα μετρητά και να μειώσουν τον συντελεστή βήτα ή τη μεταβλητότητα του χαρτοφυλακίου τους.

www.bankignews.gr

Σχόλια αναγνωστών