Ενδοσυνεδριακό rebound 700 μονάδων πέτυχε ο Dow Jones

Η έντονη μεταβλητότητα με αρχική… βύθιση και κατόπιν πλήρη ανάκαμψη ήταν το βασικό χαρακτηριστικό στη σημερινή (4/4) συνεδρίαση της Wall Street.

Μετά τις ισχυρές πιέσεις που προκάλεσε ο εν εξελίξει εμπορικός πόλεμος μεταξύ ΗΠΑ και Κίνας, με ανακοίνωσε εκατέρωθεν νέων δασμών σε προϊόντα, προκάλεσε σχεδόν πανικό στους επενδυτές, οι οποίοι προχώρησαν σε σωρεία ρευστοποιήσεων, κυρίως κλάδων οι οποίοι εκτιμάται ότι θα πληγούν από αυτές τις κινήσεις.

«Όταν η Wall Street… μπλέκει με το συναίσθημα είναι φυσιολογικό να εμφανίζει έντονη διακύμανση», τονίζει μιλώντας στο CNBC ο Jeff Kilbur, επικεφαλής της KKM Financial και προσθέτει «ταυτόχρονα, όμως, δημιουργεί και αρκετές αγοραστικές ευκαιρίες για τους επενδυτές).

Σημαντική βοήθεια στην ανάκαμψη της αγοράς έδωσαν οι μετοχές τεχνολογικών ομίλων, οι οποίες μετά από αρκετές συνεδριάσεις έντονων ρευστοποιήσεων κινήθηκαν αρκούντως ανοδικά.

Κέρδη 0,96% για τον Dow Jones στο επίπεδο των 24.263 μονάδων.

Αξίζει να σημειωθεί ότι ο αμερικανικός δείκτης των μετοχών υψηλής κεφαλαιοποίησης κατόρθωσε να κάνει ένα rebound 700 μονάδων, σαφώς εμφανίζοντας κάτι περισσότερο από εντυπωσιακή πορεία.

Ανάλογη η εικόνα για τον ευρύτερο βιομηχανικό δείκτη S&P 500 με άνοδο 1,1% στις 2.644 μονάδες, ενώ κατά 1,4% υψηλότερα κινήθηκε ο Nasdaq φθάνοντας στο επίπεδο των 7.042 μονάδων.

«Οδηγός» για την ανάκαμψη η μετοχή της Apple, με την άνοδό της να ξεπερνά το 1,5%.

Κέρδη άνω του 2% για τους τίτλους των Micron και Advanced Micro Devices.

Στους κερδισμένους και οι μετοχές αυτοκινητοβιομηχανιών, με αυτές των Ford και General Motors να ενισχύονται 1,7% και 2,5% αντίστοιχα.

Απόλυτη αντιστροφή τάσεων και για τον δείκτη μεταβλητότητας VIX, ο οποίος διέγραψε το σύνολο των αρχικών του κερδών, σημειώνοντας απώλειες της τάξης του 5,36% στις 19,92 μονάδες.

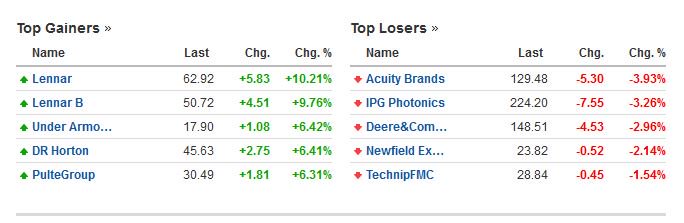

Οι μετοχές με την μεγαλύτερη άνοδο και την μεγαλύτερη πτώση στο δείκτη Dow Jones

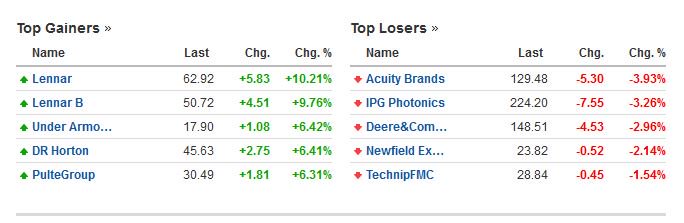

Οι μετοχές με την μεγαλύτερη άνοδο και την μεγαλύτερη πτώση στο δείκτη S&P 500

Οι μετοχές με την μεγαλύτερη άνοδο και την μεγαλύτερη πτώση στο δείκτη Nasdaq

Fed

Η κεντρική τράπεζα των ΗΠΑ δεν χρειάζεται να αυξήσει περαιτέρω τα επιτόκια, καθώς η νομισματική πολιτική βρίσκεται κοντά σε «ουδέτερα» επίπεδα, δήλωσε σήμερα (4/4/2018) ο επικεφαλής της Fed του Σαιντ Λούις, James Bullard.

«Δεν είναι απαραίτητο σε αυτή την περίπτωση να αυξήσουμε περαιτέρω το επιτόκιο πολιτικής προκειμένου να ασκήσουμε πιέσεις στον πληθωρισμό, καθώς ο πληθωρισμός βρίσκεται ήδη κάτω από τον στόχο», δήλωσε ο Bullard σε ομιλία του σε συνάντηση του Συνδέσμου Τραπεζιτών του Αρκάνσας.

Ενώ οι ΗΠΑ και άλλες μεγάλες οικονομίες πέτυχαν μια καλύτερη από την αναμενόμενη ανάπτυξη το 2017, «αυτή η έκπληξη έχει καθυστερήσει μέχρι στιγμής το 2018», δήλωσε ο Bullard.

Πρώτον, η αύξηση του πραγματικού ΑΕΠ των ΗΠΑ φαίνεται «αβέβαιη» κατά το πρώτο τρίμηνο, ανέφερε ο ίδιος, ενώ προέβλεψε πως η αμερικανική οικονομία θα αναπτυχθεί κατά 2,5% το 2018 και κατά 2,2% το 2019.

Ο ίδιος τόνισε ότι η χαμηλή αύξηση παραγωγικότητας εμποδίζει την αύξηση του ΑΕΠ.

Παράλληλα, ο Bullard δήλωσε πως ο πληθωρισμός παραμένει χαμηλός, αλλά οι προσδοκίες έχουν ευθυγραμμιστεί περισσότερο με τον στόχο του 2% της Fed.

Ο επικεφαλής της Fed του Σαιντ Λούις είπε επίσης ότι η κλιμάκωση της εμπορικής «κόντρας» ανάμεσα στην Κίνα και στις ΗΠΑ αυξάνει τη μεταβλητότητα στην αγορά, ενώ ανέφερε πως αυξάνεται όλο και περισσότερο η αίσθηση ότι η Κίνα δεν είναι «δίκαιος παίκτης».

Σύμφωνα με τον ίδιο, εάν ο εμπορικός πόλεμος περιοριζόταν στον χάλυβα και στο αλουμίνιο, δεν θα είχε μεγάλη επίδραση στο μακροοικονομικό επίπεδο.

Η Ομοσπονδιακή Τράπεζα των ΗΠΑ (Federal Reserve, Fed) λαμβάνει καλύτερες αποφάσεις πολιτικής όταν μια πιο ποικιλόμορφη ομάδα βρίσκεται στο τραπέζι, δήλωσε σήμερα (4/4/2018) η επικεφαλής της Fed του Κλίβελαντ, Loretta Mester.

Η Mester δεν αναφέρθηκε στη νομισματική πολιτική των ΗΠΑ στις προετοιμασμένες της παρατηρήσεις σχετικά με την ποικιλομορφία στο επάγγελμα των οικονομολόγων, που, όπως είπε, έχει καταγράψει μόνο μια αργή πρόοδο τα τελευταία 50 χρόνια.

Η ίδια η κεντρική τράπεζα έχει επικριθεί για έλλειψη πολυμορφίας, ειδικά στις ανώτερες τάξεις.

Από τους περίπου 135 περιφερειακούς προέδρους της Fed στην ιστορία της κεντρικής τράπεζας, όλοι εκτός από έξι ήταν άνδρες και όλοι εκτός από τρεις ήταν λευκοί.

«Έχω δει από πρώτο χέρι πώς η πολυμορφία απόψεων, που εκφράζονται και συζητούνται γύρω από το τραπέζι, μπορεί στην πραγματικότητα να οδηγήσει σε καλύτερες αποφάσεις πολιτικής», δήλωσε η Mester.

Μακροοικονομία

Συνεχίστηκε ο ταχύς ρυθμός προσλήψεων στις ΗΠΑ τον Μάρτιο του 2018, με τον ιδιωτικό τομέα να προσθέτει 241.000 νέες θέσεις εργασίας, σύμφωνα με έκθεση που δημοσίευσε σήμερα (4/4/2018) η ADP.

Από την πλευρά τους, οι οικονομολόγοι είχαν προβλέψει μια αύξηση των θέσεων εργασίας κατά 205.000.

Πρόκειται για τον πέμπτο συνεχόμενο μήνα κατά τον ο οποίο η έκθεση της ADP δείχνει μια αύξηση των θέσεων εργασίας τουλάχιστον κατά 200.000, αν και τον Μάρτιο σημειώθηκε μια ελαφριά επιβράδυνση σε σχέση με τις ανοδικά αναθεωρημένες 246.000 θέσεις του Φεβρουαρίου.

Ανέκαμψαν οι εργοστασιακές παραγγελίες των ΗΠΑ τον Φεβρουάριο 2018, καθώς βρήκαν στήριξη στην ισχυρή ζήτηση για εξοπλισμούς μεταφορών και μια σειρά άλλων προϊόντων.

Ειδικότερα, οι εργοστασιακές παραγγελίες αυξήθηκαν κατά 1,2% τον Φεβρουάριο, έναντι πτώσης 1,3% του Ιανουαρίου, σύμφωνα με τα αναθεωρημένα στοιχεία που ανακοίνωσε σήμερα (4/4/2018) το αμερικανικό υπουργείο Εμπορίου.

Σε ετήσια βάση, οι παραγγελίες αυξήθηκαν κατά 7,9% τον Φεβρουάριο.

Οι παραγγελίες για διαρκή αγαθά αυξήθηκαν κατά 3%, έναντι αύξησης 3,1% του Ιανουαρίου, ενώ οι παραγγελίες κεφαλαιουχικών αγαθών, εξαιρουμένου του αμυντικού κλάδου, σημείωσαν αύξηση 1,4%, σε σχέση με την αύξηση 1,8% του προηγούμενου μήνα.

Πτωτική πορεία ακολούθησε ο κλάδος υπηρεσιών των ΗΠΑ κατά τον Μάρτιο του 2018, όπως αποδεικνύουν τα στοιχεία που δόθηκαν σήμερα (4/4) στη δημοσιότητα.

Ο δείκτης ISM υπηρεσιών υποχώρησε στο 58,8 τον Μάρτιο από 59,5 που ήταν τον προηγούμενο μήνα.

Ανάλογη πορεία ακολούθησε και ο δείκτης PMI υπηρεσιών (τον οποίο καταρτίζει η HIS Markit), ο οποίος αποδυναμώθηκε στις 54 μονάδες για τον Μάρτιο του 2018 από 55,9 μονάδες που ήταν τον αμέσως προηγούμενο μήνα.

Σε επίπεδα-ρεκόρ έχουν αυξηθεί οι τιμές κατοικιών στις Ηνωμένες Πολιτείες, επαναφέροντας μνήμες από τη «φούσκα» της περιόδου 2005-2007, που, σε συνδυασμό με τις αλόγιστες πρακτικές των τραπεζών, οδήγησε στην άνευ προηγουμένου χρηματοπιστωτική κρίση.

Σύμφωνα με την ετήσια έρευνα «Home Affordability Report», για το 2018, η μέση τιμή για την απόκτηση μίας κατοικίας στη Νέα Υόρκη διαμορφώνεται πλέον σε 1,6 εκατ. δολάρια, ενώ υπερβολικά ποσό παρατηρούνται, επίσης, σε λοιπές μεγαλουπόλεις, όπως το Σαν Φρανσίσκο.

Αν ληφθεί υπόψη ένα μέσο επιτόκιο 4,625% για τα στεγαστικά δάνεια, οι ετήσιες απολαβές ενός πολίτη πρέπει να φθάνουν τα 418.000 δολάρια για να μην υπάρξει αθέτηση πληρωμής, αν εξαιρεθούν όλα τα υπόλοιπα βασικά έξοδα, αναφέρεται.

Σε ό,τι αφορά το Σαν Φρανσίσκο και το Λος Άντζελες, η μέση τιμή για την αγορά κατοικίας διαμορφώνεται σε 1,3 εκατ. (349.650) και 714.395 δολάρια (187.306), αντίστοιχα.

Σε παρένθεση παρατίθεται ο απαιτούμενος ετήσιος μισθός.

Τη λίστα των πιο ακριβών πόλεων συμπληρώνουν το Σιάτλ, το Πόρτλαντ, το Ντένβερ, η Ατλάντα, το Φοίνιξ και το Ντάλας, με τιμές 654.889 (171.575), 496.328 (107.692), 363.984 (95.360), 236.065 (61.847), 203.777 (53.388) και 186.597 δολάρια (48.887), αντίστοιχα.

Επιχειρήσεις

Το Facebook ανακοίνωσε απόψε (4/4) ότι η εταιρεία πολιτικών συμβούλων Cambridge Analytica ενδέχεται να είχε αποκτήσει πρόσβαση στα προσωπικά δεδομένα 87 εκατομμυρίων χρηστών και όχι μόνο 50 εκατομμυρίων, όπως ήταν η προηγούμενη εκτίμηση.

"Συνολικά, πιστεύουμε ότι οι προσωπικές πληροφορίες έως και 87 εκατομμυρίων χρηστών –οι περισσότεροι εκ των οποίων βρίσκονται στις ΗΠΑ– αποκτήθηκαν αθέμιτα από την Cambridge Analytica", ανέφερε η εταιρεία του

Mark Zuckerberg.

Την πληροφορία αυτή έδωσε στη δημοσιότητα ο επικεφαλής του τεχνολογικού τομέα του Facebook M. Srepfer, σε μια ανάρτησή του που αφορούσε τις ενέργειες στις οποίες προβαίνει η εταιρεία προκειμένου να περιορίσει την πρόσβαση τρίτων στα προσωπικά δεδομένων των χρηστών του Facebook.

Τον περασμένο μήνα το Facebook παραδέχτηκε ότι τα προσωπικά στοιχεία "εκατομμυρίων" χρηστών κατέληξαν στα χέρια της Cambridge Analytica, μιας εταιρείας που μεταξύ άλλων είχε εργαστεί και στην προεκλογική εκστρατεία του D. Trump για τις εκλογές του 2016.

Τα καθαρά κέρδη της CarMax για το τρίμηνο που έληξε στις 28 Φεβρουαρίου, μειώθηκαν στα 122,1 εκατ. δολάρια ή 67 σεντς ανά μετοχή, από τα 152,6 εκατ. δολάρια ή 81 σεντς ανά μετοχή πέρυσι.

Τα έσοδα αυξήθηκαν στα 4,08 δισ. δολάρια από τα 4,05 δισ. δολάρια αλλά ήταν υψηλότερα των εκτιμήσεων για 4,19 δισ. δολάρια.

Τα καθαρά κέρδη της Lennar Corp αυξήθηκαν στα 136,2 εκατ. δολάρια.

Σε προσαρμοσμένη βάση, η εταιρεία κέρδισε 1,11 δολάρια ανά μετοχή. Οι αναλυτές ανέμεναν προσαρμοσμένα κέρδη 77 σεντς ανά μετοχή.

Τα έσοδα αυξήθηκαν 28% στα 2,98 δισ. δολάρια, περισσότερα από τα 2,65 δισ. δολάρια που ανέμεναν οι αναλυτές.

Αναλύσεις

Την εκτίμηση ότι η Wall Street θα μπορούσε να εισέλθει σε bear αγορά πριν να έχουν όλα τελειώσει, εκφράζει ο Matt Maley στρατηγικός αναλυτής της Miller Tabak.

«Δεν θα εκπλαγώ εάν δούμε μια υποχώρηση της τάξης του 15% με 20% από τα υψηλά πριν αυτό το πράγμα φτάσει στο κατώτατο σημείο του» δήλωσε στο CNBC.

Όπως σχολιάζει το CNBC, μια υποχώρηση της τάξης του 20% από τα υψηλά ρεκόρ του Ιανουαρίου θα μπορούσε να σηματοδοτήσει μια bear αγορά.

Οι άγριες διακυμάνσεις στην αγορά έχουν γίνει συνηθισμένες, καθώς το sell off του Φεβρουαρίου έδωσε το έναυσμα για την επιστροφή της μεταβλητότητας στις μετοχές.

Από την αρχή του 2018, ο S&P 500 διακυμάνθηκε κατά τουλάχιστον 2% επτά φορές, ενώ το 2017 δεν είχε συμβεί κάτι αντίστοιχο.

Απίθανο είναι -σύμφωνα με την Goldman Sachs- να εισέλθουν τα χρηματιστήρια σε μια ταραχώδη περίοδο πτώσης των τιμών, παρά τη συνεχιζόμενη συζήτηση για επικείμενη πτώση των μετοχών.

Κάποιοι συμμετέχοντες στην αγορά έχουν αρχίσει να αναρωτιούνται το εάν οι αποτιμήσεις των μετοχών έχουν φτάσει στο ανώτατο σημείο, μετά το πρόσφατο sell off, κάτι που θα μπορούσε να οδηγήσει σε μια ύφεση.

«Χωρίς να αυξάνονται σημαντικά τα επιτόκια και οι προσδοκίες για τον πληθωρισμό, είναι δύσκολο να δούμε την έναρξη της ύφεσης» δήλωσε ο Peter Oppenheimer της Goldman Sachs International.

Σύμφωνα με τον ίδιο «ο συνήθης παράγοντας που οδηγεί σε παρατεταμένη bear αγορά είναι η ύφεση ή ο φόβος ότι τα κέρδη θα υποχωρήσουν.

Δεν βλέπουμε αυτούς τους κινδύνους να είναι πολύ υψηλοί».

Απανωτά χτυπήματα έχουν δεχθεί τις τελευταίες εβδομάδες οι αγορές.

Από την εκτόξευση της μεταβλητότητας και το sell off στον τεχνολογικό τομέα έως τον εμπορικό πόλεμο, ενώ την ίδια στιγμή, οι σημερινές (4/4/2018) εξελίξεις προμηνύουν ότι αναμένεται μεγαλύτερη αναταραχή στις αγορές.

Οι επενδυτές πρέπει να σταθμίσουν την αυξανόμενη προστατευτική ρητορική μεταξύ των ΗΠΑ και της Κίνας ενάντια στις πιθανότητες λήψης μέτρων που επηρεάζουν την εικόνα της παγκόσμιας ανάπτυξης.

«Η αβεβαιότητα για το εμπόριο είναι το βασικό πρόβλημα για την αγορά.

Σε αυτό το σημείο πρέπει να είμαστε προσεκτικοί.

Η μακροοικονομική εικόνα δεν έχει αλλάξει μαζικά ακόμα.

Η ανάπτυξη παραμένει ισχυρή, εκτός εάν εισέλθουν σε μεγαλύτερο εμπορικό πόλεμο» επισημαίνει στο Bloomberg, ο Charles St-Arnaud της Lombard Odier Asset Management.

Από την πλευρά του ο Thomas Thygesen της SEB κάνει λόγο για μια δύσκολη κατάσταση.

«Η απουσία της δυνατότητας πρόβλεψης θα επιβαρύνει την οικονομική ανάπτυξη.

Το κλίμα είναι λίγο αρνητικό και το μόνο πράγμα που θα μπορούσε να αλλάξει είναι μια ένδειξη από τις κεντρικές τράπεζες ότι είναι πρόθυμες να προσαρμόσουν τον hawkish τόνο τους» τόνισε ο ίδιος.

www.bankingnews.gr

Μετά τις ισχυρές πιέσεις που προκάλεσε ο εν εξελίξει εμπορικός πόλεμος μεταξύ ΗΠΑ και Κίνας, με ανακοίνωσε εκατέρωθεν νέων δασμών σε προϊόντα, προκάλεσε σχεδόν πανικό στους επενδυτές, οι οποίοι προχώρησαν σε σωρεία ρευστοποιήσεων, κυρίως κλάδων οι οποίοι εκτιμάται ότι θα πληγούν από αυτές τις κινήσεις.

«Όταν η Wall Street… μπλέκει με το συναίσθημα είναι φυσιολογικό να εμφανίζει έντονη διακύμανση», τονίζει μιλώντας στο CNBC ο Jeff Kilbur, επικεφαλής της KKM Financial και προσθέτει «ταυτόχρονα, όμως, δημιουργεί και αρκετές αγοραστικές ευκαιρίες για τους επενδυτές).

Σημαντική βοήθεια στην ανάκαμψη της αγοράς έδωσαν οι μετοχές τεχνολογικών ομίλων, οι οποίες μετά από αρκετές συνεδριάσεις έντονων ρευστοποιήσεων κινήθηκαν αρκούντως ανοδικά.

Κέρδη 0,96% για τον Dow Jones στο επίπεδο των 24.263 μονάδων.

Αξίζει να σημειωθεί ότι ο αμερικανικός δείκτης των μετοχών υψηλής κεφαλαιοποίησης κατόρθωσε να κάνει ένα rebound 700 μονάδων, σαφώς εμφανίζοντας κάτι περισσότερο από εντυπωσιακή πορεία.

Ανάλογη η εικόνα για τον ευρύτερο βιομηχανικό δείκτη S&P 500 με άνοδο 1,1% στις 2.644 μονάδες, ενώ κατά 1,4% υψηλότερα κινήθηκε ο Nasdaq φθάνοντας στο επίπεδο των 7.042 μονάδων.

«Οδηγός» για την ανάκαμψη η μετοχή της Apple, με την άνοδό της να ξεπερνά το 1,5%.

Κέρδη άνω του 2% για τους τίτλους των Micron και Advanced Micro Devices.

Στους κερδισμένους και οι μετοχές αυτοκινητοβιομηχανιών, με αυτές των Ford και General Motors να ενισχύονται 1,7% και 2,5% αντίστοιχα.

Απόλυτη αντιστροφή τάσεων και για τον δείκτη μεταβλητότητας VIX, ο οποίος διέγραψε το σύνολο των αρχικών του κερδών, σημειώνοντας απώλειες της τάξης του 5,36% στις 19,92 μονάδες.

Οι μετοχές με την μεγαλύτερη άνοδο και την μεγαλύτερη πτώση στο δείκτη Dow Jones

Οι μετοχές με την μεγαλύτερη άνοδο και την μεγαλύτερη πτώση στο δείκτη S&P 500

Οι μετοχές με την μεγαλύτερη άνοδο και την μεγαλύτερη πτώση στο δείκτη Nasdaq

Fed

Η κεντρική τράπεζα των ΗΠΑ δεν χρειάζεται να αυξήσει περαιτέρω τα επιτόκια, καθώς η νομισματική πολιτική βρίσκεται κοντά σε «ουδέτερα» επίπεδα, δήλωσε σήμερα (4/4/2018) ο επικεφαλής της Fed του Σαιντ Λούις, James Bullard.

«Δεν είναι απαραίτητο σε αυτή την περίπτωση να αυξήσουμε περαιτέρω το επιτόκιο πολιτικής προκειμένου να ασκήσουμε πιέσεις στον πληθωρισμό, καθώς ο πληθωρισμός βρίσκεται ήδη κάτω από τον στόχο», δήλωσε ο Bullard σε ομιλία του σε συνάντηση του Συνδέσμου Τραπεζιτών του Αρκάνσας.

Ενώ οι ΗΠΑ και άλλες μεγάλες οικονομίες πέτυχαν μια καλύτερη από την αναμενόμενη ανάπτυξη το 2017, «αυτή η έκπληξη έχει καθυστερήσει μέχρι στιγμής το 2018», δήλωσε ο Bullard.

Πρώτον, η αύξηση του πραγματικού ΑΕΠ των ΗΠΑ φαίνεται «αβέβαιη» κατά το πρώτο τρίμηνο, ανέφερε ο ίδιος, ενώ προέβλεψε πως η αμερικανική οικονομία θα αναπτυχθεί κατά 2,5% το 2018 και κατά 2,2% το 2019.

Ο ίδιος τόνισε ότι η χαμηλή αύξηση παραγωγικότητας εμποδίζει την αύξηση του ΑΕΠ.

Παράλληλα, ο Bullard δήλωσε πως ο πληθωρισμός παραμένει χαμηλός, αλλά οι προσδοκίες έχουν ευθυγραμμιστεί περισσότερο με τον στόχο του 2% της Fed.

Ο επικεφαλής της Fed του Σαιντ Λούις είπε επίσης ότι η κλιμάκωση της εμπορικής «κόντρας» ανάμεσα στην Κίνα και στις ΗΠΑ αυξάνει τη μεταβλητότητα στην αγορά, ενώ ανέφερε πως αυξάνεται όλο και περισσότερο η αίσθηση ότι η Κίνα δεν είναι «δίκαιος παίκτης».

Σύμφωνα με τον ίδιο, εάν ο εμπορικός πόλεμος περιοριζόταν στον χάλυβα και στο αλουμίνιο, δεν θα είχε μεγάλη επίδραση στο μακροοικονομικό επίπεδο.

Η Ομοσπονδιακή Τράπεζα των ΗΠΑ (Federal Reserve, Fed) λαμβάνει καλύτερες αποφάσεις πολιτικής όταν μια πιο ποικιλόμορφη ομάδα βρίσκεται στο τραπέζι, δήλωσε σήμερα (4/4/2018) η επικεφαλής της Fed του Κλίβελαντ, Loretta Mester.

Η Mester δεν αναφέρθηκε στη νομισματική πολιτική των ΗΠΑ στις προετοιμασμένες της παρατηρήσεις σχετικά με την ποικιλομορφία στο επάγγελμα των οικονομολόγων, που, όπως είπε, έχει καταγράψει μόνο μια αργή πρόοδο τα τελευταία 50 χρόνια.

Η ίδια η κεντρική τράπεζα έχει επικριθεί για έλλειψη πολυμορφίας, ειδικά στις ανώτερες τάξεις.

Από τους περίπου 135 περιφερειακούς προέδρους της Fed στην ιστορία της κεντρικής τράπεζας, όλοι εκτός από έξι ήταν άνδρες και όλοι εκτός από τρεις ήταν λευκοί.

«Έχω δει από πρώτο χέρι πώς η πολυμορφία απόψεων, που εκφράζονται και συζητούνται γύρω από το τραπέζι, μπορεί στην πραγματικότητα να οδηγήσει σε καλύτερες αποφάσεις πολιτικής», δήλωσε η Mester.

Μακροοικονομία

Συνεχίστηκε ο ταχύς ρυθμός προσλήψεων στις ΗΠΑ τον Μάρτιο του 2018, με τον ιδιωτικό τομέα να προσθέτει 241.000 νέες θέσεις εργασίας, σύμφωνα με έκθεση που δημοσίευσε σήμερα (4/4/2018) η ADP.

Από την πλευρά τους, οι οικονομολόγοι είχαν προβλέψει μια αύξηση των θέσεων εργασίας κατά 205.000.

Πρόκειται για τον πέμπτο συνεχόμενο μήνα κατά τον ο οποίο η έκθεση της ADP δείχνει μια αύξηση των θέσεων εργασίας τουλάχιστον κατά 200.000, αν και τον Μάρτιο σημειώθηκε μια ελαφριά επιβράδυνση σε σχέση με τις ανοδικά αναθεωρημένες 246.000 θέσεις του Φεβρουαρίου.

Ανέκαμψαν οι εργοστασιακές παραγγελίες των ΗΠΑ τον Φεβρουάριο 2018, καθώς βρήκαν στήριξη στην ισχυρή ζήτηση για εξοπλισμούς μεταφορών και μια σειρά άλλων προϊόντων.

Ειδικότερα, οι εργοστασιακές παραγγελίες αυξήθηκαν κατά 1,2% τον Φεβρουάριο, έναντι πτώσης 1,3% του Ιανουαρίου, σύμφωνα με τα αναθεωρημένα στοιχεία που ανακοίνωσε σήμερα (4/4/2018) το αμερικανικό υπουργείο Εμπορίου.

Σε ετήσια βάση, οι παραγγελίες αυξήθηκαν κατά 7,9% τον Φεβρουάριο.

Οι παραγγελίες για διαρκή αγαθά αυξήθηκαν κατά 3%, έναντι αύξησης 3,1% του Ιανουαρίου, ενώ οι παραγγελίες κεφαλαιουχικών αγαθών, εξαιρουμένου του αμυντικού κλάδου, σημείωσαν αύξηση 1,4%, σε σχέση με την αύξηση 1,8% του προηγούμενου μήνα.

Πτωτική πορεία ακολούθησε ο κλάδος υπηρεσιών των ΗΠΑ κατά τον Μάρτιο του 2018, όπως αποδεικνύουν τα στοιχεία που δόθηκαν σήμερα (4/4) στη δημοσιότητα.

Ο δείκτης ISM υπηρεσιών υποχώρησε στο 58,8 τον Μάρτιο από 59,5 που ήταν τον προηγούμενο μήνα.

Ανάλογη πορεία ακολούθησε και ο δείκτης PMI υπηρεσιών (τον οποίο καταρτίζει η HIS Markit), ο οποίος αποδυναμώθηκε στις 54 μονάδες για τον Μάρτιο του 2018 από 55,9 μονάδες που ήταν τον αμέσως προηγούμενο μήνα.

Σε επίπεδα-ρεκόρ έχουν αυξηθεί οι τιμές κατοικιών στις Ηνωμένες Πολιτείες, επαναφέροντας μνήμες από τη «φούσκα» της περιόδου 2005-2007, που, σε συνδυασμό με τις αλόγιστες πρακτικές των τραπεζών, οδήγησε στην άνευ προηγουμένου χρηματοπιστωτική κρίση.

Σύμφωνα με την ετήσια έρευνα «Home Affordability Report», για το 2018, η μέση τιμή για την απόκτηση μίας κατοικίας στη Νέα Υόρκη διαμορφώνεται πλέον σε 1,6 εκατ. δολάρια, ενώ υπερβολικά ποσό παρατηρούνται, επίσης, σε λοιπές μεγαλουπόλεις, όπως το Σαν Φρανσίσκο.

Αν ληφθεί υπόψη ένα μέσο επιτόκιο 4,625% για τα στεγαστικά δάνεια, οι ετήσιες απολαβές ενός πολίτη πρέπει να φθάνουν τα 418.000 δολάρια για να μην υπάρξει αθέτηση πληρωμής, αν εξαιρεθούν όλα τα υπόλοιπα βασικά έξοδα, αναφέρεται.

Σε ό,τι αφορά το Σαν Φρανσίσκο και το Λος Άντζελες, η μέση τιμή για την αγορά κατοικίας διαμορφώνεται σε 1,3 εκατ. (349.650) και 714.395 δολάρια (187.306), αντίστοιχα.

Σε παρένθεση παρατίθεται ο απαιτούμενος ετήσιος μισθός.

Τη λίστα των πιο ακριβών πόλεων συμπληρώνουν το Σιάτλ, το Πόρτλαντ, το Ντένβερ, η Ατλάντα, το Φοίνιξ και το Ντάλας, με τιμές 654.889 (171.575), 496.328 (107.692), 363.984 (95.360), 236.065 (61.847), 203.777 (53.388) και 186.597 δολάρια (48.887), αντίστοιχα.

Επιχειρήσεις

Το Facebook ανακοίνωσε απόψε (4/4) ότι η εταιρεία πολιτικών συμβούλων Cambridge Analytica ενδέχεται να είχε αποκτήσει πρόσβαση στα προσωπικά δεδομένα 87 εκατομμυρίων χρηστών και όχι μόνο 50 εκατομμυρίων, όπως ήταν η προηγούμενη εκτίμηση.

"Συνολικά, πιστεύουμε ότι οι προσωπικές πληροφορίες έως και 87 εκατομμυρίων χρηστών –οι περισσότεροι εκ των οποίων βρίσκονται στις ΗΠΑ– αποκτήθηκαν αθέμιτα από την Cambridge Analytica", ανέφερε η εταιρεία του

Mark Zuckerberg.

Την πληροφορία αυτή έδωσε στη δημοσιότητα ο επικεφαλής του τεχνολογικού τομέα του Facebook M. Srepfer, σε μια ανάρτησή του που αφορούσε τις ενέργειες στις οποίες προβαίνει η εταιρεία προκειμένου να περιορίσει την πρόσβαση τρίτων στα προσωπικά δεδομένων των χρηστών του Facebook.

Τον περασμένο μήνα το Facebook παραδέχτηκε ότι τα προσωπικά στοιχεία "εκατομμυρίων" χρηστών κατέληξαν στα χέρια της Cambridge Analytica, μιας εταιρείας που μεταξύ άλλων είχε εργαστεί και στην προεκλογική εκστρατεία του D. Trump για τις εκλογές του 2016.

Τα καθαρά κέρδη της CarMax για το τρίμηνο που έληξε στις 28 Φεβρουαρίου, μειώθηκαν στα 122,1 εκατ. δολάρια ή 67 σεντς ανά μετοχή, από τα 152,6 εκατ. δολάρια ή 81 σεντς ανά μετοχή πέρυσι.

Τα έσοδα αυξήθηκαν στα 4,08 δισ. δολάρια από τα 4,05 δισ. δολάρια αλλά ήταν υψηλότερα των εκτιμήσεων για 4,19 δισ. δολάρια.

Τα καθαρά κέρδη της Lennar Corp αυξήθηκαν στα 136,2 εκατ. δολάρια.

Σε προσαρμοσμένη βάση, η εταιρεία κέρδισε 1,11 δολάρια ανά μετοχή. Οι αναλυτές ανέμεναν προσαρμοσμένα κέρδη 77 σεντς ανά μετοχή.

Τα έσοδα αυξήθηκαν 28% στα 2,98 δισ. δολάρια, περισσότερα από τα 2,65 δισ. δολάρια που ανέμεναν οι αναλυτές.

Αναλύσεις

Την εκτίμηση ότι η Wall Street θα μπορούσε να εισέλθει σε bear αγορά πριν να έχουν όλα τελειώσει, εκφράζει ο Matt Maley στρατηγικός αναλυτής της Miller Tabak.

«Δεν θα εκπλαγώ εάν δούμε μια υποχώρηση της τάξης του 15% με 20% από τα υψηλά πριν αυτό το πράγμα φτάσει στο κατώτατο σημείο του» δήλωσε στο CNBC.

Όπως σχολιάζει το CNBC, μια υποχώρηση της τάξης του 20% από τα υψηλά ρεκόρ του Ιανουαρίου θα μπορούσε να σηματοδοτήσει μια bear αγορά.

Οι άγριες διακυμάνσεις στην αγορά έχουν γίνει συνηθισμένες, καθώς το sell off του Φεβρουαρίου έδωσε το έναυσμα για την επιστροφή της μεταβλητότητας στις μετοχές.

Από την αρχή του 2018, ο S&P 500 διακυμάνθηκε κατά τουλάχιστον 2% επτά φορές, ενώ το 2017 δεν είχε συμβεί κάτι αντίστοιχο.

Απίθανο είναι -σύμφωνα με την Goldman Sachs- να εισέλθουν τα χρηματιστήρια σε μια ταραχώδη περίοδο πτώσης των τιμών, παρά τη συνεχιζόμενη συζήτηση για επικείμενη πτώση των μετοχών.

Κάποιοι συμμετέχοντες στην αγορά έχουν αρχίσει να αναρωτιούνται το εάν οι αποτιμήσεις των μετοχών έχουν φτάσει στο ανώτατο σημείο, μετά το πρόσφατο sell off, κάτι που θα μπορούσε να οδηγήσει σε μια ύφεση.

«Χωρίς να αυξάνονται σημαντικά τα επιτόκια και οι προσδοκίες για τον πληθωρισμό, είναι δύσκολο να δούμε την έναρξη της ύφεσης» δήλωσε ο Peter Oppenheimer της Goldman Sachs International.

Σύμφωνα με τον ίδιο «ο συνήθης παράγοντας που οδηγεί σε παρατεταμένη bear αγορά είναι η ύφεση ή ο φόβος ότι τα κέρδη θα υποχωρήσουν.

Δεν βλέπουμε αυτούς τους κινδύνους να είναι πολύ υψηλοί».

Απανωτά χτυπήματα έχουν δεχθεί τις τελευταίες εβδομάδες οι αγορές.

Από την εκτόξευση της μεταβλητότητας και το sell off στον τεχνολογικό τομέα έως τον εμπορικό πόλεμο, ενώ την ίδια στιγμή, οι σημερινές (4/4/2018) εξελίξεις προμηνύουν ότι αναμένεται μεγαλύτερη αναταραχή στις αγορές.

Οι επενδυτές πρέπει να σταθμίσουν την αυξανόμενη προστατευτική ρητορική μεταξύ των ΗΠΑ και της Κίνας ενάντια στις πιθανότητες λήψης μέτρων που επηρεάζουν την εικόνα της παγκόσμιας ανάπτυξης.

«Η αβεβαιότητα για το εμπόριο είναι το βασικό πρόβλημα για την αγορά.

Σε αυτό το σημείο πρέπει να είμαστε προσεκτικοί.

Η μακροοικονομική εικόνα δεν έχει αλλάξει μαζικά ακόμα.

Η ανάπτυξη παραμένει ισχυρή, εκτός εάν εισέλθουν σε μεγαλύτερο εμπορικό πόλεμο» επισημαίνει στο Bloomberg, ο Charles St-Arnaud της Lombard Odier Asset Management.

Από την πλευρά του ο Thomas Thygesen της SEB κάνει λόγο για μια δύσκολη κατάσταση.

«Η απουσία της δυνατότητας πρόβλεψης θα επιβαρύνει την οικονομική ανάπτυξη.

Το κλίμα είναι λίγο αρνητικό και το μόνο πράγμα που θα μπορούσε να αλλάξει είναι μια ένδειξη από τις κεντρικές τράπεζες ότι είναι πρόθυμες να προσαρμόσουν τον hawkish τόνο τους» τόνισε ο ίδιος.

www.bankingnews.gr

Σχόλια αναγνωστών