«Αγορά για έμπειρους επενδυτές η Wall Street την τρέχουσα περίοδο», τονίζει κορυφαία αναλύτρια της BNY Mellon Investment Management

Σε διαδικασία ανόδου οι αμερικανικές μετοχές, οι οποίες κατόρθωσαν να ξεπεράσουν την έντονη μεταβλητότητα που σημείωσαν στη συνεδρίαση της Τετάρτης 4/4.

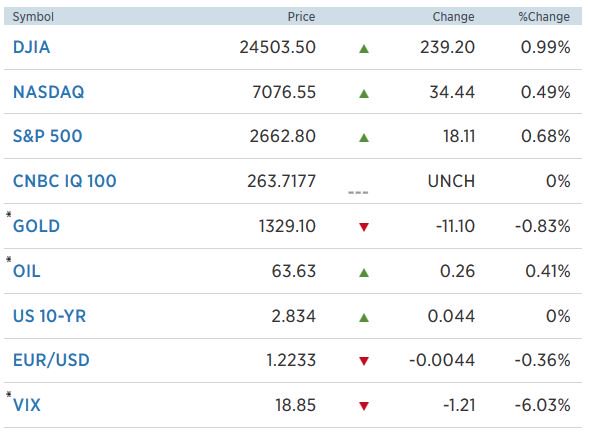

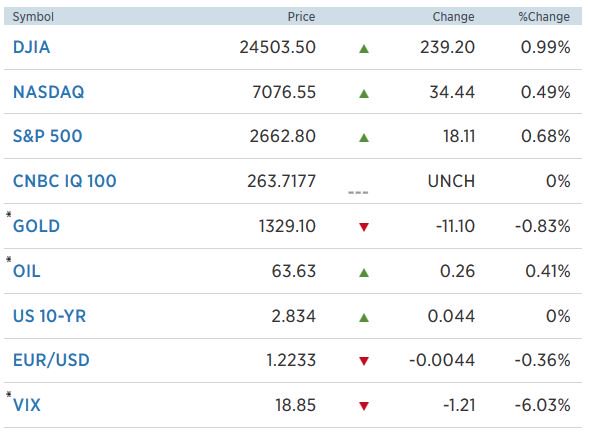

Κέρδη 238 μονάδων ή 0,98% για τον Dow Jones στις 24.503 μονάδες, με τις μετοχές των Chevron (2,5%) και DowDuPont (2,7%) να εμφανίζουν την καλύτερη πορεία.

Ανάλογη εικόνα και για τον ευρύτερο βιομηχανικό δείκτη S&P 500, ο οποίος ενισχύθηκε κατά 0,69% φθάνοντας στο επίπεδο των 2.662 μονάδων, ενώ 0,49% υψηλότερα κινήθηκε ο Nasdaq στις 7.076 μονάδες.

Οι μετοχές τεχνολογικών ομίλων ήταν αυτές που οδήγησαν υψηλότερα τους δείκτες, με τον τίτλο του Facebook (παρά τα συνεχιζόμενα προβλήματα με τη διαρροή στοιχείων εκατ. χρηστών του στις ΗΠΑ) να ενισχύεται 2%, ενώ οι μετοχές Netflix και Amazon (η οποία κατορθώνει να ξεπεράσει τις επιθέσεις του D. Trump) να εμφανίζουν κέρδη της τάξης του 1,5%.

Αξίζει να σημειωθεί ότι η ανοδική πορεία για τον τίτλο του Facebook, κατέφθασε μετά από δηλώσεις του ιδρυτή και επικεφαλής του Mark Zuckerberg ότι δεν υπάρχει κάποια αλλαγή στη συμπεριφορά των χρηστών, μετά την αποκάλυψη του σκανδάλου με την Cambridge Analytica.

«Αυτή η αγορά απευθύνεται σε έμπειρους επενδυτές.

Ας μην ξεχνάμε ότι υπάρχουν ορισμένα πολιτικά θέματα, αρκετά δύσκολα, που βρίσκονται μπροστά μας.

Πιστεύουμε ότι θα υπάρξουν έντονες διακυμάνσεις στην αγορά, χωρίς, πάντως, να υπονοούμε ότι υπάρχει κάτι «σάπιο» στο εσωτερικό της», δήλωσε, μιλώντας στο CNBC, η Alicia Levine, στρατηγική αναλύτρια της BNY Mellon Investment Management.

Πάντως οι ανησυχίες των επενδυτών –και όχι μόνο- για το ξέσπασμα εμπορικού πολέμου μεταξύ ΗΠΑ και Κίνας αν και έχουν χαλαρώσει δεν έχουν εξαλειφθεί πλήρως.

Η Κίνα φρόντισε να καταθέσει αίτημα παραπόνων στον Παγκόσμιο Οργανισμό Εμπορίου (ΠΟΕ), υποστηρίζοντας ότι η επιβολή δασμών ύψους 50 δισ. δολαρίων από τις ΗΠΑ παραβιάζει τους κανόνες του διεθνούς οργανισμού.

Με τον τρόπο αυτό η Κίνα κερδίζει χρόνο, καθώς θα πρέπει να μεσολαβήσει μία περίοδος 60 ημερών και εάν εντός αυτής δεν υπάρξουν διαπραγματεύσεις με τις ΗΠΑ, τότε θα ξεκινήσει η όλη διαδικασία εξέτασης του αιτήματός της στον ΠΟΕ.

Στον αντίποδα πτωτικά κινήθηκε, για μία ακόμη συνεδρίαση ο δείκτης μεταβλητότητας VIX, με απώλειες 5,93% στις 18,95 μονάδες.

Οι μετοχές με την μεγαλύτερη άνοδο και την μεγαλύτερη πτώση στο δείκτη Dow Jones

Οι μετοχές με την μεγαλύτερη άνοδο και την μεγαλύτερη πτώση στο δείκτη S&P 500

Οι μετοχές με την μεγαλύτερη άνοδο και την μεγαλύτερη πτώση στο δείκτη Nasdaq

Fed

Η ετήσια αύξηση του Δείκτη Τιμών Καταναλωτή για την αμερικανική οικονομία αναμένεται να σταθεροποιηθεί σε πάνω από 2% -ποσοστό που αποτελεί στόχο της Ομοσπονδιακής Τράπεζας (Federal Reserve, Fed)-, σύμφωνα με όσα εκτιμά ο πρόεδρος της Fed Ατλάντας, Raphael Bostic.

«Θα δούμε τον πληθωρισμό σε υψηλότερα επίπεδα.

Ο στόχος του 2% δεν αποτελεί “ταβάνι”.

Ο (σσ: δομικός) πληθωρισμός θα φθάσει το 2% το δεύτερο ή το τρίτο τρίμηνο του 2018.

Η Fed δε θα μεταβάλει την πολιτική της (σσ: ομαλοποίηση της νομισματικής πολιτικής)», ανέφερε σε σημερινές (5 Απριλίου 2018) του δηλώσεις ο Αμερικανός αξιωματούχος, συμπληρώνοντας πως, σε ό,τι αφορά τα επιτόκια της Τράπεζας, το «φυσιολογικό» (neutral, ουδέτερο) εύρος θα διαμορφωθεί στο 2,25%-2,75%, καθώς η οικονομία των Ηνωμένων Πολιτειών ενισχύεται συνεχώς, με βραχυπρόθεσμη στήριξη από την πρόσφατη φορολογική μεταρρύθμιση.

Ο κ. Bostic δεν παρέλειψε να αναφερθεί και στην ένταση μεταξύ Πεκίνου και Ουάσιγκτον για τις εμπορικές σχέσεις, αναφέροντας -χωρίς να κατονομάσει- ότι «ο εμπορικός προστατευτισμός αποτελεί εμπόδιο για την ανάπτυξη.

Προς το παρόν, δεν γνωρίζουμε πως θα καταλήξει όλη αυτή η κατάσταση».

Σύμφωνα με το αμερικανικό υπουργείο Εργασίας, ο πληθωρισμός των Η.Π.Α. διαμορφώθηκε στο 2,2% τον Φεβρουάριο του 2018, από 2,1% τον περασμένο Ιανουάριο.

Σε μηνιαία βάση, οι τιμές καταναλωτή αυξήθηκαν κατά 0,2%, σημειώνοντας επιβράδυνση σε σχέση την αύξηση 0,5% του Ιανουαρίου, σε αντιστοιχία με τις προσδοκίες της αγοράς.

Ο δομικός πληθωρισμός, δηλαδή εξαιρουμένων των τιμών ενέργειας και τροφίμων, διαμορφώθηκε στο 1,8% σε ετήσια βάση - για τρίτο συνεχόμενο μήνα - και 0,2% σε μηνιαία.

Μακροοικονομία

Στα 57,6 δισ. δολάρια διευρύνθηκε τον Φεβρουάριο του 2018 το εμπορικό έλλειμμα των ΗΠΑ, σύμφωνα με τα στοιχεία που ανακοίνωσε το υπουργείο Εργασίας.

Οι αναλυτές ανέμεναν ελαφρώς μικρότερη διεύρυνση του ελλείμματος, στα 56,7 δισ. δολάρια

Σε υψηλά 3 μηνών ενισχύθηκαν οι νέες αιτήσεις επιδομάτων ανεργίας στις ΗΠΑ την περασμένη εβδομάδα.

Ειδικότερα, οι νέες αιτήσεις επιδομάτων αυξήθηκαν κατά 24 χιλ. στις 242 χιλ. την εβδομάδα που ολοκληρώθηκε στις 31 Μαρτίου.

Οι οικονομολόγοι ανέμεναν οριακή άνοδο στις 225 χιλ.

Ο μέσος όρος των τελευταίων 4 εβδομάδων υποχώρησε κατά 64 χιλ. στα 1,81 εκατ.

Επιχειρήσεις

Αύξηση της τάξεως του 6% κατέγραψαν τα καθαρά κέρδη της Monsanto το τρίμηνο Δεκεμβρίου 2017-Φεβρουαρίου 2018, καθώς διαμορφώθηκαν στα 1,46 δισ. ή 3,09 δολάρια ανά μετοχή.

Τα EBITDA αυξήθηκαν στα 3,22 δολάρια ανά μετοχή, από 3,19 δολάρια ένα χρόνο νωρίτερα, επίδοση υποδεέστερη από τις εκτιμήσεις των αναλυτών -σε έρευνα της FactSet-, ήτοι 3,31 δολάρια.

Τα έσοδα για την ίδια χρονική περίοδο, ανήλθαν σε 5,02 δισ. έναντι 5,07 δισ. δολαρίων ένα χρόνο νωρίτερα, όταν οι προβλέψεις έκαναν λόγο για επίδοση ύψους 5,34 δισ..

Η μετοχή της κολοσσιαίας εταιρείας φυτοφαρμάκων ενισχύθηκε κατά 2% το πρώτο τρίμηνο του 2018, όταν ο δείκτης S&P 500 υποχώρησε κατά 3,6%.

Αναλύσεις

Τη στιγμή που οι ανησυχίες των επενδυτών έχουν επικεντρωθεί στην ολοένα αυξανόμενη ένταση μεταξύ Κίνας και Ηνωμένων Πολιτειών, απόρροια των προστατευτικών πολιτικών του Προέδρου Donald Trump, η επενδυτική Stifel υπενθυμίζει τον σημαντικότερο κίνδυνο για τις χρηματιστηριακές αγορές της Νέας Υόρκης.

Όπως αναφέρει ο αναλυτής Barry Bannister, σύμφωνα με το MarketWatch, ο πραγματικός κίνδυνος που αντιμετωπίζει η Wall Street μακροπρόθεσμα, ενδέχεται να μην προέρχεται από το Λευκό Οίκο ή το Κογκρέσο, αλλά από την Ομοσπονδιακή Τράπεζα (Federal Reserve, Fed).

Η Fed ομαλοποιεί σταδιακά την πολύ χαλαρή νομισματική πολιτική που εφάρμοσε την περίοδο 2009-2015, αυξάνοντας τα επιτόκια (πλέον στο εύρος 1,50%-1,75%) και, ταυτόχρονα, συρρικνώνοντας τον τεράστιο ισολογισμό που δημιούργησαν τα προγράμματα ποσοτικής χαλάρωσης.

«Τα έτη συσσωρευμένης στρέβλωσης της (νομισματικής) πολιτικής, η έλλειψη χώρου για ελιγμούς της Fed και τα σοκ που προκλήθηκαν, αποτελούν κίνδυνο για τον S&P 500, αλλά όχι τα εταιρικά κέρδη ή η οικονομική ανάπτυξη», σημειώνει χαρακτηριστικά, προειδοποιώντας μία «ασυνήθιστη bear αγορά» που θα εξαλείψει τα κέρδη της Wall Street ακόμη και για μία δεκαετία.

Η σύσφιξη της νομισματικής πολιτικής από την Τράπεζα έχει ενισχύσει σημαντικά τις αποδόσεις των αμερικανικών κρατικών χρεογράφων, με το 10ετές να φθάνει ακόμη και στο 2,94% νωρίτερα μέσα στο έτος, 2,41% στις αρχές του 2018.

Το ακριβότερο κόστος δανεισμού συνεπάγεται μείωση των τιμών και, ως αποτέλεσμα, πτώση των δημοσίων εσόδων.

Σε επιβεβαίωση της υψηλότερης βαθμολόγησης «ΑΑΑ» για την πιστοληπτική ικανότητα των ΗΠΑ προχώρησε ο οίκος αξιολόγησης Fitch, διατηρώντας σταθερές τις προοπτικές (outlook) για την ισχυρότερη οικονομία του κόσμου.

Όπως τονίζεται στην έκθεση η αξιολόγηση δικαιολογείται από τη δομική ισχύ της αμερικανικής οικονομίας, η οποία προέρχεται από «το μέγεθός της, το υψηλό κατά κεφαλήν ΑΕΠ και το δυναμικό επιχειρηματικό περιβάλλον.

Στα υπέρ των ΗΠΑ η ύπαρξη του δολαρίου, του ισχυρότερου αποθεματικού νομίσματος στον κόσμο, το οποίο, πέραν όλων των άλλων, προσφέρει και εξαιρετική χρηματοδοτική ευελιξία στην οικονομία της χώρας, με δεδομένο ότι η αγορά των αμερικανικών κρατικών ομολόγων είναι αυτή με την υψηλότερη ρευστότητα σε παγκόσμιο επίπεδο».

Ο οίκος εκτιμά ότι θα υπάρξει αυξητική τάση τόσο στο έλλειμμα όσο και στο χρέος των ΗΠΑ, κάτι το οποίο μπορεί να αποτελέσει πρόβλημα εάν δεν εφαρμοστούν ορισμένες μεταρρυθμίσεις, κυρίως σε δημοσιονομικό επίπεδο.

Ο Fitch εκτιμά ότι το έλλειμμα θα φθάσει στο 5% του ΑΕΠ για το δημοσιονομικό έτος 2018-19 και στο 6% για το δημοσιονομικό έτος 2019-2020.

Από 100% του ΑΕΠ κατά το δημοσιονομικό έτος 2017, το χρέος θα αυξηθεί στο 129% του ΑΕΠ έως το 2027.

Σε ό,τι αφορά την πορεία της αμερικανικής οικονομίας οι αναλυτές του οίκου αξιολόγησης αναμένουν ότι ο ρυθμός ανάπτυξής της θα φθάσει στο 2,7% το 2018 και θα υποχωρήσει στο 2,5% το 2019.

Αναφορικά με τη νομισματική πολιτική «βλέπουν» αύξηση των βασικών επιτοκίων από τη Fed κατά 75 μονάδες βάσης εντός του 2018 και κατά το ίδιο μέγεθος, ήτοι 75 μονάδες βάσης, και το 2019.

www.bankingnews.gr

Κέρδη 238 μονάδων ή 0,98% για τον Dow Jones στις 24.503 μονάδες, με τις μετοχές των Chevron (2,5%) και DowDuPont (2,7%) να εμφανίζουν την καλύτερη πορεία.

Ανάλογη εικόνα και για τον ευρύτερο βιομηχανικό δείκτη S&P 500, ο οποίος ενισχύθηκε κατά 0,69% φθάνοντας στο επίπεδο των 2.662 μονάδων, ενώ 0,49% υψηλότερα κινήθηκε ο Nasdaq στις 7.076 μονάδες.

Οι μετοχές τεχνολογικών ομίλων ήταν αυτές που οδήγησαν υψηλότερα τους δείκτες, με τον τίτλο του Facebook (παρά τα συνεχιζόμενα προβλήματα με τη διαρροή στοιχείων εκατ. χρηστών του στις ΗΠΑ) να ενισχύεται 2%, ενώ οι μετοχές Netflix και Amazon (η οποία κατορθώνει να ξεπεράσει τις επιθέσεις του D. Trump) να εμφανίζουν κέρδη της τάξης του 1,5%.

Αξίζει να σημειωθεί ότι η ανοδική πορεία για τον τίτλο του Facebook, κατέφθασε μετά από δηλώσεις του ιδρυτή και επικεφαλής του Mark Zuckerberg ότι δεν υπάρχει κάποια αλλαγή στη συμπεριφορά των χρηστών, μετά την αποκάλυψη του σκανδάλου με την Cambridge Analytica.

«Αυτή η αγορά απευθύνεται σε έμπειρους επενδυτές.

Ας μην ξεχνάμε ότι υπάρχουν ορισμένα πολιτικά θέματα, αρκετά δύσκολα, που βρίσκονται μπροστά μας.

Πιστεύουμε ότι θα υπάρξουν έντονες διακυμάνσεις στην αγορά, χωρίς, πάντως, να υπονοούμε ότι υπάρχει κάτι «σάπιο» στο εσωτερικό της», δήλωσε, μιλώντας στο CNBC, η Alicia Levine, στρατηγική αναλύτρια της BNY Mellon Investment Management.

Πάντως οι ανησυχίες των επενδυτών –και όχι μόνο- για το ξέσπασμα εμπορικού πολέμου μεταξύ ΗΠΑ και Κίνας αν και έχουν χαλαρώσει δεν έχουν εξαλειφθεί πλήρως.

Η Κίνα φρόντισε να καταθέσει αίτημα παραπόνων στον Παγκόσμιο Οργανισμό Εμπορίου (ΠΟΕ), υποστηρίζοντας ότι η επιβολή δασμών ύψους 50 δισ. δολαρίων από τις ΗΠΑ παραβιάζει τους κανόνες του διεθνούς οργανισμού.

Με τον τρόπο αυτό η Κίνα κερδίζει χρόνο, καθώς θα πρέπει να μεσολαβήσει μία περίοδος 60 ημερών και εάν εντός αυτής δεν υπάρξουν διαπραγματεύσεις με τις ΗΠΑ, τότε θα ξεκινήσει η όλη διαδικασία εξέτασης του αιτήματός της στον ΠΟΕ.

Στον αντίποδα πτωτικά κινήθηκε, για μία ακόμη συνεδρίαση ο δείκτης μεταβλητότητας VIX, με απώλειες 5,93% στις 18,95 μονάδες.

Οι μετοχές με την μεγαλύτερη άνοδο και την μεγαλύτερη πτώση στο δείκτη Dow Jones

Οι μετοχές με την μεγαλύτερη άνοδο και την μεγαλύτερη πτώση στο δείκτη S&P 500

Οι μετοχές με την μεγαλύτερη άνοδο και την μεγαλύτερη πτώση στο δείκτη Nasdaq

Fed

Η ετήσια αύξηση του Δείκτη Τιμών Καταναλωτή για την αμερικανική οικονομία αναμένεται να σταθεροποιηθεί σε πάνω από 2% -ποσοστό που αποτελεί στόχο της Ομοσπονδιακής Τράπεζας (Federal Reserve, Fed)-, σύμφωνα με όσα εκτιμά ο πρόεδρος της Fed Ατλάντας, Raphael Bostic.

«Θα δούμε τον πληθωρισμό σε υψηλότερα επίπεδα.

Ο στόχος του 2% δεν αποτελεί “ταβάνι”.

Ο (σσ: δομικός) πληθωρισμός θα φθάσει το 2% το δεύτερο ή το τρίτο τρίμηνο του 2018.

Η Fed δε θα μεταβάλει την πολιτική της (σσ: ομαλοποίηση της νομισματικής πολιτικής)», ανέφερε σε σημερινές (5 Απριλίου 2018) του δηλώσεις ο Αμερικανός αξιωματούχος, συμπληρώνοντας πως, σε ό,τι αφορά τα επιτόκια της Τράπεζας, το «φυσιολογικό» (neutral, ουδέτερο) εύρος θα διαμορφωθεί στο 2,25%-2,75%, καθώς η οικονομία των Ηνωμένων Πολιτειών ενισχύεται συνεχώς, με βραχυπρόθεσμη στήριξη από την πρόσφατη φορολογική μεταρρύθμιση.

Ο κ. Bostic δεν παρέλειψε να αναφερθεί και στην ένταση μεταξύ Πεκίνου και Ουάσιγκτον για τις εμπορικές σχέσεις, αναφέροντας -χωρίς να κατονομάσει- ότι «ο εμπορικός προστατευτισμός αποτελεί εμπόδιο για την ανάπτυξη.

Προς το παρόν, δεν γνωρίζουμε πως θα καταλήξει όλη αυτή η κατάσταση».

Σύμφωνα με το αμερικανικό υπουργείο Εργασίας, ο πληθωρισμός των Η.Π.Α. διαμορφώθηκε στο 2,2% τον Φεβρουάριο του 2018, από 2,1% τον περασμένο Ιανουάριο.

Σε μηνιαία βάση, οι τιμές καταναλωτή αυξήθηκαν κατά 0,2%, σημειώνοντας επιβράδυνση σε σχέση την αύξηση 0,5% του Ιανουαρίου, σε αντιστοιχία με τις προσδοκίες της αγοράς.

Ο δομικός πληθωρισμός, δηλαδή εξαιρουμένων των τιμών ενέργειας και τροφίμων, διαμορφώθηκε στο 1,8% σε ετήσια βάση - για τρίτο συνεχόμενο μήνα - και 0,2% σε μηνιαία.

Μακροοικονομία

Στα 57,6 δισ. δολάρια διευρύνθηκε τον Φεβρουάριο του 2018 το εμπορικό έλλειμμα των ΗΠΑ, σύμφωνα με τα στοιχεία που ανακοίνωσε το υπουργείο Εργασίας.

Οι αναλυτές ανέμεναν ελαφρώς μικρότερη διεύρυνση του ελλείμματος, στα 56,7 δισ. δολάρια

Σε υψηλά 3 μηνών ενισχύθηκαν οι νέες αιτήσεις επιδομάτων ανεργίας στις ΗΠΑ την περασμένη εβδομάδα.

Ειδικότερα, οι νέες αιτήσεις επιδομάτων αυξήθηκαν κατά 24 χιλ. στις 242 χιλ. την εβδομάδα που ολοκληρώθηκε στις 31 Μαρτίου.

Οι οικονομολόγοι ανέμεναν οριακή άνοδο στις 225 χιλ.

Ο μέσος όρος των τελευταίων 4 εβδομάδων υποχώρησε κατά 64 χιλ. στα 1,81 εκατ.

Επιχειρήσεις

Αύξηση της τάξεως του 6% κατέγραψαν τα καθαρά κέρδη της Monsanto το τρίμηνο Δεκεμβρίου 2017-Φεβρουαρίου 2018, καθώς διαμορφώθηκαν στα 1,46 δισ. ή 3,09 δολάρια ανά μετοχή.

Τα EBITDA αυξήθηκαν στα 3,22 δολάρια ανά μετοχή, από 3,19 δολάρια ένα χρόνο νωρίτερα, επίδοση υποδεέστερη από τις εκτιμήσεις των αναλυτών -σε έρευνα της FactSet-, ήτοι 3,31 δολάρια.

Τα έσοδα για την ίδια χρονική περίοδο, ανήλθαν σε 5,02 δισ. έναντι 5,07 δισ. δολαρίων ένα χρόνο νωρίτερα, όταν οι προβλέψεις έκαναν λόγο για επίδοση ύψους 5,34 δισ..

Η μετοχή της κολοσσιαίας εταιρείας φυτοφαρμάκων ενισχύθηκε κατά 2% το πρώτο τρίμηνο του 2018, όταν ο δείκτης S&P 500 υποχώρησε κατά 3,6%.

Αναλύσεις

Τη στιγμή που οι ανησυχίες των επενδυτών έχουν επικεντρωθεί στην ολοένα αυξανόμενη ένταση μεταξύ Κίνας και Ηνωμένων Πολιτειών, απόρροια των προστατευτικών πολιτικών του Προέδρου Donald Trump, η επενδυτική Stifel υπενθυμίζει τον σημαντικότερο κίνδυνο για τις χρηματιστηριακές αγορές της Νέας Υόρκης.

Όπως αναφέρει ο αναλυτής Barry Bannister, σύμφωνα με το MarketWatch, ο πραγματικός κίνδυνος που αντιμετωπίζει η Wall Street μακροπρόθεσμα, ενδέχεται να μην προέρχεται από το Λευκό Οίκο ή το Κογκρέσο, αλλά από την Ομοσπονδιακή Τράπεζα (Federal Reserve, Fed).

Η Fed ομαλοποιεί σταδιακά την πολύ χαλαρή νομισματική πολιτική που εφάρμοσε την περίοδο 2009-2015, αυξάνοντας τα επιτόκια (πλέον στο εύρος 1,50%-1,75%) και, ταυτόχρονα, συρρικνώνοντας τον τεράστιο ισολογισμό που δημιούργησαν τα προγράμματα ποσοτικής χαλάρωσης.

«Τα έτη συσσωρευμένης στρέβλωσης της (νομισματικής) πολιτικής, η έλλειψη χώρου για ελιγμούς της Fed και τα σοκ που προκλήθηκαν, αποτελούν κίνδυνο για τον S&P 500, αλλά όχι τα εταιρικά κέρδη ή η οικονομική ανάπτυξη», σημειώνει χαρακτηριστικά, προειδοποιώντας μία «ασυνήθιστη bear αγορά» που θα εξαλείψει τα κέρδη της Wall Street ακόμη και για μία δεκαετία.

Η σύσφιξη της νομισματικής πολιτικής από την Τράπεζα έχει ενισχύσει σημαντικά τις αποδόσεις των αμερικανικών κρατικών χρεογράφων, με το 10ετές να φθάνει ακόμη και στο 2,94% νωρίτερα μέσα στο έτος, 2,41% στις αρχές του 2018.

Το ακριβότερο κόστος δανεισμού συνεπάγεται μείωση των τιμών και, ως αποτέλεσμα, πτώση των δημοσίων εσόδων.

Σε επιβεβαίωση της υψηλότερης βαθμολόγησης «ΑΑΑ» για την πιστοληπτική ικανότητα των ΗΠΑ προχώρησε ο οίκος αξιολόγησης Fitch, διατηρώντας σταθερές τις προοπτικές (outlook) για την ισχυρότερη οικονομία του κόσμου.

Όπως τονίζεται στην έκθεση η αξιολόγηση δικαιολογείται από τη δομική ισχύ της αμερικανικής οικονομίας, η οποία προέρχεται από «το μέγεθός της, το υψηλό κατά κεφαλήν ΑΕΠ και το δυναμικό επιχειρηματικό περιβάλλον.

Στα υπέρ των ΗΠΑ η ύπαρξη του δολαρίου, του ισχυρότερου αποθεματικού νομίσματος στον κόσμο, το οποίο, πέραν όλων των άλλων, προσφέρει και εξαιρετική χρηματοδοτική ευελιξία στην οικονομία της χώρας, με δεδομένο ότι η αγορά των αμερικανικών κρατικών ομολόγων είναι αυτή με την υψηλότερη ρευστότητα σε παγκόσμιο επίπεδο».

Ο οίκος εκτιμά ότι θα υπάρξει αυξητική τάση τόσο στο έλλειμμα όσο και στο χρέος των ΗΠΑ, κάτι το οποίο μπορεί να αποτελέσει πρόβλημα εάν δεν εφαρμοστούν ορισμένες μεταρρυθμίσεις, κυρίως σε δημοσιονομικό επίπεδο.

Ο Fitch εκτιμά ότι το έλλειμμα θα φθάσει στο 5% του ΑΕΠ για το δημοσιονομικό έτος 2018-19 και στο 6% για το δημοσιονομικό έτος 2019-2020.

Από 100% του ΑΕΠ κατά το δημοσιονομικό έτος 2017, το χρέος θα αυξηθεί στο 129% του ΑΕΠ έως το 2027.

Σε ό,τι αφορά την πορεία της αμερικανικής οικονομίας οι αναλυτές του οίκου αξιολόγησης αναμένουν ότι ο ρυθμός ανάπτυξής της θα φθάσει στο 2,7% το 2018 και θα υποχωρήσει στο 2,5% το 2019.

Αναφορικά με τη νομισματική πολιτική «βλέπουν» αύξηση των βασικών επιτοκίων από τη Fed κατά 75 μονάδες βάσης εντός του 2018 και κατά το ίδιο μέγεθος, ήτοι 75 μονάδες βάσης, και το 2019.

www.bankingnews.gr

Σχόλια αναγνωστών