Για να μπορέσει η Ελλάδα να βγει από τα μνημόνια χωρίς να δεχθεί ακραία κερδοσκοπία θα πρέπει να διασφαλιστεί ότι η λύση για την βιωσιμότητα του χρέους θα είναι τέτοια που θα πείθει και τον κάθε δύσπιστο επενδυτή.

Στην χειρότερη χρονική συγκυρία βρίσκεται η Ελλάδα που προσπαθεί να βγει από τα μνημόνια μετά από 8 χρόνια σκληρής λιτότητας.

Στις 25 Αυγούστου 2018 ολοκληρώνεται το τρίτο μνημόνιο και η Ελλάδα περνάει στην μεταμνημονιακή εποχή.

Όμως η συγκυρία είναι χειρότερη καθώς ξέσπασε μεγάλη κρίση στην Ιταλία που δεν πρέπει να υποτιμηθεί και επίσης οι αναδυόμενες οικονομίες με προεξάρχουσα την Τουρκία περνάει μια κρίση καθώς η τουρκική λίρα καταρρέει με την ισοτιμία να βρίσκεται πλέον 1 δολάριο προς 4,70 τουρκικές λίρες.

Πριν χρόνια 1 δολάριο ισοδυναμούσε με 2,4 τουρκικές λίρες.

Σε αυτό το πλέγμα αρνητικών παραμέτρων πρέπει να προστεθεί και το θέμα της αναξιοπιστίας των ισολογισμών των ελληνικών εταιριών με την Folli Follie να βρίσκεται στο αρνητικό επίκεντρο.

Οι επενδυτές ρευστοποιούν Ελλάδα, οδηγώντας το χρηματιστήριο στις 755 μονάδες.

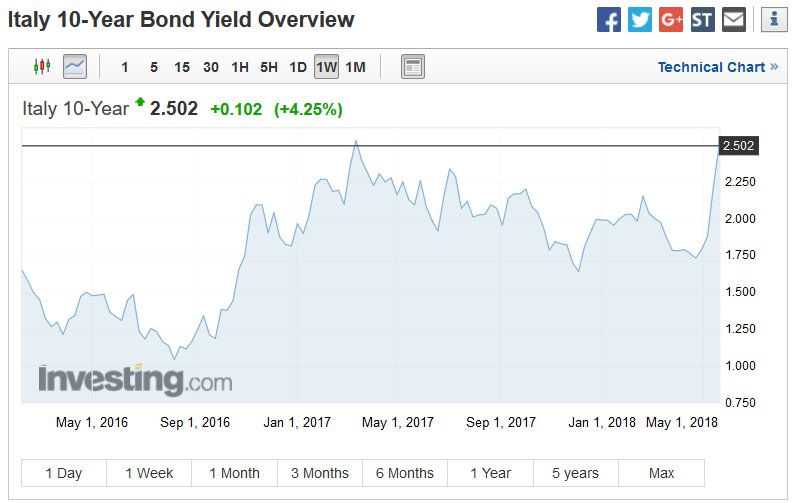

Στα ομόλογα το 10ετές ελληνικό έχει αναρριχηθεί στο 4,41% και οι πιο μακροπρόθεσμες περίοδοι στο 5,10% απόρροια της κρίσης στην Ιταλία.

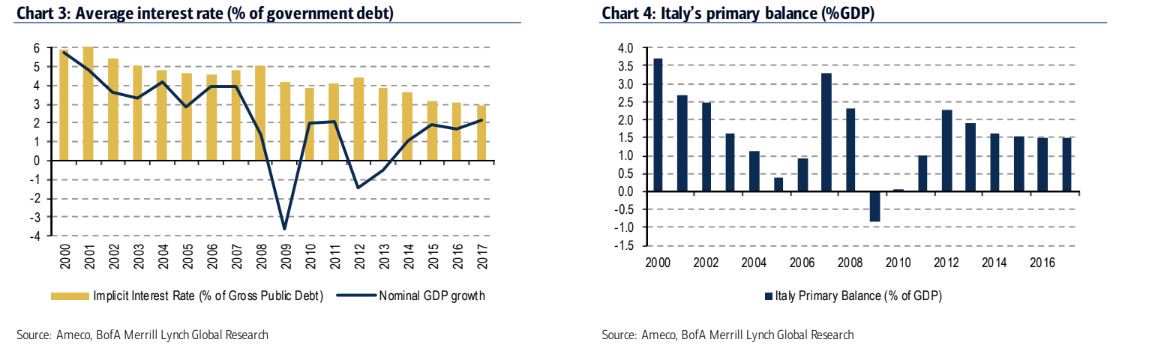

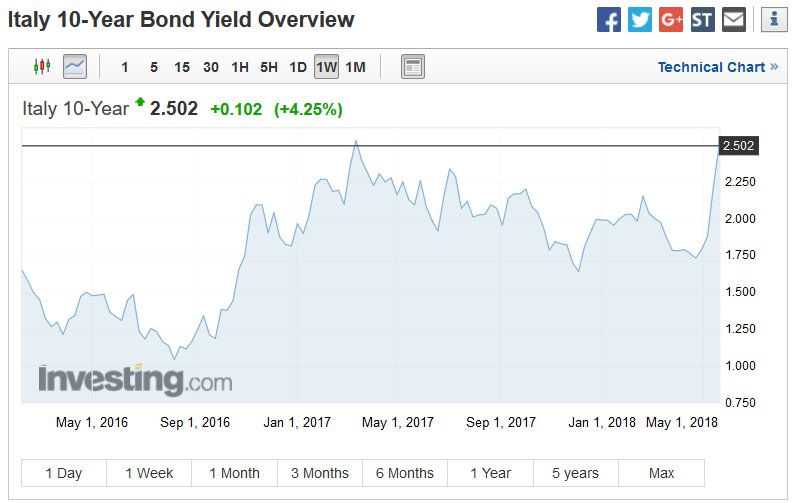

Στην Ιταλία το 10ετές ομόλογο έχει εκτιναχθεί στο 2,50%, στην Πορτογαλία 2% και στην Τουρκία 14,22%.

Η Ελλάδα για να βγει από τα μνημόνια χωρίς να πέσει θέμα ακραίας κερδοσκοπίας θα πρέπει

1)Είτε να διαθέτει ισχυρά εφόδια που θα εμπνέουν εμπιστοσύνη στις αγορές όπως μια πολύ καθαρή λύση για το ελληνικό χρέος

2)Είτε θα πρέπει να υπάρξει μια πιστωτική γραμμή ECCL ή ισχυρή παρουσία του ΔΝΤ στην μεταμνημονιακή Ελλάδα.

Για να μπορέσει η Ελλάδα να βγει από τα μνημόνια χωρίς να δεχθεί ακραία κερδοσκοπία θα πρέπει να διασφαλιστεί ότι η λύση για την βιωσιμότητα του χρέους θα είναι τέτοια που θα πείθει και τον κάθε δύσπιστο επενδυτή.

Όμως με βάση τα μέχρι τώρα δεδομένα η Γερμανία αρνείται οποιαδήποτε ουσιαστική λύση ενώ η έκθεση βιωσιμότητας DSA για το ελληνικό χρέος που θα συντάξει ο ESM ο Μόνιμος Μηχανισμός Στήριξης είναι πρόσχημα για να δοθούν όσο το δυνατό λιγότερα στο ελληνικό χρέος.

Θα βρεθεί η Ελλάδα με δύο εκθέσεις βιωσιμότητας του ESM που θα χαρακτηρίζει το ελληνικό χρέος βιώσιμο και του ΔΝΤ που θα θεωρεί το ελληνικό χρέος μη βιώσιμο.

Οι αγορές προφανώς θα συνταχθούν με την έκθεση βιωσιμότητας του ΔΝΤ για την Ελλάδα όχι με τον ESM.

Χωρίς λύση στο χρέος η Ελλάδα θα είναι άκρως επικίνδυνο να βγει από τα μνημόνια χωρίς μηχανισμό προστασίας.

Η προληπτική πιστωτική γραμμή είναι αληθές δεν είναι η καλύτερη λύση καθώς έχει ημερομηνία λήξεως, απαιτεί κεφάλαια περίπου 20 δισεκ. και επίσης απαιτεί εγκρίσεις από τα κοινοβούλια.

Την πιστωτική γραμμή για την Ελλάδα την υποστηρίζει η ΕΚΤ αλλά όχι η Γερμανία.

Η Γερμανία δεν θέλει και ουσιαστική λύση για το χρέος γιατί κατά τον ESM σε ένα βιώσιμο χρέος δεν χρειάζονται ουσιώδεις παρεμβάσεις.

Όμως το πρόβλημα παραμένει.

Η Ελλάδα δημιουργεί το δικό της κεφαλαιακό απόθεμα 14-15 δισεκ. συν 10-15 δισεκ. repos συνολικά 28 με 30 δισεκ. αλλά μόνο αυτά δεν φθάνουν απαιτείται και η παρουσία ενός μηχανισμού που θα λειτουργεί ως ασπίδα προστασίας.

Αυτός ο μηχανισμός θα μπορούσε να είναι μια ισχυρή παρουσία του ΔΝΤ στην μεταμνημονιακή Ελλάδα.

Πάντως η Ελλάδα να έχει καθαρή έξοδο από τα μνημόνια χωρίς δίχτυ προστασίας θα είναι έως εγκληματικό λάθος μετά από 8 χρόνια μεγάλων θυσιών του ελληνικού λαού.

Η Ιταλία δεν είναι Ελλάδα

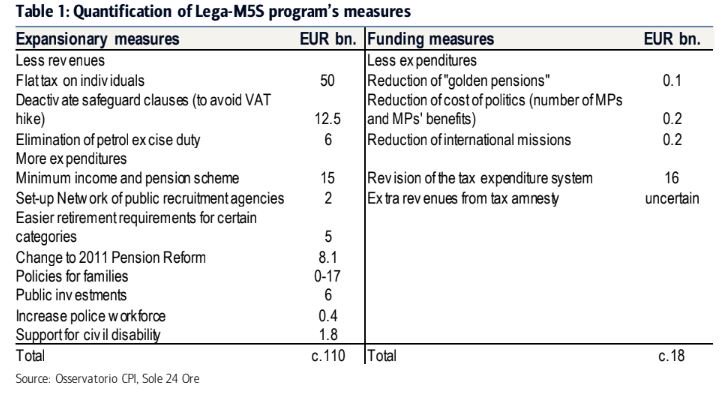

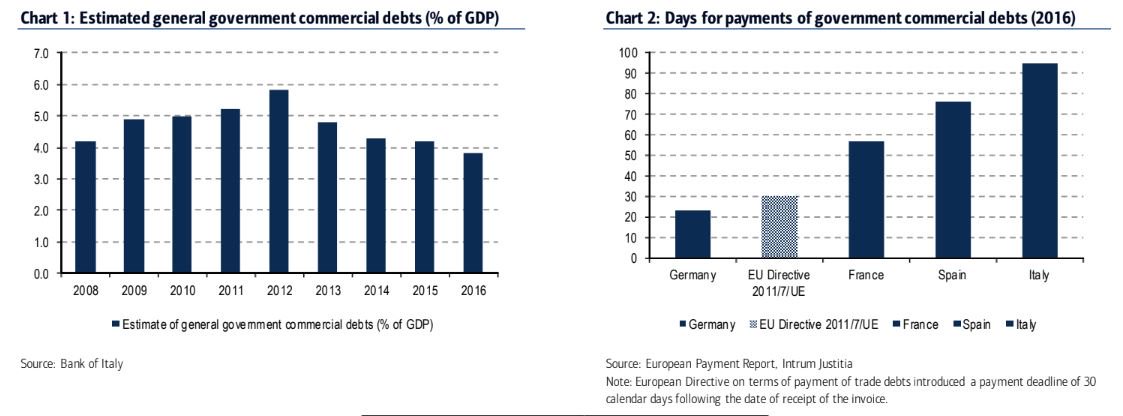

Η Ιταλία δεν είναι Ελλάδα και μπορεί να πιέσει τους Ευρωπαίους, τονίζει σε εκθεσή της με ημερομηνία 25 Μαΐου 2018 η Bank of America Merrill Lynch, με τους αναλυτές να εκτιμούν ότι η στάση των αγορών θα αποτελέσει το «κλειδί» στο αποτέλεσμα της κόντρας Ρώμης - Βερολίνου - Βρυξελλών.

Σύμφωνα με την ανάλυση της BofA Merrill Lynch με τίτλο «Iταλία: Οι σπόροι της ανησυχίας (Italy: the seeds of concern)», την οποία παρουσιάζει το bankingnews.gr, η πιο σημαντική διαφορά, είναι ότι η Ιταλία δεν έχει κάποιο άμεσο, πιεστικό αίτημα από τους Ευρωπαίους εταίρους, όπως συνέβη με την Ελλάδα το 2015.

Δεν υπάρχει διαπραγμάτευση για πρόγραμμα χρηματοδότησης ή για ελάφρυνση του χρέους.

Οι Ευρωπαίοι κατάφεραν να ελέγξουν την πρόσβαση της Ελλάδας στη χρηματοδότηση, ενώ αν η Αθήνα επέμενε στα αιτήματά της, θα έπρεπε να κάνει δραματικές επιλογές, όπως η έξοδος από την Ευρωζώνη.

Παράλληλα, η Ελλάδα δεν μπορούσε να προκαλέσει μεγάλα προβλήματα στη χρηματοπιστωτική σταθερότητα το 2015.

Δεν ισχύει το ίδιο για την Ιταλία, καθώς το δημόσιο χρέος της αποτελεί το 8% του ΑΕΠ της Ευρωζώνης. Αυτό το στοιχείο αλλάζει δραματικά την ισορροπία της ισχύος, κατά τη γνώμη των αναλυτών της αμερικανικής επενδυτικής τράπεζας.

H Ρώμη μπορεί να παίξει σκληρά με τους Ευρωπαίους, για όσο διάστημα τουλάχιστον είναι διαχειρίσιμη η πίεση που θα της ασκήσουν οι αγορές.

Οι αναλυτές βρίσκουν εξαιρετικά ενδιαφέρον το γεγονός ότι ο εντολοδόχος πρωθυπουργός Giuseppe Conte, δήλωσε πως η νέα κυβέρνηση πρέπει να εξοικειωθεί με τον ευρωπαϊκό προϋπολογισμό και με την τραπεζική ένωση.

Τόνισε επίσης ότι θα επιδιώξει να εκπροσωπήσει τα συμφέροντα τις Ιταλίας στους ευρωπαϊκούς θεσμούς.

Η BofA σημειώνει ότι οι αναλυτές διατρέχουν πάντα τον κίνδυνο υπερβολικής ερμηνείας, και το πρώτο θέμα μπορεί απλώς να αντικατοπτρίζει την ημερήσια διάταξη του επόμενου Ευρωπαϊκού Συμβουλίου στα τέλη Ιουνίου.

Μπαίνουν ωστόσο στον πειρασμό να διαβάσουν τη βούληση της νέας ιταλικής κυβέρνησης να παίξει ένα πιο σκληρό παιχνίδι στις ευρωπαϊκές διαπραγματεύσεις, για παράδειγμα να εμποδίσει τη συζήτηση για τον ευρωπαϊκό προϋπολογισμό, ή την τραπεζική ένωση και το ευρωπαϊκό σύστημα ασφάλισης καταθέσεων.

Κάτι τέτοιο θα οδηγούσε τη Ρώμη σε τροχιά σύγκρουσης με το Βερολίνο.

Ωστόσο, η Ρώμη θα βάλει νερό στο κρασί της, με αντάλλαγμα μεγαλύτερη δημοσιονομική ελευθερία και λιγότερη πίεση από την ΕΚΤ στις ιταλικές τράπεζες.

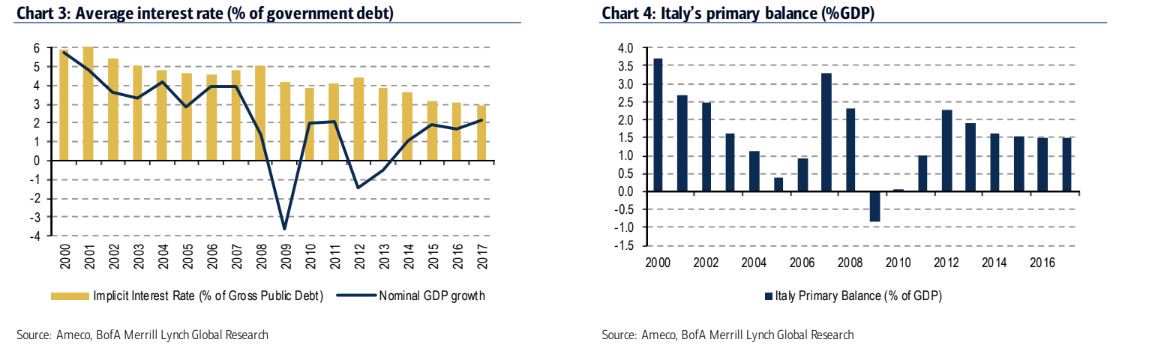

Η ένταση θα κλιμακωθεί κατά τη συζήτηση για τον προϋπολογισμό της Ιταλίας το 2019, ενώ στη συνέχεια θα αναλάβουν...δράση οι οίκοι αξιολόγησης, οι οποίοι θα διαδραματίσουν καθοριστικό ρόλο για τη συνέχεια, αποκωδικοποιώντας τη νέα δημοσιονομική πορεία που θέλει να ακολουθήσει η Ιταλία.

Oι αναλυτές εκτιμούν επίσης ότι η ικανότητα της ΕΚΤ να στηρίξει την αγορά ομολόγων, θα αποδυναμωθεί από τις δημοσιονομικές επιλογές τη Ιταλίας, τουλάχιστον με τα τωρινά δεδομένα.

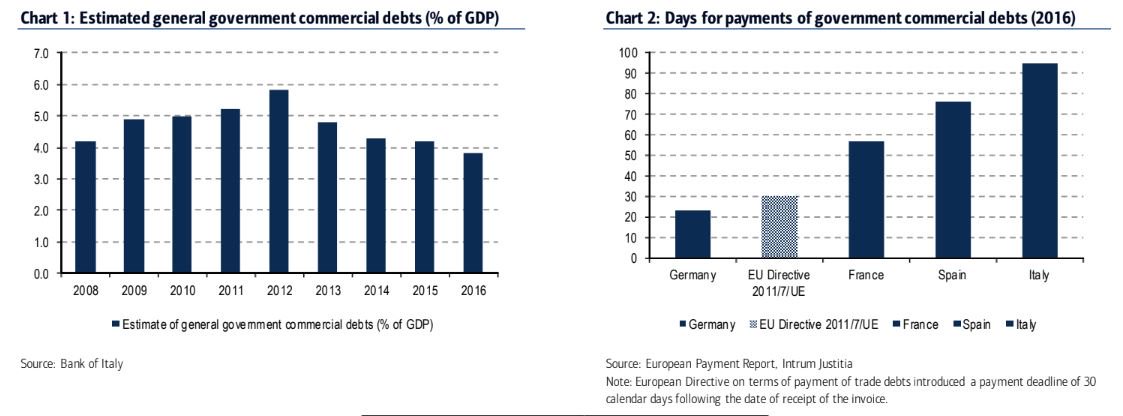

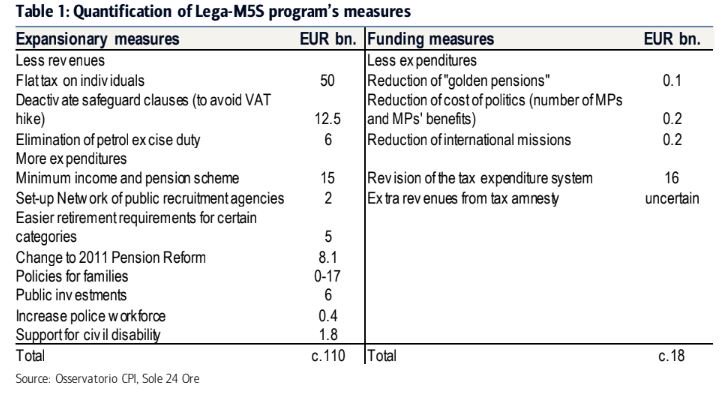

H ποσοτικοποίηση των μέτρων που προτείνουν Λέγκα - Κίνημα Πέντε Αστέρων

Ο ευρωπαϊκός Νότος επέστεψε στα πρωτοσέλιδα του διεθνούς Τύπου, για μία ακόμη φορά, καθώς μοιάζει να απειλεί εκ νέου τη σταθερότητα στην Ευρωζώνη.

Η πολιτική κρίση στην Ισπανία, η απόλυτη έλλειψη εμπιστοσύνης των αγορών προς τη νέα ιταλική κυβέρνηση και η πάντα δύσκολη περίπτωση της Ελλάδας, μοιάζουν να ανησυχούν ιδιαίτερα τους επενδυτές.

Αποτέλεσμα τα χρηματιστήρια Ελλάδας, Ισπανίας και Ιταλίας να βυθίζονται και οι αποδόσεις των 10ετών ομολόγων των τριών χωρών να εμφανίζουν ισχυρή άνοδο, κρούοντας τον κώδωνα κινδύνου για το κόστος δανεισμού τους.

Και για τις τρεις χώρες η παραπάνω πορεία οφείλεται και σε εσωτερικές αιτίες, όπως για παράδειγμα το ελληνικό Χρηματιστήριο έχει το γνωστό «βάσανο» της εταιρείας Folli Follie, η διακοπή διαπραγμάτευσης της οποίας τελικά δεν κατόρθωσε να σώσει ούτε τον Γενικό Δείκτη.

Στην Ισπανία η κατάθεση πρότασης μομφής έναντι της κυβέρνησης Rajoy – μετά και την καταδίκη μελών του κυβερνώντος κόμματος για εμπλοκή σε σκάνδαλα χρηματισμού – είναι αρκετή για να επαναφέρει στο προσκήνιο τα βαθύτερα (αν και καλά κρυμμένα) προβλήματα της ισπανικής οικονομίας.

Όσο για την Ιταλία, η δημιουργία συγκυβέρνησης από το Κίνημα των Πέντε Αστέρων και τη Λέγκα του Βορρά, παρά το γεγονός ότι η προγραμματική τους συμφωνία δεν μπορεί να θεωρεί «επιθετική», ανησυχεί όλο και περισσότερο πολιτικούς και οικονομικούς αναλυτές, καθώς εκφράζουν φόβους ότι οι ηγέτες των δύο κομμάτων παραμένουν μη προβλέψιμοι.

Οι αγορές τιμωρούν

Οι αγορές πάντως φροντίζουν να τιμωρήσουν τόσο την Ιταλία όσο και την Ισπανία.

Οι δύο βασικοί δείκτες των χρηματιστηρίων των δύο χωρών, ο ιταλικός FTSE MIB και ο ισπανικός IBEX 35 δέχονται σφυροκόπημα ρευστοποιήσεων, με βασικό στόχο τις τραπεζικές μετοχές, ενώ σημείωσαν απώλειες που ξεπέρασαν το 2%.

Την ίδια ώρα το ελληνικό χρηματιστήριο παραμένει εγκλωβισμένο σε ένα καθοδικό σπιράλ, με τον Γενικό Δείκτη να αποδυναμώνεται σχεδόν 2%.

Σε διαδικασία ξεπουλήματος και τα κρατικά ομόλογα των τριών χωρών του ευρωπαϊκού νότου με τις αποδόσεις τους να εμφανίζουν εντυπωσιακή άνοδο.

Νέα κρίση προ των πυλών; Πώς θα αντιδράσει η Ευρωζώνη;

Όπως είναι απόλυτα φυσικό η σημερινή εικόνα των αγορών Ελλάδας, Ισπανίας και Ιταλίας (τόσο ομολογιακών όσο και μετοχικών) φέρνει στις μνήμες αρκετών δυσάρεστες αναμνήσεις.

Μία νέα κρίση στον ευρωπαϊκό Νότο με το κόστος δανεισμού κυρίως Ελλάδας και Ιταλίας (δηλαδή οι χώρες με το μεγαλύτερο χρέος ως ποσοστό επί του ΑΕΠ στην Ευρωζώνη) να εκτοξεύεται θα μπορούσε να οδηγήσει σε νέες περιπέτειες τις εύθραυστες ισορροπίες της ευρωπαϊκής οικονομίας.

Ταυτόχρονα η Ελλάδα προετοιμάζεται να «βγει» στις αγορές, κίνηση η οποία συνεχώς αναβάλλεται από το οικονομικό επιτελείο, καθώς αναζητά καλύτερες συνθήκες από τις υπάρχουσες, μιας και σε καμία περίπτωση δεν θα ήθελε να δανειστεί με επιτόκια που φθάνουν το 5%!

Σαφώς η Ισπανία βρίσκεται σε καλύτερη κατάσταση από τις άλλες δύο μεσογειακές χώρες, μιας και σημειώνει καλό ρυθμό ανάπτυξης, έχει συμμαζέψει σημαντικά τα δημοσιονομικά της μεγέθη, ενώ οι τράπεζές της εμφανίζονται περισσότερο υγιείς από ότι στο παρελθόν.

Επιπρόσθετα η πρόταση μομφής ενάντια στον Rajoy μπορεί να αποδειχθεί απλά μία κίνηση εντυπωσιασμού, καθώς τα κόμματα της ισπανικής αντιπολίτευσης δεν ομονοούν ώστε να υπάρξει κατάρρευση της κυβέρνησης.

Από τη μεριά τους οι χώρες του Βορρά ή του επονομαζόμενου σκληρού πυρήνα της Ευρωζώνης, μοιάζουν να μην ενδιαφέρονται διόλου για τα δεινά των Νότιων εταίρων τους.

Μάλιστα όπως δήλωσε κορυφαίο στέλεχος του Eurogroup –το οποίο, πάντως, διατήρησε την ανωνυμία του- στο Reuters, αναφερόμενος κυρίως στην περίπτωση της Ιταλίας «δεν χρειάζεται να κάνουμε κάτι εμείς, θα το κάνουν οι αγορές», υπονοώντας ότι οι επενδυτές μπορούν να «διαλύσουν» οποιαδήποτε διάθεση της ιταλικής κυβέρνησης να παρεκκλίνει από τις εντολές των Βρυξελλών.

Οι εκλογές πλησιάζουν στην Τουρκία μαζί με την οικονομική και νομισματική κρίση

Η Τουρκία πλησιάζει στις εκλογές και μαζί φουντώνει η οικονομική κρίση και η νομισματική κρίση.

Η τουρκική λίρα καταρρέει και παρά τις παρεμβάσεις της Κεντρικής Τράπεζας συνεχίζει να παραμένει κοντά στα ιστορικά χαμηλά.

Πλέον 1 δολάριο ισούται με 4,70 τουρκικές λίρες ενώ το ιστορικό χαμηλό όλων των εποχών 1 δολάριο προς 4,92 τουρκικές λίρες σημειώθηκε πρόσφατα.

Όλα αυτά συμβαίνουν γιατί οι επενδυτές προσπαθούν να ρευστοποιήσουν τουρκικά assets – μια αναδυόμενη αγορά – κυρίως λόγω της ισχυροποίησης του δολαρίου.

Σε αντίθεση με τις Ηνωμένες Πολιτείες και την FED, η Κεντρική Τράπεζα της Τουρκίας δεν μπορεί να εκτυπώσει ελεύθερα νόμισμα χωρίς να υποστεί τεράστιες επιπτώσεις.

Οι ΗΠΑ παραβιάζουν τους κανόνες σε τακτική βάση, λόγω του δολαρίου το οποίο είναι παγκόσμιο αποθεματικό νόμισμα.

Η επιδείνωση των προβλημάτων της Τουρκίας - ή τουλάχιστον του κυβερνώντος κόμματος – σημειώνεται λίγο πριν τις εκλογές, και ο σημερινός πρόεδρος, ο Erdogan, ελπίζει να κερδίσει.

Δυστυχώς γι 'αυτόν, ο χρόνος αυτής της κατάρρευσης δεν θα μπορούσε να είναι χειρότερος, καθώς οι εκλογές θα διεξαχθούν στις 24 Ιουνίου.

Για τους αξιωματούχους της δύσης, το χρονοδιάγραμμα δεν θα μπορούσε να είναι καλύτερο, καθώς οι «εχθροπραξίες» μεταξύ του Προέδρου Erdogan της Τουρκίας και των δυτικών ηγετών αυξάνονται με πολλούς πλέον να τον χαρακτηρίζουν «δικτάτορα» ή «τύραννο».

Η Τουρκία βρίσκεται σε δύσκολη θέση.

Το αυξανόμενο ύψος του χρέους τους αρχίζει να καταστρέφει την οικονομία της Τουρκίας, λόγω της αποδυνάμωσης του νομίσματος πλέον αρχίζει να πλήττει όλο τον οικονομικό ιστό.

Οι τουρκικές εταιρίες που έχουν δανειστεί σε ξένο νόμισμα αντιμετωπίζουν μεγάλη επιδείνωση.

Κατά τους επόμενους μήνες, θα χρειαστεί να πληρώσουν περίπου 600 εκατομμύρια δολάρια περισσότερα, λόγω της επιθετικής διολίσθησης της τουρκικής λίρας.

Όλα αυτά αποτελούν φαύλο κύκλο και θα οδηγήσουν ακόμα περισσότερους επενδυτές να εγκαταλείψουν την τουρκική αγορά. Οι εκροές θα συνεχιστούν δημιουργώντας συνθήκες αυτοεκπληρούμενης προφητεία.

Η Τουρκία κινδυνεύει να υποστεί συντριβή στην αγορά συναλλάγματος - όπως αυτή που παρατηρήθηκε πρόσφατα στην Αργεντινή - εκτός και αν κάτι μπορεί να γίνει γρήγορα.

Αναμφισβήτητα, η δραματική κατακρήμνιση της τουρκικής λίρας συνέβαλε σημαντικά στην πρόσφατη απόφαση της Τουρκίας να επαναπατρίσει τα αποθέματα χρυσού, ώστε να αποτρέψει την κατάρρευση της λίρας.

Τουρκία: Επαναπατρίζει όλο το χρυσό από τις ΗΠΑ για να προστατέψει την καταρρέουσα λίρα

Αφού η Βενεζουέλα, η Γερμανία, η Αυστρία και οι Κάτω Χώρες ανέκτησαν ένα σημαντικό μέρος (αν όχι όλο) του φυσικού τους χρυσού που βρισκόταν στην FED στη Νέα Υόρκη η Τουρκία ανακοίνωσε ότι αποφάσισε να επαναπατρίσει το χρυσό που βρίσκεται στην Ομοσπονδιακή Τράπεζα των ΗΠΑ...με κίνητρο να στηρίξει την τουρκική λίρα που καταγράφει συνεχή ιστορικά χαμηλά ένανρτι του δολαρίου.

Ένα δολάριο ισοδυναμεί με 4,49 τουρκικές λίρες στις 20 Μαίου 2018 όταν 10 χρόνια πίσω το 2008 1 δολάριο ισοδυναμούσε με 1,1980 τουρκικές λίρες.

Δεν θα ήταν η πρώτη φορά που η Τουρκία έχει από την FED να επιστρέψει τον χρυσό της Τουρκίας: τα τελευταία χρόνια η Τουρκία έχει επαναπατρίσει 220 τόνους χρυσού από το εξωτερικό, εκ των οποίων 28,7 τόνους από τις ΗΠΑ το 2017.

Σύμφωνα με μια έκθεση της ελβετικής Schweiz am Wochenende, ο επαναπατρισμός είναι πλήρης, ενώ η τουρκική κεντρική τράπεζα αποσύρει όλα τα αποθέματα χρυσού της από τις Η.Π.Α. λόγω της «τεταμένης πολιτικής κατάστασης».

Ωστόσο, αντί να μεταφέρει τον φυσικό χρυσό στην Κωνσταντινούπολη, όπως ανέφερε ο τουρκικός τύπος τον Απρίλιο, η ελβετική εφημερίδα σημειώνει ότι περίπου 19 τόνοι τουρκικού χρυσού αποθηκεύονται τώρα στην Τράπεζα Διεθνών Διακανονισμών της Βασιλείας – BIS-.

Σύμφωνα με τα τελευταία στοιχεία του ΔΝΤ, τα συνολικά αποθέματα χρυσού της Τουρκίας εκτιμώνται σε 596 τόνους τον Μάιο 2018, δηλαδή 5 τόνους λιγότερους από τον Απρίλιο και αξίας κάτω των 23 δισεκ. δολαρίων.

Η Τουρκία είναι ο 11ος μεγαλύτερο κάτοχος χρυσού, πίσω από τις Κάτω Χώρες και μπροστά από την Ινδία.

Ο επαναπατρισμός χρυσού στην Τουρκία έρχεται σε μια ευαίσθητη στιγμή για το νόμισμα της Τουρκίας, η λίρα που έχει χτυπηθεί τον περασμένο μήνα και υποχώρησε σε ιστορικά χαμηλά επίπεδα έναντι του δολαρίου την περασμένη εβδομάδα, λόγω του διψήφιου πληθωρισμού στην Τουρκία.

Από την άλλη πλευρά ο Πρόεδρος Erdogan αρνείται να αυξήσει τα επιτόκια.

Εν τω μεταξύ, ο Erdogan τηρεί σκληρή στάση απέναντι στο αμερικανικό νόμισμα, τονίζοντας ότι τα διεθνή δάνεια θα έπρεπε να δίδονται σε αξία χρυσού και όχι δολαρίου.

«Έκανα μια πρόταση σε μια συνάντηση της ομάδας των G20. Ρώτησα:

Γιατί συνάπτουμε όλα τα δάνεια σε δολάρια;

Ας χρησιμοποιήσουμε άλλο νόμισμα.

Προτείνω τα δάνεια να αποτιμώνται με βάση το χρυσό ", ανέφερε ο Erdogan κατά τη διάρκεια ομιλίας στην τελετή έναρξης του Παγκόσμιου Κογκρέσου Επιχειρηματικότητας στην Κωνσταντινούπολη στις 16 Απριλίου, ανέφερε η Hurriyet.

Με το δολάριο ο κόσμος είναι πάντα υπό πίεση στις συναλλαγματικές ισοτιμίες.

Πρέπει να σώσουμε τα κράτη και τα έθνη από αυτή την πίεση των συναλλαγματικών ισοτιμιών.

Ο χρυσός δεν υπήρξε ποτέ εργαλείο πίεσης καθ 'όλη την ιστορία.

Με άλλα λόγια, ο Erdogan για την συντριβή της τουρκικής λίρας θεωρεί ότι οφείλεται στο ότι η Τουρκία δεν έχει αρκετό φυσικό χρυσό.

Και ενώ ο Erdogan κάνει κινήσεις για να προστατέψει την λίρα η συνεχιζόμενη παγκόσμια έλλειψη φυσικού χρυσού ώθησε τις τράπεζες να καταργήσουν το χρυσό (GOFO) – ως σημείο αναφοράς λόγω της έλλειψης φυσικού χρυσού - τον Ιανουάριο του 2015.

Η Τουρκία είναι μια από τις πολλές χώρες που έχουν μεταφέρει το χρυσό τους από το καλύτερα φυλασσόμενο σημείο στον κόσμο, που βρίσκεται 95 μέτρα κάτω από την επιφάνεια της θάλασσας στην 33 Liberty Street του Μανχάταν, γνωστή ως New York Fed.

Το κύμα επαναπατρισμού ξεκίνησε το 2012, όταν η Βενεζουέλα ανακοίνωσε ότι αποσύρει και τους 160 τόνους χρυσού της στη Νέα Υόρκη, αξίας περίπου 9 δισεκατομμυρίων δολαρίων.

Στη συνέχεια, η γερμανική Bundesbank ζήτησε να επιστραφούν 300 τόνοι, ενώ η Fed δήλωσε ότι θα χρειαστούν επτά χρόνια για να μεταφερθούν οι 300 τόνοι χρυσού.

Οι Κάτω Χώρες έχουν επίσης επαναπατρίσει 122,5 τόνους χρυσού.

Ως αποτέλεσμα, σύμφωνα με τα τελευταία στοιχεία της Fed, ο όγκος του φυσικού χρυσού που βρίσκεται αποθηκευμένος στην FED Νέας Υόρκης έχει υποχωρήσει στο χαμηλότερο επίπεδο, ή σε 5.750 τόνους, μετά το κύμα αποσύρσεων που ξεκίνησαν το 2014 και συνεχίστηκε μέχρι το τέλος του 2016, με παύση 15 μηνών.

Από τον Ιανουάριο έως τον Μάρτιο του 2018 η Τουρκία επαναπάτρισε μεγάλο μέρος των 28 τόνων χρυσού που έφυγαν από την FED της Νέας Υόρκης.

Η Fed της Νέας Υόρκης εξακολουθεί να κατέχει 5.750.000 τόνους ξένου χρυσού και η τάση είναι ο φυσικός χρυσός να επιστρέψει στα έθνη….

www.bankingnews.gr

Στις 25 Αυγούστου 2018 ολοκληρώνεται το τρίτο μνημόνιο και η Ελλάδα περνάει στην μεταμνημονιακή εποχή.

Όμως η συγκυρία είναι χειρότερη καθώς ξέσπασε μεγάλη κρίση στην Ιταλία που δεν πρέπει να υποτιμηθεί και επίσης οι αναδυόμενες οικονομίες με προεξάρχουσα την Τουρκία περνάει μια κρίση καθώς η τουρκική λίρα καταρρέει με την ισοτιμία να βρίσκεται πλέον 1 δολάριο προς 4,70 τουρκικές λίρες.

Πριν χρόνια 1 δολάριο ισοδυναμούσε με 2,4 τουρκικές λίρες.

Σε αυτό το πλέγμα αρνητικών παραμέτρων πρέπει να προστεθεί και το θέμα της αναξιοπιστίας των ισολογισμών των ελληνικών εταιριών με την Folli Follie να βρίσκεται στο αρνητικό επίκεντρο.

Οι επενδυτές ρευστοποιούν Ελλάδα, οδηγώντας το χρηματιστήριο στις 755 μονάδες.

Στα ομόλογα το 10ετές ελληνικό έχει αναρριχηθεί στο 4,41% και οι πιο μακροπρόθεσμες περίοδοι στο 5,10% απόρροια της κρίσης στην Ιταλία.

Στην Ιταλία το 10ετές ομόλογο έχει εκτιναχθεί στο 2,50%, στην Πορτογαλία 2% και στην Τουρκία 14,22%.

Η Ελλάδα για να βγει από τα μνημόνια χωρίς να πέσει θέμα ακραίας κερδοσκοπίας θα πρέπει

1)Είτε να διαθέτει ισχυρά εφόδια που θα εμπνέουν εμπιστοσύνη στις αγορές όπως μια πολύ καθαρή λύση για το ελληνικό χρέος

2)Είτε θα πρέπει να υπάρξει μια πιστωτική γραμμή ECCL ή ισχυρή παρουσία του ΔΝΤ στην μεταμνημονιακή Ελλάδα.

Για να μπορέσει η Ελλάδα να βγει από τα μνημόνια χωρίς να δεχθεί ακραία κερδοσκοπία θα πρέπει να διασφαλιστεί ότι η λύση για την βιωσιμότητα του χρέους θα είναι τέτοια που θα πείθει και τον κάθε δύσπιστο επενδυτή.

Όμως με βάση τα μέχρι τώρα δεδομένα η Γερμανία αρνείται οποιαδήποτε ουσιαστική λύση ενώ η έκθεση βιωσιμότητας DSA για το ελληνικό χρέος που θα συντάξει ο ESM ο Μόνιμος Μηχανισμός Στήριξης είναι πρόσχημα για να δοθούν όσο το δυνατό λιγότερα στο ελληνικό χρέος.

Θα βρεθεί η Ελλάδα με δύο εκθέσεις βιωσιμότητας του ESM που θα χαρακτηρίζει το ελληνικό χρέος βιώσιμο και του ΔΝΤ που θα θεωρεί το ελληνικό χρέος μη βιώσιμο.

Οι αγορές προφανώς θα συνταχθούν με την έκθεση βιωσιμότητας του ΔΝΤ για την Ελλάδα όχι με τον ESM.

Χωρίς λύση στο χρέος η Ελλάδα θα είναι άκρως επικίνδυνο να βγει από τα μνημόνια χωρίς μηχανισμό προστασίας.

Η προληπτική πιστωτική γραμμή είναι αληθές δεν είναι η καλύτερη λύση καθώς έχει ημερομηνία λήξεως, απαιτεί κεφάλαια περίπου 20 δισεκ. και επίσης απαιτεί εγκρίσεις από τα κοινοβούλια.

Την πιστωτική γραμμή για την Ελλάδα την υποστηρίζει η ΕΚΤ αλλά όχι η Γερμανία.

Η Γερμανία δεν θέλει και ουσιαστική λύση για το χρέος γιατί κατά τον ESM σε ένα βιώσιμο χρέος δεν χρειάζονται ουσιώδεις παρεμβάσεις.

Όμως το πρόβλημα παραμένει.

Η Ελλάδα δημιουργεί το δικό της κεφαλαιακό απόθεμα 14-15 δισεκ. συν 10-15 δισεκ. repos συνολικά 28 με 30 δισεκ. αλλά μόνο αυτά δεν φθάνουν απαιτείται και η παρουσία ενός μηχανισμού που θα λειτουργεί ως ασπίδα προστασίας.

Αυτός ο μηχανισμός θα μπορούσε να είναι μια ισχυρή παρουσία του ΔΝΤ στην μεταμνημονιακή Ελλάδα.

Πάντως η Ελλάδα να έχει καθαρή έξοδο από τα μνημόνια χωρίς δίχτυ προστασίας θα είναι έως εγκληματικό λάθος μετά από 8 χρόνια μεγάλων θυσιών του ελληνικού λαού.

Η Ιταλία δεν είναι Ελλάδα

Η Ιταλία δεν είναι Ελλάδα και μπορεί να πιέσει τους Ευρωπαίους, τονίζει σε εκθεσή της με ημερομηνία 25 Μαΐου 2018 η Bank of America Merrill Lynch, με τους αναλυτές να εκτιμούν ότι η στάση των αγορών θα αποτελέσει το «κλειδί» στο αποτέλεσμα της κόντρας Ρώμης - Βερολίνου - Βρυξελλών.

Σύμφωνα με την ανάλυση της BofA Merrill Lynch με τίτλο «Iταλία: Οι σπόροι της ανησυχίας (Italy: the seeds of concern)», την οποία παρουσιάζει το bankingnews.gr, η πιο σημαντική διαφορά, είναι ότι η Ιταλία δεν έχει κάποιο άμεσο, πιεστικό αίτημα από τους Ευρωπαίους εταίρους, όπως συνέβη με την Ελλάδα το 2015.

Δεν υπάρχει διαπραγμάτευση για πρόγραμμα χρηματοδότησης ή για ελάφρυνση του χρέους.

Οι Ευρωπαίοι κατάφεραν να ελέγξουν την πρόσβαση της Ελλάδας στη χρηματοδότηση, ενώ αν η Αθήνα επέμενε στα αιτήματά της, θα έπρεπε να κάνει δραματικές επιλογές, όπως η έξοδος από την Ευρωζώνη.

Παράλληλα, η Ελλάδα δεν μπορούσε να προκαλέσει μεγάλα προβλήματα στη χρηματοπιστωτική σταθερότητα το 2015.

Δεν ισχύει το ίδιο για την Ιταλία, καθώς το δημόσιο χρέος της αποτελεί το 8% του ΑΕΠ της Ευρωζώνης. Αυτό το στοιχείο αλλάζει δραματικά την ισορροπία της ισχύος, κατά τη γνώμη των αναλυτών της αμερικανικής επενδυτικής τράπεζας.

H Ρώμη μπορεί να παίξει σκληρά με τους Ευρωπαίους, για όσο διάστημα τουλάχιστον είναι διαχειρίσιμη η πίεση που θα της ασκήσουν οι αγορές.

Οι αναλυτές βρίσκουν εξαιρετικά ενδιαφέρον το γεγονός ότι ο εντολοδόχος πρωθυπουργός Giuseppe Conte, δήλωσε πως η νέα κυβέρνηση πρέπει να εξοικειωθεί με τον ευρωπαϊκό προϋπολογισμό και με την τραπεζική ένωση.

Τόνισε επίσης ότι θα επιδιώξει να εκπροσωπήσει τα συμφέροντα τις Ιταλίας στους ευρωπαϊκούς θεσμούς.

Η BofA σημειώνει ότι οι αναλυτές διατρέχουν πάντα τον κίνδυνο υπερβολικής ερμηνείας, και το πρώτο θέμα μπορεί απλώς να αντικατοπτρίζει την ημερήσια διάταξη του επόμενου Ευρωπαϊκού Συμβουλίου στα τέλη Ιουνίου.

Μπαίνουν ωστόσο στον πειρασμό να διαβάσουν τη βούληση της νέας ιταλικής κυβέρνησης να παίξει ένα πιο σκληρό παιχνίδι στις ευρωπαϊκές διαπραγματεύσεις, για παράδειγμα να εμποδίσει τη συζήτηση για τον ευρωπαϊκό προϋπολογισμό, ή την τραπεζική ένωση και το ευρωπαϊκό σύστημα ασφάλισης καταθέσεων.

Κάτι τέτοιο θα οδηγούσε τη Ρώμη σε τροχιά σύγκρουσης με το Βερολίνο.

Ωστόσο, η Ρώμη θα βάλει νερό στο κρασί της, με αντάλλαγμα μεγαλύτερη δημοσιονομική ελευθερία και λιγότερη πίεση από την ΕΚΤ στις ιταλικές τράπεζες.

Η ένταση θα κλιμακωθεί κατά τη συζήτηση για τον προϋπολογισμό της Ιταλίας το 2019, ενώ στη συνέχεια θα αναλάβουν...δράση οι οίκοι αξιολόγησης, οι οποίοι θα διαδραματίσουν καθοριστικό ρόλο για τη συνέχεια, αποκωδικοποιώντας τη νέα δημοσιονομική πορεία που θέλει να ακολουθήσει η Ιταλία.

Oι αναλυτές εκτιμούν επίσης ότι η ικανότητα της ΕΚΤ να στηρίξει την αγορά ομολόγων, θα αποδυναμωθεί από τις δημοσιονομικές επιλογές τη Ιταλίας, τουλάχιστον με τα τωρινά δεδομένα.

H ποσοτικοποίηση των μέτρων που προτείνουν Λέγκα - Κίνημα Πέντε Αστέρων

Ο ευρωπαϊκός Νότος επέστεψε στα πρωτοσέλιδα του διεθνούς Τύπου, για μία ακόμη φορά, καθώς μοιάζει να απειλεί εκ νέου τη σταθερότητα στην Ευρωζώνη.

Η πολιτική κρίση στην Ισπανία, η απόλυτη έλλειψη εμπιστοσύνης των αγορών προς τη νέα ιταλική κυβέρνηση και η πάντα δύσκολη περίπτωση της Ελλάδας, μοιάζουν να ανησυχούν ιδιαίτερα τους επενδυτές.

Αποτέλεσμα τα χρηματιστήρια Ελλάδας, Ισπανίας και Ιταλίας να βυθίζονται και οι αποδόσεις των 10ετών ομολόγων των τριών χωρών να εμφανίζουν ισχυρή άνοδο, κρούοντας τον κώδωνα κινδύνου για το κόστος δανεισμού τους.

Και για τις τρεις χώρες η παραπάνω πορεία οφείλεται και σε εσωτερικές αιτίες, όπως για παράδειγμα το ελληνικό Χρηματιστήριο έχει το γνωστό «βάσανο» της εταιρείας Folli Follie, η διακοπή διαπραγμάτευσης της οποίας τελικά δεν κατόρθωσε να σώσει ούτε τον Γενικό Δείκτη.

Στην Ισπανία η κατάθεση πρότασης μομφής έναντι της κυβέρνησης Rajoy – μετά και την καταδίκη μελών του κυβερνώντος κόμματος για εμπλοκή σε σκάνδαλα χρηματισμού – είναι αρκετή για να επαναφέρει στο προσκήνιο τα βαθύτερα (αν και καλά κρυμμένα) προβλήματα της ισπανικής οικονομίας.

Όσο για την Ιταλία, η δημιουργία συγκυβέρνησης από το Κίνημα των Πέντε Αστέρων και τη Λέγκα του Βορρά, παρά το γεγονός ότι η προγραμματική τους συμφωνία δεν μπορεί να θεωρεί «επιθετική», ανησυχεί όλο και περισσότερο πολιτικούς και οικονομικούς αναλυτές, καθώς εκφράζουν φόβους ότι οι ηγέτες των δύο κομμάτων παραμένουν μη προβλέψιμοι.

Οι αγορές τιμωρούν

Οι αγορές πάντως φροντίζουν να τιμωρήσουν τόσο την Ιταλία όσο και την Ισπανία.

Οι δύο βασικοί δείκτες των χρηματιστηρίων των δύο χωρών, ο ιταλικός FTSE MIB και ο ισπανικός IBEX 35 δέχονται σφυροκόπημα ρευστοποιήσεων, με βασικό στόχο τις τραπεζικές μετοχές, ενώ σημείωσαν απώλειες που ξεπέρασαν το 2%.

Την ίδια ώρα το ελληνικό χρηματιστήριο παραμένει εγκλωβισμένο σε ένα καθοδικό σπιράλ, με τον Γενικό Δείκτη να αποδυναμώνεται σχεδόν 2%.

Σε διαδικασία ξεπουλήματος και τα κρατικά ομόλογα των τριών χωρών του ευρωπαϊκού νότου με τις αποδόσεις τους να εμφανίζουν εντυπωσιακή άνοδο.

Νέα κρίση προ των πυλών; Πώς θα αντιδράσει η Ευρωζώνη;

Όπως είναι απόλυτα φυσικό η σημερινή εικόνα των αγορών Ελλάδας, Ισπανίας και Ιταλίας (τόσο ομολογιακών όσο και μετοχικών) φέρνει στις μνήμες αρκετών δυσάρεστες αναμνήσεις.

Μία νέα κρίση στον ευρωπαϊκό Νότο με το κόστος δανεισμού κυρίως Ελλάδας και Ιταλίας (δηλαδή οι χώρες με το μεγαλύτερο χρέος ως ποσοστό επί του ΑΕΠ στην Ευρωζώνη) να εκτοξεύεται θα μπορούσε να οδηγήσει σε νέες περιπέτειες τις εύθραυστες ισορροπίες της ευρωπαϊκής οικονομίας.

Ταυτόχρονα η Ελλάδα προετοιμάζεται να «βγει» στις αγορές, κίνηση η οποία συνεχώς αναβάλλεται από το οικονομικό επιτελείο, καθώς αναζητά καλύτερες συνθήκες από τις υπάρχουσες, μιας και σε καμία περίπτωση δεν θα ήθελε να δανειστεί με επιτόκια που φθάνουν το 5%!

Σαφώς η Ισπανία βρίσκεται σε καλύτερη κατάσταση από τις άλλες δύο μεσογειακές χώρες, μιας και σημειώνει καλό ρυθμό ανάπτυξης, έχει συμμαζέψει σημαντικά τα δημοσιονομικά της μεγέθη, ενώ οι τράπεζές της εμφανίζονται περισσότερο υγιείς από ότι στο παρελθόν.

Επιπρόσθετα η πρόταση μομφής ενάντια στον Rajoy μπορεί να αποδειχθεί απλά μία κίνηση εντυπωσιασμού, καθώς τα κόμματα της ισπανικής αντιπολίτευσης δεν ομονοούν ώστε να υπάρξει κατάρρευση της κυβέρνησης.

Από τη μεριά τους οι χώρες του Βορρά ή του επονομαζόμενου σκληρού πυρήνα της Ευρωζώνης, μοιάζουν να μην ενδιαφέρονται διόλου για τα δεινά των Νότιων εταίρων τους.

Μάλιστα όπως δήλωσε κορυφαίο στέλεχος του Eurogroup –το οποίο, πάντως, διατήρησε την ανωνυμία του- στο Reuters, αναφερόμενος κυρίως στην περίπτωση της Ιταλίας «δεν χρειάζεται να κάνουμε κάτι εμείς, θα το κάνουν οι αγορές», υπονοώντας ότι οι επενδυτές μπορούν να «διαλύσουν» οποιαδήποτε διάθεση της ιταλικής κυβέρνησης να παρεκκλίνει από τις εντολές των Βρυξελλών.

Οι εκλογές πλησιάζουν στην Τουρκία μαζί με την οικονομική και νομισματική κρίση

Η Τουρκία πλησιάζει στις εκλογές και μαζί φουντώνει η οικονομική κρίση και η νομισματική κρίση.

Η τουρκική λίρα καταρρέει και παρά τις παρεμβάσεις της Κεντρικής Τράπεζας συνεχίζει να παραμένει κοντά στα ιστορικά χαμηλά.

Πλέον 1 δολάριο ισούται με 4,70 τουρκικές λίρες ενώ το ιστορικό χαμηλό όλων των εποχών 1 δολάριο προς 4,92 τουρκικές λίρες σημειώθηκε πρόσφατα.

Όλα αυτά συμβαίνουν γιατί οι επενδυτές προσπαθούν να ρευστοποιήσουν τουρκικά assets – μια αναδυόμενη αγορά – κυρίως λόγω της ισχυροποίησης του δολαρίου.

Σε αντίθεση με τις Ηνωμένες Πολιτείες και την FED, η Κεντρική Τράπεζα της Τουρκίας δεν μπορεί να εκτυπώσει ελεύθερα νόμισμα χωρίς να υποστεί τεράστιες επιπτώσεις.

Οι ΗΠΑ παραβιάζουν τους κανόνες σε τακτική βάση, λόγω του δολαρίου το οποίο είναι παγκόσμιο αποθεματικό νόμισμα.

Η επιδείνωση των προβλημάτων της Τουρκίας - ή τουλάχιστον του κυβερνώντος κόμματος – σημειώνεται λίγο πριν τις εκλογές, και ο σημερινός πρόεδρος, ο Erdogan, ελπίζει να κερδίσει.

Δυστυχώς γι 'αυτόν, ο χρόνος αυτής της κατάρρευσης δεν θα μπορούσε να είναι χειρότερος, καθώς οι εκλογές θα διεξαχθούν στις 24 Ιουνίου.

Για τους αξιωματούχους της δύσης, το χρονοδιάγραμμα δεν θα μπορούσε να είναι καλύτερο, καθώς οι «εχθροπραξίες» μεταξύ του Προέδρου Erdogan της Τουρκίας και των δυτικών ηγετών αυξάνονται με πολλούς πλέον να τον χαρακτηρίζουν «δικτάτορα» ή «τύραννο».

Η Τουρκία βρίσκεται σε δύσκολη θέση.

Το αυξανόμενο ύψος του χρέους τους αρχίζει να καταστρέφει την οικονομία της Τουρκίας, λόγω της αποδυνάμωσης του νομίσματος πλέον αρχίζει να πλήττει όλο τον οικονομικό ιστό.

Οι τουρκικές εταιρίες που έχουν δανειστεί σε ξένο νόμισμα αντιμετωπίζουν μεγάλη επιδείνωση.

Κατά τους επόμενους μήνες, θα χρειαστεί να πληρώσουν περίπου 600 εκατομμύρια δολάρια περισσότερα, λόγω της επιθετικής διολίσθησης της τουρκικής λίρας.

Όλα αυτά αποτελούν φαύλο κύκλο και θα οδηγήσουν ακόμα περισσότερους επενδυτές να εγκαταλείψουν την τουρκική αγορά. Οι εκροές θα συνεχιστούν δημιουργώντας συνθήκες αυτοεκπληρούμενης προφητεία.

Η Τουρκία κινδυνεύει να υποστεί συντριβή στην αγορά συναλλάγματος - όπως αυτή που παρατηρήθηκε πρόσφατα στην Αργεντινή - εκτός και αν κάτι μπορεί να γίνει γρήγορα.

Αναμφισβήτητα, η δραματική κατακρήμνιση της τουρκικής λίρας συνέβαλε σημαντικά στην πρόσφατη απόφαση της Τουρκίας να επαναπατρίσει τα αποθέματα χρυσού, ώστε να αποτρέψει την κατάρρευση της λίρας.

Τουρκία: Επαναπατρίζει όλο το χρυσό από τις ΗΠΑ για να προστατέψει την καταρρέουσα λίρα

Αφού η Βενεζουέλα, η Γερμανία, η Αυστρία και οι Κάτω Χώρες ανέκτησαν ένα σημαντικό μέρος (αν όχι όλο) του φυσικού τους χρυσού που βρισκόταν στην FED στη Νέα Υόρκη η Τουρκία ανακοίνωσε ότι αποφάσισε να επαναπατρίσει το χρυσό που βρίσκεται στην Ομοσπονδιακή Τράπεζα των ΗΠΑ...με κίνητρο να στηρίξει την τουρκική λίρα που καταγράφει συνεχή ιστορικά χαμηλά ένανρτι του δολαρίου.

Ένα δολάριο ισοδυναμεί με 4,49 τουρκικές λίρες στις 20 Μαίου 2018 όταν 10 χρόνια πίσω το 2008 1 δολάριο ισοδυναμούσε με 1,1980 τουρκικές λίρες.

Δεν θα ήταν η πρώτη φορά που η Τουρκία έχει από την FED να επιστρέψει τον χρυσό της Τουρκίας: τα τελευταία χρόνια η Τουρκία έχει επαναπατρίσει 220 τόνους χρυσού από το εξωτερικό, εκ των οποίων 28,7 τόνους από τις ΗΠΑ το 2017.

Σύμφωνα με μια έκθεση της ελβετικής Schweiz am Wochenende, ο επαναπατρισμός είναι πλήρης, ενώ η τουρκική κεντρική τράπεζα αποσύρει όλα τα αποθέματα χρυσού της από τις Η.Π.Α. λόγω της «τεταμένης πολιτικής κατάστασης».

Ωστόσο, αντί να μεταφέρει τον φυσικό χρυσό στην Κωνσταντινούπολη, όπως ανέφερε ο τουρκικός τύπος τον Απρίλιο, η ελβετική εφημερίδα σημειώνει ότι περίπου 19 τόνοι τουρκικού χρυσού αποθηκεύονται τώρα στην Τράπεζα Διεθνών Διακανονισμών της Βασιλείας – BIS-.

Σύμφωνα με τα τελευταία στοιχεία του ΔΝΤ, τα συνολικά αποθέματα χρυσού της Τουρκίας εκτιμώνται σε 596 τόνους τον Μάιο 2018, δηλαδή 5 τόνους λιγότερους από τον Απρίλιο και αξίας κάτω των 23 δισεκ. δολαρίων.

Η Τουρκία είναι ο 11ος μεγαλύτερο κάτοχος χρυσού, πίσω από τις Κάτω Χώρες και μπροστά από την Ινδία.

Ο επαναπατρισμός χρυσού στην Τουρκία έρχεται σε μια ευαίσθητη στιγμή για το νόμισμα της Τουρκίας, η λίρα που έχει χτυπηθεί τον περασμένο μήνα και υποχώρησε σε ιστορικά χαμηλά επίπεδα έναντι του δολαρίου την περασμένη εβδομάδα, λόγω του διψήφιου πληθωρισμού στην Τουρκία.

Από την άλλη πλευρά ο Πρόεδρος Erdogan αρνείται να αυξήσει τα επιτόκια.

Εν τω μεταξύ, ο Erdogan τηρεί σκληρή στάση απέναντι στο αμερικανικό νόμισμα, τονίζοντας ότι τα διεθνή δάνεια θα έπρεπε να δίδονται σε αξία χρυσού και όχι δολαρίου.

«Έκανα μια πρόταση σε μια συνάντηση της ομάδας των G20. Ρώτησα:

Γιατί συνάπτουμε όλα τα δάνεια σε δολάρια;

Ας χρησιμοποιήσουμε άλλο νόμισμα.

Προτείνω τα δάνεια να αποτιμώνται με βάση το χρυσό ", ανέφερε ο Erdogan κατά τη διάρκεια ομιλίας στην τελετή έναρξης του Παγκόσμιου Κογκρέσου Επιχειρηματικότητας στην Κωνσταντινούπολη στις 16 Απριλίου, ανέφερε η Hurriyet.

Με το δολάριο ο κόσμος είναι πάντα υπό πίεση στις συναλλαγματικές ισοτιμίες.

Πρέπει να σώσουμε τα κράτη και τα έθνη από αυτή την πίεση των συναλλαγματικών ισοτιμιών.

Ο χρυσός δεν υπήρξε ποτέ εργαλείο πίεσης καθ 'όλη την ιστορία.

Με άλλα λόγια, ο Erdogan για την συντριβή της τουρκικής λίρας θεωρεί ότι οφείλεται στο ότι η Τουρκία δεν έχει αρκετό φυσικό χρυσό.

Και ενώ ο Erdogan κάνει κινήσεις για να προστατέψει την λίρα η συνεχιζόμενη παγκόσμια έλλειψη φυσικού χρυσού ώθησε τις τράπεζες να καταργήσουν το χρυσό (GOFO) – ως σημείο αναφοράς λόγω της έλλειψης φυσικού χρυσού - τον Ιανουάριο του 2015.

Η Τουρκία είναι μια από τις πολλές χώρες που έχουν μεταφέρει το χρυσό τους από το καλύτερα φυλασσόμενο σημείο στον κόσμο, που βρίσκεται 95 μέτρα κάτω από την επιφάνεια της θάλασσας στην 33 Liberty Street του Μανχάταν, γνωστή ως New York Fed.

Το κύμα επαναπατρισμού ξεκίνησε το 2012, όταν η Βενεζουέλα ανακοίνωσε ότι αποσύρει και τους 160 τόνους χρυσού της στη Νέα Υόρκη, αξίας περίπου 9 δισεκατομμυρίων δολαρίων.

Στη συνέχεια, η γερμανική Bundesbank ζήτησε να επιστραφούν 300 τόνοι, ενώ η Fed δήλωσε ότι θα χρειαστούν επτά χρόνια για να μεταφερθούν οι 300 τόνοι χρυσού.

Οι Κάτω Χώρες έχουν επίσης επαναπατρίσει 122,5 τόνους χρυσού.

Ως αποτέλεσμα, σύμφωνα με τα τελευταία στοιχεία της Fed, ο όγκος του φυσικού χρυσού που βρίσκεται αποθηκευμένος στην FED Νέας Υόρκης έχει υποχωρήσει στο χαμηλότερο επίπεδο, ή σε 5.750 τόνους, μετά το κύμα αποσύρσεων που ξεκίνησαν το 2014 και συνεχίστηκε μέχρι το τέλος του 2016, με παύση 15 μηνών.

Από τον Ιανουάριο έως τον Μάρτιο του 2018 η Τουρκία επαναπάτρισε μεγάλο μέρος των 28 τόνων χρυσού που έφυγαν από την FED της Νέας Υόρκης.

Η Fed της Νέας Υόρκης εξακολουθεί να κατέχει 5.750.000 τόνους ξένου χρυσού και η τάση είναι ο φυσικός χρυσός να επιστρέψει στα έθνη….

www.bankingnews.gr

Σχόλια αναγνωστών