Μετά από οκτώ χρόνια (δύο θητείες) στην ηγεσία της ΕΚΤ, ο Mario Draghi εγκαταλείπει την τράπεζα έχοντας, όντως, πράξει «ό,τι χρειάζεται για να στηριχθεί η Ευρωζώνη»

Είναι κάτι παραπάνω από βέβαιο ότι ο Mario Draghi, θα μείνει στην ευρωπαϊκή και όχι μόνο ιστορία για τη φράση του «Θα κάνουμε ό,τι χρειαστεί για να στηρίξουμε την Ευρωζώνη», η οποία αποδείχθηκε ότι δεν ήταν «λόγια του αέρα» αλλά ένας πραγματικός στόχος, τον οποίο στήριξε μη διστάζοντας να έρθει σε σύγκρουση ακόμη και με το Βερολίνο.

Μετά από οκτώ χρόνια στην ηγεσία της ΕΚΤ, ο Draghi, θα συμμετάσχει σήμερα 24/10 στην τελευταία συνεδρίαση της τράπεζας, έχοντας, πάντως, δημιουργήσει, σύμφωνα με κορυφαίους αναλυτές, ένα περιβάλλον νομισματικής πολιτικής από το οποίο πολύ δύσκολα θα κατορθώσει να ξεφύγει η διάδοχός του Christine Lagarde.

«Το πιο ειρωνικό όλων είναι ότι ο Draghi ολοκληρώνει τη θητεία του στην ΕΚΤ σε μία περίοδο που αυξάνεται ο σκεπτικισμός για την αποτελεσματικότητα της νομισματικής πολιτικής αλλά και αυξάνονται όσοι τονίζουν ότι οι κεντρικές τράπεζες δεν μπορούν να είναι μόνιμα ο «σωτήρας της τελευταίας στιγμής» και κάποια στιγμή θα πρέπει και τα κράτη να εφαρμόζουν ορθές δημοσιονομικές πολιτικές», υποστηρίζει η Silvia Dall’Angelo, οικονομολόγος στην Hermes Investment.

Έσωσε την Ευρωζώνη αλλά δίχασε την ΕΚΤ

Αυτό το οποίο χρεώνουν ορισμένοι στον Mario Draghi είναι ότι όντως η πολιτική που ακολούθησε η ΕΚΤ υπό την ηγεσία του βοήθησε ώστε να ξεπεραστεί η κρίση στην Ευρωζώνη, αλλά ταυτόχρονα δημιούργησε ένα βαθιά διχασμένο διοικητικό συμβούλιο στην ευρωτράπεζα.

«Η ΕΚΤ δεν κατόρθωσε ποτέ να επιτύχει τον βασικό της στόχο, δηλαδή να οδηγήσει τον πληθωρισμό «κοντά ή οριακά χαμηλότερα του 2% σε μεσοπρόθεσμο ορίζοντα».

Την ίδια ώρα αναγκάστηκε να αντιμετωπίσει πληθώρα οικονομικών κινδύνων, από την κρίση στην Ευρωζώνη, έως τους εμπορικούς πολέμους, το Brexit, τη βουτιά στη μεταποιητική δραστηριότητα.

Προκειμένου να τα καταφέρει επανάφερε σε χρήση το πρόγραμμα πολιτικής χαλάρωσης τον Σεπτέμβριο 2019.

Αυτό τελικά οδήγησε σε μία σχεδόν απόλυτη διαίρεση το διοικητικό συμβούλιο της ΕΚΤ», εκτιμά ο Florian Hense, επικεφαλής οικονομολόγος για την Ευρώπη στη Berenberg.

Απτή απόδειξη της παραπάνω άποψης οι πρόσφατες επιθέσεις κατά του Draghi, κυρίως για το QE, από τους κεντρικούς τραπεζίτες Γερμανίας, Γαλλίας, Ολλανδίας και Αυστρίας.

Όμως οι αναλυτές τονίζουν ότι τα «γεράκια» έχουν προς το παρόν σταματήσει τις επιθέσεις ευελπιστώντας ότι η Christine Lagarde θα είναι περισσότερο δεκτική στο να εφαρμόσει μία πιο «ήπια» νομισματική πολιτική.

«Όλοι αναμένουν ότι στην τελευταία του συνεδρίαση ως πρόεδρος της ΕΚΤ ο Draghi θα εμφανιστεί και ολίγον συναισθηματικός.

Σίγουρα, πάντως, θα τονίσει την αποτελεσματικότητα της πολιτικής που ακολούθησε ώστε να ξεπεραστεί η κρίση», υποστηρίζει ο Carsten Brzeski, οικονομολόγος της ING.

Η σκυτάλη στη Lagarde

Υπάρχει περίπτωση η Lagarde να αλλάξει τη νομισματική πολιτική του Draghi;

Αυτή τη στιγμή ακόμη και εάν το επιθυμεί είναι αδύνατο, με δεδομένο ότι το νέο QE ξεκινά στις αρχές Νοεμβρίου 2019 και ως εκ τούτου θα πρέπει να περάσει ένα μικρό χρονικό διάστημα πριν οποιαδήποτε απόφαση για διακοπή του.

Πάντως μέχρι στιγμής η Lagarde έχει εμφανιστεί υπέρμαχος των αποφάσεων Draghi, τονίζοντας, επανειλημμένα, σε δηλώσεις της ότι η εφαρμογή του QE αποτελεί μία ορθή επιλογή.

Αυτό που μένει να αποδειχθεί είναι εάν θα αποδειχθεί τόσο ανθεκτική απέναντι στα γεράκια όσο ο προκάτοχός της.

Κερδισμένοι και χαμένοι από την πολιτική Draghi

Όταν ο Draghi ανέλαβε την ηγεσία της ΕΚΤ πριν από οκτώ χρόνια, τα κρατικά ομόλογα της Ευρώπης αυξήθηκαν, με το γερμανικό χρέος να αποδίδει 27% και το Ιρλανδικό σχεδόν 90%, όπως δείχνουν οι δείκτες Bloomberg Barclays.

Για τους επενδυτές των ομολόγων ήταν ένα... όνειρο, όπως αναφέρει το Bloomberg.

Ο Draghi μείωσε τα επιτόκια δύο ημέρες μετά την έναρξη της θητείας του και συνέχισε να ανταποκρίνεται στη διάσημη υπόσχεσή του το 2012 να κάνει "ό,τι χρειάζεται" για να διαφυλάξει το ευρώ.

Στο πλαίσιο αυτό εφάρμοσε ένα πρόγραμμα αγοράς τίτλων, εισήγαγε αρνητικά επιτόκια και έδωσε μέτρα στήριξης τραπεζών.

Η συνεδρίαση του Διοικητικού Συμβουλίου την Πέμπτη, 24 Οκτωβρίου 2019, θα είναι η τελευταία φορά του Draghi, πριν ολοκληρώσει τη θητεία του στις 31 Οκτωβρίου.

Η Lagarde φτάνει ακριβώς την ώρα που η νομισματική πολιτική φαίνεται να φτάνει στα όριά της.

Η πρώην επικεφαλής του Διεθνούς Νομισματικού Ταμείου επαίνεσε τα κίνητρα της ΕΚΤ, αλλά μπορεί να ζητήσει από τις κυβερνήσεις δημοσιονομική στήριξη για να συμβάλουν στην κινητοποίηση της οικονομίας της ζώνης του ευρώ.

Ενώ οι αυξήσεις των δημόσιων δαπανών είναι αμφίβολες, η προοπτική μεγαλύτερης προσφοράς χρήματος που θα επέφεραν τέτοια μέτρα θα μπορούσε να απειλήσει το ρεκόρ των τίτλων της περιοχής.

"Η νομισματική πολιτική της ΕΚΤ πιθανώς φτάνει στο σημείο της μείωσης των θετικών επιπτώσεων", δήλωσε ο Tracy Chen, διαχειριστής χαρτοφυλακίου και επικεφαλής δομημένης πίστωσης στην Brandywine Global Investment Management, η οποία εποπτεύει περιουσιακά στοιχεία 75 δισ. Δολαρίων.

"Η Lagarde προτιμά τη χρήση της δημοσιονομικής πολιτικής περισσότερο από ό,τι ο Draghi.

Υπάρχει περιθώριο για περαιτέρω sell off στους κρατικούς τίτλους", πρόσθεσε.

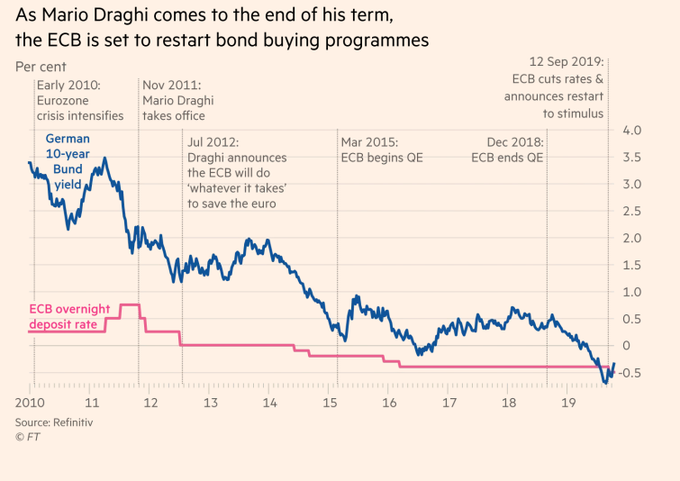

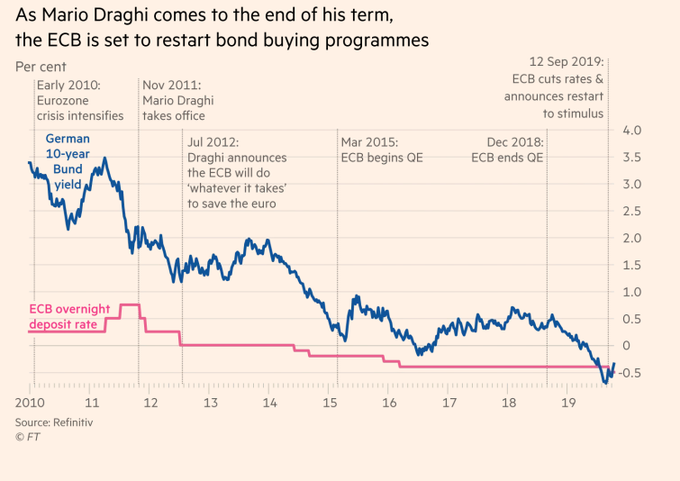

Ο αντίκτυπος της επεκτατικής νομισματικής πολιτικής του Draghi έχει αφήσει ένα διαρκή σημάδι στα γερμανικά κρατικά ομόλογα, τους τίτλους αναφοράς της περιοχής.

Το επιτόκιο των δεκαετών bunds ήταν περίπου 2%, όταν ο Draghi ανέλαβε στην ΕΚΤ και υποχώρησε σε ένα άνευ προηγουμένου επίπεδο, στο -0,74% φέτος - καθώς όλη η καμπύλη αποδόσεων της Γερμανίας έγινε αρνητική.

Τα ομόλογα της Ιταλίας δείχνουν μια ακόμη πιο εντυπωσιακή πορεία, με την απόδοση των 10ετών να μειώνεται από σχεδόν 7,5% το 2011 σε 0,75% φέτος.

Έτσι, η Lagarde παίρνει το τιμόνι της ΕΚΤ με τις αποδόσεις των ομολόγων κοντά σε χαμηλά επίπεδα όλων των εποχών, καθιστώντας δύσκολο για κάθε κεντρικό τραπεζίτη να λάβει περαιτέρω πρωτοβουλίες.

Η αισιοδοξία ότι οι ΗΠΑ και η Κίνα ενδέχεται να επιτύχουν μια αρχική εμπορική συμφωνία, ενώ παράλληλα θα μειωθεί ο κίνδυνος ενός Brexit χωρίς συμφωνία έχει ήδη συμβάλει στην άνοδο των αποδόσεων του δημόσιου χρέους παγκοσμίως αυτό το μήνα.

Το δεκαετές επιτόκιο της Γερμανίας αυξήθηκε σε -0,37%, ενώ το αμερικανικό ομόλογο αναφοράς 10 ετών αποδίδει στο 1,79%, από τα χαμηλά του 1,43% τον προηγούμενο μήνα.

Κατά την συνεδρίαση της ΕΚΤ τον Σεπτέμβριο, η κεντρική τράπεζα ανακοίνωσε την επανεκκίνηση των αγορών περιουσιακών στοιχείων, τη μείωση του επιτοκίου καταθέσεων σε -0,5% και τη βελτίωση των όρων του προγράμματος μακροπρόθεσμων τραπεζικών δανείων.

Ωστόσο, η απόφαση προκάλεσε την εξέγερση αρκετών μελών στο Διοικητικό Συμβούλιο, καθώς η επανάληψη των αγορών ομολόγων θεωρήθηκε υπερβολική από ορισμένους φορείς.

Μετά από αυτά, οι στρατηγικοί αναλυτές δεν αναμένουν περαιτέρω αλλαγές πολιτικής αυτήν την εβδομάδα.

"Μπορεί να υπάρξει κάποια απροθυμία για περαιτέρω μέτρα ελάφρυνσης, ακόμη και εν όψει της αυξανόμενης οικονομικής χαλάρωσης, δεδομένης της αυξανόμενης συνειδητοποίησης ότι η νομισματική πολιτική έχει φθάσει στα όρια της", ανέφερε ο Antoine Bouvet, ανώτερος στρατηγικός αναλυτής της ING Bank.

Παρόλα αυτά, τα δημοσιονομικά κίνητρα μεγάλης κλίμακας από τη Γερμανία είναι μια απομακρυσμένη δυνατότητα, ακόμη και όταν οι αξιωματούχοι της Angela Merkel έχουν αρκετές επιλογές.

Ο υπουργός Οικονομικών Olaf Scholz έχει υποστηρίξει ότι η κυβέρνηση είναι έτοιμη να δράσει σε περίπτωση οικονομικής κρίσης - την οποία δεν θεωρεί επικείμενο κίνδυνο.

www.bankingnews.gr

Μετά από οκτώ χρόνια στην ηγεσία της ΕΚΤ, ο Draghi, θα συμμετάσχει σήμερα 24/10 στην τελευταία συνεδρίαση της τράπεζας, έχοντας, πάντως, δημιουργήσει, σύμφωνα με κορυφαίους αναλυτές, ένα περιβάλλον νομισματικής πολιτικής από το οποίο πολύ δύσκολα θα κατορθώσει να ξεφύγει η διάδοχός του Christine Lagarde.

«Το πιο ειρωνικό όλων είναι ότι ο Draghi ολοκληρώνει τη θητεία του στην ΕΚΤ σε μία περίοδο που αυξάνεται ο σκεπτικισμός για την αποτελεσματικότητα της νομισματικής πολιτικής αλλά και αυξάνονται όσοι τονίζουν ότι οι κεντρικές τράπεζες δεν μπορούν να είναι μόνιμα ο «σωτήρας της τελευταίας στιγμής» και κάποια στιγμή θα πρέπει και τα κράτη να εφαρμόζουν ορθές δημοσιονομικές πολιτικές», υποστηρίζει η Silvia Dall’Angelo, οικονομολόγος στην Hermes Investment.

Έσωσε την Ευρωζώνη αλλά δίχασε την ΕΚΤ

Αυτό το οποίο χρεώνουν ορισμένοι στον Mario Draghi είναι ότι όντως η πολιτική που ακολούθησε η ΕΚΤ υπό την ηγεσία του βοήθησε ώστε να ξεπεραστεί η κρίση στην Ευρωζώνη, αλλά ταυτόχρονα δημιούργησε ένα βαθιά διχασμένο διοικητικό συμβούλιο στην ευρωτράπεζα.

«Η ΕΚΤ δεν κατόρθωσε ποτέ να επιτύχει τον βασικό της στόχο, δηλαδή να οδηγήσει τον πληθωρισμό «κοντά ή οριακά χαμηλότερα του 2% σε μεσοπρόθεσμο ορίζοντα».

Την ίδια ώρα αναγκάστηκε να αντιμετωπίσει πληθώρα οικονομικών κινδύνων, από την κρίση στην Ευρωζώνη, έως τους εμπορικούς πολέμους, το Brexit, τη βουτιά στη μεταποιητική δραστηριότητα.

Προκειμένου να τα καταφέρει επανάφερε σε χρήση το πρόγραμμα πολιτικής χαλάρωσης τον Σεπτέμβριο 2019.

Αυτό τελικά οδήγησε σε μία σχεδόν απόλυτη διαίρεση το διοικητικό συμβούλιο της ΕΚΤ», εκτιμά ο Florian Hense, επικεφαλής οικονομολόγος για την Ευρώπη στη Berenberg.

Απτή απόδειξη της παραπάνω άποψης οι πρόσφατες επιθέσεις κατά του Draghi, κυρίως για το QE, από τους κεντρικούς τραπεζίτες Γερμανίας, Γαλλίας, Ολλανδίας και Αυστρίας.

Όμως οι αναλυτές τονίζουν ότι τα «γεράκια» έχουν προς το παρόν σταματήσει τις επιθέσεις ευελπιστώντας ότι η Christine Lagarde θα είναι περισσότερο δεκτική στο να εφαρμόσει μία πιο «ήπια» νομισματική πολιτική.

«Όλοι αναμένουν ότι στην τελευταία του συνεδρίαση ως πρόεδρος της ΕΚΤ ο Draghi θα εμφανιστεί και ολίγον συναισθηματικός.

Σίγουρα, πάντως, θα τονίσει την αποτελεσματικότητα της πολιτικής που ακολούθησε ώστε να ξεπεραστεί η κρίση», υποστηρίζει ο Carsten Brzeski, οικονομολόγος της ING.

Η σκυτάλη στη Lagarde

Υπάρχει περίπτωση η Lagarde να αλλάξει τη νομισματική πολιτική του Draghi;

Αυτή τη στιγμή ακόμη και εάν το επιθυμεί είναι αδύνατο, με δεδομένο ότι το νέο QE ξεκινά στις αρχές Νοεμβρίου 2019 και ως εκ τούτου θα πρέπει να περάσει ένα μικρό χρονικό διάστημα πριν οποιαδήποτε απόφαση για διακοπή του.

Πάντως μέχρι στιγμής η Lagarde έχει εμφανιστεί υπέρμαχος των αποφάσεων Draghi, τονίζοντας, επανειλημμένα, σε δηλώσεις της ότι η εφαρμογή του QE αποτελεί μία ορθή επιλογή.

Αυτό που μένει να αποδειχθεί είναι εάν θα αποδειχθεί τόσο ανθεκτική απέναντι στα γεράκια όσο ο προκάτοχός της.

Κερδισμένοι και χαμένοι από την πολιτική Draghi

Όταν ο Draghi ανέλαβε την ηγεσία της ΕΚΤ πριν από οκτώ χρόνια, τα κρατικά ομόλογα της Ευρώπης αυξήθηκαν, με το γερμανικό χρέος να αποδίδει 27% και το Ιρλανδικό σχεδόν 90%, όπως δείχνουν οι δείκτες Bloomberg Barclays.

Για τους επενδυτές των ομολόγων ήταν ένα... όνειρο, όπως αναφέρει το Bloomberg.

Ο Draghi μείωσε τα επιτόκια δύο ημέρες μετά την έναρξη της θητείας του και συνέχισε να ανταποκρίνεται στη διάσημη υπόσχεσή του το 2012 να κάνει "ό,τι χρειάζεται" για να διαφυλάξει το ευρώ.

Στο πλαίσιο αυτό εφάρμοσε ένα πρόγραμμα αγοράς τίτλων, εισήγαγε αρνητικά επιτόκια και έδωσε μέτρα στήριξης τραπεζών.

Η συνεδρίαση του Διοικητικού Συμβουλίου την Πέμπτη, 24 Οκτωβρίου 2019, θα είναι η τελευταία φορά του Draghi, πριν ολοκληρώσει τη θητεία του στις 31 Οκτωβρίου.

Η Lagarde φτάνει ακριβώς την ώρα που η νομισματική πολιτική φαίνεται να φτάνει στα όριά της.

Η πρώην επικεφαλής του Διεθνούς Νομισματικού Ταμείου επαίνεσε τα κίνητρα της ΕΚΤ, αλλά μπορεί να ζητήσει από τις κυβερνήσεις δημοσιονομική στήριξη για να συμβάλουν στην κινητοποίηση της οικονομίας της ζώνης του ευρώ.

Ενώ οι αυξήσεις των δημόσιων δαπανών είναι αμφίβολες, η προοπτική μεγαλύτερης προσφοράς χρήματος που θα επέφεραν τέτοια μέτρα θα μπορούσε να απειλήσει το ρεκόρ των τίτλων της περιοχής.

"Η νομισματική πολιτική της ΕΚΤ πιθανώς φτάνει στο σημείο της μείωσης των θετικών επιπτώσεων", δήλωσε ο Tracy Chen, διαχειριστής χαρτοφυλακίου και επικεφαλής δομημένης πίστωσης στην Brandywine Global Investment Management, η οποία εποπτεύει περιουσιακά στοιχεία 75 δισ. Δολαρίων.

"Η Lagarde προτιμά τη χρήση της δημοσιονομικής πολιτικής περισσότερο από ό,τι ο Draghi.

Υπάρχει περιθώριο για περαιτέρω sell off στους κρατικούς τίτλους", πρόσθεσε.

Ο αντίκτυπος της επεκτατικής νομισματικής πολιτικής του Draghi έχει αφήσει ένα διαρκή σημάδι στα γερμανικά κρατικά ομόλογα, τους τίτλους αναφοράς της περιοχής.

Το επιτόκιο των δεκαετών bunds ήταν περίπου 2%, όταν ο Draghi ανέλαβε στην ΕΚΤ και υποχώρησε σε ένα άνευ προηγουμένου επίπεδο, στο -0,74% φέτος - καθώς όλη η καμπύλη αποδόσεων της Γερμανίας έγινε αρνητική.

Τα ομόλογα της Ιταλίας δείχνουν μια ακόμη πιο εντυπωσιακή πορεία, με την απόδοση των 10ετών να μειώνεται από σχεδόν 7,5% το 2011 σε 0,75% φέτος.

Έτσι, η Lagarde παίρνει το τιμόνι της ΕΚΤ με τις αποδόσεις των ομολόγων κοντά σε χαμηλά επίπεδα όλων των εποχών, καθιστώντας δύσκολο για κάθε κεντρικό τραπεζίτη να λάβει περαιτέρω πρωτοβουλίες.

Η αισιοδοξία ότι οι ΗΠΑ και η Κίνα ενδέχεται να επιτύχουν μια αρχική εμπορική συμφωνία, ενώ παράλληλα θα μειωθεί ο κίνδυνος ενός Brexit χωρίς συμφωνία έχει ήδη συμβάλει στην άνοδο των αποδόσεων του δημόσιου χρέους παγκοσμίως αυτό το μήνα.

Το δεκαετές επιτόκιο της Γερμανίας αυξήθηκε σε -0,37%, ενώ το αμερικανικό ομόλογο αναφοράς 10 ετών αποδίδει στο 1,79%, από τα χαμηλά του 1,43% τον προηγούμενο μήνα.

Κατά την συνεδρίαση της ΕΚΤ τον Σεπτέμβριο, η κεντρική τράπεζα ανακοίνωσε την επανεκκίνηση των αγορών περιουσιακών στοιχείων, τη μείωση του επιτοκίου καταθέσεων σε -0,5% και τη βελτίωση των όρων του προγράμματος μακροπρόθεσμων τραπεζικών δανείων.

Ωστόσο, η απόφαση προκάλεσε την εξέγερση αρκετών μελών στο Διοικητικό Συμβούλιο, καθώς η επανάληψη των αγορών ομολόγων θεωρήθηκε υπερβολική από ορισμένους φορείς.

Μετά από αυτά, οι στρατηγικοί αναλυτές δεν αναμένουν περαιτέρω αλλαγές πολιτικής αυτήν την εβδομάδα.

"Μπορεί να υπάρξει κάποια απροθυμία για περαιτέρω μέτρα ελάφρυνσης, ακόμη και εν όψει της αυξανόμενης οικονομικής χαλάρωσης, δεδομένης της αυξανόμενης συνειδητοποίησης ότι η νομισματική πολιτική έχει φθάσει στα όρια της", ανέφερε ο Antoine Bouvet, ανώτερος στρατηγικός αναλυτής της ING Bank.

Παρόλα αυτά, τα δημοσιονομικά κίνητρα μεγάλης κλίμακας από τη Γερμανία είναι μια απομακρυσμένη δυνατότητα, ακόμη και όταν οι αξιωματούχοι της Angela Merkel έχουν αρκετές επιλογές.

Ο υπουργός Οικονομικών Olaf Scholz έχει υποστηρίξει ότι η κυβέρνηση είναι έτοιμη να δράσει σε περίπτωση οικονομικής κρίσης - την οποία δεν θεωρεί επικείμενο κίνδυνο.

www.bankingnews.gr

Σχόλια αναγνωστών