Οι μεγάλες αποκλίσεις στις εκτιμήσεις των οίκων αξιολόγησης, η ρευστότητα της παγκόσμιας οικονομικής κατάστασης, καθιστούν αμφίβολο το αποτέλεσμα της χρηματιστηριακής εισόδου της Aramco στα χρηματιστήρια και την υλοποίηση του υπερφιλόδοξου Vision 2030 του MbS

Ο πρίγκιπας διάδοχος της Σαουδικής Αραβίας Mohammed bin Salman (MbS) έχει στοιχηματίσει το μέλλον της χώρας του στην πώληση του 5% της Saudi Aramco, που αποτελεί το πιο πολύτιμο αγαθό που έχει.

Και είναι η ελπίδα του ότι αυτή η δημόσια εγγραφή θα βοηθήσει στη χρηματοδότηση της ανάκαμψης της χώρας, καθιστώντας την λιγότερο εξαρτημένη από τα έσοδα που προέρχονται από το πετρέλαιο.

Εχουν περάσει τουλάχιστον τρία χρόνια από τη στιγμή που για πρώτη φορά πάτησε τη σκανδάλη για να υλοποιήσει το σχέδιο αυτό, (σ.σ. την εισαγωγή της εταιρίας στο εγχώριο και τα διεθνή χρηματιστήρια), αλλά το ίδιο έκαναν και οι αντάρτες Houthi στη Βόρεια Υεμένη τράβηξαν τη δική τους και κατέστρεψαν τις μεγάλες εγκαταστάσεις Aramco στο Ab Qaiq τον Αύγουστο.

Η δημόσια εγγραφή της εταιρίας (IPO) ήταν εκτός διαπραγμάτευσης μέχρι το επόμενο έτος, αλλά οι Σαουδάραβες την έβαλαν επισήμως πίσω στο τραπέζι, υποβάλλοντας τα απαραίτητα έγγραφα για να πραγματοποιήσουν την πώληση.

Αυτό που κάνει τη διαφορά σε αυτή τη δημόσια εγγραφή, είναι η επιμονή του MbS να εκτιμηθεί η αξία της εταρίας σε 2 τρισ. δολάρια, χρησιμοποιώντας κατά τον καλύτερο τρόπο τα πραγματικά περιουσιακά στοιχεία και τα αποθεματικά της εταιρείας.

Χρειάστηκαν ωστόσο αρκετές προσπάθειες μέχρι οι Σαουδάραβες να προσφέρουν μια εικόνα των οικονομικών της Aramco.

Η Aramco δεν δημοσίευσε ποτέ οικονομικές εκθέσεις.

Παρόλο που υπήρχαν διαβεβαιώσεις ότι θα αρχίσει να το κάνει πριν από την IPO, μέχρι σήμερα η τελευταία καταχώρηση στη σελίδα εταιρικών εκθέσεων της Aramco είναι από τις 20 Ιουλίου του 2018 και περιλαμβάνει στοιχεία για την παραγωγή για το 2016.

Πέρυσι, υποστήριξαν πηγές στο Reuters, ότι η εταιρία θα άρχιζε να δημοσιεύει οικονομικές εκθέσεις στις αρχές του 2019, αλλά αυτό δεν έχει συμβεί ακόμα.

Μέχρι τον Απρίλιο 2019, η Aramco έδωσε τελικά οικονομικούς αριθμούς που ήταν λογικά τρέχοντες και μάλιστα και η Bloomberg ήταν αρκετά σκεπτική σε αυτήν την εκτίμηση της αξίας στα 2 τρισ. δολάρια.

Σίγουρα δεν ανταποκρινόταν στην πραγματικότητα όταν οι τιμές του πετρελαίου ήταν στο υδρορροή κάτω από 40 δολάρια το βαρέλι το 2016.

Η IPO της Aramco είναι «η πιστολιά του αφέτη» στο βασιλικό σχέδιο Vision 2030 του MbS για την ανανέωση και αναβάθμιση της οικονομίας του Βασιλείου, αρκετά μακριά από το γεγονός ότι είναι μια πηγή φυσικού αερίου στην έρημο, που αγοράζει τα όπλα των ΗΠΑ και μισθώνει περιφερειακούς πολέμους μέσω πληρεξουσίων.

Τώρα όμως που έχουν κατατεθεί τα χαρτιά και η πιθανότητα να γίνει πραγματικότητα η δημόσια εγγραφή, έχουμε μια σειρά από εκθέσεις χρηματοοικονομικών οίκων με τις εκτιμήσεις τους.

Τι λένε οι εκτιμήσεις και οι αριθμοί:

Η BofA έχει εκτιμήσει την εταιρεία από 1,22 τρισ. δολάρια, ως 2,27 τρισ. δολάρια παρουσιάζοντας μια απόκλιση - χάσμα τεράστια που έχει τρομάξει κάποιους επενδυτές.

- Η Goldman Sachs αξιολογεί την Aramco μεταξύ 1,6 τρισεκατομμυρίων και 2,3 τρισεκατομμυρίων δολαρίων.

Θα πρέπει να ληφθεί υπόψη ότι, «…το προτεινόμενο πλαίσιο αποτίμησης βασίζεται σε μια μακροπρόθεσμη ανάλυση και δεν συνδέεται με μια βραχυπρόθεσμη αξιολόγηση της πιθανής απόδοσης των μετοχών της εταιρείας», ανέφερε η έκθεση της Goldman πριν την IPO.

Μεγάλο μέρος της αποτίμησης της Goldman Sach από την πετρελαϊκή εταιρεία προκύπτει από μια μέση τιμή πετρελαίου ύψους 64,50 δολάρια για το 2019 και 60 δολάρια ανά βαρέλι από το 2020 έως το 2023.

- Η εκτίμηση της EFG Hermes κυμαίνεται από 1,55 έως 2,1 τρισ. δολάρια, σύμφωνα με το Reuters.

- Η Bernstein αξιολόγησε την Aramco από 1,2 έως 1,5 τρισ. δολάρια.

- Η HSBC, ένας από τους κορυφαίους αναδόχους της IPO, εκτιμά την πετρελαϊκή εταιρεία από 1,59 έως 2,1 τρισεκατομμύρια δολάρια.

- Η BNP Paribas, μια άλλη τράπεζα που διαδραματίζει κρίσιμο ρόλο στην IPO, αποτιμά την Aramco περίπου στα 1,42 τρισ. δολάρια.

«Αυτές οι αποκλίσεις έχουν μεγάλο εύρος καθώς οι αναλυτές θέλουν να καλύψουν τόσο τη χαμηλότερη όσο και την υψηλότερη τιμή», δήλωσε ένας τραπεζίτης στο Reuters.

Υπενθυμίζεται ο ότι ο πρίγκιπας MbS πωλούσε αρχικά το 20% της εταιρείας για 400 δισ. δολάρια.

Τώρα το 5% της εταιρείας πιθανότατα να κυμανθεί μεταξύ 65 και 75 δισ. δολάρια με εκτιμήσεις 1,3 έως 1,5 δισεκατομμυρίων δολαρίων.

Ωστόσο, δεν είναι η εκτίμηση της επιχείρησης που ανησυχεί τον πρίγκιπα MbS.

Είναι πόσο αυτή η δημόσια εγγραφή θα φέρει την κυβέρνηση τα κέρδη από τη διάθεση των μερισμάτων για να πληρώσει τις δραστηριότητες του οράματος της.

Θυμηθείτε, το βασίλειο έχει σήμερα έλλειμμα προϋπολογισμού 6,5% το 2020, από 4,7% για το 2019 επίσημα.

Αυτό είναι 50 δισ. δολάρια για το επόμενο έτος.

Το χρέος προς το ΑΕΠ, το οποίο ήταν μόλις 1,4% το 2014, θα αυξηθεί στο 28% το 2020.

Η Aramco θα πρέπει είτε να αυξήσει την παραγωγή είτε να πάρει υψηλότερες τιμές για να εμποδίσει αυτή την αιμορραγία.

Κανένα από αυτά δεν βρίσκεται στο τραπέζι στο εγγύς μέλλον.

Η πραγματικότητα είναι ότι για τους τελευταίους μήνες οι Σαουδάραβες έχουν πριμοδοτηθεί για την τιμή του πετρελαίου λόγων των δικών τους χειρισμών, των κυρώσεων και του εμπάργκο των ΗΠΑ σε όλους τους ανταγωνιστές τους, τις μάχες τους με το Ιράν ή την πρόκληση επιθέσεων στα δεξαμενόπλοια και την υποδομή τους για να μην καταρρεύσουν οι τιμές εν μέσω της επιβράδυνσης της παγκόσμιας οικονομίας και του πετρελαίου.

Υπόψην ότι η παραπάνω εκτίμηση της Aramco από την Goldman Sachs γίνεται με εκτίμηση πετρελαίου στα 60 δολάρια το βαρέλι το 2020, τιμή εξαιρετική.

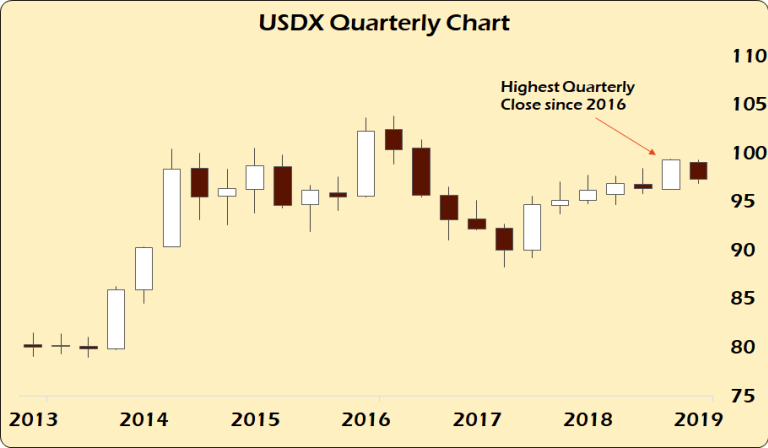

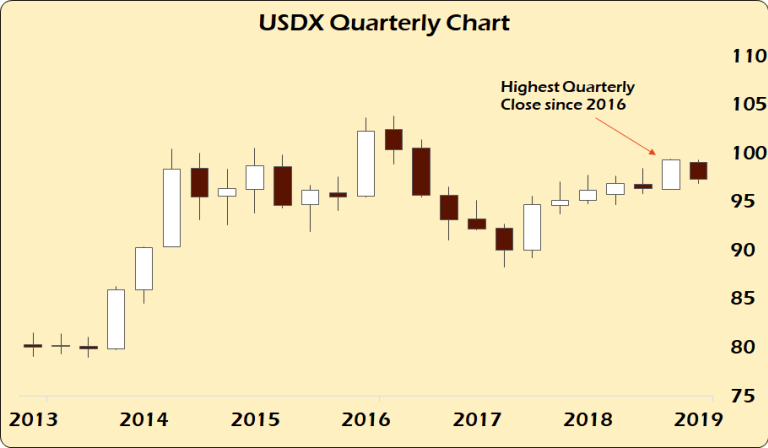

Αυτή τη στιγμή έχουμε ένα ξεπούλημα του δολαρίου ΗΠΑ χάρη στο Brexit, που έχει οδηγήσει τη στερλίνα και το ευρώ σε πολύ χαμηλά επίπεδα.

Αυτό δεν θα διαρκέσει πολύ αφού το δολάριο των ΗΠΑ έχει ανοδικές τάσεις στο μεσοπρόθεσμο διάστημα.

Ένα υπερεκτιμημένο δολάριο όμως θα συμβεί μόνο πάνω από το «πτώμα του Donald Trump» ή μια κατάρρευση της παγκόσμιας ρευστότητας.

Αυτό όμως δεν είναι στον ορίζοντα.

Το θέμα όμως είναι ότι, επειδή η Σαουδική Αραβία δεν είναι ΕΚΤ ή FED, στο τέλος, όσα χρήματα θα αντλήσει η Aramco από τους επενδυτές, θα χρησιμοποιηθούν για τη χρηματοδότηση του λειτουργικού ελλείμματος της κυβέρνησης της Σαουδικής Αραβίας κατά τη διάρκεια των επόμενων δεκαοκτώ μηνών έως δύο ετών, κατ ' ανώτατο όριο.

Αυτό δεν αρκεί για να σώσει τη χώρα και να επαναπροσδιορίσει την οικονομία της μέσω της επανεπένδυσης στους ανθρώπους της.

Δεν έχει σημασία εάν, επίσημα, το έλλειμμα του προϋπολογισμού χρηματοδοτείται μέσω χρέους και από την χρήση των αποθέματων, ενώ η Aramco χρησιμοποιεί τα χρήματα για να επενδύσει σε παγκόσμια κλίμακα στη διαφοροποίηση του χαρτοφυλακίου της.

Ο όγκος των χρημάτων θα είναι ένας σεβαστός όγκος χρήματος, έως ότου το βασίλειο ξεκινήσει να δέχεται άλλα νομίσματα από το δολάριο ΗΠΑ.

Επειδή αυτό θα απελευθέρωνε τη χώρα από τον «τροχό χάμστερ» να πληρώνει υπερβολικά για τα εγχώρια έργα της, και να μεταφέρει πληρωμές μέσω κοινωνικών προγραμμάτων.

Ωστόσο, δοθείσας της ρευστότητας της παρούσας κατάστασης, αυτό που θα ήταν πραγματικά ρεαλιστικό να ποντάρει ο πρίγκιπας διάδοχος MbS, είναι σε πραγματικά ρηξικέλευθες μεταρρυθμίσεις, ακόμη και διακινδυνεύοντας τη ζεστή σχέση που απολαμβάνει με τις ΗΠΑ που θα έδιναν στο βασίλειο τη μορφή που επιθυμεί να κληροδοτήσει στις επόμενες γενιές.

Και είναι η ελπίδα του ότι αυτή η δημόσια εγγραφή θα βοηθήσει στη χρηματοδότηση της ανάκαμψης της χώρας, καθιστώντας την λιγότερο εξαρτημένη από τα έσοδα που προέρχονται από το πετρέλαιο.

Εχουν περάσει τουλάχιστον τρία χρόνια από τη στιγμή που για πρώτη φορά πάτησε τη σκανδάλη για να υλοποιήσει το σχέδιο αυτό, (σ.σ. την εισαγωγή της εταιρίας στο εγχώριο και τα διεθνή χρηματιστήρια), αλλά το ίδιο έκαναν και οι αντάρτες Houthi στη Βόρεια Υεμένη τράβηξαν τη δική τους και κατέστρεψαν τις μεγάλες εγκαταστάσεις Aramco στο Ab Qaiq τον Αύγουστο.

Η δημόσια εγγραφή της εταιρίας (IPO) ήταν εκτός διαπραγμάτευσης μέχρι το επόμενο έτος, αλλά οι Σαουδάραβες την έβαλαν επισήμως πίσω στο τραπέζι, υποβάλλοντας τα απαραίτητα έγγραφα για να πραγματοποιήσουν την πώληση.

Αυτό που κάνει τη διαφορά σε αυτή τη δημόσια εγγραφή, είναι η επιμονή του MbS να εκτιμηθεί η αξία της εταρίας σε 2 τρισ. δολάρια, χρησιμοποιώντας κατά τον καλύτερο τρόπο τα πραγματικά περιουσιακά στοιχεία και τα αποθεματικά της εταιρείας.

Χρειάστηκαν ωστόσο αρκετές προσπάθειες μέχρι οι Σαουδάραβες να προσφέρουν μια εικόνα των οικονομικών της Aramco.

Η Aramco δεν δημοσίευσε ποτέ οικονομικές εκθέσεις.

Παρόλο που υπήρχαν διαβεβαιώσεις ότι θα αρχίσει να το κάνει πριν από την IPO, μέχρι σήμερα η τελευταία καταχώρηση στη σελίδα εταιρικών εκθέσεων της Aramco είναι από τις 20 Ιουλίου του 2018 και περιλαμβάνει στοιχεία για την παραγωγή για το 2016.

Πέρυσι, υποστήριξαν πηγές στο Reuters, ότι η εταιρία θα άρχιζε να δημοσιεύει οικονομικές εκθέσεις στις αρχές του 2019, αλλά αυτό δεν έχει συμβεί ακόμα.

Μέχρι τον Απρίλιο 2019, η Aramco έδωσε τελικά οικονομικούς αριθμούς που ήταν λογικά τρέχοντες και μάλιστα και η Bloomberg ήταν αρκετά σκεπτική σε αυτήν την εκτίμηση της αξίας στα 2 τρισ. δολάρια.

Σίγουρα δεν ανταποκρινόταν στην πραγματικότητα όταν οι τιμές του πετρελαίου ήταν στο υδρορροή κάτω από 40 δολάρια το βαρέλι το 2016.

Η IPO της Aramco είναι «η πιστολιά του αφέτη» στο βασιλικό σχέδιο Vision 2030 του MbS για την ανανέωση και αναβάθμιση της οικονομίας του Βασιλείου, αρκετά μακριά από το γεγονός ότι είναι μια πηγή φυσικού αερίου στην έρημο, που αγοράζει τα όπλα των ΗΠΑ και μισθώνει περιφερειακούς πολέμους μέσω πληρεξουσίων.

Τώρα όμως που έχουν κατατεθεί τα χαρτιά και η πιθανότητα να γίνει πραγματικότητα η δημόσια εγγραφή, έχουμε μια σειρά από εκθέσεις χρηματοοικονομικών οίκων με τις εκτιμήσεις τους.

Τι λένε οι εκτιμήσεις και οι αριθμοί:

Η BofA έχει εκτιμήσει την εταιρεία από 1,22 τρισ. δολάρια, ως 2,27 τρισ. δολάρια παρουσιάζοντας μια απόκλιση - χάσμα τεράστια που έχει τρομάξει κάποιους επενδυτές.

- Η Goldman Sachs αξιολογεί την Aramco μεταξύ 1,6 τρισεκατομμυρίων και 2,3 τρισεκατομμυρίων δολαρίων.

Θα πρέπει να ληφθεί υπόψη ότι, «…το προτεινόμενο πλαίσιο αποτίμησης βασίζεται σε μια μακροπρόθεσμη ανάλυση και δεν συνδέεται με μια βραχυπρόθεσμη αξιολόγηση της πιθανής απόδοσης των μετοχών της εταιρείας», ανέφερε η έκθεση της Goldman πριν την IPO.

Μεγάλο μέρος της αποτίμησης της Goldman Sach από την πετρελαϊκή εταιρεία προκύπτει από μια μέση τιμή πετρελαίου ύψους 64,50 δολάρια για το 2019 και 60 δολάρια ανά βαρέλι από το 2020 έως το 2023.

- Η εκτίμηση της EFG Hermes κυμαίνεται από 1,55 έως 2,1 τρισ. δολάρια, σύμφωνα με το Reuters.

- Η Bernstein αξιολόγησε την Aramco από 1,2 έως 1,5 τρισ. δολάρια.

- Η HSBC, ένας από τους κορυφαίους αναδόχους της IPO, εκτιμά την πετρελαϊκή εταιρεία από 1,59 έως 2,1 τρισεκατομμύρια δολάρια.

- Η BNP Paribas, μια άλλη τράπεζα που διαδραματίζει κρίσιμο ρόλο στην IPO, αποτιμά την Aramco περίπου στα 1,42 τρισ. δολάρια.

«Αυτές οι αποκλίσεις έχουν μεγάλο εύρος καθώς οι αναλυτές θέλουν να καλύψουν τόσο τη χαμηλότερη όσο και την υψηλότερη τιμή», δήλωσε ένας τραπεζίτης στο Reuters.

Υπενθυμίζεται ο ότι ο πρίγκιπας MbS πωλούσε αρχικά το 20% της εταιρείας για 400 δισ. δολάρια.

Τώρα το 5% της εταιρείας πιθανότατα να κυμανθεί μεταξύ 65 και 75 δισ. δολάρια με εκτιμήσεις 1,3 έως 1,5 δισεκατομμυρίων δολαρίων.

Ωστόσο, δεν είναι η εκτίμηση της επιχείρησης που ανησυχεί τον πρίγκιπα MbS.

Είναι πόσο αυτή η δημόσια εγγραφή θα φέρει την κυβέρνηση τα κέρδη από τη διάθεση των μερισμάτων για να πληρώσει τις δραστηριότητες του οράματος της.

Θυμηθείτε, το βασίλειο έχει σήμερα έλλειμμα προϋπολογισμού 6,5% το 2020, από 4,7% για το 2019 επίσημα.

Αυτό είναι 50 δισ. δολάρια για το επόμενο έτος.

Το χρέος προς το ΑΕΠ, το οποίο ήταν μόλις 1,4% το 2014, θα αυξηθεί στο 28% το 2020.

Η Aramco θα πρέπει είτε να αυξήσει την παραγωγή είτε να πάρει υψηλότερες τιμές για να εμποδίσει αυτή την αιμορραγία.

Κανένα από αυτά δεν βρίσκεται στο τραπέζι στο εγγύς μέλλον.

Η πραγματικότητα είναι ότι για τους τελευταίους μήνες οι Σαουδάραβες έχουν πριμοδοτηθεί για την τιμή του πετρελαίου λόγων των δικών τους χειρισμών, των κυρώσεων και του εμπάργκο των ΗΠΑ σε όλους τους ανταγωνιστές τους, τις μάχες τους με το Ιράν ή την πρόκληση επιθέσεων στα δεξαμενόπλοια και την υποδομή τους για να μην καταρρεύσουν οι τιμές εν μέσω της επιβράδυνσης της παγκόσμιας οικονομίας και του πετρελαίου.

Υπόψην ότι η παραπάνω εκτίμηση της Aramco από την Goldman Sachs γίνεται με εκτίμηση πετρελαίου στα 60 δολάρια το βαρέλι το 2020, τιμή εξαιρετική.

Αυτή τη στιγμή έχουμε ένα ξεπούλημα του δολαρίου ΗΠΑ χάρη στο Brexit, που έχει οδηγήσει τη στερλίνα και το ευρώ σε πολύ χαμηλά επίπεδα.

Αυτό δεν θα διαρκέσει πολύ αφού το δολάριο των ΗΠΑ έχει ανοδικές τάσεις στο μεσοπρόθεσμο διάστημα.

Ένα υπερεκτιμημένο δολάριο όμως θα συμβεί μόνο πάνω από το «πτώμα του Donald Trump» ή μια κατάρρευση της παγκόσμιας ρευστότητας.

Αυτό όμως δεν είναι στον ορίζοντα.

Αυτό δεν αρκεί για να σώσει τη χώρα και να επαναπροσδιορίσει την οικονομία της μέσω της επανεπένδυσης στους ανθρώπους της.

Δεν έχει σημασία εάν, επίσημα, το έλλειμμα του προϋπολογισμού χρηματοδοτείται μέσω χρέους και από την χρήση των αποθέματων, ενώ η Aramco χρησιμοποιεί τα χρήματα για να επενδύσει σε παγκόσμια κλίμακα στη διαφοροποίηση του χαρτοφυλακίου της.

Ο όγκος των χρημάτων θα είναι ένας σεβαστός όγκος χρήματος, έως ότου το βασίλειο ξεκινήσει να δέχεται άλλα νομίσματα από το δολάριο ΗΠΑ.

Επειδή αυτό θα απελευθέρωνε τη χώρα από τον «τροχό χάμστερ» να πληρώνει υπερβολικά για τα εγχώρια έργα της, και να μεταφέρει πληρωμές μέσω κοινωνικών προγραμμάτων.

Ωστόσο, δοθείσας της ρευστότητας της παρούσας κατάστασης, αυτό που θα ήταν πραγματικά ρεαλιστικό να ποντάρει ο πρίγκιπας διάδοχος MbS, είναι σε πραγματικά ρηξικέλευθες μεταρρυθμίσεις, ακόμη και διακινδυνεύοντας τη ζεστή σχέση που απολαμβάνει με τις ΗΠΑ που θα έδιναν στο βασίλειο τη μορφή που επιθυμεί να κληροδοτήσει στις επόμενες γενιές.

www.bankingnews.gr

Σχόλια αναγνωστών