Παρά το εξαιρετικά δύσκολο ξεκίνημα το 2019 αποδείχθηκε ως ένα από τα καλύτερα έτη την ιστορία της Wall Street

Το 2019 ξεκίνησε με τους επενδυτές να βρίσκονται αντιμέτωποι με μία bear markets και παράλληλα να διακόπτεται το καλύτερο ράλι των αγορών από το 2013, όπως αναφέρει σε εκτενή ανάλυσή του το CNBC.

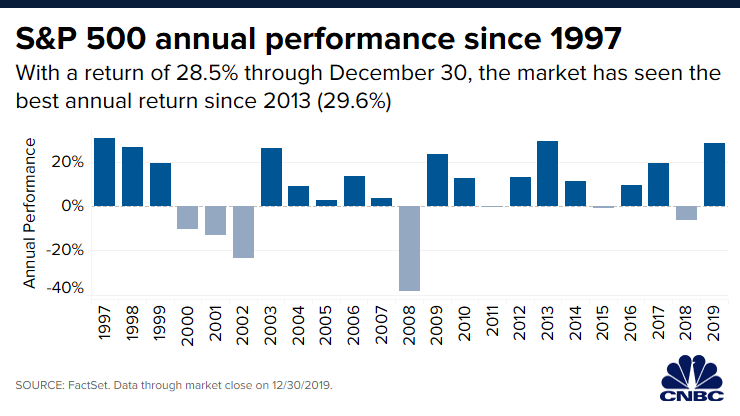

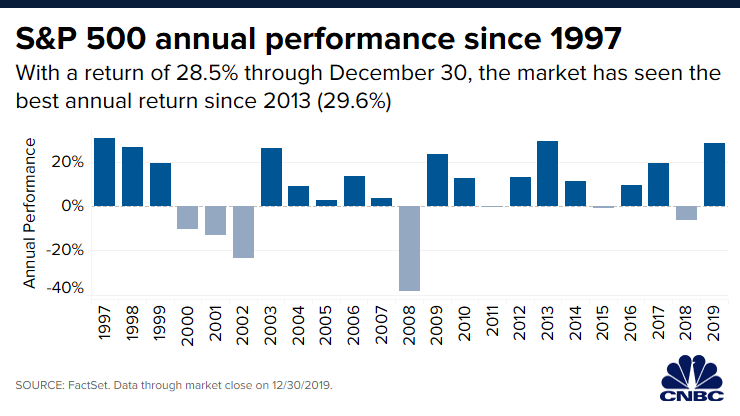

Δώδεκα μήνες μετά, πολύ λίγοι θα μπορούσαν να φανταστούν ότι ο S&P 500 θα έκλεινε το έτος με κέρδη άνω του 28%.

Δηλαδή το 2019 ήταν το τρίτο καλύτερο έτος στην ιστορία του δείκτη, με κορυφαίο το 1997 όταν εμφάνισε άνοδο 31% και δεύτερο καλύτερο το 2013 όταν είχε κέρδη της τάξης του 29,6%.

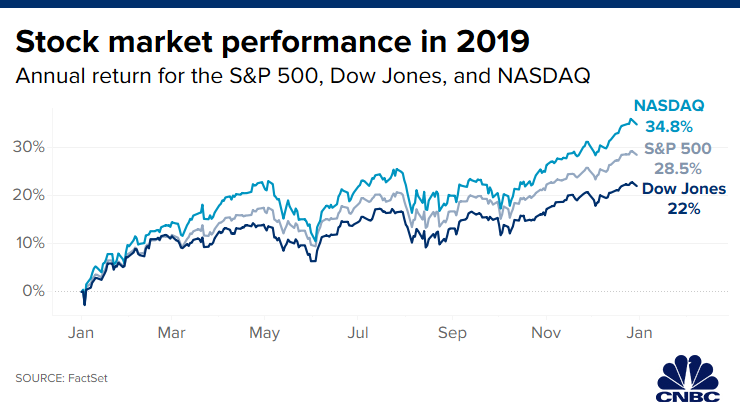

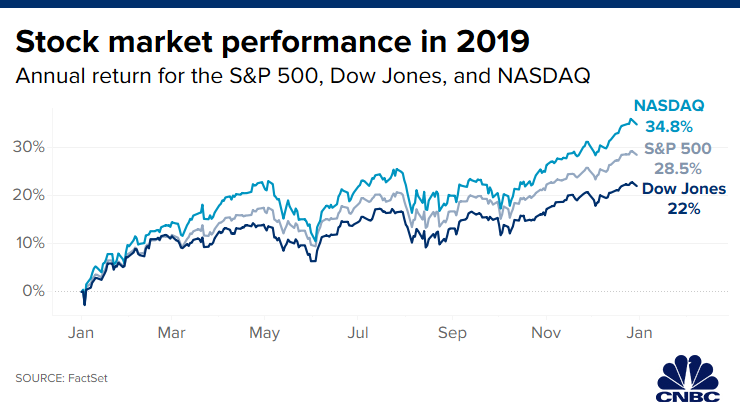

Ο Nasdaq εμφάνισε ακόμη καλύτερη πορεία, με κέρδη κοντά στο 35%, καθώς κορυφαίες εταιρείες του δείκτη, όπως η Apple και η Microsoft είδαν την κεφαλαιοποίησή τους να ξεπερνά κατά το ένα τρισ. δολάρια.

Την ίδια ώρα ο Dow Jones είχε άνοδο 22%.

Τελικά το 2019 ήταν ένα έτος κατά το οποίο οι μεγαλύτεροι φόβοι των επενδυτών δεν βγήκαν αληθινοί: παγκόσμια υποχώρηση, επιθετικοί εμπορικοί πόλεμοι, «λάθος» πολιτική από τη Fed.

Παράλληλα υπήρξε μία πραγματική έκρηξη ανόδου στον τεχνολογικό κλάδο, ο οποίος ήταν αυτός που στήριξε το ράλι των αγορών περισσότερο από οποιονδήποτε άλλο.

Η δύσκολη αρχή

Ένα από τα θετικά για τις αγορές ήταν ότι ξεκίνησαν το 2019 από χαμηλά επίπεδα.

Μετά από ένα επιθετικό sell-off τον Δεκέμβριο του 2018, ο S&P 500 βρέθηκε μόλις 0,2% από τη bear market (δηλαδή πτώση κατά 20% από τα υψηλά του επίπεδα).

Ο δείκτης έκλεισε το 2018 με απώλειες άνω του 6% στις 2.485,74 μονάδες (31/12/2018), ενώ κλείνει το 2019 άνω των 3.220 μονάδων.

Η βοήθεια της Fed

Το μεγαλύτερο μέρος των κερδών της Wall Street για το 2019 θα πρέπει να αποδοθεί στη Fed και στην αλλαγή της νομισματικής της πολιτικής.

Το 2018 η Ομοσπονδιακή Τράπεζα των ΗΠΑ είχε προχωρήσει σε τέσσερις αυξήσεις επιτοκίων, με αποτέλεσμα τον Δεκέμβριο του 2018 το βασικό επιτόκιο να διαμορφώνεται στο 2,5%.

Όμως το 2019 άλλαξε εντελώς στάση και προχώρησε σε τρεις μειώσεις επιτοκίων.

Η πτώση των επιτοκίων οδήγησαν τους επενδυτές σε αναζήτηση αποδόσεων, με αποτέλεσμα να στραφούν στις μετοχές είτε αυτές προσέφεραν μέρισμα είτε όχι.

Το βασικό επιτόκιο των ΗΠΑ κυμαίνεται, πλέον, μεταξύ 1,5% και 1,75%.

Επιπρόσθετα η Fed υποστηρίζει ότι δεν θα υπάρξει αλλαγή στα επιτόκια εντός του 2020.

Ο εμπορικός πόλεμος

Ο πρόεδρος της Fed, Jerome Powell, χαρακτήρισε τις κινήσεις της τράπεζας ως «ασφαλιστική μείωση επιτοκίων».

Όπως υποστήριξε αυτό που ήθελε η Fed ήταν μέσω της νομισματικής πολιτικής ήταν να διασφαλίσει ότι η υποχώρηση της παγκόσμιας ανάπτυξης δεν θα συμπαρέσυρε και τις ΗΠΑ.

Μία από τις μεγαλύτερες ανησυχίες του 2019 ήταν ο εμπορικός πόλεμος μεταξύ ΗΠΑ και Κίνας και φυσικά η αναδιάρθρωση για τη Ζώνη Ελεύθερου Εμπορίου Βορείου Αμερικής (North American Free Trade Agreement – NAFTA), μεταξύ ΗΠΑ, Καναδά, και Μεξικού.

Οι εμπορικές διαμάχες επικράτησαν στα πρωτοσέλιδα του οικονομικού Τύπου καθ’ όλη τη διάρκεια του 2019.

Η επιβολή δασμών από τον Trump οδήγησε αρκετές φορές σε ισχυρή πτώση τους δείκτες της αμερικανικής αγοράς.

Ταυτόχρονα οι ανακοινώσεις του, πάντα μέσω Twitter, ότι επίκειται συμφωνία έδωσε την ευκαιρία στους δείκτες να εμφανίσουν εντυπωσιακά κέρδη.

Στα τέλη του 2019 υπήρξε συμφωνία για τη νέα μορφή της NAFTA την οποία ενέκρινε η Βουλή των Αντιπροσώπων και σύντομα θα εγκριθεί και από τη Γερουσία.

Επίσης υπάρχει η «Φάση Ι» της εμπορικής συμφωνίας ΗΠΑ και Κίνας, η οποία θα υπογραφεί επίσημα –όπως ανακοίνωσε ο ίδιος ο Trump- στις 15 Ιανουαρίου 2020.

Φυσικά αυτή η υπογραφή δεν σημαίνει ότι όλα βαίνουν καλώς, καθώς Ουάσιγκτον και Πεκίνο θα ξεκινήσουν έναν νέο γύρο διαπραγματεύσεων για τις επόμενες φάσεις της εμπορικής συμφωνίας μεταξύ τους.

Η πορεία της παγκόσμιας οικονομίας

Καθ’ όλη τη διάρκεια του 2019 οι επενδυτές ανησύχησαν για την πορεία της παγκόσμιας οικονομίας.

Οι εμπορικοί πόλεμοι, η άνευ αποτελέσματος διαπραγματεύσεις για το Brexit, ήταν αρκετά για να προκαλέσουν σημαντικούς φόρους.

Το Διεθνές Νομισματικό Ταμείο (ΔΝΤ) προχώρησε σε υποβάθμιση της εκτίμησής τους για την παγκόσμια ανάπτυξη του 2019 στο 3%, δηλαδή στο χαμηλότερο επίπεδο από τη χρηματοπιστωτική κρίση.

Όμως στα τέλη του έτους το Brexit είναι, πλέον, ορατό χωρίς προβλήματα και υπάρξει χαλάρωση των εμπορικών εντάσεων μεταξύ ΗΠΑ και Κίνας.

Έτσι κάποιοι οικονομολόγοι αισιοδοξούν ότι τελικά η καταστροφή δεν θα έρθει στην παγκόσμια οικονομία.

Η πορεία του ενεργειακού κλάδου

Ο κλάδος ενέργειας ήταν αυτός που εμφάνισε τη χειρότερη πορεία μεταξύ των κλάδων του S&P 500 για το 2019.

Όμως το πετρέλαιο παραμένει το «καύσιμο» του καπιταλισμού και η πτώση των τιμών του βοήθησε την οικονομική δραστηριότητα σε όλη την υφήλιο.

Πάντως παρά τα προβλήματα του κλάδου, μία από τις πλέον φωτεινές στιγμές του δεν ήταν άλλη από την αρχική δημόσια εγγραφή της Saudi Aramco, με την αποτίμησή της – την οποία κάποιοι θεωρούν ως πλασματική λόγω της εξαιρετικής μικρής διασποράς των μετοχών- στα δύο τρισ. δολάρια την καθιστούν την κορυφαία εταιρεία της ιστορίας.

Η αγορά ομολόγων

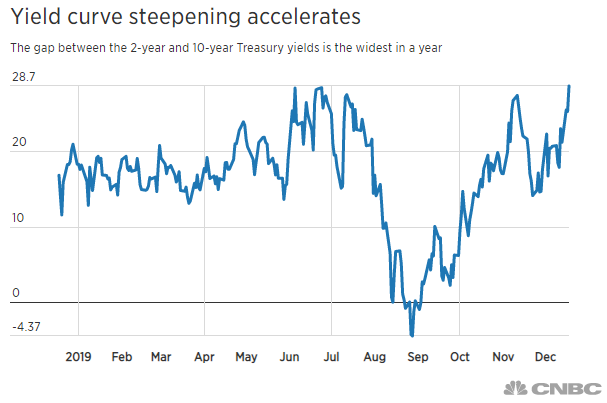

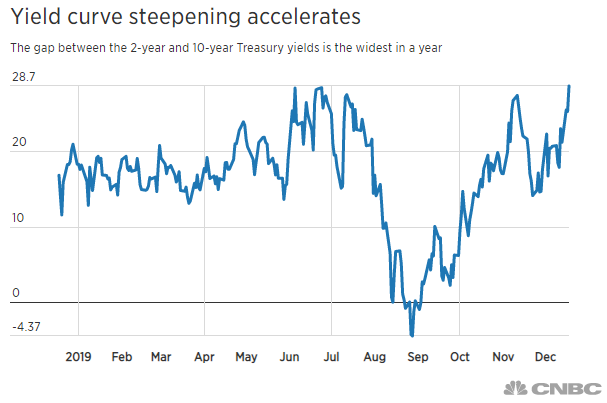

Τον Αύγουστο 2019 η επενδυτές άρχισαν να παρατηρούν ένα σπάνιο φαινόμενο στην αγορά ομολόγων.

Την επονομαζόμενη αντιστροφή της καμπύλης ομολόγων.

Αυτό συμβαίνει όταν η απόδοση των ομολόγων βραχυχρόνιας ωρίμανσης είναι υψηλότερη από την αντίστοιχη μακροχρόνια.

Όταν συμβεί αυτό το φαινόμενο αποτελεί σαφή ένδειξη ότι εντός της επόμενης 2ετίας θα καταφθάσει ύφεση.

Πέραν του παραπάνω οι επενδυτές βρέθηκαν αντιμέτωποι με έλλειψη καλών τοποθετήσεων καθώς ομόλογα αξίας 17 τρισ. δολαρίων είχαν αρνητική απόδοση, κάτι που καταγράφηκε κυρίως στην Ευρώπη.

Πάντως οι αγορές ομολόγων έχουν αρχίσει να σταθεροποιούνται, με το spread μεταξύ του 2ετούς και του 10ετούς αμερικανικού, κρατικού ομολόγου να διευρύνεται.

Δύσκολη μακροοικονομική εικόνα

Ο αμερικανικός κλάδος μεταποίησης έστειλε αρκετά επικίνδυνα μηνύματα εντός του 2019.

Ο δείκτης μεταποίησης ISM συρρικνώθηκε για τέταρτο διαδοχικό μήνα τον Νοέμβριο 2019.

Όταν η μεταποίηση συρρικνώνεται αυτό σημαίνει ότι ισχύει το ίδιο και για την οικονομική δραστηριότητα.

Όμως ο δείκτης ISM υπηρεσιών συνέχισε να αναπτύσσεται, αποδεικνύοντας ότι αυτός ο κλάδος παραμένει ισχυρός.

Πάντως όλα τα αρνητικά μακροοικονομικά στοιχεία που ανακοινώθηκαν για τις ΗΠΑ το 2019 «διαγράφηκαν» από το γεγονός ότι οι καταναλωτικές δαπάνες – οι οποίες «καλύπτουν» το 70% του αμερικανικού ΑΕΠ- συνέχισαν να αυξάνονται, ενώ η ανεργία έχει υποχωρήσει στο 3,5%, δηλαδή στο χαμηλότερο επίπεδο όλων των εποχών.

Τεχνολογικές μετοχές

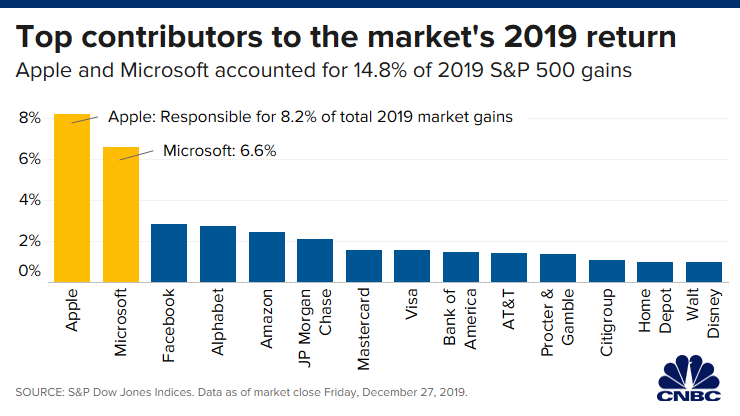

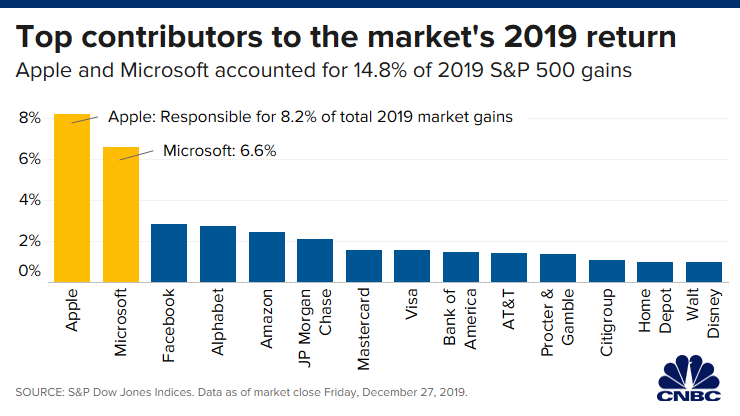

Θα πρέπει να σημειωθεί ότι δύο είναι οι μετοχές στις οποίες οφείλεται σχεδόν το 15% της ανόδου του S&P 500.

Πρόκειται για την Apple, με ετήσια κέρδη 85% και τη Microsoft, με ετήσια άνοδο 15%.

Οι δύο αμερικανικοί τεχνολογικοί γίγαντες είδαν την κεφαλαιοποίησή τους να ξεπερνά το ένα τρισ. δολάρια, ενώ σημαντική συμβολή στην άνοδο του S&P 500 είχαν οι Facebook, Alphabet (μητρική της Google) και Amazon.com.

Ισχυρά κέρδη εμφάνισαν και οι μετοχές εταιρειών του κλάδου ημιαγωγών, όπως οι Advance Micro Devices, Lam Research και KLA Corp.

Στο τέλος του 2019 κατέστη σαφές ότι με τη βοήθεια της τεχνολογίας και σαφώς την ακόμη μεγαλύτερη βοήθεια της Fed, η Wall Street κατόρθωσε να ξεπεράσει όλες τις προβλέψεις και να βγει νικήτρια των αποδόσεων.

www.bankingnews.gr

Δώδεκα μήνες μετά, πολύ λίγοι θα μπορούσαν να φανταστούν ότι ο S&P 500 θα έκλεινε το έτος με κέρδη άνω του 28%.

Δηλαδή το 2019 ήταν το τρίτο καλύτερο έτος στην ιστορία του δείκτη, με κορυφαίο το 1997 όταν εμφάνισε άνοδο 31% και δεύτερο καλύτερο το 2013 όταν είχε κέρδη της τάξης του 29,6%.

Ο Nasdaq εμφάνισε ακόμη καλύτερη πορεία, με κέρδη κοντά στο 35%, καθώς κορυφαίες εταιρείες του δείκτη, όπως η Apple και η Microsoft είδαν την κεφαλαιοποίησή τους να ξεπερνά κατά το ένα τρισ. δολάρια.

Την ίδια ώρα ο Dow Jones είχε άνοδο 22%.

Τελικά το 2019 ήταν ένα έτος κατά το οποίο οι μεγαλύτεροι φόβοι των επενδυτών δεν βγήκαν αληθινοί: παγκόσμια υποχώρηση, επιθετικοί εμπορικοί πόλεμοι, «λάθος» πολιτική από τη Fed.

Παράλληλα υπήρξε μία πραγματική έκρηξη ανόδου στον τεχνολογικό κλάδο, ο οποίος ήταν αυτός που στήριξε το ράλι των αγορών περισσότερο από οποιονδήποτε άλλο.

Η δύσκολη αρχή

Ένα από τα θετικά για τις αγορές ήταν ότι ξεκίνησαν το 2019 από χαμηλά επίπεδα.

Μετά από ένα επιθετικό sell-off τον Δεκέμβριο του 2018, ο S&P 500 βρέθηκε μόλις 0,2% από τη bear market (δηλαδή πτώση κατά 20% από τα υψηλά του επίπεδα).

Ο δείκτης έκλεισε το 2018 με απώλειες άνω του 6% στις 2.485,74 μονάδες (31/12/2018), ενώ κλείνει το 2019 άνω των 3.220 μονάδων.

Η βοήθεια της Fed

Το μεγαλύτερο μέρος των κερδών της Wall Street για το 2019 θα πρέπει να αποδοθεί στη Fed και στην αλλαγή της νομισματικής της πολιτικής.

Το 2018 η Ομοσπονδιακή Τράπεζα των ΗΠΑ είχε προχωρήσει σε τέσσερις αυξήσεις επιτοκίων, με αποτέλεσμα τον Δεκέμβριο του 2018 το βασικό επιτόκιο να διαμορφώνεται στο 2,5%.

Όμως το 2019 άλλαξε εντελώς στάση και προχώρησε σε τρεις μειώσεις επιτοκίων.

Η πτώση των επιτοκίων οδήγησαν τους επενδυτές σε αναζήτηση αποδόσεων, με αποτέλεσμα να στραφούν στις μετοχές είτε αυτές προσέφεραν μέρισμα είτε όχι.

Το βασικό επιτόκιο των ΗΠΑ κυμαίνεται, πλέον, μεταξύ 1,5% και 1,75%.

Επιπρόσθετα η Fed υποστηρίζει ότι δεν θα υπάρξει αλλαγή στα επιτόκια εντός του 2020.

Ο εμπορικός πόλεμος

Ο πρόεδρος της Fed, Jerome Powell, χαρακτήρισε τις κινήσεις της τράπεζας ως «ασφαλιστική μείωση επιτοκίων».

Όπως υποστήριξε αυτό που ήθελε η Fed ήταν μέσω της νομισματικής πολιτικής ήταν να διασφαλίσει ότι η υποχώρηση της παγκόσμιας ανάπτυξης δεν θα συμπαρέσυρε και τις ΗΠΑ.

Μία από τις μεγαλύτερες ανησυχίες του 2019 ήταν ο εμπορικός πόλεμος μεταξύ ΗΠΑ και Κίνας και φυσικά η αναδιάρθρωση για τη Ζώνη Ελεύθερου Εμπορίου Βορείου Αμερικής (North American Free Trade Agreement – NAFTA), μεταξύ ΗΠΑ, Καναδά, και Μεξικού.

Οι εμπορικές διαμάχες επικράτησαν στα πρωτοσέλιδα του οικονομικού Τύπου καθ’ όλη τη διάρκεια του 2019.

Η επιβολή δασμών από τον Trump οδήγησε αρκετές φορές σε ισχυρή πτώση τους δείκτες της αμερικανικής αγοράς.

Ταυτόχρονα οι ανακοινώσεις του, πάντα μέσω Twitter, ότι επίκειται συμφωνία έδωσε την ευκαιρία στους δείκτες να εμφανίσουν εντυπωσιακά κέρδη.

Στα τέλη του 2019 υπήρξε συμφωνία για τη νέα μορφή της NAFTA την οποία ενέκρινε η Βουλή των Αντιπροσώπων και σύντομα θα εγκριθεί και από τη Γερουσία.

Επίσης υπάρχει η «Φάση Ι» της εμπορικής συμφωνίας ΗΠΑ και Κίνας, η οποία θα υπογραφεί επίσημα –όπως ανακοίνωσε ο ίδιος ο Trump- στις 15 Ιανουαρίου 2020.

Φυσικά αυτή η υπογραφή δεν σημαίνει ότι όλα βαίνουν καλώς, καθώς Ουάσιγκτον και Πεκίνο θα ξεκινήσουν έναν νέο γύρο διαπραγματεύσεων για τις επόμενες φάσεις της εμπορικής συμφωνίας μεταξύ τους.

Η πορεία της παγκόσμιας οικονομίας

Καθ’ όλη τη διάρκεια του 2019 οι επενδυτές ανησύχησαν για την πορεία της παγκόσμιας οικονομίας.

Οι εμπορικοί πόλεμοι, η άνευ αποτελέσματος διαπραγματεύσεις για το Brexit, ήταν αρκετά για να προκαλέσουν σημαντικούς φόρους.

Το Διεθνές Νομισματικό Ταμείο (ΔΝΤ) προχώρησε σε υποβάθμιση της εκτίμησής τους για την παγκόσμια ανάπτυξη του 2019 στο 3%, δηλαδή στο χαμηλότερο επίπεδο από τη χρηματοπιστωτική κρίση.

Όμως στα τέλη του έτους το Brexit είναι, πλέον, ορατό χωρίς προβλήματα και υπάρξει χαλάρωση των εμπορικών εντάσεων μεταξύ ΗΠΑ και Κίνας.

Έτσι κάποιοι οικονομολόγοι αισιοδοξούν ότι τελικά η καταστροφή δεν θα έρθει στην παγκόσμια οικονομία.

Η πορεία του ενεργειακού κλάδου

Ο κλάδος ενέργειας ήταν αυτός που εμφάνισε τη χειρότερη πορεία μεταξύ των κλάδων του S&P 500 για το 2019.

Όμως το πετρέλαιο παραμένει το «καύσιμο» του καπιταλισμού και η πτώση των τιμών του βοήθησε την οικονομική δραστηριότητα σε όλη την υφήλιο.

Πάντως παρά τα προβλήματα του κλάδου, μία από τις πλέον φωτεινές στιγμές του δεν ήταν άλλη από την αρχική δημόσια εγγραφή της Saudi Aramco, με την αποτίμησή της – την οποία κάποιοι θεωρούν ως πλασματική λόγω της εξαιρετικής μικρής διασποράς των μετοχών- στα δύο τρισ. δολάρια την καθιστούν την κορυφαία εταιρεία της ιστορίας.

Η αγορά ομολόγων

Τον Αύγουστο 2019 η επενδυτές άρχισαν να παρατηρούν ένα σπάνιο φαινόμενο στην αγορά ομολόγων.

Την επονομαζόμενη αντιστροφή της καμπύλης ομολόγων.

Αυτό συμβαίνει όταν η απόδοση των ομολόγων βραχυχρόνιας ωρίμανσης είναι υψηλότερη από την αντίστοιχη μακροχρόνια.

Όταν συμβεί αυτό το φαινόμενο αποτελεί σαφή ένδειξη ότι εντός της επόμενης 2ετίας θα καταφθάσει ύφεση.

Πέραν του παραπάνω οι επενδυτές βρέθηκαν αντιμέτωποι με έλλειψη καλών τοποθετήσεων καθώς ομόλογα αξίας 17 τρισ. δολαρίων είχαν αρνητική απόδοση, κάτι που καταγράφηκε κυρίως στην Ευρώπη.

Πάντως οι αγορές ομολόγων έχουν αρχίσει να σταθεροποιούνται, με το spread μεταξύ του 2ετούς και του 10ετούς αμερικανικού, κρατικού ομολόγου να διευρύνεται.

Δύσκολη μακροοικονομική εικόνα

Ο αμερικανικός κλάδος μεταποίησης έστειλε αρκετά επικίνδυνα μηνύματα εντός του 2019.

Ο δείκτης μεταποίησης ISM συρρικνώθηκε για τέταρτο διαδοχικό μήνα τον Νοέμβριο 2019.

Όταν η μεταποίηση συρρικνώνεται αυτό σημαίνει ότι ισχύει το ίδιο και για την οικονομική δραστηριότητα.

Όμως ο δείκτης ISM υπηρεσιών συνέχισε να αναπτύσσεται, αποδεικνύοντας ότι αυτός ο κλάδος παραμένει ισχυρός.

Πάντως όλα τα αρνητικά μακροοικονομικά στοιχεία που ανακοινώθηκαν για τις ΗΠΑ το 2019 «διαγράφηκαν» από το γεγονός ότι οι καταναλωτικές δαπάνες – οι οποίες «καλύπτουν» το 70% του αμερικανικού ΑΕΠ- συνέχισαν να αυξάνονται, ενώ η ανεργία έχει υποχωρήσει στο 3,5%, δηλαδή στο χαμηλότερο επίπεδο όλων των εποχών.

Τεχνολογικές μετοχές

Θα πρέπει να σημειωθεί ότι δύο είναι οι μετοχές στις οποίες οφείλεται σχεδόν το 15% της ανόδου του S&P 500.

Πρόκειται για την Apple, με ετήσια κέρδη 85% και τη Microsoft, με ετήσια άνοδο 15%.

Οι δύο αμερικανικοί τεχνολογικοί γίγαντες είδαν την κεφαλαιοποίησή τους να ξεπερνά το ένα τρισ. δολάρια, ενώ σημαντική συμβολή στην άνοδο του S&P 500 είχαν οι Facebook, Alphabet (μητρική της Google) και Amazon.com.

Ισχυρά κέρδη εμφάνισαν και οι μετοχές εταιρειών του κλάδου ημιαγωγών, όπως οι Advance Micro Devices, Lam Research και KLA Corp.

Στο τέλος του 2019 κατέστη σαφές ότι με τη βοήθεια της τεχνολογίας και σαφώς την ακόμη μεγαλύτερη βοήθεια της Fed, η Wall Street κατόρθωσε να ξεπεράσει όλες τις προβλέψεις και να βγει νικήτρια των αποδόσεων.

www.bankingnews.gr

Σχόλια αναγνωστών