Προς την αύξηση του προγράμματος αγορών ομολόγων για την αντιμετώπιση της πανδημίας οδεύει η ΕΚΤ.

Όπως προκύπτει από έρευνα του Bloomberg ενόψει της συνεδρίασης της ΕΚΤ την επόμενη εβδομάδα (30/4/2020) ένας στους τέσσερις οικονομολόγους εκτιμά ότι η ΕΚΤ θα αποφασίσει αύξηση του μεγέθους του προγράμματος την Πέμπτη, αν και οι περισσότεροι τοποθετούν την απόφαση αυτή τον Σεπτέμβριο.

Το timing -όπως και το μέγεθος της αύξησης- θα επηρεαστεί από το πόσες κυβερνήσεις είναι πρόθυμες για δαπάνες.

Οι Ευρωπαίοι ηγέτες συμφώνησαν σε ένα πρόγραμμα 540 δισ. ευρώ για την αντιμετώπιση του οικονομικών συνεπειών του κορωνοϊού, ενώ δεν κατάφεραν να συμφωνήσουν σε ένα μια πιο μακροπρόθεσμο πρόγραμμα ανασυγκρότησης.

Οι οικονομολόγοι προβλέπουν ότι το έκτακτο πρόγραμμα της ΕΚΤ αξίας 750 δισ. ευρώ θα αυξηθεί κατά επιπλέον 500 δισ. ευρώ, με αποτέλεσμα οι συνολικές αγορές στο πλαίσιο όλων των προγραμμάτων να υπερβαίνουν το 1,5 τρισ. ευρώ.

Capital Economics: Η ΕΚΤ πρέπει να αυξήσει τις αγορές ομολόγων πάνω από τα 2 τρισ.

Για την ανάγκη αύξησης του προγράμματος αγοράς ομολόγων πάνω από τα 2 τρισ. ευρώ κάνουν λόγο οι αναλυτές της Capital Economics.

Σύμφωνα με τους αναλυτές, η αύξηση του προγράμματος στα 750 δισ. ευρώ, παρότι αποτελεί ρεκόρ, αποδεικνύεται ανεπαρκής για να οδηγήσει χαμηλότερα των spreads των ομολόγων.

Η ΕΚΤ θα πρέπει να αυξήσει σημαντικά τον ρυθμό των αγορών, αλλά και να διπλασιάσει ή και να τριπλασιάσει το ύψος του προγράμματος αγοράς ομολόγων.

Αρχικά, το έκτακτο πρόγραμμα στήριξης από την ΕΚΤ λόγω της πανδημίας του κορωνοϊού, πέτυχε το επιθυμητό αποτέλεσμα, οδηγώντας τις αποδόσεις των ομολόγων σε ραγδαία πτώση.

Ωστόσο οι αποδόσεις αυξήθηκαν εκ νέου, ενώ το spread ενισχύεται σε υψηλά επίπεδα από τον Μάρτιο, πριν την ανακοίνωση του έκτακτου προγράμματος από την ΕΚΤ.

Σύμφωνα με τους αναλυτές, οι λόγοι της ανοδικής πορείας των spreads ποικίλουν.

Η πρώτη εξήγηση είναι ότι η κρίση πλήττει κάποιες χώρες περισσότερο από άλλες.

Δεύτερον, η απροθυμία των Ευρωπαίων να μοιραστούν το δημοσιονομικό βάρος της κρίσης.

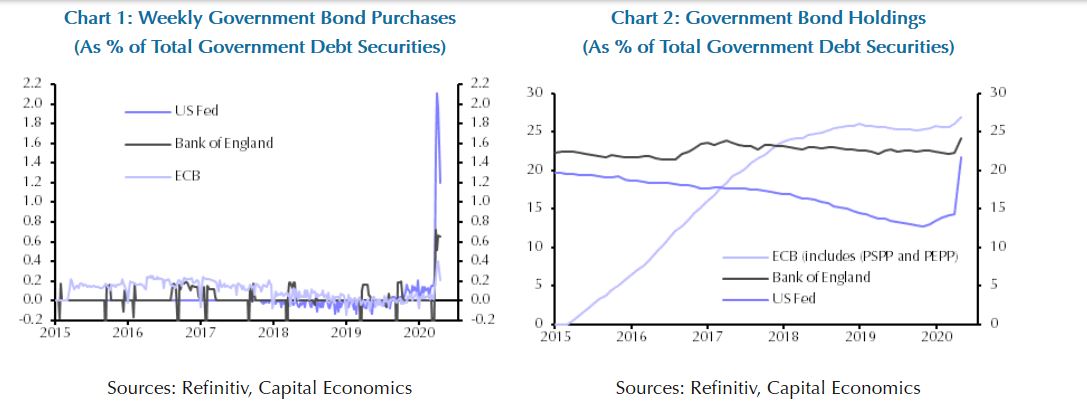

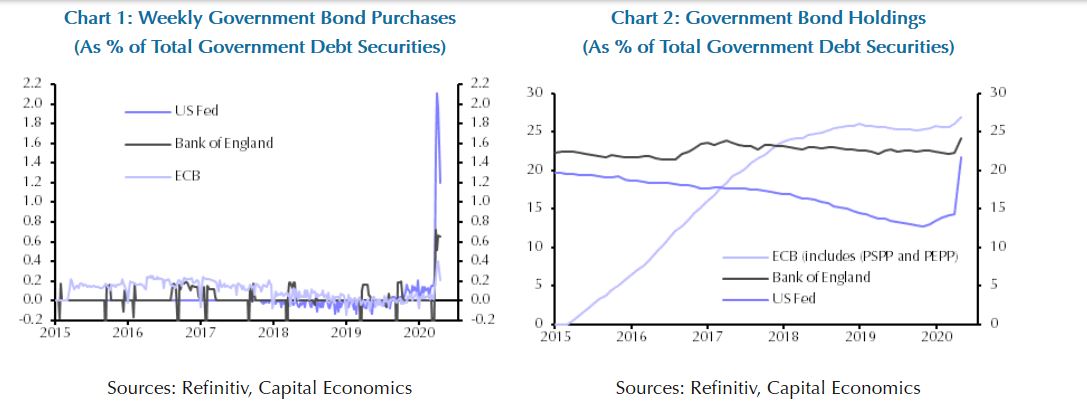

Τρίτη εξήγηση αποτελεί το γεγονός ότι παρά την πρωτοφανή παρέμβαση της ΕΚΤ, είναι σημαντικά μικρότερη, σε σχέση με αυτές των άλλων μεγάλων κεντρικών τραπεζών.

H Capital Economics σημειώνει ότι η ΕΚΤ θα μπορούσε να μην θέσει όριο στις αγορές ομολόγων, ωστόσο μία τέτοια κίνηση θα προκαλούσε αντιδράσεις από τα «γεράκια» του διοικητικού συμβουλίου.

Σε κάθε περίπτωση, η ΕΚΤ θα πρέπει να προχωρήσει σε τεράστιες αγορές ομολόγων.

Ενώ η αύξηση του προγράμματος φαίνεται πιθανή εντός του 2020, το μεγάλο ερώτημα είναι τι θα συμβεί το 2021, καθώς το πρόγραμμα λήγει τον προσεχή Δεκέμβριο.

Όπως τονίζεται, η ΕΚΤ δεν επιθυμεί αύξηση των αποδόσεων το 2021, ως εκ τούτου ενδεχομένως να χρειαστεί η επέκταση του προγράμματος και το 2021, με υψηλότερο ρυθμό αγορών.

Όπως προκύπτει από έρευνα του Bloomberg ενόψει της συνεδρίασης της ΕΚΤ την επόμενη εβδομάδα (30/4/2020) ένας στους τέσσερις οικονομολόγους εκτιμά ότι η ΕΚΤ θα αποφασίσει αύξηση του μεγέθους του προγράμματος την Πέμπτη, αν και οι περισσότεροι τοποθετούν την απόφαση αυτή τον Σεπτέμβριο.

Το timing -όπως και το μέγεθος της αύξησης- θα επηρεαστεί από το πόσες κυβερνήσεις είναι πρόθυμες για δαπάνες.

Οι Ευρωπαίοι ηγέτες συμφώνησαν σε ένα πρόγραμμα 540 δισ. ευρώ για την αντιμετώπιση του οικονομικών συνεπειών του κορωνοϊού, ενώ δεν κατάφεραν να συμφωνήσουν σε ένα μια πιο μακροπρόθεσμο πρόγραμμα ανασυγκρότησης.

Οι οικονομολόγοι προβλέπουν ότι το έκτακτο πρόγραμμα της ΕΚΤ αξίας 750 δισ. ευρώ θα αυξηθεί κατά επιπλέον 500 δισ. ευρώ, με αποτέλεσμα οι συνολικές αγορές στο πλαίσιο όλων των προγραμμάτων να υπερβαίνουν το 1,5 τρισ. ευρώ.

Capital Economics: Η ΕΚΤ πρέπει να αυξήσει τις αγορές ομολόγων πάνω από τα 2 τρισ.

Για την ανάγκη αύξησης του προγράμματος αγοράς ομολόγων πάνω από τα 2 τρισ. ευρώ κάνουν λόγο οι αναλυτές της Capital Economics.

Σύμφωνα με τους αναλυτές, η αύξηση του προγράμματος στα 750 δισ. ευρώ, παρότι αποτελεί ρεκόρ, αποδεικνύεται ανεπαρκής για να οδηγήσει χαμηλότερα των spreads των ομολόγων.

Η ΕΚΤ θα πρέπει να αυξήσει σημαντικά τον ρυθμό των αγορών, αλλά και να διπλασιάσει ή και να τριπλασιάσει το ύψος του προγράμματος αγοράς ομολόγων.

Αρχικά, το έκτακτο πρόγραμμα στήριξης από την ΕΚΤ λόγω της πανδημίας του κορωνοϊού, πέτυχε το επιθυμητό αποτέλεσμα, οδηγώντας τις αποδόσεις των ομολόγων σε ραγδαία πτώση.

Ωστόσο οι αποδόσεις αυξήθηκαν εκ νέου, ενώ το spread ενισχύεται σε υψηλά επίπεδα από τον Μάρτιο, πριν την ανακοίνωση του έκτακτου προγράμματος από την ΕΚΤ.

Σύμφωνα με τους αναλυτές, οι λόγοι της ανοδικής πορείας των spreads ποικίλουν.

Η πρώτη εξήγηση είναι ότι η κρίση πλήττει κάποιες χώρες περισσότερο από άλλες.

Δεύτερον, η απροθυμία των Ευρωπαίων να μοιραστούν το δημοσιονομικό βάρος της κρίσης.

Τρίτη εξήγηση αποτελεί το γεγονός ότι παρά την πρωτοφανή παρέμβαση της ΕΚΤ, είναι σημαντικά μικρότερη, σε σχέση με αυτές των άλλων μεγάλων κεντρικών τραπεζών.

H Capital Economics σημειώνει ότι η ΕΚΤ θα μπορούσε να μην θέσει όριο στις αγορές ομολόγων, ωστόσο μία τέτοια κίνηση θα προκαλούσε αντιδράσεις από τα «γεράκια» του διοικητικού συμβουλίου.

Σε κάθε περίπτωση, η ΕΚΤ θα πρέπει να προχωρήσει σε τεράστιες αγορές ομολόγων.

Ενώ η αύξηση του προγράμματος φαίνεται πιθανή εντός του 2020, το μεγάλο ερώτημα είναι τι θα συμβεί το 2021, καθώς το πρόγραμμα λήγει τον προσεχή Δεκέμβριο.

Όπως τονίζεται, η ΕΚΤ δεν επιθυμεί αύξηση των αποδόσεων το 2021, ως εκ τούτου ενδεχομένως να χρειαστεί η επέκταση του προγράμματος και το 2021, με υψηλότερο ρυθμό αγορών.

www.bankingnews.gr

Σχόλια αναγνωστών