Η ΕΚΤ έχει αγοράσει ελληνικά ομόλογα 35 δισ. ευρώ τα τελευταία δύο χρόνια παρότι αυτά δεν κατατάσσονται στην επενδυτική βαθμίδα από τους οίκους αξιολόγησης

Η κεντρική τράπεζα της Ελλάδας αναμένεται να καταθέσει αίτημα τα ομόλογα της χώρας να παραμείνουν επιλέξιμα στο πρόγραμμα αγοράς περιουσιακών στοιχείων από την Ευρωπαϊκή Κεντρική Τράπεζα (ΕΚΤ) και μετά τον Μάρτιο του 2022, όταν αναμένεται να τερματιστεί το έκτακτο πρόγραμμα αγοράς ομολόγων ({PEPP) το οποίο δημιουργήθηκε με στόχο την αντιμετώπιση της πανδημίας, σύμφωνα με δημοσίευμα των Financial Times την Κυριακή 12 Δεκεμβρίου 2021.

Αρκετά μέλη του διοικητικού συμβουλίου της ΕΚΤ δήλωσαν ότι εξετάζονται τρόποι να συνεχιστεί η αγορά ελληνικών ομολόγων για το υπόλοιπο του επόμενου έτους (2022), κατά τη συνάντησή τους την Πέμπτη 16 Δεκεμβρίου 2021.

Εντούτοις οι Έλληνες αξιωματούχοι φοβούνται ότι ενδέχεται να ανακύψουν νομικά εμπόδια τα οποία θα σημάνουν ότι οι αγορές ελληνικού χρέους από την ΕΚΤ θα μειώνονται με αρκετά μεγαλύτερη ταχύτητα εν συγκρίσει με την αγορά χρέους άλλων κρατών, επισημαίνεται στο δημοσίευμα των FT.

Επενδυτική βαθμίδα

Οι Έλληνες αξιωματούχοι επιθυμούν να αποφύγουν η χώρα να βρεθεί ακόμη μια φορά χωρίς το δίχτυ ασφαλείας της αγοράς ομολόγων της ΕΚΤ, αφού το έκτακτο πρόγραμμα αγοράς περιουσιακών στοιχείων για την αντιμετώπιση της πανδημίας ύψους 1,85 τρισεκατομμυρίων ευρώ (PEPP) πρόκειται να σταματήσει τις καθαρές αγορές ομολόγων σε κάτι περισσότερο από τρεις μήνες.

Η ΕΚΤ συνήθως απαγορεύεται να αγοράζει ομόλογα που εκδίδονται από την Ελλάδα επειδή είναι η μόνη χώρα της ευρωζώνης τα ομόλογα της οποία αξιολογούνται κάτω από την επενδυτική βαθμίδα από τους κύριους φορείς αξιολόγησης πιστοληπτικής ικανότητας.

Η εξαίρεση στο πανδημικό πρόγραμμα

Ωστόσο, η κεντρική τράπεζα αποφάσισε εν προκειμένω εξαίρεση από την απαγόρευση αγοράς των ομολόγων χωρίς επενδυτική διαβάθμιση (junk) γεγονός που της επέτρεψε να επανεκκινήσει τις αγορές του ελληνικού χρέους όταν ξεκίνησε το PEPP τον Μάρτιο του 2020.

Η ΕΚΤ έχει αγοράσει ελληνικά ομόλογα αξία 35 δισ. ευρώ τα τελευταία δύο χρόνια, διαρκούσης της πανδημίας.

Όταν σταματήσει τις καθαρές αγορές στο πλαίσιο του PEPP, η κεντρική τράπεζα αναμένεται να συνεχίσει να αγοράζει ομόλογα στο πλαίσιο του μακροχρόνιου Προγράμματος Αγοράς Περιουσιακών Στοιχείων (APP).

Αλλά αυτό το προγραμμα αποκλείει την αγορά ομολόγων junk.

To κόστος δανεισμού

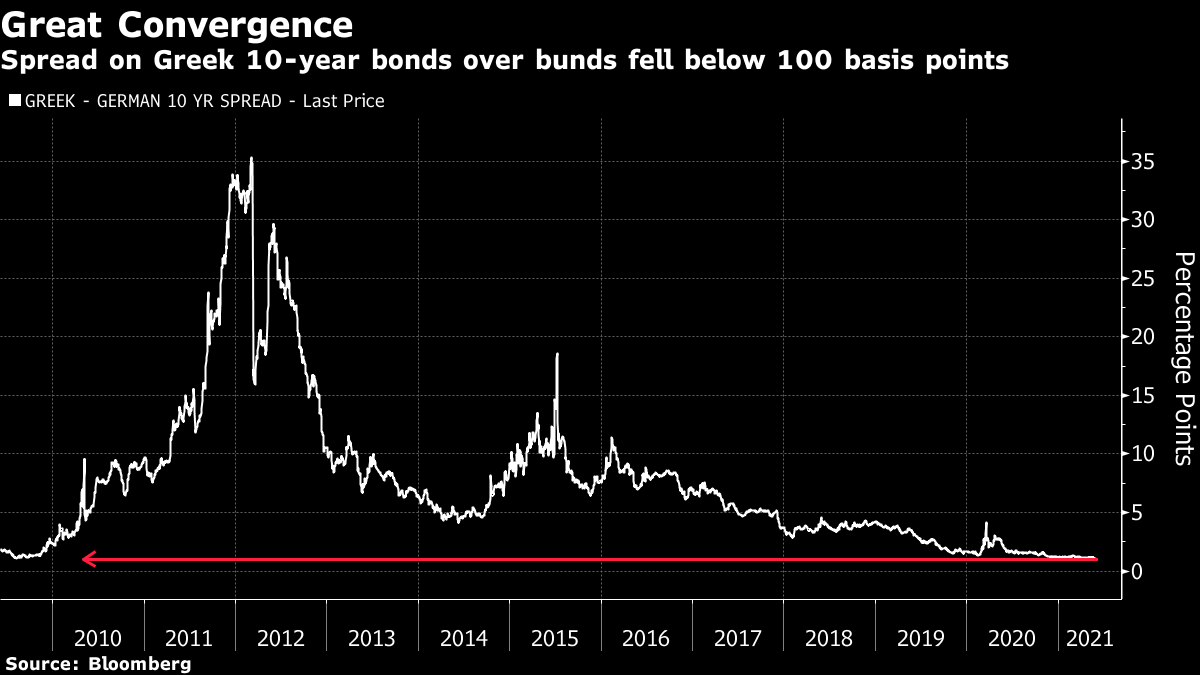

Το κόστος δανεισμού της Ελλάδας μειώθηκε κάθετα από τότε που η ΕΚΤ άρχισε να αγοράζει τα ομόλογά της.

Η απόδοση του 10ετούς ομολόγου αναφοράς της χώρας μειώθηκε από περίπου 2,4% όταν το PEPP ξεκίνησε σε ιστορικό χαμηλό λίγο πάνω από 0,5% τον Αύγουστο.

Οι αποδόσεις των ομολόγων της χώρας έχουν αυξηθεί πρόσφατα και οι επενδυτές αναμένουν ότι το spread τους θα αυξηθεί περαιτέρω εάν η ΕΚΤ μειώσει απότομα το ποσό του ελληνικού χρέους που αγοράζει.

Διεύρυνση των spreads

Ο Mark Dowding, επικεφαλής επενδύσεων στην BlueBay Asset Management, δήλωσε ότι αυτό το σενάριο «θα ήταν σίγουρα ένας λόγος για την Ελλάδα να παρουσιάσει λίγο χαμηλότερες επιδόσεις.

Θα μπορούσατε να δείτε τα spread να διευρύνονται περαιτέρω»

Ωστόσο, είπε ότι οι ελπίδες για μελλοντικές αναβαθμίσεις της ελληνικής αξιολόγησης μπορεί να περιορίσουν την αρνητική πλευρά για τα ομόλογά της.

Αγορές ελληνικών ομολόγων από την ΕΚΤ θα εξακολουθήσουν να είναι δυνατές χρησιμοποιώντας τα έσοδα από την ωρίμανση ομολόγων που έχουν ήδη αγοραστεί στο πλαίσιο του PEPP.

Η κεντρική τράπεζα έχει δεσμευτεί να συνεχίσει τις εν λόγω επανεπενδύσεις «τουλάχιστον μέχρι το τέλος του 2023» και θα μπορούσαν να στραφούν υπέρ της Ελλάδας.

Το εναλλακτικό σενάριο

Ο Frederik Ducrozet, στρατηγός αναλυτής της Pictet Wealth Management, προέβλεψε ότι οι επανεπενδύσεις σε ομόλογα μέσω του PEPP θα ανήλθαν συνολικά σε περίπου 12,5 δισ. ευρώ το μήνα.

Μια άλλη επιλογή είναι η ΕΚΤ να ξεκινήσει ένα νέο πρόγραμμα αγοράς ομολόγων που έχει παρόμοια ευελιξία με το PEPP, αν και πολλά μέλη του συμβουλίου δήλωσαν ότι κάτι τέτοιο ήταν απίθανο.

Το μεγαλύτερο δημόσιο χρέος

Αναλυτές και Έλληνες αξιωματούχοι δεν αναμένουν ότι τα ομόλογα της χώρας θα ανακτήσουν την επενδυτική βαθμίδα παρά μόνο μετά τις επόμενες εθνικές εκλογές που έχουν προγραμματιστεί το 2023, παρά την ισχυρή ανάκαμψη της οικονομίας φέτος (2021).

Η Ελλάδα έχει το μεγαλύτερο δημόσιο χρέος στην ευρωζώνη, που ανέρχεται σε περισσότερο από το 200% του ακαθάριστου εγχώριου προϊόντος.

Η Αθήνα εξακολουθεί να βρίσκεται υπό ένα καθεστώς «ενισχυμένης επιτήρησης» από την Ευρωπαϊκή Επιτροπή που έχει σχεδιαστεί για να διασφαλίσει ότι θα εκπληρώσει τους στόχους για το δημοσιονομικό έλλειμμα μέχρι το επόμενο έτος.

Ο εφιάλτης της Deauville

Έλληνας αξιωματούχος δήλωσε στους Financial Times ότι η χώρα ήλπιζε να αποφύγει ένα περιστατικό τύπου «Deauville » - μια αναφορά στη γαλλική παράκτια πόλη όπου οι ηγέτες της Γερμανίας και της Γαλλίας σόκαραν τους επενδυτές το 2010 συμφωνώντας ότι οποιαδήποτε αναδιάρθρωση του χρέους μιας χώρας της Ευρωζώνης θα περιλάμβανε τους πιστωτές του ιδιωτικού τομέα, προκαλώντας ξεπούλημα ελληνικών ομολόγων.

Η πρόεδρος της ΕΚΤ Cristine Lagarde , η οποία ήταν υπουργός Οικονομικών της Γαλλίας κατά τη διάρκεια της συνεδρίασης της Deauville και αργότερα έγινε επικεφαλής του ΔΝΤ, δήλωνε ότι «οι απαιτήσεις έναντι της Ελλάδας ήταν υπερβολικές».

To πρόγραμμα εκδόσεων του 2022

Οι αξιωματούχοι είναι βέβαιοι ότι η ανάκαμψη της οικονομίας Ελλάδας δεν θα ανακοπεί ακόμη και αν αυξηθούν οι αποδόσεις των ομολόγων της.

Ο Οργανισμός Διαχείρισης Δημοσίου Χρέους της χώρας (ΟΔΔΗΧ) τον επόμενο έτος στοχεύει να υλοποιήσει περίπου το ήμισυ του προγράμματος χρέους των 10 δισ. ευρώ το πρώτο τρίμηνο, πριν από τη λήξη του PEPP.

Η Ελλάδα έχει δημιουργήσει επίσης ένα ταμειακό απόθεμα (σ.σ. το γνωστό "μαξιλάρι) που ανέρχεται πλέον σε περίπου 40 δισ. ευρώ, ικανό για να καλύψει τις χρηματοδοτικές ανάγκες για τουλάχιστον τρία χρόνια, σημειώνουν οι Financial Times.

www.bankingnews.gr

Σχόλια αναγνωστών