Για ποιον λόγο;

Επειδή για χρόνια υπήρχε τεράστια ζήτηση του δολαρίου ΗΠΑ που βασιζόταν σε ένα στοίχημα ότι η διαρκής εκτύπωση νομίσματος και η μείωση των επιτοκίων δεν θα δημιουργούσαν ποτέ πληθωριστικές πιέσεις.

Ο κόσμος συνήθισε να στοιχηματίζει σε ένα πράγμα -μαζική αύξηση της προσφοράς χρήματος- και το αντίθετό του -ασθενή πληθωρισμό-.

Η παρακμή των νομισμάτων

Το δολάριο δεν είναι ισχυρό...

Η απώλεια αγοραστικής δύναμης του δολαρίου είναι η μεγαλύτερη των τελευταίων τριών δεκαετιών.

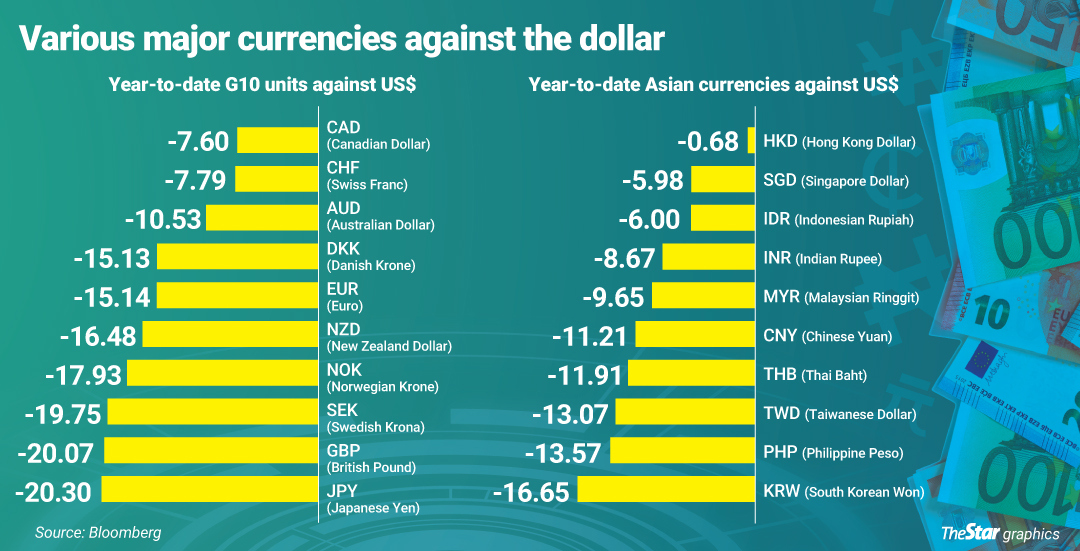

Το δολάριο ΗΠΑ είναι «ισχυρό» μόνο σε σχετικούς όρους έναντι άλλων νομισμάτων που καταρρέουν σε μια παγκόσμια υποβάθμιση της αξίας που έρχεται μετά από χρόνια υπερβολών στη νομισματική πολιτική (βλέπε μαζική εκτύπωση χρήματος...).

Η λίρα δεν καταρρέει μόνο λόγω ενός λανθασμένου φορολογικού σχεδίου, καταρρέει παράλληλα με το γιεν, μετά τη παρέμβαση της Τράπεζα της Ιαπωνίας για να προσπαθήσει να σταματήσει την υποτίμησή του

Στην ίδια κατακύλα βρέθηκαν το ευρώ, η σουηδική κορόνα, η νορβηγική, η κορώνα Δανίας και τα περισσότερα νομίσματα...

Τον περασμένο χρόνο, ο δείκτης δολαρίων ΗΠΑ (DXY) αυξήθηκε 19% και έφτασε σε υψηλό εικοσαετίας και το γιεν υποχώρησε 23% έναντι του δολαρίου

Το ευρώ υποχώρησε 15%, η λίρα 17 %, το «καλάθι» των νομισμάτων των αναδυόμενων αγορών υποχώρησε επίσης 14% και ακόμη και στην Κίνα η PBOC (κεντρική τράπεζα) χρειάστηκε να παρέμβει - όπως η Τράπεζα της Ιαπωνίας ή η Τράπεζα της Αγγλίας, για να ελέγξει μια τεράστια υποτίμηση του γιουάν έναντι του δολαρίου ΗΠΑ.

Το τέρας των πολλών τρισ. και τα στοιχήματα

Σε περιόδους εφησυχασμού για την παγκόσμια οικονομία, οι κεντρικές τράπεζες του κόσμου θέλουν να γίνουν… Federal Reserve χωρίς να έχουν το παγκόσμιο αποθεματικό νόμισμα ή τις νομικές διασφαλίσεις και την οικονομική ισορροπία των Ηνωμένων Πολιτειών.

Πολλές εξ αυτών αυξάνουν μαζικά την προσφορά χρήματος χωρίς να δίνουν προσοχή στην παγκόσμια και τοπική ζήτηση για το νόμισμά τους, και επιπλέον, οι κυβερνήσεις εκδίδουν περισσότερο χρέος σε δολάρια ΗΠΑ, ελπίζοντας ότι τα χαμηλά επιτόκια θα κάνουν τη χρηματοδότηση τεράστιων ελλειμμάτων προσιτή.

Ο εφησυχασμός δημιουργείται και όλες οι κατηγορίες περιουσιακών στοιχείων απολαμβάνουν… τεράστιες εισροές και αυξημένες αποτιμήσεις επειδή το χρήμα είναι φθηνό και άφθονο.

Ένα τέρας πολλών τρισεκατομμυρίων δημιουργήθηκε με πολλά πολλές μακροπρόθεσμες τοποθετήσεις και μια βραχυπρόθεσμη: το δολάριο ΗΠΑ.

Όλα αυτά, με τη σειρά τους, οδηγούν στο γεγονός ότι η παγκόσμια ζήτηση για δολάρια έχει αυξηθεί, όχι επειδή η Federal Reserve εφαρμόζει μια περιοριστική νομισματική πολιτική, αλλά επειδή η σύγκριση με άλλες κεντρικές τράπεζες εμφανίζει τα εναλλακτικά νομίσματα σε πολύ χειρότερο καθεστώς.

Η νομισματική έκρηξη

Αυτό είναι το hangover από τη μεγάλη νομισματική …. έκρηξη του 2020, η οποία οδήγησε σε μια άνευ προηγουμένου αύξηση στον ισολογισμό των κεντρικών τραπεζών και την παγκόσμια προσφορά χρήματος να διαμορφώνεται στα υψηλά όλων των εποχών.

Επιπλέον, ένα τεράστιο φαγοπότι διαμορφώθηκε γύρω από τις τρέχουσες κρατικές δαπάνες.

Τώρα, το φαινόμενο αντιστραφηκε: υψηλός πληθωρισμός, κατάρρευση της αξίας των νομισμάτων καθώς των αγορών μετοχών και ομολόγων.

Η μη συμβατική.. λύση

Πολλοί φώναξαν για «μη συμβατικές» απαντήσεις σε μια κρίση;

Έγινε η πλέον μη συμβατική από όλες: Εκτύπωση και καταστροφή της αγοραστικής δύναμης του νομίσματος.

Εφαρμόστηκε για αιώνες με τα ίδια καταστροφικά αποτελέσματα μόνο για να ανασυρθεί στην επιφάνεια από μια νέα ομάδα γραφειοκρατών

«Ξοδέψτε τώρα και αντιμετωπίστε τις συνέπειες αργότερα» επαναλαμβανόταν συχνά από κεϋνσιανούς οικονομολόγους και τώρα σηκώνουν τους ώμους τους και αναρωτιούνται γιατί «τα μοντέλα τους δεν λειτούργησαν», όπως είπαν πρόσφατα η Lagarde και ο Krugman.

Τα λάθος … μοντέλα και η φούσκα των πάντων

Τα μοντέλα τους είπαν ότι ο πληθωρισμός δεν θα εμφανιζόταν μετά την εκτύπωση τρισεκατομμυρίων δολαρίων και ευρώ ταυτόχρονα και κανένας από αυτούς δεν αναρωτήθηκε αν τα μοντέλα ήταν για τα σκουπίδια.

Γιατί δεν αμφισβήτησαν τα «μοντέλα» τους;

Γιατί τα μοντέλα είπαν αυτό που αυτοί ήθελαν να ακούσουν.

Ωστόσο, ο πληθωρισμός εμφανίστηκε, δεν ήταν παροδικός και η παγίδα είχε στηθεί.

Ένας υπερμοχλευμένος, μαζικά χρεωμένος κόσμος με γιγαντιαίες ανισορροπίες χτισμένες η μία πάνω στην άλλη λόγω του φαινομένου της placebo .. θεραπείας με την εκτύπωση χρήματος δημιούργησε τη «φούσκα των πάντων» και τώρα αυτή σκάει.

Το δολάριο ΗΠΑ δεν ενισχύεται λόγω λίγων και μέτριων αυξήσεων των επιτοκίων, αλλα γιατί η παγκόσμια φούσκα στα νομίσματα και τα υπόλοιπα περιουσιακά στοιχεία ξεφουσκώνει.

Όπως είπαμε πριν από μήνες, το δολάριο ΗΠΑ δημιούργησε τις προϋποθέσεις για να είναι το πιο ισχυρό νόμισμα απλώς και μόνο επειδή άλλες κεντρικές τράπεζες ήταν πολύ πιο απερίσκεπτες.

Χρειάστηκε μόνο μια πληθωριστική έκρηξη που οι ίδιες οι κεντρικές τράπεζες αρνήθηκαν ή χαρακτήρισαν παροδική για να σημάνει συναγερμός σε μια αγορά με υπερβολικά αισιόδοξες προσδοκίες.

Η ρευστότητα είναι ο βασιλιάς…

Το δολάριο ΗΠΑ έχει αποδειχθεί ότι είναι ο βασιλιάς, καταστρέφοντας ακόμη και τις αποτιμήσεις των κρυπτονομισμάτων, επειδή έχει αποδείξει ότι η ρευστότητα έχει μεγαλύτερη σημασία από τις απόψεις χιλιάδων καθηγητών οικονομικών.

Οι συνέπειες μιας παγκόσμιας διαδικασίας απομείωσης της αξίας των νομισμάτων όπως αυτή είναι τεράστιες: ευρεία καταστροφή πλούτου, επίμονος πληθωρισμός που κάνει τους πολίτες φτωχότερους, τα συναλλαγματικά αποθέματα των αναδυόμενων αγορών εξατμίζονται, δυσκολεύει την ανάκαμψή τους, οι προσδοκίες για κέρδη πέφτουν κατακόρυφα… και όλα αυτά προέρχονται από μια κίνηση της Federal Reserve που σημαίνει ότι ο ισολογισμός της μόλις μειώθηκε και τα επιτόκια εξακολουθούν να είναι χαμηλά, ακόμη και σε αρνητικό έδαφος, αν δείτε πραγματικές πληθωριστικές πιέσεις και όχι τις προσδοκίες των συμμετεχόντων στην αγορά για τον πληθωρισμό, οι οποίες είναι πάντα τεχνητά χαμηλές.

Το δολάριο ΗΠΑ μπορεί να χάσει την ιδιότητά του ως παγκόσμιου αποθεματικού νομίσματος, αλλά αυτό είναι δύσκολο βραχυπρόθεσμα εφικτό, επειδή όλοι οι υποψήφιοι εφαρμόζουν ακόμη πιο επιθετικές πολιτικές νομισματικής σύσφιξης.

Σκεφτείτε την Ιαπωνία ή την κεντρική τράπεζα του Ηνωμένου Βασιλείου που προσπαθεί να περιορίσει την υποτίμηση ενός γιεν ή της λίρας τυπώνοντας ακόμη περισσότερα χρήματα.

Τα κεϋνσιανά μοντέλα που απέτυχαν...

Την επόμενη φορά που θα διαβάσετε από κεϋνσιανούς ειδικούς ότι τα τεράστια σχέδια τόνωσης των οικονομιών είναι δικαιολογημένα επειδή τα μοντέλα λένε ότι δεν υπάρχει κίνδυνος, υπενθυμίστε τους ότι κατασκεύασαν τα μοντέλα για να δείχνουν πάντα ότι η κρατική και νομισματική υπέρβαση είναι ανύπαρκτη και επομένως τα μοντέλα είναι σκουπίδια.

Το πρόβλημα είναι ότι οι υπεύθυνοι χάραξης πολιτικής δεν θα μάθουν επειδή επωφελούνται από τον πληθωρισμό και την υποτίμηση του νομίσματος.

Είναι μια μορφή φορολόγησης και μεταφοράς πλούτου από την παραγωγική βάση της κοινωνίας στα εξωθεσμικά πολιτικά κάντρα.

Πολλοί θα κατηγορήσουν την Ομοσπονδιακή Τράπεζα (Federal Reserve) ότι ενήργησε πολύ γρήγορα και επιθετικά, όχι επειδή το έκανε πολύ αργά και μετά από πάρα πολλά λάθη.

Οι περισσότεροι θα απαιτήσουν περισσότερη υποτίμηση του νομίσματος και μεγαλύτερες παρεμβάσεις στη νομισματική πολιτική

.Και το αποτέλεσμα θα είναι το ίδιο.

Οι πολίτες των ΗΠΑ υφίστανται την απώλεια της αγοραστικής δύναμης του νομίσματός τους και την κατάρρευση των επενδύσεώ, ενώ τα νοικοκυριά και οι επιχειρήσεις του υπόλοιπου κόσμου βλέπουν τους πραγματικούς μισθούς τους να εξαφανίζονται και τα νομίσματά τους να γίνονται άχρηστα.

Συμπέρασμα: Το φτηνό χρήμα αποδεικνύεται πολύ ακριβό…

Πάντοτε...

www.bankingnews.gr

Σχόλια αναγνωστών