Καταστροφή της παραγωγικής βάσης, ενεργειακή κρίση, άνοδος του πολιτικού κινδύνου και αύξηση του κόστους εξυπηρέτησης του χρέους διαμορφώνουν εξαιρετικά αρνητικές προοπτικές για τη Γηραιά Ήπειρο

Το 2023 η ευρωπαϊκή οικονομία θα βρεθεί στις μεταξύ της Σκύλλας του υψηλού πληθωρισμού και της Χάρυβδης της αναιμικής ανάπτυξης αν όχι ύφεσης, γεγονότα με όλα τα χαρακτηριστικά της κρίσης που θα θέσουν συνολικά σε έντονη αμφισβήτηση το ευρωπαϊκό οικοδόμημα.

Παράλληλα, αλληλοδιαπλεκόμενες προκλήσεις όπως η ενεργειακή κρίση, η άνοδος της λαϊκής δυσαρέσκειας και οι γεωπολιτικές εντάσεις απειλούν την ανταγωνιστικότητα της Ευρωπαϊκής Ένωσης, υπονομεύοντας τη θέση της στην παγκόσμια οικονομική σκηνή, θέτοντας σε υπαρξιακό κίνδυνο τα θεμέλια του μεταπολεμικού θαύματος.

Η ευρωπαϊκή ηγεσία – με κυρίαρχη την ευθύνη της Γερμανίας – οδήγησε την Γηραιά Ήπειρο σε γεωπολιτικές επιλογές με πολύ βαρύ αντίτιμό για το μέλλον της τόσο το οικονομικό όσο και όσον αφορά τις ισορροπίες ισχύος που θα διαμορφωθούν μετά τη λήξη της κρίσης στην Ουκρανία και τους αναγκαστικούς συμβιβασμούς στο πλαίσιο του αναδυόμενο πολυπολικού κόσμου - όπου θα αναδειχνούν νέα πεδία ισχύος με κυριότερα αυτά της Κίνας και της Ρωσίας..

Απο-παγκοσμιοποίηση και στροφή στην εθνική παραγωγή

Την ίδια ώρα, οι εμπορικές ροες ανακατευθύνονται και επιχειρήσεις και κράτη αναδιατάσσουν τις εφοδιαστικές αλυσίδες ώστε να προστατευθουν από τους γεωπολιτικού κινδύνους που προκαλούν σοκ στην προσφορά (η περίπτωση των ημιαγωγών είναι χαρακτηριστική…)

Ο οικονομικός εθνικισμός ττων ΗΠΑ, με το δόγμα Biden «αγοράζουμε Αμερικανικά», σε συνδυασμό με το Νόμο Περί Μείωσης του Πληθωρισμού, μέσω του οποίου δίνονται επιδοτήσεις έως και 400 δισ. δολαρίων για ενέργεια, μεταποίηση και μεταφορές, μοιάζουν αρκετά με την τακτική που ακολουθούσε επί δεκαετίες η Κίνα και τον αθέμιτο ανταγωνισμό εκ μέρους των κινεζικών επιχειρήσεων.

Την ίδια ώρα η Γηραιά Ήπειρος καταστρέφει την παραγωγή της εξαρτώμενη από το ακριβό αμερικανικό LNG (που απαιτεί τεράστιο κόστος όσον αφορά τη μεταφορά του λόγω της έλλειψης τάνκερ, αλλά και εξωφρενικές επενδύσεις στις υποδομές αποθήκευσης του υγροποιημένου φυστικου΄αερίου).

Ο αυτοκτονικός.. διεθνισμός

Με δεδομένο ότι οι δύο μεγαλύτερες οικονομίες του πλανήτη -ΗΠΑ και Κίνα- ακολουθούν τον δρόμο του προστατευτισμού, η Ευρώπη επιμένει να τηρεί απαρέγκλιτα τους κανονισμούς του Παγκόσμιου Οργανισμού Εμπορίου περί ελευθέρου εμπορίου, μια στάση που αυτή την εποχή δεν ευνοεί (για να το πούμε... ευγενικά) τις ευρωπαϊκές επιχειρήσεις, οι οποίες με τη σειρά τους αντιδρούν – μία στάση σχεδόν… αυτοκτονική όπως σχολιάζουν μεγάλα μέσα οικονομικής ενημέρωσης όπως το Bloomberg ή o Economist.

Ήδη αρκετές ευρωπαϊκές επιχειρήσεις κρούουν τον κώδωνα του κινδύνου για «αποβιομηχανοποίηση» της Ευρώπης, εξαιτίας του υψηλού ενεργειακού κόστους και των αμερικανικών επιδοτήσεων.

Χαρακτηριστικά η σουηδική εταιρεία μπαταριών Northvolt έχει ανακοινώσει τα σχέδιά της για επέκταση της παραγωγής στην Αμερική και η ισπανική εταιρεία ενέργειας Iberdrola έχει στρέψει το βλέμμα της επενδύοντας στην αμερικανική ήπειρο παρά στην Ε.Ε.

Ήδη τα πρώτα σημάδια είναι ορατά: Μεταξύ των 100 επιχειρήσεων με την υψηλότερη κεφαλαιοποίηση, μόλις 14 είναι ευρωπαϊκές.

Κόστος δανεισμού και χρέος

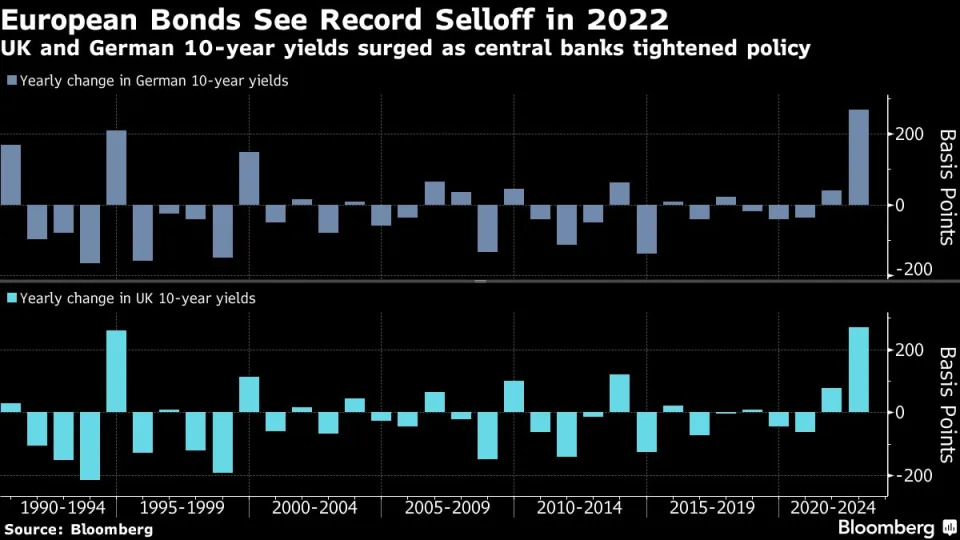

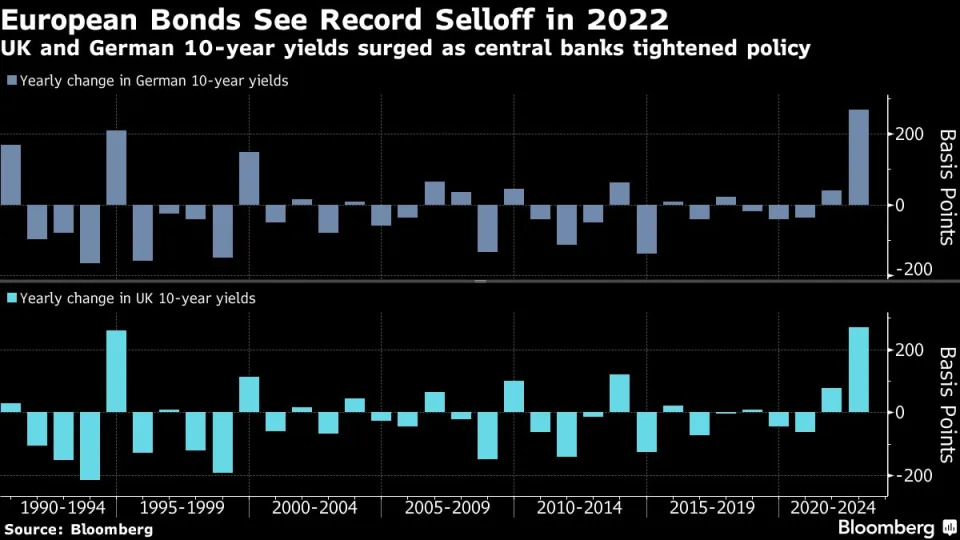

Οι αποδόσεις των 10ετών ομολόγων της Γερμανίας και του Ηνωμένου Βασιλείου σημείωσαν τις μεγαλύτερες ετήσιες αυξήσεις που έχουν καταγραφεί ιστορικά, καθώς οι αγορές κρατικών ομολόγων επλήγησαν από τον αχαλίνωτο πληθωρισμό και την αβεβαιότητα σχετικά με το πώς θα αντιδρούσαν οι υπεύθυνοι χάραξης πολιτικής στις υπερβολικές αυξησεις τιμών.

Σε ένα σπάνιο περιστατικό που σηματοδότησε τη στροφή την εποχή των αρνητικών επιτοκίων και της ποσοτικής χαλάρωσης, η αστάθεια στα επιτόκια της ευρωζώνης ξεπέρασε αυτή των ΗΠΑ, ενώ το κόστος δανεισμού στις βασικές ευρωπαϊκές αγορές κρατικών ομολόγων αυξήθηκε σε ανησυχητικό βαθμό.

Σε εξέλιξη μεγάλη αναταραχή

Ο πληθωρισμός απέχει ακόμη πολύ τιθάσευσή του και η Ευρωπαϊκή Κεντρική Τράπεζα και η Τράπεζα της Αγγλίας αναμένεται να αυξήσουν περαιτέρω τα επιτόκια, προσθέτοντας στις 250 μονάδες βάσης και 325 μονάδες βάσης φέτος αντίστοιχα στο πλαίσιο της σύσφιξης της νομισματικής πολιτικής.

Εν τω μεταξύ, οι συνέπειες του παρατεταμένου πολέμου στην Ουκρανία - και η σημασία του για την ενεργειακή ασφάλεια της Ευρώπης - καθώς και το επικείμενο τέλος των περιορισμών για τον Covid-19 στην Κίνα θα προσθέσουν περαιτέρω αβεβαιότητα για τις αγορές της περιοχής.

Μερικές από τις μεγάλες αβεβαιότητες στις αγορές χρέους φέτος:

1. Υπερβολικά αυξηση της μεταβλητότητας

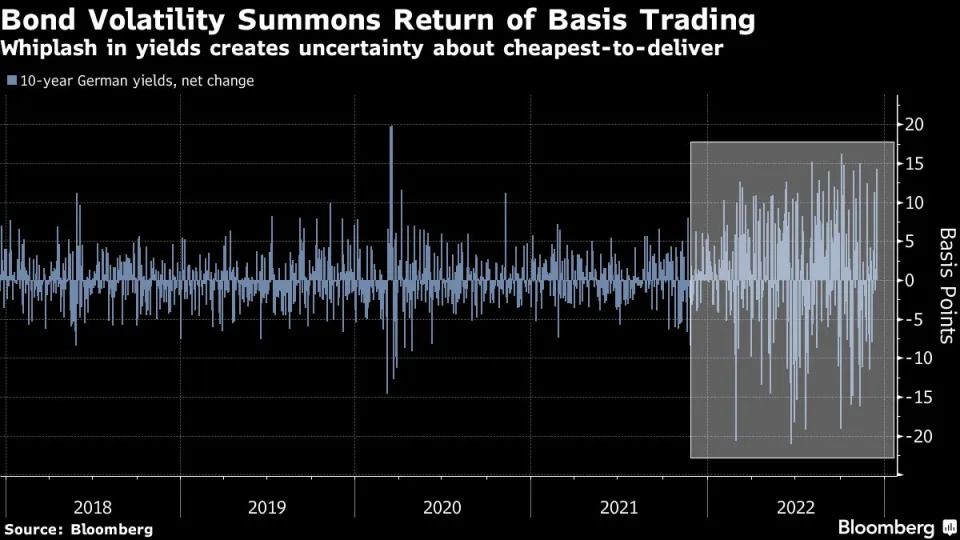

Η αστάθεια των επιτοκίων του ευρώ, όπως υπονοείται από τις συναλλαγές, ξεπέρασε το αντίστοιχο του δολαρίου σε ορισμένες περιόδους φέτος, μια σημαντική αλλαγή στη δυναμική της αγοράς χρέους.

Μέχρι πρόσφατα, οι διακυμάνσεις των τιμών στις αγορές ομολόγων της ζώνης του ευρώ ήταν εμφανώς χαμηλές λόγω της ποσοτικής χαλάρωσης της ΕΚΤ και των επιτοκίων που βρίσκονταν κάτω από το μηδέν.

Μέρος αυτού οφείλεται στην αβεβαιότητα σχετικά με το πού θα καταλήξουν τα επιτόκια.

Ο πληθωρισμός της Ευρώπης επηρεάζεται σε μεγάλο βαθμό από τις τιμές της ενέργειας, γεγονός που καθιστά δυσκολότερη την πρόβλεψη τόσο για τους επενδυτές όσο και για τους υπεύθυνους χάραξης πολιτικής.

2 Spread - Πώς άνοιξε η ψαλίδα επικίνδυνα...

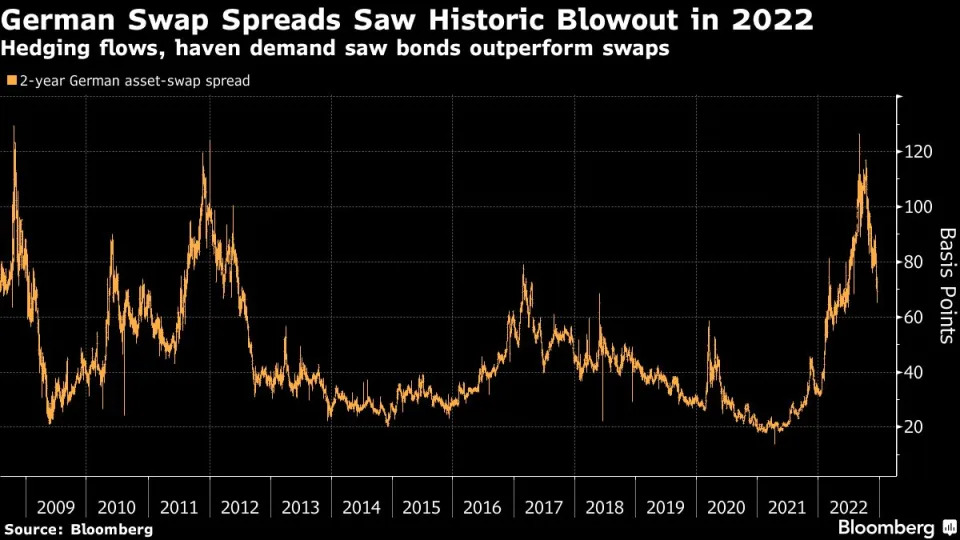

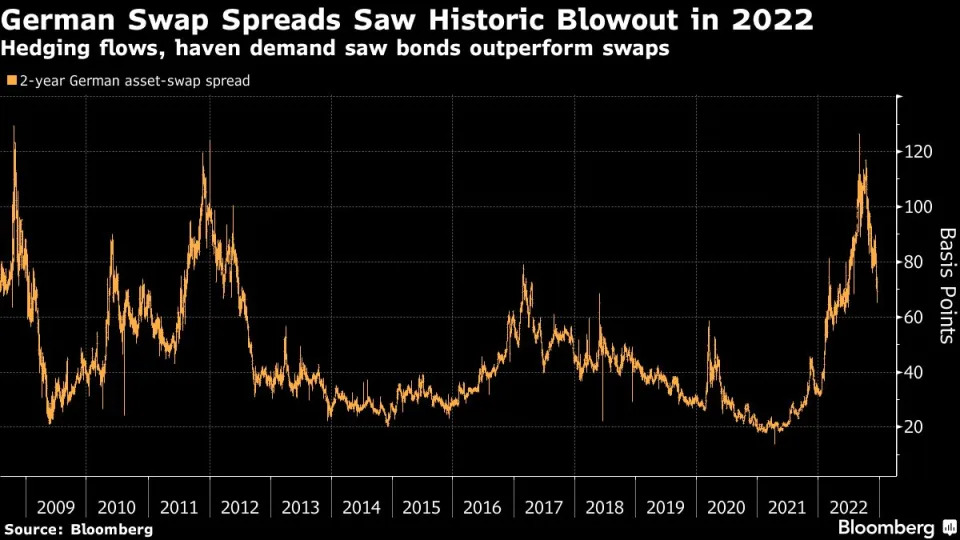

Η έλλειψη σαφήνειας σχετικά με τον πληθωρισμό και την πορεία σύσφιξης της νομισματικής πολιτικής οδήγησε τους επενδυτές να κατευθυνούν σε περιουσιακά στοιχεία υψηλής ρευστότητας που… μοιάζουν με μετρητά, όπως τα βραχυπρόθεσμα γερμανικά κρατικά ομόλογα.

Εν τω μεταξύ, τα spread κινήθηκαν υψηλότερα καθώς η τάση για αντιστάθμιση κινδύνου έναντι του αυξανόμενου κόστους δανεισμού αυξήθηκε.

Το χάσμα μεταξύ της απόδοσης των βραχυπρόθεσμων ομολόγων και των μακροπρόθεσμων έφτασε σε ιστορικό υψηλό τον Σεπτέμβριο.

To αστείο είναι ότι οι νομισματικές αρχές έχουν δεσμευθεί ότι θα επιχειρηθεί να υπάρχει «ομοιόμορφη επιρροή» των νομισματικών πολιτικών σε όλες τις χώρες παρά το γεγονός των ιδιαίτερα διαφορετικών επιπέδων χρέους (ας σκεφτούμε τη διαφορά Ελλάδας και Ιταλίας με την Ολλανδία ή το Βέλγιο....).

Η ΕΚΤ ανέστειλε το ανώτατο όριο του 0% σε ορισμένες καταθέσεις που διατηρούνται στις κεντρικές τράπεζες της ζώνης του ευρώ έως τα τέλη Απριλίου 2023 για να αποτρέψει μια πλημμύρα κρατικής ρευστότητας στις αγορές χρήματος.

Οι κινήσεις τόσο της γερμανικής υπηρεσίας χρέους όσο και της ΕΚΤ για αύξηση της προσφοράς ρευστότητας προς δανεισμό στις αγορές repo και η ειδήσεις για μια πληθώρα νέων εκδόσεων το 2023, βοήθησαν επίσης στην άμβλυνση της πίεσης.

4. Οι συναλλαγές και οι καμπύλες αποδόσεων

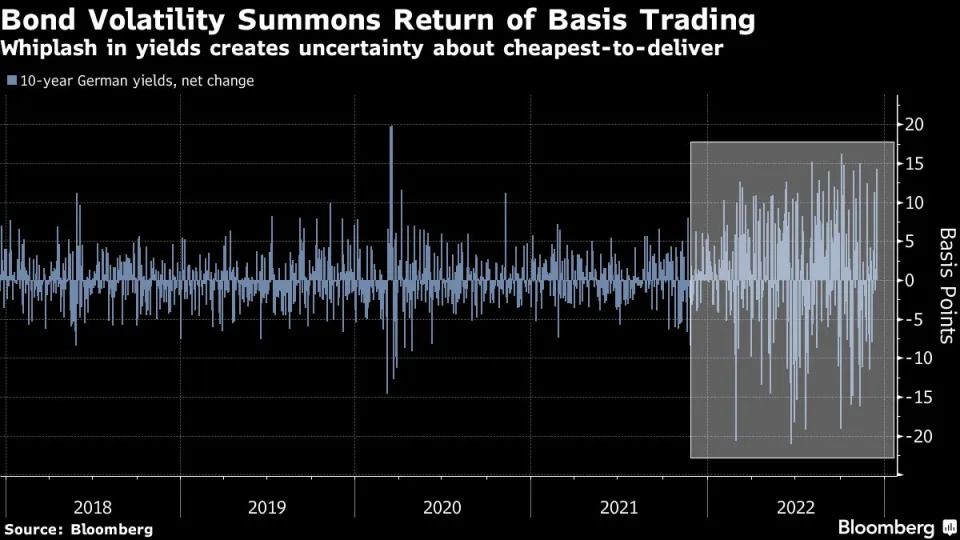

Οι κινήσεις σε ιστορικά επίπεδα των αποδόσεων στη ζώνη του ευρώ και στις αγορές ομολόγων του Ηνωμένου Βασιλείου προκάλεσαν επίσης σοκ στους αγοραστές χρέους των οποίων οι στρατηγικές αντιστάθμισης κινδύνου ανατράπηκαν βιαίως.

Κατά τη διάρκεια περιόδων χαμηλής μεταβλητότητας, είναι εύκολο να καθοριστεί ποιο ομόλογο είναι προσοδοφόρο να πωληθεί για ένα δεδομένο συμβόλαιο μελλοντικής εκπλήρωσης (future) - και πρόκειται για σταθερά και υπολογίσιμα μεγέθη.

Ωστόσο, φέτος, οι βίαιες κινήσεις στη αγορά χρέους παραμόρφωσαν τις καμπύλες αποδόσεων και κατέλαβαν τους αγοραστές εξ απήνης καθώς αυτοί οι συνθήκες άλλαξαν απροσδόκητα.

5. Ακριβή μου… ρευστότητα

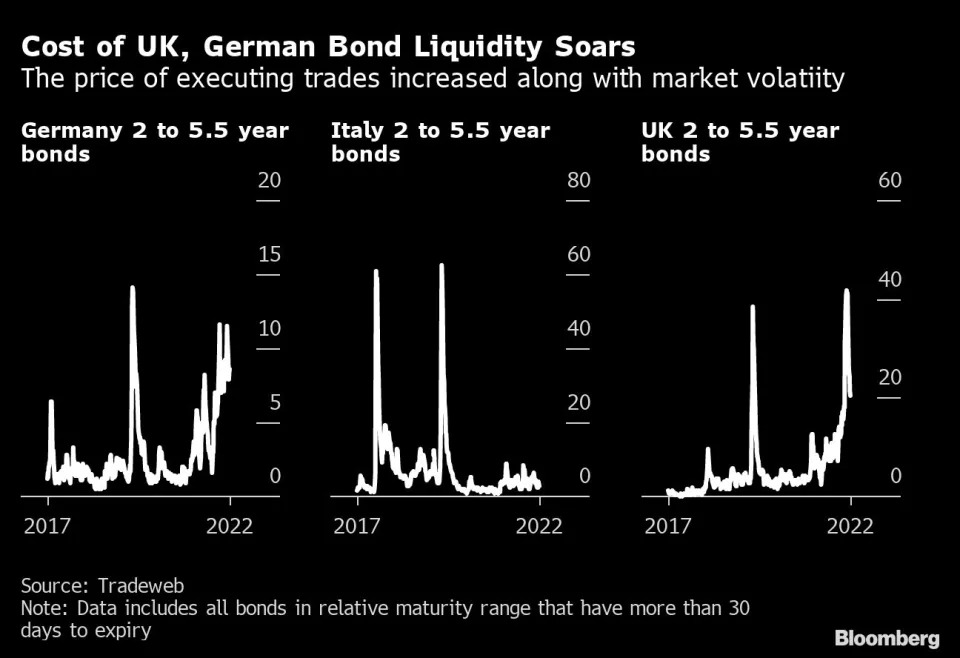

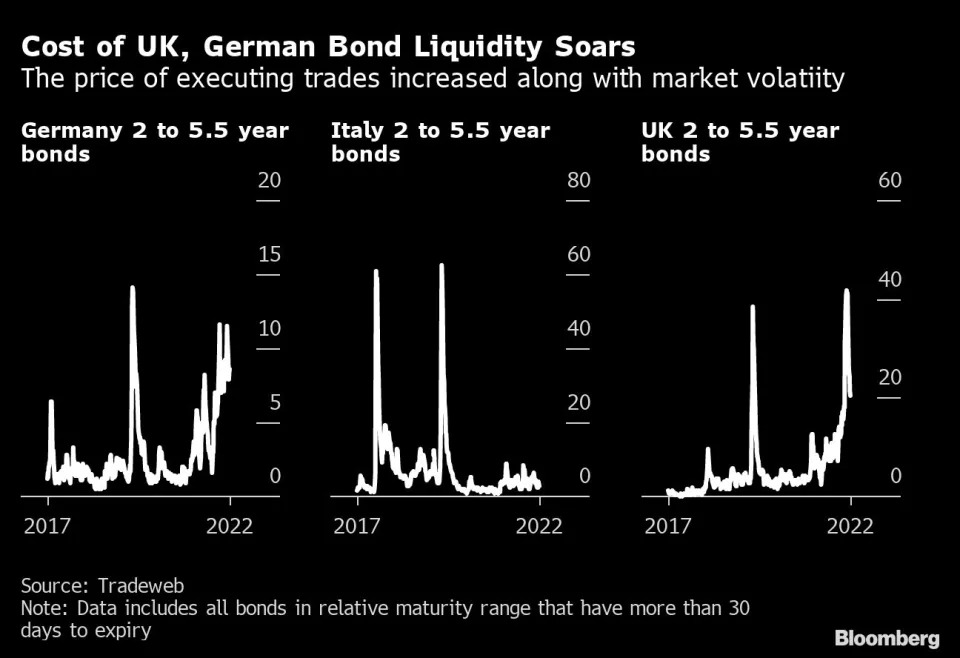

Κατέσησαν επίσης ακριβότερες οι συναλλαγές, σύμφωνα με μια μέτρηση του κόστους ρευστότητας από την Tradeweb.

Η εταιρεία συγκρίνει τις τιμές στις οποίες εκτελούνται πραγματικά οι συναλλαγές με τη σύνθετη τιμή (composite price), ή την τιμή από «το σωρευτικό υπολογισμό των παρόχων ρευστότητας».

Στην περίπτωση της αγοράς ομολόγων του Ηνωμένου Βασιλείου, αυτά τα κόστη ξεπέρασαν ακόμη και τα επίπεδα του Μαρτίου 2020 σε ορισμένες λήξεις μετά σχέδια για τις δημοσιονομικές δαπάνες της πρώην πρωθυπουργού του Ηνωμένου Βασιλείου, Liz Truss τα οποία απέρριψε βίαια η αγορά.

www.bankingnews.gr

Παράλληλα, αλληλοδιαπλεκόμενες προκλήσεις όπως η ενεργειακή κρίση, η άνοδος της λαϊκής δυσαρέσκειας και οι γεωπολιτικές εντάσεις απειλούν την ανταγωνιστικότητα της Ευρωπαϊκής Ένωσης, υπονομεύοντας τη θέση της στην παγκόσμια οικονομική σκηνή, θέτοντας σε υπαρξιακό κίνδυνο τα θεμέλια του μεταπολεμικού θαύματος.

Η ευρωπαϊκή ηγεσία – με κυρίαρχη την ευθύνη της Γερμανίας – οδήγησε την Γηραιά Ήπειρο σε γεωπολιτικές επιλογές με πολύ βαρύ αντίτιμό για το μέλλον της τόσο το οικονομικό όσο και όσον αφορά τις ισορροπίες ισχύος που θα διαμορφωθούν μετά τη λήξη της κρίσης στην Ουκρανία και τους αναγκαστικούς συμβιβασμούς στο πλαίσιο του αναδυόμενο πολυπολικού κόσμου - όπου θα αναδειχνούν νέα πεδία ισχύος με κυριότερα αυτά της Κίνας και της Ρωσίας..

Απο-παγκοσμιοποίηση και στροφή στην εθνική παραγωγή

Την ίδια ώρα, οι εμπορικές ροες ανακατευθύνονται και επιχειρήσεις και κράτη αναδιατάσσουν τις εφοδιαστικές αλυσίδες ώστε να προστατευθουν από τους γεωπολιτικού κινδύνους που προκαλούν σοκ στην προσφορά (η περίπτωση των ημιαγωγών είναι χαρακτηριστική…)

Ο οικονομικός εθνικισμός ττων ΗΠΑ, με το δόγμα Biden «αγοράζουμε Αμερικανικά», σε συνδυασμό με το Νόμο Περί Μείωσης του Πληθωρισμού, μέσω του οποίου δίνονται επιδοτήσεις έως και 400 δισ. δολαρίων για ενέργεια, μεταποίηση και μεταφορές, μοιάζουν αρκετά με την τακτική που ακολουθούσε επί δεκαετίες η Κίνα και τον αθέμιτο ανταγωνισμό εκ μέρους των κινεζικών επιχειρήσεων.

Την ίδια ώρα η Γηραιά Ήπειρος καταστρέφει την παραγωγή της εξαρτώμενη από το ακριβό αμερικανικό LNG (που απαιτεί τεράστιο κόστος όσον αφορά τη μεταφορά του λόγω της έλλειψης τάνκερ, αλλά και εξωφρενικές επενδύσεις στις υποδομές αποθήκευσης του υγροποιημένου φυστικου΄αερίου).

Ο αυτοκτονικός.. διεθνισμός

Με δεδομένο ότι οι δύο μεγαλύτερες οικονομίες του πλανήτη -ΗΠΑ και Κίνα- ακολουθούν τον δρόμο του προστατευτισμού, η Ευρώπη επιμένει να τηρεί απαρέγκλιτα τους κανονισμούς του Παγκόσμιου Οργανισμού Εμπορίου περί ελευθέρου εμπορίου, μια στάση που αυτή την εποχή δεν ευνοεί (για να το πούμε... ευγενικά) τις ευρωπαϊκές επιχειρήσεις, οι οποίες με τη σειρά τους αντιδρούν – μία στάση σχεδόν… αυτοκτονική όπως σχολιάζουν μεγάλα μέσα οικονομικής ενημέρωσης όπως το Bloomberg ή o Economist.

Ήδη αρκετές ευρωπαϊκές επιχειρήσεις κρούουν τον κώδωνα του κινδύνου για «αποβιομηχανοποίηση» της Ευρώπης, εξαιτίας του υψηλού ενεργειακού κόστους και των αμερικανικών επιδοτήσεων.

Χαρακτηριστικά η σουηδική εταιρεία μπαταριών Northvolt έχει ανακοινώσει τα σχέδιά της για επέκταση της παραγωγής στην Αμερική και η ισπανική εταιρεία ενέργειας Iberdrola έχει στρέψει το βλέμμα της επενδύοντας στην αμερικανική ήπειρο παρά στην Ε.Ε.

Ήδη τα πρώτα σημάδια είναι ορατά: Μεταξύ των 100 επιχειρήσεων με την υψηλότερη κεφαλαιοποίηση, μόλις 14 είναι ευρωπαϊκές.

Κόστος δανεισμού και χρέος

Οι αποδόσεις των 10ετών ομολόγων της Γερμανίας και του Ηνωμένου Βασιλείου σημείωσαν τις μεγαλύτερες ετήσιες αυξήσεις που έχουν καταγραφεί ιστορικά, καθώς οι αγορές κρατικών ομολόγων επλήγησαν από τον αχαλίνωτο πληθωρισμό και την αβεβαιότητα σχετικά με το πώς θα αντιδρούσαν οι υπεύθυνοι χάραξης πολιτικής στις υπερβολικές αυξησεις τιμών.

Σε ένα σπάνιο περιστατικό που σηματοδότησε τη στροφή την εποχή των αρνητικών επιτοκίων και της ποσοτικής χαλάρωσης, η αστάθεια στα επιτόκια της ευρωζώνης ξεπέρασε αυτή των ΗΠΑ, ενώ το κόστος δανεισμού στις βασικές ευρωπαϊκές αγορές κρατικών ομολόγων αυξήθηκε σε ανησυχητικό βαθμό.

Σε εξέλιξη μεγάλη αναταραχή

Ο πληθωρισμός απέχει ακόμη πολύ τιθάσευσή του και η Ευρωπαϊκή Κεντρική Τράπεζα και η Τράπεζα της Αγγλίας αναμένεται να αυξήσουν περαιτέρω τα επιτόκια, προσθέτοντας στις 250 μονάδες βάσης και 325 μονάδες βάσης φέτος αντίστοιχα στο πλαίσιο της σύσφιξης της νομισματικής πολιτικής.

Εν τω μεταξύ, οι συνέπειες του παρατεταμένου πολέμου στην Ουκρανία - και η σημασία του για την ενεργειακή ασφάλεια της Ευρώπης - καθώς και το επικείμενο τέλος των περιορισμών για τον Covid-19 στην Κίνα θα προσθέσουν περαιτέρω αβεβαιότητα για τις αγορές της περιοχής.

Μερικές από τις μεγάλες αβεβαιότητες στις αγορές χρέους φέτος:

1. Υπερβολικά αυξηση της μεταβλητότητας

Η αστάθεια των επιτοκίων του ευρώ, όπως υπονοείται από τις συναλλαγές, ξεπέρασε το αντίστοιχο του δολαρίου σε ορισμένες περιόδους φέτος, μια σημαντική αλλαγή στη δυναμική της αγοράς χρέους.

Μέχρι πρόσφατα, οι διακυμάνσεις των τιμών στις αγορές ομολόγων της ζώνης του ευρώ ήταν εμφανώς χαμηλές λόγω της ποσοτικής χαλάρωσης της ΕΚΤ και των επιτοκίων που βρίσκονταν κάτω από το μηδέν.

Μέρος αυτού οφείλεται στην αβεβαιότητα σχετικά με το πού θα καταλήξουν τα επιτόκια.

Ο πληθωρισμός της Ευρώπης επηρεάζεται σε μεγάλο βαθμό από τις τιμές της ενέργειας, γεγονός που καθιστά δυσκολότερη την πρόβλεψη τόσο για τους επενδυτές όσο και για τους υπεύθυνους χάραξης πολιτικής.

2 Spread - Πώς άνοιξε η ψαλίδα επικίνδυνα...

Η έλλειψη σαφήνειας σχετικά με τον πληθωρισμό και την πορεία σύσφιξης της νομισματικής πολιτικής οδήγησε τους επενδυτές να κατευθυνούν σε περιουσιακά στοιχεία υψηλής ρευστότητας που… μοιάζουν με μετρητά, όπως τα βραχυπρόθεσμα γερμανικά κρατικά ομόλογα.

Εν τω μεταξύ, τα spread κινήθηκαν υψηλότερα καθώς η τάση για αντιστάθμιση κινδύνου έναντι του αυξανόμενου κόστους δανεισμού αυξήθηκε.

Το χάσμα μεταξύ της απόδοσης των βραχυπρόθεσμων ομολόγων και των μακροπρόθεσμων έφτασε σε ιστορικό υψηλό τον Σεπτέμβριο.

To αστείο είναι ότι οι νομισματικές αρχές έχουν δεσμευθεί ότι θα επιχειρηθεί να υπάρχει «ομοιόμορφη επιρροή» των νομισματικών πολιτικών σε όλες τις χώρες παρά το γεγονός των ιδιαίτερα διαφορετικών επιπέδων χρέους (ας σκεφτούμε τη διαφορά Ελλάδας και Ιταλίας με την Ολλανδία ή το Βέλγιο....).

Η ΕΚΤ ανέστειλε το ανώτατο όριο του 0% σε ορισμένες καταθέσεις που διατηρούνται στις κεντρικές τράπεζες της ζώνης του ευρώ έως τα τέλη Απριλίου 2023 για να αποτρέψει μια πλημμύρα κρατικής ρευστότητας στις αγορές χρήματος.

Οι κινήσεις τόσο της γερμανικής υπηρεσίας χρέους όσο και της ΕΚΤ για αύξηση της προσφοράς ρευστότητας προς δανεισμό στις αγορές repo και η ειδήσεις για μια πληθώρα νέων εκδόσεων το 2023, βοήθησαν επίσης στην άμβλυνση της πίεσης.

4. Οι συναλλαγές και οι καμπύλες αποδόσεων

Οι κινήσεις σε ιστορικά επίπεδα των αποδόσεων στη ζώνη του ευρώ και στις αγορές ομολόγων του Ηνωμένου Βασιλείου προκάλεσαν επίσης σοκ στους αγοραστές χρέους των οποίων οι στρατηγικές αντιστάθμισης κινδύνου ανατράπηκαν βιαίως.

Κατά τη διάρκεια περιόδων χαμηλής μεταβλητότητας, είναι εύκολο να καθοριστεί ποιο ομόλογο είναι προσοδοφόρο να πωληθεί για ένα δεδομένο συμβόλαιο μελλοντικής εκπλήρωσης (future) - και πρόκειται για σταθερά και υπολογίσιμα μεγέθη.

Ωστόσο, φέτος, οι βίαιες κινήσεις στη αγορά χρέους παραμόρφωσαν τις καμπύλες αποδόσεων και κατέλαβαν τους αγοραστές εξ απήνης καθώς αυτοί οι συνθήκες άλλαξαν απροσδόκητα.

5. Ακριβή μου… ρευστότητα

Κατέσησαν επίσης ακριβότερες οι συναλλαγές, σύμφωνα με μια μέτρηση του κόστους ρευστότητας από την Tradeweb.

Η εταιρεία συγκρίνει τις τιμές στις οποίες εκτελούνται πραγματικά οι συναλλαγές με τη σύνθετη τιμή (composite price), ή την τιμή από «το σωρευτικό υπολογισμό των παρόχων ρευστότητας».

Στην περίπτωση της αγοράς ομολόγων του Ηνωμένου Βασιλείου, αυτά τα κόστη ξεπέρασαν ακόμη και τα επίπεδα του Μαρτίου 2020 σε ορισμένες λήξεις μετά σχέδια για τις δημοσιονομικές δαπάνες της πρώην πρωθυπουργού του Ηνωμένου Βασιλείου, Liz Truss τα οποία απέρριψε βίαια η αγορά.

www.bankingnews.gr

Σχόλια αναγνωστών