Ποια τράπεζα υπερτερεί πού, μετά τα αποτελέσματα που δημοσίευσαν…

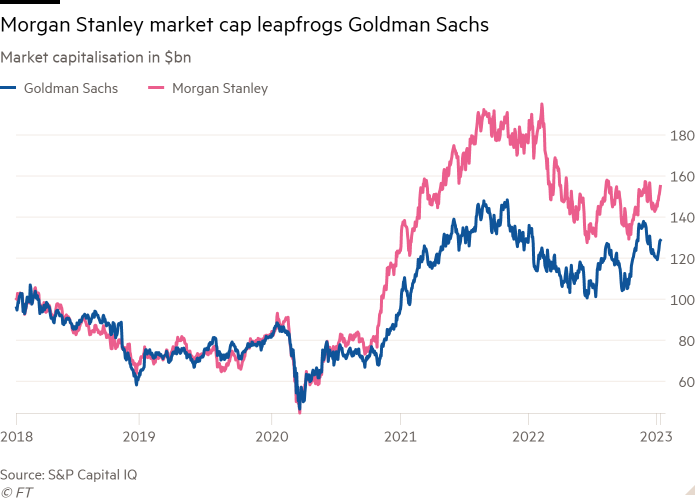

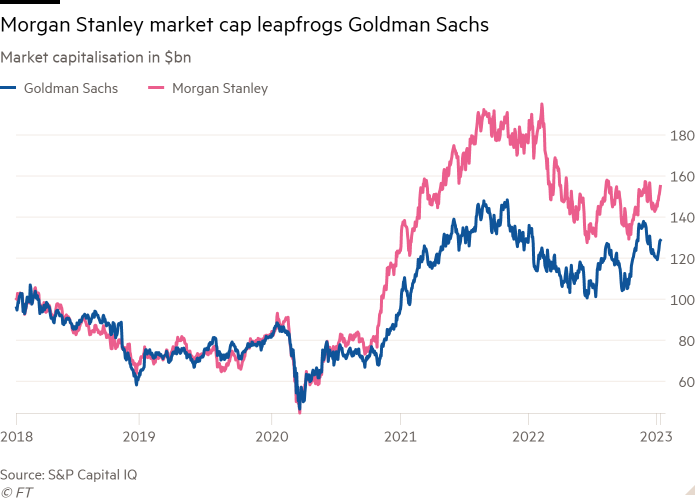

Η πτώση των κερδών στις δύο κορυφαίες επενδυτικές τράπεζες της Wall Street πυροδότησε αντίθετες… αντιδράσεις από τους επενδυτές, οι οποίοι από τη μία τιμώρησαν την Goldman Sachs λόγω της απότομης πτώσης των προμηθειών επενδυτικής τραπεζικής, αλλά από την άλλη επιβράβευσαν τη Morgan Stanley, διότι επέδειξε σταθερότητα… σε ό,τι αφορά την επιχειρηματική της δραστηριότητα.

Τα κέρδη υπογράμμισαν τα οφέλη από την επέκταση της Morgan Stanley στη διαχείριση πλούτου και περιουσιακών στοιχείων υπό τον διευθύνοντα σύμβουλο James Gorman.

Η Goldman Sachs, ωστόσο, παραμένει, σε μεγάλο βαθμό, εξαρτημένη από τη διενέργεια συναλλαγών και στο trading - δραστηριότητες που εκτιμώνται λιγότερο από τους επενδυτές λόγω των απρόβλεπτων εσόδων.

Πάντως, τόσο η Goldman όσο και η Morgan Stanley είδαν τις προμήθειες της επενδυτικής τραπεζικής να μειώνονται σχεδόν κατά 50%, εν μέσω έλλειψης συγχωνεύσεων και νέων «αφίξεων» στο χρηματιστήριο.

Ωστόσο, τα έσοδα ρεκόρ της Morgan Stanley από το wealth management βοήθησαν να αντισταθμιστεί εν μέρει η πτώση.

Αυτό επέτρεψε στη Morgan Stanley να δημοσιεύσει καθαρά κέρδη 2,2 δισ. δολαρίων για το τέταρτο τρίμηνο, ξεπερνώντας τις εκτιμήσεις των αναλυτών, ενώ η Goldman έπεσε κάτω από τις προβλέψεις, με κέρδη 1,3 δισ. δολάρια, σε ένα «απογοητευτικό» τρίμηνο, όπως παραδέχτηκε ο ίδιος ο διευθύνων σύμβουλος David Solomon.

Ο Jason Goldberg, τραπεζικός αναλυτής της Barclays, δήλωσε: «Σαφώς η Morgan Stanley επωφελήθηκε από το έρμα που παρείχαν τόσο οι μονάδες διαχείρισης περιουσίας όσο και διαχείρισης επενδύσεων».

Η τιμή της μετοχής της Morgan Stanley αυξάνονταν περισσότερο από 7% νωρίς το απόγευμα στο χρηματιστήριο της Νέας Υόρκης, ενώ οι μετοχές της Goldman υποχωρούσαν σχεδόν 8%, με τον δείκτη S&P 500 να παραμένει ουσιαστικά αμετάβλητος.

Ο δείκτης τιμής προς λογιστική της Morgan Stanley, η οποία συγκρίνει την τιμή της μετοχής μιας τράπεζας με την αξία των περιουσιακών της στοιχείων, είναι επί του παρόντος περίπου 1,7 φορές, σε σύγκριση με 1,04 φορές για την Goldman, σύμφωνα με τη Morningstar. «Είναι δίκαιο να πούμε ότι το επιχειρηματικό μας μοντέλο δοκιμάστηκε φέτος», είπε ο Gorman σε μια κλήση με αναλυτές. «Εστιάζουμε σε αγορές που γνωρίζουμε καλύτερα».

Παρότι η Morgan Stanley έχει επικεντρωθεί σε εξαγορές που ενίσχυσαν το wealth management και τη διαχείριση περιουσιακών στοιχείων της, ένας από τους κρίσιμους πυλώνες των προσπαθειών της Goldman Sachs να διαφοροποιήσει ήταν η καταναλωτική της τραπεζική.

Αλλά ο Solomon περιορίζει αυτή την προσπάθεια μετά από χρόνια ζημιών και ανησυχίας.

Ο Solomon παραδέχτηκε ότι η Goldman είχε «προσπαθήσει να κάνει πάρα πολλά πάρα πολύ γρήγορα» στη λιανική τραπεζική μετά την πρώτη απόπειρα εισβολής στον κλάδο το 2016 υπό τον προηγούμενο διευθύνοντα σύμβουλο Lloyd Blankfein.

Μέρος της καταναλωτικής δραστηριότητας της Goldman αναδιπλώνεται σε ένα νεοσύστατο τμήμα «Platform Solutions» που υπέστη ζημιά προ φόρων 778 εκατομμυρίων δολαρίων το δ’ τρίμηνο, σε μεγάλο βαθμό λόγω προβλέψεων για την κάλυψη πιθανών ζημιών από καταναλωτικά δάνεια που έχει δώσει η Goldman.

Σε αυτό που ορισμένοι αναλυτές έλαβαν ως αναφορά στην Goldman Sachs, η παρουσίαση των κερδών της Morgan Stanley περιείχε την ακάλυπτη καταναλωτική πίστη σε μια λίστα με το «Τι δεν μας αρέσει να κατέχουμε».

«Είναι πολύ σαφές ότι η Morgan Stanley έχει πολύ μεγαλύτερη αντοχή» δήλωσε ο Christian Bolu, αναλυτής ερευνών στην Autonomous Research.

«Είναι κάτι που η Goldman Sachs φιλοδοξεί να πετύχει, αλλά προφανώς δεν έχουν φτάσει ακόμα εκεί».

Η Goldman Sachs διπλασιάζει τώρα τις δραστηριότητές της στη διαχείριση περιουσιακών στοιχείων και περιουσίας, με την ελπίδα ότι αυτό μπορεί να καταφέρει το είδος των επαναλαμβανόμενων κερδών που δημιουργεί η Morgan Stanley.

«Η νούμερο ένα προτεραιότητά μας είναι να αυξήσουμε τις αμοιβές διαχείρισης.

Αυτό είναι η ανθεκτικότητα, αυτό είναι η προβλεψιμότητα», δήλωσε στους Financial Times ο οικονομικός διευθυντής της Goldman, Denis Coleman.

Μέρος αυτού θα επιτευχθεί με τη μείωση των λεγόμενων επενδύσεων στον ισολογισμό της Goldman Sachs, ένα απομεινάρι της εποχής που η τράπεζα στοιχημάτιζει το δικό της κεφάλαιο για επενδύσεις.

Αυτή η επιχείρηση μπορεί να δημιουργήσει προσοδοφόρα κέρδη σε καλά χρόνια, αλλά μπορεί να καταδικάσει την τράπεζα σε οδυνηρές απώλειες, όπως οι ζημίες 660 εκατ. δολ. από επενδύσεις στο χρηματιστήριο το δ’ τρίμηνο.

Σε αυτό το πλαίσιο, η Goldman εργάζεται για να πουλήσει αυτές τις επενδύσεις εντός του ισολογισμού, ενώ συγκεντρώνει και εξωτερικά κεφάλαια για επενδύσεις.

Οι απογοητευτικοί μήνες για την Goldman γίνονται αισθητοί σε όλη την τράπεζα, με την εταιρεία νωρίτερα αυτό το μήνα να απολύει περίπου 3.200 υπαλλήλους, περίπου το 6% του εργατικού δυναμικού της, και να έχει αρχίσει δραματικές περικοπές κόστους.

Στον αντίποδα, η Morgan Stanley μείωσε τον αριθμό των εργαζομένων κατά 1.800 άτομα τον Δεκέμβριο και δεν έχει σχέδια για περισσότερες απολύσεις, όπως δήλωσε η τράπεζα την Τρίτη.

Η Morgan Stanley διατηρεί επιπλέον κεφάλαια πάνω από τις ρυθμιστικές απαιτήσεις που θα της επιτρέψουν να πραγματοποιήσει περαιτέρω επενδύσεις εάν παρουσιαστεί η κατάλληλη ευκαιρία, είπε ο Gorman.

«Δεν οδεύουμε σε σκοτεινή περίοδο», πρόσθεσε ο Gorman.

«Θέλουμε να βεβαιωθούμε ότι είμαστε σε θέση ανάπτυξης».

www.bankingnews.gr

Τα κέρδη υπογράμμισαν τα οφέλη από την επέκταση της Morgan Stanley στη διαχείριση πλούτου και περιουσιακών στοιχείων υπό τον διευθύνοντα σύμβουλο James Gorman.

Η Goldman Sachs, ωστόσο, παραμένει, σε μεγάλο βαθμό, εξαρτημένη από τη διενέργεια συναλλαγών και στο trading - δραστηριότητες που εκτιμώνται λιγότερο από τους επενδυτές λόγω των απρόβλεπτων εσόδων.

Πάντως, τόσο η Goldman όσο και η Morgan Stanley είδαν τις προμήθειες της επενδυτικής τραπεζικής να μειώνονται σχεδόν κατά 50%, εν μέσω έλλειψης συγχωνεύσεων και νέων «αφίξεων» στο χρηματιστήριο.

Ωστόσο, τα έσοδα ρεκόρ της Morgan Stanley από το wealth management βοήθησαν να αντισταθμιστεί εν μέρει η πτώση.

Αυτό επέτρεψε στη Morgan Stanley να δημοσιεύσει καθαρά κέρδη 2,2 δισ. δολαρίων για το τέταρτο τρίμηνο, ξεπερνώντας τις εκτιμήσεις των αναλυτών, ενώ η Goldman έπεσε κάτω από τις προβλέψεις, με κέρδη 1,3 δισ. δολάρια, σε ένα «απογοητευτικό» τρίμηνο, όπως παραδέχτηκε ο ίδιος ο διευθύνων σύμβουλος David Solomon.

Ο Jason Goldberg, τραπεζικός αναλυτής της Barclays, δήλωσε: «Σαφώς η Morgan Stanley επωφελήθηκε από το έρμα που παρείχαν τόσο οι μονάδες διαχείρισης περιουσίας όσο και διαχείρισης επενδύσεων».

Η τιμή της μετοχής της Morgan Stanley αυξάνονταν περισσότερο από 7% νωρίς το απόγευμα στο χρηματιστήριο της Νέας Υόρκης, ενώ οι μετοχές της Goldman υποχωρούσαν σχεδόν 8%, με τον δείκτη S&P 500 να παραμένει ουσιαστικά αμετάβλητος.

Ο δείκτης τιμής προς λογιστική της Morgan Stanley, η οποία συγκρίνει την τιμή της μετοχής μιας τράπεζας με την αξία των περιουσιακών της στοιχείων, είναι επί του παρόντος περίπου 1,7 φορές, σε σύγκριση με 1,04 φορές για την Goldman, σύμφωνα με τη Morningstar. «Είναι δίκαιο να πούμε ότι το επιχειρηματικό μας μοντέλο δοκιμάστηκε φέτος», είπε ο Gorman σε μια κλήση με αναλυτές. «Εστιάζουμε σε αγορές που γνωρίζουμε καλύτερα».

Παρότι η Morgan Stanley έχει επικεντρωθεί σε εξαγορές που ενίσχυσαν το wealth management και τη διαχείριση περιουσιακών στοιχείων της, ένας από τους κρίσιμους πυλώνες των προσπαθειών της Goldman Sachs να διαφοροποιήσει ήταν η καταναλωτική της τραπεζική.

Αλλά ο Solomon περιορίζει αυτή την προσπάθεια μετά από χρόνια ζημιών και ανησυχίας.

Ο Solomon παραδέχτηκε ότι η Goldman είχε «προσπαθήσει να κάνει πάρα πολλά πάρα πολύ γρήγορα» στη λιανική τραπεζική μετά την πρώτη απόπειρα εισβολής στον κλάδο το 2016 υπό τον προηγούμενο διευθύνοντα σύμβουλο Lloyd Blankfein.

Μέρος της καταναλωτικής δραστηριότητας της Goldman αναδιπλώνεται σε ένα νεοσύστατο τμήμα «Platform Solutions» που υπέστη ζημιά προ φόρων 778 εκατομμυρίων δολαρίων το δ’ τρίμηνο, σε μεγάλο βαθμό λόγω προβλέψεων για την κάλυψη πιθανών ζημιών από καταναλωτικά δάνεια που έχει δώσει η Goldman.

Σε αυτό που ορισμένοι αναλυτές έλαβαν ως αναφορά στην Goldman Sachs, η παρουσίαση των κερδών της Morgan Stanley περιείχε την ακάλυπτη καταναλωτική πίστη σε μια λίστα με το «Τι δεν μας αρέσει να κατέχουμε».

«Είναι πολύ σαφές ότι η Morgan Stanley έχει πολύ μεγαλύτερη αντοχή» δήλωσε ο Christian Bolu, αναλυτής ερευνών στην Autonomous Research.

«Είναι κάτι που η Goldman Sachs φιλοδοξεί να πετύχει, αλλά προφανώς δεν έχουν φτάσει ακόμα εκεί».

Η Goldman Sachs διπλασιάζει τώρα τις δραστηριότητές της στη διαχείριση περιουσιακών στοιχείων και περιουσίας, με την ελπίδα ότι αυτό μπορεί να καταφέρει το είδος των επαναλαμβανόμενων κερδών που δημιουργεί η Morgan Stanley.

«Η νούμερο ένα προτεραιότητά μας είναι να αυξήσουμε τις αμοιβές διαχείρισης.

Αυτό είναι η ανθεκτικότητα, αυτό είναι η προβλεψιμότητα», δήλωσε στους Financial Times ο οικονομικός διευθυντής της Goldman, Denis Coleman.

Μέρος αυτού θα επιτευχθεί με τη μείωση των λεγόμενων επενδύσεων στον ισολογισμό της Goldman Sachs, ένα απομεινάρι της εποχής που η τράπεζα στοιχημάτιζει το δικό της κεφάλαιο για επενδύσεις.

Αυτή η επιχείρηση μπορεί να δημιουργήσει προσοδοφόρα κέρδη σε καλά χρόνια, αλλά μπορεί να καταδικάσει την τράπεζα σε οδυνηρές απώλειες, όπως οι ζημίες 660 εκατ. δολ. από επενδύσεις στο χρηματιστήριο το δ’ τρίμηνο.

Σε αυτό το πλαίσιο, η Goldman εργάζεται για να πουλήσει αυτές τις επενδύσεις εντός του ισολογισμού, ενώ συγκεντρώνει και εξωτερικά κεφάλαια για επενδύσεις.

Οι απογοητευτικοί μήνες για την Goldman γίνονται αισθητοί σε όλη την τράπεζα, με την εταιρεία νωρίτερα αυτό το μήνα να απολύει περίπου 3.200 υπαλλήλους, περίπου το 6% του εργατικού δυναμικού της, και να έχει αρχίσει δραματικές περικοπές κόστους.

Στον αντίποδα, η Morgan Stanley μείωσε τον αριθμό των εργαζομένων κατά 1.800 άτομα τον Δεκέμβριο και δεν έχει σχέδια για περισσότερες απολύσεις, όπως δήλωσε η τράπεζα την Τρίτη.

Η Morgan Stanley διατηρεί επιπλέον κεφάλαια πάνω από τις ρυθμιστικές απαιτήσεις που θα της επιτρέψουν να πραγματοποιήσει περαιτέρω επενδύσεις εάν παρουσιαστεί η κατάλληλη ευκαιρία, είπε ο Gorman.

«Δεν οδεύουμε σε σκοτεινή περίοδο», πρόσθεσε ο Gorman.

«Θέλουμε να βεβαιωθούμε ότι είμαστε σε θέση ανάπτυξης».

www.bankingnews.gr

Σχόλια αναγνωστών