Και ενώ οι Σαουδάραβες σίγουρα δεν μπορούν να κατηγορηθούν για τη σωρεία των σκανδάλων και των λαθών που έκανε η Credit Suisse, εντούτοις επιτάχυναν την κατάρρευσή της

(upd) Πριν από έξι μήνες η Saudi National Bank πλήρωσε 1,5 δισεκατομμύριο δολάρια για το 9,9% στην Credit Suisse... και σήμερα 20 Μαρτίου 2023 χάνει πάνω από το 70% από αυτήν την επένδυση.

Αυτό το μερίδιο αξίζει τώρα περίπου 215 εκατομμύρια δολάρια, αφού η UBS απέκτησε την ελβετική τράπεζα για περισσότερα από 2 δισεκατομμύρια δολάρια.

Και ενώ οι Σαουδάραβες σίγουρα δεν μπορούν να κατηγορηθούν για τη σωρεία των σκανδάλων και των λαθών που έκανε η Credit Suisse, εντούτοις επιτάχυναν την κατάρρευσή της.

Ο πρόεδρος της Saudi National Bank, Ammar Al Khudiary, βγήκε στην τηλεόραση του Bloomberg και ρωτήθηκε αν θα αυξήσει τη συμμετοχή του.

"Η απάντηση είναι απολύτως όχι, για πολλούς λόγους εκτός του απλούστερου λόγου, ο οποίος είναι ρυθμιστικός και καταστατικός", είπε.

Οι επενδυτές πανικοβλήθηκαν, στέλνοντας τις μετοχές της Credit Suisse με πτώση 24%, παρόλο που τα σχόλιά του ήταν αρκετά συνεπή με αυτά που είχε πει η τράπεζα τον Οκτώβριο.

Τότε, είχε δηλώσει ότι δεν είχε τρέχοντα σχέδια να προχωρήσει πέρα από το 9,9% των μετοχών, αν και είχε πει ότι "κάθε μελλοντική επένδυση θα αξιολογείται ξεχωριστά τη δεδομένη στιγμή, εξετάζοντας προσεκτικά τα πλεονεκτήματα της επένδυσης αυτής με βάση τις οικονομικές επιπτώσεις, την αντιμετώπιση του κεφαλαίου και τη μακροπρόθεσμη δημιουργία αξίας για τους μετόχους".

Η Saudi National Bank ξεκαθάρισε επίσης ότι δεν ενδιαφέρεται να επεκταθεί διεθνώς, οπότε η επένδυση της Credit Suisse ήταν μια "οικονομική ευκαιρία" με πιθανά οφέλη στην εξυπηρέτηση των δικών της πλούσιων πελατών με προϊόντα και υπηρεσίες της Credit Suisse.

Οι Σαουδάραβες δεν είναι ο μόνος επενδυτής από τη Μέση Ανατολή που έχει βαριές απώλειες.

Η Αρχή Επενδύσεων του Κατάρ κατέχει μερίδιο 6,8% στην Credit Suisse, την έκτη μεγαλύτερη θέση στο χαρτοφυλάκιό της.

Ο όμιλος Olayan, ο οποίος έχει την έδρα του στο Λιχτενστάιν αλλά ο ιδρυτής του οποίου ήταν σημαντικός Σαουδάραβας επιχειρηματίας, είναι ο τρίτος μέτοχος.

Ένας άλλος σημαντικός μέτοχος είναι η Norges Bank Investment Management, το κρατικό επενδυτικό ταμείο της Νορβηγίας.

Οργή και στους ομολογιούχους

Σε μηδενισμό των επενδύσεων τους θα υποχρεωθούν οι κάτοχοι ομολόγων της Credit Suisse ύψους 17 δισ. δολαρίων, μετά την εξαγορά της τράπεζας από την UBS, σε μια αιφνιδιαστική κίνηση που αναμένεται να προκαλέσει τεράστιους τριγμούς στις ευρωπαϊκές αγορές χρέους.

Στο πλαίσιο της ιστορικής συμφωνίας μεταξύ των τραπεζών, η ελβετική χρηματοπιστωτική ρυθμιστική αρχή Finma διέταξε να μηδενιστούν 16 δισ. στερλίνες από τα ομόλογα πρόσθετης κατηγορίας 1 (AT1) της Credit Suisse, μια σχετικά επικίνδυνη κατηγορία τραπεζικού χρέους.

(Οι ελληνικές τράπεζες έχουν εκδώσει περί τα 4 με 4,5 δισ. ευρώ ομόλογα AT1)

Η Credit Suisse δήλωσε ότι ενημερώθηκε για την απόφαση της ρυθμιστικής αρχής καθώς επεξεργαζόταν τις τελικές λεπτομέρειες της εξαγοράς της από την UBS ύψους 3 δισ. στερλινών, η οποία ανακοινώθηκε το βράδυ της Κυριακής 19/3 μετά από πολυήμερες εντατικές διαπραγματεύσεις.

"Η έκτακτη κυβερνητική στήριξη θα προκαλέσει πλήρη απομείωση της ονομαστικής αξίας όλων των μετοχών AT1 της Credit Suisse ύψους περίπου 16 δισ. στερλινών και συνεπώς αύξηση του βασικού κεφαλαίου", δήλωσε η Finma.

Ποιοι κινδυνεύουν περισσότερο

Η Pacific Investment Management Co., η Invesco και η BlueBay Funds Management ήταν μεταξύ των πολλών διαχειριστών περιουσιακών στοιχείων που κατείχαν ομόλογα AT1 της Credit Suisse, σύμφωνα με στοιχεία που συγκέντρωσε το Bloomberg.

Οι συμμετοχές τους ενδέχεται να έχουν αλλάξει ή να έχουν πωληθεί εξ ολοκλήρου από τις τελευταίες κανονιστικές καταθέσεις τους.

Η Pimco και η BlueBay αρνήθηκαν να σχολιάσουν όταν επικοινώνησε το Bloomberg News την Παρασκευή, πριν από την ανακοίνωση της συμφωνίας.

Εκπρόσωπος της Invesco δήλωσε ότι οι επενδυτικές ομάδες της συνεχίζουν να παρακολουθούν τις εξελίξεις.

Τα ομόλογα AT1 εισήχθησαν στην Ευρώπη μετά την παγκόσμια χρηματοπιστωτική κρίση για να χρησιμεύσουν ως στήριγμα όταν οι τράπεζες αρχίσουν να χρεοκοπούν.

Έχουν σχεδιαστεί για να επιβάλλουν μόνιμες ζημίες στους κατόχους ομολόγων ή να μετατρέπονται σε μετοχές εάν οι δείκτες κεφαλαίου μιας τράπεζας πέσουν κάτω από ένα προκαθορισμένο επίπεδο, στηρίζοντας ουσιαστικά τον ισολογισμό της και επιτρέποντάς της να παραμείνει στη λειτουργία.

Οι τιμές κυμαίνονταν από 20 σεντς του δολαρίου έως και 70 σεντς όταν οριστικοποιήθηκε η συμφωνία.

Μετά την ανακοίνωση της FINMA, ορισμένα γραφεία διαπραγμάτευσης απλώς ενημέρωσαν τους πελάτες τους ότι είχε γίνει απομείωση.

Η ευρύτερη αγορά για αυτά τα επικίνδυνα ευρωπαϊκά τραπεζικά ομόλογα, γνωστά και ως contingent convertibles ή CoCos, έχει επίσης κατρακυλήσει τις τελευταίες δύο εβδομάδες, με το μέσο AT1 να αναφέρεται σε τιμή περίπου 80% της ονομαστικής αξίας την Παρασκευή, μια από τις πιο απότομες εκπτώσεις που έχουν καταγραφεί ποτέ.

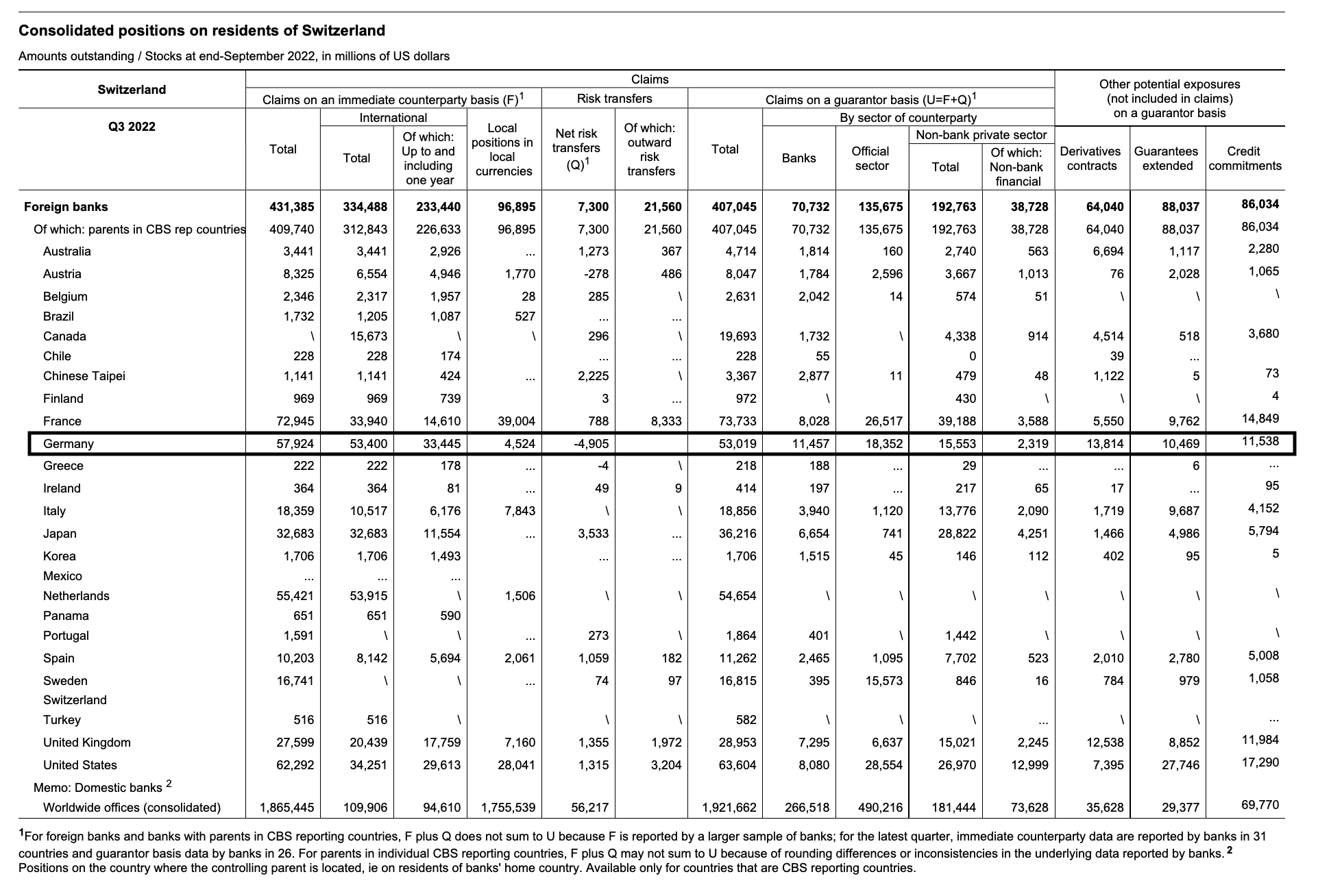

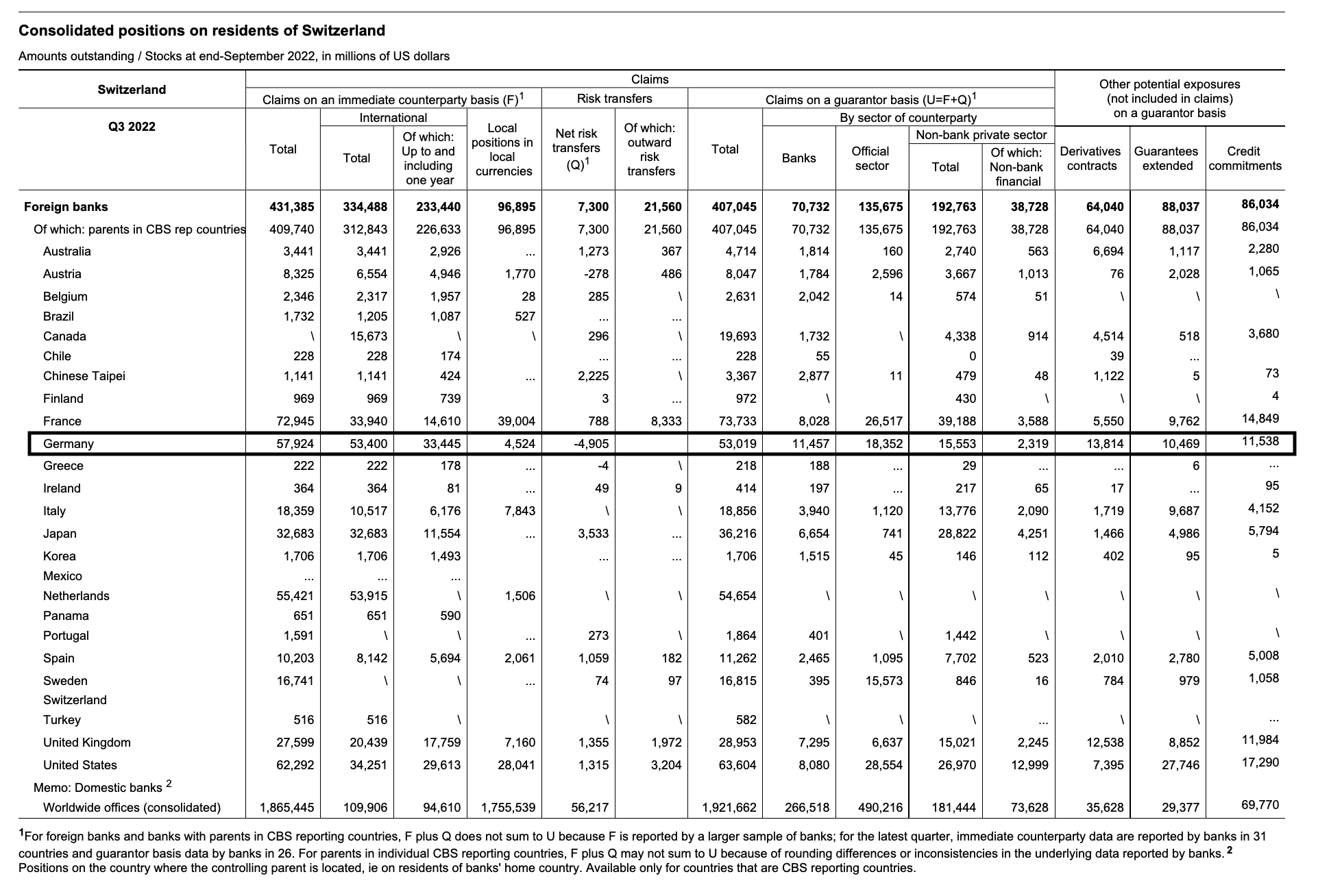

Πάντως τη μεγαλύτερη έκθεση έχουν οι οι γερμανικές τράπεζες, που έχουν άμεση χρηματοδοτική έκθεση σε τράπεζες της Ελβετίας ύψους τουλάχιστον 11,5 δισ. δολαρίων.

Έτσι, είναι πιθανό να υπάρξουν κάποιες απώλειες που επηρεάζονται από την εξάλειψη των ομολόγων CoCo της Credit Suisse ύψους 17 δισ. δολαρίων.

Οι ελληνικές τράπεζες έχουν έκθεση 222 εκατ. δολάρια.

Καθησυχάζουν ΕΒΑ - SRB για τους τίτλους ΑΤ1

Ο ευρωπαϊκός τραπεζικός τομέας είναι ανθεκτικός, με ισχυρά επίπεδα κεφαλαίων και ρευστότητας.

Αυτό αναφέρει το Ενιαίο Συμβούλιο Εξυγίανσης, η Ευρωπαϊκή Αρχή Τραπεζών και η Τραπεζική Εποπτεία της ΕΚΤ, οι οποίες χαιρετίζουν το ολοκληρωμένο σύνολο μέτρων που έλαβαν χθες οι ελβετικές αρχές προκειμένου να διασφαλίσουν τη χρηματοπιστωτική σταθερότητα.

Το πλαίσιο εξυγίανσης που εφαρμόζει στην Ευρωπαϊκή Ένωση τις μεταρρυθμίσεις που συνέστησε το Συμβούλιο Χρηματοπιστωτικής Σταθερότητας μετά τη Μεγάλη Χρηματοπιστωτική Κρίση καθόρισε, μεταξύ άλλων, τη σειρά με την οποία οι μέτοχοι και οι πιστωτές μιας προβληματικής τράπεζας θα πρέπει να αναλάβουν τις ζημίες.

Ειδικότερα, τα μέσα κοινών μετοχών είναι τα πρώτα που πρέπει να απορροφήσουν τις ζημίες και μόνο μετά την πλήρη χρήση τους θα πρέπει να γίνει απομείωση της Πρόσθετης Κατηγορίας 1.

Η προσέγγιση αυτή έχει εφαρμοστεί με συνέπεια σε προηγούμενες περιπτώσεις και θα συνεχίσει να καθοδηγεί τις ενέργειες της SRB και της τραπεζικής εποπτείας της ΕΚΤ κατά τις παρεμβάσεις σε κρίσεις, αναφέρει η ΕΒΑ.

Το Additional Tier 1 είναι και θα παραμείνει σημαντικό στοιχείο της κεφαλαιακής διάρθρωσης των ευρωπαϊκών τραπεζών, καταλήγει.

www.bankingnews.gr

Αυτό το μερίδιο αξίζει τώρα περίπου 215 εκατομμύρια δολάρια, αφού η UBS απέκτησε την ελβετική τράπεζα για περισσότερα από 2 δισεκατομμύρια δολάρια.

Και ενώ οι Σαουδάραβες σίγουρα δεν μπορούν να κατηγορηθούν για τη σωρεία των σκανδάλων και των λαθών που έκανε η Credit Suisse, εντούτοις επιτάχυναν την κατάρρευσή της.

Ο πρόεδρος της Saudi National Bank, Ammar Al Khudiary, βγήκε στην τηλεόραση του Bloomberg και ρωτήθηκε αν θα αυξήσει τη συμμετοχή του.

"Η απάντηση είναι απολύτως όχι, για πολλούς λόγους εκτός του απλούστερου λόγου, ο οποίος είναι ρυθμιστικός και καταστατικός", είπε.

Οι επενδυτές πανικοβλήθηκαν, στέλνοντας τις μετοχές της Credit Suisse με πτώση 24%, παρόλο που τα σχόλιά του ήταν αρκετά συνεπή με αυτά που είχε πει η τράπεζα τον Οκτώβριο.

Τότε, είχε δηλώσει ότι δεν είχε τρέχοντα σχέδια να προχωρήσει πέρα από το 9,9% των μετοχών, αν και είχε πει ότι "κάθε μελλοντική επένδυση θα αξιολογείται ξεχωριστά τη δεδομένη στιγμή, εξετάζοντας προσεκτικά τα πλεονεκτήματα της επένδυσης αυτής με βάση τις οικονομικές επιπτώσεις, την αντιμετώπιση του κεφαλαίου και τη μακροπρόθεσμη δημιουργία αξίας για τους μετόχους".

Η Saudi National Bank ξεκαθάρισε επίσης ότι δεν ενδιαφέρεται να επεκταθεί διεθνώς, οπότε η επένδυση της Credit Suisse ήταν μια "οικονομική ευκαιρία" με πιθανά οφέλη στην εξυπηρέτηση των δικών της πλούσιων πελατών με προϊόντα και υπηρεσίες της Credit Suisse.

Οι Σαουδάραβες δεν είναι ο μόνος επενδυτής από τη Μέση Ανατολή που έχει βαριές απώλειες.

Η Αρχή Επενδύσεων του Κατάρ κατέχει μερίδιο 6,8% στην Credit Suisse, την έκτη μεγαλύτερη θέση στο χαρτοφυλάκιό της.

Ο όμιλος Olayan, ο οποίος έχει την έδρα του στο Λιχτενστάιν αλλά ο ιδρυτής του οποίου ήταν σημαντικός Σαουδάραβας επιχειρηματίας, είναι ο τρίτος μέτοχος.

Ένας άλλος σημαντικός μέτοχος είναι η Norges Bank Investment Management, το κρατικό επενδυτικό ταμείο της Νορβηγίας.

Οργή και στους ομολογιούχους

Σε μηδενισμό των επενδύσεων τους θα υποχρεωθούν οι κάτοχοι ομολόγων της Credit Suisse ύψους 17 δισ. δολαρίων, μετά την εξαγορά της τράπεζας από την UBS, σε μια αιφνιδιαστική κίνηση που αναμένεται να προκαλέσει τεράστιους τριγμούς στις ευρωπαϊκές αγορές χρέους.

Στο πλαίσιο της ιστορικής συμφωνίας μεταξύ των τραπεζών, η ελβετική χρηματοπιστωτική ρυθμιστική αρχή Finma διέταξε να μηδενιστούν 16 δισ. στερλίνες από τα ομόλογα πρόσθετης κατηγορίας 1 (AT1) της Credit Suisse, μια σχετικά επικίνδυνη κατηγορία τραπεζικού χρέους.

(Οι ελληνικές τράπεζες έχουν εκδώσει περί τα 4 με 4,5 δισ. ευρώ ομόλογα AT1)

Η Credit Suisse δήλωσε ότι ενημερώθηκε για την απόφαση της ρυθμιστικής αρχής καθώς επεξεργαζόταν τις τελικές λεπτομέρειες της εξαγοράς της από την UBS ύψους 3 δισ. στερλινών, η οποία ανακοινώθηκε το βράδυ της Κυριακής 19/3 μετά από πολυήμερες εντατικές διαπραγματεύσεις.

"Η έκτακτη κυβερνητική στήριξη θα προκαλέσει πλήρη απομείωση της ονομαστικής αξίας όλων των μετοχών AT1 της Credit Suisse ύψους περίπου 16 δισ. στερλινών και συνεπώς αύξηση του βασικού κεφαλαίου", δήλωσε η Finma.

Ποιοι κινδυνεύουν περισσότερο

Η Pacific Investment Management Co., η Invesco και η BlueBay Funds Management ήταν μεταξύ των πολλών διαχειριστών περιουσιακών στοιχείων που κατείχαν ομόλογα AT1 της Credit Suisse, σύμφωνα με στοιχεία που συγκέντρωσε το Bloomberg.

Οι συμμετοχές τους ενδέχεται να έχουν αλλάξει ή να έχουν πωληθεί εξ ολοκλήρου από τις τελευταίες κανονιστικές καταθέσεις τους.

Η Pimco και η BlueBay αρνήθηκαν να σχολιάσουν όταν επικοινώνησε το Bloomberg News την Παρασκευή, πριν από την ανακοίνωση της συμφωνίας.

Εκπρόσωπος της Invesco δήλωσε ότι οι επενδυτικές ομάδες της συνεχίζουν να παρακολουθούν τις εξελίξεις.

Τα ομόλογα AT1 εισήχθησαν στην Ευρώπη μετά την παγκόσμια χρηματοπιστωτική κρίση για να χρησιμεύσουν ως στήριγμα όταν οι τράπεζες αρχίσουν να χρεοκοπούν.

Έχουν σχεδιαστεί για να επιβάλλουν μόνιμες ζημίες στους κατόχους ομολόγων ή να μετατρέπονται σε μετοχές εάν οι δείκτες κεφαλαίου μιας τράπεζας πέσουν κάτω από ένα προκαθορισμένο επίπεδο, στηρίζοντας ουσιαστικά τον ισολογισμό της και επιτρέποντάς της να παραμείνει στη λειτουργία.

Οι τιμές κυμαίνονταν από 20 σεντς του δολαρίου έως και 70 σεντς όταν οριστικοποιήθηκε η συμφωνία.

Μετά την ανακοίνωση της FINMA, ορισμένα γραφεία διαπραγμάτευσης απλώς ενημέρωσαν τους πελάτες τους ότι είχε γίνει απομείωση.

Η ευρύτερη αγορά για αυτά τα επικίνδυνα ευρωπαϊκά τραπεζικά ομόλογα, γνωστά και ως contingent convertibles ή CoCos, έχει επίσης κατρακυλήσει τις τελευταίες δύο εβδομάδες, με το μέσο AT1 να αναφέρεται σε τιμή περίπου 80% της ονομαστικής αξίας την Παρασκευή, μια από τις πιο απότομες εκπτώσεις που έχουν καταγραφεί ποτέ.

Πάντως τη μεγαλύτερη έκθεση έχουν οι οι γερμανικές τράπεζες, που έχουν άμεση χρηματοδοτική έκθεση σε τράπεζες της Ελβετίας ύψους τουλάχιστον 11,5 δισ. δολαρίων.

Έτσι, είναι πιθανό να υπάρξουν κάποιες απώλειες που επηρεάζονται από την εξάλειψη των ομολόγων CoCo της Credit Suisse ύψους 17 δισ. δολαρίων.

Οι ελληνικές τράπεζες έχουν έκθεση 222 εκατ. δολάρια.

Καθησυχάζουν ΕΒΑ - SRB για τους τίτλους ΑΤ1

Ο ευρωπαϊκός τραπεζικός τομέας είναι ανθεκτικός, με ισχυρά επίπεδα κεφαλαίων και ρευστότητας.

Αυτό αναφέρει το Ενιαίο Συμβούλιο Εξυγίανσης, η Ευρωπαϊκή Αρχή Τραπεζών και η Τραπεζική Εποπτεία της ΕΚΤ, οι οποίες χαιρετίζουν το ολοκληρωμένο σύνολο μέτρων που έλαβαν χθες οι ελβετικές αρχές προκειμένου να διασφαλίσουν τη χρηματοπιστωτική σταθερότητα.

Το πλαίσιο εξυγίανσης που εφαρμόζει στην Ευρωπαϊκή Ένωση τις μεταρρυθμίσεις που συνέστησε το Συμβούλιο Χρηματοπιστωτικής Σταθερότητας μετά τη Μεγάλη Χρηματοπιστωτική Κρίση καθόρισε, μεταξύ άλλων, τη σειρά με την οποία οι μέτοχοι και οι πιστωτές μιας προβληματικής τράπεζας θα πρέπει να αναλάβουν τις ζημίες.

Ειδικότερα, τα μέσα κοινών μετοχών είναι τα πρώτα που πρέπει να απορροφήσουν τις ζημίες και μόνο μετά την πλήρη χρήση τους θα πρέπει να γίνει απομείωση της Πρόσθετης Κατηγορίας 1.

Η προσέγγιση αυτή έχει εφαρμοστεί με συνέπεια σε προηγούμενες περιπτώσεις και θα συνεχίσει να καθοδηγεί τις ενέργειες της SRB και της τραπεζικής εποπτείας της ΕΚΤ κατά τις παρεμβάσεις σε κρίσεις, αναφέρει η ΕΒΑ.

Το Additional Tier 1 είναι και θα παραμείνει σημαντικό στοιχείο της κεφαλαιακής διάρθρωσης των ευρωπαϊκών τραπεζών, καταλήγει.

www.bankingnews.gr

Σχόλια αναγνωστών