Η Berkshire Hathaway χρησιμοποιεί τη φετινή βουτιά στις τιμές των εμπορευμάτων για να "φορτώσει" μερικές από τις αγαπημένες επενδύσεις του Buffett σε πετρέλαιο και φυσικό αέριο

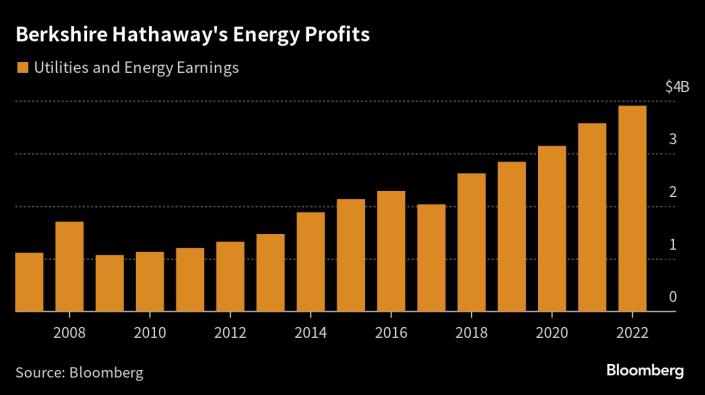

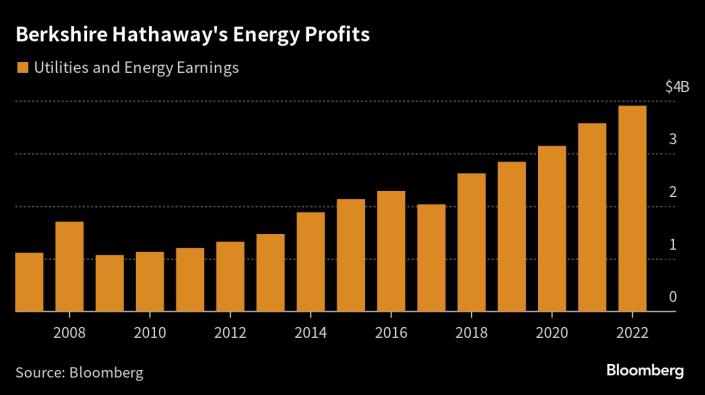

Οι αγορές πολλών δισεκατομμυρίων δολαρίων του Warren Buffett σε επενδύσεις πετρελαίου και φυσικού αερίου στις αρχές της πανδημίας απέδωσαν όταν ο τομέας έβγαλε κέρδη ρεκόρ το 2022.

Αλλά αντί να πουλήσει με τεράστιο κέρδος φέτος, το "θαύμα της Ομάχα" θέλει περισσότερα.

Η Berkshire Hathaway χρησιμοποιεί τη φετινή βουτιά στις τιμές των εμπορευμάτων για να "φορτώσει" μερικές από τις αγαπημένες επενδύσεις του Buffett σε πετρέλαιο και φυσικό αέριο, δείχνοντας ότι ο πιο διάσημος επενδυτής της ιστορίας βλέπει ευκαιρίες σε έναν τομέα που εδώ και καιρό δεν είναι αρεστός λόγω της αστάθειάς του και των επιπτώσεών του στο κλίμα.

«Φορτώνει» δισ.

Νωρίτερα αυτό το μήνα, η Berkshire συμφώνησε να δαπανήσει 3,3 δισεκατομμύρια δολάρια για να ενισχύσει τη συμμετοχή της σε έναν τερματικό σταθμό εξαγωγής υγροποιημένου φυσικού αερίου στο Μέριλαντ.

Φέτος αύξησε επίσης τη συμμετοχή της στην Occidental Petroleum κατά 15% και αγόρασε περισσότερες μετοχές σε πέντε ιαπωνικούς εμπόρους εμπορευμάτων.

Εν τω μεταξύ, το ενεργειακό τμήμα της Berkshire ασκεί σκληρή πίεση για ένα νομοσχέδιο που θα έβλεπε το Τέξας να δαπανά τουλάχιστον 10 δισεκατομμύρια δολάρια σε μονάδες παραγωγής ενέργειας με καύσιμο φυσικό αέριο για την υποστήριξη του δικτύου του.

Σε ένα επίπεδο, πρόκειται για κλασικό κυνήγι ευκαιριών από τον Buffett και τον αντιπρόεδρο της Berkshire, Charlie Munger.

Οι επίμονες ανησυχίες σχετικά με τις περιβαλλοντικές, κοινωνικές και διοικητικές επιδόσεις του κλάδου, οι χαμηλές αποδόσεις πριν από την πανδημία και ο κίνδυνος μείωσης της ζήτησης για ορυκτά καύσιμα τις επόμενες δεκαετίες έχουν απογοητεύσει πολλούς επενδυτές για τον κλάδο.

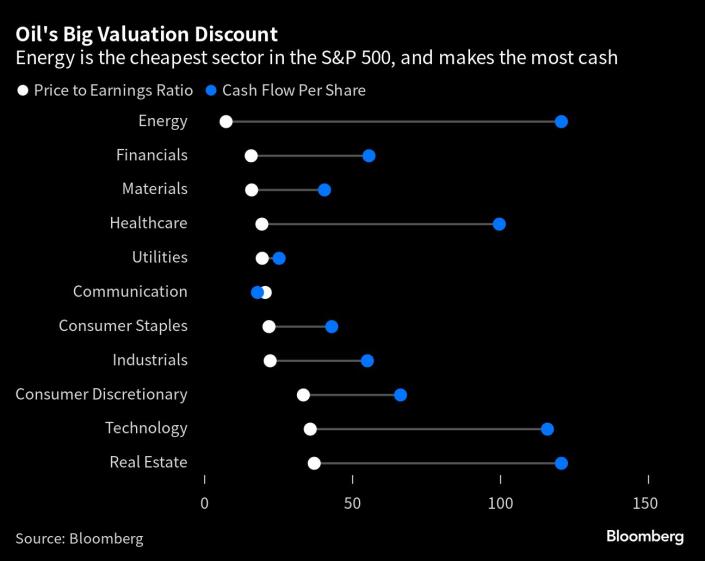

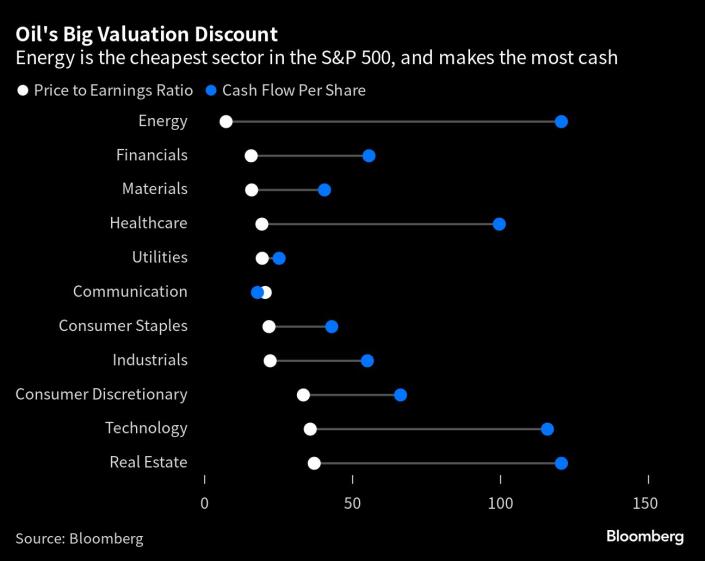

Η ενέργεια διαπραγματεύεται στη χαμηλότερη αποτίμηση τιμής προς κέρδη από οποιονδήποτε άλλο κλάδο του δείκτη S&P 500, σύμφωνα με στοιχεία που συγκέντρωσε το Bloomberg.

Αλλά παράγει επίσης τις περισσότερες ταμειακές ροές ανά μετοχή.

"Οι άνθρωποι χάνουν τα οικονομικά στοιχεία που εξετάζουν ο Buffett και ο Munger", δήλωσε ο Cole Smead, διευθύνων σύμβουλος της Smead Capital Management, η οποία διαχειρίζεται 5,4 δισεκατομμύρια δολάρια, συμπεριλαμβανομένων των μετοχών της Berkshire και της Occidental.

"Οι αποδόσεις κεφαλαίου στον άνθρακα, το πετρέλαιο και το φυσικό αέριο είναι εκτός των διαγραμμάτων σε σύγκριση με άλλους τομείς.

Και με την ESG, μπορείτε να τα αγοράσετε φθηνότερα".

Διαφορετικό στοίχημα

Αλλά το στοίχημα του Buffett για τα ορυκτά καύσιμα δεν είναι χωρίς αποχρώσεις.

Ενώ η Berkshire παραμένει ο τρίτος μεγαλύτερος μέτοχος της Chevron, μείωσε το μερίδιό της κατά περίπου 21% το πρώτο τρίμηνο.

Η Occidental, η Cove Point LNG και οι εμπορικοί γίγαντες της Ιαπωνίας διαθέτουν μοναδικά περιουσιακά στοιχεία που θα διαδραματίσουν καθοριστικό ρόλο στην τροφοδοσία του κόσμου, ανεξάρτητα από την πορεία που θα ακολουθήσει η ενεργειακή μετάβαση, αν αυτή πραγματοποιηθεί καθόλου.

Ακόμη και οι φαινομενικά απλές επενδύσεις της Berkshire στο πετρέλαιο έχουν τις λεπτές τους αποχρώσεις.

Πάρτε την Occidental.

Ο Buffett επένδυσε 10 δισεκατομμύρια δολάρια για να βοηθήσει την Occidental να νικήσει τη Chevron σε έναν πόλεμο προσφορών για την Anadarko Petroleum το 2019, και η εταιρεία κατέχει τώρα μια έκταση στο μέγεθος της Τζαμάικα στο μεγαλύτερο και οικονομικότερο πεδίο σχιστολιθικού πετρελαίου στον κόσμο.

Στη φετινή ετήσια συνάντηση, ο Buffett τόνισε πώς ο σχιστόλιθος διαφέρει από τις συμβατικές πηγές αργού πετρελαίου στη Ρωσία και τη Μέση Ανατολή.

Τα σχιστολιθικά πηγάδια, τα οποία αποτελούν την πλειονότητα της παραγωγής των ΗΠΑ, μπορούν να τεθούν σε λειτουργία γρήγορα και έχουν μικρή διάρκεια ζωής, καθιστώντας τους φορείς εκμετάλλευσης πιο ευέλικτους στην ανταπόκριση στη ζήτηση και τις τιμές του πετρελαίου.

"Στις Ηνωμένες Πολιτείες, είμαστε τυχεροί που έχουμε τη δυνατότητα να παράγουμε το είδος του πετρελαίου που έχουμε από τον σχιστόλιθο, αλλά δεν είναι μια μακροπρόθεσμη πηγή, όπως μπορεί να νομίζετε βλέποντας ταινίες", είπε, αποκαλώντας το "βραχύβιο πετρέλαιο".

Γελοίες οι συζητήσεις για το κλίμα

Ο Buffett είπε επίσης ότι "και τα δύο άκρα" στη συζήτηση για το κλίμα έχουν γίνει "γελοία" στα επιχειρήματά τους.

"Θα λάβουμε ορθολογικές αποφάσεις", είπε.

"Δεν πιστεύουμε ότι είναι αντιαμερικανικό να παράγουμε πετρέλαιο".

Το Cove Point LNG αποτελεί άλλο ένα παράδειγμα ενός διαφοροποιημένου ενεργειακού παιχνιδιού.

Η εγκατάσταση αγοράζει φυσικό αέριο από τον κοντινό σχιστόλιθο Marcellus και το ψύχει σε υγρό πριν το στείλει σε όλο τον κόσμο.

Έχει επίσης τη σπάνια δυνατότητα να εισάγει αέριο, κάτι που δεν μπορούν να κάνουν οι αντίπαλες εγκαταστάσεις στην ακτή του Κόλπου.

Η παγκόσμια ζήτηση υγροποιημένου φυσικού αερίου έχει αυξηθεί σημαντικά τα τελευταία χρόνια, καθώς η Ευρώπη αντικαθιστά το ρωσικό αέριο, η Ασία το χρησιμοποιεί για να παράγει περισσότερη ενέργεια για τις αναπτυσσόμενες οικονομίες της και οι χώρες αναζητούν καθαρότερες εναλλακτικές λύσεις για τον άνθρακα.

Ωστόσο, το Cove Point έχει επίσης πολλά μοναδικά πλεονεκτήματα.

Σε αντίθεση με τα πολλά έργα πολλών δισεκατομμυρίων κατά μήκος της ακτής του Κόλπου, στα οποία έχουν επιβληθεί κυρώσεις μετά την εισβολή της Ρωσίας στην Ουκρανία, το Cove Point είναι καθιερωμένο, καθώς λειτουργεί από το 2018.

Βρίσκεται στο Μέριλαντ, στην ανατολική ακτή, όπου οι νόμοι καθιστούν δύσκολη την κατασκευή ανταγωνιστικών εγκαταστάσεων, μειώνοντας τον ανταγωνισμό.

Το κρίσιμο είναι ότι υποστηρίζεται από μακροχρόνιες συμβάσεις με αγοραστές όπως η Tokyo Gas και η Sumitomo.

Η Berkshire είναι ο δεύτερος μεγαλύτερος μέτοχος της Sumitomo μετά το συνταξιοδοτικό ταμείο της ιαπωνικής κυβέρνησης.

www.bankingnews.gr

Αλλά αντί να πουλήσει με τεράστιο κέρδος φέτος, το "θαύμα της Ομάχα" θέλει περισσότερα.

Η Berkshire Hathaway χρησιμοποιεί τη φετινή βουτιά στις τιμές των εμπορευμάτων για να "φορτώσει" μερικές από τις αγαπημένες επενδύσεις του Buffett σε πετρέλαιο και φυσικό αέριο, δείχνοντας ότι ο πιο διάσημος επενδυτής της ιστορίας βλέπει ευκαιρίες σε έναν τομέα που εδώ και καιρό δεν είναι αρεστός λόγω της αστάθειάς του και των επιπτώσεών του στο κλίμα.

«Φορτώνει» δισ.

Νωρίτερα αυτό το μήνα, η Berkshire συμφώνησε να δαπανήσει 3,3 δισεκατομμύρια δολάρια για να ενισχύσει τη συμμετοχή της σε έναν τερματικό σταθμό εξαγωγής υγροποιημένου φυσικού αερίου στο Μέριλαντ.

Φέτος αύξησε επίσης τη συμμετοχή της στην Occidental Petroleum κατά 15% και αγόρασε περισσότερες μετοχές σε πέντε ιαπωνικούς εμπόρους εμπορευμάτων.

Εν τω μεταξύ, το ενεργειακό τμήμα της Berkshire ασκεί σκληρή πίεση για ένα νομοσχέδιο που θα έβλεπε το Τέξας να δαπανά τουλάχιστον 10 δισεκατομμύρια δολάρια σε μονάδες παραγωγής ενέργειας με καύσιμο φυσικό αέριο για την υποστήριξη του δικτύου του.

Σε ένα επίπεδο, πρόκειται για κλασικό κυνήγι ευκαιριών από τον Buffett και τον αντιπρόεδρο της Berkshire, Charlie Munger.

Οι επίμονες ανησυχίες σχετικά με τις περιβαλλοντικές, κοινωνικές και διοικητικές επιδόσεις του κλάδου, οι χαμηλές αποδόσεις πριν από την πανδημία και ο κίνδυνος μείωσης της ζήτησης για ορυκτά καύσιμα τις επόμενες δεκαετίες έχουν απογοητεύσει πολλούς επενδυτές για τον κλάδο.

Η ενέργεια διαπραγματεύεται στη χαμηλότερη αποτίμηση τιμής προς κέρδη από οποιονδήποτε άλλο κλάδο του δείκτη S&P 500, σύμφωνα με στοιχεία που συγκέντρωσε το Bloomberg.

Αλλά παράγει επίσης τις περισσότερες ταμειακές ροές ανά μετοχή.

"Οι άνθρωποι χάνουν τα οικονομικά στοιχεία που εξετάζουν ο Buffett και ο Munger", δήλωσε ο Cole Smead, διευθύνων σύμβουλος της Smead Capital Management, η οποία διαχειρίζεται 5,4 δισεκατομμύρια δολάρια, συμπεριλαμβανομένων των μετοχών της Berkshire και της Occidental.

"Οι αποδόσεις κεφαλαίου στον άνθρακα, το πετρέλαιο και το φυσικό αέριο είναι εκτός των διαγραμμάτων σε σύγκριση με άλλους τομείς.

Και με την ESG, μπορείτε να τα αγοράσετε φθηνότερα".

Διαφορετικό στοίχημα

Αλλά το στοίχημα του Buffett για τα ορυκτά καύσιμα δεν είναι χωρίς αποχρώσεις.

Ενώ η Berkshire παραμένει ο τρίτος μεγαλύτερος μέτοχος της Chevron, μείωσε το μερίδιό της κατά περίπου 21% το πρώτο τρίμηνο.

Η Occidental, η Cove Point LNG και οι εμπορικοί γίγαντες της Ιαπωνίας διαθέτουν μοναδικά περιουσιακά στοιχεία που θα διαδραματίσουν καθοριστικό ρόλο στην τροφοδοσία του κόσμου, ανεξάρτητα από την πορεία που θα ακολουθήσει η ενεργειακή μετάβαση, αν αυτή πραγματοποιηθεί καθόλου.

Ακόμη και οι φαινομενικά απλές επενδύσεις της Berkshire στο πετρέλαιο έχουν τις λεπτές τους αποχρώσεις.

Πάρτε την Occidental.

Ο Buffett επένδυσε 10 δισεκατομμύρια δολάρια για να βοηθήσει την Occidental να νικήσει τη Chevron σε έναν πόλεμο προσφορών για την Anadarko Petroleum το 2019, και η εταιρεία κατέχει τώρα μια έκταση στο μέγεθος της Τζαμάικα στο μεγαλύτερο και οικονομικότερο πεδίο σχιστολιθικού πετρελαίου στον κόσμο.

Στη φετινή ετήσια συνάντηση, ο Buffett τόνισε πώς ο σχιστόλιθος διαφέρει από τις συμβατικές πηγές αργού πετρελαίου στη Ρωσία και τη Μέση Ανατολή.

Τα σχιστολιθικά πηγάδια, τα οποία αποτελούν την πλειονότητα της παραγωγής των ΗΠΑ, μπορούν να τεθούν σε λειτουργία γρήγορα και έχουν μικρή διάρκεια ζωής, καθιστώντας τους φορείς εκμετάλλευσης πιο ευέλικτους στην ανταπόκριση στη ζήτηση και τις τιμές του πετρελαίου.

"Στις Ηνωμένες Πολιτείες, είμαστε τυχεροί που έχουμε τη δυνατότητα να παράγουμε το είδος του πετρελαίου που έχουμε από τον σχιστόλιθο, αλλά δεν είναι μια μακροπρόθεσμη πηγή, όπως μπορεί να νομίζετε βλέποντας ταινίες", είπε, αποκαλώντας το "βραχύβιο πετρέλαιο".

Γελοίες οι συζητήσεις για το κλίμα

Ο Buffett είπε επίσης ότι "και τα δύο άκρα" στη συζήτηση για το κλίμα έχουν γίνει "γελοία" στα επιχειρήματά τους.

"Θα λάβουμε ορθολογικές αποφάσεις", είπε.

"Δεν πιστεύουμε ότι είναι αντιαμερικανικό να παράγουμε πετρέλαιο".

Το Cove Point LNG αποτελεί άλλο ένα παράδειγμα ενός διαφοροποιημένου ενεργειακού παιχνιδιού.

Η εγκατάσταση αγοράζει φυσικό αέριο από τον κοντινό σχιστόλιθο Marcellus και το ψύχει σε υγρό πριν το στείλει σε όλο τον κόσμο.

Έχει επίσης τη σπάνια δυνατότητα να εισάγει αέριο, κάτι που δεν μπορούν να κάνουν οι αντίπαλες εγκαταστάσεις στην ακτή του Κόλπου.

Η παγκόσμια ζήτηση υγροποιημένου φυσικού αερίου έχει αυξηθεί σημαντικά τα τελευταία χρόνια, καθώς η Ευρώπη αντικαθιστά το ρωσικό αέριο, η Ασία το χρησιμοποιεί για να παράγει περισσότερη ενέργεια για τις αναπτυσσόμενες οικονομίες της και οι χώρες αναζητούν καθαρότερες εναλλακτικές λύσεις για τον άνθρακα.

Ωστόσο, το Cove Point έχει επίσης πολλά μοναδικά πλεονεκτήματα.

Σε αντίθεση με τα πολλά έργα πολλών δισεκατομμυρίων κατά μήκος της ακτής του Κόλπου, στα οποία έχουν επιβληθεί κυρώσεις μετά την εισβολή της Ρωσίας στην Ουκρανία, το Cove Point είναι καθιερωμένο, καθώς λειτουργεί από το 2018.

Βρίσκεται στο Μέριλαντ, στην ανατολική ακτή, όπου οι νόμοι καθιστούν δύσκολη την κατασκευή ανταγωνιστικών εγκαταστάσεων, μειώνοντας τον ανταγωνισμό.

Το κρίσιμο είναι ότι υποστηρίζεται από μακροχρόνιες συμβάσεις με αγοραστές όπως η Tokyo Gas και η Sumitomo.

Η Berkshire είναι ο δεύτερος μεγαλύτερος μέτοχος της Sumitomo μετά το συνταξιοδοτικό ταμείο της ιαπωνικής κυβέρνησης.

www.bankingnews.gr

Σχόλια αναγνωστών