Θέτουμε 5 καίρια ερωτήματα για την αύξηση κεφαλαίου της Attica bank

Ένα τερατώδες οικονομικό σκάνδαλο βρίσκεται σε εξέλιξη με επίκεντρο την διαδικασία αύξησης κεφαλαίου της Attica bank με ευθύνη κυρίως της κυβέρνησης που απεργάζεται σχέδια τεράστιου ρίσκου για τις ΔΕΚΟ και τους εμπλεκόμενους επενδυτές.

Ασκούνται παρασκηνιακές πιέσεις σε ΔΕΚΟ να συμμετάσχουν σε μια πανάκριβη αύξηση ενώ η κυβέρνηση ΣΥΡΙΖΑ ονειρεύεται παράλληλα τραπεζικά συστήματα εκτρωματικού τύπου, ανεύθυνης και κομματικής γραμμής.

Ήδη στο εσωτερικό της ΕΥΔΑΠ έχει δημιουργηθεί πρόβλημα ανταπαράθεσης ενώ στις 16 Δεκεμβρίου συνεδριάζει εκτάκτως το ΔΣ της ΕΥΔΑΠ.

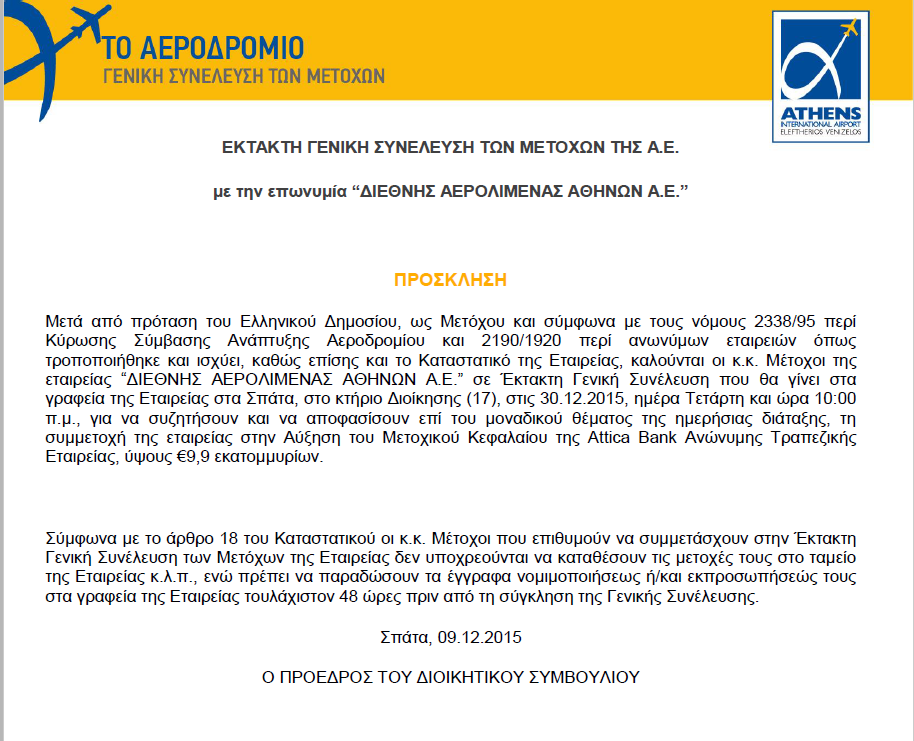

Στην ΔΕΗ έχουν αποφασίσει να επενδύσουν ενώ έχουν πιεστεί και τα ΕΛΤΑ όπως και ο Διεθνής Αερολιμένας Αθηνών....θα συμμετάσχει με 9,9 εκατ ευρώ και για τον λόγο αυτό συγκαλεί έκτακτη γενική συνέλευση στις 30 Δεκεμβρίου.

Κρούσεις έχουν επίσης κάνει σε ΟΛΠ και ΟΛΘ.

Πως θα επενδύσουν όμως καθώς με οικονομικούς όρους είναι ακραία η στρέβλωση....

Ας δούμε τα δεδομένα και ο καθένας ας εξάγει τα συμπεράσματα του.

Εμείς ως bankingnews.gr δεν μπορούμε να κωφεύουμε εμπρός σε εκτρωματικές στρεβλώσεις.

Η Attica bank αναζητάει 748,73 εκατ ευρώ εκ των οποίων τα 584 εκατ αφορούν το βασικό σενάριο.

Με βάση τις διαρροές η αύξηση κεφαλαίου στο βασικό σενάριο είχε καλυφθεί και αναζητούσαν και πρόσθετα κεφάλαια και για το δυσμενές σενάριο.

Το ΤΣΕΜΔΕ που έχασε τα 374 εκατ (εμείς έχουμε αναφέρει ότι έχει επενδύσει 440 εκατ) γιατί αυτά σχεδόν μηδένισαν καλείται να επενδύσει έως 382 εκατ διατηρώντας το 51% ή 225 εκατ στο 34%.

Το πρώτο ερώτημα που τίθεται είναι πως ένα ασφαλιστικό Ταμείο που έχει αυξήσει αλλεπάλληλες φορές τις εισφορές και έχει υποστεί καταστροφή με την ζημία από την Attica bank, θέλει να επενδύσει άλλα έως 382 εκατ ευρώ;

Το δεύτερο ερώτημα που τίθεται είναι πως είναι δυνατό την τελευταία ημέρα της αύξησης κεφαλαίου που ήταν η 10η Δεκεμβρίου του 2015 η μετοχή της Attica bank διαπραγματευόταν στα 0,2220 ευρώ και η τιμή της αύξησης στα 0,30 ευρώ.

Δηλαδή ποιος επενδυτής – ποιόν νοήμων επενδυτής – ενώ μπορεί να αγοράσει από το ταμπλό μετοχές της Attica bank φθηνότερα θα συμμετάσχει στην αύξηση αγοράζοντας μετοχές της Attica bank ακριβότερα;

Το τρίτο ερώτημα που τίθεται είναι.... ΔΕΚΟ, όπως η ΕΥΔΑΠ, τα ΕΛΤΑ, η ΔΕΗ – που φέρονται να έχουν δεχθεί πιέσεις από την κυβέρνηση - πως θα συμμετάσχουν σε μια αύξηση κεφαλαίου μιας τράπεζας όπου η χρηματιστηριακή της τιμής είναι φθηνότερη από την τιμή της αύξησης και ταυτόχρονα η αποτίμηση της Attica bank την καθιστούν πανάκριβη.

Ποιες διοικήσεις ΔΕΚΟ θα συμμετάσχουν εμπρός σε αυτή την ακραία περίπτωση, πως θα βάλλουν την υπογραφή τους όταν γνωρίζουν ότι θα χάσουν.

Το τέταρτο ερώτημα που τίθεται και αφορά όλους τους επενδυτές είναι το εξής.

Σε όλες τις τράπεζες σκόπιμα επιλέγει η λύση της χαμηλής τιμής στις αυξήσεις κεφαλαίου για να προσελκύσουν κεφάλαια ιδιωτών.

Έτσι λοιπόν όταν ξεκίνησαν να διαπραγματεύονται οι νέες μετοχές σημειώθηκαν επιθετικές ρευστοποιήσεις απόλυτα εύλογες.

Όμως οι τράπεζες γνώριζαν τι θα συμβεί χρηματιστηριακά και για τον λόγο αυτό δημιούργησαν τις προϋποθέσεις του ξεφουσκώματος μεταξύ των χρηματιστηριακών τιμών και των τιμών των αυξήσεων κεφαλαίου ώστε να ελαχιστοποιηθεί η λογιστική απώλεια για τους νέους μετόχους – επενδυτές των αυξήσεων κεφαλαίου.

Για να το γράψουμε απλά οι τράπεζες γνώριζαν ότι οι μετοχές θα πάνε χαμηλότερα των τιμών των αυξήσεων κεφαλαίου και απλά προσπάθησαν αυτό το discount να το ελέγξουν να το περιορίσουν.

Όλες οι τράπεζες – και αναφερόμαστε σε τράπεζες που κάλυψαν 100% τις κεφαλαιακές τους ανάγκες με ιδιωτικά κεφάλαια – εμφανίζουν σχέση αποτίμησης προς λογιστική αξία αυτό που ονομάζεται P/BV περίπου 0,35 ή ένα εύρος μεταξύ 0,30 με 0,36.

Η Attica bank με 569 εκατ κεφαλαιοποίηση στις 10 Δεκεμβρίου του 2015 εμφανίζει P/BV περίπου στο 0,70 λαμβάνοντας υπόψη και τα κεφάλαια που αναφέρει η τράπεζα ότι διέθετε στο 9μηνο του 2015 χωρίς τα stress tests.

Οι άλλες τράπεζες λοιπόν με πολύ σημαντικά περιουσιακά στοιχεία αποτιμώνται πολύ φθηνότερα της Attica bank.

Από αυτή την ανάλυση προκύπτει ότι η Attica bank είναι υπερτιμημένη και έναντι οποιουδήποτε θετικού σεναρίου για τις μετοχές των τραπεζών.

Με βάση τις τωρινές παραδοχές (10/12) το fair value της Attica bank – καθορίζεται με βάση τον μέσο όρο της Alpha και Eurobank που έχουν ολοκληρώσει τις προσαρμογές μετά την εισαγωγή των νέων μετοχών – στο 0,35 P/BV.

Τι σημαίνει αυτό;

Αυτό σημαίνει 300 εκατ ευρώ κεφαλαιοποίηση ή 0,11 ευρώ ανά μετοχή ενώ βρίσκεται η Attica bank στα 0,2220 ευρώ.

Το πέμπτο ερώτημα που τίθεται είναι το εξής ποιος επενδυτής θα συμμετάσχει σε μια αύξηση όταν γνωρίζει

Α)ότι η χρηματιστηριακή τιμή είναι χαμηλότερη 0,220 ευρώ (10 Δεκεμβρίου του 2015) έναντι της τιμής της αύξησης κεφαλαίου

Β)ότι με όρους P/BV η Attica bank είναι σημαντικά υπερτιμημένη;

Αυτά είναι τα ερωτήματα που θέτουμε και ίσως αποτελούμε από τα ελάχιστα μέσα ενημέρωσης που με στοιχεία και τεκμηριωμένα προσπαθούμε να προστατέψουμε το κοινωνικό συμφέρον ενάντια σε εκτρώματα και οικονομικά εγκλήματα που πάνε να συντελεστούν.

Κάποια στιγμή σε αυτό τον τόπο δεν θα πρέπει όλοι να λέμε δεν βαριέσαι όλοι τα ίδια κάνουν, πρέπει με επιχειρήματα να αντιδρούμε εμπρός σε όλες τις ακρότητες που έχουν συντελεστεί ή θα συντελεστούν.

Η DGCom γνωρίζει;

Η Ευρωπαϊκή Επιτροπή Ανταγωνισμού γνωρίζει όλα αυτά τα σχέδια για παράλληλα συστήματα, παράλληλες τράπεζες και με ποιο τρόπο πάνε να τα δημιουργήσουν;

Θα διερευνήσει η DGCom ποιοι επενδυτές συμμετείχαν στην αύξηση κεφαλαίου της Attica bank, αν υφίσταται θέμα state aid κρατικής βοήθειας και αν όλα αυτά είναι μέσα στο πνεύμα του νόμου;

Διεθνής Αερολιμένας Αθηνών....θα συμμετάσχει με 9,9 εκατ ευρώ

www.bankingnews.gr

Ασκούνται παρασκηνιακές πιέσεις σε ΔΕΚΟ να συμμετάσχουν σε μια πανάκριβη αύξηση ενώ η κυβέρνηση ΣΥΡΙΖΑ ονειρεύεται παράλληλα τραπεζικά συστήματα εκτρωματικού τύπου, ανεύθυνης και κομματικής γραμμής.

Ήδη στο εσωτερικό της ΕΥΔΑΠ έχει δημιουργηθεί πρόβλημα ανταπαράθεσης ενώ στις 16 Δεκεμβρίου συνεδριάζει εκτάκτως το ΔΣ της ΕΥΔΑΠ.

Στην ΔΕΗ έχουν αποφασίσει να επενδύσουν ενώ έχουν πιεστεί και τα ΕΛΤΑ όπως και ο Διεθνής Αερολιμένας Αθηνών....θα συμμετάσχει με 9,9 εκατ ευρώ και για τον λόγο αυτό συγκαλεί έκτακτη γενική συνέλευση στις 30 Δεκεμβρίου.

Κρούσεις έχουν επίσης κάνει σε ΟΛΠ και ΟΛΘ.

Πως θα επενδύσουν όμως καθώς με οικονομικούς όρους είναι ακραία η στρέβλωση....

Ας δούμε τα δεδομένα και ο καθένας ας εξάγει τα συμπεράσματα του.

Εμείς ως bankingnews.gr δεν μπορούμε να κωφεύουμε εμπρός σε εκτρωματικές στρεβλώσεις.

Η Attica bank αναζητάει 748,73 εκατ ευρώ εκ των οποίων τα 584 εκατ αφορούν το βασικό σενάριο.

Με βάση τις διαρροές η αύξηση κεφαλαίου στο βασικό σενάριο είχε καλυφθεί και αναζητούσαν και πρόσθετα κεφάλαια και για το δυσμενές σενάριο.

Το ΤΣΕΜΔΕ που έχασε τα 374 εκατ (εμείς έχουμε αναφέρει ότι έχει επενδύσει 440 εκατ) γιατί αυτά σχεδόν μηδένισαν καλείται να επενδύσει έως 382 εκατ διατηρώντας το 51% ή 225 εκατ στο 34%.

Το πρώτο ερώτημα που τίθεται είναι πως ένα ασφαλιστικό Ταμείο που έχει αυξήσει αλλεπάλληλες φορές τις εισφορές και έχει υποστεί καταστροφή με την ζημία από την Attica bank, θέλει να επενδύσει άλλα έως 382 εκατ ευρώ;

Το δεύτερο ερώτημα που τίθεται είναι πως είναι δυνατό την τελευταία ημέρα της αύξησης κεφαλαίου που ήταν η 10η Δεκεμβρίου του 2015 η μετοχή της Attica bank διαπραγματευόταν στα 0,2220 ευρώ και η τιμή της αύξησης στα 0,30 ευρώ.

Δηλαδή ποιος επενδυτής – ποιόν νοήμων επενδυτής – ενώ μπορεί να αγοράσει από το ταμπλό μετοχές της Attica bank φθηνότερα θα συμμετάσχει στην αύξηση αγοράζοντας μετοχές της Attica bank ακριβότερα;

Το τρίτο ερώτημα που τίθεται είναι.... ΔΕΚΟ, όπως η ΕΥΔΑΠ, τα ΕΛΤΑ, η ΔΕΗ – που φέρονται να έχουν δεχθεί πιέσεις από την κυβέρνηση - πως θα συμμετάσχουν σε μια αύξηση κεφαλαίου μιας τράπεζας όπου η χρηματιστηριακή της τιμής είναι φθηνότερη από την τιμή της αύξησης και ταυτόχρονα η αποτίμηση της Attica bank την καθιστούν πανάκριβη.

Ποιες διοικήσεις ΔΕΚΟ θα συμμετάσχουν εμπρός σε αυτή την ακραία περίπτωση, πως θα βάλλουν την υπογραφή τους όταν γνωρίζουν ότι θα χάσουν.

Το τέταρτο ερώτημα που τίθεται και αφορά όλους τους επενδυτές είναι το εξής.

Σε όλες τις τράπεζες σκόπιμα επιλέγει η λύση της χαμηλής τιμής στις αυξήσεις κεφαλαίου για να προσελκύσουν κεφάλαια ιδιωτών.

Έτσι λοιπόν όταν ξεκίνησαν να διαπραγματεύονται οι νέες μετοχές σημειώθηκαν επιθετικές ρευστοποιήσεις απόλυτα εύλογες.

Όμως οι τράπεζες γνώριζαν τι θα συμβεί χρηματιστηριακά και για τον λόγο αυτό δημιούργησαν τις προϋποθέσεις του ξεφουσκώματος μεταξύ των χρηματιστηριακών τιμών και των τιμών των αυξήσεων κεφαλαίου ώστε να ελαχιστοποιηθεί η λογιστική απώλεια για τους νέους μετόχους – επενδυτές των αυξήσεων κεφαλαίου.

Για να το γράψουμε απλά οι τράπεζες γνώριζαν ότι οι μετοχές θα πάνε χαμηλότερα των τιμών των αυξήσεων κεφαλαίου και απλά προσπάθησαν αυτό το discount να το ελέγξουν να το περιορίσουν.

Όλες οι τράπεζες – και αναφερόμαστε σε τράπεζες που κάλυψαν 100% τις κεφαλαιακές τους ανάγκες με ιδιωτικά κεφάλαια – εμφανίζουν σχέση αποτίμησης προς λογιστική αξία αυτό που ονομάζεται P/BV περίπου 0,35 ή ένα εύρος μεταξύ 0,30 με 0,36.

Η Attica bank με 569 εκατ κεφαλαιοποίηση στις 10 Δεκεμβρίου του 2015 εμφανίζει P/BV περίπου στο 0,70 λαμβάνοντας υπόψη και τα κεφάλαια που αναφέρει η τράπεζα ότι διέθετε στο 9μηνο του 2015 χωρίς τα stress tests.

Οι άλλες τράπεζες λοιπόν με πολύ σημαντικά περιουσιακά στοιχεία αποτιμώνται πολύ φθηνότερα της Attica bank.

Από αυτή την ανάλυση προκύπτει ότι η Attica bank είναι υπερτιμημένη και έναντι οποιουδήποτε θετικού σεναρίου για τις μετοχές των τραπεζών.

Με βάση τις τωρινές παραδοχές (10/12) το fair value της Attica bank – καθορίζεται με βάση τον μέσο όρο της Alpha και Eurobank που έχουν ολοκληρώσει τις προσαρμογές μετά την εισαγωγή των νέων μετοχών – στο 0,35 P/BV.

Τι σημαίνει αυτό;

Αυτό σημαίνει 300 εκατ ευρώ κεφαλαιοποίηση ή 0,11 ευρώ ανά μετοχή ενώ βρίσκεται η Attica bank στα 0,2220 ευρώ.

Το πέμπτο ερώτημα που τίθεται είναι το εξής ποιος επενδυτής θα συμμετάσχει σε μια αύξηση όταν γνωρίζει

Α)ότι η χρηματιστηριακή τιμή είναι χαμηλότερη 0,220 ευρώ (10 Δεκεμβρίου του 2015) έναντι της τιμής της αύξησης κεφαλαίου

Β)ότι με όρους P/BV η Attica bank είναι σημαντικά υπερτιμημένη;

Αυτά είναι τα ερωτήματα που θέτουμε και ίσως αποτελούμε από τα ελάχιστα μέσα ενημέρωσης που με στοιχεία και τεκμηριωμένα προσπαθούμε να προστατέψουμε το κοινωνικό συμφέρον ενάντια σε εκτρώματα και οικονομικά εγκλήματα που πάνε να συντελεστούν.

Κάποια στιγμή σε αυτό τον τόπο δεν θα πρέπει όλοι να λέμε δεν βαριέσαι όλοι τα ίδια κάνουν, πρέπει με επιχειρήματα να αντιδρούμε εμπρός σε όλες τις ακρότητες που έχουν συντελεστεί ή θα συντελεστούν.

Η DGCom γνωρίζει;

Η Ευρωπαϊκή Επιτροπή Ανταγωνισμού γνωρίζει όλα αυτά τα σχέδια για παράλληλα συστήματα, παράλληλες τράπεζες και με ποιο τρόπο πάνε να τα δημιουργήσουν;

Θα διερευνήσει η DGCom ποιοι επενδυτές συμμετείχαν στην αύξηση κεφαλαίου της Attica bank, αν υφίσταται θέμα state aid κρατικής βοήθειας και αν όλα αυτά είναι μέσα στο πνεύμα του νόμου;

Διεθνής Αερολιμένας Αθηνών....θα συμμετάσχει με 9,9 εκατ ευρώ

www.bankingnews.gr

Σχόλια αναγνωστών