Στις 17 Αυγούστου 2018 η Τουρκία δέχθηκε μπαράζ υποβαθμίσεων θυμίζοντας την Ελλάδα του 2011-2012.

(upd5) Μετά το μπαράζ υποβαθμίσεων της Τουρκίας από τους οίκους αξιολόγησης η τρέχουσα εβδομάδα θεωρείται πολύ κρίσιμη για την τουρκική λίρα καθώς ή η Κεντρική Τράπεζα και το υπουργείο Οικονομικών θα ξεδιπλώσουν την στρατηγική τους που θα επιφέρει την ανατίμηση της λίρας έναντι του δολαρίου ή θα χαθεί ξανά ο έλεγχος και βίαια θα διολισθήση ακόμη και προς τις 8 λίρες ανά δολάριο όπως εκτιμούν ορισμένοι επενδυτικοί οίκοι.

Στις 17 Αυγούστου 2018 η Τουρκία δέχθηκε μπαράζ υποβαθμίσεων θυμίζοντας την Ελλάδα του 2011-2012.

Η Fitch προειδοποιούσε ότι τα μέτρα που έχουν ληφθεί για την προστασία της λίρας δεν αποδίδουν.

Η Moody's υποβάθμισε την Τουρκία σε Ba3.

H Standard and Poor's υποβάθμισε την Τουρκία σε Β+ (Ελλάδα και Τουρκία έχουν την ίδια πιστοληπτική ικανότητα ΒΒ- με βάση την ανώτερη βαθμολογία).

Η Τουρκία δεν είναι μόνο θύμα της κακοδιαχείρησης του Erdogan όπου μεταξύ άλλων έχει τοποθετήσει συγγενείς στο υπουργείο Οικονομικών και στην Κεντρική Τράπεζα της Τουρκίας.

Η τουρκική λίρα δέχεται πυρά και ως αναδυόμενη αγορά καθώς το sell off συνεχίζεται με το pesos της Αργεντινής και την λίρα Τουρκίας να καταγράφουν μεγάλες απώλειες.

Ωστόσο μετά την απόφαση υποτίμησης του bolivar στην Βενεζουέλα από τον Maduro τον πρόεδρο της χώρας κατά 95%.... το -37% απώλειες έναντι του δολαρίου της τουρκικής λίρας...μάλλον ωχριά.

Νέα χείρα βοηθείας προσφέρει το Κατάρ στην Τουρκία - Συμφωνία ανταλλαγής συναλλάγματος για τη στήριξη της ρευστότητας

Σε συμφωνία ανταλλαγής συναλλάγματος προχώρησαν οι κεντρικές τράπεζες του Κατάρ και της Τουρκίας, προκειμένου να προσφερθεί ρευστότητα και υποστήριξη στη χρηματοπιστωτική σταθερότητα στην Τουρκία.

Η ανακοίνωση ήρθε λίγες ημέρες αφότου η Ντόχα, σύμμαχος της Άγκυρας στον Κόλπο, δεσμεύθηκε να διαθέσει 15 δισ. δολάρια για να τονώσει την τουρκική οικονομία.

Η συμφωνία προβλέπει μια αμφίδρομη γραμμή ανταλλαγής συναλλάγματος, διευκρίνισε το κεντρικό πιστωτικό ίδρυμα του Κατάρ σε ανακοίνωση που αναρτήθηκε στον ιστότοπό του.

Ο εμίρης του Κατάρ ενέκρινε νωρίτερα αυτόν τον μήνα ένα πακέτο οικονομικών σχεδιασμών, επενδύσεων και παρακαταθηκών υπέρ της Τουρκίας, εντός των ορίων της προσπάθειας να στηριχθεί η τουρκική λίρα, που πλήττεται από μια εντεινόμενη νομισματική κρίση.

Το τουρκικό νόμισμα έχει απολέσει σχεδόν το 40% της αξίας του έναντι του αμερικανικού δολαρίου φέτος.

Κρίση στις αναδυόμενες αγορές

Η κρίση στις αναδυόμενες αγορές αντικατοπτρίζεται ξεκάθαρα στα νομίσματα των χωρών τα οποία λόγω των συνεχιζόμενων εκροών δέχονται ισχυρές πιέσεις.

Όμως ενώ όλοι εστιάζονται στην τουρκική λίρα και στην κατάρρευση που έχει υποστεί…το pesos της Αργεντινής καταγράφει τις μεγαλύτερες απώλειες παγκοσμίως έναντι του δολαρίου.

Έχει υπολογιστεί ότι τον τελευταίο ένα μήνα οι εκροές από τα νομίσματα των αναδυόμενων αγορών προς το δολάριο ξεπερνάει τα 180 δισεκ. δολάρια.

Η Τουρκία που προφανώς αγγίζει την Ευρώπη και την Ελλάδα λόγω αναδυόμενης αγοράς και εμπορίου συνεχίζει τις πρωτοφανείς παρεμβάσεις της στην αγορά συναλλάγματος.

Η τουρκική ρυθμιστική αρχή των τραπεζών ξεκίνησε μια ακόμη παρέμβαση: Η Τουρκία επεκτείνει τα όρια για τις ανταλλαγές νομισμάτων έναντι της λίρας.

Το μόνο που έκανε η Τουρκία, παρά τις ασαφείς υποσχέσεις δημοσιονομικής μεταρρύθμισης και νομισματικής σταθεροποίησης, συνεχίζει να αρνείται να κάνει το μόνο πράγμα που οι επενδυτές σε ολόκληρο τον κόσμο ζητούν: να αυξήσει τα επιτόκια και να ενισχύσει τους οικονομικούς – δημοσιονομικούς όρους.

Δεν είναι τυχαίο ότι η Fitch τόνισε ότι «είναι μάλλον απίθανο να σταθεροποιήσει η Τουρκία το ασταθές νόμισμα και την οικονομία».

Η Fitch η οποία πριν από ένα μήνα υποβάθμισε την Τουρκία σε BB και προειδοποίησε για περισσότερες υποβαθμίσεις ανέφερε ότι πιστεύει ότι "απαιτείται αύξηση της αξιοπιστίας της πολιτικής και της ανεξαρτησίας της κεντρικής τράπεζας, ανοχή στην ασθενέστερη ανάπτυξη από τους διαμορφωτές πολιτικής και μείωση των μακροοικονομικών και χρηματοοικονομικών ανισορροπιών. "

Για το σύνολο του 2018 το pesos της Αργεντινής μετράει απώλειες 37,45% και ακολουθεί πολύ κοντά η τουρκική λίρα με 37,16%.

Πριν λίγους μήνες 1 δολάριο ισοδυναμούσε με 17 pesos Αργεντινής και σήμερα 1 δολάριο ισοδυναμεί με 29,8 pesos

Πριν λίγους μήνες 1 δολάριο ισοδυναμούσε με 3,4 λίρες τουρκίας και σήμερα 1 δολάριο ισοδυναμεί με 6,04 λίρες Τουρκίας.

Το επόμενο νόμισμα με τις μεγαλύτερες απώλειες από τιε αρχές του 2018 είναι το rand της Νότιας Αφρικής, το real της Βραζιλίας, το ruble της Ρωσίας, η rupee της Ινδίας.

Αντιθέτως το Μεξικάνικο pesos καταγράφει τις μικρότερες απώλειες όπως και το pesos της Κολομβίας.

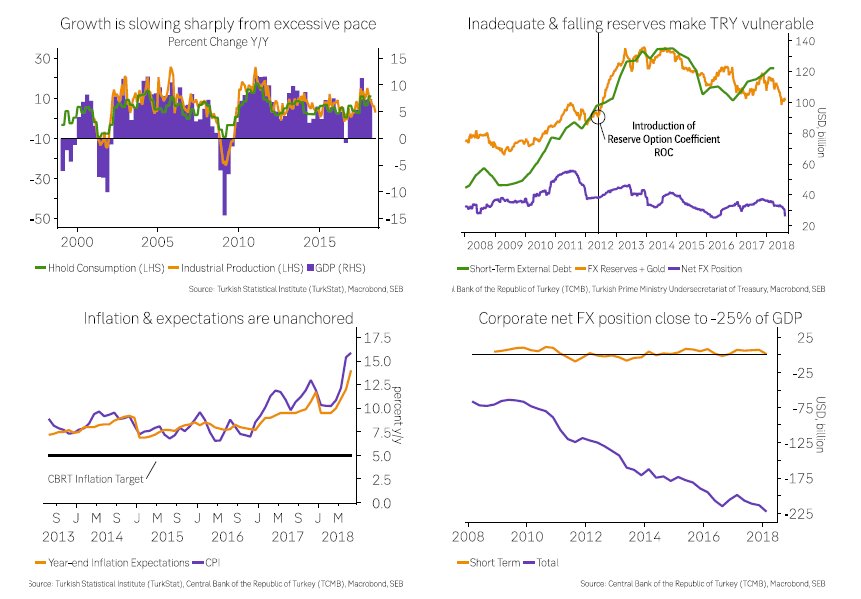

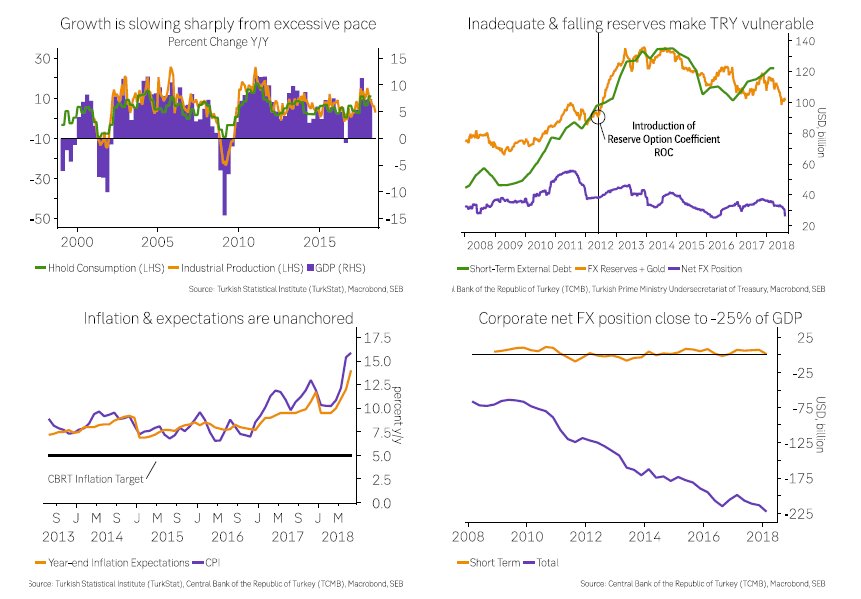

SEB: Η ισοτιμία του τουρκικού νομίσματος μπορεί να φθάσει στις 8 λίρες ανά δολάριο!

Ως ο πλέον απαισιόδοξος θα πρέπει να θεωρείται ο σουηδικός χρηματοοικονομικός όμιλος SEB, αναφορικά με την πορεία της λίρας, με τον αναλυτή του Per Hammarlund να εκτιμά ότι το τουρκικό νόμισμα μπορεί να φθάσει ακόμη και τις 8 λίρες ανά δολάριο.

Όπως τονίζει εάν η Τουρκία δεν προχωρήσει σε εκ βάθρων αλλαγές στην οικονομική της πολιτική και επίσης εάν δεν επιτρέψει στην κεντρική τράπεζα να ακολουθήσει ανεξάρτητη και σύμφωνη με τις ανάγκες της οικονομίας πολιτική.

Προσθέτει ακόμη ότι η όποια ανάκαμψη έχει καταγραφεί στη λίρα θα είναι προσωρινή, καθώς τα προβλήματα της τουρκικής οικονομίας είναι δομικά και δεν μπορούν να αντιμετωπιστούν με τα ημίμετρα που ανακοίνωσε πρόσφατα ο υπουργός Οικονομικών, Β. Albayrak.

J P Morgan: Σε σπιράλ θανάτου η Τουρκία - Ελάχιστες οι επιλογές του Erdogan

Η Τουρκία βρίσκεται σε σπιράλ θανάτου και ο πρόεδρος Erdogan πρακτικά έχει ελάχιστες εναλλακτικές αναφέρει σε έκθεση της η αμερικανική επενδυτική τράπεζα J P Morgan.

Για την Τουρκία οι πραγματικές επιλογές είναι

1) Να αυξήσει σημαντικά τα επιτόκια και να δείξει στις αγορές ότι θα τα αυξήσει όσο χρειάζονται.

2) Να επιβάλλει capital controls

Όμως ούτε κεφαλαιακούς ελέγχους θέλει να επιβάλλει η Τουρκία ούτε να αυξήσει τα επιτόκια η Κεντρική Τράπεζα της Τουρκίας.

Και οι δύο λύσεις θα έχουν μεγάλο πολιτικό κόστος για τον Erdogan και για τον λόγο αυτό δεν έχει προχωρήσει σε αυτές τις δύο εναλλακτικές λύσεις.

Το τουρκικό τραπεζικό σύστημα έχει καταστεί ιδιαίτερα ευάλωτο λόγω της ελεύθερης πτώσης της λίρας, με αποτέλεσμα την αύξηση των μη εξυπηρετούμενων δανείων, καθώς οι δανειολήπτες ξαφνικά αδυνατούν να εξοφλήσουν το χρέος τους, ειδικά εάν είναι σε δολάρια.

Και ένα μεγάλο μέρος περίπου το 40% των εταιρικών δανείων της Τουρκίας είναι σε ξένα νομίσματα, ποσοστό που αυξάνεται όσο η λίρα διολισθαίνει.

Οι τράπεζες δανείζουν κατά κανόνα σε δολάρια και ευρώ.

Για πολλά χρόνια, οι δυτικές τράπεζες έχουν χορηγήσει χαμηλότοκα δάνεια περίπου 120-130 μονάδες βάσης πάνω από το Libor.

Ένα καταστροφικό σημάδι θα ήταν αν οι ξένες τράπεζες αποσυρθούν από την τουρκική αγορά.

Η J P Morgan υποστηρίζει ότι η Τουρκία βρίσκεται σε σπιράλ θανάτου και ο Erdogan πρακτικά δεν έχει επιλογές.

-Η τουρκική λιρέτα καταρρέει, αυξάνοντας το κόστος χρηματοδότησης για όλους στην οικονομία

-Οι εγχώριοι δανειολήπτες, αδυνατούν καλύψουν την αυξανόμενη δαπάνη σε τόκους.

-Απότομη επιβράδυνση της ανάπτυξης εμφανίζεται, ακόμη και όταν ο πληθωρισμός παραμένει σταθερά υψηλός

-Τα μη εξυπηρετούμενα δάνεια αυξάνονται καθώς οι δανειολήπτες δεν είναι σε θέση να εξοφλήσουν τα δάνεια στις τράπεζες.

-Η εκκαθάριση των περιουσιακών στοιχείων των τραπεζών επιταχύνεται, προκαλώντας ανησυχίες για την υγεία του τοπικού τραπεζικού τομέα

-Οι ξένοι δανειστές αποτραβιούνται μέχρι να υπάρξει σταθερότητα στην οικονομία.

- Η λίρα βυθίζεται περισσότερο και ο φαύλος κύκλος επαναλαμβάνεται εκ νέου.

Τόσο ο Erdogan όσο και οι υπόλοιπες αναδυόμενες αγορές θα διασώζονταν αν συνέβαιναν δύο απαραίτητα και επαρκή πράγματα

i) η Fed διέκοπτε την αύξηση των επιτοκίων και αποκαθιστώντας την παγκόσμια ρευστότητα στέλνοντας το δολάριο αισθητά χαμηλότερα, και

ii) η Κίνα και οι ΗΠΑ να συμβιβαστούν ώστε η Κίνα να σταματήσει να ανησυχεί για τα εγχώρια προβλήματά της και να ασχοληθεί με την αποκατάσταση της παγκόσμιας οικονομίας, η οποία για το μεγαλύτερο μέρος του 2016 και του 2017 επέτρεψε στις αναδυόμενες αγορές να είναι ένα από τα καλύτερα επιτεύγματα στον κόσμο.

Οι ΗΠΑ καθορίζουν την παγκόσμια ρευστότητα και το κόστος του κεφαλαίου, ενώ η Κίνα είναι σε θέση να αποκαταστήσει την παγκόσμια οικονομία μέσω του εντατικού επιχειρηματικού μοντέλου σε εμπορεύματα και επενδύσεις.

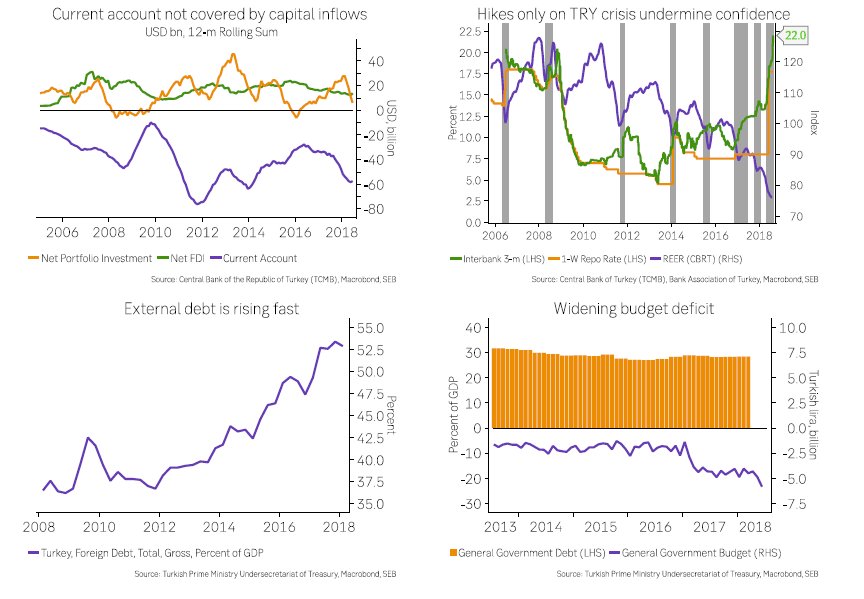

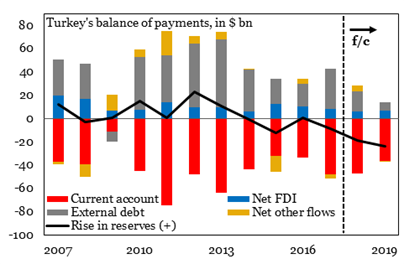

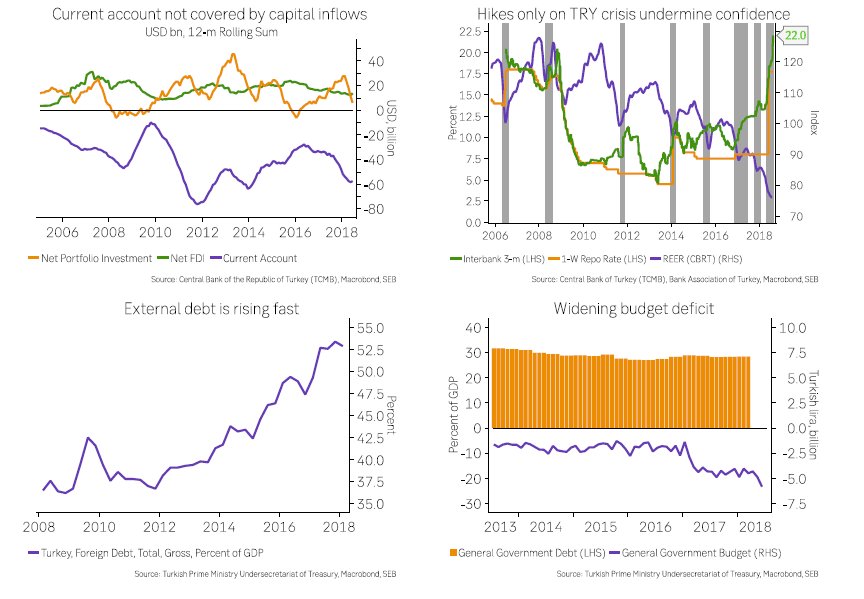

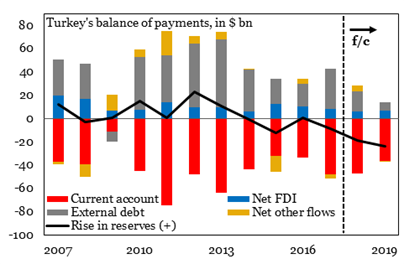

IIF: Δεν θα αποφευχθεί περαιτέρω συρρίκνωση στα συναλλαγματικά διαθέσιμα της Τουρκίας

Περαιτέρω συρρίκνωση στα συναλλαγματικά διαθέσιμα της Τουρκίας αναμένει το αμέσως επόμενο χρονικό διάστημα το Ινστιτούτο Διεθνών Οικονομικών (Institute of International Finance, IIF), ακόμη και αν καταγραφεί σημαντική βελτίωση στο έλλειμμα τρεχουσών συναλλαγών, μειωθούν οι εκροές κεφαλαίων και επιστρέψουν σε βιώσιμα επίπεδα τε επιτόκια.

Να σημειωθεί ότι το IIF υπολογίζει μεταξύ 5 και 5,5 ανά δολάριο Ηνωμένων Πολιτειών τη «λογική» αξία της τουρκικής λίρας, αναμένοντας ενίσχυση του νομίσματος εντός της επόμενης διετίας.

Η λίρα διαπραγματεύεται, στις 16:20, στο 6,12 έναντι του επικρατέστερου αποθεματικού νομίσματος, έχοντας καταποντιστεί την τρέχουσα εβδομάδα ακόμη και πάνω από το 7,2.

Για το 2018, μέχρι στιγμής, το τουρκικό νόμισμα έχει υποχωρήσει άνω του 30% έναντι του δολαρίου.

Το Ινστιτούτο αναφέρει πως υπάρχουν «μεγάλα εμπόδια» σε ό,τι αφορά στην προσφυγή της Άγκυρας στο Διεθνές Νομισματικό Ταμείο, μεταξύ των οποίων η ανάγκη για αυστηρότερη νομισματική πολιτική και περαιτέρω αύξηση των επιτοκίων.

Επίσης, αποτιμά ως «προπομπό» ευρείας κρίσης τη μείωση των επενδυτικών ροών στις αναδυόμενες οικονομίες, σε συνδυασμό με την «ελεύθερη πτώση» της τουρκικής λίρας.

IHS Markit: Η συναλλαγματική κρίση της Τουρκίας θα πλήξει τους ασιακούς εμπορικούς της εταίρους

Οι έξι ασιατικές χώρες συγκαταλέγονται στις 20 πρώτες πηγές εισαγωγών της Τουρκίας, με την Κίνα να είναι η πρώτη στον κατάλογο, προειδοποιεί η IHS Markit σε σημερινή της έκθεση, υπενθυμίζοντας επίσης τους εμπορικούς δεσμούς της χώρας με τις Νότια Κορέα, Ινδία, Ιαπωνία, Μαλαισία και Βιετνάμ.

Η Ινδία και η Ινδονησία είναι δύο από τις αναδυόμενες αγορές που κινδυνεύουν περισσότερο από παγκόσμιους κραδασμούς, ανέφερε η IHS Markit.

Εν μέσω της αναταραχής και των παγκόσμιων αγορών που προκλήθηκαν από την απότομη πτώση του τουρκικού νομίσματος, οι επενδυτές παρακολουθούν προσεκτικά τους δεσμούς μεταξύ της αναδυόμενης οικονομίας και των χωρών του Ασίας-Ειρηνικού.

«Η τουρκική οικονομική κρίση και πτώση της λίρας θα έχει αντίκτυπο στις διμερείς εμπορικές συναλλαγές, καθώς το κόστος των εισαγόμενων αγαθών θα αυξηθεί σημαντικά στην τουρκική οικονομία, λόγω της σημαντικής υποτίμησης του νομίσματος αυτό το έτος», δήλωσε ο αναλυτής της IHS Markit, Rajiv Biswas.

Για παράδειγμα, η απότομη υποτίμηση της λίρας πιθανώς θα βλάψει τις τουρκικές παραγγελίες για προϊόντα της Μαλαισίας φέτος και το 2019, σύμφωνα με την έκθεση.

Η λίρα έχει χάσει περισσότερο από το 40% της αξίας του έναντι του δολαρίου φέτος, πυροδοτώντας φόβους μετάδοσης και ένα sell-off σε νομίσματα και μετοχές των αναδυόμενων αγορών - ιδιαίτερα αν οι Τούρκοι αξιωματούχοι αποφασίσουν την εισαγωγή ελέγχων στην κίνηση κεφαλαίων σε μια προσπάθεια να σταματήσει η "αιμορραγία".

Ένα τέτοιο sell-off θα μπορούσε να είναι ακόμα πιο σημαντικό κίνδυνο για τα έθνη της Ασίας-Ειρηνικού, εκτός της εμπορικής επιβράδυνσης, πρόσθεσε ο Biswas, διότι θα μπορούσε να προκαλέσει φόβο στους επενδυτές, προκαλώντας «σημαντικές» εκροές από τις αναδυόμενες αγορές.

Η Ινδία θα είναι μία από τις αναδυόμενες αγορές που κινδυνεύει περισσότερο από τους παγκόσμιους κραδασμούς.

Η ινδική ρουπία εκτίθεται σε ξένους επενδυτές που τραβούν τα χρήματά τους από επενδύσεις όπως μετοχές και ομόλογα - όπως και η Ινδονησία, σύμφωνα με την έκθεση.

"Μια σημαντική πηγή ανησυχίας για την Ινδονησία είναι η πιθανή εκροή χρημάτων λόγω του υψηλού μεριδίου της ξένης ιδιοκτησίας στις τοπικές αγορές μετοχών και ομολόγων", έγραψε ο Biswas.

Η ξένη κυριότητα των κρατικών ομολόγων που εκφράζονται σε ρουπίες είναι περίπου 40%, με 45% στο εταιρικό χρέος.

Οι αλλοδαποί κατέχουν επίσης το 61% του συνολικού χρέους της γενικής κυβέρνησης, ανέφερε.

Στη Νότια Ασία, πολλά έθνη αντιμετωπίζουν προβλήματα εξωτερικού χρέους, όπως η Σρι Λάνκα και το Πακιστάν.

Στο άλλο άκρο του φάσματος, οι οικονομίες όπως η Νότια Κορέα, η Ταϊβάν και η Ταϊλάνδη είναι σχετικά ανθεκτικές λόγω των υγιών μακροοικονομικών θεμελιωδών μεγεθών και των σημαντικών συναλλαγματικών αποθεμάτων, ανέφερε.

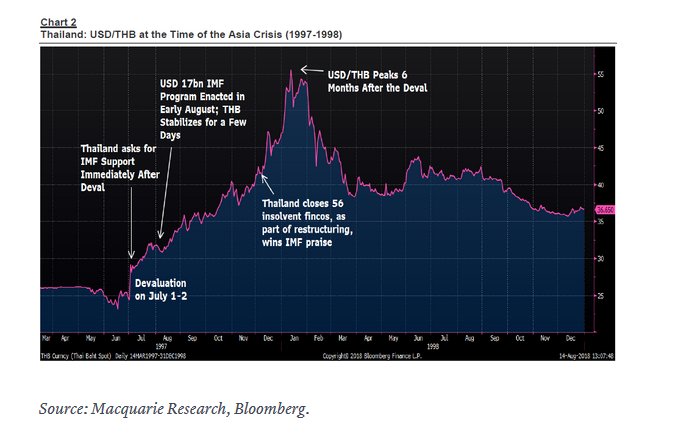

Macquarie Group: Προσωρινή η όποια ανάκαμψη της τουρκικής λίρας

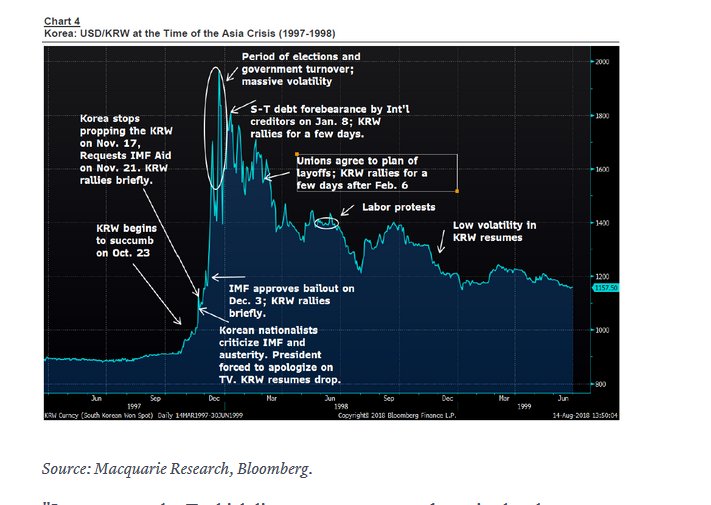

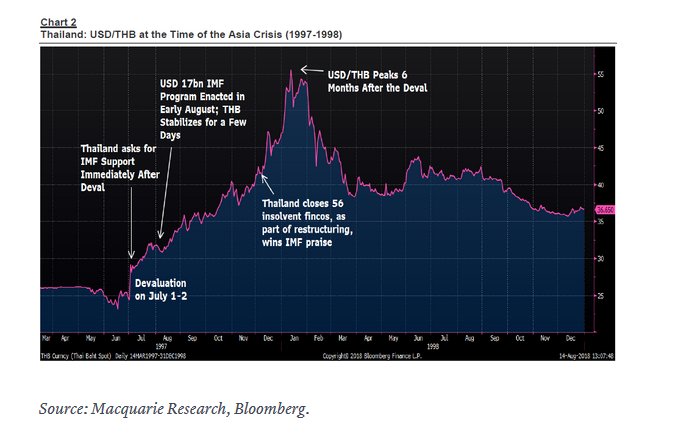

Φυσιολογική αλλά προσωρινή χαρακτηρίζει την ανάκαμψη της τουρκικής λίρας η Macquarie Group, προειδοποιώντας ότι η πτώση της θα συνεχιστεί και το επόμενο διάστημα.

«Κρίνοντας από τα δεδομένα προηγούμενων κρίσεων στην αγορά συναλλάγματος, η μεταβλητότητα στην Τουρκία μόλις έχει ξεκινήσει», τονίζει ο Thierry Wizman, κορυφαίος αναλυτής της Macquarie και προσθέτει ότι «ένα προσωρινό ράλι σε ένα νόμισμα που βρίσκεται αντιμέτωπο με κρίση δεν είναι κάτι ασυνήθιστο».

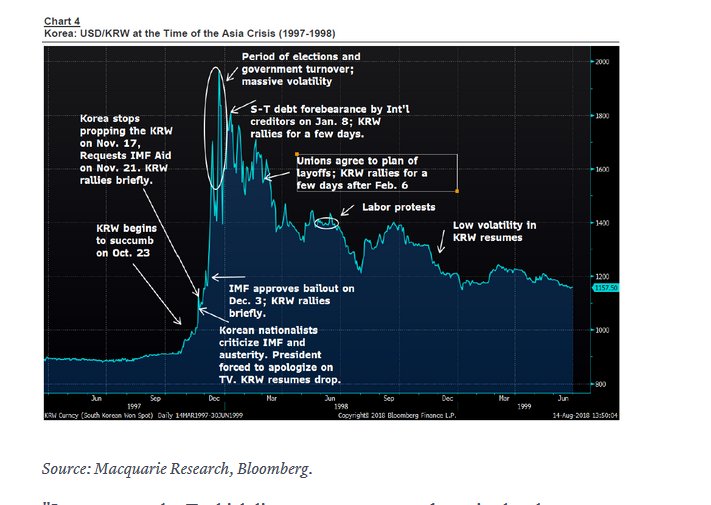

Ο Whizman συγκρίνει την τρέχουσα κρίση στην τουρκική λίρα, με ανάλογες του παρελθόντος όπως αυτή το 1997 στα ασιατικά νομίσματα, όταν τελικώς παρενέβη το ΔΝΤ προκειμένου να διασώσει αρκετά εξ αυτών.

Όμως ακόμη και μετά την παρέμβαση του Ταμείου το ράλι στα ασιατικά νομίσματα διήρκησε λίγες ημέρες και οι short sellers επέστρεψαν δριμύτεροι.

«Το ράλι που δημιουργήθηκε από την παρέμβαση του ΔΝΤ ήταν βραχύβιο.

Μετά την είσοδο του ΔΝΤ σε αυτές τις χώρες επήλθε και πολιτική αβεβαιότητα, γεγονός που δημιούργησε ακόμη περισσότερα προβλήματα και η πορεία των νομισμάτων δεν ήταν θετική για αρκετά μεγάλο διάστημα», εκτιμά ο αναλυτής της Macquarie.

«Σε κάθε περίπτωση η λίρα θα βρεθεί αντιμέτωπη βραχυπρόθεσμα με έντονη μεταβλητότητα, η οποία θα παραμείνει στην αγορά τουλάχιστον για ένα έτος», καταλήγει ο αναλυτής.

Goldman Sachs: Ακόμη και η επιβολή capital controls δεν μπορεί να σώσει την Τουρκία

Η επιβολή capital controls στην Τουρκία θα μπορούσε να επιδεινώσει γρήγορα την έκθεση άλλων αναδυόμενων αγορών, όπως αναλυτής της Goldman Sachs στο «CNBC».

Όπως σημειώνει το «CNBC», Τούρκοι αξιωματούχοι επί του παρόντος προσπαθούν να περιορίσουν τη χειρότερη συναλλαγματική κρίση της χώρας από το 2001, με τη λίρα να πέφτει στο ιστορικό χαμηλό των 7,24 λιρών έναντι του δολαρίου στην αρχή της εβδομάδας.

Σημειώνεται ότι η τουρκική λίρα έχει χάσει περισσότερο από το 40% της αξίας της έναντι του δολαρίου φέτος, πυροδοτώντας φόβους για μετάδοση του sell-off στις αναδυόμενες αγορές - ειδικά εάν οι Τούρκοι αξιωματούχοι προχωρήσουν στην εισαγωγή capital controls σε μια προσπάθεια να καταπολεμήσουν τη νομισματική κρίση.

«Η επιβολή πλήρων capital controls, για την οποία ανησυχούν όλοι, νομίζω ότι θα έχει μια αρκετά περιορισμένη πιθανότητα επιτυχίας, εν μέρει επειδή η χώρα έχει μεγάλες απαιτήσεις για εξωτερική χρηματοδότηση...

Έτσι δεν νομίζω ότι εδώ αποτελούν λύση τα capital controls», δήλωσε ο Kamakshya Trivedi, συν-επικεφαλής αναδυόμενων αγορών και έρευνας ξένου συναλλάγματος στην Goldman Sachs, στο «CNBC».

Αντ’ αυτού, ο Trivedi πρότεινε ότι η τουρκική κυβέρνηση πρέπει να δώσει προτεραιότητα στην περαιτέρω σύσφιξη της νομισματικής πολιτικής καθώς και να εκδώσει μια συνολική δήλωση για τη δημοσιονομική πολιτική, προκειμένου να αποκαταστήσει την οικονομική αξιοπιστία της χώρας.

«Νομίζω ότι ο Kamakshya έχει δίκιο, τα capital controls δεν είναι η απάντηση», δήλωσε επίσης στο «CNBC» ο Jim McCaughan, διευθύνων σύμβουλος της Principal Global Investors.

«Ο κίνδυνος είναι ότι αν επιλέξουν αυτή τη διαδρομή, αυτό είναι κάτι που επηρεάζει την ευρύτερη τάξη asset των αναδυόμενων αγορών από άποψη φήμης.

Γι’ αυτό νομίζω ότι αυτά είναι τα κανάλια μετάδοσης για τα οποία κάποιος θα πρέπει να ανησυχεί», πρόσθεσε ο Trivedi της Goldman Sachs.

www.bankingnews.gr

Στις 17 Αυγούστου 2018 η Τουρκία δέχθηκε μπαράζ υποβαθμίσεων θυμίζοντας την Ελλάδα του 2011-2012.

Η Fitch προειδοποιούσε ότι τα μέτρα που έχουν ληφθεί για την προστασία της λίρας δεν αποδίδουν.

Η Moody's υποβάθμισε την Τουρκία σε Ba3.

H Standard and Poor's υποβάθμισε την Τουρκία σε Β+ (Ελλάδα και Τουρκία έχουν την ίδια πιστοληπτική ικανότητα ΒΒ- με βάση την ανώτερη βαθμολογία).

Η Τουρκία δεν είναι μόνο θύμα της κακοδιαχείρησης του Erdogan όπου μεταξύ άλλων έχει τοποθετήσει συγγενείς στο υπουργείο Οικονομικών και στην Κεντρική Τράπεζα της Τουρκίας.

Η τουρκική λίρα δέχεται πυρά και ως αναδυόμενη αγορά καθώς το sell off συνεχίζεται με το pesos της Αργεντινής και την λίρα Τουρκίας να καταγράφουν μεγάλες απώλειες.

Ωστόσο μετά την απόφαση υποτίμησης του bolivar στην Βενεζουέλα από τον Maduro τον πρόεδρο της χώρας κατά 95%.... το -37% απώλειες έναντι του δολαρίου της τουρκικής λίρας...μάλλον ωχριά.

Νέα χείρα βοηθείας προσφέρει το Κατάρ στην Τουρκία - Συμφωνία ανταλλαγής συναλλάγματος για τη στήριξη της ρευστότητας

Σε συμφωνία ανταλλαγής συναλλάγματος προχώρησαν οι κεντρικές τράπεζες του Κατάρ και της Τουρκίας, προκειμένου να προσφερθεί ρευστότητα και υποστήριξη στη χρηματοπιστωτική σταθερότητα στην Τουρκία.

Η ανακοίνωση ήρθε λίγες ημέρες αφότου η Ντόχα, σύμμαχος της Άγκυρας στον Κόλπο, δεσμεύθηκε να διαθέσει 15 δισ. δολάρια για να τονώσει την τουρκική οικονομία.

Η συμφωνία προβλέπει μια αμφίδρομη γραμμή ανταλλαγής συναλλάγματος, διευκρίνισε το κεντρικό πιστωτικό ίδρυμα του Κατάρ σε ανακοίνωση που αναρτήθηκε στον ιστότοπό του.

Ο εμίρης του Κατάρ ενέκρινε νωρίτερα αυτόν τον μήνα ένα πακέτο οικονομικών σχεδιασμών, επενδύσεων και παρακαταθηκών υπέρ της Τουρκίας, εντός των ορίων της προσπάθειας να στηριχθεί η τουρκική λίρα, που πλήττεται από μια εντεινόμενη νομισματική κρίση.

Το τουρκικό νόμισμα έχει απολέσει σχεδόν το 40% της αξίας του έναντι του αμερικανικού δολαρίου φέτος.

Κρίση στις αναδυόμενες αγορές

Η κρίση στις αναδυόμενες αγορές αντικατοπτρίζεται ξεκάθαρα στα νομίσματα των χωρών τα οποία λόγω των συνεχιζόμενων εκροών δέχονται ισχυρές πιέσεις.

Όμως ενώ όλοι εστιάζονται στην τουρκική λίρα και στην κατάρρευση που έχει υποστεί…το pesos της Αργεντινής καταγράφει τις μεγαλύτερες απώλειες παγκοσμίως έναντι του δολαρίου.

Έχει υπολογιστεί ότι τον τελευταίο ένα μήνα οι εκροές από τα νομίσματα των αναδυόμενων αγορών προς το δολάριο ξεπερνάει τα 180 δισεκ. δολάρια.

Η Τουρκία που προφανώς αγγίζει την Ευρώπη και την Ελλάδα λόγω αναδυόμενης αγοράς και εμπορίου συνεχίζει τις πρωτοφανείς παρεμβάσεις της στην αγορά συναλλάγματος.

Η τουρκική ρυθμιστική αρχή των τραπεζών ξεκίνησε μια ακόμη παρέμβαση: Η Τουρκία επεκτείνει τα όρια για τις ανταλλαγές νομισμάτων έναντι της λίρας.

Το μόνο που έκανε η Τουρκία, παρά τις ασαφείς υποσχέσεις δημοσιονομικής μεταρρύθμισης και νομισματικής σταθεροποίησης, συνεχίζει να αρνείται να κάνει το μόνο πράγμα που οι επενδυτές σε ολόκληρο τον κόσμο ζητούν: να αυξήσει τα επιτόκια και να ενισχύσει τους οικονομικούς – δημοσιονομικούς όρους.

Δεν είναι τυχαίο ότι η Fitch τόνισε ότι «είναι μάλλον απίθανο να σταθεροποιήσει η Τουρκία το ασταθές νόμισμα και την οικονομία».

Η Fitch η οποία πριν από ένα μήνα υποβάθμισε την Τουρκία σε BB και προειδοποίησε για περισσότερες υποβαθμίσεις ανέφερε ότι πιστεύει ότι "απαιτείται αύξηση της αξιοπιστίας της πολιτικής και της ανεξαρτησίας της κεντρικής τράπεζας, ανοχή στην ασθενέστερη ανάπτυξη από τους διαμορφωτές πολιτικής και μείωση των μακροοικονομικών και χρηματοοικονομικών ανισορροπιών. "

Για το σύνολο του 2018 το pesos της Αργεντινής μετράει απώλειες 37,45% και ακολουθεί πολύ κοντά η τουρκική λίρα με 37,16%.

Πριν λίγους μήνες 1 δολάριο ισοδυναμούσε με 17 pesos Αργεντινής και σήμερα 1 δολάριο ισοδυναμεί με 29,8 pesos

Πριν λίγους μήνες 1 δολάριο ισοδυναμούσε με 3,4 λίρες τουρκίας και σήμερα 1 δολάριο ισοδυναμεί με 6,04 λίρες Τουρκίας.

Το επόμενο νόμισμα με τις μεγαλύτερες απώλειες από τιε αρχές του 2018 είναι το rand της Νότιας Αφρικής, το real της Βραζιλίας, το ruble της Ρωσίας, η rupee της Ινδίας.

Αντιθέτως το Μεξικάνικο pesos καταγράφει τις μικρότερες απώλειες όπως και το pesos της Κολομβίας.

SEB: Η ισοτιμία του τουρκικού νομίσματος μπορεί να φθάσει στις 8 λίρες ανά δολάριο!

Ως ο πλέον απαισιόδοξος θα πρέπει να θεωρείται ο σουηδικός χρηματοοικονομικός όμιλος SEB, αναφορικά με την πορεία της λίρας, με τον αναλυτή του Per Hammarlund να εκτιμά ότι το τουρκικό νόμισμα μπορεί να φθάσει ακόμη και τις 8 λίρες ανά δολάριο.

Όπως τονίζει εάν η Τουρκία δεν προχωρήσει σε εκ βάθρων αλλαγές στην οικονομική της πολιτική και επίσης εάν δεν επιτρέψει στην κεντρική τράπεζα να ακολουθήσει ανεξάρτητη και σύμφωνη με τις ανάγκες της οικονομίας πολιτική.

Προσθέτει ακόμη ότι η όποια ανάκαμψη έχει καταγραφεί στη λίρα θα είναι προσωρινή, καθώς τα προβλήματα της τουρκικής οικονομίας είναι δομικά και δεν μπορούν να αντιμετωπιστούν με τα ημίμετρα που ανακοίνωσε πρόσφατα ο υπουργός Οικονομικών, Β. Albayrak.

J P Morgan: Σε σπιράλ θανάτου η Τουρκία - Ελάχιστες οι επιλογές του Erdogan

Η Τουρκία βρίσκεται σε σπιράλ θανάτου και ο πρόεδρος Erdogan πρακτικά έχει ελάχιστες εναλλακτικές αναφέρει σε έκθεση της η αμερικανική επενδυτική τράπεζα J P Morgan.

Για την Τουρκία οι πραγματικές επιλογές είναι

1) Να αυξήσει σημαντικά τα επιτόκια και να δείξει στις αγορές ότι θα τα αυξήσει όσο χρειάζονται.

2) Να επιβάλλει capital controls

Όμως ούτε κεφαλαιακούς ελέγχους θέλει να επιβάλλει η Τουρκία ούτε να αυξήσει τα επιτόκια η Κεντρική Τράπεζα της Τουρκίας.

Και οι δύο λύσεις θα έχουν μεγάλο πολιτικό κόστος για τον Erdogan και για τον λόγο αυτό δεν έχει προχωρήσει σε αυτές τις δύο εναλλακτικές λύσεις.

Το τουρκικό τραπεζικό σύστημα έχει καταστεί ιδιαίτερα ευάλωτο λόγω της ελεύθερης πτώσης της λίρας, με αποτέλεσμα την αύξηση των μη εξυπηρετούμενων δανείων, καθώς οι δανειολήπτες ξαφνικά αδυνατούν να εξοφλήσουν το χρέος τους, ειδικά εάν είναι σε δολάρια.

Και ένα μεγάλο μέρος περίπου το 40% των εταιρικών δανείων της Τουρκίας είναι σε ξένα νομίσματα, ποσοστό που αυξάνεται όσο η λίρα διολισθαίνει.

Οι τράπεζες δανείζουν κατά κανόνα σε δολάρια και ευρώ.

Για πολλά χρόνια, οι δυτικές τράπεζες έχουν χορηγήσει χαμηλότοκα δάνεια περίπου 120-130 μονάδες βάσης πάνω από το Libor.

Ένα καταστροφικό σημάδι θα ήταν αν οι ξένες τράπεζες αποσυρθούν από την τουρκική αγορά.

Η J P Morgan υποστηρίζει ότι η Τουρκία βρίσκεται σε σπιράλ θανάτου και ο Erdogan πρακτικά δεν έχει επιλογές.

-Η τουρκική λιρέτα καταρρέει, αυξάνοντας το κόστος χρηματοδότησης για όλους στην οικονομία

-Οι εγχώριοι δανειολήπτες, αδυνατούν καλύψουν την αυξανόμενη δαπάνη σε τόκους.

-Απότομη επιβράδυνση της ανάπτυξης εμφανίζεται, ακόμη και όταν ο πληθωρισμός παραμένει σταθερά υψηλός

-Τα μη εξυπηρετούμενα δάνεια αυξάνονται καθώς οι δανειολήπτες δεν είναι σε θέση να εξοφλήσουν τα δάνεια στις τράπεζες.

-Η εκκαθάριση των περιουσιακών στοιχείων των τραπεζών επιταχύνεται, προκαλώντας ανησυχίες για την υγεία του τοπικού τραπεζικού τομέα

-Οι ξένοι δανειστές αποτραβιούνται μέχρι να υπάρξει σταθερότητα στην οικονομία.

- Η λίρα βυθίζεται περισσότερο και ο φαύλος κύκλος επαναλαμβάνεται εκ νέου.

Τόσο ο Erdogan όσο και οι υπόλοιπες αναδυόμενες αγορές θα διασώζονταν αν συνέβαιναν δύο απαραίτητα και επαρκή πράγματα

i) η Fed διέκοπτε την αύξηση των επιτοκίων και αποκαθιστώντας την παγκόσμια ρευστότητα στέλνοντας το δολάριο αισθητά χαμηλότερα, και

ii) η Κίνα και οι ΗΠΑ να συμβιβαστούν ώστε η Κίνα να σταματήσει να ανησυχεί για τα εγχώρια προβλήματά της και να ασχοληθεί με την αποκατάσταση της παγκόσμιας οικονομίας, η οποία για το μεγαλύτερο μέρος του 2016 και του 2017 επέτρεψε στις αναδυόμενες αγορές να είναι ένα από τα καλύτερα επιτεύγματα στον κόσμο.

Οι ΗΠΑ καθορίζουν την παγκόσμια ρευστότητα και το κόστος του κεφαλαίου, ενώ η Κίνα είναι σε θέση να αποκαταστήσει την παγκόσμια οικονομία μέσω του εντατικού επιχειρηματικού μοντέλου σε εμπορεύματα και επενδύσεις.

IIF: Δεν θα αποφευχθεί περαιτέρω συρρίκνωση στα συναλλαγματικά διαθέσιμα της Τουρκίας

Περαιτέρω συρρίκνωση στα συναλλαγματικά διαθέσιμα της Τουρκίας αναμένει το αμέσως επόμενο χρονικό διάστημα το Ινστιτούτο Διεθνών Οικονομικών (Institute of International Finance, IIF), ακόμη και αν καταγραφεί σημαντική βελτίωση στο έλλειμμα τρεχουσών συναλλαγών, μειωθούν οι εκροές κεφαλαίων και επιστρέψουν σε βιώσιμα επίπεδα τε επιτόκια.

Να σημειωθεί ότι το IIF υπολογίζει μεταξύ 5 και 5,5 ανά δολάριο Ηνωμένων Πολιτειών τη «λογική» αξία της τουρκικής λίρας, αναμένοντας ενίσχυση του νομίσματος εντός της επόμενης διετίας.

Η λίρα διαπραγματεύεται, στις 16:20, στο 6,12 έναντι του επικρατέστερου αποθεματικού νομίσματος, έχοντας καταποντιστεί την τρέχουσα εβδομάδα ακόμη και πάνω από το 7,2.

Για το 2018, μέχρι στιγμής, το τουρκικό νόμισμα έχει υποχωρήσει άνω του 30% έναντι του δολαρίου.

Το Ινστιτούτο αναφέρει πως υπάρχουν «μεγάλα εμπόδια» σε ό,τι αφορά στην προσφυγή της Άγκυρας στο Διεθνές Νομισματικό Ταμείο, μεταξύ των οποίων η ανάγκη για αυστηρότερη νομισματική πολιτική και περαιτέρω αύξηση των επιτοκίων.

Επίσης, αποτιμά ως «προπομπό» ευρείας κρίσης τη μείωση των επενδυτικών ροών στις αναδυόμενες οικονομίες, σε συνδυασμό με την «ελεύθερη πτώση» της τουρκικής λίρας.

IHS Markit: Η συναλλαγματική κρίση της Τουρκίας θα πλήξει τους ασιακούς εμπορικούς της εταίρους

Οι έξι ασιατικές χώρες συγκαταλέγονται στις 20 πρώτες πηγές εισαγωγών της Τουρκίας, με την Κίνα να είναι η πρώτη στον κατάλογο, προειδοποιεί η IHS Markit σε σημερινή της έκθεση, υπενθυμίζοντας επίσης τους εμπορικούς δεσμούς της χώρας με τις Νότια Κορέα, Ινδία, Ιαπωνία, Μαλαισία και Βιετνάμ.

Η Ινδία και η Ινδονησία είναι δύο από τις αναδυόμενες αγορές που κινδυνεύουν περισσότερο από παγκόσμιους κραδασμούς, ανέφερε η IHS Markit.

Εν μέσω της αναταραχής και των παγκόσμιων αγορών που προκλήθηκαν από την απότομη πτώση του τουρκικού νομίσματος, οι επενδυτές παρακολουθούν προσεκτικά τους δεσμούς μεταξύ της αναδυόμενης οικονομίας και των χωρών του Ασίας-Ειρηνικού.

«Η τουρκική οικονομική κρίση και πτώση της λίρας θα έχει αντίκτυπο στις διμερείς εμπορικές συναλλαγές, καθώς το κόστος των εισαγόμενων αγαθών θα αυξηθεί σημαντικά στην τουρκική οικονομία, λόγω της σημαντικής υποτίμησης του νομίσματος αυτό το έτος», δήλωσε ο αναλυτής της IHS Markit, Rajiv Biswas.

Για παράδειγμα, η απότομη υποτίμηση της λίρας πιθανώς θα βλάψει τις τουρκικές παραγγελίες για προϊόντα της Μαλαισίας φέτος και το 2019, σύμφωνα με την έκθεση.

Η λίρα έχει χάσει περισσότερο από το 40% της αξίας του έναντι του δολαρίου φέτος, πυροδοτώντας φόβους μετάδοσης και ένα sell-off σε νομίσματα και μετοχές των αναδυόμενων αγορών - ιδιαίτερα αν οι Τούρκοι αξιωματούχοι αποφασίσουν την εισαγωγή ελέγχων στην κίνηση κεφαλαίων σε μια προσπάθεια να σταματήσει η "αιμορραγία".

Ένα τέτοιο sell-off θα μπορούσε να είναι ακόμα πιο σημαντικό κίνδυνο για τα έθνη της Ασίας-Ειρηνικού, εκτός της εμπορικής επιβράδυνσης, πρόσθεσε ο Biswas, διότι θα μπορούσε να προκαλέσει φόβο στους επενδυτές, προκαλώντας «σημαντικές» εκροές από τις αναδυόμενες αγορές.

Η Ινδία θα είναι μία από τις αναδυόμενες αγορές που κινδυνεύει περισσότερο από τους παγκόσμιους κραδασμούς.

Η ινδική ρουπία εκτίθεται σε ξένους επενδυτές που τραβούν τα χρήματά τους από επενδύσεις όπως μετοχές και ομόλογα - όπως και η Ινδονησία, σύμφωνα με την έκθεση.

"Μια σημαντική πηγή ανησυχίας για την Ινδονησία είναι η πιθανή εκροή χρημάτων λόγω του υψηλού μεριδίου της ξένης ιδιοκτησίας στις τοπικές αγορές μετοχών και ομολόγων", έγραψε ο Biswas.

Η ξένη κυριότητα των κρατικών ομολόγων που εκφράζονται σε ρουπίες είναι περίπου 40%, με 45% στο εταιρικό χρέος.

Οι αλλοδαποί κατέχουν επίσης το 61% του συνολικού χρέους της γενικής κυβέρνησης, ανέφερε.

Στη Νότια Ασία, πολλά έθνη αντιμετωπίζουν προβλήματα εξωτερικού χρέους, όπως η Σρι Λάνκα και το Πακιστάν.

Στο άλλο άκρο του φάσματος, οι οικονομίες όπως η Νότια Κορέα, η Ταϊβάν και η Ταϊλάνδη είναι σχετικά ανθεκτικές λόγω των υγιών μακροοικονομικών θεμελιωδών μεγεθών και των σημαντικών συναλλαγματικών αποθεμάτων, ανέφερε.

Macquarie Group: Προσωρινή η όποια ανάκαμψη της τουρκικής λίρας

Φυσιολογική αλλά προσωρινή χαρακτηρίζει την ανάκαμψη της τουρκικής λίρας η Macquarie Group, προειδοποιώντας ότι η πτώση της θα συνεχιστεί και το επόμενο διάστημα.

«Κρίνοντας από τα δεδομένα προηγούμενων κρίσεων στην αγορά συναλλάγματος, η μεταβλητότητα στην Τουρκία μόλις έχει ξεκινήσει», τονίζει ο Thierry Wizman, κορυφαίος αναλυτής της Macquarie και προσθέτει ότι «ένα προσωρινό ράλι σε ένα νόμισμα που βρίσκεται αντιμέτωπο με κρίση δεν είναι κάτι ασυνήθιστο».

Ο Whizman συγκρίνει την τρέχουσα κρίση στην τουρκική λίρα, με ανάλογες του παρελθόντος όπως αυτή το 1997 στα ασιατικά νομίσματα, όταν τελικώς παρενέβη το ΔΝΤ προκειμένου να διασώσει αρκετά εξ αυτών.

Όμως ακόμη και μετά την παρέμβαση του Ταμείου το ράλι στα ασιατικά νομίσματα διήρκησε λίγες ημέρες και οι short sellers επέστρεψαν δριμύτεροι.

«Το ράλι που δημιουργήθηκε από την παρέμβαση του ΔΝΤ ήταν βραχύβιο.

Μετά την είσοδο του ΔΝΤ σε αυτές τις χώρες επήλθε και πολιτική αβεβαιότητα, γεγονός που δημιούργησε ακόμη περισσότερα προβλήματα και η πορεία των νομισμάτων δεν ήταν θετική για αρκετά μεγάλο διάστημα», εκτιμά ο αναλυτής της Macquarie.

«Σε κάθε περίπτωση η λίρα θα βρεθεί αντιμέτωπη βραχυπρόθεσμα με έντονη μεταβλητότητα, η οποία θα παραμείνει στην αγορά τουλάχιστον για ένα έτος», καταλήγει ο αναλυτής.

Goldman Sachs: Ακόμη και η επιβολή capital controls δεν μπορεί να σώσει την Τουρκία

Η επιβολή capital controls στην Τουρκία θα μπορούσε να επιδεινώσει γρήγορα την έκθεση άλλων αναδυόμενων αγορών, όπως αναλυτής της Goldman Sachs στο «CNBC».

Όπως σημειώνει το «CNBC», Τούρκοι αξιωματούχοι επί του παρόντος προσπαθούν να περιορίσουν τη χειρότερη συναλλαγματική κρίση της χώρας από το 2001, με τη λίρα να πέφτει στο ιστορικό χαμηλό των 7,24 λιρών έναντι του δολαρίου στην αρχή της εβδομάδας.

Σημειώνεται ότι η τουρκική λίρα έχει χάσει περισσότερο από το 40% της αξίας της έναντι του δολαρίου φέτος, πυροδοτώντας φόβους για μετάδοση του sell-off στις αναδυόμενες αγορές - ειδικά εάν οι Τούρκοι αξιωματούχοι προχωρήσουν στην εισαγωγή capital controls σε μια προσπάθεια να καταπολεμήσουν τη νομισματική κρίση.

«Η επιβολή πλήρων capital controls, για την οποία ανησυχούν όλοι, νομίζω ότι θα έχει μια αρκετά περιορισμένη πιθανότητα επιτυχίας, εν μέρει επειδή η χώρα έχει μεγάλες απαιτήσεις για εξωτερική χρηματοδότηση...

Έτσι δεν νομίζω ότι εδώ αποτελούν λύση τα capital controls», δήλωσε ο Kamakshya Trivedi, συν-επικεφαλής αναδυόμενων αγορών και έρευνας ξένου συναλλάγματος στην Goldman Sachs, στο «CNBC».

Αντ’ αυτού, ο Trivedi πρότεινε ότι η τουρκική κυβέρνηση πρέπει να δώσει προτεραιότητα στην περαιτέρω σύσφιξη της νομισματικής πολιτικής καθώς και να εκδώσει μια συνολική δήλωση για τη δημοσιονομική πολιτική, προκειμένου να αποκαταστήσει την οικονομική αξιοπιστία της χώρας.

«Νομίζω ότι ο Kamakshya έχει δίκιο, τα capital controls δεν είναι η απάντηση», δήλωσε επίσης στο «CNBC» ο Jim McCaughan, διευθύνων σύμβουλος της Principal Global Investors.

«Ο κίνδυνος είναι ότι αν επιλέξουν αυτή τη διαδρομή, αυτό είναι κάτι που επηρεάζει την ευρύτερη τάξη asset των αναδυόμενων αγορών από άποψη φήμης.

Γι’ αυτό νομίζω ότι αυτά είναι τα κανάλια μετάδοσης για τα οποία κάποιος θα πρέπει να ανησυχεί», πρόσθεσε ο Trivedi της Goldman Sachs.

www.bankingnews.gr

Σχόλια αναγνωστών