Οι Συντονιστές Κύριοι Ανάδοχοι θα καθορίσουν και το Επιτόκιο και την Τιμή Διάθεσης που εξάγουν την τελική απόδοση

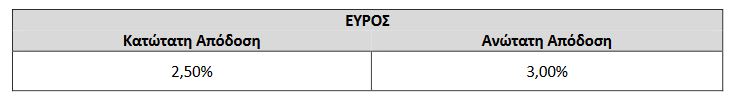

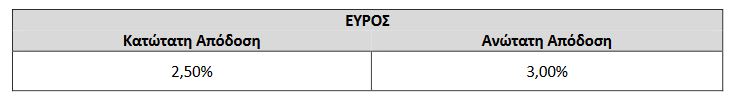

Μεταξύ 2,5% και 3% ορίστηκε το εύρος απόδοσης για το ομόλογο έως 500 εκατ. ευρώ της ΓΕΚ ΤΕΡΝΑ.

Ειδικότερα, όπως αναφέρει η εισηγμένη στην ανακοίνωσή της, ο προσδιορισμός της Τιμής Διάθεσης, της απόδοσης και του Επιτοκίου των Ομολογιών, θα γίνει με τη διαδικασία του βιβλίου προσφορών(εφεξής το «Βιβλίο Προσφορών») το οποίο θα τηρηθεί από τους Συντονιστές Κυρίους Αναδόχους.

Το Βιβλίο Προσφορών θα διενεργηθεί μέσω διαδικασίας Η.ΒΙ.Π. στην οποία συμμετέχουν αποκλειστικά Ειδικοί Επενδυτές.

Το εύρος απόδοσης, το οποίο καθορίστηκε από τους Συντονιστές Κύριους Αναδόχους, σύμφωνα με την παρ. 3 του άρθρου 3 της Απόφασης 8/862/19.12.2019 του Δ.Σ. της Επιτροπής Κεφαλαιαγοράς, και εντός του οποίου οι Ειδικοί Επενδυτές θα υποβάλλουν αιτήσεις κάλυψης, είναι το ακόλουθο:

Οι Συντονιστές Κύριοι Ανάδοχοι θα καθορίσουν και το Επιτόκιο και την Τιμή Διάθεσης που εξάγουν την τελική απόδοση.

Το Επιτόκιο δύναται να ισούται με την τελική απόδοση ή να υπολείπεται αυτής, έως 25 μονάδες βάσης.

Η τελική απόδοση, το Επιτόκιο και η Τιμή Διάθεσης θα γνωστοποιηθούν στην Επιτροπή Κεφαλαιαγοράς και θα δημοσιευθούν, όπως προβλέπεται, στον δικτυακό τόπο της Εκδότριας και του Χ.Α. το αργότερο την επόμενη εργάσιμη ημέρα μετά την ολοκλήρωση της Δημόσιας Προσφοράς.

Η μεθοδολογία αποτιμήσεως των όρων της συναλλαγής, ήτοι η τελική απόδοση, το Επιτόκιο και η Τιμή Διάθεσης προβλέπουν τη διενέργεια διαδικασίας pre-marketing σε δυνητικούς Ειδικούς Επενδυτές, τον καθορισμό εύλογου εύρους αποδόσεως συνεπεία αυτού καιτην παρούσα ανακοίνωση του εύρους.

Κατόπιν της ολοκληρώσεως της διαδικασίας του βιβλίου προσφορών καθορίζονται οι τελικοί όροι της συναλλαγής σύμφωνα με το ύψος της ζήτησης ανά απόδοση από τους Ειδικούς Επενδυτές, το πλήθος και το είδος των Ειδικών Επενδυτών, το ύψος της ζήτησης από τους Ιδιώτες Επενδυτές στο βαθμό που η τελική κατανομή προς αυτούς ξεπεράσει το ελάχιστο ποσοστό κατανομής του 30%, καθώς και το κόστος εξυπηρέτησης της ομολογιακής έκδοσης που προτίθεται να αναλάβει η Εκδότρια.

Ενδεικτικά εάν η ζήτηση από τους Ειδικούς Επενδυτές καλύψει την Έκδοση μέχρι και το ανώτατο όριο του εύρους της απόδοσης αλλά ταυτόχρονα καλύπτεται σημαντικό τμήμα της Έκδοσης σε χαμηλότερο επίπεδο απόδοσης, δύναται να επιλεγεί η χαμηλότερη απόδοση, ακόμα και αν αυτό έχει ως αποτέλεσμα μικρότερο ύψος αντληθέντων κεφαλαίων και υπό την επιφύλαξη της κάλυψης της προϋπόθεσης Έκδοσης, δηλαδή της κάλυψης του ΚΟΔ σε ποσό τουλάχιστον Ευρώ τριακοσίων πενήνταεκατομμυρίων (€350.000.000).Ταυτόχρονα με τον καθορισμό της τελικής απόδοσης, θα αποφασιστεί και η οριστική κατανομή των προσφερόμενων Ομολογιών.

Σε κάθε περίπτωση, το Επιτόκιο και η Τιμή Διάθεσης θα καθορισθούν εντός του ανακοινωθέντος εύρους της απόδοσης.Το Επιτόκιο και η Τιμή Διάθεσης θα είναι κοινή για όλους τους επενδυτές, Ειδικούς και Ιδιώτες, που θα συμμετάσχουν στη διάθεση Ομολογιών με Δημόσια Προσφορά.

Εντός δύο (2) εργάσιμων ημερών από τη λήξη της Δημόσιας Προσφοράς, θα εκδοθεί από τους Συντονιστές Κύριους Αναδόχους αναλυτική ανακοίνωση για την έκβαση της Δημόσιας Προσφοράς, περιλαμβανομένου του Επιτοκίου και της Τιμής Διάθεσης, η οποία θα δημοσιευθεί στο Ημερήσιο Δελτίο Τιμών του Χ.Α.

Ειδικότερα, όπως αναφέρει η εισηγμένη στην ανακοίνωσή της, ο προσδιορισμός της Τιμής Διάθεσης, της απόδοσης και του Επιτοκίου των Ομολογιών, θα γίνει με τη διαδικασία του βιβλίου προσφορών(εφεξής το «Βιβλίο Προσφορών») το οποίο θα τηρηθεί από τους Συντονιστές Κυρίους Αναδόχους.

Το Βιβλίο Προσφορών θα διενεργηθεί μέσω διαδικασίας Η.ΒΙ.Π. στην οποία συμμετέχουν αποκλειστικά Ειδικοί Επενδυτές.

Το εύρος απόδοσης, το οποίο καθορίστηκε από τους Συντονιστές Κύριους Αναδόχους, σύμφωνα με την παρ. 3 του άρθρου 3 της Απόφασης 8/862/19.12.2019 του Δ.Σ. της Επιτροπής Κεφαλαιαγοράς, και εντός του οποίου οι Ειδικοί Επενδυτές θα υποβάλλουν αιτήσεις κάλυψης, είναι το ακόλουθο:

Οι Συντονιστές Κύριοι Ανάδοχοι θα καθορίσουν και το Επιτόκιο και την Τιμή Διάθεσης που εξάγουν την τελική απόδοση.

Το Επιτόκιο δύναται να ισούται με την τελική απόδοση ή να υπολείπεται αυτής, έως 25 μονάδες βάσης.

Η τελική απόδοση, το Επιτόκιο και η Τιμή Διάθεσης θα γνωστοποιηθούν στην Επιτροπή Κεφαλαιαγοράς και θα δημοσιευθούν, όπως προβλέπεται, στον δικτυακό τόπο της Εκδότριας και του Χ.Α. το αργότερο την επόμενη εργάσιμη ημέρα μετά την ολοκλήρωση της Δημόσιας Προσφοράς.

Η μεθοδολογία αποτιμήσεως των όρων της συναλλαγής, ήτοι η τελική απόδοση, το Επιτόκιο και η Τιμή Διάθεσης προβλέπουν τη διενέργεια διαδικασίας pre-marketing σε δυνητικούς Ειδικούς Επενδυτές, τον καθορισμό εύλογου εύρους αποδόσεως συνεπεία αυτού καιτην παρούσα ανακοίνωση του εύρους.

Κατόπιν της ολοκληρώσεως της διαδικασίας του βιβλίου προσφορών καθορίζονται οι τελικοί όροι της συναλλαγής σύμφωνα με το ύψος της ζήτησης ανά απόδοση από τους Ειδικούς Επενδυτές, το πλήθος και το είδος των Ειδικών Επενδυτών, το ύψος της ζήτησης από τους Ιδιώτες Επενδυτές στο βαθμό που η τελική κατανομή προς αυτούς ξεπεράσει το ελάχιστο ποσοστό κατανομής του 30%, καθώς και το κόστος εξυπηρέτησης της ομολογιακής έκδοσης που προτίθεται να αναλάβει η Εκδότρια.

Ενδεικτικά εάν η ζήτηση από τους Ειδικούς Επενδυτές καλύψει την Έκδοση μέχρι και το ανώτατο όριο του εύρους της απόδοσης αλλά ταυτόχρονα καλύπτεται σημαντικό τμήμα της Έκδοσης σε χαμηλότερο επίπεδο απόδοσης, δύναται να επιλεγεί η χαμηλότερη απόδοση, ακόμα και αν αυτό έχει ως αποτέλεσμα μικρότερο ύψος αντληθέντων κεφαλαίων και υπό την επιφύλαξη της κάλυψης της προϋπόθεσης Έκδοσης, δηλαδή της κάλυψης του ΚΟΔ σε ποσό τουλάχιστον Ευρώ τριακοσίων πενήνταεκατομμυρίων (€350.000.000).Ταυτόχρονα με τον καθορισμό της τελικής απόδοσης, θα αποφασιστεί και η οριστική κατανομή των προσφερόμενων Ομολογιών.

Σε κάθε περίπτωση, το Επιτόκιο και η Τιμή Διάθεσης θα καθορισθούν εντός του ανακοινωθέντος εύρους της απόδοσης.Το Επιτόκιο και η Τιμή Διάθεσης θα είναι κοινή για όλους τους επενδυτές, Ειδικούς και Ιδιώτες, που θα συμμετάσχουν στη διάθεση Ομολογιών με Δημόσια Προσφορά.

Εντός δύο (2) εργάσιμων ημερών από τη λήξη της Δημόσιας Προσφοράς, θα εκδοθεί από τους Συντονιστές Κύριους Αναδόχους αναλυτική ανακοίνωση για την έκβαση της Δημόσιας Προσφοράς, περιλαμβανομένου του Επιτοκίου και της Τιμής Διάθεσης, η οποία θα δημοσιευθεί στο Ημερήσιο Δελτίο Τιμών του Χ.Α.

www.bankingnews.gr

Σχόλια αναγνωστών