Η έγκαιρη ανταπόκριση στην πανδημία από την ΕΚΤ κατάφερε να καλύψει με επιτυχία το κενό χρηματοδότησης των κυβερνήσεων στην Ευρωζώνη.... αναφέρει η Saxo Bank

Δεν θα υπάρχουν εκπλήξεις στην συνεδρίαση της ΕΚΤ στις 16 Ιουλίου αναφέρει η Saxo Bank και ο Christopher Dembik, επικεφαλής της μακροοικονομικής ανάλυσης της τράπεζας τονίζοντας ωστόσο ότι όλα αυτά είναι ηρεμία πριν την καταιγίδα.

Όλοι συγκλίνουν στην άποψη ότι δεν θα υπάρξει καμία αλλαγή στη νομισματική πολιτική της ΕΚΤ στις 16 Ιουλίου 2020.

Τώρα η γερμανική δικαστική πρόκληση έχει μειωθεί, η ΕΚΤ μπορεί να επικεντρωθεί στο μέλλον των αγορών ομολόγων της.

Οι τεχνικές συζητήσεις θα πρέπει να αφορούν την πιθανή επιβράδυνση της πορείας των ομολόγων αυτό το καλοκαίρι, την περαιτέρω ευελιξία στις παραμέτρους του PSPP (Πρόγραμμα αγορών του δημόσιου τομέα) και τις πρώτες συζητήσεις σχετικά με την αναθεώρηση στρατηγικής που αναμένεται το 2021, ειδικά όσον αφορά την αλλαγή του οικονομικού κλίματος.

Η ΕΚΤ είναι πιθανό να παραμείνει σε εγρήγορση, καθώς το δεύτερο οικονομικό κύμα του COVID-19, που χαρακτηρίζεται από αναδιάρθρωση επιχειρήσεων και κλείσιμο εταιριών, θα πλήξει την Ευρωζώνη και θα κατακερματιστεί τον τραπεζικό τομέα.

Χρονοδιάγραμμα της αντίδρασης της ΕΚΤ στην κρίση:

12 Μαρτίου 2020: Η ΕΚΤ αποφασίζει να επεκτείνει το πρόγραμμα QE κατά 120 δισ. ευρώ έως το τέλος του 2020, με ιδιαίτερη έμφαση στα ομόλογα του ιδιωτικού τομέα, όπως τα εταιρικά ομόλογα, και να προσφέρει ευνοϊκότερους όρους για το ήδη προγραμματισμένο TLTRO III με επιτόκιο έως -0,75%.

18 Μαρτίου 2020: «Ότι χρειάζεται οποιαδήποτε στιγμή».

Η ΕΚΤ παρουσιάζει το πρόγραμμα πανδημίας έκτακτης ανάγκης (PEPP) ύψους 750 δισ. ευρώ με διάρκεια έως το τέλος του 2020 με υψηλό βαθμό ευελιξίας: το όριο 33% ΔΕΝ ισχύει και η ΕΚΤ μπορεί να αγοράσει χρέος σε όλη την καμπύλη απόδοσης, συμπεριλαμβανομένου του ελληνικού χρέους που δεν είναι επενδυτικής βαθμίδας.

Το πρόγραμμα QE φτάνει συνολικά τα 1,050 τρισ. ευρώ μέχρι το τέλος του 2020 (συμπεριλαμβανομένων των προηγούμενων μέτρων και της επανέναρξης του QE από τον Draghi το 2019).

7 Απριλίου 2020: Η ΕΚΤ αποφασίζει μια πολύ σημαντική μείωση των απαιτήσεων παροχής ασφάλειας, συμπεριλαμβανομένης της επέκτασης των επιλέξιμων πιστωτικών απαιτήσεων (ACC) σε δάνεια μικρομεσαίων επιχειρήσεων, αλλά και του ελληνικού χρέους.

22 Απριλίου 2020: Η ΕΚΤ αποδέχεται κάποιο κατώτερης ποιότητας χρέος ως εγγύηση για δάνεια προς τράπεζες (Σημαντικές επιφυλάξεις: τα ομόλογα πρέπει να χαρακτηριστούν ότι έχουν επενδυτική βαθμίδα έως στις 7 Απριλίου).

4 Ιουνίου 2020: Η ΕΚΤ αυξάνει το ποσό των 750 δισ. ευρώ για το Πρόγραμμα Πανδημίας κατά 600 δισ. ευρώ σε 1,350 τρισεκ. ευρώ συνολικά.

Όλες οι κατηγορίες στοιχείων που είναι επιλέξιμες βάσει του υπάρχοντος προγράμματος αγοράς περιουσιακών στοιχείων είναι επίσης επιλέξιμες στο νέο πρόγραμμα.

25 Ιουνίου: Η ΕΚΤ δημιουργεί μια διευκόλυνση repo για το ευρωσύστημα για την παροχή ρευστότητας σε ευρώ σε κεντρικές τράπεζες εκτός της ζώνης του ευρώ. Αυτό είναι ένα προληπτικό μέτρο για την ανακούφιση των πιθανών δυσκολιών χρηματοδότησης του ευρώ λόγω της πανδημίας.

Η έγκαιρη ανταπόκριση στην πανδημία από την ΕΚΤ κατάφερε να καλύψει με επιτυχία το κενό χρηματοδότησης των κυβερνήσεων στην Ευρωζώνη.

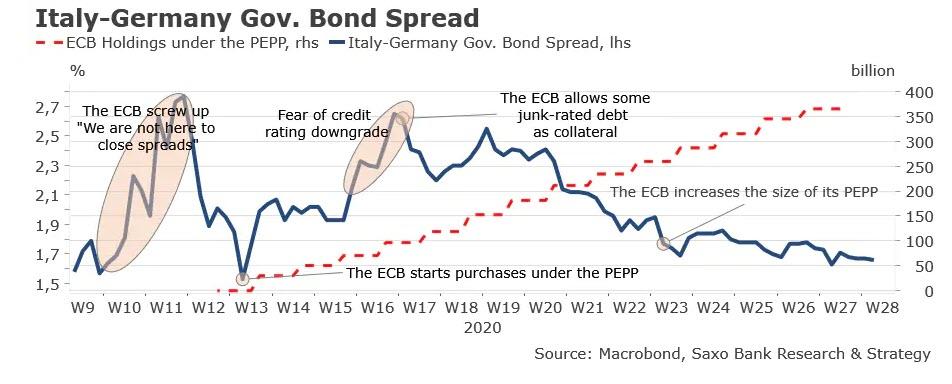

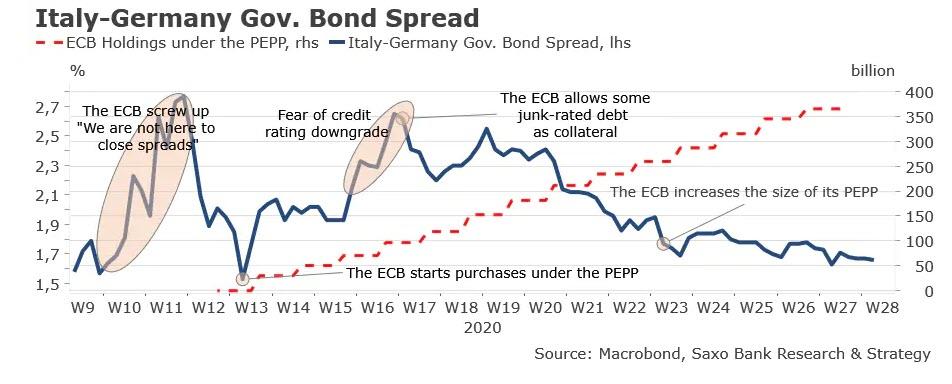

Παρά το βάθος της ύφεσης και το μεγάλο αρνητικό σοκ στο επίπεδο του δημόσιου χρέους, η Ιταλία είναι σε θέση να χρηματοδοτήσει τα έξοδα COVID-19 με πολύ χαμηλό κόστος, χωρίς να ζητήσει οικονομική βοήθεια από τον ESM.

Το 10ετές διάγραμμα κρατικών ομολόγων Ιταλίας-Γερμανίας βασικά επιστρέφει στα επίπεδα πριν από το COVID, στο 1,66% έναντι της αιχμής της κρίσης στο 2,77% στα μέσα Μαρτίου.

Η μεγαλύτερη επιτυχία της ΕΚΤ είναι ότι απέφυγε την επανεμφάνιση της κρίσης χρέους του 2012, απορροφώντας σχεδόν όλο το νέο δημόσιο χρέος που σχετίζεται με την πανδημία και παρέχοντας όσο το δυνατόν περισσότερη ρευστότητα στην αγορά, αποτρέποντας έτσι την εμφάνιση κρίσης ρευστότητας. Πολλά έχουν ειπωθεί για το διορισμό της Lagarde ως προέδρου της ΕΚΤ, αλλά πρέπει να αναγνωρίσουμε, συμπεριλαμβανομένου του εαυτού μου, ότι πιθανότατα ήμασταν πολύ επικριτικοί και ότι κατάφερε με έξοχο τρόπο να διαχειριστεί την κρίση, κάνοντάς μας σχεδόν να ξεχάσουμε τον Draghi.

Η ΕΚΤ κατάφερε να «καλύψει το κενό» στην Ευρωζώνη

Τώρα η πρόκληση του Γερμανικού Συνταγματικού Δικαστηρίου έχει μετριαστεί, η ΕΚΤ μπορεί να επικεντρωθεί στο μέλλον των αγορών ομολόγων της.

Οι τεχνικές συζητήσεις ενδέχεται να αφορούν:

-Επιβράδυνση των αγορών ομολόγων, η οποία συνήθως συμβαίνει κατά τη θερινή περίοδο (Ιούλιος και Αύγουστος), και μπορεί να είναι το κύριο σημείο ενδιαφέροντος για τους επενδυτές.

-Περαιτέρω ευελιξία στις παραμέτρους PSPP, ειδικά όσον αφορά το όριο του 33% η ΕΚΤ δεν μπορεί να αγοράζει κρατικό χρέος πάνω από το 33% κάθε χώρας.

Αυτό το ζήτημα πρέπει να αντιμετωπιστεί σύντομα, καθώς υπάρχουν πολλές ενδείξεις ότι τα όρια των γερμανικών κρατικών ομολόγων πρέπει να είναι αρκετά κοντά.

Στο πλαίσιο της αναθεώρησης στρατηγικής που αναμένεται το 2021, οι πρώτες συζητήσεις σχετικά με τον τρόπο με τον οποίο η ΕΚΤ θα μπορούσε να βοηθήσει στην καταπολέμηση της κλιματικής αλλαγής - ένα θέμα που βρίσκεται στο επίκεντρο των ομιλιών της Lagarde τελευταία.

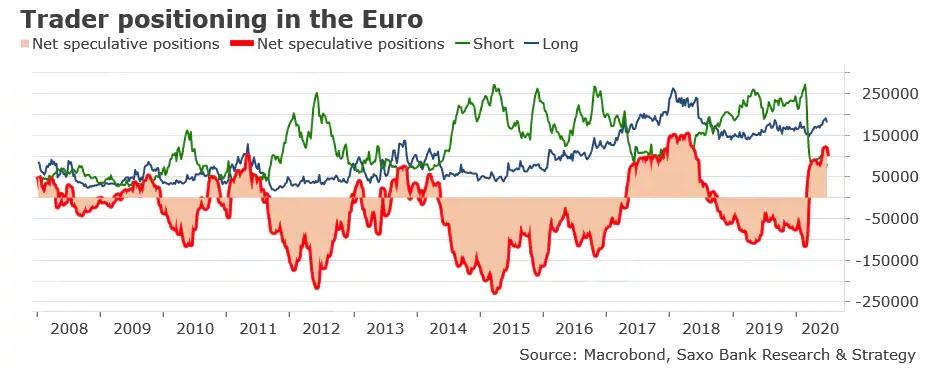

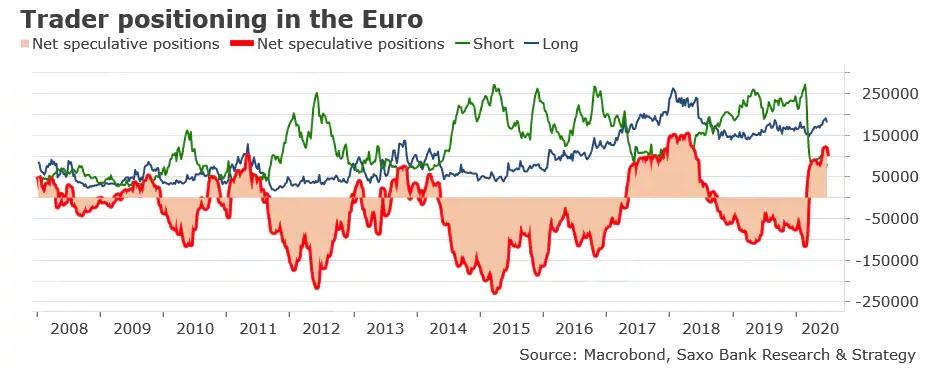

Με όρους αγοράς οι κερδοσκόποι στοιχηματίζουν σε υψηλότερο ευρώ καθώς παίρνουν τη θέση τους κοντά στο ετήσιο υψηλό σημείο τους, επί του παρόντος σε 180.387 συμβόλαια.

Αυτή η κίνηση αντικατοπτρίζει επίσης την αποστροφή έναντι του δολαρίου λόγω της κρίσης υγείας στις Ηνωμένες Πολιτείες και του αντίκτυπου στο δολάριο της Ομοσπονδιακής Τράπεζας που πλημμυρίζει τις αγορές με δολάρια ΗΠΑ.

Τουλάχιστον βραχυπρόθεσμα, το ευρώ πρέπει να συνεχίσει να αποδίδει καλά.

Ωστόσο, δεν υπάρχει περιθώριο εφησυχασμού.

Οι κίνδυνοι παραμένουν αυξημένοι για τους επόμενους μήνες.

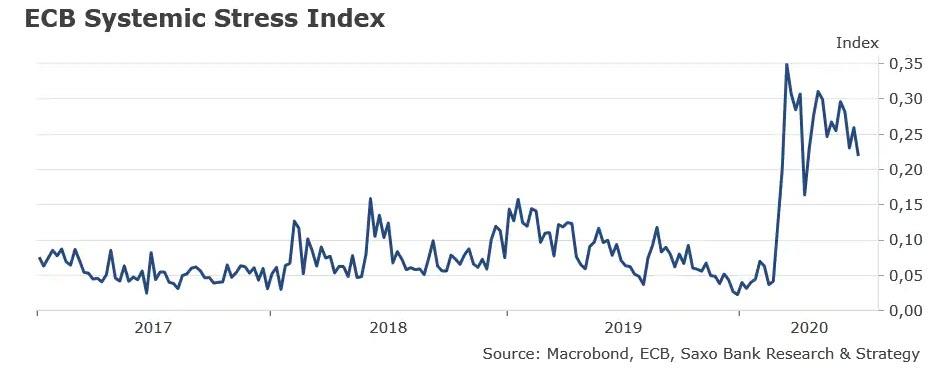

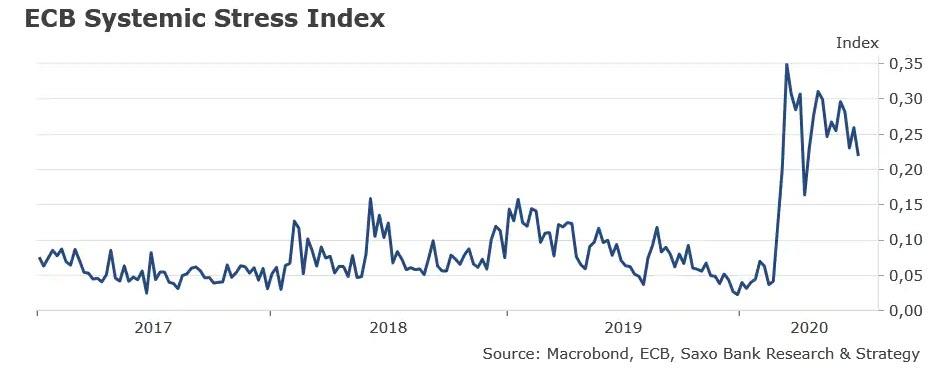

Η ΕΚΤ είναι πιθανό να παραμείνει σε εγρήγορση, καθώς το δεύτερο οικονομικό κύμα του COVID-19, που χαρακτηρίζεται από αναδιάρθρωση επιχειρήσεων και λουκέτα σε εταιρίες, πρόκειται να πλήξει την Ευρωζώνη και να κατακερματίσει τον τραπεζικό τομέα. Αν και ο δείκτης συστημικού stress της ΕΚΤ έχει υποχωρήσει από τα υψηλά που έφτασε στα μέσα Μαρτίου 2020, εξακολουθεί να βρίσκεται στην ζώνη κινδύνου στα 0,21, επιβεβαιώνοντας ότι ενδέχεται να χρειαστεί περαιτέρω υποστήριξη από την ΕΚΤ για τον περιορισμό των χρηματοοικονομικών ζητημάτων που θα μπορούσαν να επιβραδύνουν την ανάκαμψη.

Θα είναι πρωταρχικής σημασίας η παρακολούθηση των κινδύνων για τον τραπεζικό τομέα που σχετίζονται με τις αναβολές πληρωμών, που έχουν χορηγηθεί σε καταναλωτές και επιχειρήσεις προκειμένου να αντιμετωπίσουν την κρίση.

Αυτοί οι κίνδυνοι θα γίνουν εμφανείς μόνο με την πάροδο του χρόνου και ενδέχεται να προκαλέσουν απότομη αύξηση του λόγου των μη εξυπηρετούμενων δανείων στις πιο ευάλωτες χώρες.

www.bankingnews.gr

Όλοι συγκλίνουν στην άποψη ότι δεν θα υπάρξει καμία αλλαγή στη νομισματική πολιτική της ΕΚΤ στις 16 Ιουλίου 2020.

Τώρα η γερμανική δικαστική πρόκληση έχει μειωθεί, η ΕΚΤ μπορεί να επικεντρωθεί στο μέλλον των αγορών ομολόγων της.

Οι τεχνικές συζητήσεις θα πρέπει να αφορούν την πιθανή επιβράδυνση της πορείας των ομολόγων αυτό το καλοκαίρι, την περαιτέρω ευελιξία στις παραμέτρους του PSPP (Πρόγραμμα αγορών του δημόσιου τομέα) και τις πρώτες συζητήσεις σχετικά με την αναθεώρηση στρατηγικής που αναμένεται το 2021, ειδικά όσον αφορά την αλλαγή του οικονομικού κλίματος.

Η ΕΚΤ είναι πιθανό να παραμείνει σε εγρήγορση, καθώς το δεύτερο οικονομικό κύμα του COVID-19, που χαρακτηρίζεται από αναδιάρθρωση επιχειρήσεων και κλείσιμο εταιριών, θα πλήξει την Ευρωζώνη και θα κατακερματιστεί τον τραπεζικό τομέα.

Χρονοδιάγραμμα της αντίδρασης της ΕΚΤ στην κρίση:

12 Μαρτίου 2020: Η ΕΚΤ αποφασίζει να επεκτείνει το πρόγραμμα QE κατά 120 δισ. ευρώ έως το τέλος του 2020, με ιδιαίτερη έμφαση στα ομόλογα του ιδιωτικού τομέα, όπως τα εταιρικά ομόλογα, και να προσφέρει ευνοϊκότερους όρους για το ήδη προγραμματισμένο TLTRO III με επιτόκιο έως -0,75%.

18 Μαρτίου 2020: «Ότι χρειάζεται οποιαδήποτε στιγμή».

Η ΕΚΤ παρουσιάζει το πρόγραμμα πανδημίας έκτακτης ανάγκης (PEPP) ύψους 750 δισ. ευρώ με διάρκεια έως το τέλος του 2020 με υψηλό βαθμό ευελιξίας: το όριο 33% ΔΕΝ ισχύει και η ΕΚΤ μπορεί να αγοράσει χρέος σε όλη την καμπύλη απόδοσης, συμπεριλαμβανομένου του ελληνικού χρέους που δεν είναι επενδυτικής βαθμίδας.

Το πρόγραμμα QE φτάνει συνολικά τα 1,050 τρισ. ευρώ μέχρι το τέλος του 2020 (συμπεριλαμβανομένων των προηγούμενων μέτρων και της επανέναρξης του QE από τον Draghi το 2019).

7 Απριλίου 2020: Η ΕΚΤ αποφασίζει μια πολύ σημαντική μείωση των απαιτήσεων παροχής ασφάλειας, συμπεριλαμβανομένης της επέκτασης των επιλέξιμων πιστωτικών απαιτήσεων (ACC) σε δάνεια μικρομεσαίων επιχειρήσεων, αλλά και του ελληνικού χρέους.

22 Απριλίου 2020: Η ΕΚΤ αποδέχεται κάποιο κατώτερης ποιότητας χρέος ως εγγύηση για δάνεια προς τράπεζες (Σημαντικές επιφυλάξεις: τα ομόλογα πρέπει να χαρακτηριστούν ότι έχουν επενδυτική βαθμίδα έως στις 7 Απριλίου).

4 Ιουνίου 2020: Η ΕΚΤ αυξάνει το ποσό των 750 δισ. ευρώ για το Πρόγραμμα Πανδημίας κατά 600 δισ. ευρώ σε 1,350 τρισεκ. ευρώ συνολικά.

Όλες οι κατηγορίες στοιχείων που είναι επιλέξιμες βάσει του υπάρχοντος προγράμματος αγοράς περιουσιακών στοιχείων είναι επίσης επιλέξιμες στο νέο πρόγραμμα.

25 Ιουνίου: Η ΕΚΤ δημιουργεί μια διευκόλυνση repo για το ευρωσύστημα για την παροχή ρευστότητας σε ευρώ σε κεντρικές τράπεζες εκτός της ζώνης του ευρώ. Αυτό είναι ένα προληπτικό μέτρο για την ανακούφιση των πιθανών δυσκολιών χρηματοδότησης του ευρώ λόγω της πανδημίας.

Η έγκαιρη ανταπόκριση στην πανδημία από την ΕΚΤ κατάφερε να καλύψει με επιτυχία το κενό χρηματοδότησης των κυβερνήσεων στην Ευρωζώνη.

Παρά το βάθος της ύφεσης και το μεγάλο αρνητικό σοκ στο επίπεδο του δημόσιου χρέους, η Ιταλία είναι σε θέση να χρηματοδοτήσει τα έξοδα COVID-19 με πολύ χαμηλό κόστος, χωρίς να ζητήσει οικονομική βοήθεια από τον ESM.

Το 10ετές διάγραμμα κρατικών ομολόγων Ιταλίας-Γερμανίας βασικά επιστρέφει στα επίπεδα πριν από το COVID, στο 1,66% έναντι της αιχμής της κρίσης στο 2,77% στα μέσα Μαρτίου.

Η μεγαλύτερη επιτυχία της ΕΚΤ είναι ότι απέφυγε την επανεμφάνιση της κρίσης χρέους του 2012, απορροφώντας σχεδόν όλο το νέο δημόσιο χρέος που σχετίζεται με την πανδημία και παρέχοντας όσο το δυνατόν περισσότερη ρευστότητα στην αγορά, αποτρέποντας έτσι την εμφάνιση κρίσης ρευστότητας. Πολλά έχουν ειπωθεί για το διορισμό της Lagarde ως προέδρου της ΕΚΤ, αλλά πρέπει να αναγνωρίσουμε, συμπεριλαμβανομένου του εαυτού μου, ότι πιθανότατα ήμασταν πολύ επικριτικοί και ότι κατάφερε με έξοχο τρόπο να διαχειριστεί την κρίση, κάνοντάς μας σχεδόν να ξεχάσουμε τον Draghi.

Η ΕΚΤ κατάφερε να «καλύψει το κενό» στην Ευρωζώνη

Τώρα η πρόκληση του Γερμανικού Συνταγματικού Δικαστηρίου έχει μετριαστεί, η ΕΚΤ μπορεί να επικεντρωθεί στο μέλλον των αγορών ομολόγων της.

Οι τεχνικές συζητήσεις ενδέχεται να αφορούν:

-Επιβράδυνση των αγορών ομολόγων, η οποία συνήθως συμβαίνει κατά τη θερινή περίοδο (Ιούλιος και Αύγουστος), και μπορεί να είναι το κύριο σημείο ενδιαφέροντος για τους επενδυτές.

-Περαιτέρω ευελιξία στις παραμέτρους PSPP, ειδικά όσον αφορά το όριο του 33% η ΕΚΤ δεν μπορεί να αγοράζει κρατικό χρέος πάνω από το 33% κάθε χώρας.

Αυτό το ζήτημα πρέπει να αντιμετωπιστεί σύντομα, καθώς υπάρχουν πολλές ενδείξεις ότι τα όρια των γερμανικών κρατικών ομολόγων πρέπει να είναι αρκετά κοντά.

Στο πλαίσιο της αναθεώρησης στρατηγικής που αναμένεται το 2021, οι πρώτες συζητήσεις σχετικά με τον τρόπο με τον οποίο η ΕΚΤ θα μπορούσε να βοηθήσει στην καταπολέμηση της κλιματικής αλλαγής - ένα θέμα που βρίσκεται στο επίκεντρο των ομιλιών της Lagarde τελευταία.

Με όρους αγοράς οι κερδοσκόποι στοιχηματίζουν σε υψηλότερο ευρώ καθώς παίρνουν τη θέση τους κοντά στο ετήσιο υψηλό σημείο τους, επί του παρόντος σε 180.387 συμβόλαια.

Αυτή η κίνηση αντικατοπτρίζει επίσης την αποστροφή έναντι του δολαρίου λόγω της κρίσης υγείας στις Ηνωμένες Πολιτείες και του αντίκτυπου στο δολάριο της Ομοσπονδιακής Τράπεζας που πλημμυρίζει τις αγορές με δολάρια ΗΠΑ.

Τουλάχιστον βραχυπρόθεσμα, το ευρώ πρέπει να συνεχίσει να αποδίδει καλά.

Ωστόσο, δεν υπάρχει περιθώριο εφησυχασμού.

Οι κίνδυνοι παραμένουν αυξημένοι για τους επόμενους μήνες.

Η ΕΚΤ είναι πιθανό να παραμείνει σε εγρήγορση, καθώς το δεύτερο οικονομικό κύμα του COVID-19, που χαρακτηρίζεται από αναδιάρθρωση επιχειρήσεων και λουκέτα σε εταιρίες, πρόκειται να πλήξει την Ευρωζώνη και να κατακερματίσει τον τραπεζικό τομέα. Αν και ο δείκτης συστημικού stress της ΕΚΤ έχει υποχωρήσει από τα υψηλά που έφτασε στα μέσα Μαρτίου 2020, εξακολουθεί να βρίσκεται στην ζώνη κινδύνου στα 0,21, επιβεβαιώνοντας ότι ενδέχεται να χρειαστεί περαιτέρω υποστήριξη από την ΕΚΤ για τον περιορισμό των χρηματοοικονομικών ζητημάτων που θα μπορούσαν να επιβραδύνουν την ανάκαμψη.

Θα είναι πρωταρχικής σημασίας η παρακολούθηση των κινδύνων για τον τραπεζικό τομέα που σχετίζονται με τις αναβολές πληρωμών, που έχουν χορηγηθεί σε καταναλωτές και επιχειρήσεις προκειμένου να αντιμετωπίσουν την κρίση.

Αυτοί οι κίνδυνοι θα γίνουν εμφανείς μόνο με την πάροδο του χρόνου και ενδέχεται να προκαλέσουν απότομη αύξηση του λόγου των μη εξυπηρετούμενων δανείων στις πιο ευάλωτες χώρες.

www.bankingnews.gr

Σχόλια αναγνωστών