Οι αποδόσεις του S&P 500 στη δεκαετία είναι αρνητικές μόλις στο 6% του χρόνου από το 1929...

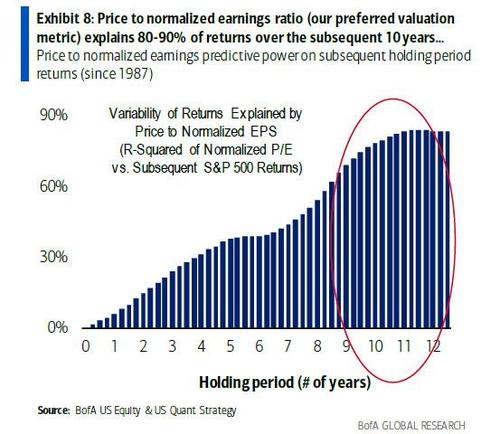

Αναφερόμενος σε μια πρόσφατη «σεισμική μετατόπιση» σε περιουσιακά στοιχεία και πόρους προς στρατηγικές θέσεις που βασίζονται σε δεδομένα η επικεφαλής στρατηγικής της Bank of America, Savita Subramanian, επισημαίνει ότι η εστίαση των επενδυτών έχει «απομακρυνθεί από μακροπρόθεσμα, θεμελιώδη όρια ευκαιριών».

Έτσι η αγορά είναι γεμάτη με μακροπρόθεσμες ανεπάρκειες.

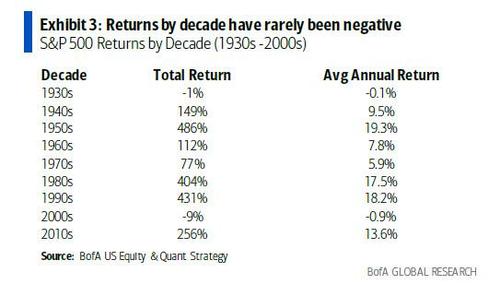

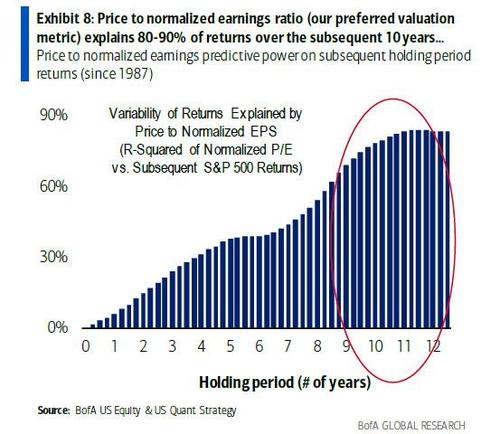

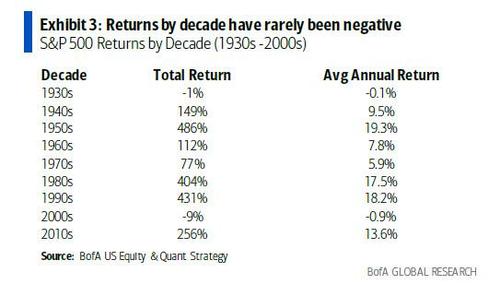

Αυτό σημαίνει επίσης ότι καθώς η μακροπρόθεσμη ευκαιρία του δείκτη Alpha έχει αυξηθεί σε υψηλά επίπεδα πολλών δεκαετιών - ειδικά για τις μετοχές των ΗΠΑ - η επιμήκυνση του χρονικού ορίζοντα είναι "μια συνταγή για την αποφυγή απωλειών": όπως φαίνεται στο παρακάτω διάγραμμα, οι αποδόσεις του S&P 500 στη δεκαετία είναι αρνητικές μόλις στο 6% του χρόνου από το 1929...

.. και εκτός από τη δεκαετία του 1930, η δεκαετία του 2000 ήταν η μόνη δεκαετία με αρνητικές συνολικές αποδόσεις.

Η σύγκριση με άλλες κατηγορίες assets

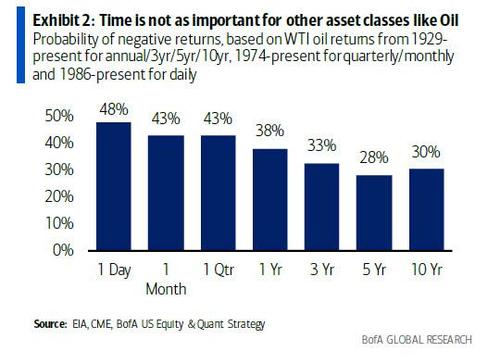

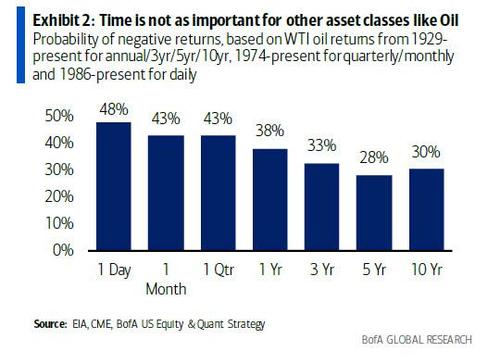

Άλλες κατηγορίες περιουσιακών στοιχείων δεν έχουν τα ίδια χαρακτηριστικά: από το 1929, οι περιπτώσεις αρνητικών αποδόσεων για τα εμπορεύματα (με βάση το WTI) ήταν 30%.

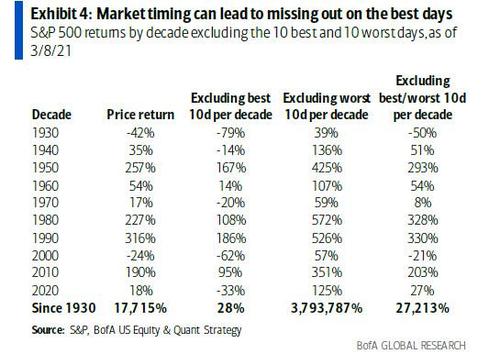

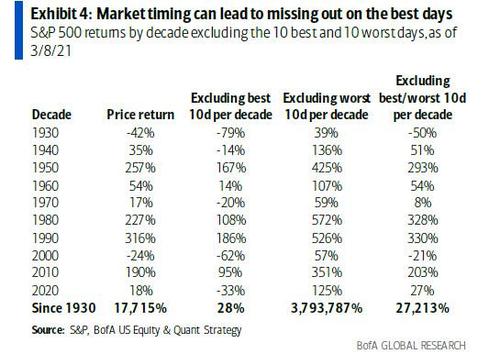

Όπως επισημαίνει η Subramanian οι καλύτερες ημέρες του S&P 500 ακολουθούν γενικά τις χειρότερες μέρες.

Σκεφτείτε ότι αν κάνατε τις 10 καλύτερες ημέρες αποδόσεων ανά δεκαετία από τη δεκαετία του '30, οι αποδόσεις θα ήταν μόλις 28% έναντι 17,715%.

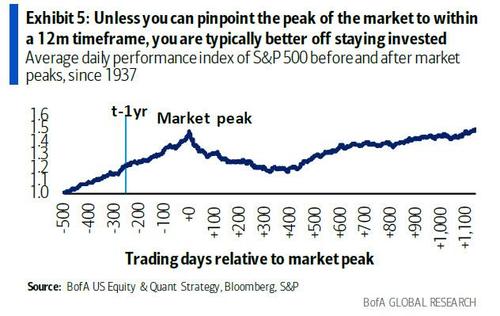

Με άλλα λόγια, όπως ανακεφαλαιώνει η BofA, "η εναπομένουσα επένδυση σε ταραχώδεις χρόνους μπορεί να βοηθήσει στην ανάκτηση ζημιών μετά από αγορές bear - χρειάζονται περίπου 1.100 ημέρες συναλλαγών κατά μέσο όρο για την ανάκτηση ζημιών μετά από μια αγορά bear, αλλά ορισμένες ανακτήσεις, όπως το περασμένο έτος, είναι πολύ πιο γρήγορες".

Στο τέλος της bull market ή στην αρχή της bear market;

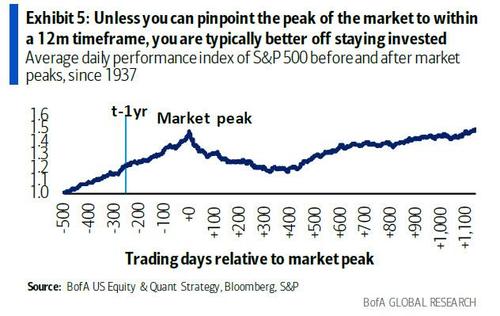

Όπως αναρωτιέται η αναλύτρια της BofA: "Είναι χειρότερο να χάσεις το τέλος της bull market ή να είσαι στην αρχή της bear market;"

Απαντώντας αναφέρει ότι "οι επενδυτές που πούλησαν εντός ενός έτους από την κορυφή είχαν την ευκαιρία να εισέλθουν σε χαμηλότερη τιμή κατά την κάμψη 90+% του χρόνου τα τελευταία 84 χρόνια.

Αλλά η πώληση ενός έτους ή περισσότερο πριν από το μέγιστο κόστος απέδωσε υψηλότερες αποδόσεις από τις απώλειες κατά τους επόμενους 12 μήνες το 69% του χρόνου (και 80% + σε βάση 2 ετών).

www.bankingnews.gr

Έτσι η αγορά είναι γεμάτη με μακροπρόθεσμες ανεπάρκειες.

Αυτό σημαίνει επίσης ότι καθώς η μακροπρόθεσμη ευκαιρία του δείκτη Alpha έχει αυξηθεί σε υψηλά επίπεδα πολλών δεκαετιών - ειδικά για τις μετοχές των ΗΠΑ - η επιμήκυνση του χρονικού ορίζοντα είναι "μια συνταγή για την αποφυγή απωλειών": όπως φαίνεται στο παρακάτω διάγραμμα, οι αποδόσεις του S&P 500 στη δεκαετία είναι αρνητικές μόλις στο 6% του χρόνου από το 1929...

.. και εκτός από τη δεκαετία του 1930, η δεκαετία του 2000 ήταν η μόνη δεκαετία με αρνητικές συνολικές αποδόσεις.

Η σύγκριση με άλλες κατηγορίες assets

Άλλες κατηγορίες περιουσιακών στοιχείων δεν έχουν τα ίδια χαρακτηριστικά: από το 1929, οι περιπτώσεις αρνητικών αποδόσεων για τα εμπορεύματα (με βάση το WTI) ήταν 30%.

Όπως επισημαίνει η Subramanian οι καλύτερες ημέρες του S&P 500 ακολουθούν γενικά τις χειρότερες μέρες.

Σκεφτείτε ότι αν κάνατε τις 10 καλύτερες ημέρες αποδόσεων ανά δεκαετία από τη δεκαετία του '30, οι αποδόσεις θα ήταν μόλις 28% έναντι 17,715%.

Με άλλα λόγια, όπως ανακεφαλαιώνει η BofA, "η εναπομένουσα επένδυση σε ταραχώδεις χρόνους μπορεί να βοηθήσει στην ανάκτηση ζημιών μετά από αγορές bear - χρειάζονται περίπου 1.100 ημέρες συναλλαγών κατά μέσο όρο για την ανάκτηση ζημιών μετά από μια αγορά bear, αλλά ορισμένες ανακτήσεις, όπως το περασμένο έτος, είναι πολύ πιο γρήγορες".

Στο τέλος της bull market ή στην αρχή της bear market;

Όπως αναρωτιέται η αναλύτρια της BofA: "Είναι χειρότερο να χάσεις το τέλος της bull market ή να είσαι στην αρχή της bear market;"

Απαντώντας αναφέρει ότι "οι επενδυτές που πούλησαν εντός ενός έτους από την κορυφή είχαν την ευκαιρία να εισέλθουν σε χαμηλότερη τιμή κατά την κάμψη 90+% του χρόνου τα τελευταία 84 χρόνια.

Αλλά η πώληση ενός έτους ή περισσότερο πριν από το μέγιστο κόστος απέδωσε υψηλότερες αποδόσεις από τις απώλειες κατά τους επόμενους 12 μήνες το 69% του χρόνου (και 80% + σε βάση 2 ετών).

www.bankingnews.gr

Σχόλια αναγνωστών