Εάν ο πληθωρισμός φτάσει σε ένα χρονικό εύρος ορισθέν στο στόχο, τότε η πολιτική της Fed, η οποία είναι άκρως διευκολυντική, θα αλλάξει

Σε αυτό ομονοούν οι περισσότεροι αναλυτές και αυτό θίγει και στην τελευταία της ανάλυση η Bank of America, η οποία υπενθυμίζει ότι η σταθερότητα των τιμών είναι ο ύψιστος στόχος των κεντρικών τραπεζών.

Άρα και της Federal Reserve.

Επομένως εάν ο πληθωρισμός φτάσει σε ένα χρονικό εύρος ορισθέν στο στόχο, τότε η πολιτική της Fed, η οποία είναι άκρως διευκολυντική, θα αλλάξει.

Έως τον Ιανουάριο του 2022 η κορύφωση του πληθωρισμού στις ΗΠΑ

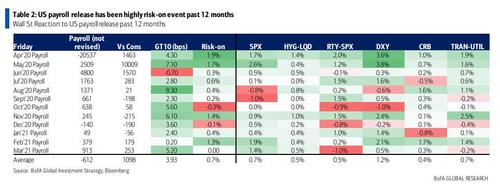

Όπως εκτιμά η Bank of America, τα στοιχεία για την πορεία της αγοράς εργασίας έχουν λάβει μεγάλη πλέον σημασία.

Και τα τελευταία θα μπορούσαν να ήταν ένα «εξαιρετικά επικίνδυνο γεγονός», καθώς κατά τις τελευταίες 12 ανακοινώσεις, στις 10 ο S&P 500 ανεβαίνει κατά μέσο όρο 1% την ημέρα της ανακοίνωσης.

Ίσως το πιο σημαντικό, σύμφωνα με την BofA, η πορεία του μισθολογικού κόστους θα είναι πιο σημαντική τους επόμενους μήνες,καθώς πιθανότατα θα προκαλέσουν νέες αναβαθμίσεις στις προβλέψεις πληθωρισμού το 2022.

Τα ανησυχητικά σημάδια

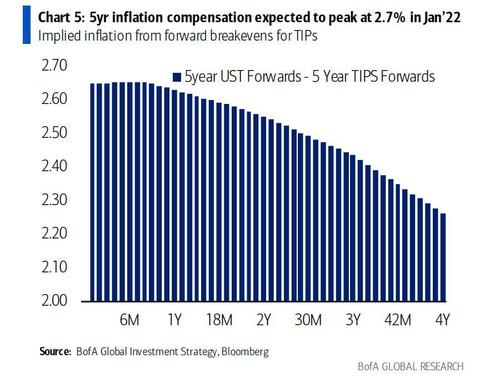

Ποιο θα ήταν ανησυχητικό: σύμφωνα με τις αγορές των επιτοκίων, χρησιμοποιώντας την καμπύλη 5ετών, διαπιστώνουμε ότι ο πενταετής πληθωρισμός αναμένεται να κορυφωθεί στο 2,7% τον Ιανουάριο του 2022 (από 2,0% μόλις πριν από 6 μήνες).

Τι θα αλλάξει την ανοδική πορεία του πληθωρισμού

Η BofA απαντάει και στο αντίστροφο σενάριο μάλιστα, πως μπορεί να αλλάξει αυτή η τάση στην αύξηση του πληθωρισμού τους επόμενους 8 μήνες.

Σε αυτό το σενάριο υπάρχουν δύο τρόποι:

- Η προβολή Secular ή 1-2 ετών: υψηλότερος πληθωρισμός = υψηλότερες αποδόσεις = πραγματικά> χρηματοοικονομικά περιουσιακά στοιχεία, εμπορεύματα> ομόλογα, μετοχές RoW> ΗΠΑ, μικρό> μεγάλο όριο, αξία> ανάπτυξη.

- Η τακτική προβολή ή προβολή ενός ή δύο τριμήνων: Μέγιστη τοποθέτηση, πολιτική, κέρδη ("3Ps") + αυξανόμενα επιτόκια, κανονισμός, αναδιανομή ("3Rs") = χαμηλές / αρνητικές αποδόσεις μετοχών / πίστωσης τους επόμενους 3-6 μήνες… βέλτιστη barbell = long στον πληθωρισμό & στην ποιότητα.

Μνήμες από τη φούσκα του 2000/2001

Εστιάζοντας πρώτα στην πτυχή της «μέγιστης ρευστότητας», η BofA επισημαίνει την πρόσφατη πτώση των μετοχών της νέας οικονομίας σε σχέση με την παραδοσιακή οικονομία (π.χ. AARK έναντι BRK) η οποία «θυμίζει τη δράση των τιμών μετά το φούσκα 2000/01».

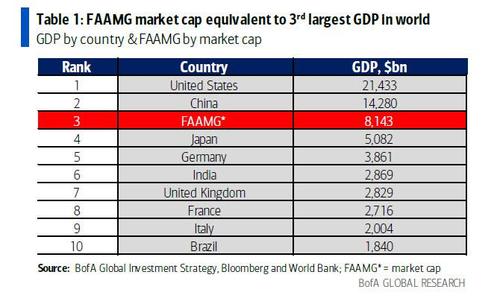

Στο άλλο άκρο του τεχνολογικού φάσματος, το ανοδικό κανάλι για τα FAAMG παρεμποδίστηκε από την τοποθέτηση και την αποτίμηση (ανώτατο όριο αγοράς του FAAMG = 3η μεγαλύτερη χώρα από το ΑΕΠ)

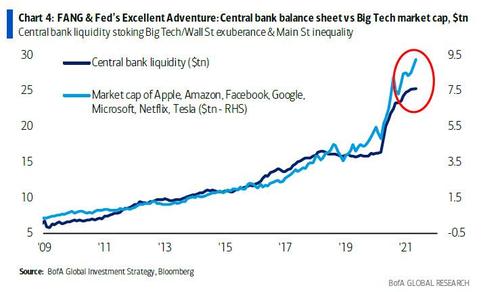

Τα καλά νέα είναι ότι η Fed είναι αποφασισμένη να προκαλέσει την έξαρση της Wall Street και την ανισότητα της Main Street - όπως φαίνεται στο παρακάτω διάγραμμα, η Fed είναι ο καλύτερος φίλος της τεχνολογίας τα τελευταία 10 χρόνια...

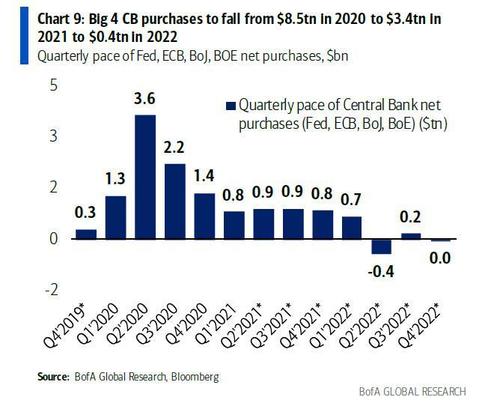

Άτυπα... άρχισε το tapering

Ωστόσο, σύμφωνα με την BofA τα άσχημα νέα είναι ότι το παγκόσμιο tapering έχει ξεκινήσει καθώς το QE των 4 κεντρικών τραπεζών πρόκειται να μειωθεί από 8,5 τρισ. δολάρια το 2020 σε 3,4 τρισ. δολάρια το 2021 και σε μόλις 0,4 τρισ. δολάρια το 2022.

www.bankingnews.gr

Σχόλια αναγνωστών