Χωρίς σύσταση και τιμή στόχο για την Πειραιώς η JP Morgan, σύσταση Buy από την Axia

Χωρίς σύσταση και τιμή στόχο για την Πειραιώς η JP Morgan

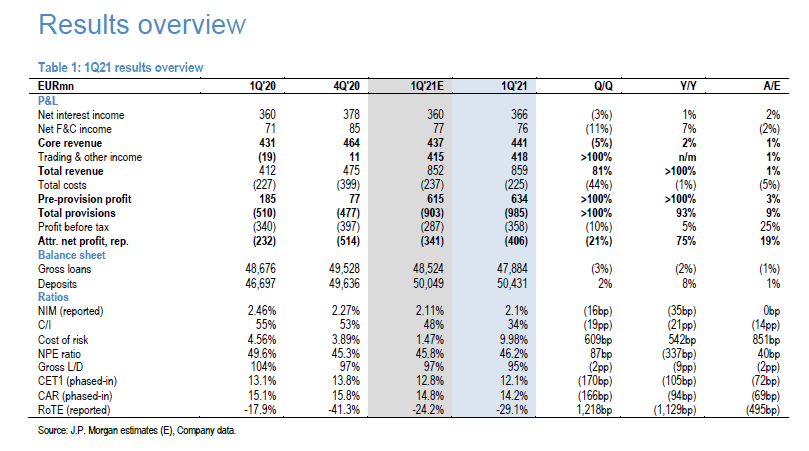

Η Πειραιώς ανέφερε ζημίες 406 εκατ. ευρώ το πρώτο τρίμηνο του 2021, λόγω των 0,8 δισ. προβλέψεων δανείων που σχετίζονται με τις τιτλοποιήσεις Phoenix και Vega.

Εξαιρουμένων των εφάπαξ στοιχείων, τα προ φόρων κέρδη ήταν ισχυρά, σύμφωνα με την JP Morgan, στα 257 εκατ. ευρώ το τρίμηνο, με τα έσοδα των τόκων να αυξάνονται κατά 1% στα 366 εκατ. ευρώ, ενώ τα έσοδα από τέλη αυξήθηκαν κατά 7% στα 78 εκατ. ευρώ παρά το παρατεταμένο lockdown το 1ο τρίμηνο.

Τα έσοδα από τις συναλλαγές και λοιπά ανήλθαν στα 418 εκατ. ευρώ (ανακοινώθηκαν 387 εκατ.) και εξασθένησαν ουσιαστικά την επίδραση στην κατώτατη γραμμή.

Το υποκείμενο λειτουργικό κόστος μειώθηκε κατά 4% στα 218 εκατ. ευρώ, συνεχίζοντας την ισχυρή δυναμική.

Ο λόγος NPE pro-forma για Phoenix και Vega ανέρχεται στο 35%.

Σταδιακά ο λόγος CET1 είναι στο 12,1%, μειωμένος κατά 1,7% σε τριμηνιαίο επίπεδο λόγω της σταδιακής ετήσιας προσαρμογής στο ΔΠΧΑ 9 και της απώλειας κατώτατης γραμμής.

Τα υπέρ και τα κατά

Οι ζημίες στα 406 εκατ. ευρώ ήταν μεγαλύτερη από τα 341 εκατ. ευρώ που περίμενε η JP Morgan, κυρίως λόγω της εφάπαξ αύξησης των τιτλοποιήσεων, αν και σύμφωνα με το προϋπολογισμό της τράπεζας.

Οι βασικές τάσεις ήταν, ωστόσο, ισχυρότερες, με 2% υψηλότερο NII και 5% χαμηλότερο κόστος από ό,τι περίμενε η JP Morgan, οδηγώντας σε 3% υψηλότερα προ προβλέψεων έσοδα.

Αυτό που εντυπωσίασε περισσότερο ήταν οι νέες εκταμιεύσεις δανείων στα 2,1 δισ. ευρώ, με τη διοίκηση να είναι πεπεισμένη ότι η τράπεζα βρίσκεται σε καλό δρόμο για να καλύψει το στόχο των 5,7 δισ. ευρώ χορηγήσεων για το 2021 καθώς η οικονομική δραστηριότητα ανακάμπτει.

Ο στόχος εκταμίευσης δανείων για την περίοδο 2021-2024 είναι σαφώς φιλόδοξος, τα οποία, κατά την άποψη της JP Morgan, αποτελεί τον κύριο κίνδυνο του σχεδίου.

Ακόμη, η ορατή βελτίωση στο μακροοικονομικό σκηνικό σε συνδυασμό με την αναμενόμενη υποστήριξη από τα κονδύλια ανάκαμψης της ΕΕ προσφέρουν άνεση.

Οι προοπτικές

Μετά την επιτυχή αύξηση κεφαλαίου ύψους 1,38 δισ. ευρώ τον Απρίλιο, η εστίαση στρέφεται τώρα στην εκτέλεση του φιλόδοξου σχεδίου Sunrise.

Η πρόοδος που έχει σημειωθεί μέχρι στιγμής βρίσκεται σε καλό δρόμο, τόσο στη μείωση των NPE όσο και στη βελτίωση των προ προβλέψεων εσόδων.

Όσον αφορά τη μείωση των NPE, η τράπεζα στοχεύει στις συναλλαγές 7 δισ. ευρώ των Phoenix και Vega το 2ο τρίμηνο του 21, ενώ το Sunrise βρίσκεται τώρα στη φάση δεσμευτικών προσφορών,

Αναφορικά με την αποτίμηση, η μετοχές της Πειραιώς διαπραγματεύονται στο 0,39x σε όρους P/TBV με βάση τις εκτιμήσεις του 2022.

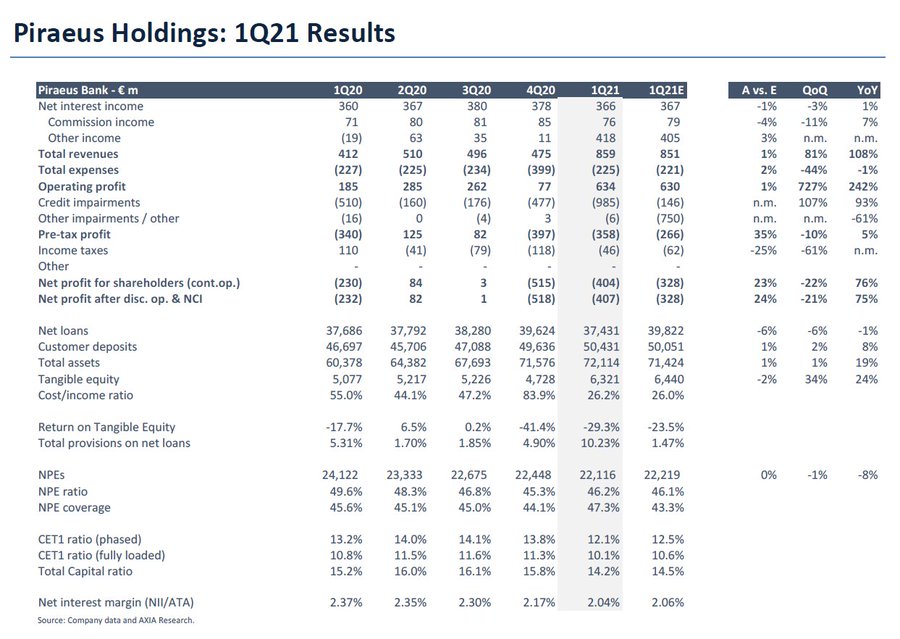

Σύσταση Buy από την Axia, με τιμή στόχο στα 2,15 ευρώ

Σε αντίθεση με την JP Morgan, η Axia δίνει τιμή στόχο στα 2,15 ευρώ για την Πειραιώς, με σύσταση buy, ήτοι αγορά, μετά ατα αποτελέσματα του πρώτου τριμήνου.

Αφού στοιχειοθετεί τα βασικά μεγέθη της Πειραιώς, η Axia "καλωσορίζει" τα νέα επίπεδα χορηγήσεων, τη μείωση του επιπέδου των επαναλαμβανόμενων εξόδων και του υποκείμενου κόστους κινδύνου στις 137 μονάδες βάσης που υποστηρίζει τη διαχείριση των ροών NPE.

Κατά την άποψή της, η περίληψη των αποτελεσμάτων του Πειραιώς είναι ότι μετά από ένα δύσκολο τέλος του 2020 και αρχών του 2021, η τράπεζα βρίσκεται σε καλό δρόμο να συνεχίσει να υλοποιεί το επιχειρηματικό της σχέδιο.

Κεφαλαιακή επάρκεια και αποτίμηση

Σε pro-forma επίπεδα, μετά την πρόσφατη αύξηση του μετοχικού κεφαλαίου και τη διαγραφή Vega / Phoenix, ο δείκτης κεφαλαίου ανέρχεται σε 16,5%.

Το επίπεδο κεφαλαίου εκτιμάται σε περίπου 16% μετά την ολοκλήρωση της εκκαθάρισης NPE το 2021 και στις αρχές του 2022.

Με βάση τις εκτιμήσεις της για το 2023, η Πειραιώς διαπραγματεύεται με P/TBV 0,33x για προβλεπόμενο RoTE 9%.

Τα θετικά σημάδια

Κοιτάζοντας πέρα από τα μη επαναλαμβανόμενα μεγέθη, η Axia είδε θετικά σημάδια σε τρεις κύριους τομείς: δανεισμός, έξοδα και κόστος κινδύνου.

1) Δυναμική δανεισμού: Η Πειραιώς κατάφερε να χορηγήσει 2,1 δισ. ευρώ σε νέα δάνεια με τη διοίκηση να φαίνεται σίγουρη ότι θα επιτύχει τον στόχο των 5,7 δισ. ευρώ για το 2021.

Για τα επόμενα χρόνια, τα σχέδια για νέες εκταμιεύσεις είναι 6 δισ. ευρώ για το 2022 και >13 δισ. ευρώ για το 2023 και το 2024 σε συνδυασμό.

Αυτό ανέρχεται σε 25 δισ. ευρώ νέου δανεισμού το 2021-24.

Εάν επιτευχθούν αυτοί οι στόχοι, η Πειραιώς είναι πιθανό να ξεπεράσει την καθαρή αύξηση δανείων ύψους 10 δισ. ευρώ για το 2021-24 σύμφωνα με το τρέχον επιχειρηματικό σχέδιο.

Ως εκ τούτου, παρουσιάζεται ο θετικός αντίκτυπος NII ύψους 0,3 δισ. ευρώ στο επιχειρηματικό σχέδιο.

2) Έξοδα: Η Πειραιώς ανέφερε επαναλαμβανόμενα έξοδα 218 εκατ. ευρώ το πρώτο τρίμηνο, δηλαδή 13% χαμηλότερο από το προηγούμενο τρίμηνο, 4% χαμηλότερο από το πρώτο τρίμηνο του 2020 και 7% χαμηλότερο από το ποσοστό εκτέλεσης του 2020.

Ενώ η μέση τριμηνιαία γραμμή εξόδων προβλέπεται στα 225 εκατ. ευρώ / τρίμηνο (900 εκατ. ευρώ το 2021), η επίδοση του πρώτου τριμήνου επιτρέπει στην Πειραιώς έναν μέσο στόχο στα επόμενα τρίμηνα που είναι 4% υψηλότερο από το επίπεδο που επιτεύχθηκε στο πρώτο τρίμηνο.

Συνοπτικά, η τράπεζα φαίνεται να βρίσκεται σε καλή θέση για την επίτευξη του στόχου μείωσης 6% για το έτος.

3) Κόστος κινδύνου: Η Πειραιώς ανέφερε ένα υποκείμενο κόστος κινδύνου 132 εκατ. ευρώ, που μεταφράζεται σε 137 μ.β. καθαρού δανεισμού, κάτω από τις 148 μ.β. του 2020.

Ενώ το μέγεθος εξακολουθεί να είναι χαμηλότερο από τον στόχο των 0,4 δισ. ευρώ / έτος βραχυπρόθεσμα, δεν είναι ανησυχητικό επί του παρόντος.

Σημειώνεται μάλιστα από την Axia, ότι η τράπεζα ήταν σε θέση να διαχειριστεί τις εισροές NPEs από το COVID-19 με οργανικά και ανόργανα μέτρα το τρίμηνο, μειώνοντας το απόθεμα NPE κατά 0,3 δισ.

Για το 2021, αναμένονται 1,7 δισ. ευρώ εισροών NPE τα οποία μπορούν να αντισταθμιστούν από οργανικά μέτρα ύψους 2,5 δισ. ευρώ και πωλήσεις 18 δισ. ευρώ.

www.bankingnews.gr

Σχόλια αναγνωστών