Η σύσταση της Morgan Stanley είναι ένα αμυντικό χαρτοφυλάκιο ποιότητας με προστασία σε οποιοδήποτε από τα δύο σενάρια

Το αφήγημα κατά την Morgan Stanley, είναι το σενάριο που θα επικρατήσει στην οικονομία και πως αυτό θα επηρεάσει τις αποφάσεις της Federal Reserve σχετικά με τα έκτακτα νομισματικά της κίνητρα.

Η σημασία ενός αφηγήματος

Ένα μεγάλο συστατικό της επιτυχούς επένδυσης είναι η σωστή αφήγηση.

Ο έγκαιρος προσδιορισμός της σωστής αφήγησης μπορεί να οδηγήσει σε εξαιρετική απόδοση, ενώ μια λανθασμένη αφήγηση παράγει συνήθως το αντίθετο αποτέλεσμα.

Το 2021 μπορεί να είναι ένα τέλειο παράδειγμα αυτού του παιχνιδιού σε πραγματικό χρόνο.

Με τον S&P 500 να αυξάνεται κατά 20%+ φέτος, πολλοί ενεργοί managers δυσκολεύονται να βρουν το αφήγημα, καθώς η αγορά έχει ανακάμψει περισσότερο από το κανονικό.

Ποιο ήταν το μέχρι τώρα αφήγημα

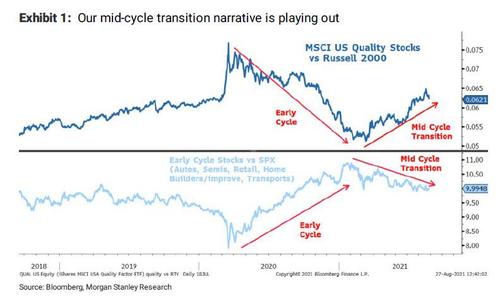

Η πορεία των τιμών στις αμερικανικές αγορές μετοχών φέτος ακολούθησε το σενάριο αλλαγής αρκετά ομοιόμορφα.

Οι τίτλοι που συνδέθηκαν με την ανάκαμψη της οικονομίας, καθώς η αγορά προεξόφλησε τη διανομή των εμβολίων και την επαναλειτουργία της οικονομίας, οδήγησαν στον πρώτο κύκλο της ανόδου.

Στα μέσα Μαρτίου η αγορά στρέφεται σε μια νέα αφήγηση, χαρακτηρίζοντάς την ως «μετάβαση στο μέσο του κύκλου» - την περίοδο κατά την οποία οι αγορές σκέφτονται το μέγιστο ποσοστό στην ανάπτυξη και την πολιτική.

Αυτό συνέπεσε επίσης με την ψήφιση του πακέτου βοήθειας 1,9 τρισ. δολαρίων για το COVID που έδωσε σημαντική ρευστότητα απευθείας στα χέρια των καταναλωτών.

Εκείνη την εποχή, οι επενδυτές έπρεπε να αναβαθμίσουν τα χαρτοφυλάκια τους αγοράζοντας στην ποιότητα.

Έκτοτε, ο δείκτης ποιότητας MSCI ξεπέρασε τα μικρά ανώτατα όρια κατά 21%, ποσοστό 50% σε ετήσια βάση.

Αλλά αυτό είναι χαμηλότερο από το 26% μόλις πριν από λίγες εβδομάδες και οδηγεί στο ερώτημα, πως τιμολογείται τώρα η μετάβαση στο μέσο του κύκλου;

Αυτό υποδηλώνει ότι βρισκόμαστε τώρα στα τελευταία στάδια αυτής της μετάβασης.

Ωστόσο, ο S&P 500 έχει αποφύγει την τυπική διόρθωση του 10%+, καθώς οι αποτιμήσεις παραμένουν αυξημένες, ειδικά στην υψηλή κεφαλαιοποίηση.

Κανονικά, οι δείκτες P/E για τον S&P 500 μειώνονται κατά περίπου 20% κατά τη διάρκεια μιας μετάβασης στο μέσο του κύκλου.

Μέχρι στιγμής φέτος, έχουν μειωθεί μόνο κατά 5%.

Σε αντίθεση με το P/E για τον δείκτη μικρής κεφαλαιοποίησης Russell 2000, ο οποίος έχει μειωθεί σχεδόν κατά 20%.

Τα δύο αφηγήματα ενόψει

Όπως αναφέρει η Morgan Stanley, υπάρχουν δύο πολύ διαφορετικές πιθανές αφηγήσεις ενόψει:

- Αφενός, ενώ η Fed δεν έχει ακόμη αρχίσει να μειώνει τις αγορές περιουσιακών στοιχείων της, η έναρξη είναι αναπόφευκτη αργότερα αυτό το φθινόπωρο ή το χειμώνα.

Με το ρεκόρ του ΑΕΠ και των κερδών, τον αυξανόμενο πληθωρισμό και τα ποσοστά μόλυνσης από την παράλλαξη Delta να κορυφώνονται, η Fed θα αισθανθεί μεγαλύτερη πίεση για να αφαιρέσει αυτό που είναι ουσιαστικά επείγοντα νομισματικά κίνητρα.

Αναμένουμε ένα πιο επίσημο μήνυμα από τη Fed στη συνεδρίαση της FOMC τον Σεπτέμβριο και οι αγορές είναι πιθανό να το προβλέψουν.

Αυτό σημαίνει υψηλότερα επιτόκια και χαμηλότερες αποτιμήσεις ιδίων κεφαλαίων.

Οι αναλυτές αναμένουν κίνηση στο 1,8% για τις αποδόσεις των 10ετών ομολόγων μέχρι το τέλος του έτους.

Αν υποθέσουμε ότι ένα σταθερό ασφάλιστρο κινδύνου μετοχικού κεφαλαίου στις 345 μ.β., το P/E θα μειωθεί στο 19x, ή 10% χαμηλότερα.

Με τις ποιοτικές μετοχές πλέον να είναι ακριβές σε σχέση με την αγορά και αναμφισβήτητα πιο γεμάτες σήμερα, ίσως είναι η σειρά τους να βιώσουν την κυλιόμενη διόρθωση που συνεχίζεται όλο το χρόνο.

- Το άλλο αφήγημα για τον οποίο ενδέχεται τελικά να δούμε τον S&P 500 να βιώνει τη διόρθωση της μετάβασης στο μέσο του κύκλου.

Με τα πάντα να έχουν κορυφώσει, μια επιβράδυνση διαφαίνεται και αυξάνονται οι πιθανότητες να είναι μεγαλύτερη από την αναμενόμενη, καθώς οι προβλέψεις έχουν επεκταθεί από μια ανεπανάληπτη έκρηξη κατανάλωσης το πρώτο εξάμηνο του έτους.

Σε αυτό το αποτέλεσμα, η Morgan Stanley ευνοεί αμυντικούς τομείς ποιότητας όπως η υγειονομική περίθαλψη και οι βασικοί κλάδοι που έχουν μικρότερο κίνδυνο αποτίμησης σε περίπτωση που τα επιτόκια κινούνται υψηλότερα.

Εν ολίγοις, αυτό το φθινόπωρο εξακολουθούμε να περιμένουμε τη μετάβαση στο μέσο του κύκλου μας με μια διόρθωση 10%+ στον S&P 500, όπως αναφέρει χαρακτηριστικά η Morgan Stanley, αλλά το αφήγημα θα καθορίσει το τελικό αποτέλεσμα.

Ως εκ τούτου, η σύστασή της είναι ένα αμυντικό χαρτοφυλάκιο ποιότητας με προστασία σε οποιοδήποτε από τα δύο σενάρια.

www.bankingnews.gr

Σχόλια αναγνωστών