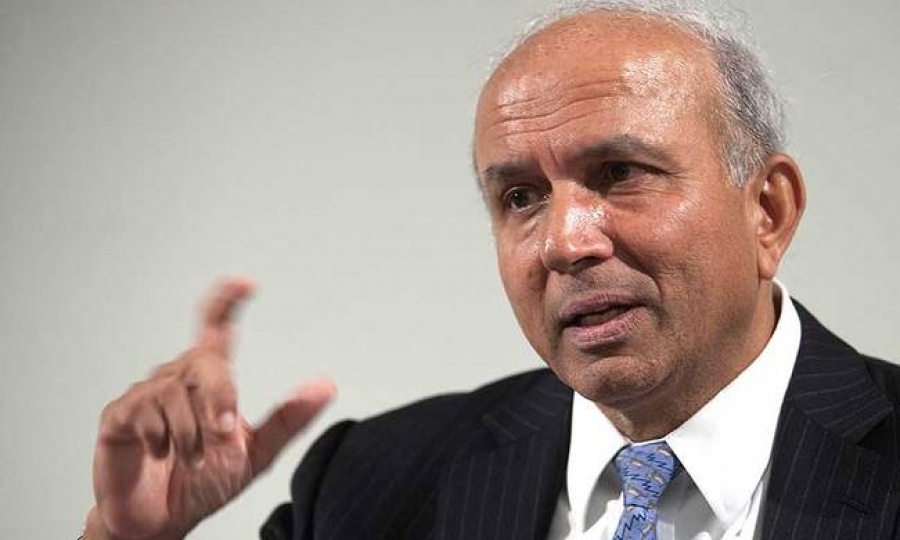

Αλλάζει πλήρως στρατηγική ο P. Watsa ο επικεφαλής του Fairfax του καναδικού fund που είναι βασικός μέτοχος στην Eurobank με ποσοστό 33% για τις επενδύσεις στην Ελλάδα και ειδικά την Eurobank που πλέον αντιμετωπίζει θετικότερα.

Να σημειωθεί ότι ο Watsa έρχεται στην Ελλάδα τις τελευταίες ημέρες του Σεπτεμβρίου 2021 και πέραν από την διοίκηση Καραβία της Eurobank θα συναντήσει τόσο τον έλληνα πρωθυπουργό Κυριάκο Μητσοτάκη όσο και τον υπουργό Οικονομικών Χ. Σταικούρα αλλά και άλλα στελέχη της κυβέρνησης.

Το καναδικό fund το τελευταίο διάστημα καταγράφει αξιόλογες επιδόσεις και εμφανίζει σημαντική ανάκαμψη εσόδων και υπό διαχείριση κεφαλαίων.

Το ενδιαφέρον είναι – όπως πρόσφατα αποκάλυψε το bankingnews – ότι το Fairfax άλλαξε στρατηγική για την Eurobank και την Ελλάδα.

Η επικρατούσα – για καιρό – άποψη ήταν ότι όταν ξεπεράσει το 1 ευρώ η μετοχή της Eurobank π.χ. στο 1,05 ευρώ, το καναδικό fund θα πουλήσει μέσω placement μέρος των μετοχών που κατέχει στην Eurobank π.χ. από το 33% θα πουλούσε το 13% και θα κρατούσε το 20%.

Ο σχεδιασμός αυτός φαίνεται ότι έχει αλλάξει.

Οι καναδοί εκτιμούν

1)Ότι άπαξ και η κυβέρνηση της ΝΔ με την οποία έχουν καλή συνεργασία θα κερδίσει εκ νέου τις εκλογές που θα διεξαχθούν ίσως και το 2022

2)Η Eurobank ανακάμπτει με στόχο να εμφανίσει κέρδη 450 εκατ το 2021 και 500 εκατ το 2022 ενώ από το 2023 θα μπορούσε να φθάσει και τα 650 εκατ ευρώ.

Η ανάκαμψη της Eurobank με όρους κερδών θα είναι ξεκάθαρη τα επόμενα τρίμηνα.

Να σημειωθεί ότι το τίμημα που θα πάρει η Eurobank από το σκέλος των δραστηριοτήτων των καρτών θα προσεγγίσει τα 300 εκατ ευρώ.

Επίσης θα προχωρήσει και η εξαγορά της HSBC Ελλάδος, έναντι deal που με βάση το αρνητικό goodwill θα αποτιμηθεί περί τα 120 εκατ ευρώ.

Υπό αυτό το διττό πρίσμα, το Fairfax έχει εκτιμήσει ότι ίσως δεν πρέπει να βιαστεί να υλοποιήσει placement.

Η νέα στρατηγική είναι ότι αντί να πουλήσει τις μετοχές με όρους P/BV δηλαδή χρηματιστηριακή τιμή προς ίδια κεφάλαια 0,58 θα μπορούσε να πουλήσει στο 0,80 ή 0,90 P/BV σε βάθος χρόνου…

Ποιος ο βασικός στόχος του Fairfax;

Το Fairfax ουσιαστικά έχει 4 πηγές εσόδων από την Ελλάδα.

- Την Eurobank και το 33% που κατέχει αξίας 1,05 δισεκ. ευρώ

- Την Eurolife η οποία εμφανίζει βελτιούμενες επιδόσεις και παραμένει σταθερή αξία στον κλάδο ασφαλειών

- Τα ομόλογα του ελληνικού δημοσίου που αποτέλεσαν ισχυρό κέρδος.

- Εάν συμπεριλάβουμε και την Grivalia η οποία σήμερα είναι ενσωματωμένη στην Eurobank αλλά προσεχώς θα αποσχιστεί εκ νέου… το Fairfax θα μπορούσε να επιτύχει απόδοση από την Ελλάδα 3 δισεκ.

Το θέμα της Grivalia θα μας απασχολήσει στο μέλλον, γιατί θα πρέπει να θεωρείται βέβαιο ότι το Fairfax θα αποσχίσει την εταιρία ακινήτων, θα πάρει πίσω τα 940 εκατ κεφάλαια.

Η Eurobank θα αντικαταστήσει τα 940 εκατ είτε μέσω της κερδοφορίας αφού σε δύο χρόνια θα επιτύχει κέρδη 1 δισεκ. ευρώ, είτε θα υλοποιήσει αύξηση μετοχικού κεφαλαίου ή συνδυασμό των δύο προηγούμενων επιλογών.

Πως θα κινηθεί η μετοχή της Eurobank;

Η μετοχή της Eurobank στα 0,8380 ευρώ ή 3,1 δισεκ. κινείται εντός των βασικών εκτιμήσεων με προοπτική σε βάθος λίγων μηνών να βρεθεί στα επίπεδα των 0,93 ευρώ.

Στα μέσα του 2022 υπολογίζεται ότι η μετοχή θα μπορούσε να βρεθεί στα 1,05 ευρώ ή αποτίμηση 3,88 δισεκ. που θα συνεπάγεται με όρους P/BV 0,70…

Είναι ένα σενάριο που θα μπορούσαμε να δούμε στο επόμενο διάστημα.

www.bankingnews.gr

Σχόλια αναγνωστών