Σε μια άκρως απαισιόδοξη εκτίμηση προέβη η Nava Capital αναφέροντας ότι «δεν αισθανθήκαμε ποτέ πιο απαισιόδοξοι στα 25 χρόνια καριέρας μας».

Μάλιστα αναφέρει ότι ανεξαρτήτως τι συμβαίνει στην Ουκρανία έρχεται μεγάλη πτώση στα χρηματιστήρια

Το φόντο:

Το χρηματιστήριο των ΗΠΑ είναι πιο υπερτιμημένο από ποτέ (https://research.nava.capital/market-valuations/ ),

Σε αυτό πρέπει να προσθέσουμε ότι ο λόγος PE συμπεριφοράς Grantham (προσπαθώντας να δικαιολογήσει υψηλότερους λόγους PE με χαμηλή μεταβλητότητα, μακροοικονομική και αστάθεια ROE) δείχνει τώρα ότι η Wall Street είναι επίσης πολύ υπερτιμημένη.

Το επίπεδο του χρέους σε όλο τον κόσμο είναι το υψηλότερο στην ιστορία 226 τρισεκ. δολ. ( https://blogs.imf.org/2021/12/15/global-debt-reaches-a-record-226-trillion/) και μεγάλο μέρος αυτού του χρέους έχει δημιουργηθεί για μη παραγωγική χρήση (εξαγορά υφιστάμενου κεφαλαίου, δημοσιονομικό εύρος για βραχυπρόθεσμη κατανάλωση,…) ενώ το απόθεμα κεφαλαίων δεν κατάφερε να αυξηθεί τόσο πολύ, (https://www.linkedin.com/pulse/central -bank-enablers-global-instability-damien-cleusix ).

Οι υπερβολικά νομισματικές πολιτικές των Κεντρικών Τραπεζών απέτυχαν να αντιμετωπίσουν την ανισορροπία που έχει δημιουργηθεί.

Έχουν υπερβολική εμπιστοσύνη για την ισχύ του χρηματοπιστωτικού συστήματος.

Πιστεύουν ότι επειδή οι τράπεζες, ειδικά στις ΗΠΑ είναι καλύτερα κεφαλαιοποιημένες, επειδή ο ισολογισμός των νοικοκυριών και των μη χρηματοπιστωτικών εταιρειών φαίνεται ισχυρός, ότι όλα θα πάνε καλά.

Οι τράπεζες είναι ισχυρότερες, αλλά αυτή τη φορά το πάρτι δανεισμού συμβαίνει αλλού, σε λιγότερο ελεγχόμενες κατηγορίες και αυτό μπορεί να τελειώσει μόνο άσχημα (https://www.ft.com/content/7bd7a109-2dd5-4d3b-ba7a-5fb8ad25ed45 ).

Η υγεία των νοικοκυριών και των μη χρηματοπιστωτικών εταιρειών δεν είναι ρεαλιστική.

Λίγα νοικοκυριά κατέχουν μεγάλο μερίδιο περιουσιακών στοιχείων και λίγες εταιρείες κατέχουν μεγάλο μερίδιο κερδών.

Οι αποτιμήσεις είναι σε αχαρτογράφητη περιοχή.

Κάθε αναλογία χρέους προς περιουσιακό στοιχείο φαίνεται εξ ορισμού καλή.

Αλλά μην ξεγελιέστε.

Μέρος του αυξανόμενου χρέους κατευθύνεται σε εξαγορές και συγχωνεύσεις.

Ενώ και τα δύο μπορούν να δικαιολογηθούν τα σημερινά επίπεδα των αγορών δεν μπορεί να δικαιολογηθούν (https://corpgov.law.harvard.edu/2020/10/23/the-dangers-of-buybacks- μετριάζοντας-κοινές-παγίδες/ ).

Οι επαναγορές ιδίων μετοχών και τα μερίσματα δεν δαπανούν ακόμη το 100% των λειτουργικών κερδών (https://www.yardeni.com/pub/bbdivepsyield.pdf ) αλλά να θυμάστε ότι τα κέρδη έχουν ξεπεράσει τα όρια και οφείλονται στα τεράστια δημοσιονομικά ελλείμματα που δημιουργήθηκαν πρόσφατα και που τώρα μειώνονται (https://twitter.com/hussmanjp/status/1500947365620027393?s=20&t=4xkKStm0GGef6Ti-62KgRA ).

Οι επαναγορές ιδίων μετοχών είναι ένα από τα βασικά παραδείγματα παθητικής αξίας, που ωθούν τις αγορές ψηλότερα.

Η έκρηξη της διαπραγμάτευσης δικαιωμάτων προαίρεσης, όπου οι πλασματικές διαπραγματεύσεις σε δικαιώματα προαίρεσης ξεπερνούν τώρα τις συναλλαγές στις χρηματιστηριακές αγορές, έχει επίσης σημαντικές επιπτώσεις στη διατήρηση της τρέχουσας έκρηξης (https://www.zerohedge.com/markets/shocked-goldman-trader-admits -after-following-market-18-years-i-could-never-imagine-typing)

Εάν η αγορά στηρίζεται σε τόσο εξαιρετικά βραχυπρόθεσμες επιλογές και αυτό δεν αποτελεί χειραγώγηση της αγοράς, τότε τι είναι;

Ένα τελευταίο σημείο που πρέπει να λάβουμε υπόψη είναι το γεγονός ότι τα νοικοκυριά έχουν αγκαλιάσει ξανά το χρηματιστήριο. Τα νοικοκυριά, δηλαδή οι μικροεπενδυτές αύξησαν το μερίδιό τους στη συνολική χρηματιστηριακή αγορά κατά 1,6 τρισεκατομμύρια δολάρια το 2021 (σε σύγκριση το σύνολο των μετοχών του Hedge Fund στις ΗΠΑ που είναι 2,3 τρισεκατομμύρια δολάρια)!

Τον Νοέμβριο 2021, τα μοντέλα προειδοποίησης LT ενεργοποίησαν το σήμα πώλησης το ένα μετά το άλλο. Καταλήξαμε σε ένα σύνολο που έκανε το άλλο ιστορικό προηγούμενο (αρχές 2000, καλοκαίρι 2007, άνοιξη 2015, Σεπτέμβριος 2018 και Δεκέμβριος 2019) να φαίνεται τετριμμένο.

Από την αρχή του 2022 έχουμε δει μια συστηματική αναταραχή.

Όταν βλέπουμε τέτοια συγκέντρωση αστάθειας μετά από μια μακρά περίοδο ηρεμίας, είναι μεγάλη η πιθανότητα να έχουμε εισέλθει σε μια κυκλική bear market.

Η Fed, η οποία ήταν ο κύριος παράγοντας της τρέχουσας τεράστιας φούσκας, φαίνεται να κατανοεί ότι τώρα βρίσκεται στη γωνία και δεν θα είναι σε θέση, όσο ο πληθωρισμός παραμένει υψηλός, να προσφέρει την στήριξη που περιμένουν οι αγορές μετοχών.

Ο J. Powell είπε μάλιστα ότι θα μπορούσε να συνεχίσει να αυξάνει τα επιτόκια σε περίοδο ύφεσης εάν ο πληθωρισμός παραμείνει σταθερός.

Η περιοριστική πολιτική της Fed δεν θα περιοριστεί σε επιθετική αύξηση των επιτοκίων αλλά σε με επιταχυνόμενη ποσοτική σύσφιξη.

Αμφιβάλλουμε ότι θα αποδώσει αυτή η πολιτική εάν ενεργοποιηθεί μια κυκλική bear market, αλλά η ζημιά στην ψυχολογία των επενδυτών θα ήταν αρκετά μεγάλη.

Η ύφεση στην οικονομία είναι πιθανή

Ενώ οι δείκτες ύφεσης δεν έχουν δώσει ακόμη οριστικό σήμα, οι περισσότεροι από αυτούς είναι πολύ κοντά στο να ενεργοποιηθούν.

Δεδομένων των όσων είπαμε για τη Fed και της ευθραυστότητας των αγορών, εικάζουμε ότι ο χρόνος ενεργοποίησης αυτών των δεικτών θα είναι μικρότερος από ότι ήταν ιστορικά και η ύφεση θα μπορούσε κάλλιστα να ξεκινήσει το 2022 στις ΗΠΑ.

Είναι σημαντικό επειδή οι bear markets τείνουν να είναι πολύ πιο σοβαρές όταν εμφανίζεται ύφεση (https://www.yardeni.com/pub/stmktsp500recess.pdf )

Έχουμε εισέλθει πλέον στην περίοδο συσκότισης όπου δεν επιτρέπονται οι ευκαιριακές αγορές.

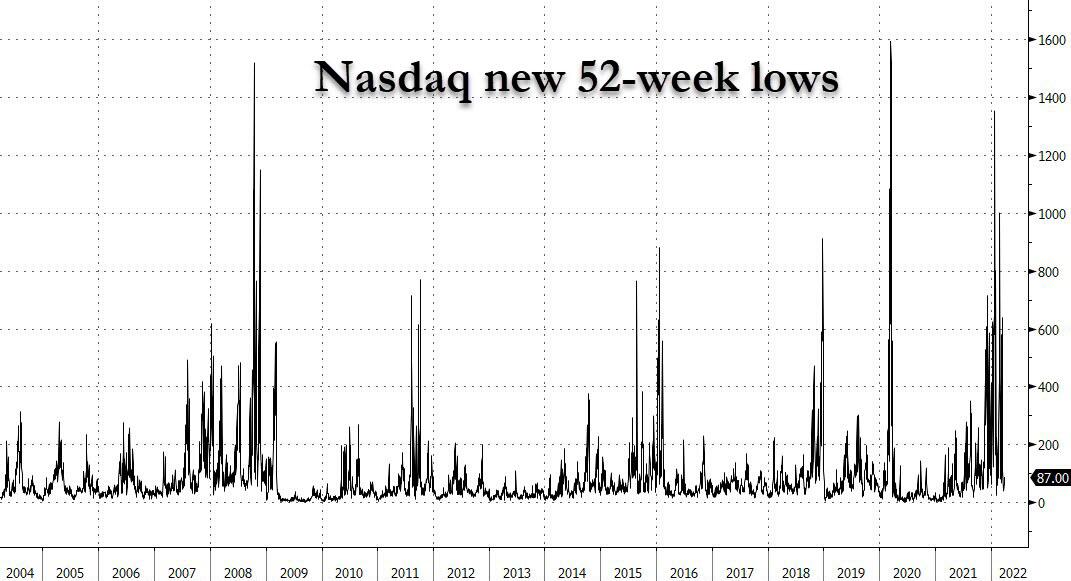

Ταυτόχρονα, ο S&P 500 σημείωσε μια εντυπωσιακή ανάκαμψη από τα χαμηλά πρόσφατα και όμως βλέπουμε περισσότερα νέα χαμηλά παρά υψηλά για 52 εβδομάδες.

Αυτό (σχεδόν) συμβαίνει μόνο σε bear markets.

Με τον S&P 500 να βρίσκεται λίγο κάτω από 5% από το υψηλό όλων των εποχών, θεωρούμε ότι είναι η τέλεια ευκαιρία να πουλήσετε επιθετικά τις μετοχές σας αναφέρει η Nava Capital.

www.bankingnews.gr

Σχόλια αναγνωστών