Διχασμός φαίνεται πως επικρατεί στους κόλπους μίας από τις μεγαλύτερες τράπεζες του κόσμου, την JP Morgan, για την κατάσταση της οικονομίας και το μέλλον των αγορών…

Μάλιστα, η εν λόγω διχοστασία αποτυπώνεται ξεκάθαρα στις τιμές στόχους που οι αναλυτές του οίκου θέτουν κάθε φορά για τον δείκτη βαρόμετρο του αμερικανικού χρηματιστηρίου S&P 500, με τους μεν να συστήνουν αγορά στα χαμηλά και τους δε να εκτιμούν ραγδαία πτώση -20%, ήτοι στις 3.000 μονάδες, έως τον ερχόμενο Οκτώβριο.

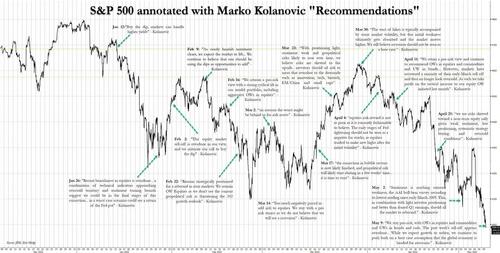

Ειδικότερα, ο επικεφαλής αναλυτής της τράπεζας Marco Kolanovic δεν σταματά να εκστομίζει αισιόδοξες προβλέψεις, προκαλώντας –τουλάχιστον– μειδιάματα.

Μάλιστα, ο Κροάτης αποστέλλει συνεχώς ενημερωτικά σημειώματα στους πελάτες τους, προτείνοντάς τους αγορές στα υποτιθέμενα χαμηλά…

Ειρήσθω εν παρόδω, ο δείκτης S&P έχει υποχωρήσει κατά 22,9% από τις αρχές του έτους, με την τάση να είναι πτωτική.

Μαζί δε με τον σύνθετο τεχνολογικό δείκτη Nasdaq αναμένεται να σημειώσουν τη 10η εβδομαδιαία πτώση τους τις τελευταίες 11 εβδομάδες.

Και ενώ η JP Morgan από τη μια μεριά δεν είναι τίποτε άλλο από το προπαγανδιστικό φερέφωνο των απανταχού «ταύρων», από την άλλη ο ελληνικής καταγωγής διευθύνων σύμβουλός της Jamie Dimon «βλέπει» την κατάρρευση να έρχεται.

Άλλωστε δεν έχει περάσει πολύς καιρός από τότε που μίλησε για οικονομικό τυφώνα.

Σε αυτήν τη διχοστασία, πλέον, προστίθεται και μια «τρίτη», δυνατή φωνή…

Ο επικεφαλής του trading desk του οίκου, του οποίου η γνώση και η γνώμη, αν μη τι άλλο, έχουν βαρύνουσα σημασία.

Ο λόγος για τον Αndrew Tyler, ο οποίος δεν εστιάζει σε ανοδική πορεία της αγοράς, αλλά στο πόσο θα υποχωρήσει - και όχι άδικα τείνει να συμφωνεί με έναν άλλο διακεκριμένο αναλυτή της BofA, τον Michael Hartnett.

Συγκεκριμένα, γράφει πως η Fed θα προχωρήσει σε διαδοχικές επιτοκιακές αυξήσεις φέτος (+175 μονάδες βάσης), ενώ η αγορά προεξοφλεί άνοδος +200 μονάδες βάσης (75 μ.β. τον Ιούλιο, 50 μ.β. τον Σεπτέμβριο/Νοέμβριο και 25 μ.β. τον Δεκέμβριο).

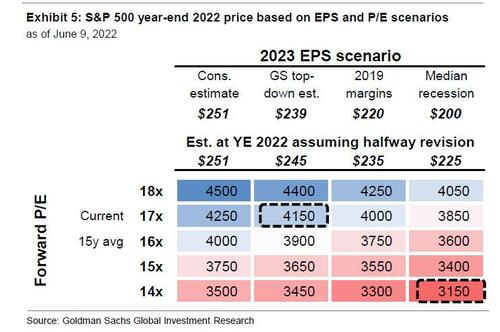

Στη συνέχεια σημειώνει ότι για τους επενδυτές που τοποθετούνται βάσει των θεμελιωδών μεγεθών, το ερώτημα είναι η αποτίμηση, αλλά και (i) πού βρίσκονται οι εκτιμήσεις EPS για το 2023 και (ii) ποιο είναι το κατάλληλο πολλαπλάσιο (PE)...

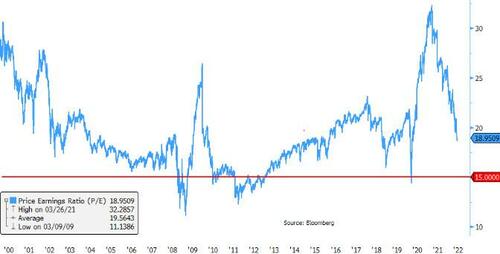

Για να απαντήσει στη συνέχεια πως για τις εταιρείες του S&P 500 «βλέπει» το μέσο PE στο 15x, με τον δείκτη στην περίοδο της πανδημικής κρίσης να διαμορφώνεται στο 14,7x.

Έτσι, υποθετικά, γράφει ο Tyler, «αν κάποιος αναθεωρήσει τις εκτιμήσεις σε ό,τι αφορά τα EPS για το 2023 κατά 20% (200 δολ. με 250 δολ. ανά μετοχή), προσαρμοσμένες στο πολλαπλάσιο 15x, θα καταλήξει στο συμπέρασμα πως ο δείκτης S&P 500 θα φτάσει στις 3.000 μονάδες μέχρι τον Οκτώβριο».

Εν προκειμένω επισημαίνεται πως αυτό δεν είναι κάποια καινούργια γνώση για τους αναγνώστες του Bankingnews.gr…

Την ίδια στιγμή, οι συνομιλίες με τους πελάτες της JP Morgan αποκαλύπτουν πολλά, με τις επικρατούσες απόψεις να εκτιμούν πτώση στη ζώνη των 3.200 - 3.400 μονάδων.

Ως εκ τούτου, συμπεραίνει ο Tyler, «αυτή η σεζόν κερδών είναι κρίσιμη σε ό,τι αφορά την κατανόηση της τρέχουσας κατάστασης και το κατά πόσον οι επενδυτές απαιτούν μεγαλύτερο P/E discount, δεδομένης της αβεβαιότητας που προκαλεί η Fed».

Για το επιτόκιο πολιτικής της Fed, η JP Morgan αναπαράγει τις απόψεις της Goldman που σωστά ζήτησε για πρώτη φορά αύξηση επιτοκίου 75 μ.β. και τώρα αναμένει 50 μ.β. τον Ιούλιο, ενώ βλέπει 75 μ.β. αύξηση τον Ιούλιο - εκτός εάν ο ΔΤΚ της 13ης Ιουλίου βρεθεί πάνω από το 9,5% (στην περίπτωση αυτή η Fed θα προχωρήσει σε επιτοκιακή αύξηση κατά 100 μ.β.).

Η JPM σημειώνει επίσης ότι «CPI και ο δείκτης του University of Michigan (προσδοκίες των καταναλωτών) αλλάζουν τα δεδομένα του παιχνιδιού.

Τέλος, η τράπεζα κοιτάζει πίσω και υπενθυμίζει ότι «η FOMC του Μαΐου είδε τις μετοχές να σημειώνουν αύξηση από Δευτέρα έως Τετάρτη κατά 4,0% και στη συνέχεια να υποχωρούν 7,3% στις επόμενες τρεις συνεδριάσεις».

www.bankingnews.gr

Σχόλια αναγνωστών