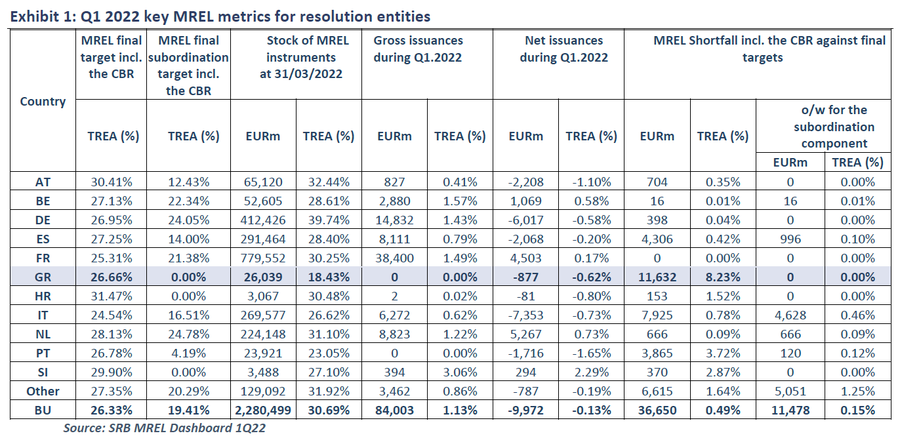

Ειδικότερα, όπως επισημαίνει η Axia, οι όποιες πιέσεις ασκούνται έρχονται σε μια πολύ ατυχή στιγμή που το κόστος των εκδόσεων έχει εκτοξευθεί και είναι πολύ σημαντικό για τις ελληνικές τράπεζες, οι οποίες εξακολουθούν να χρειάζονται σημαντικά ποσά εκδόσεων για το MREL.

Έπειτα από την ανάλυση δεδομένων, η Axia αναγνωρίζει ότι το ελληνικό τραπεζικό σύστημα έχει να καλύψει κάποια σημαντική απόσταση, αν και υπάρχουν ορισμένα ελαφρυντικά, όπως η μεγαλύτερη περίοδος εφαρμογής, η μη απαίτηση μειωμένης εξασφάλισης και η εγχώρια νομοθεσία που επιτρέπει ορισμένες καταθέσεις εντός του MREL.

Εκτιμά επίσης ότι το ελληνικό τραπεζικό σύστημα θα φθάσει το 27% του MREL, συμπεριλαμβανομένων των νέων εκδόσεων ύψους 9 δισ. ευρώ, μέχρι το 2025.

Το ακραίο σενάριο

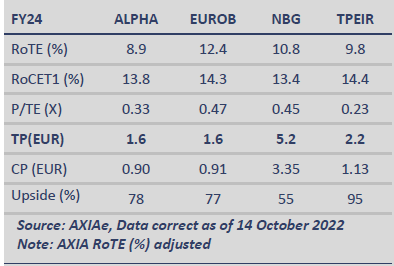

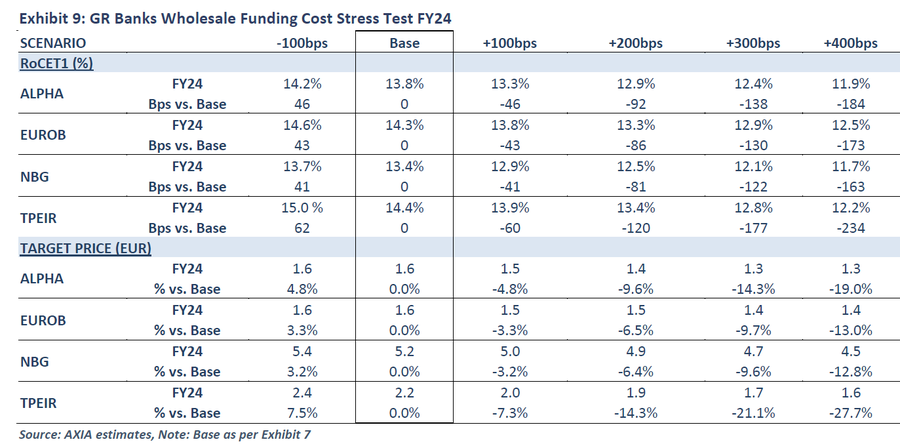

Το σενάριό της για την αντιμετώπιση ακραίων καταστάσεων δείχνει ότι μια παράλληλη αύξηση της χονδρικής χρηματοδότησης κατά 200 μ.β. θα μείωνε το RoCET1 και το RoTE των τραπεζών κατά 81-120 μ.β. και 36-66 μ.β. αντίστοιχα, με τις αντίστοιχες τιμές στόχους να μειώνονται κατά 6-14%.

Κατά την άποψη της Axia, αυτό μειώνει τον κίνδυνο και αφήνει άφθονο περιθώριο ανόδου στις τιμές-στόχους της.

Έτσι, επαναλαμβάνει τις αξιολογήσεις της για αγορά και για τις τέσσερις συστημικές τράπεζες.

Αύξηση του κόστους δανεισμού

Η χονδρική χρηματοδότηση γίνεται μια πρόσθετη ανησυχία των επενδυτών καθώς αυξάνονται τα επιτόκια.

Οι επενδυτές των τραπεζών συνεχίζουν να είναι επιφυλακτικοί όσον αφορά την αλληλένδετη σύνδεση των υψηλότερων επιτοκίων με την επιδείνωση της ποιότητας του ενεργητικού.

Επιπλέον, η πρόσφατη διεύρυνση των περιθωρίων χρηματοδότησης των τραπεζών πρόσθεσε μια νέα ανησυχία σε αυτή την εξίσωση.

Σύμφωνα με δημοσιεύματα του Τύπου, η SRB, η ρυθμιστική αρχή που είναι υπεύθυνη για την εφαρμογή του MREL της ΕΕ, στοχεύει να πιέσει τις τράπεζες της ΕΕ να επιταχύνουν τα σχέδια MREL, προκειμένου να επιτύχουν τους μη δεσμευτικούς στόχους τους για το οικονομικό έτος 2022.

Οι ελληνικές τράπεζες έχουν να καλύψουν πολύ έδαφος για την MREL, αλλά υπάρχουν ορισμένα ελαφρυντικά.

Η σύσταση του SRB είναι ιδιαίτερα σημαντική για τις ελληνικές τράπεζες, οι οποίες έχουν τις μεγαλύτερες πρόσθετες ανάγκες MREL μεταξύ των τραπεζών της ΕΕ.

Εκτιμά, δε, ότι το έλλειμμα είναι περίπου 10,2 δισ. ευρώ από το 1ο εξάμηνο του 2022.

Υπολογίζει ότι οι τέσσερις συστημικές τράπεζες χρειάζονται περίπου 9 δισ. ευρώ πρόσθετες εκδόσεις για να φτάσουν σε ένα μέσο όρο 27% για το σύστημα μέχρι το 2025.

Αυτό μπορεί να ακούγεται ανησυχητικό, αλλά υπάρχει πληθώρα ελαφρυντικών, όπως:

(α) μεγαλύτερη περίοδος υλοποίησης σε σχέση με τις ομοειδείς εταιρείες που προβλέπει πιο βραχυπρόθεσμες εκδόσεις,

(β) δεν απαιτείται υπαγωγή για το τμήμα MREL της κεφαλαιακής βάσης,

(γ) δυνατότητα χρήσης επιλεγμένων καταθέσεων με MREL σύμφωνα με τη νομοθεσία της Ελλάδας και

(δ) ιδιωτικές τοποθετήσεις.

Με βάση την ανάλυση της Axia, οι εκδόσεις MREL είναι μειωμένες κατά 16% σε ετήσια βάση, ενώ το μέσο κουπόνι έχει αυξηθεί κατά +196 μονάδες βάσης.

Η αύξηση αυτή αντανακλά 40% υψηλότερο κρατικό spread, ενώ το υπόλοιπο αποδίδεται στον κίνδυνο των τραπεζών.

Ως εκ τούτου, οι μελλοντικές εκδόσεις θα είναι σημαντικά ακριβότερες για όλες τις τράπεζες της ΕΕ, συμπεριλαμβανομένων και των ελληνικών.

Να μην προστεθούν άλλες εκδόσεις ΑΤ1

Σύμφωνα με την Axia οι ελληνικές τράπεζες θα πρέπει να επικεντρωθούν στα MREL, να αντικαταστήσουν το σταδιακά τις καταργούμενες εκδόσεις T2, αλλά να μην προσθέσουν AT1, εκτός εάν εξομαλυνθεί το κόστος χρηματοδότησης.

Εκτιμά ότι το δυνητικό κόστος AT1 εξακολουθεί να είναι κάτω από το κόστος των ιδίων κεφαλαίων μετά από φόρους, αλλά οι τράπεζες θα μπορούσαν να ακολουθήσουν τις ομοειδείς της ΕΕ και να αποφασίσουν να μην εκδώσουν τέτοια μέσα μεσοπρόθεσμα.

Κατά την άποψή της, η Εθνική θα μπορούσε να είναι η μόνη τράπεζα που θα ενισχύσει τους τίτλους T2, προκειμένου να βελτιστοποιήσει τη δέσμη κεφαλαίων της και να μειώσει το CET1 μέσω της διανομής μερισμάτων.

Το τεστ αντοχής της Axia επιβεβαιώνει ότι οι ελληνικές τράπεζες θα πρέπει να καλύψουν κάποια απόσταση και να παραμείνουν ιδιαίτερα δραστήριες στη στρατηγική τους για τη χονδρική χρηματοδότηση τα επόμενα χρόνια, ιδίως όσον αφορά τις εκδόσεις MREL.

Το απαιτούμενο ποσό είναι μεγάλο, αλλά από τη θετική πλευρά, υπάρχουν αρκετά ελαφρυντικά:

▪ Η περίοδος εφαρμογής του MREL διαρκεί έως την 1η Ιανουαρίου 2026, δηλαδή αφήνει άπλετο χρόνο στις τράπεζες να δράσουν αναλόγως. Αυτό επιτρέπει επίσης βραχυπρόθεσμες καιροσκοπικές εκδόσεις, σε περιόδους μεγαλύτερης αβεβαιότητας,

▪ Δεν υπάρχει δεσμευτικός στόχος MREL πριν από την 1η Ιανουαρίου 2026, πράγμα που σημαίνει ότι η SRB θα μπορούσε να ασκήσει πίεση στις τράπεζες, αλλά είναι απίθανο να λάβει αυξητική δράση, εφόσον υπάρχει μακροπρόθεσμο σχέδιο (και τα πράγματα κινούνται προς τη σωστή κατεύθυνση),

▪ Δεν υπάρχει υποχρεωτική υποκατάσταση για τις ελληνικές τράπεζες όσον αφορά το MREL, δηλαδή οι τράπεζες δεν υποχρεούνται να γεμίσουν τον κάδο MREL με μέσα μειωμένης εξασφάλισης (AT1 ή T2) που θα ήταν πιο δαπανηρά,

▪ Η ελληνική νομοθεσία επιτρέπει σε ορισμένες καταθέσεις να κατατάσσονται pari-passu με το προνομιούχο χρέος πρώτης προτεραιότητας και να πληρούν τις προϋποθέσεις ως μέσα MREL. Αυτό μειώνει το συνολικό υπόλοιπο που απαιτείται για την ικανοποίηση των συνολικών κριτηρίων MREL.

Το τεράστιο μέγεθος των νέων εκδόσεων MREL, σε συνδυασμό με τα υψηλότερα κουπόνια λόγω των σκληρότερων κεφαλαιαγορών θα λειτουργήσει ως εμπόδιο

Η Axia υπολογίζει ότι αυτό θα αντισταθμίσει εν μέρει τη θετική επίπτωση των υψηλότερων επιτοκίων των δανείων και των επενδυτικών τίτλων στα επιτοκιακά έσοδα (NII).

Ωστόσο, όπως καταδεικνύουμε στη δοκιμή αντοχής ο αντίκτυπος περιορίζεται.

Συγκεκριμένες εκδόσεις θα μπορούσαν να καταλήξουν να είναι δαπανηρές, αλλά οι τράπεζες έχουν πολλά εργαλεία στη φαρέτρα τους (συμπεριλαμβανομένων των ιδιωτικών τοποθετήσεων, των μέσων μικρότερης διάρκειας) που θα μπορούσαν να χρησιμοποιηθούν για τη μείωση του μέσου κόστους χρηματοδότησης.

Τέλος, θα πρέπει οι επενδυτές να σημειώσουν ότι το υπόδειγμα της Axia υποθέτει ότι η ΕΚΤ δεν θα αυξήσει το βασικό της επιτόκιο πάνω από τις +175 μ.β. (δηλαδή +100 μ.β. πάνω από τα τρέχοντα επίπεδα).

Δεδομένης της τρέχουσας μακροοικονομικής δυναμικής, αυτό φαίνεται να είναι ένα πολύ συνετό σενάριο.

Εάν τα επιτόκια της ΕΚΤ αυξηθούν περαιτέρω, αυτό θα έχει αρνητικό αντίκτυπο στη χρηματοδότηση χονδρικής.

Ωστόσο, οι τράπεζες θα επωφεληθούν ασύμμετρα από τα υψηλότερα επιτόκια (μέχρι να αρχίσει να επιδεινώνεται η ποιότητα των στοιχείων ενεργητικού) στην πλευρά του ενεργητικού των ισολογισμών τους.

Τα υψηλότερα επιτόκια είναι καθαρά θετικά, ειδικά σε αυτά τα χαμηλότερα με βάση τα ιστορικά δεδομένα επίπεδα.

www.bankingnews.gr

Σχόλια αναγνωστών