Η προφανής πυρηνική απειλή είναι ο πόλεμος μεταξύ των ΗΠΑ και της Ρωσίας που διαδραματίζεται αυτή τη στιγμή στην Ουκρανία… Η άλλη;

Αντιμέτωπη με πρωτόγνωρες καταστάσεις είναι σήμερα η υφήλιος, που τελεί υπό τη δαμόκλειο σπάθη δύο πυρηνικών απειλών… όπως επισημαίνει η GoldSwitzerland, που υποστηρίζει πως οι μετοχές μπορεί να υποχωρήσουν ως και 90%.

Μάλιστα, αυτές οι απειλές προέκυψαν σε μια εποχή που η παγκόσμια οικονομία «βλέπει» στον ορίζοντα το φάσμα της παρακμής –αν όχι της κατάρρευσης.

Η προφανής πυρηνική απειλή είναι ο πόλεμος μεταξύ των ΗΠΑ και της Ρωσίας, που διαδραματίζεται αυτήν τη στιγμή στην Ουκρανία.

Η άλλη πυρηνική απειλή είναι τα οικονομικά όπλα μαζικής καταστροφής, τα οποία ενδεδυμένα με τη μορφή χρέους και παραγώγων και ανέρχονται πιθανώς σε 2,5 τετράκις δολάρια ΗΠΑ.

Αν η ανθρωπότητα σταθεί τυχερή, το γεωπολιτικό σοκ μπορεί να αποφευχθεί, ωστόσο η Gold Switzerland αμφιβάλλει αν υπάρχει περιθώριο να αποτραπεί η έκρηξη της οικονομικής βόμβας στα χέρια της Δύσης.

Περιέργεια και κίνδυνος

Το να είσαι περίεργος σημαίνει ότι η ζωή δεν είναι ποτέ βαρετή.

Όπως είπε ο Αϊνστάιν: «Το σημαντικό είναι να μην σταματήσεις να αμφισβητείς.

Η περιέργεια έχει τον δικό της λόγο ύπαρξης».

Ωστόσο, όπως επισημαίνει ο επενδυτικός οίκος, σε κάθε περίπτωση το πλέον κρίσιμο είναι να εντοπίζεις τον κίνδυνο.

Μερικές φορές ο κίνδυνος είναι τόσο ξεκάθαρος που θέλεις να σταθείς και να φωνάξεις.

Όμως, δυστυχώς, οι περισσότεροι επενδυτές παρασύρονται από την απληστία και σπάνια βλέπουν πότε οι αγορές είναι... απαγορευτικές.

«Το τέλος της δεκαετίας του 1980 ήταν μια τέτοιου είδους εποχή -ιδιαίτερα προφανής περίοδος-, ειδικά στην αγορά ακινήτων.

Οι μετοχές κατέρρευσαν το 1987, αλλά, αν δεν έχετε μόχλευση, οι συντριβές μετοχών συνήθως δεν σας εξαφανίζουν από τον χάρτη.

Αλλά στα εμπορικά ακίνητα η μόχλευση μπορεί να σκοτώσει πολλούς επενδυτές, και δυστυχώς το έκανε στις αρχές της δεκαετίας του 1990.

Το τέλος της δεκαετίας του 1990 ήταν μια άλλη περίοδος πολύ υψηλού κινδύνου, αυτήν τη φορά στον τομέα της τεχνολογίας.

Τότε ήταν που οι επιχειρήσεις τεχνολογίας αποτιμώνταν σε δεκαπλάσια επίπεδα σε σχέση με τις πωλήσεις τους.

Ουσιαστικά καμιά τους δεν είχε κέρδος.

Στη συνέχεια, ο Nasdaq κατέρρευσε κατά 80% και πολλές επιχειρήσεις χρεοκόπησαν.

Σε αυτές τις συγκεκριμένες στιγμές ακραίας υπερεκτίμησης, δεν χρειάζεται να βγείτε... εκτός για να κερδίσετε.

Τα υπερκέρδη πρέπει πάντα να πραγματοποιούνται όταν η αποτίμηση των επιχειρήσεων δεν έχει νόημα και οι προοπτικές δεν φαίνονται καλές».

Πόλεμος και κλιμάκωση

Ας επιστρέψουμε στους τεράστιους κινδύνους που απειλούν τον κόσμο, συνεχίζει στο report της η Gold Switzerland.

Κατά την εκτίμησή της δεν πρόκειται για πόλεμο μεταξύ Ρωσίας και Ουκρανίας, αλλά μεταξύ ΗΠΑ και Ρωσίας.

Η Ρωσία θεώρησε απαράδεκτο το γεγονός ότι δεν τηρήθηκε η συμφωνία του Μινσκ του 2014.

Αντίθετα, οι εχθροπραξίες στην περιοχή του Donbass συνεχίστηκαν, υποτίθεται ότι ενθαρρύνθηκαν από τις ΗΠΑ.

Με την Ουκρανία να κλιμακώνει την ένταση, η Ρωσία αναγκάστηκε να εισβάλει τον Φεβρουάριο του 2022.

Ανεξαρτήτως του ποιος φταίει, αυτό το οποίο είναι σαφές είναι πως Νεοσυντηρητικοί των ΗΠΑ ενδιαφέρονται για… κλιμάκωση, τους συμφέρει ο πόλεμος.

Για αυτούς, η Ουκρανία είναι απλώς ένα πιόνι, ο πραγματικός εχθρός είναι η Ρωσία.

Αυτό εξηγείται και από το γεγονός πως οι ΗΠΑ ηγούνται της πρωτοβουλίας για επιβολή κυρώσεων στη Ρωσία, στέλνουν όπλα και κλείνουν τα μάτια στις εκκλήσεις για ειρήνευση.

Ας θυμηθούμε απλώς ότι οι απλοί άνθρωποι δεν θέλουν ποτέ πόλεμο.

Ο αμερικανικός λαός δεν θέλει πόλεμο, ούτε οι Ρώσοι ή οι Ουκρανοί.

Πάντα οι ηγέτες είναι που θέλουν τον πόλεμο.

Και στις περισσότερες χώρες, ακόμη και στις λεγόμενες δημοκρατικές ΗΠΑ, οι ηγέτες έχουν απόλυτη εξουσία όταν πρόκειται να ξεκινήσουν μια ένοπλη διαμάχη.

Το μεγαλύτερο μέρος της Ευρώπης εξαρτάται σε μεγάλο βαθμό από το ρωσικό πετρέλαιο και φυσικό αέριο.

Επίσης, πυροβολεί στα πόδια της συμφωνώντας με τις κυρώσεις που ζήτησαν οι ΗΠΑ.

Οι συνέπειες είναι καταστροφικές για την Ευρώπη και ιδιαίτερα τη Γερμανία, που είναι η ατμομηχανή της.

Η Γερμανία έχει πλέον τελειώσει ως οικονομική δύναμη.

Ο χρόνος θα το αποδείξει αυτό.

Η παγκόσμια οικονομική ύφεση ξεκίνησε πριν από τον πόλεμο της Ουκρανίας, αλλά η κατάσταση έχει πλέον επιδεινωθεί σοβαρά, με τη ζώνη του ευρώ να εξασθενεί ραγδαία.

Πέρα από τα παραπάνω, η Ευρώπη σκάβει τον τάφο της στέλνοντας περισσότερα όπλα και περισσότερα χρήματα στην Ουκρανία, πολλά από τα οποία καταλήγουν σε λάθος χέρια.

Ο Ουκρανός ηγέτης Zelensky υποκινεί επιδέξια τη Δύση προκειμένου να επιτευχθεί η πλήρης εμπλοκή του ΝΑΤΟ.

Ο κίνδυνος μιας μεγάλης κλιμάκωσης του πολέμου είναι σημαντικός.

Ο κύριος στόχος της Ρωσίας είναι να τηρηθεί η συμφωνία του Μινσκ, ενώ οι Νεοσυντηρητικοί των ΗΠΑ θέλουν να την αποδυναμώσουν.

Οι μεγάλοι πόλεμοι πυροδοτούνται συχνά από ένα δευτερεύον γεγονός ή μια προβοκάτσια.

Οι Νεοσυντηρητικοί γνωρίζουν ότι μια ήττα για τις ΗΠΑ σε αυτή τη σύγκρουση θα ήταν το τέλος του δολαρίου, της ηγεμονίας και της οικονομίας των.

Την ίδια στιγμή, η Ρωσία είναι αποφασισμένη να μην χάσει τον πόλεμο, πάση θυσία.

Αδιανόητες συνέπειες

Δεδομένου ότι δεν υπάρχει ούτε ένας Stateman στη Δύση, οι σκοτεινές δυνάμεις στα παρασκήνια τραβούν τα νήματα.

Αυτό καθιστά την κατάσταση ιδιαίτερα επικίνδυνη.

Ο κίνδυνος ενός πυρηνικού πολέμου σε μια τέτοια κατάσταση είναι ανυπολόγιστος, ενώ εξακολουθεί να είναι πολύ πραγματικός.

«Υπάρχουν 13.000 πυρηνικές κεφαλές στον κόσμο και λιγότερες από αυτές θα εξαφάνιζαν το μεγαλύτερο μέρος της Δύσης - μια ντουζίνα ένα σημαντικό μέρος του κόσμου.

Ας ελπίσουμε ότι η Δύση συνέλθει.

Αν όχι, οι συνέπειες είναι αδιανόητες» σημειώνει η Gold Switzerland.

Οικονομικά όπλα μαζικής καταστροφής

Το έτερο πυρηνικό σύννεφο, που είναι οικονομικό, ευτυχώς δεν θα τελειώσει τον πλανήτη εάν εκραγεί, αλλά θα προκαλέσει μια οπισθοδρόμηση παγκοσμίων διαστάσεων, που θα μπορούσε να διαρκέσει πολλά χρόνια, ίσως και δεκαετίες.

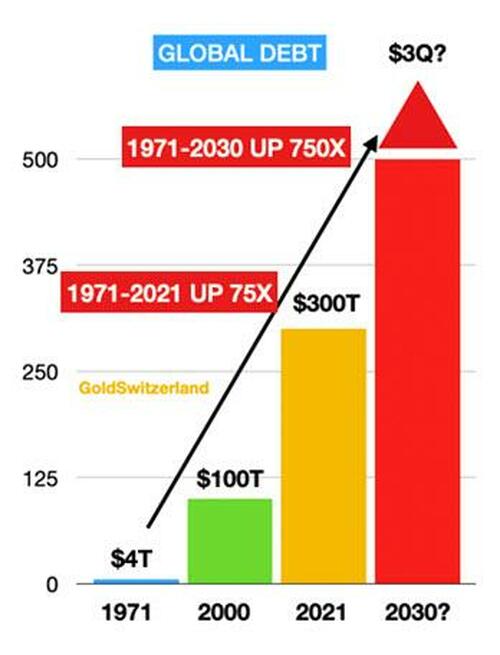

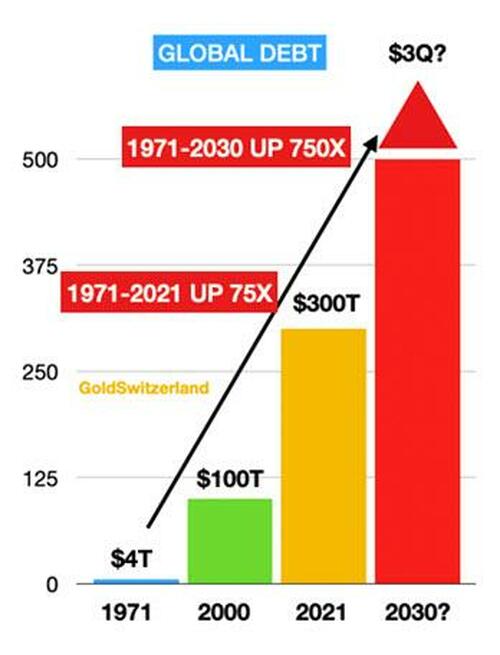

Σε πολυάριθμα άρθρα και συνεντεύξεις έχει υπογραμμιστεί πολλάκις ότι η παγκόσμια αύξηση του χρέους θα έχει άσχημα αποτελέσματα.

Αυτό μπορεί να απεικονιστεί σε πολλές εικόνες, οπότε χρήσιμο θα ήταν να δούμε δύο αυτοεπεξηγηματικά γραφήματα.

Το πρώτο δείχνει πώς το παγκόσμιο χρέος έχει αυξηθεί 75 φορές: από 4 τρισεκατομμύρια δολάρια σε 300 τρισεκατομμύρια δολάρια από τότε που ο Nixon έκλεισε το παράθυρο του χρυσού το 1971 (Κανόνας Χρυσού).

Το γράφημα δείχνει επίσης ότι ο κόσμος θα μπορούσε να φτάσει σε επίπεδα χρέους ίσως 3 τετράκις εκατομμυρίων δολαρίων έως το 2030.

Αυτός είναι συγκλονιστικός αριθμός, αλλά η εξήγηση είναι απλή.

Τα παράγωγα ήταν περίπου 1,4 τετράκις δολάρια πριν από 10 χρόνια, όπως αναφέρθηκε από την Bank of International Settlement (BIS) στη Βασιλεία.

Αλλά με κάποιο hocus-pocus μαγικό το εν λόγω ποσό μειώθηκε στα 600 τρισεκατομμύρια δολάρια, ώστε να υπάρξει εξωραϊσμός.

Η BIS αποφάσισε να λάβει υπόψη μόνο τη μία πλευρά μιας σύμβασης ως εκκρεμή κίνδυνο.

Αλλά όλοι ξέρουμε ότι είναι ο μεγάλος κίνδυνος που μετράει.

Όταν ένας αντισυμβαλλόμενος αποτυγχάνει, ο ακαθάριστος κίνδυνος παραμένει ακαθάριστος. Έτσι, όσον αφορά την επενδυτική εταιρεία, το παλιό βασικό νούμερο παραμένει, 1,4 τετράκις δολ.

Από τότε τα παράγωγα έχουν αυξηθεί εκθετικά.

Μεγάλα ποσά χρέους δημιουργούνται πλέον στην αγορά παραγώγων, και όχι στην αγορά μετρητών.

Επίσης, το σκιώδες τραπεζικό σύστημα των hedge funds, των ασφαλιστικών εταιρειών και άλλων χρηματοοικονομικών οντοτήτων είναι επίσης σημαντικός εκδότης παραγώγων.

Πολλές από αυτές τις συναλλαγές δεν περιλαμβάνονται στα στοιχεία της BIS.

Επομένως, είναι ρεαλιστικό να υποθέσουμε ότι η αγορά παραγώγων έχει αναπτυχθεί τουλάχιστον σύμφωνα με το χρέος, αλλά πιθανώς πολύ πιο γρήγορα τα τελευταία 10+ χρόνια.

Ως εκ τούτου, το ακαθάριστο ποσό ξεπερνά εύκολα τα 2 τετράκις δολάρια σήμερα.

Όταν η κρίση χρέους ξεκινήσει, κάτι που θα μπορούσε να συμβεί σήμερα ή τα επόμενα 2-3 χρόνια, οι μεγάλες χρεοκοπίες σε παράγωγα θα μετατραπούν σε χρέος, με αποτέλεσμα οι κεντρικές τράπεζες να αρχίσουν χρήματα σε άνευ προηγουμένου κλίμακα, σε μια μάταιη προσπάθεια να διασώσουν το χρηματοπιστωτικό σύστημα.

Αυτός είναι ο τρόπος με τον οποίο το χρέος μπορεί να αυξηθεί στα 3 τετράκις εκατομμύρια δολάρια έως το 2030, όπως δείχνει το γράφημα.

ΗΠΑ και ανάπτυξη

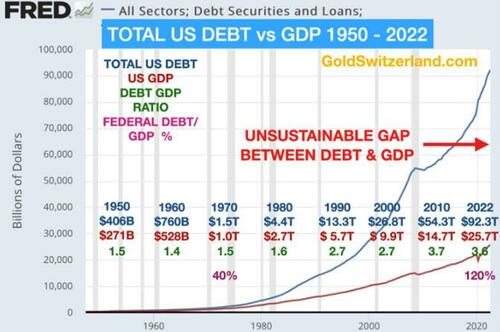

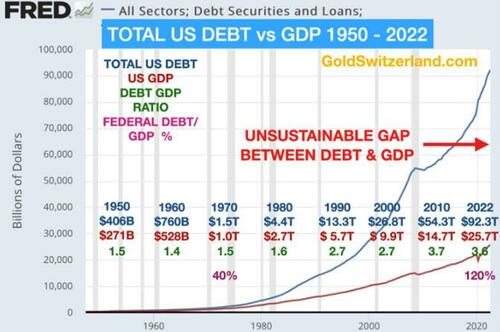

Το δεύτερο γράφημα δείχνει ότι οι ΗΠΑ, η μεγαλύτερη οικονομία του κόσμου, ζει με δανεικό χρόνο όσο και με δανεικό χρήμα.

Το 1970 το χρέος των ΗΠΑ ήταν 1,5 φορές το ΑΕΠ.

Σήμερα είναι 3,6Χ.

Αυτό σημαίνει ότι για να επιτευχθεί ονομαστική ανάπτυξη, το χρέος έπρεπε να αυξηθεί με ταχύτητα x2,5 έναντι του ΑΕΠ.

Το συμπέρασμα είναι απλό…

Χωρίς πίστωση και νομισματική χαλάρωση δεν θα υπήρχε πραγματική αύξηση του ΑΕΠ.

Με άλλα λόγια, η ανάπτυξη της αμερικανικής οικονομίας είναι μια ψευδαίσθηση που κατασκευάζεται από τραπεζίτες και καθοδηγείται από την ιδιωτική Federal Reserve Bank.

Όπως δείχνει το παραπάνω γράφημα, το ΑΕΠ μπορεί να αυξηθεί μόνο εάν το χρέος αυξάνεται με εκθετικό ρυθμό.

Το χάσμα μεταξύ του χρέους και αύξησης του ΑΕΠ είναι σαφώς μη βιώσιμο.

Ακόμα με την υστερική εκτύπωση χρήματος τα επόμενα χρόνια, σε μια προσπάθεια να σωθεί το χρηματοπιστωτικό σύστημα των ΗΠΑ, το χάσμα είναι πιθανό να διευρυνθεί ακόμη περισσότερο.

Υπάρχει μόνο ένας τρόπος για να μειωθεί το χάσμα: αναδιάρθρωση του χρέους, τόσο του κρατικού όσο και του ιδιωτικού.

Μια τέτοια κατάρρευση θα οδηγήσει και στην κατάρρευση όλων των περιουσιακών στοιχείων που διογκώνονται από το χρέος – συμπεριλαμβανομένων των ομολόγων και των μετοχών.

Προσωρινά οι ΗΠΑ πέτυχαν αυτόν τον απατηλό πλούτο, αλλά δυστυχώς έρχεται η στιγμή που πρέπει να πληρωθεί ο λογαριασμός.

Το τέλος του δολαρίου

Οι ημέρες του δολαρίου ως παγκόσμιου αποθεματικού νομίσματος είναι μετρημένες.

Ένα νόμισμα που έχει χάσει 98% τα τελευταία 50 χρόνια δύσκολα θα κρατήσει την ιδιότητα του αποθεματικού νομίσματος.

Ένας συνδυασμός στρατιωτικής ισχύος, πληρωμών σε πετροδολάρια και ιστορίας έχει κρατήσει το δολάριο πολύ ισχυρό για πάρα πολύ καιρό.

Δεδομένου ότι δεν υπάρχει εναλλακτική, είναι πιθανό το αμερικανικό νόμισμα να παραμείνει ισχυρό για λίγο καθώς συνεχίζεται η ουκρανική σύγκρουση.

Οι οικονομίες άλλων νομισμάτων (ευρώ, λίρα, γε) είναι σαφώς πολύ αδύναμες επί του παρόντος για να είναι ρεαλιστικοί υποψήφιοι για αποθεματικά νομίσματα.

Μετρημένες είναι και οι μέρες του πετροδολαρίου.

Σημαντικές κινήσεις πραγματοποιούνται τώρα μεταξύ των μεγαλύτερων παραγωγών ενέργειας στον κόσμο, που σταδιακά θα τερματίσουν το σύστημα του πετροδολαρίου.

Παγκόσμια συνταγή για την καταστροφή

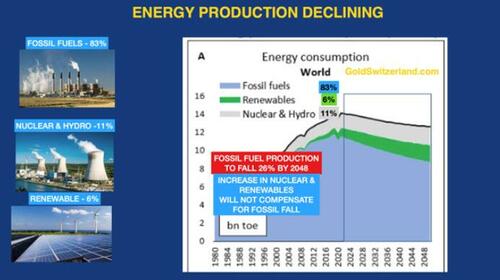

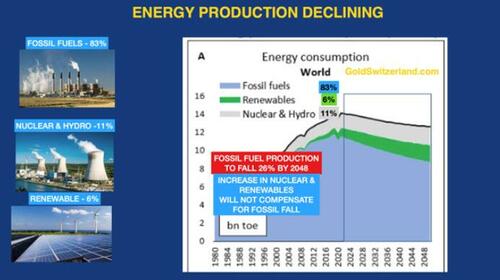

Σύμφωνα με την GoldSwitzerland, πρέπει πρώτα να καταλάβουμε ότι, παρά τους θιασώτες της θεωρίας περί κλιματικής αλλαγής ή κρίσης, για πολλές δεκαετίες δεν θα υπάρχει καμία σοβαρή εναλλακτική λύση στα ορυκτά καύσιμα.

Τα ορυκτά καύσιμα αντιπροσωπεύουν περίπου το 83% της παγκόσμιας αγοράς ενέργειας.

Η παγκόσμια ανάπτυξη μπορεί να επιτευχθεί μόνο με ενέργεια.

Δεδομένου ότι οι ανανεώσιμες πηγές ενέργειας σήμερα αντιπροσωπεύουν μόνο το 6% και αναπτύσσονται πολύ αργά, δεν θα υπάρχει καμία σοβαρή εναλλακτική λύση στα ορυκτά καύσιμα για πολλές δεκαετίες.

Από την άλλη, οι δυτικές κυβερνήσεις, στην Ευρώπη και τις ΗΠΑ όχι μόνο σταμάτησαν να επενδύουν σε ορυκτά καύσιμα, αλλά έκλεισαν και αγωγούς, ανθρακωρυχεία και πυρηνικούς σταθμούς.

Αυτό ήταν, φυσικά, μια καθαρή πολιτική και οικονομική τρέλα, μια πολύ γρήγορη μέθοδος για να καταρρεύσει η παγκόσμια οικονομία.

Προσθέστε σε αυτό τις ρωσικές κυρώσεις και έχουμε μια παγκόσμια συνταγή για την καταστροφή.

Χωρίς λοιπόν ορυκτά καύσιμα, η παγκόσμια οικονομία θα καταρρεύσει.

Παρ’ όλα αυτά, η πολιτική πίεση έχει επιβραδύνει σημαντικά την παραγωγή τους.

Όπως δείχνει το γράφημα, η παραγωγή ορυκτών καυσίμων είναι πιθανό να μειωθεί κατά 26% έως το 2048.

Οι αυξήσεις των πυρηνικών, των υδροηλεκτρικών και των ανανεώσιμων πηγών ενέργειας δεν θα αντισταθμίσουν τα «ελλείποντα» μεγέθη.

Το αποτέλεσμα θα είναι η πτώση του παγκόσμιου ΑΕΠ και του εμπορίου.

Λίγοι άνθρωποι κατανοούν τη σημασία του παγκόσμιου εμπορίου.

Η Ρώμη κατέκτησε πολλές χώρες: από την Ευρώπη μέχρι την Ασία και την Αφρική. Αλλά κατά τη διάρκεια της Ρωμαϊκής Αυτοκρατορίας, οι οικονομίες ευημερούσαν λόγω του ελεύθερου εμπορίου.

Οι Ρωμαίοι ήταν σαφώς ανώτεροι στοχαστές σε σύγκριση με τους σημερινούς δυτικούς ηγέτες.

Μεγάλες αλλαγές

Οι χώρες του GCC (Gulf Corporation Council), που αποτελούνται από τη Σαουδική Αραβία, τα Ηνωμένα Αραβικά Εμιράτα καθώς και ορισμένες χώρες του Κόλπου, έχουν το 40% των αποθεμάτων πετρελαίου στον κόσμο.

Ένα άλλο 40% ανήκει στη Ρωσία, το Ιράν και τη Βενεζουέλα, που αυτή τη στιγμή πωλούν πετρέλαιο με discount στην Κίνα.

Επιπλέον, υπάρχουν οι χώρες BRICS (Βραζιλία, Ρωσία, Ινδία, Κίνα και Νότια Αφρική.

Η Σαουδική Αραβία θέλει επίσης να ενταχθεί στους BRICS, που αντιπροσωπεύουν το 41% του παγκόσμιου πληθυσμού και το 26% του παγκόσμιου ΑΕΠ.

Τέλος, υπάρχει ο SCO, ο Οργανισμός Συνεργασίας της Σαγκάης.

Πρόκειται για μια ευρασιατική πολιτική, οικονομική ένωση-οργάνωση, με έδρα την Κίνα.

Καλύπτει το 60% της περιοχής της Ευρασίας και πάνω από το 30% του παγκόσμιου ΑΕΠ.

Όλοι αυτοί οι οργανισμοί και οι χώρες (BRICS, GCC, SCO) θα αποκτήσουν σταδιακά παγκόσμια σημασία καθώς οι ΗΠΑ και η Ευρώπη παρακμάζουν.

Θα συνεργαστούν πολιτικά, εμπορικά όσο και οικονομικά.

Καθώς η ενέργεια και το πετρέλαιο είναι κοινός παρονομαστής για αυτές τις χώρες, πιθανότατα θα λειτουργούν με το πετρογιουάν, ένα νέο κοινό νόμισμα για τις συναλλαγές τους.

Με έναν τόσο ισχυρό αστερισμό χωρών, μικρές ομάδες όπως το WEF του Schwab θα λιγοστέψουν σε σημασία και τελικά θα εξαφανιστούν καθώς τα μέλη του θα χάσουν τη δύναμή τους και οι δισεκατομμυριούχοι τον πλούτο τους.

Μεγάλες κινήσεις στις αγορές

Οι μετοχές είχαν σημαντική πτώση παγκοσμίως.

Αλλά, αυτή είναι η αρχή της κατάρρευσης μιας φούσκας που βασίζεται στο fiat νόμισμα.

«Θα εκπλαγώ αν οι μετοχές υποχωρήσουν κατά μέσο όρο λιγότερο από 90% σε πραγματικούς όρους» αναφέρει o αναλυτής της GoldSwitzerland.

Σε ό,τι αφορά τους πραγματικούς όρους, βασικός δείκτης είναι, φυσικά, ο χρυσός.

Δεν θα δούμε μια καθέτως ευθεία πτώση, ενώ πολλοί επενδυτές θα αγοράζουν στα χαμηλά μέχρι να εξαντλήσουν το μεγαλύτερο μέρος του πλούτου τους.

Τα ομόλογα πιθανότατα θα έχουν ακόμη χειρότερη απόδοση από τις μετοχές. Πολλοί δανειολήπτες, τόσο κρατικοί όσο και εμπορικοί, θα χρεοκοπήσουν.

Η 40ετής κυριαρχία των χαμηλών επιτοκίων ολοκληρώθηκε.

Οι κεντρικές τράπεζες θα χάσουν τον έλεγχο των αγορών ομολόγων καθώς οι επενδυτές θα πανικοβληθούν.

Ο συνδυασμός υψηλού πληθωρισμού, καταρρέοντων νομισμάτων και χρεοκοπιών σε μαζική κλίμακα θα μετατρέψει την αγορά ομολόγων σε μια πρωτόγνωρη ιστορία τρόμου.

Η εξίσωση είναι απλή:

Υπερπληθωρισμός + Νομίσματα που πηγαίνουν στο μηδέν + χρεοκοπίες = ΑΞΙΕΣ ΟΜΟΛΟΓΙΩΝ ΜΗΔΕΝ

Καλή τύχη στους κατόχους ομολόγων.

Θα τη χρειαστούν.

Οι επενδύσεις σε ακίνητα θα έχουν επίσης κακή απόδοση.

Τα χαμηλά επιτόκια και η απεριόριστη πίστωση έχουν δημιουργήσει μια φούσκα ιστορικών διαστάσεων.

Σε πολλές χώρες ήταν δυνατός ο δανεισμός χρημάτων έως και 15 ετών με 1% ή λιγότερο.

Όποιος δεν εκμεταλλεύτηκε τα δωρεάν χρήματα το μετάνιωσε.

Ο υπολογισμός της ανταμοιβής κινδύνου ήταν προφανής.

Στο 1%, τα επιτόκια θα μπορούσαν να πάνε μόνο στο μηδέν, δηλαδή πτώση 1%.

Από την άλλη πλευρά, τα επιτόκια θα μπορούσαν να ανέλθουν στο 20%+ όπως τη δεκαετία του 1970.

Οι πτώσεις 75-90% σε πραγματικούς όρους θα είναι σύνηθες φαινόμενο στην αγορά ακινήτων.

Εάν δεν έχετε στεγαστικό δάνειο με σταθερό επιτόκιο, μην ανησυχείτε.

Απλά δείτε το ως κατοικία και όχι ως επένδυση.

«Τέλος και πιο σημαντικό, ας δούμε τον χρυσό.

Επενδύσαμε πολλά σε χρυσό στις αρχές του 2002 με 300 δολ. για εμάς και τους επενδυτές που συμβουλεύαμε.

Ήμασταν σίγουροι ότι ο χρυσός ήταν υποτιμημένος και επίσης ότι ήταν η απόλυτη επένδυση διατήρησης του πλούτου.

Στην πραγματικότητα, ο χρυσός σήμερα σε σχέση με την προσφορά χρήματος είναι φθηνότερος από το 2002 και επομένως αντιπροσωπεύει εξαιρετική αξία.

Το 2023 θα είναι η αρχή μιας άλλης χρυσής εποχής, με το κίτρινο μέταλλο να αξίζει περίπου 1.875 ανά ουγγιά.

Οι συνθήκες είναι ιδανικές για αυτό.

Δείτε το παρακάτω γράφημα το οποίο δημοσιεύτηκε στο Twitter στις 21 Σεπτεμβρίου.

Λαμβάνοντας υπόψη τους δύο πυρηνικούς κινδύνους που συζητήθηκαν παραπάνω, η τιμή του χρυσού καθίσταται άσχετη.

Ο φυσικός χρυσός είναι η απόλυτη επένδυση διατήρησης του πλούτου

Συνελόντι ειπείν…

Συνοψίζοντας, «οι κίνδυνοι σήμερα είναι μεγαλύτεροι από κάθε άλλη φορά στην ιστορία.

Ένας πυρηνικός πόλεμος μεταξύ των ΗΠΑ, της Ρωσίας και της Κίνας θα σημάνει το τέλος της ανθρωπότητας.

Αλλά υπάρχουν και άλλες επικίνδυνες καταστάσεις, είτε πρόκειται για πυρηνικά είτε για συμβατικά όπλα, που απαιτούν την καλύτερη δυνατή προστασία.

Ας ελπίσουμε ότι δεν θα γίνει μεγάλος πυρηνικός πόλεμος.

Σε κάθε περίπτωση, ελάχιστα μπορούμε να κάνουμε γι' αυτό.

Ο χρηματοοικονομικός πυρηνικός κίνδυνος είναι πολύ πραγματικός και επίσης πολύ πιθανός.

Να θυμάστε ότι σε περιόδους κρίσης η οικογένεια και οι φίλοι είναι η πιο σημαντική προστασία σας.

Η βοήθεια των άλλων θα είναι απαραίτητη στηνεπερχόμενη κρίση» καταλήγει η Gold Switzerland.

www.bankingnews.gr

Μάλιστα, αυτές οι απειλές προέκυψαν σε μια εποχή που η παγκόσμια οικονομία «βλέπει» στον ορίζοντα το φάσμα της παρακμής –αν όχι της κατάρρευσης.

Η προφανής πυρηνική απειλή είναι ο πόλεμος μεταξύ των ΗΠΑ και της Ρωσίας, που διαδραματίζεται αυτήν τη στιγμή στην Ουκρανία.

Η άλλη πυρηνική απειλή είναι τα οικονομικά όπλα μαζικής καταστροφής, τα οποία ενδεδυμένα με τη μορφή χρέους και παραγώγων και ανέρχονται πιθανώς σε 2,5 τετράκις δολάρια ΗΠΑ.

Αν η ανθρωπότητα σταθεί τυχερή, το γεωπολιτικό σοκ μπορεί να αποφευχθεί, ωστόσο η Gold Switzerland αμφιβάλλει αν υπάρχει περιθώριο να αποτραπεί η έκρηξη της οικονομικής βόμβας στα χέρια της Δύσης.

Περιέργεια και κίνδυνος

Το να είσαι περίεργος σημαίνει ότι η ζωή δεν είναι ποτέ βαρετή.

Όπως είπε ο Αϊνστάιν: «Το σημαντικό είναι να μην σταματήσεις να αμφισβητείς.

Η περιέργεια έχει τον δικό της λόγο ύπαρξης».

Ωστόσο, όπως επισημαίνει ο επενδυτικός οίκος, σε κάθε περίπτωση το πλέον κρίσιμο είναι να εντοπίζεις τον κίνδυνο.

Μερικές φορές ο κίνδυνος είναι τόσο ξεκάθαρος που θέλεις να σταθείς και να φωνάξεις.

Όμως, δυστυχώς, οι περισσότεροι επενδυτές παρασύρονται από την απληστία και σπάνια βλέπουν πότε οι αγορές είναι... απαγορευτικές.

«Το τέλος της δεκαετίας του 1980 ήταν μια τέτοιου είδους εποχή -ιδιαίτερα προφανής περίοδος-, ειδικά στην αγορά ακινήτων.

Οι μετοχές κατέρρευσαν το 1987, αλλά, αν δεν έχετε μόχλευση, οι συντριβές μετοχών συνήθως δεν σας εξαφανίζουν από τον χάρτη.

Αλλά στα εμπορικά ακίνητα η μόχλευση μπορεί να σκοτώσει πολλούς επενδυτές, και δυστυχώς το έκανε στις αρχές της δεκαετίας του 1990.

Το τέλος της δεκαετίας του 1990 ήταν μια άλλη περίοδος πολύ υψηλού κινδύνου, αυτήν τη φορά στον τομέα της τεχνολογίας.

Τότε ήταν που οι επιχειρήσεις τεχνολογίας αποτιμώνταν σε δεκαπλάσια επίπεδα σε σχέση με τις πωλήσεις τους.

Ουσιαστικά καμιά τους δεν είχε κέρδος.

Στη συνέχεια, ο Nasdaq κατέρρευσε κατά 80% και πολλές επιχειρήσεις χρεοκόπησαν.

Σε αυτές τις συγκεκριμένες στιγμές ακραίας υπερεκτίμησης, δεν χρειάζεται να βγείτε... εκτός για να κερδίσετε.

Τα υπερκέρδη πρέπει πάντα να πραγματοποιούνται όταν η αποτίμηση των επιχειρήσεων δεν έχει νόημα και οι προοπτικές δεν φαίνονται καλές».

Πόλεμος και κλιμάκωση

Ας επιστρέψουμε στους τεράστιους κινδύνους που απειλούν τον κόσμο, συνεχίζει στο report της η Gold Switzerland.

Κατά την εκτίμησή της δεν πρόκειται για πόλεμο μεταξύ Ρωσίας και Ουκρανίας, αλλά μεταξύ ΗΠΑ και Ρωσίας.

Η Ρωσία θεώρησε απαράδεκτο το γεγονός ότι δεν τηρήθηκε η συμφωνία του Μινσκ του 2014.

Αντίθετα, οι εχθροπραξίες στην περιοχή του Donbass συνεχίστηκαν, υποτίθεται ότι ενθαρρύνθηκαν από τις ΗΠΑ.

Με την Ουκρανία να κλιμακώνει την ένταση, η Ρωσία αναγκάστηκε να εισβάλει τον Φεβρουάριο του 2022.

Ανεξαρτήτως του ποιος φταίει, αυτό το οποίο είναι σαφές είναι πως Νεοσυντηρητικοί των ΗΠΑ ενδιαφέρονται για… κλιμάκωση, τους συμφέρει ο πόλεμος.

Για αυτούς, η Ουκρανία είναι απλώς ένα πιόνι, ο πραγματικός εχθρός είναι η Ρωσία.

Αυτό εξηγείται και από το γεγονός πως οι ΗΠΑ ηγούνται της πρωτοβουλίας για επιβολή κυρώσεων στη Ρωσία, στέλνουν όπλα και κλείνουν τα μάτια στις εκκλήσεις για ειρήνευση.

Ας θυμηθούμε απλώς ότι οι απλοί άνθρωποι δεν θέλουν ποτέ πόλεμο.

Ο αμερικανικός λαός δεν θέλει πόλεμο, ούτε οι Ρώσοι ή οι Ουκρανοί.

Πάντα οι ηγέτες είναι που θέλουν τον πόλεμο.

Και στις περισσότερες χώρες, ακόμη και στις λεγόμενες δημοκρατικές ΗΠΑ, οι ηγέτες έχουν απόλυτη εξουσία όταν πρόκειται να ξεκινήσουν μια ένοπλη διαμάχη.

Το μεγαλύτερο μέρος της Ευρώπης εξαρτάται σε μεγάλο βαθμό από το ρωσικό πετρέλαιο και φυσικό αέριο.

Επίσης, πυροβολεί στα πόδια της συμφωνώντας με τις κυρώσεις που ζήτησαν οι ΗΠΑ.

Οι συνέπειες είναι καταστροφικές για την Ευρώπη και ιδιαίτερα τη Γερμανία, που είναι η ατμομηχανή της.

Η Γερμανία έχει πλέον τελειώσει ως οικονομική δύναμη.

Ο χρόνος θα το αποδείξει αυτό.

Η παγκόσμια οικονομική ύφεση ξεκίνησε πριν από τον πόλεμο της Ουκρανίας, αλλά η κατάσταση έχει πλέον επιδεινωθεί σοβαρά, με τη ζώνη του ευρώ να εξασθενεί ραγδαία.

Πέρα από τα παραπάνω, η Ευρώπη σκάβει τον τάφο της στέλνοντας περισσότερα όπλα και περισσότερα χρήματα στην Ουκρανία, πολλά από τα οποία καταλήγουν σε λάθος χέρια.

Ο Ουκρανός ηγέτης Zelensky υποκινεί επιδέξια τη Δύση προκειμένου να επιτευχθεί η πλήρης εμπλοκή του ΝΑΤΟ.

Ο κίνδυνος μιας μεγάλης κλιμάκωσης του πολέμου είναι σημαντικός.

Ο κύριος στόχος της Ρωσίας είναι να τηρηθεί η συμφωνία του Μινσκ, ενώ οι Νεοσυντηρητικοί των ΗΠΑ θέλουν να την αποδυναμώσουν.

Οι μεγάλοι πόλεμοι πυροδοτούνται συχνά από ένα δευτερεύον γεγονός ή μια προβοκάτσια.

Οι Νεοσυντηρητικοί γνωρίζουν ότι μια ήττα για τις ΗΠΑ σε αυτή τη σύγκρουση θα ήταν το τέλος του δολαρίου, της ηγεμονίας και της οικονομίας των.

Την ίδια στιγμή, η Ρωσία είναι αποφασισμένη να μην χάσει τον πόλεμο, πάση θυσία.

Αδιανόητες συνέπειες

Δεδομένου ότι δεν υπάρχει ούτε ένας Stateman στη Δύση, οι σκοτεινές δυνάμεις στα παρασκήνια τραβούν τα νήματα.

Αυτό καθιστά την κατάσταση ιδιαίτερα επικίνδυνη.

Ο κίνδυνος ενός πυρηνικού πολέμου σε μια τέτοια κατάσταση είναι ανυπολόγιστος, ενώ εξακολουθεί να είναι πολύ πραγματικός.

«Υπάρχουν 13.000 πυρηνικές κεφαλές στον κόσμο και λιγότερες από αυτές θα εξαφάνιζαν το μεγαλύτερο μέρος της Δύσης - μια ντουζίνα ένα σημαντικό μέρος του κόσμου.

Ας ελπίσουμε ότι η Δύση συνέλθει.

Αν όχι, οι συνέπειες είναι αδιανόητες» σημειώνει η Gold Switzerland.

Οικονομικά όπλα μαζικής καταστροφής

Το έτερο πυρηνικό σύννεφο, που είναι οικονομικό, ευτυχώς δεν θα τελειώσει τον πλανήτη εάν εκραγεί, αλλά θα προκαλέσει μια οπισθοδρόμηση παγκοσμίων διαστάσεων, που θα μπορούσε να διαρκέσει πολλά χρόνια, ίσως και δεκαετίες.

Σε πολυάριθμα άρθρα και συνεντεύξεις έχει υπογραμμιστεί πολλάκις ότι η παγκόσμια αύξηση του χρέους θα έχει άσχημα αποτελέσματα.

Αυτό μπορεί να απεικονιστεί σε πολλές εικόνες, οπότε χρήσιμο θα ήταν να δούμε δύο αυτοεπεξηγηματικά γραφήματα.

Το πρώτο δείχνει πώς το παγκόσμιο χρέος έχει αυξηθεί 75 φορές: από 4 τρισεκατομμύρια δολάρια σε 300 τρισεκατομμύρια δολάρια από τότε που ο Nixon έκλεισε το παράθυρο του χρυσού το 1971 (Κανόνας Χρυσού).

Το γράφημα δείχνει επίσης ότι ο κόσμος θα μπορούσε να φτάσει σε επίπεδα χρέους ίσως 3 τετράκις εκατομμυρίων δολαρίων έως το 2030.

Αυτός είναι συγκλονιστικός αριθμός, αλλά η εξήγηση είναι απλή.

Τα παράγωγα ήταν περίπου 1,4 τετράκις δολάρια πριν από 10 χρόνια, όπως αναφέρθηκε από την Bank of International Settlement (BIS) στη Βασιλεία.

Αλλά με κάποιο hocus-pocus μαγικό το εν λόγω ποσό μειώθηκε στα 600 τρισεκατομμύρια δολάρια, ώστε να υπάρξει εξωραϊσμός.

Η BIS αποφάσισε να λάβει υπόψη μόνο τη μία πλευρά μιας σύμβασης ως εκκρεμή κίνδυνο.

Αλλά όλοι ξέρουμε ότι είναι ο μεγάλος κίνδυνος που μετράει.

Όταν ένας αντισυμβαλλόμενος αποτυγχάνει, ο ακαθάριστος κίνδυνος παραμένει ακαθάριστος. Έτσι, όσον αφορά την επενδυτική εταιρεία, το παλιό βασικό νούμερο παραμένει, 1,4 τετράκις δολ.

Από τότε τα παράγωγα έχουν αυξηθεί εκθετικά.

Μεγάλα ποσά χρέους δημιουργούνται πλέον στην αγορά παραγώγων, και όχι στην αγορά μετρητών.

Επίσης, το σκιώδες τραπεζικό σύστημα των hedge funds, των ασφαλιστικών εταιρειών και άλλων χρηματοοικονομικών οντοτήτων είναι επίσης σημαντικός εκδότης παραγώγων.

Πολλές από αυτές τις συναλλαγές δεν περιλαμβάνονται στα στοιχεία της BIS.

Επομένως, είναι ρεαλιστικό να υποθέσουμε ότι η αγορά παραγώγων έχει αναπτυχθεί τουλάχιστον σύμφωνα με το χρέος, αλλά πιθανώς πολύ πιο γρήγορα τα τελευταία 10+ χρόνια.

Ως εκ τούτου, το ακαθάριστο ποσό ξεπερνά εύκολα τα 2 τετράκις δολάρια σήμερα.

Όταν η κρίση χρέους ξεκινήσει, κάτι που θα μπορούσε να συμβεί σήμερα ή τα επόμενα 2-3 χρόνια, οι μεγάλες χρεοκοπίες σε παράγωγα θα μετατραπούν σε χρέος, με αποτέλεσμα οι κεντρικές τράπεζες να αρχίσουν χρήματα σε άνευ προηγουμένου κλίμακα, σε μια μάταιη προσπάθεια να διασώσουν το χρηματοπιστωτικό σύστημα.

Αυτός είναι ο τρόπος με τον οποίο το χρέος μπορεί να αυξηθεί στα 3 τετράκις εκατομμύρια δολάρια έως το 2030, όπως δείχνει το γράφημα.

ΗΠΑ και ανάπτυξη

Το δεύτερο γράφημα δείχνει ότι οι ΗΠΑ, η μεγαλύτερη οικονομία του κόσμου, ζει με δανεικό χρόνο όσο και με δανεικό χρήμα.

Το 1970 το χρέος των ΗΠΑ ήταν 1,5 φορές το ΑΕΠ.

Σήμερα είναι 3,6Χ.

Αυτό σημαίνει ότι για να επιτευχθεί ονομαστική ανάπτυξη, το χρέος έπρεπε να αυξηθεί με ταχύτητα x2,5 έναντι του ΑΕΠ.

Το συμπέρασμα είναι απλό…

Χωρίς πίστωση και νομισματική χαλάρωση δεν θα υπήρχε πραγματική αύξηση του ΑΕΠ.

Με άλλα λόγια, η ανάπτυξη της αμερικανικής οικονομίας είναι μια ψευδαίσθηση που κατασκευάζεται από τραπεζίτες και καθοδηγείται από την ιδιωτική Federal Reserve Bank.

Όπως δείχνει το παραπάνω γράφημα, το ΑΕΠ μπορεί να αυξηθεί μόνο εάν το χρέος αυξάνεται με εκθετικό ρυθμό.

Το χάσμα μεταξύ του χρέους και αύξησης του ΑΕΠ είναι σαφώς μη βιώσιμο.

Ακόμα με την υστερική εκτύπωση χρήματος τα επόμενα χρόνια, σε μια προσπάθεια να σωθεί το χρηματοπιστωτικό σύστημα των ΗΠΑ, το χάσμα είναι πιθανό να διευρυνθεί ακόμη περισσότερο.

Υπάρχει μόνο ένας τρόπος για να μειωθεί το χάσμα: αναδιάρθρωση του χρέους, τόσο του κρατικού όσο και του ιδιωτικού.

Μια τέτοια κατάρρευση θα οδηγήσει και στην κατάρρευση όλων των περιουσιακών στοιχείων που διογκώνονται από το χρέος – συμπεριλαμβανομένων των ομολόγων και των μετοχών.

Προσωρινά οι ΗΠΑ πέτυχαν αυτόν τον απατηλό πλούτο, αλλά δυστυχώς έρχεται η στιγμή που πρέπει να πληρωθεί ο λογαριασμός.

Το τέλος του δολαρίου

Οι ημέρες του δολαρίου ως παγκόσμιου αποθεματικού νομίσματος είναι μετρημένες.

Ένα νόμισμα που έχει χάσει 98% τα τελευταία 50 χρόνια δύσκολα θα κρατήσει την ιδιότητα του αποθεματικού νομίσματος.

Ένας συνδυασμός στρατιωτικής ισχύος, πληρωμών σε πετροδολάρια και ιστορίας έχει κρατήσει το δολάριο πολύ ισχυρό για πάρα πολύ καιρό.

Δεδομένου ότι δεν υπάρχει εναλλακτική, είναι πιθανό το αμερικανικό νόμισμα να παραμείνει ισχυρό για λίγο καθώς συνεχίζεται η ουκρανική σύγκρουση.

Οι οικονομίες άλλων νομισμάτων (ευρώ, λίρα, γε) είναι σαφώς πολύ αδύναμες επί του παρόντος για να είναι ρεαλιστικοί υποψήφιοι για αποθεματικά νομίσματα.

Μετρημένες είναι και οι μέρες του πετροδολαρίου.

Σημαντικές κινήσεις πραγματοποιούνται τώρα μεταξύ των μεγαλύτερων παραγωγών ενέργειας στον κόσμο, που σταδιακά θα τερματίσουν το σύστημα του πετροδολαρίου.

Παγκόσμια συνταγή για την καταστροφή

Σύμφωνα με την GoldSwitzerland, πρέπει πρώτα να καταλάβουμε ότι, παρά τους θιασώτες της θεωρίας περί κλιματικής αλλαγής ή κρίσης, για πολλές δεκαετίες δεν θα υπάρχει καμία σοβαρή εναλλακτική λύση στα ορυκτά καύσιμα.

Τα ορυκτά καύσιμα αντιπροσωπεύουν περίπου το 83% της παγκόσμιας αγοράς ενέργειας.

Η παγκόσμια ανάπτυξη μπορεί να επιτευχθεί μόνο με ενέργεια.

Δεδομένου ότι οι ανανεώσιμες πηγές ενέργειας σήμερα αντιπροσωπεύουν μόνο το 6% και αναπτύσσονται πολύ αργά, δεν θα υπάρχει καμία σοβαρή εναλλακτική λύση στα ορυκτά καύσιμα για πολλές δεκαετίες.

Από την άλλη, οι δυτικές κυβερνήσεις, στην Ευρώπη και τις ΗΠΑ όχι μόνο σταμάτησαν να επενδύουν σε ορυκτά καύσιμα, αλλά έκλεισαν και αγωγούς, ανθρακωρυχεία και πυρηνικούς σταθμούς.

Αυτό ήταν, φυσικά, μια καθαρή πολιτική και οικονομική τρέλα, μια πολύ γρήγορη μέθοδος για να καταρρεύσει η παγκόσμια οικονομία.

Προσθέστε σε αυτό τις ρωσικές κυρώσεις και έχουμε μια παγκόσμια συνταγή για την καταστροφή.

Χωρίς λοιπόν ορυκτά καύσιμα, η παγκόσμια οικονομία θα καταρρεύσει.

Παρ’ όλα αυτά, η πολιτική πίεση έχει επιβραδύνει σημαντικά την παραγωγή τους.

Όπως δείχνει το γράφημα, η παραγωγή ορυκτών καυσίμων είναι πιθανό να μειωθεί κατά 26% έως το 2048.

Οι αυξήσεις των πυρηνικών, των υδροηλεκτρικών και των ανανεώσιμων πηγών ενέργειας δεν θα αντισταθμίσουν τα «ελλείποντα» μεγέθη.

Το αποτέλεσμα θα είναι η πτώση του παγκόσμιου ΑΕΠ και του εμπορίου.

Λίγοι άνθρωποι κατανοούν τη σημασία του παγκόσμιου εμπορίου.

Η Ρώμη κατέκτησε πολλές χώρες: από την Ευρώπη μέχρι την Ασία και την Αφρική. Αλλά κατά τη διάρκεια της Ρωμαϊκής Αυτοκρατορίας, οι οικονομίες ευημερούσαν λόγω του ελεύθερου εμπορίου.

Οι Ρωμαίοι ήταν σαφώς ανώτεροι στοχαστές σε σύγκριση με τους σημερινούς δυτικούς ηγέτες.

Μεγάλες αλλαγές

Οι χώρες του GCC (Gulf Corporation Council), που αποτελούνται από τη Σαουδική Αραβία, τα Ηνωμένα Αραβικά Εμιράτα καθώς και ορισμένες χώρες του Κόλπου, έχουν το 40% των αποθεμάτων πετρελαίου στον κόσμο.

Ένα άλλο 40% ανήκει στη Ρωσία, το Ιράν και τη Βενεζουέλα, που αυτή τη στιγμή πωλούν πετρέλαιο με discount στην Κίνα.

Επιπλέον, υπάρχουν οι χώρες BRICS (Βραζιλία, Ρωσία, Ινδία, Κίνα και Νότια Αφρική.

Η Σαουδική Αραβία θέλει επίσης να ενταχθεί στους BRICS, που αντιπροσωπεύουν το 41% του παγκόσμιου πληθυσμού και το 26% του παγκόσμιου ΑΕΠ.

Τέλος, υπάρχει ο SCO, ο Οργανισμός Συνεργασίας της Σαγκάης.

Πρόκειται για μια ευρασιατική πολιτική, οικονομική ένωση-οργάνωση, με έδρα την Κίνα.

Καλύπτει το 60% της περιοχής της Ευρασίας και πάνω από το 30% του παγκόσμιου ΑΕΠ.

Όλοι αυτοί οι οργανισμοί και οι χώρες (BRICS, GCC, SCO) θα αποκτήσουν σταδιακά παγκόσμια σημασία καθώς οι ΗΠΑ και η Ευρώπη παρακμάζουν.

Θα συνεργαστούν πολιτικά, εμπορικά όσο και οικονομικά.

Καθώς η ενέργεια και το πετρέλαιο είναι κοινός παρονομαστής για αυτές τις χώρες, πιθανότατα θα λειτουργούν με το πετρογιουάν, ένα νέο κοινό νόμισμα για τις συναλλαγές τους.

Με έναν τόσο ισχυρό αστερισμό χωρών, μικρές ομάδες όπως το WEF του Schwab θα λιγοστέψουν σε σημασία και τελικά θα εξαφανιστούν καθώς τα μέλη του θα χάσουν τη δύναμή τους και οι δισεκατομμυριούχοι τον πλούτο τους.

Μεγάλες κινήσεις στις αγορές

Οι μετοχές είχαν σημαντική πτώση παγκοσμίως.

Αλλά, αυτή είναι η αρχή της κατάρρευσης μιας φούσκας που βασίζεται στο fiat νόμισμα.

«Θα εκπλαγώ αν οι μετοχές υποχωρήσουν κατά μέσο όρο λιγότερο από 90% σε πραγματικούς όρους» αναφέρει o αναλυτής της GoldSwitzerland.

Σε ό,τι αφορά τους πραγματικούς όρους, βασικός δείκτης είναι, φυσικά, ο χρυσός.

Δεν θα δούμε μια καθέτως ευθεία πτώση, ενώ πολλοί επενδυτές θα αγοράζουν στα χαμηλά μέχρι να εξαντλήσουν το μεγαλύτερο μέρος του πλούτου τους.

Τα ομόλογα πιθανότατα θα έχουν ακόμη χειρότερη απόδοση από τις μετοχές. Πολλοί δανειολήπτες, τόσο κρατικοί όσο και εμπορικοί, θα χρεοκοπήσουν.

Η 40ετής κυριαρχία των χαμηλών επιτοκίων ολοκληρώθηκε.

Οι κεντρικές τράπεζες θα χάσουν τον έλεγχο των αγορών ομολόγων καθώς οι επενδυτές θα πανικοβληθούν.

Ο συνδυασμός υψηλού πληθωρισμού, καταρρέοντων νομισμάτων και χρεοκοπιών σε μαζική κλίμακα θα μετατρέψει την αγορά ομολόγων σε μια πρωτόγνωρη ιστορία τρόμου.

Η εξίσωση είναι απλή:

Υπερπληθωρισμός + Νομίσματα που πηγαίνουν στο μηδέν + χρεοκοπίες = ΑΞΙΕΣ ΟΜΟΛΟΓΙΩΝ ΜΗΔΕΝ

Καλή τύχη στους κατόχους ομολόγων.

Θα τη χρειαστούν.

Οι επενδύσεις σε ακίνητα θα έχουν επίσης κακή απόδοση.

Τα χαμηλά επιτόκια και η απεριόριστη πίστωση έχουν δημιουργήσει μια φούσκα ιστορικών διαστάσεων.

Σε πολλές χώρες ήταν δυνατός ο δανεισμός χρημάτων έως και 15 ετών με 1% ή λιγότερο.

Όποιος δεν εκμεταλλεύτηκε τα δωρεάν χρήματα το μετάνιωσε.

Ο υπολογισμός της ανταμοιβής κινδύνου ήταν προφανής.

Στο 1%, τα επιτόκια θα μπορούσαν να πάνε μόνο στο μηδέν, δηλαδή πτώση 1%.

Από την άλλη πλευρά, τα επιτόκια θα μπορούσαν να ανέλθουν στο 20%+ όπως τη δεκαετία του 1970.

Οι πτώσεις 75-90% σε πραγματικούς όρους θα είναι σύνηθες φαινόμενο στην αγορά ακινήτων.

Εάν δεν έχετε στεγαστικό δάνειο με σταθερό επιτόκιο, μην ανησυχείτε.

Απλά δείτε το ως κατοικία και όχι ως επένδυση.

«Τέλος και πιο σημαντικό, ας δούμε τον χρυσό.

Επενδύσαμε πολλά σε χρυσό στις αρχές του 2002 με 300 δολ. για εμάς και τους επενδυτές που συμβουλεύαμε.

Ήμασταν σίγουροι ότι ο χρυσός ήταν υποτιμημένος και επίσης ότι ήταν η απόλυτη επένδυση διατήρησης του πλούτου.

Στην πραγματικότητα, ο χρυσός σήμερα σε σχέση με την προσφορά χρήματος είναι φθηνότερος από το 2002 και επομένως αντιπροσωπεύει εξαιρετική αξία.

Το 2023 θα είναι η αρχή μιας άλλης χρυσής εποχής, με το κίτρινο μέταλλο να αξίζει περίπου 1.875 ανά ουγγιά.

Οι συνθήκες είναι ιδανικές για αυτό.

Δείτε το παρακάτω γράφημα το οποίο δημοσιεύτηκε στο Twitter στις 21 Σεπτεμβρίου.

Λαμβάνοντας υπόψη τους δύο πυρηνικούς κινδύνους που συζητήθηκαν παραπάνω, η τιμή του χρυσού καθίσταται άσχετη.

Ο φυσικός χρυσός είναι η απόλυτη επένδυση διατήρησης του πλούτου

Συνελόντι ειπείν…

Συνοψίζοντας, «οι κίνδυνοι σήμερα είναι μεγαλύτεροι από κάθε άλλη φορά στην ιστορία.

Ένας πυρηνικός πόλεμος μεταξύ των ΗΠΑ, της Ρωσίας και της Κίνας θα σημάνει το τέλος της ανθρωπότητας.

Αλλά υπάρχουν και άλλες επικίνδυνες καταστάσεις, είτε πρόκειται για πυρηνικά είτε για συμβατικά όπλα, που απαιτούν την καλύτερη δυνατή προστασία.

Ας ελπίσουμε ότι δεν θα γίνει μεγάλος πυρηνικός πόλεμος.

Σε κάθε περίπτωση, ελάχιστα μπορούμε να κάνουμε γι' αυτό.

Ο χρηματοοικονομικός πυρηνικός κίνδυνος είναι πολύ πραγματικός και επίσης πολύ πιθανός.

Να θυμάστε ότι σε περιόδους κρίσης η οικογένεια και οι φίλοι είναι η πιο σημαντική προστασία σας.

Η βοήθεια των άλλων θα είναι απαραίτητη στηνεπερχόμενη κρίση» καταλήγει η Gold Switzerland.

www.bankingnews.gr

Σχόλια αναγνωστών