Tα διογκωμένα χρέη των κυβερνήσεων και η αύξηση των επιτοκίων που αυτά συνεπάγονται, ήρθαν για να μείνουν, προειδοποιεί μελέτη που παρουσιάστηκε στο ετήσιο συμπόσιο των κεντρικών τραπεζών που πραγματοποιεί κάθε χρόνο στο Jackson Hole η Federal Reserve

Σε παγίδα χρέους και οικονομικής στασιμότητας έχει οδηγήσει τις οικονομίες του πλανήτη, και δη τις αναπτυγμένες, η νομισματική πολιτική που ακολουθούν η Federal Reserve και η Ευρωπαϊκή Κεντρική Τράπεζα.

Η πολιτική των μηδενικών επιτοκίων και της νομισματικής χαλάρωσης που ξεκίνησε από την περίοδο της πανδημίας και διατηρήθηκε μετά τη στρατιωτική επιχείρηση της Ρωσίας στην Ουκρανία και την εκδήλωση της ενεργειακής κρίσης (λόγω των κυρώσεων στα ρωσικά ενεργειακά προϊόντα) με το μαζικό τύπωμα δολαρίων και ευρώ έχει προκαλέσει μια «μαύρη τρύπα» τόσο στις συνθήκες πίστωσης αλλά και στη δημοσιονομική υγεία των βιομηχανικών κρατών.

Να δούμε πώς συνδέονται τα οικονομικά φαινόμενα: Οι κεντρικές τράπεζες έχουν αποδυθεί σε έναν αγώνα δρόμου σύσφιξης της νομισματικής πολιτικής για να αντιμετωπίσουν τις πρωτοφανείς μεταπολεμικά πληθωριστικές πιέσεις που εξαφανίζουν τα εισοδήματα των πολιτών και τη ίδια ώρα παράγουν ελλείμματα.

Οι κυβερνήσεις τώρα αναμένουν - αδίκως ή δικαίως – από τις κεντρικές τράπεζες να σταματήσουν το ράλι της ανόδου των επιτοκίων προκειμένου να έχουν δημοσιονομικό χώρο ώστε να ικανοποιήσουν αιτήματα που σχετίζονται με την ανάγκη διατήρησης της κοινωνικής συνοχής.

Υπολογίζουν, επιθυμώντας να διασφαλίσουν την πολιτική τους επιβίωση, ότι οι κεντρικές τράπεζες θα παραβιάσουν τον κεντρικό ρόλο τους που είναι η διατήρηση της σταθερότητας των τιμών και να.. αυξήσουν το μέγεθος της «φούσκας» η οποία λογικά θα σκάσει με ανυπολόγιστες συνέπειες στην οικονομία και τις κοινωνίες.

Αν κάποιος παρακολουθήσει την συζήτηση που αναμένεται να λάβει χώρα τους επόμενους μήνες για το ζήτημα των επιδοτήσεων για το αυξημένο ενεργειακό κόστος θα αντιληφθεί τη οικονομική και πολιτική πτυχή του ζητήματα και τα συναφή αδιέξοδα.

Η πραγματικότητα όπως παρουσιάστηκε στη σύνοδο του Jackson Hole

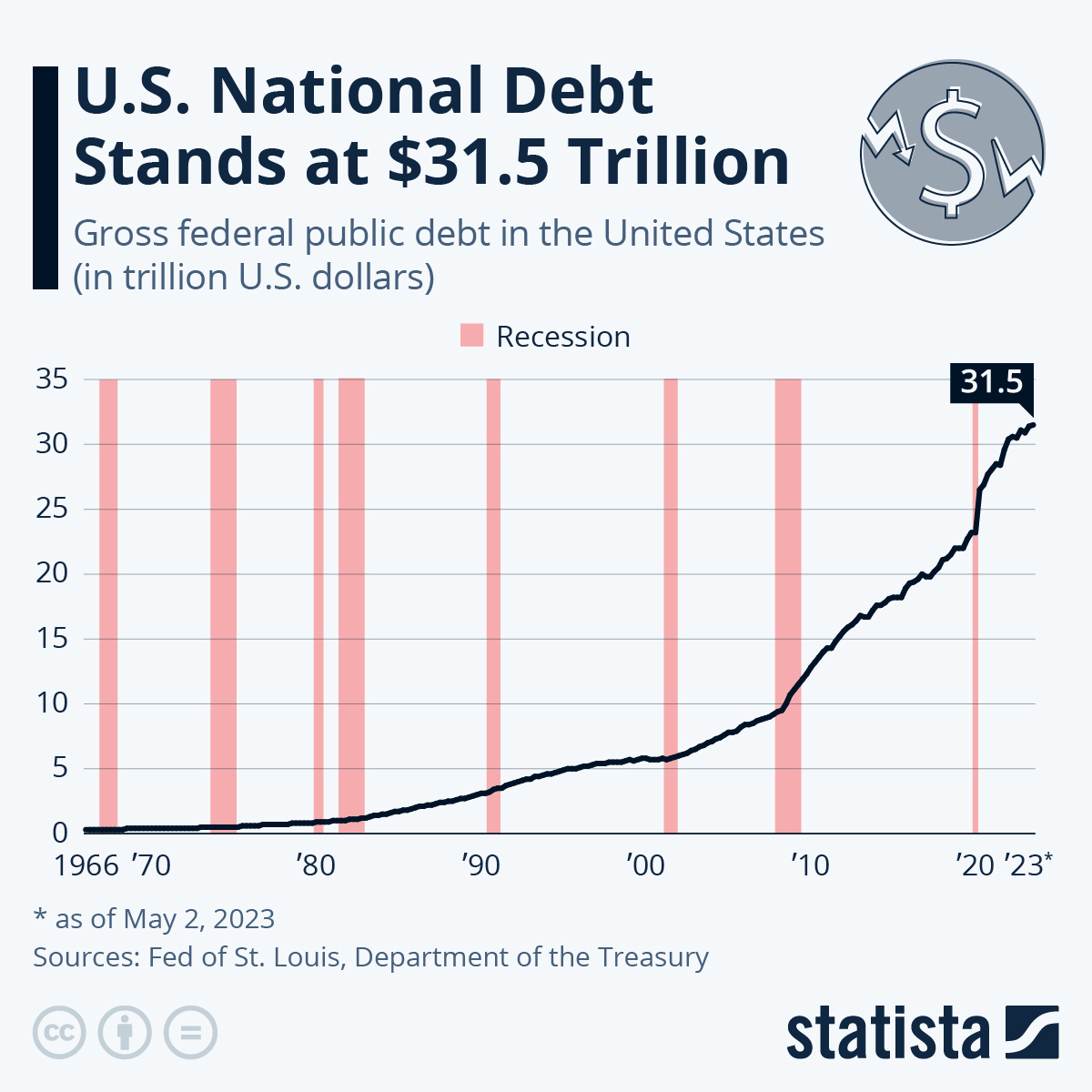

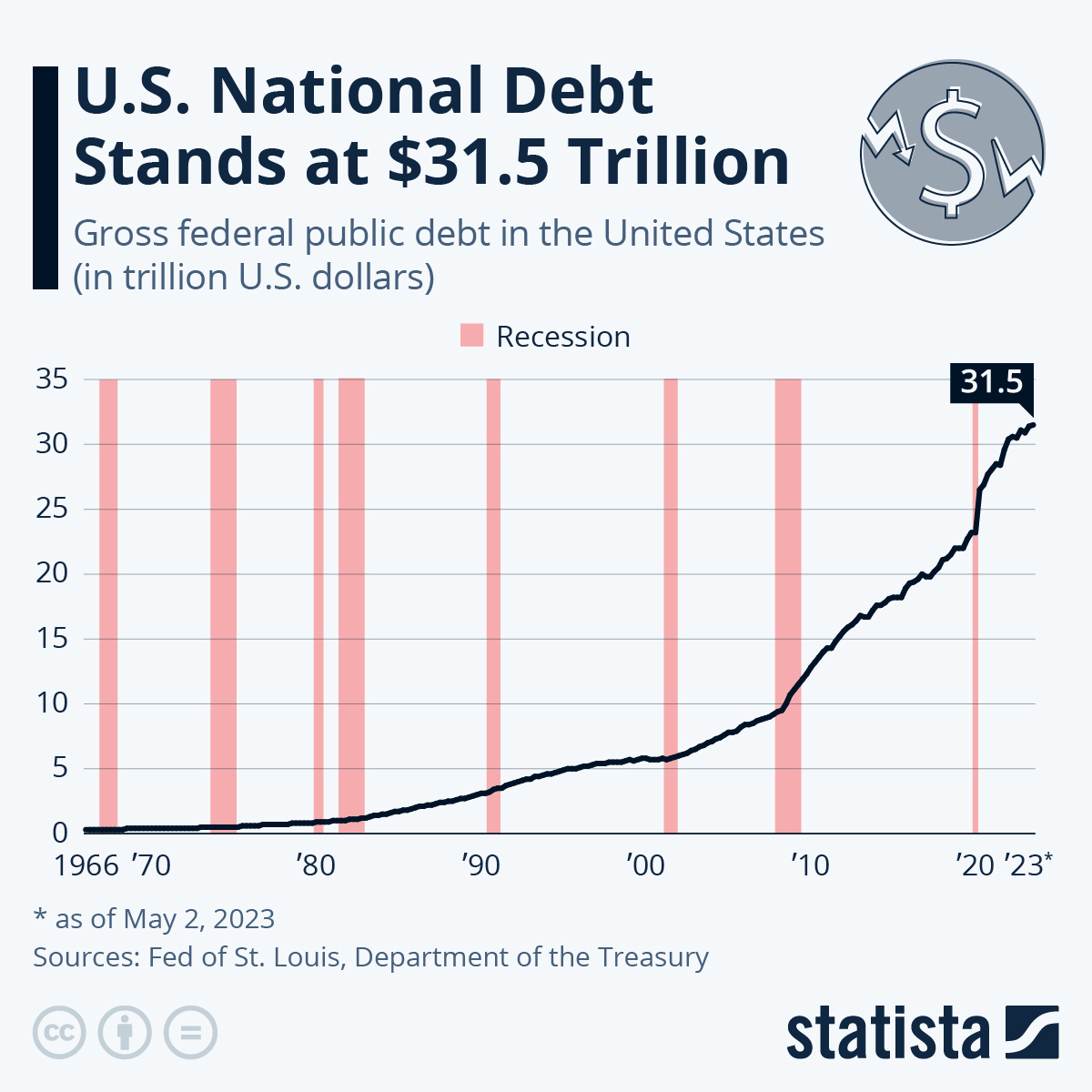

Tα διογκωμένα χρέη των κυβερνήσεων και η αύξηση των επιτοκίων που αυτά συνεπάγονται, ήρθαν για να μείνουν, προειδοποιεί μελέτη που παρουσιάστηκε στο ετήσιο συμπόσιο των κεντρικών τραπεζών που πραγματοποιεί κάθε χρόνο στο Jackson Hole η Federal Reserve, σύμφωνα με το δημοσίευμα του Bloomberg τη Κυριακή 17 Αυγούστου.

«Τα υψηλά δημόσια χρέη δεν πρόκειται να μειωθούν σημαντικά στο ορατό μέλλον», γράφουν στη μελέτη ο οικονομολόγος του Διεθνούς Νομισματικού Ταμείου Serkan Arslanalp και ο καθηγητής του Πανεπιστημίου της Καλιφόρνια, Μπέρκλεϊ, Barry Eichengreen.

«Τα κράτη θα πρέπει να ζήσουν με αυτή τη νέα πραγματικότητα ως ένα ημιμόνιμο καθεστώς».

Για τις ΗΠΑ και άλλες χώρες με υψηλή πιστοληπτική αξιολόγηση, αυτό αναμένεται να είναι διαχειρίσιμο, με δεδομένο ότι το χρέος τους αντιμετωπίζεται ακόμη ως ασφαλές περιουσιακό στοιχείο και άρα συναντά υψηλή ζήτηση από δημόσιους οργανισμούς όπως είναι οι κεντρικές τράπεζες, αλλά και από ιδιώτες επενδυτές.

Ωστόσο, οι αναπτυσσόμενες χώρες θα αντιμετωπίσουν περισσότερες δυσκολίες, με τους οικονομολόγους να προειδοποιούν ότι η αναδιάρθρωση χρέους πιθανότατα θα είναι απαραίτητη σε πολλές περιπτώσεις.

Αδύνατη η εξυπηρέτηση

Η μελέτη εξετάζει διάφορους τρόπους με τους οποίους θα μπορούσε να μειωθεί το χρέος, αλλά καταλήγει ότι αυτοί είναι απίθανο να γίνουν πραγματικότητα.

Οι κυβερνήσεις εν όψει τις πολιτική πίεσης που υφίστανται θα δυσκολευτούν να μειώσουν τις δαπάνες και να ενισχύσουν τους φόρους, ειδικά σε μια περίοδο αργής οικονομικής ανάπτυξης.

Η μείωση του χρέους μέσω του πληθωρισμού επίσης δεν θα λειτουργήσει, εκτός και εάν η αύξηση του πληθωρισμού είναι τόσο σημαντική ώστε να φτάσει σε ασυνήθιστα για την οικονομική ιστορία επίπεδα.

Όσο για τα επιτόκια, αυτά είναι πιο πιθανό να κινηθούν υψηλότερα παρά χαμηλότερα. «Είναι δύσκολο να προβλέψουμε ότι τα επιτόκια θα πέσουν ακόμη χαμηλότερα και υπάρχουν καλοί λόγοι για να πιστέψουμε ότι μπορεί τώρα να αρχίσουν να ανεβαίνουν», έγραψαν οι Arslanalp και Eichengreen.

Ένας από τους λόγους αυτούς είναι τα υψηλά επίπεδα των δημόσιων χρεών.

Οι οικονομολόγοι εκτιμούν ότι η ζήτηση για ασφαλή περιουσιακά στοιχεία από χρηματοπιστωτικά ιδρύματα και ιδιώτες επενδυτές θα αυξηθεί περίπου κατά 2 τρισ. δολάρια έως το 2026.

Περαιτέρω αύξηση έως και 1,9 τρισ. δολαρίων αναμένεται από τις κεντρικές τράπεζες των αναδυόμενων αγορών.

Όμως, η προσφορά assets από τις ΗΠΑ, τη Γερμανία και άλλες χώρες υψηλής αξιολόγησης, καθώς και από πιστωτές χαμηλότερης βαθμολόγησης του αξιόχρεου, όπως είναι η Ιαπωνία και το Ηνωμένο Βασίλειο, προβλέπεται ακόμα μεγαλύτερη, κάτι που αναμένεται να ενισχύσει τα επιτόκια.

Οι οικονομολόγοι προειδοποιούν ότι κράτη όπως οι ΗΠΑ δεν μπορούν να θεωρήσουν δεδομένο ότι θα εξακολουθήσουν να έχουν την ιδιότητα του κορυφαίου πιστωτή, αλλά «πρέπει να φροντίσουν να αποφύγουν ενέργειες που κάνουν τα ασφαλή περιουσιακά τους στοιχεία να επαναξιολογηθούν ως μη ασφαλή».

Αυτό τον μήνα, άλλωστε, η Fitch Ratings υποβάθμισε την άριστη πιστοληπτική αξιολόγηση AAA των ΗΠΑ, επικαλούμενη το υψηλό και αυξανόμενο χρέος της χώρας και τις επαναλαμβανόμενες αντιπαραθέσεις στην Ουάσιγκτον σχετικά με το ανώτατο όριο χρέους.

Αυτό σημαίνει ότι μόνο ένας από τους τρεις κορυφαίους οίκους αξιολόγησης, η Moody’s, βαθμολογεί πλέον το χρέος των ΗΠΑ στο ΑΑΑ.

Άλλες ανεπτυγμένες χώρες με χαμηλότερες αξιολογήσεις, όπως η Ιταλία (ή να σκεφτούμε την Ελλάδα…), θα μπορούσαν να αντιμετωπίσουν δυσκολίες, καθώς οι μεγάλες κεντρικές τράπεζες μειώνουν τις θέσεις τους σε κρατικά ομόλογα μέσω της ποσοτικής σύσφιξης, προειδοποίησαν οι Arslanalp και Eichengreen.

Όμως τις μεγαλύτερες πιέσεις αναμένεται να βιώσουν οι αναπτυσσόμενες χώρες, όπου μια γρήγορη λύση στα προβλήματά τους φαίνεται απίθανη, με δεδομένο ότι πλέον εμπλέκονται περισσότεροι πιστωτές από ό,τι στο παρελθόν - είναι φυσικό να φανταστεί κάποιος μια παγκόσμια κρίση χρέους να ξεκινήσει ως ντόμινο πιστωτικών γεγονότων μεταξύ των αναπτυγμένων οικονομιών.

Η αποτυχία αντιμετώπισης του πληθωρισμού

Ο πληθωρισμός έχει υποχωρήσει θεαματικά σε μεγάλο μέρος του κόσμου φέτος, αλλά η δουλειά έχει γίνει μόνο κατά το ήμισυ, ακόμα κι αν οι κορυφαίες κεντρικές τράπεζες ετοιμάζονται τώρα να ολοκληρώσουν τον πιο επιθετικό κύκλο αύξησης των επιτοκίων στην ιστορία.

Βεβαίως ότι θυμόμαστε τις καθησυχαστικές δηλώσεις «περί συγκυριακού φαινόμενου» που αποδείχθηκαν λανθασμένες γιατί δεν κατανόησαν το χαρακτήρα των πληθωριστικών πιέσεων - ακόμη και για κάποιον που δεν έχει εντρυφήσει στη μελέτη των οικονομικών κύκλων του Mises αλλά απλώς έχει κάποια σχέση με την αγορά.. αντιλαμβάνεται ότι η ανοδική ώθηση στις τιμές δεν δίνεται από την μεριάς της ζήτησης – οπότε περιορίζοντας τα εισοδήματα έχει τη δυνατότητα να φτάσεις στο βέλτιστο μέτρο εξισορρόπησης των τιμών.

Η πιέσεις έρχονται από τη πλευρά της προσφορά όσον αφορά τη διαμόρφωση των τιμών στην οποία συνέβαλαν οι αναταράξεις στα logistics κατά την περίοδο της πανδημίας αλλά και γεωπολιτικοί ανταγωνισμοί, αρχής γενομένης με την υπόθεση της Ουκρανίας.

Η παραδοχή και το... θανατηφόρο φάρμακο

Το «τελευταίο μίλι» για την εξάλειψη της διάχυτης αύξησης των τιμών αναμένεται να διαρκέσει ακόμη χρόνια, επομένως η χαλάρωση της νομισματικής πολιτικής στη τρέχουσα συγκυρία θα μοίαζει σε πλήρη αντίφαση με το μήνυμα των υπευθύνων χάραξης πολιτικής πριν από ένα χρόνο ότι η εμπιστοσύνη των πολιτών στη οικονομία απαιτούσε γρήγορη επαναφορά του πληθωρισμού στον στόχο, ακόμα κι αν αυτό σήμαινε πρόκληση ύφεσης.

Ωστόσο, στο Jackson Hall, η συζήτηση μετατοπίστηκε στη διατήρηση των επιτοκίων γύρω από το επίπεδο που βρίσκονται τώρα - αλλά για περισσότερο από ό,τι πιθανώς είχε εκτιμηθεί προηγουμένως - αντί να τα αυξήσει περαιτέρω.

Ο στόχος θα ήταν να εξασφαλιστεί μια «ήπια προσγείωση» της οικονομίας ακόμη και αν ο ρυθμός αύξησης των τιμών παραμείνει υψηλός, πιθανώς καθ' όλη τη διάρκεια του 2024.

Εκ πρώτης όψεως, η αλλαγή φαίνεται δικαιολογημένη, δεδομένης της εντυπωσιακής προόδου στον πληθωρισμό.

Η αύξηση των τιμών ήταν περίπου 10% σε μεγάλο μέρος του ανεπτυγμένου κόσμου στα τέλη του περασμένου έτους και τώρα είναι περίπου στο μισό αυτού του ρυθμού, με περαιτέρω ενδείξεις ήδη.

Αλλά αυτό συμβαίνει ενώ η αγορά εργασίας παραμένει εξαιρετικά ''σφιχτή'' και στις δύο πλευρές του Ατλαντικού, ένα οικονομικό παράδοξο που κάνει ορισμένους να αναρωτιούνται εάν ο πληθωρισμός μειώνεται ανεξάρτητα από τη νομισματική πολιτική - όχι εξαιτίας αυτής.

Η συνταγή είναι δηλαδή να πληγεί η απασχόληση ώστε να μειωθούν τα διαθέσιμα εισοδήματα μεσοσταθμικά και η συνολική ζήτηση στην οικονομία – αυτό μοιάζει με την πρόκληση μιας βαθιάς ύφεσης αλλά και ταυτόχρονα μιας τεράστιας κοινωνικής κρίσης.

Η αγορά εργασίας αναμενόταν να χαλαρώσει, αφαιρώντας την ανοδικής πίεση από το μισθολογικό κόστος, αλλά οι επιχειρήσεις απλώς δεν απολύουν εργαζομένους όπως αναμενόταν, εν μέρει επειδή απολαμβάνουν ακόμη υψηλά περιθώρια κέρδους και προς το παρόν μπορούν να αντέξουν οικονομικά να διατηρήσουν εξειδικευμένο εργατικό δυναμικό.

«Όταν ο πληθωρισμός πέφτει αλλά η ανεργία είναι σταθερή ή μειώνεται, η Fed δεν μπορεί να είναι βέβαιη ότι οι πολιτικές της είναι αποτελεσματικές», δήλωσε ο Steve Englander, επικεφαλής ερευνητής στο Ινστιτούτο στο Standard Chartered.

«Μπορεί να είναι απλώς τυχερό που μια πτώση της παγκόσμιας ζήτησης ή οι εγχώριες δυνάμεις που δεν σχετίζονται με την πολιτική οδηγούν τον πληθωρισμό χαμηλότερα».

Η ανεργία στις ΗΠΑ μειώθηκε σε περίπου 3,5% το μεγαλύτερο μέρος του έτους και το ποσοστό της ευρωζώνης βρίσκεται στο ιστορικό χαμηλό του 6,4%.

Εν τω μεταξύ, σε μέρη όπως η Βρετανία, η Αυστραλία ή η Νέα Ζηλανδία, το ποσοστό είναι ελαφρώς αυξημένο από τα πρόσφατα χαμηλά, αλλά εξακολουθεί να είναι πολύ κάτω από τους ιστορικούς μέσους όρους.

Μια καινοφανής κατάσταση

Μια καινοφανής κατάσταση

Το πρόβλημα είναι ότι ο σοβαρός αποπληθωρισμός χωρίς ανατροπή της αγοράς εργασίας δεν συνάδει με τα τυπικά οικονομικά δεδομένα και την εμπειρία του παρελθόντος.

Ο πληθωρισμός στις ΗΠΑ, για παράδειγμα, μειώθηκε κατά 6 ποσοστιαίες μονάδες το τελευταίο έτος από πάνω από 9% σε περίπου 3%. την τελευταία φορά που ο πληθωρισμός μειώθηκε σχεδόν τόσο πολύ - στις αρχές της δεκαετίας του 1980 - η ανεργία εκτινάχθηκε πάνω από το 10%.

Αυτή η αποσύνδεση με τη Κίνα οδήγησε τη γερμανική κεντρική τράπεζα να εκδώσει μια προειδοποίηση ότι ένα δύσκολο έργο μπορεί να βρίσκεται ακόμη μπροστά για τους υπεύθυνους χάραξης πολιτικής.

«Διατηρήθηκε η εντύπωση ότι οι ρυθμοί πληθωρισμού θα διατηρηθούν ωστόσο για μεγαλύτερο χρονικό διάστημα πάνω από τα επιτόκια που στοχεύουν οι κεντρικές τράπεζες», ανέφερε η Bundesbank.

«Συγκεκριμένα, οι συνεχιζόμενες υψηλές μισθολογικές πιέσεις θα μπορούσαν να καταστήσουν δυσκολότερη τη συγκράτηση του πληθωρισμού».

Ωστόσο, απομένει λίγη όρεξη για πολύ περαιτέρω αύξηση των επιτοκίων, μια αίσθηση που θα αυξηθεί μόνο εάν επιδεινωθούν οικονομικά θεμελιώδη μεγέθη όπως συμβαίνει στην Ευρώπη.

Η Τράπεζα της Αγγλίας έχει ακόμη δρόμο να διανύσει, αλλά η Fed και η ΕΚΤ φαίνεται να συζητούν εάν χρειάζεται ακόμη μια ακόμη αύξηση.

Αυτό εγείρει ορισμένες αμφιβολίες σχετικά με την αποφασιστικότητα των υπευθύνων χάραξης πολιτικής, καθώς ο πληθωρισμός πρόκειται να παραμείνει πάνω από τον στόχο μέχρι το 2024 και πιθανώς μέχρι το 2025.

«Οι αγορές δεν εμπιστεύονται την ΕΚΤ να επιτύχει τον στόχο του 2% για τον πληθωρισμό... οι αγορές προσδκοουν ότι θααποδεχθεί μια υπέρβαση του πληθωρισμού», δήλωσε ο Piet Haines Christiansen στην Danske Bank.

Πράγματι, οι μακροπρόθεσμες προσδοκίες για τον πληθωρισμό για τις ΗΠΑ και την ευρωζώνη παραμένουν πάνω από το στόχος του 2% των τραπεζών.

Αλλά αν δεν υπάρχει βούληση για πολύ περαιτέρω αύξηση των επιτοκίων, προκαλώντας πιθανώς ύφεση και εκτόξευση της ανεργίας, τότε τα ποσοστά πρέπει να παραμείνουν υψηλά για περισσότερο.

Ο Philip Lane, επικεφαλής οικονομολόγος της ΕΚΤ πρόσφατα υποστήριξε ότι ο στόχος δεν είναι να περιοριστεί η ζήτηση αλλά να περιοριστεί η ανάπτυξή της.

«Το κόλπο για εμάς είναι βασικά να διασφαλίσουμε ότι η ζήτηση δεν επιβαρύνει την προσφορά», δήλωσε ο Lane.

«Δεν είναι λοιπόν θέμα να οδηγήσουμε τη ζήτηση σε βαθύ αρνητικό πρόσημο.

Απλώς πρέπει να αυξάνεται πιο αργά από την προσφορά», επισημανε.

Συμπέρασμα: Το έργο που αναμένεται να δούμε στο επόμενο διάστημα θα κινείται μεταξύ της ανάγκης συγκράτησης των τιμών την οποία θα επικαλούνται οι κεντρικές τράπεζες ενώ την ίδια ώρα οι κυβερνήσεις θα ζητούν χαλάρωση της νομισματικης πολιτικής για να αντιμετωπίζουν ζητήματα κοινωνικής συνοχής.

www.bankingnews.gr

Η πολιτική των μηδενικών επιτοκίων και της νομισματικής χαλάρωσης που ξεκίνησε από την περίοδο της πανδημίας και διατηρήθηκε μετά τη στρατιωτική επιχείρηση της Ρωσίας στην Ουκρανία και την εκδήλωση της ενεργειακής κρίσης (λόγω των κυρώσεων στα ρωσικά ενεργειακά προϊόντα) με το μαζικό τύπωμα δολαρίων και ευρώ έχει προκαλέσει μια «μαύρη τρύπα» τόσο στις συνθήκες πίστωσης αλλά και στη δημοσιονομική υγεία των βιομηχανικών κρατών.

Να δούμε πώς συνδέονται τα οικονομικά φαινόμενα: Οι κεντρικές τράπεζες έχουν αποδυθεί σε έναν αγώνα δρόμου σύσφιξης της νομισματικής πολιτικής για να αντιμετωπίσουν τις πρωτοφανείς μεταπολεμικά πληθωριστικές πιέσεις που εξαφανίζουν τα εισοδήματα των πολιτών και τη ίδια ώρα παράγουν ελλείμματα.

Οι κυβερνήσεις τώρα αναμένουν - αδίκως ή δικαίως – από τις κεντρικές τράπεζες να σταματήσουν το ράλι της ανόδου των επιτοκίων προκειμένου να έχουν δημοσιονομικό χώρο ώστε να ικανοποιήσουν αιτήματα που σχετίζονται με την ανάγκη διατήρησης της κοινωνικής συνοχής.

Υπολογίζουν, επιθυμώντας να διασφαλίσουν την πολιτική τους επιβίωση, ότι οι κεντρικές τράπεζες θα παραβιάσουν τον κεντρικό ρόλο τους που είναι η διατήρηση της σταθερότητας των τιμών και να.. αυξήσουν το μέγεθος της «φούσκας» η οποία λογικά θα σκάσει με ανυπολόγιστες συνέπειες στην οικονομία και τις κοινωνίες.

Αν κάποιος παρακολουθήσει την συζήτηση που αναμένεται να λάβει χώρα τους επόμενους μήνες για το ζήτημα των επιδοτήσεων για το αυξημένο ενεργειακό κόστος θα αντιληφθεί τη οικονομική και πολιτική πτυχή του ζητήματα και τα συναφή αδιέξοδα.

Η πραγματικότητα όπως παρουσιάστηκε στη σύνοδο του Jackson Hole

Tα διογκωμένα χρέη των κυβερνήσεων και η αύξηση των επιτοκίων που αυτά συνεπάγονται, ήρθαν για να μείνουν, προειδοποιεί μελέτη που παρουσιάστηκε στο ετήσιο συμπόσιο των κεντρικών τραπεζών που πραγματοποιεί κάθε χρόνο στο Jackson Hole η Federal Reserve, σύμφωνα με το δημοσίευμα του Bloomberg τη Κυριακή 17 Αυγούστου.

«Τα υψηλά δημόσια χρέη δεν πρόκειται να μειωθούν σημαντικά στο ορατό μέλλον», γράφουν στη μελέτη ο οικονομολόγος του Διεθνούς Νομισματικού Ταμείου Serkan Arslanalp και ο καθηγητής του Πανεπιστημίου της Καλιφόρνια, Μπέρκλεϊ, Barry Eichengreen.

«Τα κράτη θα πρέπει να ζήσουν με αυτή τη νέα πραγματικότητα ως ένα ημιμόνιμο καθεστώς».

Για τις ΗΠΑ και άλλες χώρες με υψηλή πιστοληπτική αξιολόγηση, αυτό αναμένεται να είναι διαχειρίσιμο, με δεδομένο ότι το χρέος τους αντιμετωπίζεται ακόμη ως ασφαλές περιουσιακό στοιχείο και άρα συναντά υψηλή ζήτηση από δημόσιους οργανισμούς όπως είναι οι κεντρικές τράπεζες, αλλά και από ιδιώτες επενδυτές.

Ωστόσο, οι αναπτυσσόμενες χώρες θα αντιμετωπίσουν περισσότερες δυσκολίες, με τους οικονομολόγους να προειδοποιούν ότι η αναδιάρθρωση χρέους πιθανότατα θα είναι απαραίτητη σε πολλές περιπτώσεις.

Αδύνατη η εξυπηρέτηση

Η μελέτη εξετάζει διάφορους τρόπους με τους οποίους θα μπορούσε να μειωθεί το χρέος, αλλά καταλήγει ότι αυτοί είναι απίθανο να γίνουν πραγματικότητα.

Οι κυβερνήσεις εν όψει τις πολιτική πίεσης που υφίστανται θα δυσκολευτούν να μειώσουν τις δαπάνες και να ενισχύσουν τους φόρους, ειδικά σε μια περίοδο αργής οικονομικής ανάπτυξης.

Η μείωση του χρέους μέσω του πληθωρισμού επίσης δεν θα λειτουργήσει, εκτός και εάν η αύξηση του πληθωρισμού είναι τόσο σημαντική ώστε να φτάσει σε ασυνήθιστα για την οικονομική ιστορία επίπεδα.

Όσο για τα επιτόκια, αυτά είναι πιο πιθανό να κινηθούν υψηλότερα παρά χαμηλότερα. «Είναι δύσκολο να προβλέψουμε ότι τα επιτόκια θα πέσουν ακόμη χαμηλότερα και υπάρχουν καλοί λόγοι για να πιστέψουμε ότι μπορεί τώρα να αρχίσουν να ανεβαίνουν», έγραψαν οι Arslanalp και Eichengreen.

Ένας από τους λόγους αυτούς είναι τα υψηλά επίπεδα των δημόσιων χρεών.

Οι οικονομολόγοι εκτιμούν ότι η ζήτηση για ασφαλή περιουσιακά στοιχεία από χρηματοπιστωτικά ιδρύματα και ιδιώτες επενδυτές θα αυξηθεί περίπου κατά 2 τρισ. δολάρια έως το 2026.

Περαιτέρω αύξηση έως και 1,9 τρισ. δολαρίων αναμένεται από τις κεντρικές τράπεζες των αναδυόμενων αγορών.

Όμως, η προσφορά assets από τις ΗΠΑ, τη Γερμανία και άλλες χώρες υψηλής αξιολόγησης, καθώς και από πιστωτές χαμηλότερης βαθμολόγησης του αξιόχρεου, όπως είναι η Ιαπωνία και το Ηνωμένο Βασίλειο, προβλέπεται ακόμα μεγαλύτερη, κάτι που αναμένεται να ενισχύσει τα επιτόκια.

Οι οικονομολόγοι προειδοποιούν ότι κράτη όπως οι ΗΠΑ δεν μπορούν να θεωρήσουν δεδομένο ότι θα εξακολουθήσουν να έχουν την ιδιότητα του κορυφαίου πιστωτή, αλλά «πρέπει να φροντίσουν να αποφύγουν ενέργειες που κάνουν τα ασφαλή περιουσιακά τους στοιχεία να επαναξιολογηθούν ως μη ασφαλή».

Αυτό τον μήνα, άλλωστε, η Fitch Ratings υποβάθμισε την άριστη πιστοληπτική αξιολόγηση AAA των ΗΠΑ, επικαλούμενη το υψηλό και αυξανόμενο χρέος της χώρας και τις επαναλαμβανόμενες αντιπαραθέσεις στην Ουάσιγκτον σχετικά με το ανώτατο όριο χρέους.

Αυτό σημαίνει ότι μόνο ένας από τους τρεις κορυφαίους οίκους αξιολόγησης, η Moody’s, βαθμολογεί πλέον το χρέος των ΗΠΑ στο ΑΑΑ.

Άλλες ανεπτυγμένες χώρες με χαμηλότερες αξιολογήσεις, όπως η Ιταλία (ή να σκεφτούμε την Ελλάδα…), θα μπορούσαν να αντιμετωπίσουν δυσκολίες, καθώς οι μεγάλες κεντρικές τράπεζες μειώνουν τις θέσεις τους σε κρατικά ομόλογα μέσω της ποσοτικής σύσφιξης, προειδοποίησαν οι Arslanalp και Eichengreen.

Όμως τις μεγαλύτερες πιέσεις αναμένεται να βιώσουν οι αναπτυσσόμενες χώρες, όπου μια γρήγορη λύση στα προβλήματά τους φαίνεται απίθανη, με δεδομένο ότι πλέον εμπλέκονται περισσότεροι πιστωτές από ό,τι στο παρελθόν - είναι φυσικό να φανταστεί κάποιος μια παγκόσμια κρίση χρέους να ξεκινήσει ως ντόμινο πιστωτικών γεγονότων μεταξύ των αναπτυγμένων οικονομιών.

Η αποτυχία αντιμετώπισης του πληθωρισμού

Ο πληθωρισμός έχει υποχωρήσει θεαματικά σε μεγάλο μέρος του κόσμου φέτος, αλλά η δουλειά έχει γίνει μόνο κατά το ήμισυ, ακόμα κι αν οι κορυφαίες κεντρικές τράπεζες ετοιμάζονται τώρα να ολοκληρώσουν τον πιο επιθετικό κύκλο αύξησης των επιτοκίων στην ιστορία.

Βεβαίως ότι θυμόμαστε τις καθησυχαστικές δηλώσεις «περί συγκυριακού φαινόμενου» που αποδείχθηκαν λανθασμένες γιατί δεν κατανόησαν το χαρακτήρα των πληθωριστικών πιέσεων - ακόμη και για κάποιον που δεν έχει εντρυφήσει στη μελέτη των οικονομικών κύκλων του Mises αλλά απλώς έχει κάποια σχέση με την αγορά.. αντιλαμβάνεται ότι η ανοδική ώθηση στις τιμές δεν δίνεται από την μεριάς της ζήτησης – οπότε περιορίζοντας τα εισοδήματα έχει τη δυνατότητα να φτάσεις στο βέλτιστο μέτρο εξισορρόπησης των τιμών.

Η πιέσεις έρχονται από τη πλευρά της προσφορά όσον αφορά τη διαμόρφωση των τιμών στην οποία συνέβαλαν οι αναταράξεις στα logistics κατά την περίοδο της πανδημίας αλλά και γεωπολιτικοί ανταγωνισμοί, αρχής γενομένης με την υπόθεση της Ουκρανίας.

Η παραδοχή και το... θανατηφόρο φάρμακο

Το «τελευταίο μίλι» για την εξάλειψη της διάχυτης αύξησης των τιμών αναμένεται να διαρκέσει ακόμη χρόνια, επομένως η χαλάρωση της νομισματικής πολιτικής στη τρέχουσα συγκυρία θα μοίαζει σε πλήρη αντίφαση με το μήνυμα των υπευθύνων χάραξης πολιτικής πριν από ένα χρόνο ότι η εμπιστοσύνη των πολιτών στη οικονομία απαιτούσε γρήγορη επαναφορά του πληθωρισμού στον στόχο, ακόμα κι αν αυτό σήμαινε πρόκληση ύφεσης.

Ωστόσο, στο Jackson Hall, η συζήτηση μετατοπίστηκε στη διατήρηση των επιτοκίων γύρω από το επίπεδο που βρίσκονται τώρα - αλλά για περισσότερο από ό,τι πιθανώς είχε εκτιμηθεί προηγουμένως - αντί να τα αυξήσει περαιτέρω.

Ο στόχος θα ήταν να εξασφαλιστεί μια «ήπια προσγείωση» της οικονομίας ακόμη και αν ο ρυθμός αύξησης των τιμών παραμείνει υψηλός, πιθανώς καθ' όλη τη διάρκεια του 2024.

Εκ πρώτης όψεως, η αλλαγή φαίνεται δικαιολογημένη, δεδομένης της εντυπωσιακής προόδου στον πληθωρισμό.

Η αύξηση των τιμών ήταν περίπου 10% σε μεγάλο μέρος του ανεπτυγμένου κόσμου στα τέλη του περασμένου έτους και τώρα είναι περίπου στο μισό αυτού του ρυθμού, με περαιτέρω ενδείξεις ήδη.

Αλλά αυτό συμβαίνει ενώ η αγορά εργασίας παραμένει εξαιρετικά ''σφιχτή'' και στις δύο πλευρές του Ατλαντικού, ένα οικονομικό παράδοξο που κάνει ορισμένους να αναρωτιούνται εάν ο πληθωρισμός μειώνεται ανεξάρτητα από τη νομισματική πολιτική - όχι εξαιτίας αυτής.

Η συνταγή είναι δηλαδή να πληγεί η απασχόληση ώστε να μειωθούν τα διαθέσιμα εισοδήματα μεσοσταθμικά και η συνολική ζήτηση στην οικονομία – αυτό μοιάζει με την πρόκληση μιας βαθιάς ύφεσης αλλά και ταυτόχρονα μιας τεράστιας κοινωνικής κρίσης.

Η αγορά εργασίας αναμενόταν να χαλαρώσει, αφαιρώντας την ανοδικής πίεση από το μισθολογικό κόστος, αλλά οι επιχειρήσεις απλώς δεν απολύουν εργαζομένους όπως αναμενόταν, εν μέρει επειδή απολαμβάνουν ακόμη υψηλά περιθώρια κέρδους και προς το παρόν μπορούν να αντέξουν οικονομικά να διατηρήσουν εξειδικευμένο εργατικό δυναμικό.

«Όταν ο πληθωρισμός πέφτει αλλά η ανεργία είναι σταθερή ή μειώνεται, η Fed δεν μπορεί να είναι βέβαιη ότι οι πολιτικές της είναι αποτελεσματικές», δήλωσε ο Steve Englander, επικεφαλής ερευνητής στο Ινστιτούτο στο Standard Chartered.

«Μπορεί να είναι απλώς τυχερό που μια πτώση της παγκόσμιας ζήτησης ή οι εγχώριες δυνάμεις που δεν σχετίζονται με την πολιτική οδηγούν τον πληθωρισμό χαμηλότερα».

Η ανεργία στις ΗΠΑ μειώθηκε σε περίπου 3,5% το μεγαλύτερο μέρος του έτους και το ποσοστό της ευρωζώνης βρίσκεται στο ιστορικό χαμηλό του 6,4%.

Εν τω μεταξύ, σε μέρη όπως η Βρετανία, η Αυστραλία ή η Νέα Ζηλανδία, το ποσοστό είναι ελαφρώς αυξημένο από τα πρόσφατα χαμηλά, αλλά εξακολουθεί να είναι πολύ κάτω από τους ιστορικούς μέσους όρους.

Το πρόβλημα είναι ότι ο σοβαρός αποπληθωρισμός χωρίς ανατροπή της αγοράς εργασίας δεν συνάδει με τα τυπικά οικονομικά δεδομένα και την εμπειρία του παρελθόντος.

Ο πληθωρισμός στις ΗΠΑ, για παράδειγμα, μειώθηκε κατά 6 ποσοστιαίες μονάδες το τελευταίο έτος από πάνω από 9% σε περίπου 3%. την τελευταία φορά που ο πληθωρισμός μειώθηκε σχεδόν τόσο πολύ - στις αρχές της δεκαετίας του 1980 - η ανεργία εκτινάχθηκε πάνω από το 10%.

Αυτή η αποσύνδεση με τη Κίνα οδήγησε τη γερμανική κεντρική τράπεζα να εκδώσει μια προειδοποίηση ότι ένα δύσκολο έργο μπορεί να βρίσκεται ακόμη μπροστά για τους υπεύθυνους χάραξης πολιτικής.

«Διατηρήθηκε η εντύπωση ότι οι ρυθμοί πληθωρισμού θα διατηρηθούν ωστόσο για μεγαλύτερο χρονικό διάστημα πάνω από τα επιτόκια που στοχεύουν οι κεντρικές τράπεζες», ανέφερε η Bundesbank.

«Συγκεκριμένα, οι συνεχιζόμενες υψηλές μισθολογικές πιέσεις θα μπορούσαν να καταστήσουν δυσκολότερη τη συγκράτηση του πληθωρισμού».

Ωστόσο, απομένει λίγη όρεξη για πολύ περαιτέρω αύξηση των επιτοκίων, μια αίσθηση που θα αυξηθεί μόνο εάν επιδεινωθούν οικονομικά θεμελιώδη μεγέθη όπως συμβαίνει στην Ευρώπη.

Η Τράπεζα της Αγγλίας έχει ακόμη δρόμο να διανύσει, αλλά η Fed και η ΕΚΤ φαίνεται να συζητούν εάν χρειάζεται ακόμη μια ακόμη αύξηση.

Αυτό εγείρει ορισμένες αμφιβολίες σχετικά με την αποφασιστικότητα των υπευθύνων χάραξης πολιτικής, καθώς ο πληθωρισμός πρόκειται να παραμείνει πάνω από τον στόχο μέχρι το 2024 και πιθανώς μέχρι το 2025.

«Οι αγορές δεν εμπιστεύονται την ΕΚΤ να επιτύχει τον στόχο του 2% για τον πληθωρισμό... οι αγορές προσδκοουν ότι θααποδεχθεί μια υπέρβαση του πληθωρισμού», δήλωσε ο Piet Haines Christiansen στην Danske Bank.

Πράγματι, οι μακροπρόθεσμες προσδοκίες για τον πληθωρισμό για τις ΗΠΑ και την ευρωζώνη παραμένουν πάνω από το στόχος του 2% των τραπεζών.

Αλλά αν δεν υπάρχει βούληση για πολύ περαιτέρω αύξηση των επιτοκίων, προκαλώντας πιθανώς ύφεση και εκτόξευση της ανεργίας, τότε τα ποσοστά πρέπει να παραμείνουν υψηλά για περισσότερο.

Ο Philip Lane, επικεφαλής οικονομολόγος της ΕΚΤ πρόσφατα υποστήριξε ότι ο στόχος δεν είναι να περιοριστεί η ζήτηση αλλά να περιοριστεί η ανάπτυξή της.

«Το κόλπο για εμάς είναι βασικά να διασφαλίσουμε ότι η ζήτηση δεν επιβαρύνει την προσφορά», δήλωσε ο Lane.

«Δεν είναι λοιπόν θέμα να οδηγήσουμε τη ζήτηση σε βαθύ αρνητικό πρόσημο.

Απλώς πρέπει να αυξάνεται πιο αργά από την προσφορά», επισημανε.

Συμπέρασμα: Το έργο που αναμένεται να δούμε στο επόμενο διάστημα θα κινείται μεταξύ της ανάγκης συγκράτησης των τιμών την οποία θα επικαλούνται οι κεντρικές τράπεζες ενώ την ίδια ώρα οι κυβερνήσεις θα ζητούν χαλάρωση της νομισματικης πολιτικής για να αντιμετωπίζουν ζητήματα κοινωνικής συνοχής.

www.bankingnews.gr

Σχόλια αναγνωστών