Δεν έχει υπάρξει κάποιο συστημικό γεγονός που θα μπορούσε να προκαλέσει μη γραμμική διάδοση στις χρηματοπιστωτικές αγορές και τελικά μια ύφεση…

Δεν έχουν άδικο όσοι μιλούν για κατάρρευση και κραχ… Μετά από μια δεκαετία διαρκούς ποσοτικής χαλάρωσης (QE) που δημιουργούσε κατά κόρον και εκ των πραγμάτων φούσκες, είναι λογικό επόμενο στην εποχή της πλέον επιθετικής νομισματικής σύσφιξης των τελευταίων ετών κάτι να σπάσει…

Και η αλήθεια, σύμφωνα με τον αναλυτή της Deutsche Bank, George Saravelos, είναι πως το σταθερό εισόδημα έχει βιώσει ένα τεράστιο sell off.

Πολλές άλλες φούσκες έχουν σκάσει επίσης: bitcoin, αντιστάθμιση αντιστάθμιση LDI συντάξεων του Ηνωμένου Βασιλείου, περιφερειακές τράπεζες στις ΗΠΑ, αλλά και τεχνολογικές μετοχές.

Ωστόσο, όπως αναφέρει ο ελληνικής καταγωγής αναλυτής του γερμανικού οίκου, αυτό το οποίο πράγματι είναι αξιόσημείωτο δεν είναι οι φούσκες που έσκασαν, αλλά αυτές που δεν έσκασαν…

Με άλλα λόγια, δεν έχει υπάρξει κάποιο συστημικό γεγονός που θα μπορούσε να προκαλέσει μη γραμμική διάδοση στις χρηματοπιστωτικές αγορές και τελικά ύφεση.

Την ίδια στιγμή, οι ευρύτερες χρηματοοικονομικές συνθήκες εξακολουθούν να είναι εκπληκτικά χαλαρές, δεδομένης της πρωτόγνωρης νομισματικής σύσφιξης εκ μέρους των κεντρικών τραπεζών (και της μαζικής ενεργειακής κρίσης).

Γιατί; Μήπως το QE είχε, στην πραγματικότητα, ως αποτέλεσμα να ξεφουσκώνουν αντί να φουσκώνουν οι φούσκες;

Τα μέχρι τώρα στοιχεία θα οδηγούσαν αναμφισβήτητα προς αυτή την κατεύθυνση.

Αρχικά, παρατηρεί η Deutsche Bank, διά της ποσοτικής χαλάρωσης οι κεντρικές τράπεζες πέρασαν την τελευταία δεκαετία απορροφώντας κινδύνους, ενώ ο ιδιωτικός τομέας απομάκρυνε τον κίνδυνο.

Αυτό είναι εμφανές στην πτώση των δεικτών χρέους του ιδιωτικού τομέα σε πολλά από τα κράτη μέλη της G10 την τελευταία δεκαετία.

«Έχουμε γράψει επανειλημμένως για την ανθεκτικότητα που παρουσιάζει η Ιταλία.

Στις ΗΠΑ, τα νοικοκυριά πέρασαν δέκα χρόνια δανειζόμενα με σταθερά επιτόκια 30ετούς λήξεων, οπότε τώρα αντιμετωπίζουν ελάχιστες πιέσεις σε ό,τι αφορά τις ταμειακές ροές, παρά τις υψηλότερες αποδόσεις» συμπληρώνει ο Saravelos.

Αυτό όμως που είναι ακόμη πιο ενδιαφέρον να δούμε είναι πώς αυτός ο κύκλος νομισματικής σύσφιξης μεταδίδεται στην ευρύτερη οικονομία.

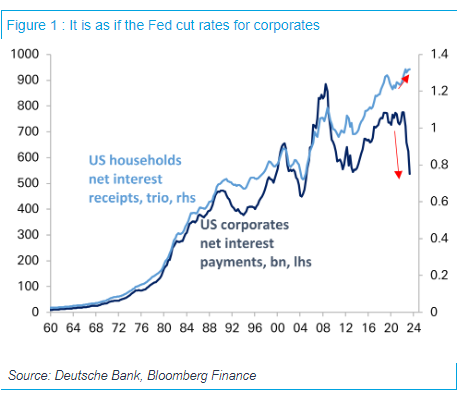

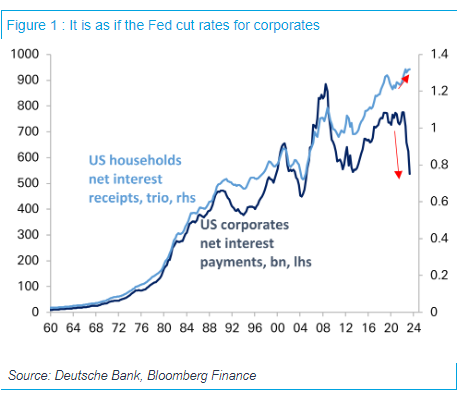

Από την πλευρά των αμερικανικών εταιρειών, οι καθαροί εταιρικοί τόκοι μειώθηκαν φέτος.

Ουσιαστικά είναι σαν η Fed να μείωσε τα επιτόκια…

Γιατί; Επειδή οι εταιρείες εκμεταλλεύτηκαν το QE για να τερματίσουν τον δανεισμό σε ιστορικά χαμηλά επιτόκια και τώρα κερδίζουν 5%+ τόκο από τα μετρητά είχαν στην κατοχή τους.

Παρόμοια δυναμική μπορεί να παρατηρηθεί στα νοικοκυριά: οι καθαρές εισπράξεις από τόκους των νοικοκυριών στις ΗΠΑ εξακολουθούν να είναι εκεί που ήταν πριν από την έναρξη αυτού του κύκλου νομισματικής σύσφιξης, καθώς οι τόκοι που κερδίζονται σε μετρητά έχουν αντιστοιχιστεί με τις πληρωμές δανείων (διάγραμμα 1).

Για όλα αυτά τα προαναφερόμενα υπεύθυνη είναι η Fed (και η ομοσπονδιακή κυβέρνηση των ΗΠΑ), που τώρα χάνουν ποσά ρεκόρ: η Fed πρέπει να πληρώσει τόκους για όλα τα τραπεζικά αποθεματικά που δημιούργησε.

Η ομοσπονδιακή κυβέρνηση των ΗΠΑ πρέπει επίσης να καταβάλει υψηλότερους τόκους για το χρέος της, ενώ χάνει τα κέρδη που συσσώρευε από τη Fed.

Σε έναν κανονικό κόσμο, η κυβέρνηση θα ασκούσε αυστηρότερη δημοσιονομική πολιτική για να πληρώσει τους υψηλότερους τόκους.

Αντίθετα, τους πληρώνει δημιουργώντας υψηλότερο δημοσιονομικό έλλειμμα - και πάλι ένα καθαρό κίνητρο για την οικονομία.

Τράπεζες

Φυσικά, υπάρχει ένα μέρος του ιδιωτικού τομέα που επίσης χάνει χρήματα: οι τράπεζες.

Ο απλός λόγος είναι ότι αποφάσισαν να αντιγράψουν τη Fed κατά τη διάρκεια του QE και ο ισολογισμός τους πληρώνει τώρα τις συνέπειες.

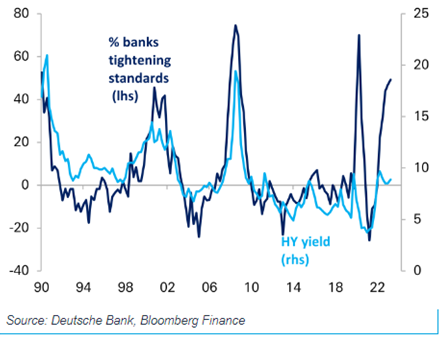

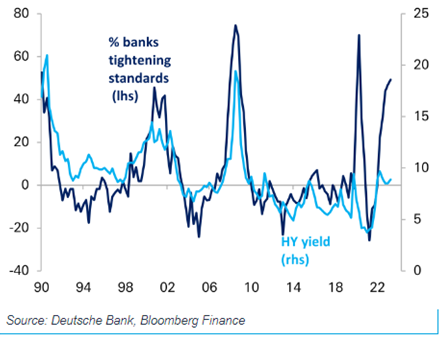

Αλλά αυτό που είναι πιο ενδιαφέρον είναι ότι παρόλο που οι τράπεζες βρίσκονται τώρα υπό πίεση και αυστηροποιούν τα πιστωτικά πρότυπα, τα πιστωτικά περιθώρια ασυνήθιστα δεν ακολουθούν το παράδειγμά τους - υποδεικνύοντας τη δυναμική των καθαρών επιτοκίων που επισημαίνεται παραπάνω (διάγραμμα 2).

Όλα τα παραπάνω, φυσικά, δεν σημαίνουν ότι δεν θα υπάρξει ποτέ ύφεση.

Υπάρχουν σαφή διανεμητικά στοιχεία για την αυστηροποίηση, με τα νοικοκυριά με χαμηλότερο εισόδημα να είναι πιο εκτεθειμένα σε υψηλότερα επιτόκια δανεισμού και πιο πιθανό να μειώσουν την κατανάλωση.

Όπως τονίζουν οι οικονομολόγοι της Deutsche Bank, «ήδη παρατηρούμε άγχος στα ποσοστά αθέτησης δανειοληπτών με χαμηλότερο εισόδημα».

Καθώς η σύσφιξη διαδίδεται μέσω του συστήματος μέσω αναχρηματοδοτήσεων, το μέσο κόστος δανεισμού σε ολόκληρη την οικονομία θα αυξηθεί επίσης.

Οι εταιρείες που πρόκειται να αναχρηματοδοτήσουν θα πρέπει πρώτα να υποφέρουν.

Ωστόσο, το βασικό σημείο είναι ότι το προηγούμενο QE έχει επιβραδύνει τη μετάδοση και έχει αυξήσει την ανθεκτικότητα.

www.bankingnews.gr

Και η αλήθεια, σύμφωνα με τον αναλυτή της Deutsche Bank, George Saravelos, είναι πως το σταθερό εισόδημα έχει βιώσει ένα τεράστιο sell off.

Πολλές άλλες φούσκες έχουν σκάσει επίσης: bitcoin, αντιστάθμιση αντιστάθμιση LDI συντάξεων του Ηνωμένου Βασιλείου, περιφερειακές τράπεζες στις ΗΠΑ, αλλά και τεχνολογικές μετοχές.

Ωστόσο, όπως αναφέρει ο ελληνικής καταγωγής αναλυτής του γερμανικού οίκου, αυτό το οποίο πράγματι είναι αξιόσημείωτο δεν είναι οι φούσκες που έσκασαν, αλλά αυτές που δεν έσκασαν…

Με άλλα λόγια, δεν έχει υπάρξει κάποιο συστημικό γεγονός που θα μπορούσε να προκαλέσει μη γραμμική διάδοση στις χρηματοπιστωτικές αγορές και τελικά ύφεση.

Την ίδια στιγμή, οι ευρύτερες χρηματοοικονομικές συνθήκες εξακολουθούν να είναι εκπληκτικά χαλαρές, δεδομένης της πρωτόγνωρης νομισματικής σύσφιξης εκ μέρους των κεντρικών τραπεζών (και της μαζικής ενεργειακής κρίσης).

Γιατί; Μήπως το QE είχε, στην πραγματικότητα, ως αποτέλεσμα να ξεφουσκώνουν αντί να φουσκώνουν οι φούσκες;

Τα μέχρι τώρα στοιχεία θα οδηγούσαν αναμφισβήτητα προς αυτή την κατεύθυνση.

Αρχικά, παρατηρεί η Deutsche Bank, διά της ποσοτικής χαλάρωσης οι κεντρικές τράπεζες πέρασαν την τελευταία δεκαετία απορροφώντας κινδύνους, ενώ ο ιδιωτικός τομέας απομάκρυνε τον κίνδυνο.

Αυτό είναι εμφανές στην πτώση των δεικτών χρέους του ιδιωτικού τομέα σε πολλά από τα κράτη μέλη της G10 την τελευταία δεκαετία.

«Έχουμε γράψει επανειλημμένως για την ανθεκτικότητα που παρουσιάζει η Ιταλία.

Στις ΗΠΑ, τα νοικοκυριά πέρασαν δέκα χρόνια δανειζόμενα με σταθερά επιτόκια 30ετούς λήξεων, οπότε τώρα αντιμετωπίζουν ελάχιστες πιέσεις σε ό,τι αφορά τις ταμειακές ροές, παρά τις υψηλότερες αποδόσεις» συμπληρώνει ο Saravelos.

Αυτό όμως που είναι ακόμη πιο ενδιαφέρον να δούμε είναι πώς αυτός ο κύκλος νομισματικής σύσφιξης μεταδίδεται στην ευρύτερη οικονομία.

Από την πλευρά των αμερικανικών εταιρειών, οι καθαροί εταιρικοί τόκοι μειώθηκαν φέτος.

Ουσιαστικά είναι σαν η Fed να μείωσε τα επιτόκια…

Γιατί; Επειδή οι εταιρείες εκμεταλλεύτηκαν το QE για να τερματίσουν τον δανεισμό σε ιστορικά χαμηλά επιτόκια και τώρα κερδίζουν 5%+ τόκο από τα μετρητά είχαν στην κατοχή τους.

Παρόμοια δυναμική μπορεί να παρατηρηθεί στα νοικοκυριά: οι καθαρές εισπράξεις από τόκους των νοικοκυριών στις ΗΠΑ εξακολουθούν να είναι εκεί που ήταν πριν από την έναρξη αυτού του κύκλου νομισματικής σύσφιξης, καθώς οι τόκοι που κερδίζονται σε μετρητά έχουν αντιστοιχιστεί με τις πληρωμές δανείων (διάγραμμα 1).

Για όλα αυτά τα προαναφερόμενα υπεύθυνη είναι η Fed (και η ομοσπονδιακή κυβέρνηση των ΗΠΑ), που τώρα χάνουν ποσά ρεκόρ: η Fed πρέπει να πληρώσει τόκους για όλα τα τραπεζικά αποθεματικά που δημιούργησε.

Η ομοσπονδιακή κυβέρνηση των ΗΠΑ πρέπει επίσης να καταβάλει υψηλότερους τόκους για το χρέος της, ενώ χάνει τα κέρδη που συσσώρευε από τη Fed.

Σε έναν κανονικό κόσμο, η κυβέρνηση θα ασκούσε αυστηρότερη δημοσιονομική πολιτική για να πληρώσει τους υψηλότερους τόκους.

Αντίθετα, τους πληρώνει δημιουργώντας υψηλότερο δημοσιονομικό έλλειμμα - και πάλι ένα καθαρό κίνητρο για την οικονομία.

Τράπεζες

Φυσικά, υπάρχει ένα μέρος του ιδιωτικού τομέα που επίσης χάνει χρήματα: οι τράπεζες.

Ο απλός λόγος είναι ότι αποφάσισαν να αντιγράψουν τη Fed κατά τη διάρκεια του QE και ο ισολογισμός τους πληρώνει τώρα τις συνέπειες.

Αλλά αυτό που είναι πιο ενδιαφέρον είναι ότι παρόλο που οι τράπεζες βρίσκονται τώρα υπό πίεση και αυστηροποιούν τα πιστωτικά πρότυπα, τα πιστωτικά περιθώρια ασυνήθιστα δεν ακολουθούν το παράδειγμά τους - υποδεικνύοντας τη δυναμική των καθαρών επιτοκίων που επισημαίνεται παραπάνω (διάγραμμα 2).

Όλα τα παραπάνω, φυσικά, δεν σημαίνουν ότι δεν θα υπάρξει ποτέ ύφεση.

Υπάρχουν σαφή διανεμητικά στοιχεία για την αυστηροποίηση, με τα νοικοκυριά με χαμηλότερο εισόδημα να είναι πιο εκτεθειμένα σε υψηλότερα επιτόκια δανεισμού και πιο πιθανό να μειώσουν την κατανάλωση.

Όπως τονίζουν οι οικονομολόγοι της Deutsche Bank, «ήδη παρατηρούμε άγχος στα ποσοστά αθέτησης δανειοληπτών με χαμηλότερο εισόδημα».

Καθώς η σύσφιξη διαδίδεται μέσω του συστήματος μέσω αναχρηματοδοτήσεων, το μέσο κόστος δανεισμού σε ολόκληρη την οικονομία θα αυξηθεί επίσης.

Οι εταιρείες που πρόκειται να αναχρηματοδοτήσουν θα πρέπει πρώτα να υποφέρουν.

Ωστόσο, το βασικό σημείο είναι ότι το προηγούμενο QE έχει επιβραδύνει τη μετάδοση και έχει αυξήσει την ανθεκτικότητα.

www.bankingnews.gr

Σχόλια αναγνωστών