Σύμφωνα με την Deutsche Bank, τα αποτελέσματα β’ τριμήνου του ΟΤΕ αναμένεται να υπενθυμίσουν στους επενδυτές πως η αξία του ομίλου θα συνεχίσει να αυξάνεται

Εξαιρετικά υποτιμημένη θεωρεί τη μετοχή του ΟΤΕ η Deutsche Bank, αναπροσαρμόζοντας την τιμή στόχο…

Παράλληλα, κάνει ειδική μνεία στον νέο CEO Κώστα Νεμπή, ο οποίος, όπως λέει, θα τ’ αλλάξει όλα…

Ειδικότερα, σύμφωνα με την Deutsche Bank, τα αποτελέσματα β’ τριμήνου του ΟΤΕ αναμένεται να υπενθυμίσουν στους επενδυτές πως η αξία του ομίλου θα συνεχίσει να αυξάνεται χάρη σε συγκεκριμένους θετικούς καταλύτες.

Με άλλα λόγια, όπως υποστηρίζει η γερμανική τράπεζα, η μετοχή του ΟΤΕ είναι ουσιωδώς υποτιμημένη και θα πιθανότατα θα κινηθεί ανοδικά.

Στο πλαίσιο αυτό, η Deutsche Bank βλέπει περιθώριο ανόδου τους επόμενους 12 μήνες περίπου 40% από τα τρέχοντα επίπεδα, με την τιμή στόχο να διαμορφώνεται στα 19,5 ευρώ.

Σημειώνεται πως η επικείμενη τηλεδιάσκεψη θα είναι η πρώτη κατά την οποία ο νέος Πρόεδρος και Διευθύνων Σύμβουλος του ΟΤΕ, Κώστας Νεμπής, θα επικοινωνήσει με την επενδυτική κοινότητα.

Ο κ. Nebis ανέλαβε το τιμόνι την 1η Ιουλίου 24, έχει σημαντική εμπειρία από τον ΟΤΕ και την εγχώρια αγορά του, ενώ έχει δοκιμαστεί από την Deutsche Telekom, που έχει τον έλεγχο του ΟΤΕ (με μερίδιο περίπου 53% στο τέλος του 2023).

Περαιτέρω, όπως αναφέρει η Deutsche Bank, ο OTE ως προς τις Λειτουργικές Ταμειακές Ροές θα αποδώσει 5,0% (OpFCF) το 2024 και το 2025, περίπου 70 μ.β. λιγότερο από τους ομοτίμους του, ωστόσο οι πολλαπλασιαστές EV/EBITDA και P/E είναι περίπου 28% χαμηλότεροι έναντι του υπόλοιπου κλάδου, ενώ η απόδοση των ελεύθερων ταμειακών ροών (κατά μέσον όρο 8,8%) είναι κατά 60 μ.β. υψηλότερη.

Επίσης, η συνολική ταμειακή απόδοση προς την καθαρή θέση (κατά μέσο όρο 8,2%) είναι κατά 150 μ.β. υψηλότερη.

Ο ισολογισμός του ομίλου είναι ισχυρός (χρηματοοικονομικό καθαρό χρέος προς EBITDA 0.4x) ενώ το ποσοστό απόδοσης χωρίς κίνδυνο είναι χαμηλότερο.

«Συνολικά, προβλέπουμε ότι η απόδοση του OTE το β’ τρίμηνο του 24ου έτους αντικατοπτρίζει το α’ τρίμηνο του 2024:

αύξηση εσόδων πάνω από την τάση σε συνδυασμό με περιθώριο EBITDA(AL) κάτω από την τάση, λόγω της υψηλότερης ανάπτυξης σε ετήσια βάση.

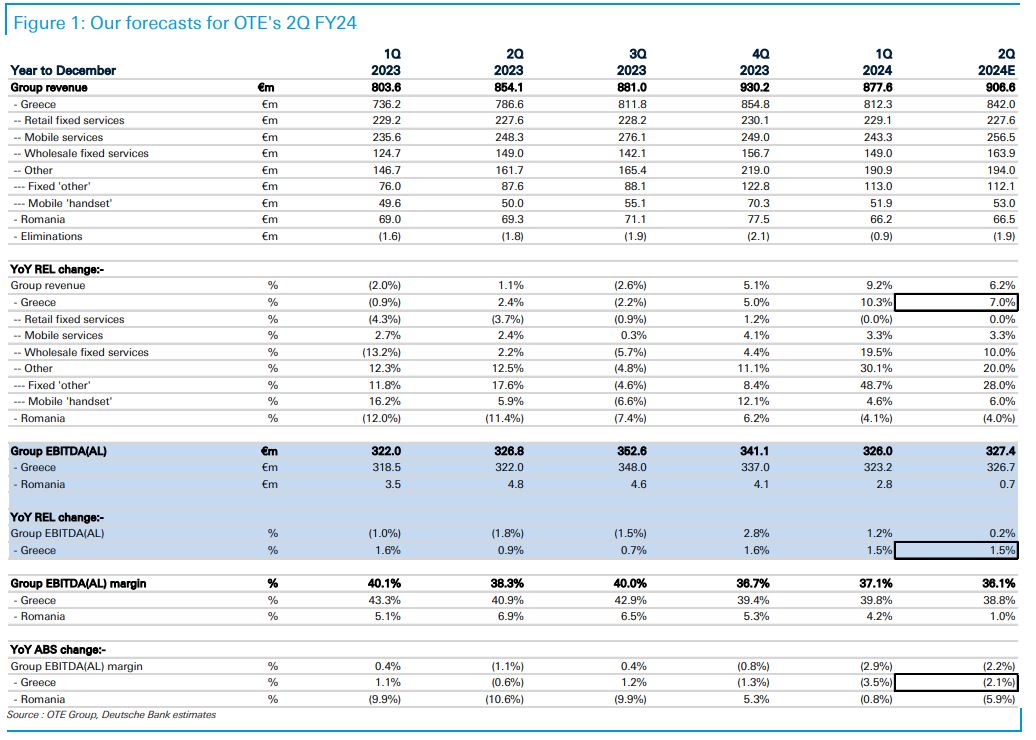

Το Σχήμα 1 δείχνει τις προβλέψεις μας για το β’ τρίμηνο του 2024.

Τονίζουμε ότι:

1) Η ετήσια μεταβολή των συνολικών εσόδων (GR) σημείωσε +1,1% το 2023 σε +10,3% το α’ τρίμηνο του 2024 και αναμένουμε +7,0% το β' τρίμηνο του 2024.

2) Η ετήσια μεταβολή των εσόδων από σταθερές υπηρεσίες λιανικής κινήθηκε από -2,0% το 2023 σε 0,0% το α’ τρίμηνο του 2024 και αναμένουμε 0,0% το 2ο τρίμηνο του 2024.

3) Η ετήσια μεταβολή των εσόδων από υπηρεσίες κινητής τηλεφωνίας κινήθηκε από +2,3% το 2023 σε +3,3% το 1ο τρίμηνο του 2024 έτους και αναμένουμε +3,3% το 2ο τρίμηνο του 2024.

4) Η ετήσια μεταβολή στα EBITDA(AL) παρουσίασε τάση από +1,2% το 2023 σε 1,5% το 1ο τρίμηνο του 2024 και αναμένουμε +1,5% το 2ο τρίμηνο του 2024» λέει η Deutsche Bank.

Καταλύτες

Ο νέος Πρόεδρος και Διευθύνων Σύμβουλος του ΟΤΕ Kώστας Νεμπής έχει ήδη κάνει αλλαγές στη διευθυντική του ομάδα.

Με βάση τις πληροφορίες του LinkedIn, έχει αντικαταστήσει τον CTO του Ομίλου και τον Chief IT Officer του.

Σύμφωνα με τον ελληνικό εμπορικό Τύπο, ο κ. Νεμπής θέλει ο ΟΤΕ να εξελιχθεί σε μια από τις πιο σύγχρονες και ψηφιακά προηγμένες εταιρείες τεχνολογίας στην Ευρώπη, για να οδηγήσει την Ελλάδα στις κορυφαίες θέσεις σε ό,τι αφορά την ψηφιακή απόδοση στην Ευρώπη έως το 2030.

Από την άλλη, οι επενδυτές θα θέλουν να μάθουν πώς και σε ποιο βαθμό στοχεύει να αυξήσει το NPV του ΟΤΕ και ποιοι δείκτες και στόχοι θα κρίνουν την πρόοδό του.

Όπως προειπώθηκε, σύμφωνα με την Deutsche Bank, η επενδυτική πρόταση του ΟΤΕ συνοδεύεται από 3 θετικούς καταλύτες και και συγκεκριμένα:

«1) Πιστεύουμε ότι ο ΟΤΕ θα πουλήσει σύντομα το περιουσιακό του στοιχείο στη Ρουμανία, κάτι που θα αυξήσει το OpFCF του σε επαναλαμβανόμενη και εφάπαξ βάση και θα αυξήσει το EBITDA(AL) και το περιθώριο OpFCF έναντι των ομοτίμων του.

2)Πιστεύουμε ότι το προτεινόμενο σχέδιο τιμολόγησης FTTH χονδρικής του ΟΤΕ θα εγκριθεί σύντομα, επομένως ο κίνδυνος από υπερκατασκευή εναλλακτικού δικτύου θα παραμείνει μικρός

Η ΕΕ ενέκρινε το σχέδιο του ΟΤΕ, οπότε τώρα περιμένουμε να το κάνει και η ρυθμιστική αρχή τηλεπικοινωνιών της Ελλάδας.

3)Ένα άλλο πρόγραμμα κρατικής επιχορήγησης για την τόνωση της αύξησης της απορρόφησης του FTTH πιθανότατα θα ξεκινήσει αργότερα φέτος, επομένως η απόδοση του ΟΤΕ στην κεφαλαιοποίηση του FTTH θα αυξηθεί ως αποτέλεσμα.

Σύμφωνα με τον ελληνικό Τύπο, το νέο πρόγραμμα επιδοτήσεων θα ξεκινήσει το φθινόπωρο.

Άνοδος

Εν κατακλείδι, η Deutsche Bank βλέπει άνοδο, με την ετήσια μεταβολή των κερδών EBITDA να κινούνται από +1,2% το 2023, σε +1,9% το 2024, σε μόλις +2,1% το 2025.

«Πρώτον, πιστεύουμε ότι το επικείμενο πρόγραμμα επιδότησης FTTH της κυβέρνησης θα ενισχύσει τα premium-margin έσοδα του ΟΤΕ από σταθερές υπηρεσίες λιανικής (26% των εσόδων του Ομίλου το 2023).

Δεύτερον, πιστεύουμε ότι ο ΟΤΕ έχει περιθώρια να συνεχίσει να μειώνει το κόστος προσωπικού (μέσω προγραμμάτων οικειοθελούς αποχώρησης) κατά ~20 εκατ. ευρώ ετησίως για αρκετά χρόνια ακόμα.

Κατ' εξαίρεση, το 2024, το όφελος από αυτό πιθανότατα θα ακυρωθεί περισσότερο από ένα αντίθετο κόστος ενέργειας περίπου 30 εκατ. ευρώ.

Το κόστος ενέργειας το 2022 και το 2023 ήταν… κολακευμένο επειδή ο ΟΤΕ είχε κλειδώσει τιμές μονάδας πριν από την ενεργειακή κρίση, αλλά ο Όμιλος επανήλθε σε πληρωμή των τρεχουσών τιμών το 2024» καταλήγει η γερμανική τράπεζα.

www.bankingnews.gr

Παράλληλα, κάνει ειδική μνεία στον νέο CEO Κώστα Νεμπή, ο οποίος, όπως λέει, θα τ’ αλλάξει όλα…

Ειδικότερα, σύμφωνα με την Deutsche Bank, τα αποτελέσματα β’ τριμήνου του ΟΤΕ αναμένεται να υπενθυμίσουν στους επενδυτές πως η αξία του ομίλου θα συνεχίσει να αυξάνεται χάρη σε συγκεκριμένους θετικούς καταλύτες.

Με άλλα λόγια, όπως υποστηρίζει η γερμανική τράπεζα, η μετοχή του ΟΤΕ είναι ουσιωδώς υποτιμημένη και θα πιθανότατα θα κινηθεί ανοδικά.

Στο πλαίσιο αυτό, η Deutsche Bank βλέπει περιθώριο ανόδου τους επόμενους 12 μήνες περίπου 40% από τα τρέχοντα επίπεδα, με την τιμή στόχο να διαμορφώνεται στα 19,5 ευρώ.

Σημειώνεται πως η επικείμενη τηλεδιάσκεψη θα είναι η πρώτη κατά την οποία ο νέος Πρόεδρος και Διευθύνων Σύμβουλος του ΟΤΕ, Κώστας Νεμπής, θα επικοινωνήσει με την επενδυτική κοινότητα.

Ο κ. Nebis ανέλαβε το τιμόνι την 1η Ιουλίου 24, έχει σημαντική εμπειρία από τον ΟΤΕ και την εγχώρια αγορά του, ενώ έχει δοκιμαστεί από την Deutsche Telekom, που έχει τον έλεγχο του ΟΤΕ (με μερίδιο περίπου 53% στο τέλος του 2023).

Περαιτέρω, όπως αναφέρει η Deutsche Bank, ο OTE ως προς τις Λειτουργικές Ταμειακές Ροές θα αποδώσει 5,0% (OpFCF) το 2024 και το 2025, περίπου 70 μ.β. λιγότερο από τους ομοτίμους του, ωστόσο οι πολλαπλασιαστές EV/EBITDA και P/E είναι περίπου 28% χαμηλότεροι έναντι του υπόλοιπου κλάδου, ενώ η απόδοση των ελεύθερων ταμειακών ροών (κατά μέσον όρο 8,8%) είναι κατά 60 μ.β. υψηλότερη.

Επίσης, η συνολική ταμειακή απόδοση προς την καθαρή θέση (κατά μέσο όρο 8,2%) είναι κατά 150 μ.β. υψηλότερη.

Ο ισολογισμός του ομίλου είναι ισχυρός (χρηματοοικονομικό καθαρό χρέος προς EBITDA 0.4x) ενώ το ποσοστό απόδοσης χωρίς κίνδυνο είναι χαμηλότερο.

«Συνολικά, προβλέπουμε ότι η απόδοση του OTE το β’ τρίμηνο του 24ου έτους αντικατοπτρίζει το α’ τρίμηνο του 2024:

αύξηση εσόδων πάνω από την τάση σε συνδυασμό με περιθώριο EBITDA(AL) κάτω από την τάση, λόγω της υψηλότερης ανάπτυξης σε ετήσια βάση.

Το Σχήμα 1 δείχνει τις προβλέψεις μας για το β’ τρίμηνο του 2024.

Τονίζουμε ότι:

1) Η ετήσια μεταβολή των συνολικών εσόδων (GR) σημείωσε +1,1% το 2023 σε +10,3% το α’ τρίμηνο του 2024 και αναμένουμε +7,0% το β' τρίμηνο του 2024.

2) Η ετήσια μεταβολή των εσόδων από σταθερές υπηρεσίες λιανικής κινήθηκε από -2,0% το 2023 σε 0,0% το α’ τρίμηνο του 2024 και αναμένουμε 0,0% το 2ο τρίμηνο του 2024.

3) Η ετήσια μεταβολή των εσόδων από υπηρεσίες κινητής τηλεφωνίας κινήθηκε από +2,3% το 2023 σε +3,3% το 1ο τρίμηνο του 2024 έτους και αναμένουμε +3,3% το 2ο τρίμηνο του 2024.

4) Η ετήσια μεταβολή στα EBITDA(AL) παρουσίασε τάση από +1,2% το 2023 σε 1,5% το 1ο τρίμηνο του 2024 και αναμένουμε +1,5% το 2ο τρίμηνο του 2024» λέει η Deutsche Bank.

Καταλύτες

Ο νέος Πρόεδρος και Διευθύνων Σύμβουλος του ΟΤΕ Kώστας Νεμπής έχει ήδη κάνει αλλαγές στη διευθυντική του ομάδα.

Με βάση τις πληροφορίες του LinkedIn, έχει αντικαταστήσει τον CTO του Ομίλου και τον Chief IT Officer του.

Σύμφωνα με τον ελληνικό εμπορικό Τύπο, ο κ. Νεμπής θέλει ο ΟΤΕ να εξελιχθεί σε μια από τις πιο σύγχρονες και ψηφιακά προηγμένες εταιρείες τεχνολογίας στην Ευρώπη, για να οδηγήσει την Ελλάδα στις κορυφαίες θέσεις σε ό,τι αφορά την ψηφιακή απόδοση στην Ευρώπη έως το 2030.

Από την άλλη, οι επενδυτές θα θέλουν να μάθουν πώς και σε ποιο βαθμό στοχεύει να αυξήσει το NPV του ΟΤΕ και ποιοι δείκτες και στόχοι θα κρίνουν την πρόοδό του.

Όπως προειπώθηκε, σύμφωνα με την Deutsche Bank, η επενδυτική πρόταση του ΟΤΕ συνοδεύεται από 3 θετικούς καταλύτες και και συγκεκριμένα:

«1) Πιστεύουμε ότι ο ΟΤΕ θα πουλήσει σύντομα το περιουσιακό του στοιχείο στη Ρουμανία, κάτι που θα αυξήσει το OpFCF του σε επαναλαμβανόμενη και εφάπαξ βάση και θα αυξήσει το EBITDA(AL) και το περιθώριο OpFCF έναντι των ομοτίμων του.

2)Πιστεύουμε ότι το προτεινόμενο σχέδιο τιμολόγησης FTTH χονδρικής του ΟΤΕ θα εγκριθεί σύντομα, επομένως ο κίνδυνος από υπερκατασκευή εναλλακτικού δικτύου θα παραμείνει μικρός

Η ΕΕ ενέκρινε το σχέδιο του ΟΤΕ, οπότε τώρα περιμένουμε να το κάνει και η ρυθμιστική αρχή τηλεπικοινωνιών της Ελλάδας.

3)Ένα άλλο πρόγραμμα κρατικής επιχορήγησης για την τόνωση της αύξησης της απορρόφησης του FTTH πιθανότατα θα ξεκινήσει αργότερα φέτος, επομένως η απόδοση του ΟΤΕ στην κεφαλαιοποίηση του FTTH θα αυξηθεί ως αποτέλεσμα.

Σύμφωνα με τον ελληνικό Τύπο, το νέο πρόγραμμα επιδοτήσεων θα ξεκινήσει το φθινόπωρο.

Άνοδος

Εν κατακλείδι, η Deutsche Bank βλέπει άνοδο, με την ετήσια μεταβολή των κερδών EBITDA να κινούνται από +1,2% το 2023, σε +1,9% το 2024, σε μόλις +2,1% το 2025.

«Πρώτον, πιστεύουμε ότι το επικείμενο πρόγραμμα επιδότησης FTTH της κυβέρνησης θα ενισχύσει τα premium-margin έσοδα του ΟΤΕ από σταθερές υπηρεσίες λιανικής (26% των εσόδων του Ομίλου το 2023).

Δεύτερον, πιστεύουμε ότι ο ΟΤΕ έχει περιθώρια να συνεχίσει να μειώνει το κόστος προσωπικού (μέσω προγραμμάτων οικειοθελούς αποχώρησης) κατά ~20 εκατ. ευρώ ετησίως για αρκετά χρόνια ακόμα.

Κατ' εξαίρεση, το 2024, το όφελος από αυτό πιθανότατα θα ακυρωθεί περισσότερο από ένα αντίθετο κόστος ενέργειας περίπου 30 εκατ. ευρώ.

Το κόστος ενέργειας το 2022 και το 2023 ήταν… κολακευμένο επειδή ο ΟΤΕ είχε κλειδώσει τιμές μονάδας πριν από την ενεργειακή κρίση, αλλά ο Όμιλος επανήλθε σε πληρωμή των τρεχουσών τιμών το 2024» καταλήγει η γερμανική τράπεζα.

www.bankingnews.gr

Σχόλια αναγνωστών